Análisis del mercado europeo de autobuses eléctricos

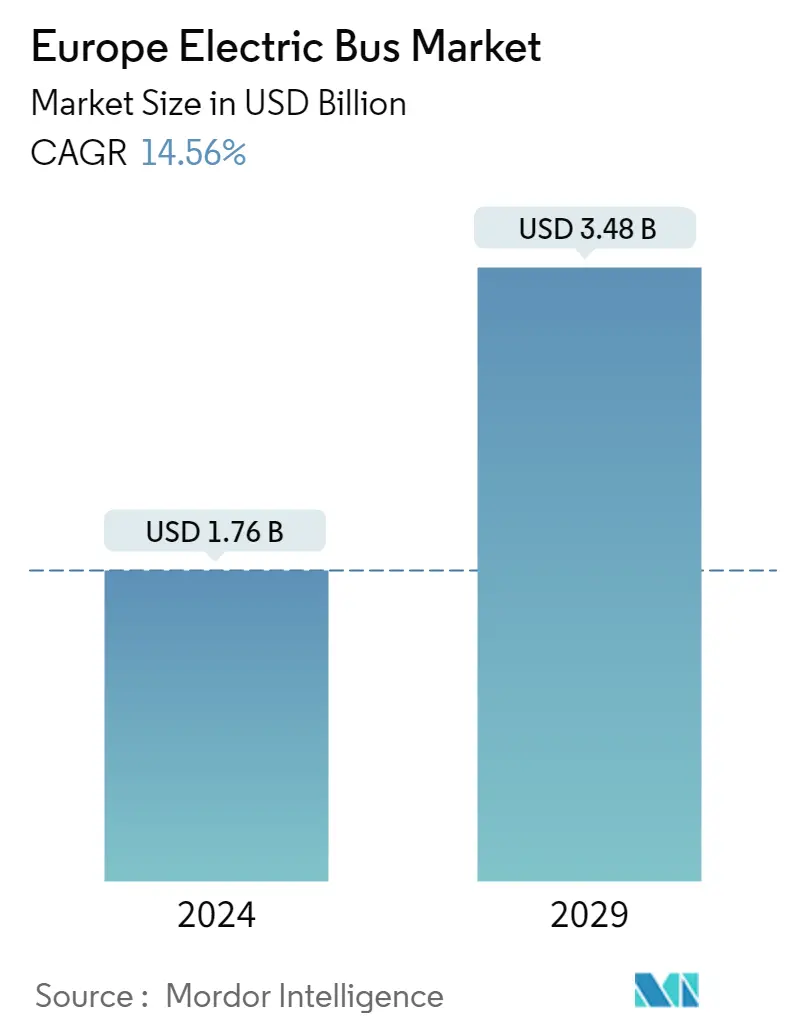

El tamaño del mercado europeo de autobuses eléctricos se estima en 1,76 mil millones de dólares en 2024 y se espera que alcance los 3,48 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 14,56% durante el período previsto (2024-2029).

- Las tecnologías limpias en el transporte público son cada vez más necesarias en el escenario actual para hacer frente a la contaminación del aire en las zonas urbanas. La demanda de autobuses eléctricos en Europa ha aumentado drásticamente durante la última década.

- Los factores que están impulsando la demanda de autobuses eléctricos (EB) en Europa son las estrictas regulaciones sobre emisiones, la alta dependencia de combustibles convencionales o no renovables, una fuerte ética ambiental y la creciente necesidad de integrar las energías renovables en una red. La penetración de la infraestructura de carga también juega un papel importante en el desarrollo del mercado.

- El mercado de autobuses eléctricos está creciendo significativamente en Europa. Sin embargo, existen algunos desafíos en el mercado, como cargar una gran cantidad de EB es el impacto potencial en la red y en las baterías, la carga simultánea de una flota de EB podría conducir a un pico de potencia tremendamente alto, el sobredimensionamiento de las infraestructuras, equipos y la suscripción al suministro de red podrían generar costos adicionales.

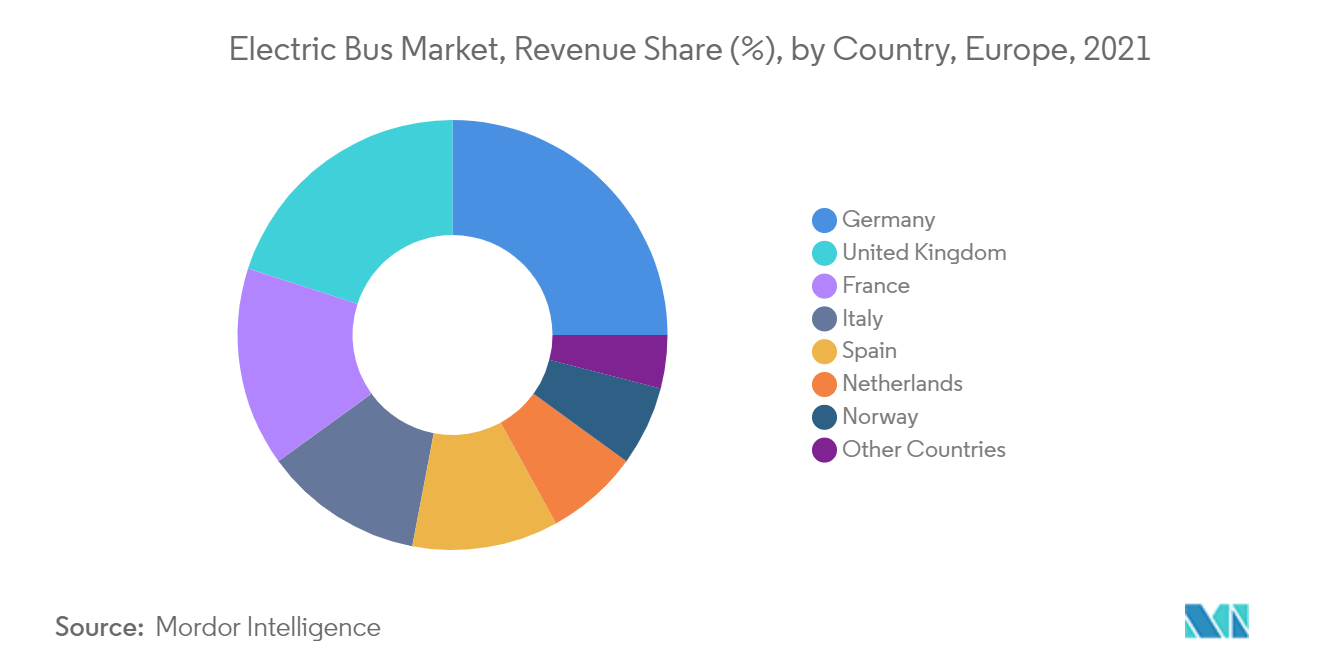

- Los principales mercados europeos de autobuses eléctricos incluyen el Reino Unido, los Países Bajos, Noruega, Luxemburgo y Polonia. El Reino Unido y otros países de Europa Central están mejorando su flota con autobuses de bajas o nulas emisiones y modernizando los autobuses antiguos con sistemas de propulsión de bajas emisiones, lo que a su vez se prevé que intensificará el crecimiento del mercado de autobuses eléctricos en Europa durante el período previsto..

Tendencias del mercado europeo de autobuses eléctricos

Creciente transición de la flota de autobuses urbanos a la energía eléctrica

Las flotas de autobuses urbanos en Europa deberían hacer una gran transición a la energía eléctrica para 2030, respaldada por el objetivo propuesto de autobuses eléctricos del 75% de todos los autobuses vendidos en Europa para ese año. La iniciativa cuenta con el apoyo de operadores de transporte público y gobiernos municipales. En los últimos cinco años, el número de autobuses eléctricos en Europa ha aumentado de unos 200 a más de 2.500 vehículos.

La creciente demanda de autobuses eléctricos por parte de los clientes es principalmente una combinación de preocupaciones regulatorias y medioambientales que impulsan en gran medida los mercados de autobuses eléctricos urbanos europeos. En el mercado de autobuses europeo, en gran medida estancado, las grandes ciudades y los países verdes están adoptando autobuses eléctricos para frenar la contaminación atmosférica y acústica, que es una cuestión urgente, y para cumplir sus compromisos de proteger a los ciudadanos de los peligros medioambientales.

Varios países de la región europea han tomado medidas para hacer la transición de su flota de transporte público a vehículos propulsados por combustible de hidrógeno para cumplir con sus propios objetivos de emisiones. Por ejemplo,.

En junio de 2020, Alemania adoptó la Estrategia Nacional del Hidrógeno tras la aprobación de su gabinete federal. La política amplía una inversión total de 7 mil millones de euros por parte del país para ampliar la flota de transporte público existente a tecnologías de hidrógeno en el futuro. Los fondos estarán disponibles para la utilización de vehículos y el desarrollo de infraestructura.

A finales de la década, es probable que los autobuses eléctricos representen aproximadamente las tres cuartas partes de las ventas anuales de autobuses urbanos. La creciente demanda de autobuses eléctricos refleja en gran medida la tendencia general entre las ciudades a adoptar la electrificación y nuevos modelos y tecnologías de negocio de movilidad, como la movilidad compartida y los vehículos autónomos.

Es probable que los países de Europa occidental lideren el mercado

Francia, el Reino Unido, Polonia, los países nórdicos, los Países Bajos y Alemania representan en conjunto más de la mitad del número total de autobuses eléctricos en Europa. En 2015, 195 estados y la Unión Europea aprobaron por unanimidad el acuerdo COP21. Desde 2016, 174 países han comenzado a adoptar el acuerdo en su propio sistema legal. A raíz de esto, los municipios han ajustado o están en proceso de ajustar los criterios de licitación para inducir un cambio a vehículos ZE en nuevas concesiones.

Además, varios gobiernos de la región están promoviendo el uso de autobuses cero emisiones. Por ejemplo, en noviembre de 2021, Bélgica anunció la Visión y Estrategia Belga sobre el Hidrógeno tras su aprobación por el Consejo de Ministros. La política se centró principalmente en tres sectores para la electrificación mediante hidrógeno, incluido el sector de transporte del país. Con esto, el país espera ser confiable con el hidrógeno y alcanzar la neutralidad total de carbono en el transporte para 2050.

Los Países Bajos exigen la venta del 100% de autobuses de transporte público con vehículos de cero emisiones (ZEV) para 2025, seguidos de una flota 100% ZEV para 2030, reemplazando todos los vehículos de combustibles fósiles. A nivel regional, ciudades, regiones, fabricantes y organizaciones de transporte respaldaron una ambición común de acelerar el despliegue de autobuses limpios, formalizada con la firma de la Iniciativa Europea para el Despliegue de Autobuses Limpios. Además de los autobuses eléctricos de batería, los autobuses de pila de combustible también se consideran limpios cuando funcionan con hidrógeno verde.

Descripción general de la industria europea de autobuses eléctricos

El mercado europeo de autobuses eléctricos está creciendo y está liderado por algunos actores importantes como Solaris Bus Coach, IVECO Bus, Traton Group, AB Volvo, Mercedes-Benz Group AG, etc. Actualmente hay unos 800 Solaris eléctricos circulando en 72 ciudades, incluidas Berlín (90), Milán (250) y Varsovia (130). El 47% de los autobuses construidos por Solaris funcionan con un sistema de propulsión alternativo.

En julio de 2021, MZK en Konin anunció que sería el primer operador de transporte público en Polonia en añadir un autobús de hidrógeno a su flota. El contrato, firmado por Solaris Bus Coach, estipula el arrendamiento durante cuatro años de un autobús de hidrógeno Urbino 12 propulsado con energía derivada del hidrógeno. El vehículo se entregará a Konin en 2022.

VDL BusCoach empezó a construir una nueva fábrica climáticamente neutra en Roeselare, Bélgica, donde a principios de 2022 comenzó a fabricarse el primer autobús. Las naves industriales están diseñadas de tal manera que solo se puedan construir autobuses eléctricos en un entorno climáticamente neutro. y manera eficiente.

Líderes del mercado europeo de autobuses eléctricos

-

Solaris Bus & Coach

-

Volvo Buses

-

TRATON GROUP

-

IVECO S.p.A

-

Mercedes-Benz Group AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de autobuses eléctricos

- En junio de 2022, Van Hool presentó una nueva gama de autobuses públicos de cero emisiones Serie A en la Exposición Europea de Movilidad de París. La serie A de autobuses de cero emisiones contará con opciones de tren motriz eléctrico de batería y de pila de combustible (hidrógeno). También habrá cuatro longitudes diferentes (12 m, 13 m, 18 m y 24 m), cada una con entre dos y cinco puertas para pasajeros.

- En abril de 2022, Switch Mobility mostró su nuevo autobús eléctrico Metrocity en BUS2BUS en Berlín. Posteriormente, en junio de 2022, la empresa presentó su nuevo autobús de 12 metros en la Exposición Europea de Movilidad de París.

- En agosto de 2021, Alexander Dennis Limited (ADL), una subsidiaria de NFI Group Inc. (NFI), anunció que había sido seleccionada por la Autoridad Combinada de la Región de la Ciudad de Liverpool como proveedor de 20 autobuses de dos pisos de hidrógeno con cero emisiones luego de un proceso de licitación competitiva. Los autobuses circularán inicialmente por la ruta más transitada de la región de la ciudad, la 10A entre St Helens y el centro de la ciudad de Liverpool. Este proyecto de autobús de hidrógeno es una parte clave de la 'Visión para el autobús' del alcalde metropolitano de la región de la ciudad de Liverpool, Steve Rotheram, ya que la región de la ciudad de Liverpool tiene el objetivo establecido de convertirse en una emisión neta de carbono cero para 2040.

- En julio de 2021, Toyota anunció que Caetano Bus, la empresa portuguesa de fabricación de autobuses, y Toyota anunciaron la marca compartida del autobús urbano eléctrico de batería, el e-City Gold, y del autobús eléctrico de pila de combustible, el H2.City Gold.

Segmentación de la industria de autobuses eléctricos en Europa

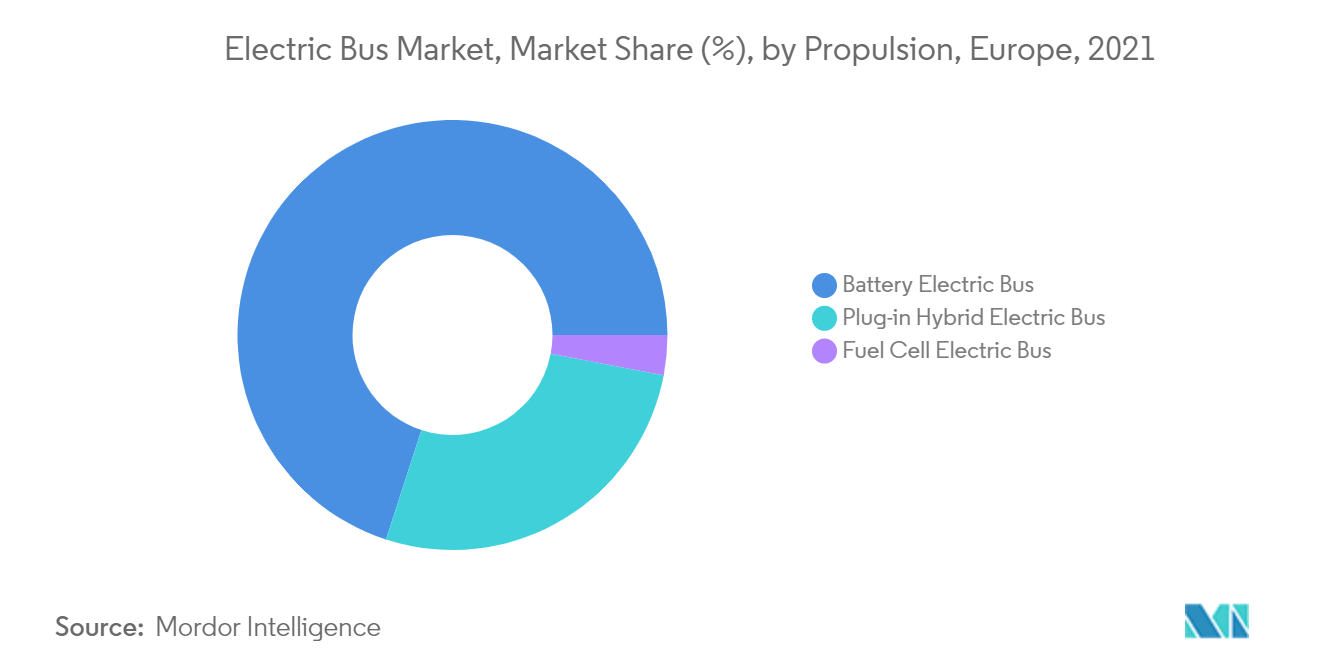

El mercado europeo de autobuses eléctricos está segmentado por tipo de propulsión (autobús eléctrico con batería, autobús eléctrico híbrido enchufable y autobús eléctrico de pila de combustible), por tipo de batería (iones de litio, batería de hidruro metálico de níquel (NiMH) y otras), Por tipo de consumidor (gobierno y operadores de flotas) y por país. El informe ofrece el tamaño del mercado y las previsiones en valor (miles de millones de dólares) para todos los segmentos anteriores.

El mercado europeo de autobuses eléctricos cubre las últimas tendencias en la demanda de autobuses eléctricos, el desarrollo tecnológico, las últimas políticas gubernamentales, tecnologías de baterías, etc. También cubre la cuota de mercado de los principales fabricantes de autobuses eléctricos en toda Europa.

| Autobús eléctrico de batería |

| Autobús eléctrico híbrido enchufable |

| Autobús eléctrico de pila de combustible |

| Iones de litio |

| Batería de hidruro metálico de níquel (NiMH), |

| Otros |

| Gobierno |

| Operadores de flotas |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| Países Bajos |

| Noruega |

| España |

| Polonia |

| Otros países |

| Por tipo de propulsión | Autobús eléctrico de batería |

| Autobús eléctrico híbrido enchufable | |

| Autobús eléctrico de pila de combustible | |

| Por tipo de batería | Iones de litio |

| Batería de hidruro metálico de níquel (NiMH), | |

| Otros | |

| Por tipo de consumidor | Gobierno |

| Operadores de flotas | |

| Por país | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Países Bajos | |

| Noruega | |

| España | |

| Polonia | |

| Otros países |

Preguntas frecuentes sobre investigación de mercado de autobuses eléctricos en Europa

¿Qué tamaño tiene el mercado europeo de autobuses eléctricos?

Se espera que el tamaño del mercado europeo de autobuses eléctricos alcance los 1,76 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 14,56% hasta alcanzar los 3,48 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de autobuses eléctricos?

En 2024, se espera que el tamaño del mercado europeo de autobuses eléctricos alcance los 1.760 millones de dólares.

¿Quiénes son los actores clave en el mercado europeo de autobuses eléctricos?

Solaris Bus & Coach, Volvo Buses, TRATON GROUP, IVECO S.p.A, Mercedes-Benz Group AG son las principales empresas que operan en el mercado europeo de autobuses eléctricos.

¿Qué años cubre este mercado europeo de autobuses eléctricos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de autobuses eléctricos se estimó en 1.540 millones de dólares. El informe cubre el tamaño histórico del mercado de autobuses eléctricos de Europa durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de autobuses eléctricos de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de autobuses eléctricos en Europa

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de autobuses eléctricos en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de autobuses eléctricos de Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.