Análisis del mercado europeo de rayos X digitales

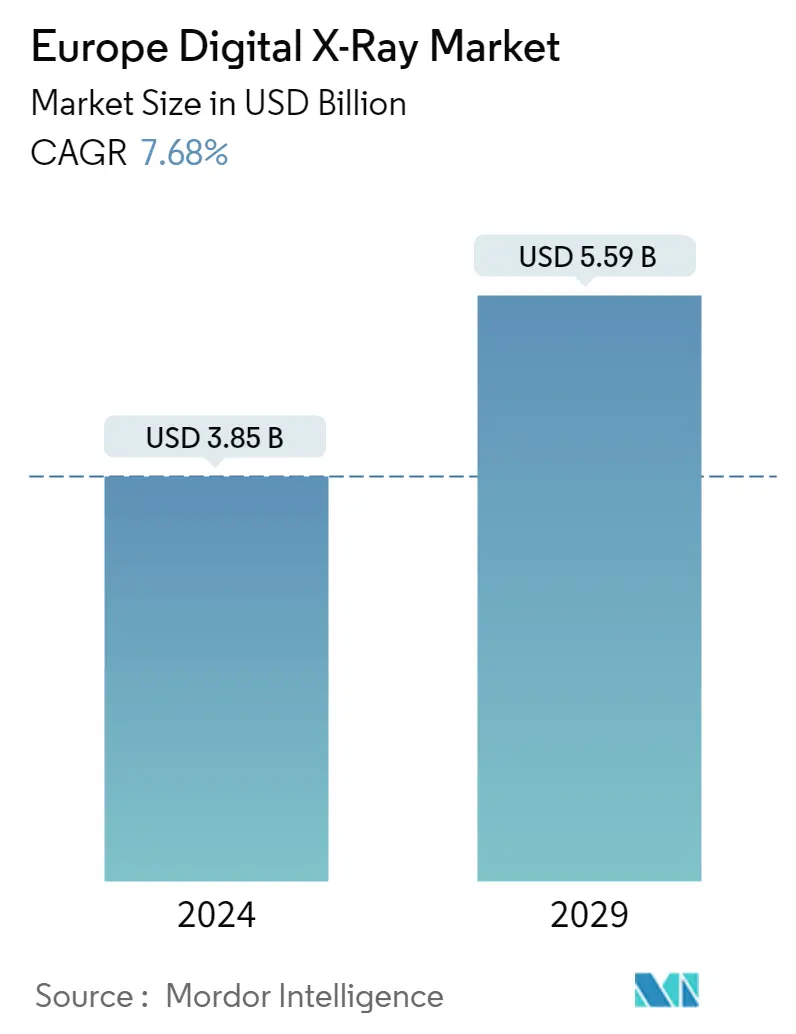

El tamaño del mercado europeo de rayos X digitales se estima en 3,85 mil millones de dólares en 2024 y se espera que alcance los 5,59 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,68% durante el período previsto (2024-2029).

La pandemia de COVID-19 centró la atención en el diagnóstico por imágenes, en particular en los dispositivos de rayos X digitales de Europa. Las imágenes digitales desempeñan un papel clave en el diagnóstico de la COVID-19 en Europa e indican el tejido pulmonar afectado en pacientes infectados. Varios actores clave del mercado en Europa se han centrado en las innovaciones en la producción de equipos de radiografía. Por ejemplo, en noviembre de 2020, Agfa HealthCare lanzó su cartera SmartXR para inteligencia artificial (IA) de rayos X para radiografía digital para ayudar en la rutina de radiología, que ha demostrado ser importante durante la crisis de COVID-19. La eficacia de los sistemas digitales de rayos X para diagnosticar las infecciones por COVID-19 impulsó la demanda durante el período de la pandemia. Sin embargo, actualmente hay una disminución en el volumen de imágenes, particularmente debido a una disminución en los casos de COVID-19. Aún así, la aparición de otras cepas de virus mutantes de COVID-19 y el uso de rayos X digitales para otras modalidades aumentarán la demanda de rayos X digitales.

Los factores responsables del crecimiento del mercado incluyen la creciente incidencia de enfermedades que requieren diagnósticos por rayos X, como enfermedades ortopédicas, cánceres, etc., el aumento de los avances tecnológicos y las ventajas de los rayos X digitales sobre los rayos X convencionales.

Se espera que la creciente incidencia de enfermedades crónicas sea el factor determinante para el crecimiento del mercado. Por ejemplo, según datos de la IARC de octubre de 2021, la tasa bruta de incidencia del cáncer de cuello uterino entre las mujeres en Italia era de 10,2. La tasa de incidencia de cáncer de cavidad bucal fue de 8,04 en hombres y 5,38 en mujeres. De manera similar, en la misma fuente, en Italia, la prevalencia bruta de cáncer vaginal entre las mujeres fue de 0,76 y la tasa de incidencia de cáncer anal entre los hombres fue de 1,38. Por lo tanto, es más probable que el aumento de la incidencia de casos de cáncer impulse el mercado de los rayos X digitales.

Además, el artículo de investigación del MDPI Journal publicado en septiembre de 2021 informó que se estima que la prevalencia mundial de la enfermedad arterial periférica (EAP) es del 3 al 12 %, y afecta a casi 27 millones de personas en Europa. La misma fuente también informó que en Europa, la prevalencia de la EAP se estima en alrededor del 17,8% entre las edades de 45 y 55 años. Estos estudios muestran la elevada carga de enfermedades vasculares periféricas, que es otro factor que impulsa el crecimiento del mercado.

Además, también se espera que los crecientes lanzamientos de rayos X digitales avanzados en Europa por parte de varios actores del mercado contribuyan al crecimiento del mercado. Por ejemplo, en marzo de 2021, Konica Minolta lanzó AeroDRX90, un sistema de rayos X de posicionamiento automático de alta gama, en la exposición virtual del Congreso Europeo de Radiología. El Aero DR X90 era un sistema de diseño altamente ergonómico que utilizaba posicionamiento automático, seguimiento automático y costura automática para ayudar a impulsar un flujo de trabajo eficiente. Se espera que los lanzamientos de productos tan innovadores contribuyan al crecimiento del mercado.

Por lo tanto, debido a factores como la creciente prevalencia de enfermedades crónicas, la creciente demanda de equipos de diagnóstico eficaces y los lanzamientos de productos innovadores por parte de varios actores del mercado, se espera que el mercado experimente un crecimiento significativo durante el período previsto. Sin embargo, se espera que el alto costo inicial de instalación y las nuevas ventas afectadas por el uso cada vez mayor del dispositivo reacondicionado y las estrictas regulaciones obstaculicen el crecimiento del mercado.

Tendencias del mercado europeo de rayos X digitales

Se espera que el segmento cardiovascular posea una cuota de mercado significativa

Las radiografías digitales pueden detectar la presencia de calcio en el corazón o los vasos sanguíneos. Su presencia puede indicar la presencia de grasas y otras sustancias en los vasos sanguíneos y daño a las válvulas cardíacas, las arterias coronarias y el músculo cardíaco del saco protector que rodea el corazón. Así, las radiografías digitales pueden detectar cualquier anomalía en el segmento cardiovascular.

Los principales factores que impulsan el crecimiento del segmento en la región son la creciente adopción de estilos de vida sedentarios y poco saludables, la creciente incidencia de enfermedades cardiovasculares en el continente y las ventajas de los rayos X digitales sobre los dispositivos convencionales.

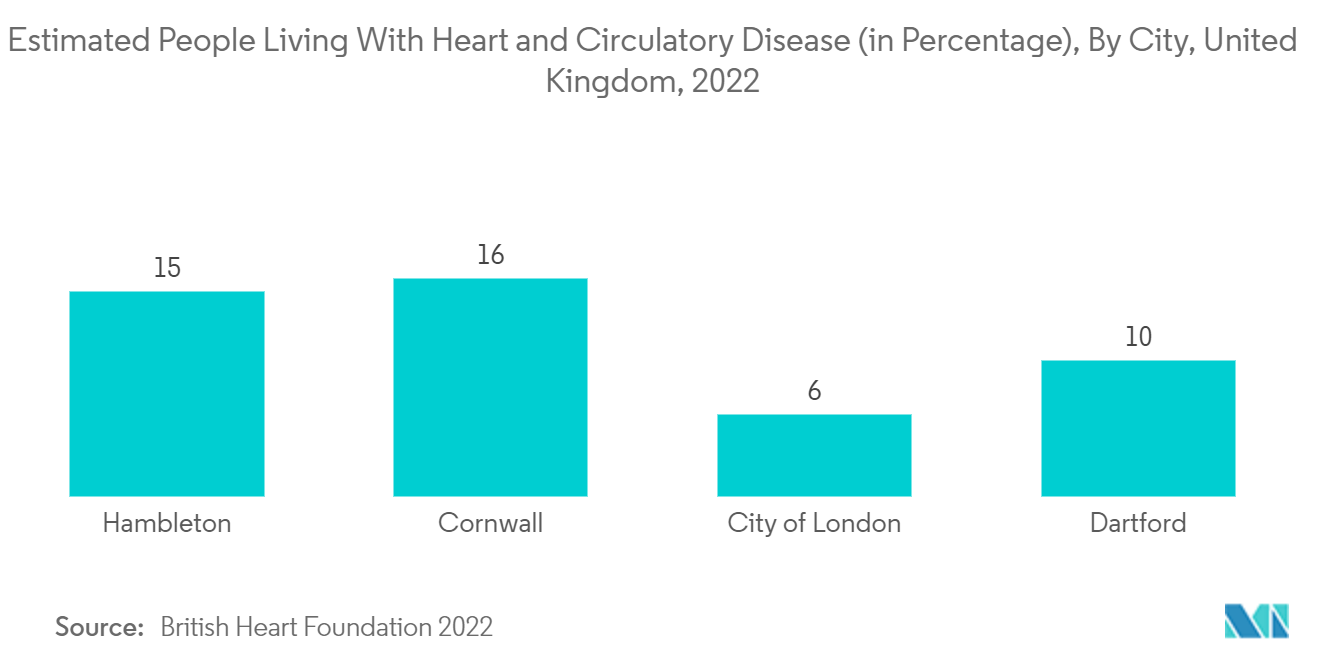

Por ejemplo, según los datos publicados por la British Heart Foundation en agosto de 2022, en el Reino Unido, más de 7,6 millones de personas vivían con enfermedades cardíacas o circulatorias en 2021. Se espera que esta creciente prevalencia de enfermedades cardiovasculares impulse la demanda de medidas eficaces. diagnóstico mediante sistemas digitales de rayos X, contribuyendo así al crecimiento de este segmento. Además, según datos de la British Heart Foundation publicados en enero de 2022, a finales de noviembre de 2021 casi 284 000 personas estaban esperando operaciones cardíacas urgentes y otros procedimientos cardíacos. El creciente número de cirugías cardiovasculares genera demandas de rayos X digitales para evaluar eficazmente diagnosticar la condición del paciente, contribuyendo así al crecimiento del segmento estudiado.

Además, se espera que los lanzamientos de productos innovadores para enfermedades cardiovasculares impulsen el crecimiento del segmento. Por ejemplo, en mayo de 2021, Fujifilm reveló los resultados de las primeras pruebas en el mundo real del sistema de rayos X FDR Xairportable en Europa en atención comunitaria. El ensayo, que se llevó a cabo en colaboración con Fujifilm UK, Northumbria Healthcare NHS Foundation Trust y Northeast Ambulance Service NHS Foundation Trust, dio como resultado una reducción significativa de las hospitalizaciones.

Por lo tanto, se espera que la creciente incidencia de enfermedades cardiovasculares, el alto volumen de cirugías cardíacas y los lanzamientos de productos innovadores impulsen el crecimiento del segmento estudiado durante el período de pronóstico.

Se espera que Alemania sea testigo de un crecimiento significativo del mercado

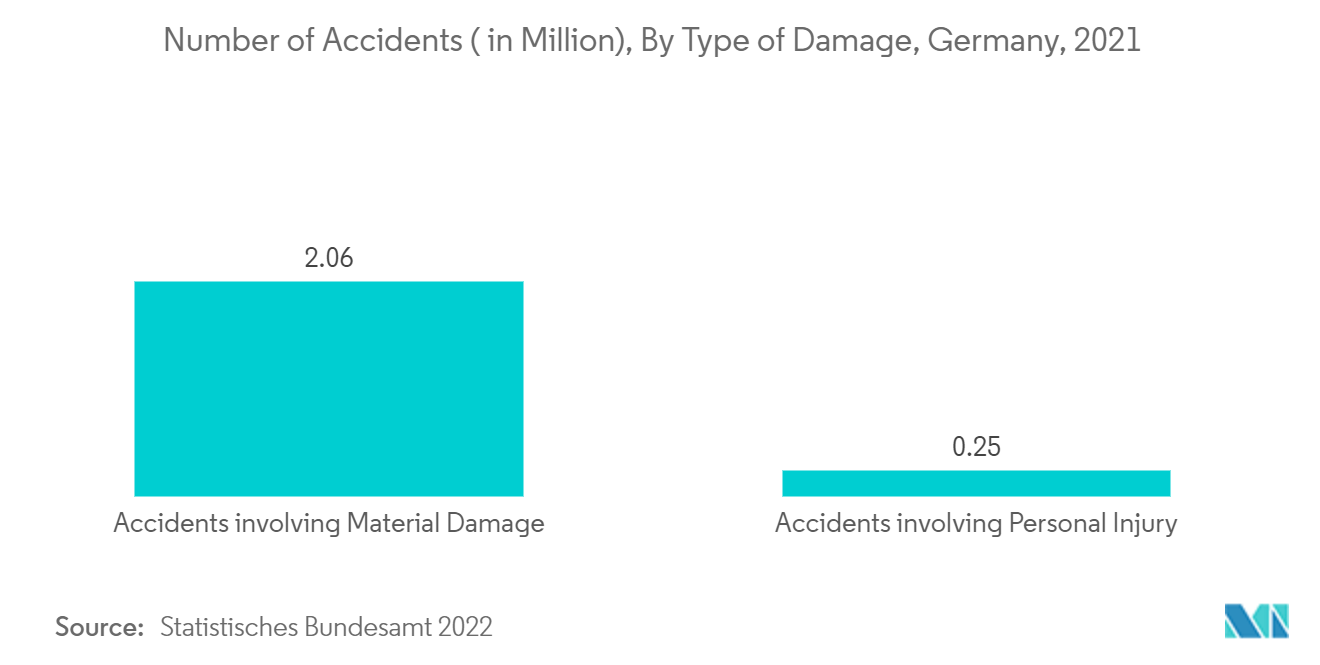

Alemania tiene una gran parte del mercado estudiado y se espera que domine durante el período previsto. La creciente adopción de sistemas de salud hacia tecnología sofisticada y la creciente carga de lesiones por accidentes de tráfico en la región son los principales factores que impulsan el mercado de dispositivos de rayos X digitales. Por ejemplo, el informe DeStatis Statistisches Bundesamt registró casi 2.314.939 accidentes de tráfico en Alemania en 2021, con más de 325.691 personas heridas. Por lo tanto, el alto índice de accidentes y lesiones aumenta la demanda de rayos X digitales para el diagnóstico, impulsando así el mercado en Alemania.

Asimismo, según el Informe alemán sobre cirugía cardíaca 2021, publicado en agosto de 2022, en 2021 se registraron en Alemania aproximadamente 27.947 procedimientos aislados de revascularización coronaria, 36.174 procedimientos aislados de válvulas cardíacas y 750 implantes de dispositivos de asistencia. Según la misma fuente, el número de trasplantes de corazón en solitario en Alemania ha aumentado a 329. También se espera que un volumen tan alto de cirugías cardíacas impulse la demanda de rayos X digitales. Dado que las imágenes de rayos X desempeñan un papel vital en el análisis de las complicaciones previas y posteriores al procedimiento, es probable que el elevado número de procedimientos cardiovasculares en el país aumente la demanda de rayos X digitales.

Además, se espera que las crecientes estrategias de mercado, como asociaciones de colaboración y fusiones de varios actores del mercado y organizaciones de investigación en Alemania, impulsen el crecimiento del mercado. Por ejemplo, en enero de 2022, Philips firmó una asociación estratégica de 10 años con el Hospital Universitario de Brandenburg para actualizar y ampliar las opciones de diagnóstico y terapia del hospital mediante la entrega de tecnología sofisticada. El contrato de 18 millones de euros (21,27 millones de dólares) cubre el suministro de soluciones de diagnóstico por imágenes, como ultrasonido, resonancia magnética y rayos X móviles, así como salas de terapia guiada por imágenes y sistemas de monitorización de pacientes.

Por lo tanto, se espera que la creciente incidencia de diversas enfermedades crónicas y el alto volumen de cirugías y estrategias de los actores del mercado impulsen el crecimiento del mercado en este país durante el período previsto.

Descripción general de la industria europea de rayos X digitales

El mercado europeo de dispositivos de rayos X digitales es moderadamente competitivo, ya que actualmente pocas empresas dominan el mercado. Estas empresas incluyen GE Healthcare, Koninklijke Philips NV, Fujifilm Holdings Corporation, Siemens Healthineers y Canon Medical System Corporation (Toshiba Corporation), entre otras.

Líderes del mercado europeo de rayos X digitales

Siemens Healthineers

Fujifilm Medical Systems

GE Healthcare

Philips Healthcare

Canon Medical Systems Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de rayos X digitales

- Julio de 2022 Seimens Healthineers lanzó Mobilett Impact, un sistema de rayos X móvil, en el Congreso Europeo de Radiología en Viena. Este sistema combina todos los beneficios de un sistema de rayos X móvil para obtener imágenes junto a la cama del paciente con la integración digital a un precio económico.

- Junio de 2022 Fujifilm Europe lanzó FDR Cross, un arco en C híbrido y un dispositivo de rayos X portátil, en el Congreso Europeo de Radiología. Esta plataforma cruzada FDR proporciona imágenes radiográficas fluoroscópicas avanzadas impulsadas por los detectores de panel plano digital FDR D-Evo III de Fujilum en tres tamaños.

Segmentación de la industria de rayos X digitales en Europa

La radiografía digital o radiografía digital es una forma de obtención de imágenes de rayos X en la que se utilizan sensores de rayos X digitales en lugar de películas fotográficas tradicionales. Esto tiene la ventaja adicional de ahorrar tiempo y la capacidad de transferir imágenes digitalmente, así como mejorarlas para una mejor visibilidad. Este método evita el procesamiento químico de películas fotográficas. Las imágenes digitales de rayos X tienen una gran demanda, ya que requieren menos exposición a la radiación que los rayos X tradicionales.

El mercado europeo de rayos X digitales está segmentado por aplicación (ortopédica, oncológica, dental, cardiovascular y otras aplicaciones), tecnología (radiografía computarizada y radiografía directa), portabilidad (sistemas fijos y sistemas portátiles), usuario final (hospitales, diagnóstico Centros y Otros Usuarios Finales) y Geografía (Alemania, Reino Unido, Francia, España, Italia y Resto de Europa). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Ortopédico |

| Cáncer |

| Dental |

| Cardiovascular |

| Otras aplicaciones |

| Radiografía Computarizada |

| Radiografía directa |

| Sistemas fijos |

| Sistemas portátiles |

| hospitales |

| Centros de Diagnóstico |

| Otros usuarios finales |

| Alemania |

| Reino Unido |

| Francia |

| España |

| Italia |

| El resto de Europa |

| Por aplicación | Ortopédico |

| Cáncer | |

| Dental | |

| Cardiovascular | |

| Otras aplicaciones | |

| Por tecnología | Radiografía Computarizada |

| Radiografía directa | |

| Por portabilidad | Sistemas fijos |

| Sistemas portátiles | |

| Por usuario final | hospitales |

| Centros de Diagnóstico | |

| Otros usuarios finales | |

| Por geografía | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Italia | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de rayos X digitales en Europa

¿Qué tamaño tiene el mercado europeo de rayos X digitales?

Se espera que el tamaño del mercado europeo de rayos X digitales alcance los 3.850 millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,68% hasta alcanzar los 5.590 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de rayos X digitales?

En 2024, se espera que el tamaño del mercado europeo de rayos X digitales alcance los 3.850 millones de dólares.

¿Quiénes son los actores clave en el mercado europeo de rayos X digitales?

Siemens Healthineers, Fujifilm Medical Systems, GE Healthcare, Philips Healthcare, Canon Medical Systems Corporation son las principales empresas que operan en el mercado europeo de rayos X digitales.

¿Qué años cubre este mercado europeo de rayos X digitales y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de rayos X digitales se estimó en 3.580 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de rayos X digitales durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de rayos X digitales para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de rayos X digitales en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de rayos X digitales en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de rayos X digitales de Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.