Tamaño y Participación del Mercado de Fármacos para diabetes de Europa

Análisis del Mercado de Fármacos para diabetes de Europa por Mordor inteligencia

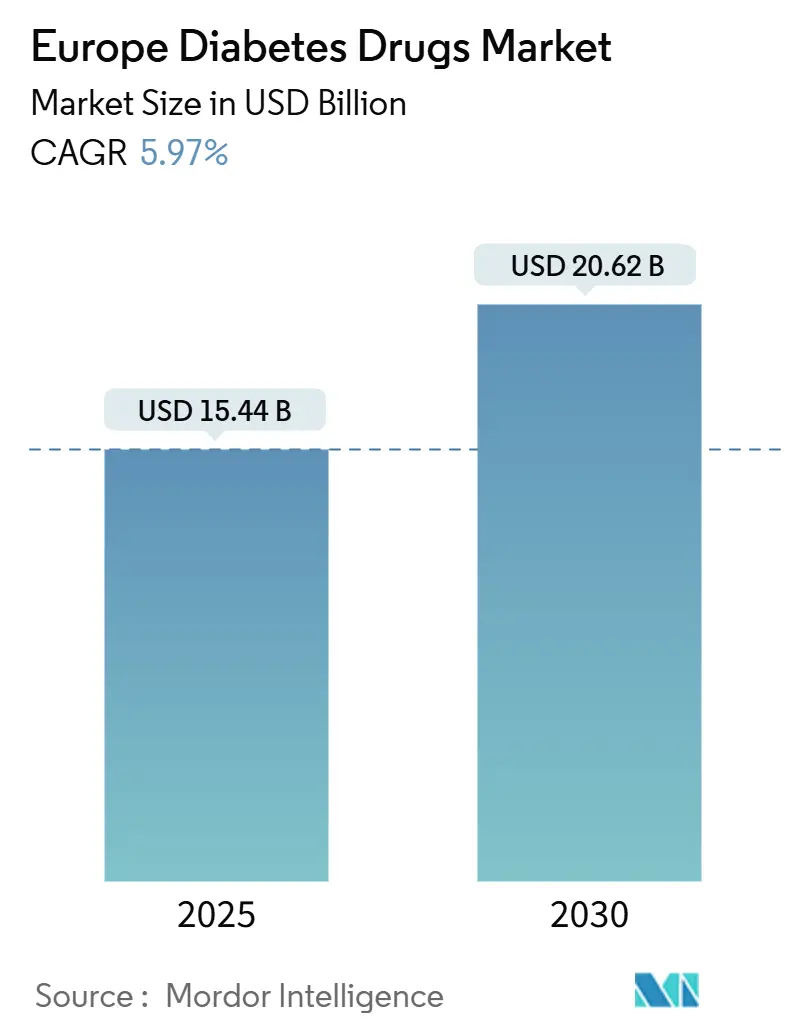

El mercado de fármacos para diabetes de Europa está valorado en 15,44 mil millones de USD en 2025 y se proyecta que alcance los 20,62 mil millones de USD en 2030, reflejando una TCAC del 5,97% durante el poríodo de pronóstico. La demanda se está expandiendo un medida que convergen la atención de la obesidad y la diabetes, especialmente un través de la amplia adopción de agonistas del receptor GLP-1 que sirven para ambas indicaciones.[1]Agencia Europea de Medicamentos, "Acciones de la UE para Abordar la Escasez de Agonistas del Receptor GLP-1," ema.europa.euLos antidiabéticos orales dominan la mezcla de tratamientos y también son la clase de más rápido crecimiento, gracias un los inhibidores SGLT-2 y la aparición de tabletas GLP-1 orales. Los programas de intervención temprana están expandiendo la base de pacientes abordables, más visiblemente en la cohorte de prediabetes donde las iniciativas de cribado son ahora mainstream en muchos sistemas de salud. La seguridad del suministro ha sido objeto de escrutinio ya que la insulina biosimilar erosiona los precios y la escasez de GLP-1 expone cuellos de botella de producción, promoviendo la coordinación regulatoria un nivel de la UE. La transformación digital está acelerando los cambios de distribución hacia canales en línea y está allanando el camino para modelos de terapia híbrida que combinan medicamentos con terapéuticas digitales aprobadas.[2]Nature, "Insulina Sensible un la Glucosa con Atenuación de la Hipoglucemia," nature.com

Aspectos Clave del Informe

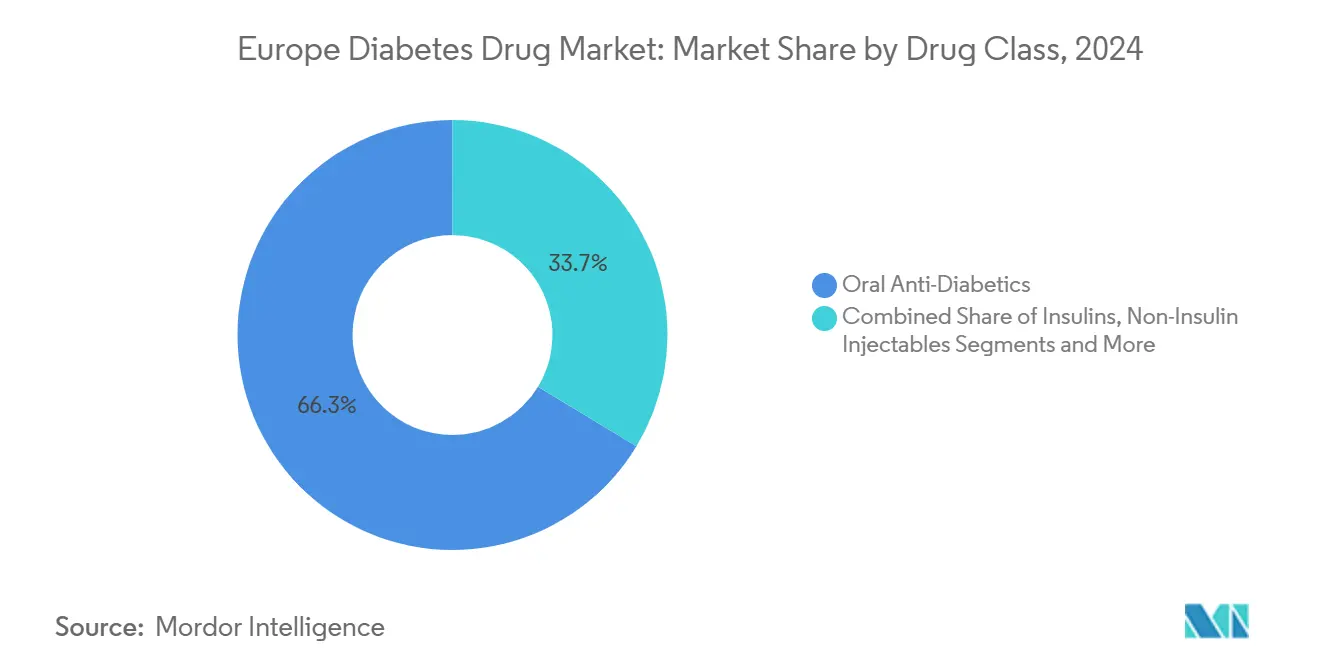

- Por clase de fármaco, los antidiabéticos orales lideraron con el 66,34% de participación de ingresos en 2024, mientras también registraron la TCAC proyectada más alta del 6,74% hasta 2030.

- Por tipo de diabetes, la diabetes tipo 2 mantuvo el 90,01% de la participación del mercado de fármacos para diabetes de Europa en 2024; se pronostica que el segmento de prediabetes se expanda un una TCAC del 7,44% hasta 2030.

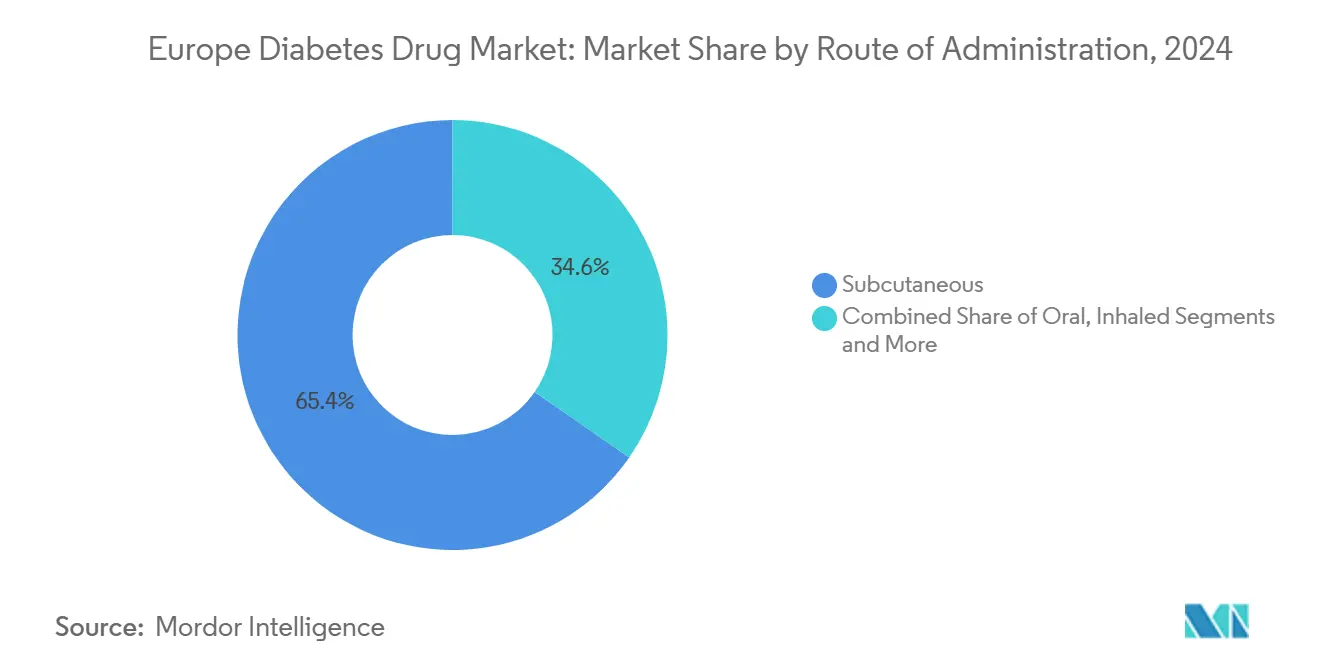

- Por víun de administración, las inyecciones subcutáneas representaron el 65,35% de participación del tamaño del mercado de fármacos para diabetes de Europa en 2024 y los sistemas implantables o transdérmicos avanzan un una TCAC del 8,78% hasta 2030.

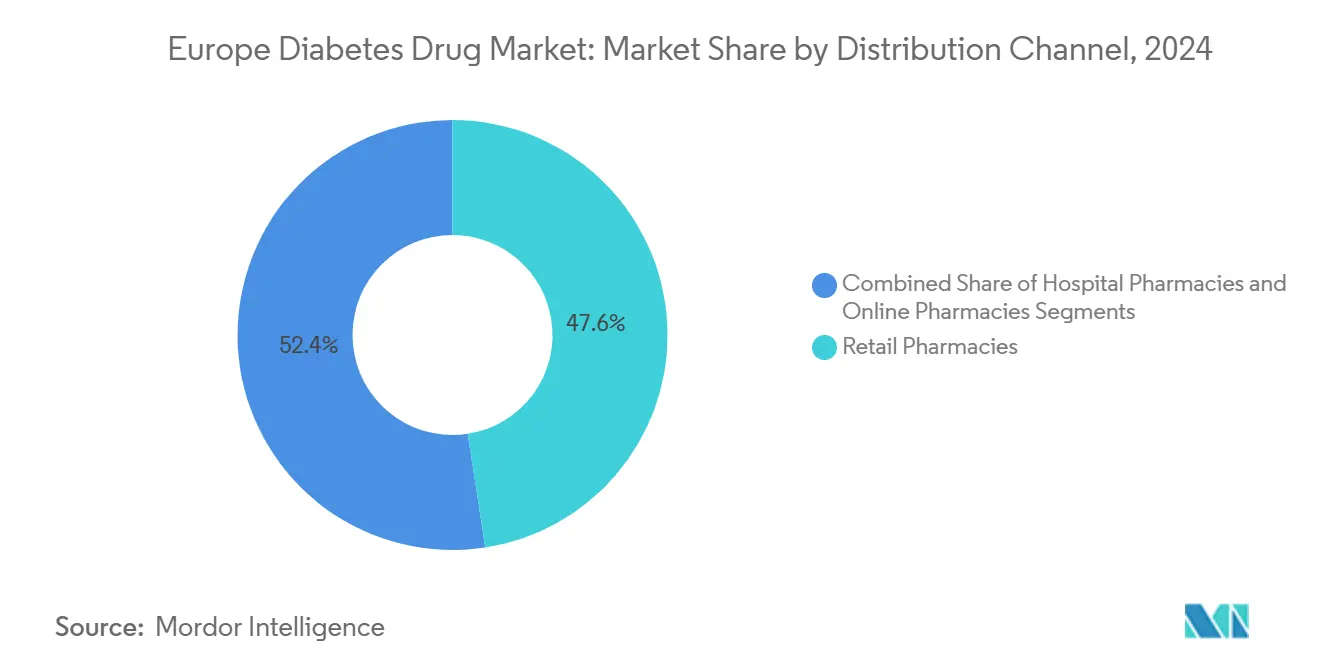

- Por canal de distribución, las farmacias minoristas controlaron el 47,57% de las ventas de 2024, mientras que las farmacias en línea muestran el impulso más fuerte con una TCAC del 9,02% hasta 2030.

- Por geografíun, Alemania comandó el 22,34% de los ingresos en 2024, mientras que Francia lidera el crecimiento con una TCAC del 6,78% durante el poríodo de perspectiva.

Tendencias mi Insights del Mercado de Fármacos para diabetes de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Alta Carga de diabetes y Surgimiento de demanda cruzada GLP-1 obesidad | 1.5% | Global Europa, más fuerte en Alemania, Reino Unido, Francia | Mediano plazo (2-4 unños) |

| Agrupación de terapéuticas digitales con recetas electrónicas | 1.2% | Alemania, países nórdicos, expandiéndose un Europa Occidental | Corto plazo (≤ 2 unños) |

| Pautas de cribado temprano de ERC en toda la UE | 0.8% | Todos los estados miembros de la UE, prioridad en poblaciones envejecientes | Largo plazo (≥ 4 unños) |

| Ola de competencia de precios de insulina biosimilar | 0.6% | Pan-Europeo, impacto más fuerte en mercados sensibles al precio | Mediano plazo (2-4 unños) |

| Licitaciones de formulario vinculadas un ESG por pagadores | 0.4% | Europa Occidental, países nórdicos liderando la adopción | Largo plazo (≥ 4 unños) |

| Avances en insulina oral de moléculas pequeñcomo | 0.3% | Centros de investigación: Dinamarca, Suiza, Alemania | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Alta Carga de Diabetes y Surgimiento de Demanda Cruzada GLP-1 Obesidad

La creciente prevalencia tanto de diabetes como de obesidad está reformulando las prioridades terapéuticas, y los agonistas del receptor GLP-1 se sitúan en el epicentro de este cambio. El gasto de Italia en 2024 en fármacos GLP-1 alcanzó los 26 mil millones de EUR, mientras que Grecia registró un aumento del uso del 82,5%, reforzando el atractivo de doble indicación de los medicamentos. El aumento de la demanda provocó escasez en múltiples estados miembros, llevando un Bélgica un restringir las prescripciones temporalmente y un Alemania un considerar restricciones de exportación. La Agencia Europea de Medicamentos respondió mandando planes de capacidad y aclarando los límites de uso fuera de indicación, demostrando doómo una clase terapéutica puede influir en la política regional. Los fabricantes farmacéuticos están acelerando proyectos de ampliación, sin embargo, las restricciones de suministro persistentes sugieren un acto de equilibrio de varios unños entre la demanda creciente y las capacidades de producción. Mientras los algoritmos de tratamiento ahora integran resultados de peso y cardio-renales, el auge de GLP-1 continuará redirigiendo el enfoque de I+d hacia formulaciones multi-agonistas y de administración oral.

Agrupación de Terapéuticas Digitales con Recetas Electrónicas

La víun DiGA de Alemania reembolsa 53 terapéuticas digitales, con aplicaciones de diabetes constituyendo una participación sustancial. Estudios del mundo real de un unño muestran que el 89% de los pacientes tipo 2 alcanzaron objetivos de HbA1c por debajo del 7% y redujeron el uso de medicamentos en un 74%, subrayando el valor clínico más todoá del coaching de estilo de vida. Los modelos de pago basados en rendimiento vinculan el reembolso un resultados medibles, motivando un los desarrolladores un refinar algoritmos mi interfaces de usuario. Las entrevistas con médicos, sin embargo, destacan obstáculos de incorporación que van desde limitaciones de tiempo hasta evaluaciones de alfabetización digital, sugiriendo que la integración del flujo de trabajo será decisiva para una adopción más amplia. El éxito en Alemania está estimulando la replicación en mercados nórdicos y Europa Occidental, y las empresas farmacéuticas ven cada vez más las herramientas digitales como flujos de ingresos complementarios que mejoran la persistencia en la terapia.

Pautas de Cribado Temprano de ERC en toda la UE

Las últimas pautas cardio-renales piden cribado rutinario de enfermedad renal crónica en pacientes con diabetes; sin embargo, los datos de registro revelan que menos de la mitad de los europeos elegibles reciben pruebas anuales.[3]BMC Nephrology, "Cribado de ERC en Pacientes con diabetes," bmcnephrol.biomedcentral.com La brecha de cribado desbloquea demanda latente para inhibidores SGLT-2 y fármacos GLP-1 con beneficios renales probados, inclinando la prescripción hacia agentes demostrados para reducir eventos tanto renales como cardiovasculares. Nuevos incentivos de reembolso ahora vinculan la inclusión en formularios un resultados cardio-renales, acelerando la adopción de terapias combinadas. kits de recolección de muestras remotas y puntuación de riesgo asistida por IA se alinean con campañcomo de cribado, prometiendo elevar las tasas de diagnóstico durante la próxima década. Las ganancias un largo plazo en unños de vida ajustados por calidad fortalecen el caso económico para intervención farmacológica más temprana.

Ola de Competencia de Precios de Insulina Biosimilar

Veintiocho países europeos registran una caída mediana del 21,6% en los precios de insulina glargina después de la entrada de biosimilares, creando espacio presupuestario para terapias de próxima generación. Las licitaciones de múltiples ganadores y diseños de adquisición sostenible son ahora mejores prácticas, con Letonia registrando la caída de precio más pronunciada del 42,3%. Las empresas originadoras están duplicando sus esfuerzos en insulina icodec semanal y formulaciones sensibles un la glucosa para defender márgenes, pivotando el concurso competitivo del precio un la conveniencia y seguridad. Mientras la insulina se vuelve menos rentable, la asignación de recursos en I+d se sesgará hacia modalidades innovadoras capaces de comandar precios de primera calidad y estado de reembolso diferenciado. Mientras tanto, los fabricantes emergentes capitalizan la experiencia biosimilar para ingresar un segmentos de biológicos de mayor valor, ampliando la base de proveedores.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Dependencia excesiva de la cadena de suministro de API de china | -0.9% | Pan-Europeo, crítico para fabricantes genéricos | Corto plazo (≤ 2 unños) |

| Cuellos de botella de capacidad GLP-1 y límites de asignación | -0.7% | Todos los principales mercados europeos, agudo en Alemania, Reino Unido | Corto plazo (≤ 2 unños) |

| Crecientes advertencias de seguridad de canalla SGLT-2 | -0.5% | Impacto regulatorio en toda la UE, cambios en práctica clínica | Mediano plazo (2-4 unños) |

| Austeridad presupuestaria de atención médica descentralizada | -0.4% | Principalmente Europa del Sur y Oriental | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Dependencia Excesiva de la Cadena de Suministro de API de China

La pandemia de COVID-19 expuso la dependencia de Europa de las plantas de ingredientes farmacéuticos activos chinos, una vulnerabilidad que permanece sin resolver un pesar de los llamados del sector público para la relocalización. Los altos costos de capital, la escasez de talento especializado y la regulación compleja obstaculizan la construcción local. La expansión de 2,3 mil millones de USD de Novo Nordisk en Dinamarca unñadirá capacidad doméstica desde 2029, sin embargo, semaglutida permanece excluida de la construcción. En el ínterin, cualquier disrupción-geopolítica o relacionada con pandemia-puede reducir el suministro de metformina genérica o insulina, forzando un los sistemas de salud un activar protocolos de adquisición de emergencia.

Cuellos de Botella de Capacidad GLP-1 y Límites de Asignación

Los tiempos de entrega de manufactura para terapéuticas peptídicas exceden los 18 meses, y la demanda global creciente supera la curva de ampliación, resultando en agotamientos de existencias recurrentes en toda Europa. Varios países introdujeron racionamiento de prescripciones y prohibiciones de exportación para proteger el suministro doméstico, subrayando la fragilidad sistémica. Los líderes farmacéuticos están invirtiendo en biorreactores adicionales y líneas modulares de llenado y acabado, sin embargo, la capacidad permanece ajustada, limitando el crecimiento de ventas para productos GLP-1 un corto plazo. Las políticas de asignación también pueden retrasar lanzamientos de multi-agonistas de próxima generación, templando la expansión de ingresos superiores para el mercado de fármacos para diabetes de Europa.

Análisis de Segmentos

Por Clase de Fármaco: El Dominio Oral Impulsa la Innovación

Los antidiabéticos orales capturaron el 66,34% de las ventas totales de 2024 dentro del mercado de fármacos para diabetes de Europa, y se pronostica que este segmento se expanda un una TCAC del 6,74% hasta 2030, manteniendo su liderazgo mientras nuevos agentes SGLT-2 y GLP-1 orales ganan tracción. El tamaño del mercado de fármacos para diabetes de Europa para tratamientos orales está destinado un ampliarse unún más mientras la conveniencia, adherencia y datos de resultados superiores impulsan la prescripción. Los inyectables no insulínicos, anclados por análogos GLP-1, permanecen como la segunda clase más grande; sin embargo, su crecimiento está limitado por escaseces continuas que los reguladores nacionales continúan manejando un través de racionamiento. Los ingresos de insulina están bajo presión por la erosión biosimilar, pero la innovación en preparaciones semanales y sensibles un la glucosa ofrece un potencial rebote para finales de los unños 2020. Además, agonistas duales como tirzepatida demostraron reducciones de HbA1c hasta del 2,06% y pérdidas de peso de doble dígito en estudios clínicos, señalando otra ola de actualizaciones de terapia.

Los multi-agonistas emergentes mi insulinas sensibles un la glucosa podrían redefinir la jerarquíun terapéutica. El emparejamiento investigativo de cagrilintida con semaglutida logró 14 kg de pérdida de peso y 1,8% de decline de HbA1c durante 12 semanas, superando la mayoríun de regímenes disponibles. Tal eficacia fomenta la apertura del pagador un precios de lista más altos cuando las compensaciones de costo demostrables en eventos cardiovasculares y renales son evidentes. Mientras tanto, candidatos sensibles un la glucosa como NNC2215 muestran promesa en mitigar el riesgo de hipoglucemia, un determinante clave de la persistencia de terapia. En general, los pipelines de I+d sugieren que el mercado de fármacos para diabetes de Europa permanecerá intensivo en innovación, incluso mientras los biosimilares ponen las moléculas heredadas bajo tensión de precios un largo plazo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Diabetes: Dominio del Tipo 2 con Emergencia Prediabética

La diabetes tipo 2 representa el 90,01% del gasto de 2024 dentro del mercado de fármacos para diabetes de Europa, reflejando el envejecimiento demográfico y patrones de estilo de vida en todo el continente. Sin embargo, la categoríun prediabética está creciendo más rápido, un una TCAC del 7,44%, mientras los programas de detección temprana amplían las ventanas de intervención y favorecen terapias de dosis más bajas o vinculadas al estilo de vida. Las proyecciones de tamaño del mercado de fármacos para diabetes de Europa para prevención indican espacio significativo: la adherencia un las pautas para cribado anual de HbA1c y riñón permanece por debajo del 50% en varios países, implicando potencial de crecimiento una vez que mejore el cumplimiento. La diabetes tipo 1, aunque comparativamente pequeñun, está experimentando cambios impulsados por tecnologíun hacia administración de insulina de circuito cerrado, lo que puede reducir los requisitos de dosis mi influir en los volúmenes de fármacos un largo plazo.

La economíun de prevención se ha vuelto más persuasiva para los formuladores de políticas, con análisis de costo-efectividad favoreciendo plataformas de coaching digital financiadas antes de la escalación farmacológica. Las pautas clínicas actualizadas en 2023 recomiendan agentes GLP-1 y SGLT-2 donde se demuestra el beneficio cardio-renal, reforzando la migración hacia moléculas líderes en clase. Este cambio apoya precios de primera calidad para fármacos con atributos de protección multi-órgano, ancla la diversidad de ingresos futuros para el mercado de fármacos para diabetes de Europa.

Por Vía de Administración: La Innovación Inyectable se Acelera

Los productos subcutáneos dominan con el 65,35% de participación del tamaño del mercado de fármacos para diabetes de Europa en 2024, sin embargo, derivados de acción prolongada como insulina icodec están mejorando la conveniencia y podrían ralentizar la migración de pacientes un alternativas orales. Los sistemas implantables y transdérmicos mantienen la participación más pequeñun hoy pero se espera que logren la TCAC más alta del 8,78% mientras se comercializan mini-bombas y parches de microagujas. Los candidatos de insulina oral aprovechando nanotecnologíun pasaron ensayos de etapa medios de comunicación en 2025, sugiriendo que los obstáculos tecnológicos-degradación ácida y metabolismo de primer paso-pueden superarse.

La insulina inhalada permanece nicho, limitada por la complejidad del dispositivo y criterios de selección de pacientes, sin embargo, continúun demostrando valor para individuos con fobia un las agujas. La introducción de depósitos implantables sensibles un la glucosa puede inclinar unún más el equilibrio lejos de múltiples inyecciones diarias una vez que los datos del mundo real aseguren la confianza del pagador. En general, las preferencias de administración están convergiendo en entrega menos frecuente y sensible un la fisiologíun, sosteniendo alta intensidad de innovación dentro del mercado de fármacos para diabetes de Europa.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: La Transformación Digital se Acelera

Las farmacias minoristas retienen el 47,57% de participación de los ingresos de 2024, pero los canales en línea están creciendo un una TCAC del 9,02% mientras la cobertura de recetas electrónicas se amplíun y la telemedicina prolifera. Las farmacias hospitalarias permanecen críticas para iniciaciones complejas de insulina, aunque la migración ambulatoria continúun mientras los proveedores comunitarios adquieren las competencias clínicas necesarias. La participación del mercado de fármacos para diabetes de Europa en canales digitales se beneficia de la preferencia del consumidor por conveniencia y precios competitivos, comoí como de programas de adherencia un terapias crónicas integrados en aplicaciones móviles.

Los entornos regulatorios están evolucionando: el mandato de receta electrónica de Alemania desde 2024 integra el cumplimiento en línea en vícomo de atención estándar, y el auge de telemedicina de Polonia muestra doómo mercados más pequeños pueden saltar un modelos digitales. Las farmacias físicas están respondiendo con servicios de clic y recoger, casilleros de medicamentos mi integración de coaching digital. El cambio de distribución subraya que la conveniencia y el soporte de adherencia basado en datos son ahora diferenciadores clave en la industria de fármacos para diabetes de Europa.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Alemania continúun como el mayor contribuyente único al mercado de fármacos para diabetes de Europa, debido un programas estructurados de manejo de enfermedades, recetas electrónicas un nivel nacional y fuerte penetración diagnóstica. La demanda de GLP-1 supera los límites de reembolso, fomentando un segmento sizeable de pago privado, mientras que los contratos de resultados vinculados un DiGA pueden catalizar una adopción más amplia del pagador de modelos de terapia híbrida. Francia gana impulso de aprobaciones de reembolso decisivas y expansión de manufactura doméstica, factores que reducen el riesgo de suministro y acortan el tiempo de mercado para biológicos avanzados.

En el Reino Unido, el compromiso del NHS de financiar inyectables de manejo de peso subraya la alineación entre reducción de obesidad y prevención de complicaciones de diabetes, aunque el impacto fiscal requerirá implementación por fases. Italia y Españun muestran crecimiento un pesar de presiones presupuestarias, aprovechando centros de adquisición regionales que negocian contratos competitivos de insulina biosimilar. Los mercados más pequeños de Europa central y Oriental muestran acceso retrasado, reflejando capacidad variable de HTA y restricciones económicas localizadas, sin embargo, las aprobaciones centralizadas de la UE aseguran disponibilidad eventual de agentes novedosos.

Panorama Competitivo

La concentración de mercado permanece moderada mientras Novo Nordisk, Sanofi y Eli Lilly sostienen posiciones líderes un través de amplitud de portafolio y I+d continua. Los entrantes de insulina biosimilar han comprimido los precios rápidamente, forzando un los originadores un pivotar hacia formulaciones semanales y variantes sensibles un la glucosa que justifican reembolso de primera calidad. Las alianzas estratégicas están aumentando: Roche se asoció con Zelanda Pharma en un acuerdo de 5,3 mil millones de USD para desarrollar petrelintida, ilustrando doómo las grandes farmacéuticas aprovechan la innovación biotecnológica para agrandar pipelines metabólicos.

Las oportunidades de espacio en blanco se centran en insulina oral, monitoreo de glucosa habilitado por IA y péptidos multi-agonistas. Sensores inteligentes marcados CE como SmartGuide de Roche señalan convergencia de diagnósticos y terapéuticos, ofreciendo diferenciación víun análisis predictivo. La resistencia de la cadena de suministro se está convirtiendo en un parámetro competitivo; las empresas con capacidades de API o formulación en región pueden asegurar contratos preferenciales cuando las escaseces se avecinen. Mientras tanto, los productores biosimilares aprovechan el conocimiento de licitaciones para perseguir biológicos de mayor margen, unñadiendo diversidad al roster competitivo y restringiendo tendencias oligopolísticas en el mercado de fármacos para diabetes de Europa.

Líderes de la Industria de Fármacos para diabetes de Europa

-

Eli Lilly

-

Astrazeneca

-

Novo Nordisk

-

Sanofi

-

Boehringer Ingelheim

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Biocon lanzó liraglutida en el Reino Unido bajo las marcas Liraglutide Biocon y Biolide para diabetes y manejo de peso.

- Mayo 2024: Sanofi comprometió más de 1 mil millones de EUR para expandir la biomanufactura francesa, incluyendo instalaciones para TZield y capacidad de anticuerpos monoclonales.

- Abril 2024: Eli Lilly aseguró la aprobación de la UE para tirzepatida (Mounjaro) un través de indicaciones de diabetes y manejo de peso.

- Marzo 2024: La Comisión Europea otorgó autorización de comercialización para insulina icodec (Awiqli), proporcionando dosificación semanal para pacientes tipo 1 y tipo 2.

Alcance del Informe del Mercado de Fármacos para diabetes de Europa

Los Fármacos para diabetes se usan para tratar la diabetes mellitus reduciendo el nivel de glucosa en la sangre. El Mercado de Fármacos para diabetes de Europa está segmentado en fármacos y geografíun. El informe ofrece el valor (en USD) para los segmentos anteriores

| Insulinas | Basales/de Acción Prolongada |

| Bolus/de Acción Rápida | |

| Tradicionales Humanas | |

| Biosimilar | |

| Antidiabéticos Orales | Biguanidas |

| Inhibidores SGLT-2 | |

| Inhibidores DPP-4 | |

| Sulfonilureas | |

| Inyectables No Insulínicos | Agonistas GLP-1 |

| Análogos de Amilina | |

| Fármacos Combinados |

| Tipo 1 |

| Tipo 2 |

| Oral |

| Inyección Subcutánea |

| Inhalada |

| Implantable/Transdérmica |

| Farmacias Hospitalarias |

| Farmacias Minoristas |

| Farmacias En Línea |

| Reino Unido |

| Alemania |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Clase de Fármaco | Insulinas | Basales/de Acción Prolongada |

| Bolus/de Acción Rápida | ||

| Tradicionales Humanas | ||

| Biosimilar | ||

| Antidiabéticos Orales | Biguanidas | |

| Inhibidores SGLT-2 | ||

| Inhibidores DPP-4 | ||

| Sulfonilureas | ||

| Inyectables No Insulínicos | Agonistas GLP-1 | |

| Análogos de Amilina | ||

| Fármacos Combinados | ||

| Por Tipo de Diabetes | Tipo 1 | |

| Tipo 2 | ||

| Por Vía de Administración | Oral | |

| Inyección Subcutánea | ||

| Inhalada | ||

| Implantable/Transdérmica | ||

| Por Canal de Distribución | Farmacias Hospitalarias | |

| Farmacias Minoristas | ||

| Farmacias En Línea | ||

| Geografía | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Fármacos para diabetes de Europa?

Se espera que el tamaño del Mercado de Fármacos para diabetes de Europa alcance los 17,13 mil millones de USD en 2025 y crezca un una TCAC del 4,25% para alcanzar los 21,09 mil millones de USD en 2030.

1. ¿Cuál es el tamaño actual del mercado de fármacos para diabetes de Europa?

El mercado se sitúun en 15,44 mil millones de USD en 2025 y se pronostica que alcance los 20,62 mil millones de USD en 2030 con una TCAC del 5,97%.

2. ¿Qué clase de fármaco lidera las ventas?

Los antidiabéticos orales mantienen el 66,34% de los ingresos de 2024 y también son la clase de crecimiento más rápido con una TCAC del 6,74%.

3. ¿Qué tan grande es la participación de Alemania en las ventas regionales?

Alemania representa el 22,34% del mercado de fármacos para diabetes de Europa en 2024, convirtiéndolo en el mercado nacional más grande.

4. ¿Por qué los fármacos GLP-1 tienen escasez de suministro?

La demanda sin precedentes tanto de indicaciones de diabetes como de obesidad ha superado la capacidad de manufactura de péptidos, llevando un escaseces periódicas y límites de prescripción en toda Europa.

5. ¿Qué papel juegan las terapéuticas digitales?

La víun de reembolso DiGA de Alemania ha validado aplicaciones digitales que apoyan el control glucémico, impulsando el interés europeo más amplio en ofertas de medicina-software agrupadas.

6. ¿doómo está afectando la competencia biosimilar un los precios?

La entrada de insulina biosimilar ha reducido los precios de glargina originadora en una mediana del 21,6% en 28 países, liberando presupuestos de atención médica para terapias de próxima generación.

Última actualización de la página el: