Tamaño del mercado europeo de alternativas lácteas

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 10.84 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 21.48 Mil millones de dólares |

|

|

Mayor participación por canal de distribución | Fuera de comercio |

|

|

CAGR (2024 - 2029) | 14.80 % |

|

|

Mayor participación por país | Alemania |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de alternativas lácteas

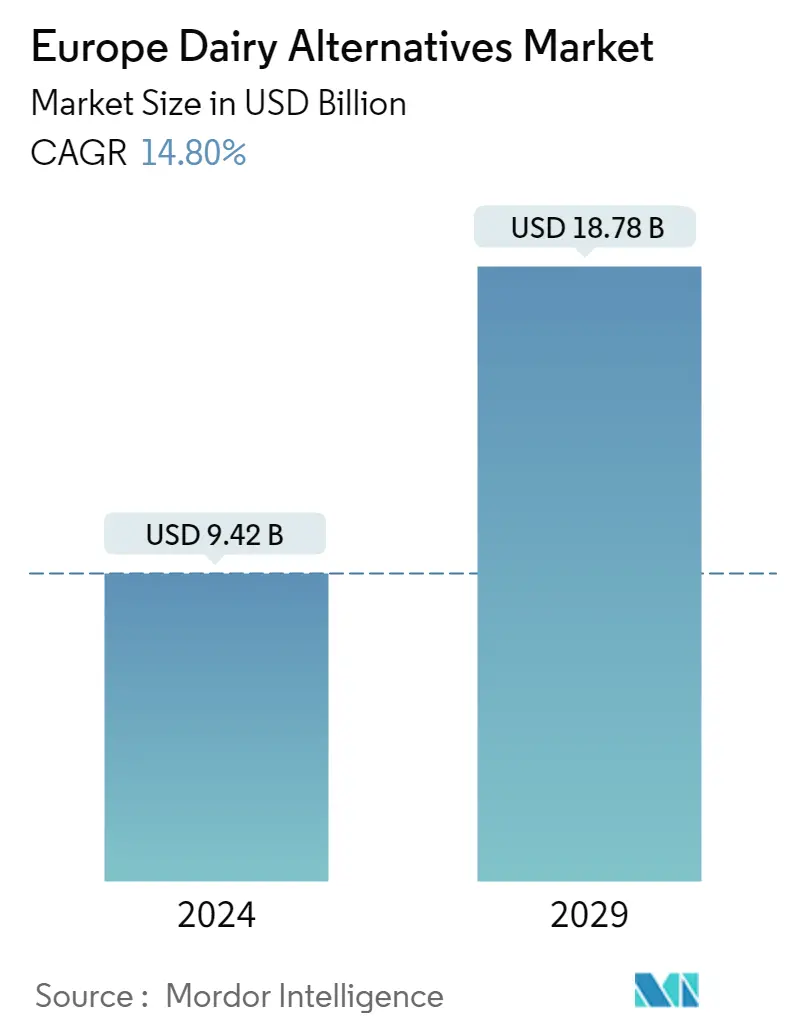

El tamaño del mercado europeo de alternativas lácteas se estima en 9,42 mil millones de dólares en 2024, y se espera que alcance los 18,78 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 14,80% durante el período previsto (2024-2029).

El aumento del comercio minorista moderno de comestibles, incluidos los hipermercados y las tiendas en línea, impulsa las ventas a través de canales extracomerciales.

- Los hipermercados y supermercados impulsan principalmente la alta cuota de mercado de los canales off-trade. Los supermercados/hipermercados siempre han mantenido un fuerte liderazgo en las ventas de alternativas lácteas en el mercado estudiado. El factor de proximidad de estos canales, especialmente en ciudades grandes y desarrolladas, les proporciona la ventaja añadida de influir en la decisión de compra del consumidor entre una gran variedad de productos disponibles en el mercado. Los supermercados e hipermercados cubrieron el 61,38%, en valor, de las ventas de alternativas lácteas a través de canales off-trade en 2022.

- Se proyecta que el canal en línea será el canal de distribución de más rápido crecimiento, ya que los consumidores modernos prefieren las compras de comestibles en línea debido a sus ajetreados estilos de vida. Alrededor del 68% de las personas en la Unión Europea pidieron o compraron bienes o servicios a través de Internet para uso privado en 2022, frente al 54% en 2017. Los Países Bajos, Francia, el Reino Unido, Alemania e Italia son los países con alta penetración. de los usuarios de Internet. Se estima que las ventas en línea de alternativas lácteas registrarán una tasa compuesta anual del 25,80% durante el período previsto.

- Por tipo de producto, la leche de origen vegetal es la categoría más vendida en los canales minoristas en línea. Los principales supermercados alemanes que ofrecen leche de coco incluyen Müller y Alnatura. La leche de coco de la marca Koro está disponible en 122 tiendas Müller ubicadas en Alemania.

- Las ventas en el comercio minorista se ven impulsadas principalmente por el creciente número de restaurantes y cafeterías especializadas en menús veganos en países clave como el Reino Unido, Alemania e Italia. En el Reino Unido, se estima que el valor de las ventas de alternativas lácteas en el comercio registrará una tasa compuesta anual del 22,62% durante el período previsto para alcanzar un valor de mercado de 142,40 millones de dólares estadounidenses para 2029.

El creciente número de consumidores intolerantes a la lactosa en Europa está impulsando el mercado de productos lácteos alternativos

- El mercado europeo de alternativas lácteas observó un crecimiento del 17,25% en 2022 en comparación con 2021. El crecimiento se atribuyó al creciente volumen de poblaciones intolerantes a la lactosa en toda la región. En 2022, el 5% de la población total era intolerante a la lactosa. En el Reino Unido, la intolerancia a la lactosa es más común en personas de ascendencia asiática o afrocaribeña. La intolerancia a la lactosa puede desarrollarse a cualquier edad. En muchos casos, los síntomas aparecen por primera vez en personas de entre 20 y 40 años, aunque los bebés y los niños pequeños también pueden verse afectados.

- Para mitigar los efectos de la intolerancia a la lactosa, estos consumidores consumen principalmente leche de avena como sustituto de la leche animal. Los consumidores que enfrentan el riesgo de obesidad prefieren las bebidas bajas en grasas. Los productos a base de leche animal contienen más porcentajes de grasa en comparación con los productos vegetales. Una taza de leche de anacardo sin azúcar contiene 25 calorías, menos de 1 gramo de proteína y 2 gramos de grasa, mientras que la leche animal (leche de cabra) contiene 10 gramos de grasa. Como resultado, hay un aumento en la demanda de productos sin lácteos en la región europea. Por lo tanto, se estima que el mercado crecerá un 58,64% para 2025 a partir de 2022.

- En el segmento de comercio exterior, las tiendas de conveniencia ocupan la segunda mayor proporción del espacio comercial del país, con un 71,35%. Estas tiendas ofrecen leche de anacardo a precios variados (bajo, medio y alto). El precio de venta medio de la leche de anacardo en el Reino Unido es de 20,5 dólares. Algunas tiendas de conveniencia famosas en todo el país son 7-Eleven, Marks Spencer, Little Waitrose, The Co-op y Sainsbury's. Para captar la atención de los consumidores hacia el segmento de la leche de cáñamo, estos minoristas ofrecen leche de cáñamo a precios variados (bajo, medio y alto). Este aspecto también promueve el poder adquisitivo de los consumidores.

Tendencias del mercado europeo de alternativas lácteas

- La mayor comercialización de materias primas, como la soja, a través de varios organismos gubernamentales está afectando en gran medida a la producción de alternativas lácteas en Europa.

Descripción general de la industria de alternativas lácteas en Europa

El mercado europeo de alternativas lácteas está fragmentado las cinco principales empresas ocupan el 33,40%. Los principales actores de este mercado son Danone SA, Ecotone, Oatly Group AB, The Hain Celestial Group Inc. y Upfield Holdings BV (ordenados alfabéticamente).

Líderes del mercado europeo de alternativas lácteas

Danone SA

Ecotone

Oatly Group AB

The Hain Celestial Group Inc.

Upfield Holdings BV

Other important companies include Blue Diamond Growers, Califia Farms LLC, First Grade International Limited, Granarolo SpA, Unilever PLC.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de alternativas lácteas

- Noviembre de 2022 Oatly Group AB anunció que lanzaría una nueva gama de yogur a base de avena. La nueva gama viene en cuatro sabores fresa, arándano, natural y estilo griego.

- Septiembre de 2022 la cadena de cafeterías sueca Espresso House, que opera 35 tiendas en Alemania, amplió una asociación existente con Oatly para ofrecer Oatly Barista Edition en sus cafeterías de los países nórdicos y Alemania.

- Agosto de 2022 Califia Farms amplió su cartera con el lanzamiento de un producto sin lácteos, Pumpkin Spice Oat Barista.

Informe del mercado europeo de alternativas lácteas índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Consumo per capita

-

4.2 Producción de materias primas/commodities

- 4.2.1 Alternativa láctea - Producción de materia prima

-

4.3 Marco normativo

- 4.3.1 Francia

- 4.3.2 Alemania

- 4.3.3 Italia

- 4.3.4 Reino Unido

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Categoría

- 5.1.1 Mantequilla no láctea

- 5.1.2 Queso no lácteo

- 5.1.3 Helado sin lácteos

- 5.1.4 Leche Vegetal

- 5.1.4.1 Por tipo de producto

- 5.1.4.1.1 Leche de almendras

- 5.1.4.1.2 Leche De Anacardos

- 5.1.4.1.3 Leche de coco

- 5.1.4.1.4 Leche De Avellanas

- 5.1.4.1.5 Leche de cáñamo

- 5.1.4.1.6 Leche de avena

- 5.1.4.1.7 Soy Milk

- 5.1.5 Yogurt no lácteo

-

5.2 Canal de distribución

- 5.2.1 Fuera de comercio

- 5.2.1.1 Tiendas de conveniencia

- 5.2.1.2 Ventas en línea

- 5.2.1.3 Minoristas especializados

- 5.2.1.4 Supermercados e Hipermercados

- 5.2.1.5 Otros (Clubs de almacenes, gasolineras, etc.)

- 5.2.2 En el comercio

-

5.3 País

- 5.3.1 Bélgica

- 5.3.2 Francia

- 5.3.3 Alemania

- 5.3.4 Italia

- 5.3.5 Países Bajos

- 5.3.6 Rusia

- 5.3.7 España

- 5.3.8 Pavo

- 5.3.9 Reino Unido

- 5.3.10 El resto de Europa

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Califia Farms LLC

- 6.4.3 Danone SA

- 6.4.4 Ecotone

- 6.4.5 First Grade International Limited

- 6.4.6 Granarolo SpA

- 6.4.7 Oatly Group AB

- 6.4.8 The Hain Celestial Group Inc.

- 6.4.9 Unilever PLC

- 6.4.10 Upfield Holdings BV

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE LÁCTEOS Y DE ALTERNATIVAS LÁCTEAS

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de alternativas lácteas en Europa

La mantequilla no láctea, el queso no lácteo, el helado no lácteo, la leche no láctea y el yogur no lácteo están cubiertos como segmentos por categoría. Off-Trade y On-Trade están cubiertos como segmentos por canal de distribución. Bélgica, Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía y Reino Unido están cubiertos como segmentos por país.

- Los hipermercados y supermercados impulsan principalmente la alta cuota de mercado de los canales off-trade. Los supermercados/hipermercados siempre han mantenido un fuerte liderazgo en las ventas de alternativas lácteas en el mercado estudiado. El factor de proximidad de estos canales, especialmente en ciudades grandes y desarrolladas, les proporciona la ventaja añadida de influir en la decisión de compra del consumidor entre una gran variedad de productos disponibles en el mercado. Los supermercados e hipermercados cubrieron el 61,38%, en valor, de las ventas de alternativas lácteas a través de canales off-trade en 2022.

- Se proyecta que el canal en línea será el canal de distribución de más rápido crecimiento, ya que los consumidores modernos prefieren las compras de comestibles en línea debido a sus ajetreados estilos de vida. Alrededor del 68% de las personas en la Unión Europea pidieron o compraron bienes o servicios a través de Internet para uso privado en 2022, frente al 54% en 2017. Los Países Bajos, Francia, el Reino Unido, Alemania e Italia son los países con alta penetración. de los usuarios de Internet. Se estima que las ventas en línea de alternativas lácteas registrarán una tasa compuesta anual del 25,80% durante el período previsto.

- Por tipo de producto, la leche de origen vegetal es la categoría más vendida en los canales minoristas en línea. Los principales supermercados alemanes que ofrecen leche de coco incluyen Müller y Alnatura. La leche de coco de la marca Koro está disponible en 122 tiendas Müller ubicadas en Alemania.

- Las ventas en el comercio minorista se ven impulsadas principalmente por el creciente número de restaurantes y cafeterías especializadas en menús veganos en países clave como el Reino Unido, Alemania e Italia. En el Reino Unido, se estima que el valor de las ventas de alternativas lácteas en el comercio registrará una tasa compuesta anual del 22,62% durante el período previsto para alcanzar un valor de mercado de 142,40 millones de dólares estadounidenses para 2029.

| Mantequilla no láctea | ||

| Queso no lácteo | ||

| Helado sin lácteos | ||

| Leche Vegetal | Por tipo de producto | Leche de almendras |

| Leche De Anacardos | ||

| Leche de coco | ||

| Leche De Avellanas | ||

| Leche de cáñamo | ||

| Leche de avena | ||

| Soy Milk | ||

| Yogurt no lácteo | ||

| Fuera de comercio | Tiendas de conveniencia |

| Ventas en línea | |

| Minoristas especializados | |

| Supermercados e Hipermercados | |

| Otros (Clubs de almacenes, gasolineras, etc.) | |

| En el comercio |

| Bélgica |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Categoría | Mantequilla no láctea | ||

| Queso no lácteo | |||

| Helado sin lácteos | |||

| Leche Vegetal | Por tipo de producto | Leche de almendras | |

| Leche De Anacardos | |||

| Leche de coco | |||

| Leche De Avellanas | |||

| Leche de cáñamo | |||

| Leche de avena | |||

| Soy Milk | |||

| Yogurt no lácteo | |||

| Canal de distribución | Fuera de comercio | Tiendas de conveniencia | |

| Ventas en línea | |||

| Minoristas especializados | |||

| Supermercados e Hipermercados | |||

| Otros (Clubs de almacenes, gasolineras, etc.) | |||

| En el comercio | |||

| País | Bélgica | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

Definición de mercado

- Alternativas lácteas - Las alternativas lácteas son alimentos elaborados con leche/aceites de origen vegetal en lugar de sus productos animales habituales, como queso, mantequilla, leche, helado, yogur, etc. La alternativa a la leche de origen vegetal o no láctea es la opción de rápido crecimiento. segmento en la categoría de desarrollo de productos alimenticios más nuevos de bebidas funcionales y especiales en todo el mundo.

- Mantequilla no láctea - La mantequilla sin lácteos es una alternativa a la mantequilla vegana que se elabora a partir de una mezcla de aceites vegetales. Con el aumento de dietas alternativas como el vegetarianismo, el veganismo y la intolerancia al gluten, la mantequilla vegetal es un sustituto no lácteo saludable de la mantequilla normal.

- Helado sin lácteos - El helado a base de plantas es una categoría en crecimiento. El helado vegetal es un tipo de postre elaborado sin ningún ingrediente animal. Por lo general, se considera un sustituto del helado normal para quienes no pueden o no comen productos animales o derivados de animales, incluidos huevos, leche, crema o miel.

- Leche de origen vegetal - Las leches de origen vegetal son sustitutos de la leche que se elaboran a partir de frutos secos (p. ej., avellanas, semillas de cáñamo), semillas (p. ej., sésamo, nueces, cocos, anacardos, almendras, arroz, avena, etc.) o legumbres (p. ej., soja). Las leches de origen vegetal, como la leche de soja y la leche de almendras, han sido populares en el este de Asia y Oriente Medio durante siglos.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados son seleccionados en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción