Análisis del mercado europeo de envases para el consumo

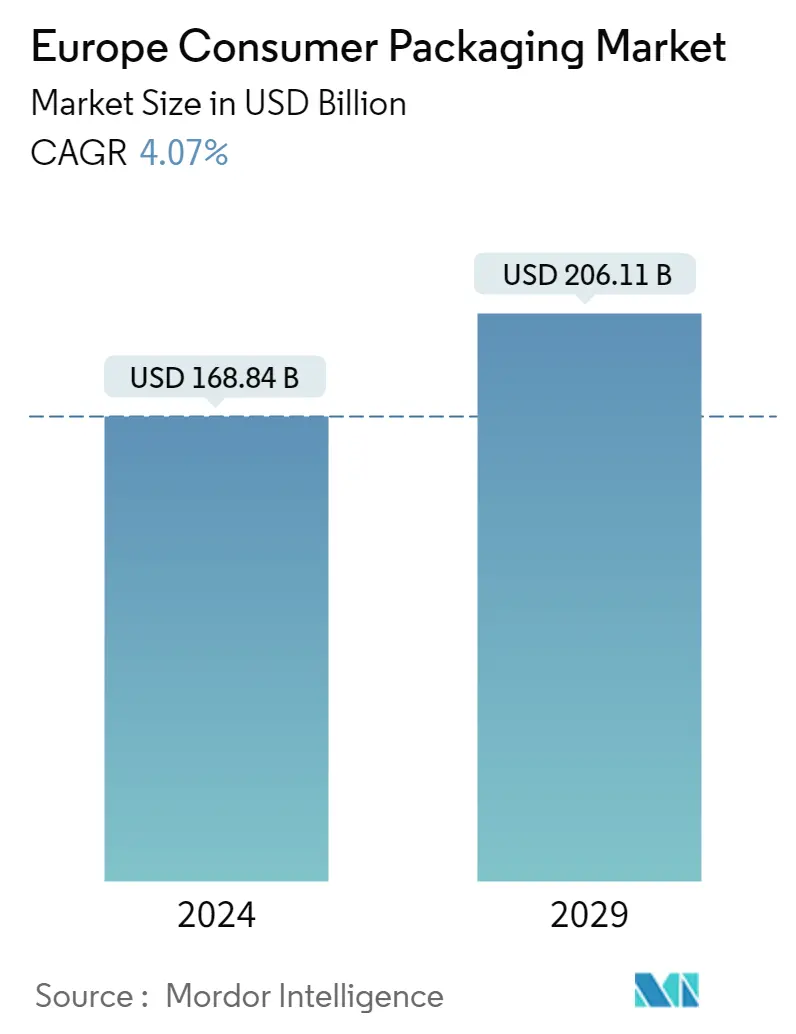

El tamaño del mercado europeo de envases para el consumo se estima en 168,84 mil millones de dólares en 2024, y se espera que alcance los 206,11 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,07% durante el período previsto (2024-2029).

Las innovaciones tecnológicas, las inquietudes sobre la sostenibilidad y una economía atractiva se encuentran entre los factores que impulsan el notable crecimiento de los envases para el consumidor.

- El embalaje para la industria de bienes de consumo desempeña un papel clave a la hora de hacer que el producto sea atractivo para el comprador potencial y entregar al consumidor productos que sean suficientemente sofisticados, seguros, convenientes y apropiados. Según Pro Carton, más de la mitad de los europeos cree que la pandemia de COVID-19 es el mayor problema, y el cambio climático fue calificado como el segundo problema más importante. Casi la mitad de los consumidores europeos encuestados coincidieron firmemente en que la pandemia les había hecho preocuparse más por el medio ambiente y centrarse más en los envases sostenibles.

- Los envases de plástico se han vuelto populares entre los consumidores para otros productos, ya que el material plástico es liviano e irrompible, lo que los hace más fáciles de manipular. Incluso los grandes fabricantes prefieren los envases de plástico debido al menor coste de producción. Además, la introducción de polímeros, como el tereftalato de polietileno (PET) y el polietileno de alta densidad (HDPE), amplía las aplicaciones de envases de plástico. Sin embargo, reducir la cantidad de polímeros dañinos para el medio ambiente utilizados en los envases es una de las áreas más investigadas en el mercado de envases para el consumidor.

- Además, la Unión Europea es pionera en el mercado del plástico con su impulso hacia los principios de la economía circular. Se centra especialmente en los residuos de plástico, ya que los envases de plástico de un solo uso y de gran volumen han sido objeto de escrutinio. Se están avanzando múltiples estrategias para abordar este problema, incluida la sustitución de materiales alternativos, inversiones para el desarrollo de plásticos de origen biológico, el diseño de envases que sean más fáciles de procesar en el reciclaje y la mejora del reciclaje y el procesamiento de residuos plásticos.

- En 2021, el mercado europeo fue testigo de un aumento de los precios de la materia prima PET. Un fuerte aumento en los precios del PET fue impulsado por la escasez de oferta de PET en Europa, derivada de las altas tarifas de flete desde Asia y la escasez de materias primas. Además, la prima de las escamas transparentes de PET reciclado (RPET) sobre el PET virgen en el noroeste de Europa alcanzó un máximo récord en junio de 2021. Los precios del PET virgen se vieron presionados por la oferta y la demanda y el débil interés de compra, lo que resultó en una falta de capacidad para consumir productos mejorados. suministrar. Esta fluctuación en los precios de las materias primas ha desafiado significativamente el crecimiento del mercado.

- Aunque la diferencia de precios entre el plástico reciclado y el virgen ha ido creciendo recientemente, la pandemia de COVID-19 aceleró aún más esta disparidad. Como resultado, el costo del PET reciclado de calidad alimentaria es casi el doble en comparación con el PET virgen, lo que genera una gran presión de sustitución. Según Plastic Recyclers Europe (PRE), con sede en Bruselas, la demanda de chatarra de plástico se vio drásticamente afectada por la pandemia. Además, la mayor parte de la industria europea del reciclaje de plástico está cerrando la producción debido a la evolución actual del mercado. Los factores que contribuyeron al cierre de la producción incluyen la falta de demanda debido al cierre de plantas de conversión, los precios récord de los plásticos vírgenes y la disminución de la actividad a nivel mundial.

Tendencias del mercado europeo de envases de consumo

Crecimiento de los canales de distribución, como tiendas de conveniencia y comercio electrónico, para impulsar el mercado

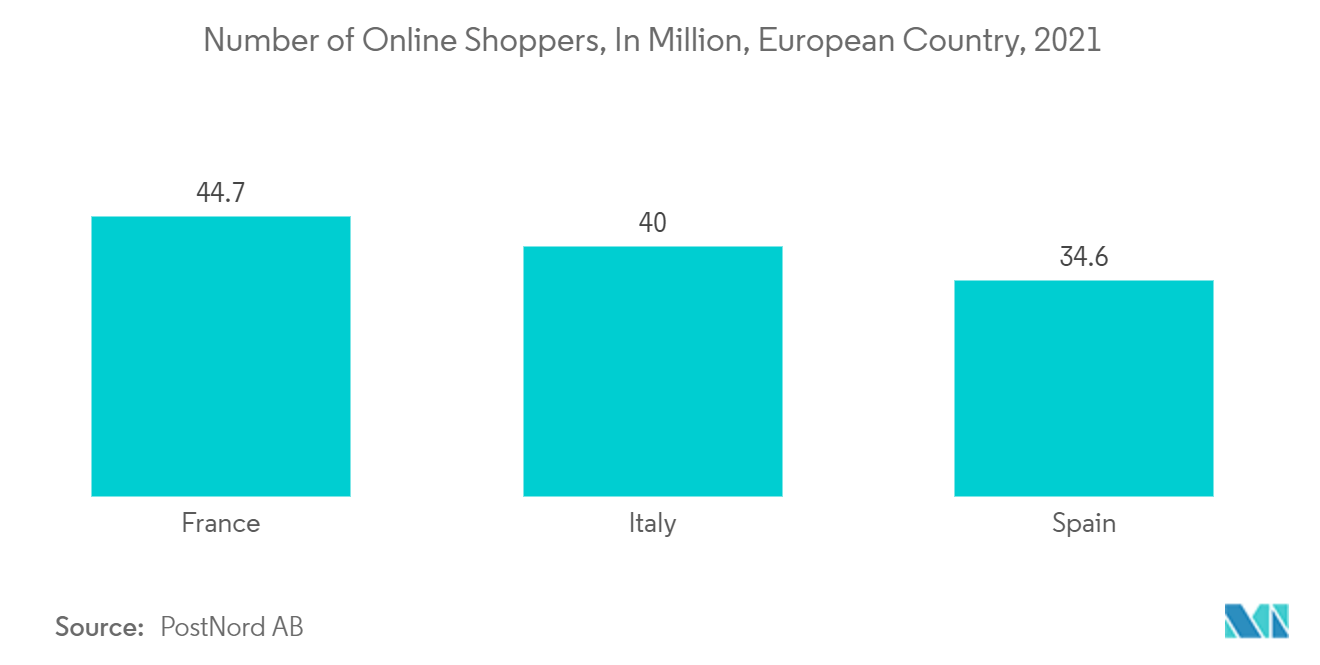

- En Europa, las ventas minoristas y en línea han aumentado de manera efectiva. Para mantenerse a salvo durante la pandemia de COVID-19, muchas personas comenzaron a comprar alimentos y a prepararlos en casa en lugar de comer en restaurantes.

- Según el CBI - Ministerio de Asuntos Exteriores (UE), se prevé que Europa sea el mayor importador mundial de frutas y verduras procesadas, representando aproximadamente el 40% del suministro mundial. Alrededor del 30% del comercio europeo de frutas y hortalizas procesadas procede de países en desarrollo. Además, la mayor parte del comercio intraeuropeo comprende reexportaciones de frutas y verduras procesadas de países en desarrollo. Se prevé que las importaciones de frutas y hortalizas procesadas en Europa registrarán un crecimiento del 2 al 3% anual durante los próximos cinco años, dependiendo de las categorías de productos.

- Según Appinio, un porcentaje sustancial de consumidores en el Reino Unido han informado de cambios en sus hábitos de compra por Internet durante el año pasado.

- El crecimiento del envasado de alimentos y la demanda cada vez mayor de paquetes de cartón corrugado en los crecientes envíos de comercio electrónico durante la pandemia de COVID-19 son los principales impulsores del mercado. En los portales de comercio electrónico, la demanda de envases de comestibles, productos sanitarios y envíos de comercio electrónico ha aumentado considerablemente.

- El cambio hacia el crecimiento del comercio electrónico significa ampliar la combinación de pedidos, una mayor complejidad y una mayor diversidad de envases. La mano de obra y la estacionalidad también afectan la capacidad de las operaciones de cumplimiento para cumplir con los pedidos, lo que complica el embalaje y provoca mayores daños. Además, se espera que continúen las limitaciones de envío en red y el aumento de los costos. Es posible que se necesite más personalización y soluciones únicas para competir de manera efectiva y lograr la lealtad del cliente.

- En abril de 2022, Pregis invirtió en una nueva instalación de experiencia del cliente de 1960 metros cuadrados (21 000 pies cuadrados) en Europa diseñada para brindar soluciones integrales a los desafíos del embalaje protector y reducir los costosos desperdicios de productos dañados.

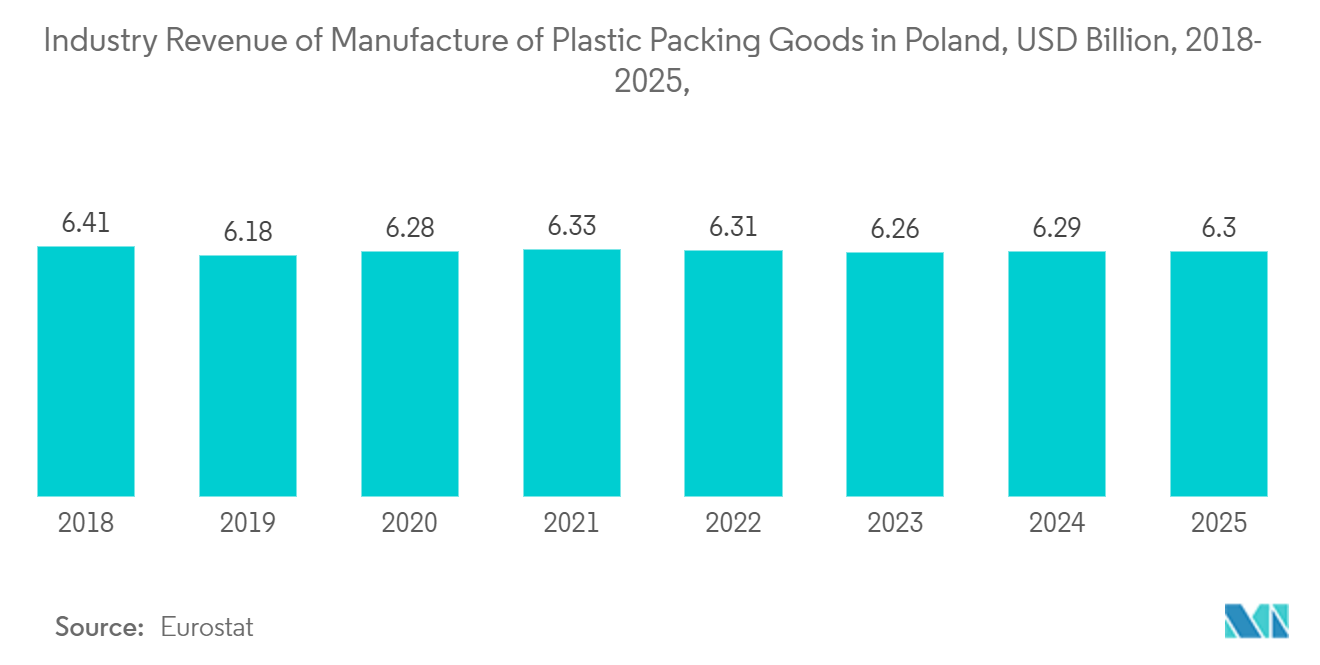

Polonia será testigo de un importante crecimiento del mercado

- Polonia es uno de los mercados importantes para los proveedores europeos de embalajes de consumo, debido a la alta tasa de inversión en embalajes avanzados e innovadores en sus diversas industrias de usuarios finales y al creciente enfoque del país en embalajes ligeros, portátiles, flexibles y respetuosos con el medio ambiente.

- El país ha sido testigo de múltiples inversiones por parte de varios actores del mercado y de la creciente demanda de envases para el consumidor en diversas industrias, como la de alimentos y bebidas.

- En febrero de 2021, UFlex Limited abrió su línea de películas BOPET abandonada en Polonia con una capacidad de 45.000 TPA. Las pruebas de su planta de BOPP en Hungría y de BOPET en Nigeria ya han comenzado y se espera que ambas plantas entren en funcionamiento pronto.

- La capacidad anterior de la planta de películas para embalaje del grupo en Polonia era de 30.000 TPA, y se ha puesto en marcha una línea BOPET adicional de 10,4 m de 45.000 TPA, lo que convierte a la filial de UFlex, Flex Films, en uno de los mayores fabricantes de BOPET de la Unión Europea.

- Muchas empresas polacas de embalaje también están ampliando su presencia geográfica con la apertura de nuevas unidades de fabricación, lo que se espera que impulse el alcance del mercado de embalaje flexible de la región. Por ejemplo, el grupo Plast-Box, uno de los principales productores de envases de plástico de Polonia y Europa, ha abierto un nuevo almacén y centro logístico cerca de Varsovia con una superficie total de más de 3.800 metros cuadrados.

- DS Smith ha estado construyendo una nueva planta de embalaje de cartón ondulado en Bełchatów, una ciudad situada al sur de Łódź, en el centro de Polonia, desde 2021. La puesta en marcha de la nueva planta, que incluye una nueva onduladora preparada para una producción anual de 180.000 metros cuadrados, está prevista para finales de junio de 2022. Esta es la sexta planta de empaques de cartón corrugado de DS Smith en el país.

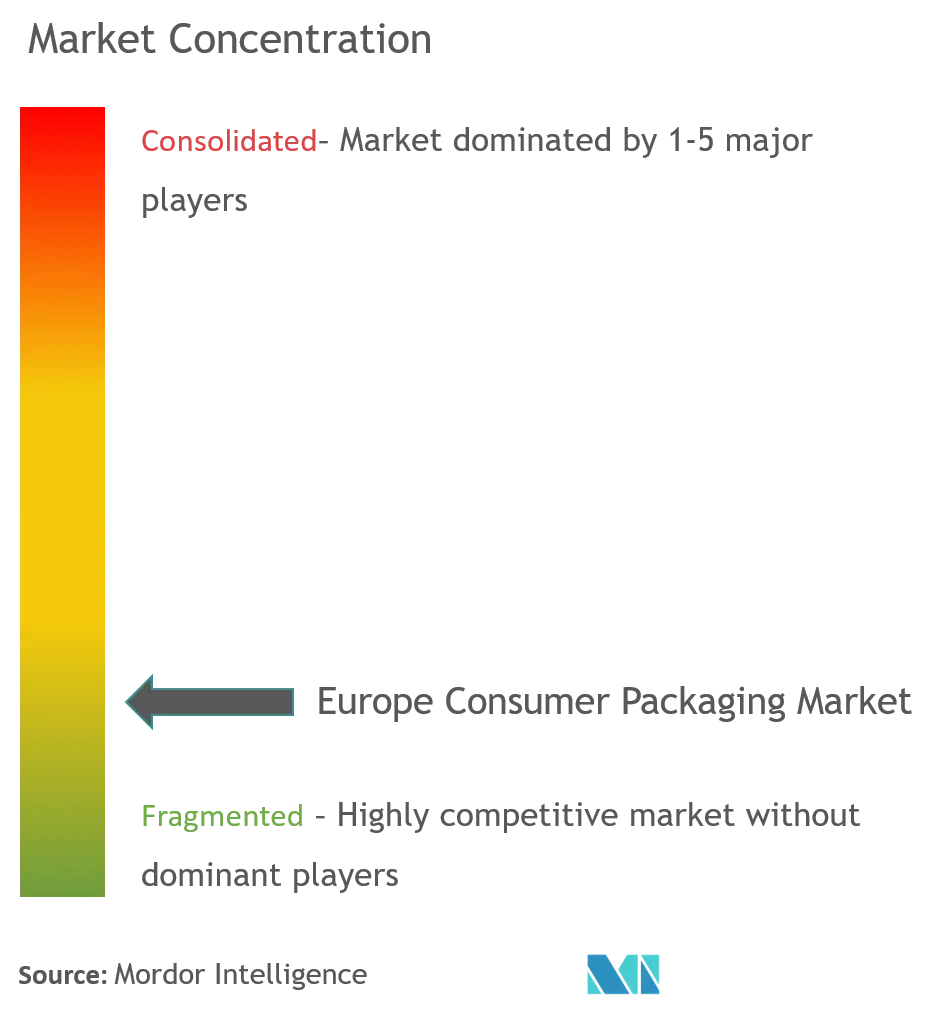

Descripción general de la industria europea de envases para el consumo

El mercado de envases de consumo en Europa parece estar fragmentado debido a la presencia de un gran número de proveedores. Este informe ofrece información sobre el entorno competitivo entre los actores de este espacio de mercado y analiza las empresas clave de envases para el consumidor y sus productos.

- Abril de 2022 Tetra Pak lanzó tapas fijas en envases de cartón en colaboración con los principales productores de bebidas. Según la empresa, las nuevas tapas, introducidas por BBL en Irlanda, Cido Grupa en los países bálticos, LY Company Group y Lactalis Puleva en España, y Weihenstephan en Alemania, han sido diseñadas para evitar la basura y acelerar la transición a materiales renovables.

- Enero de 2022 Huhtamaki anunció que había adquirido la propiedad total de su empresa conjunta polaca Huhtamaki Smith Anderson Sp. z o.o. zoológico de Smith Anderson Group Ltd (SA). La empresa fabrica y vende bolsas de papel para el sector alimentario en Europa del Este desde las instalaciones de Huhtamaki en Czeladz, Polonia.

- Enero de 2022 Amcor anunció la incorporación de nuevos laminados de alto escudo más sostenibles a su cartera de envases farmacéuticos. Las nuevas opciones de embalaje con bajas emisiones de carbono y listas para reciclar funcionan en dos frentes proporcionan la alta barrera y los requisitos de rendimiento necesarios para la industria y, al mismo tiempo, respaldan las agendas de reciclabilidad de las empresas farmacéuticas.

Líderes del mercado europeo de envases de consumo

Huhtamaki Group

Amcor Limited

Tetra Pak Inc.

International Paper Company

Constantia Flexibles Group GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de envases de consumo

- Abril de 2022 Amcor lanzó una nueva plataforma de productos de embalaje a base de papel llamada AmFiberTM. La plataforma AmFiber demuestra el enfoque de innovación adaptable y centrado en el consumidor de Amcor, ya que apunta a redefinir las capacidades de los envases de papel tradicionales, proporcionando así una gama más amplia de características y beneficios funcionales para satisfacer las necesidades cambiantes de los consumidores.

- Abril de 2022 Sealed Air presentó Prismiq, una marca de embalaje digital con una cartera de impresión digital, servicios de diseño y soluciones de embalaje inteligente. La tecnología de impresión digital está creando un valor revolucionario para los clientes, permitiendo la automatización sin contacto en las instalaciones de la empresa y las operaciones de los clientes.

- Marzo de 2022 la planta de Huhtamaki Oyj en Alf, Alemania, anunció que cambiaría su enfoque de los plásticos a productos de fibra moldeada lisa (SMF) para satisfacer la creciente demanda de alternativas sin plástico a los envases de alimentos. Según la empresa, en 2022, la unidad prevé sustituir más de 2.000 toneladas de plástico por fibra.

Segmentación de la industria de envases de consumo en Europa

El informe del mercado europeo de envases para el consumidor consta de plástico, papel, vidrio y metal como materiales principales utilizados en las industrias de usuarios finales, como la de alimentos, bebidas, farmacéutica y sanitaria, cosmética, doméstica y de cuidado personal. El informe también identifica el desarrollo continuo de nuevos productos, junto con nuevas tendencias y regulaciones gubernamentales, que proporcionan las principales razones para el crecimiento de los envases para el consumidor.

| El plastico | tipo de material | PE (Polietileno) |

| PP (Polipropileno) | ||

| PVC (cloruro de polivinilo) | ||

| PET (Tereftalato de polietileno) | ||

| Otros tipos de materiales | ||

| Por tipo | Envases de plástico rígido | |

| Envases de plástico flexibles | ||

| Papel | Tipo | cartón |

| Cartón para contenedores y cartón liner | ||

| Otros tipos | ||

| Vaso | ||

| Metal | Tipo | latas |

| Tapas y Cierres | ||

| Otros tipos | ||

| Alimento |

| Bebida |

| Farmacéutica y Sanitaria |

| Cosméticos, cuidado personal y cuidado del hogar |

| Reino Unido |

| Alemania |

| Francia |

| Italia |

| Polonia |

| El resto de Europa |

| Material | El plastico | tipo de material | PE (Polietileno) |

| PP (Polipropileno) | |||

| PVC (cloruro de polivinilo) | |||

| PET (Tereftalato de polietileno) | |||

| Otros tipos de materiales | |||

| Por tipo | Envases de plástico rígido | ||

| Envases de plástico flexibles | |||

| Papel | Tipo | cartón | |

| Cartón para contenedores y cartón liner | |||

| Otros tipos | |||

| Vaso | |||

| Metal | Tipo | latas | |

| Tapas y Cierres | |||

| Otros tipos | |||

| Industria del usuario final | Alimento | ||

| Bebida | |||

| Farmacéutica y Sanitaria | |||

| Cosméticos, cuidado personal y cuidado del hogar | |||

| País | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| Polonia | |||

| El resto de Europa | |||

Preguntas frecuentes sobre investigación de mercado de envases para el consumidor en Europa

¿Qué tamaño tiene el mercado europeo de envases para el consumidor?

Se espera que el tamaño del mercado europeo de envases para el consumidor alcance los 168,84 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,07% hasta alcanzar los 206,11 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de envases de consumo?

En 2024, se espera que el tamaño del mercado europeo de envases para el consumidor alcance los 168,84 mil millones de dólares.

¿Quiénes son los actores clave en el mercado europeo de embalaje de consumo?

Huhtamaki Group, Amcor Limited, Tetra Pak Inc., International Paper Company, Constantia Flexibles Group GmbH son las principales empresas que operan en el mercado europeo de envases para el consumidor.

¿Qué años cubre este mercado europeo de envases de consumo y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de envases para el consumo se estimó en 162,24 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Embalaje de consumo de Europa durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Embalaje de consumo de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria del embalaje de consumo en Europa

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Embalaje de consumo en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Embalaje de consumo en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.