Análisis del mercado europeo de compresores

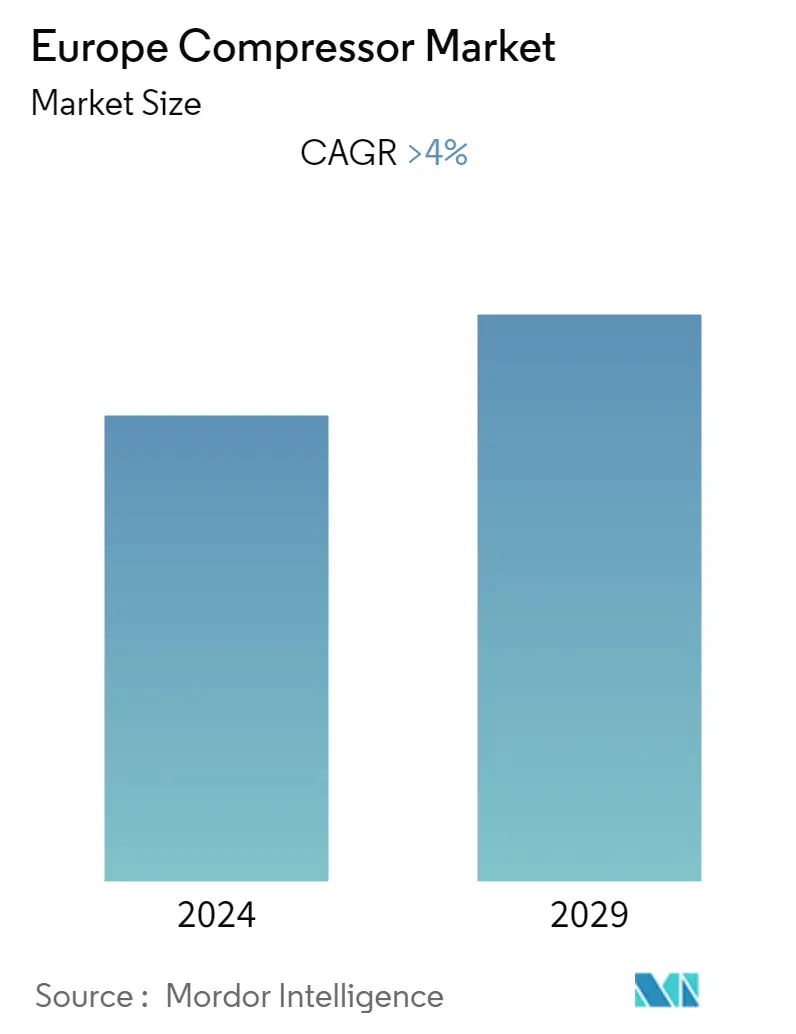

Se espera que el mercado europeo de compresores aumente a una tasa compuesta anual de más del 4% durante el período previsto.

El mercado se vio afectado negativamente por COVID-19 en 2020. Sin embargo, el mercado ahora ha alcanzado niveles prepandémicos.

- A largo plazo, es probable que factores como la creciente demanda de compresores de la industria química para aplicaciones como la refrigeración impulsen el mercado europeo de compresores.

- Sin embargo, se espera que el aumento de la instalación de fuentes de energía renovables para proporcionar energía que no utilice compresores limite el mercado europeo de compresores.

- Sin embargo, se espera que las nuevas tecnologías en compresores con mayor eficiencia que los actuales y que ahorran entre un 20 y un 50% más de energía creen varias oportunidades para el mercado europeo de compresores en el futuro.

- Se espera que Rusia, debido a su mayor capacidad de refinación de petróleo y gas en la región, domine el mercado europeo de compresores. En 2021, más del 30% de la capacidad total de refinación en Europa estaba en Rusia, donde se necesitan compresores para diversos fines, como el transporte y la conversión de gas a GNL.

Tendencias del mercado europeo de compresores

Se espera que el segmento de la industria del petróleo y el gas domine el mercado

- Los compresores son dispositivos mecánicos que aumentan la presión de un gas reduciendo su volumen. Se utilizan ampliamente en toda la industria del petróleo y el gas. Los sectores upstream, midstream y downstream del negocio del petróleo y el gas requieren compresión para numerosas aplicaciones, como transmisión, almacenamiento, recolección de gas, elevación de gas, inyección de gas, compresión de gas flash y refrigeración.

- Varios países de Europa se han propuesto eliminar gradualmente la energía basada en carbón debido a las crecientes preocupaciones medioambientales. Es probable que una decisión así genere más energía basada en gas en el país, que proporciona una fuente de energía más limpia que el carbón.

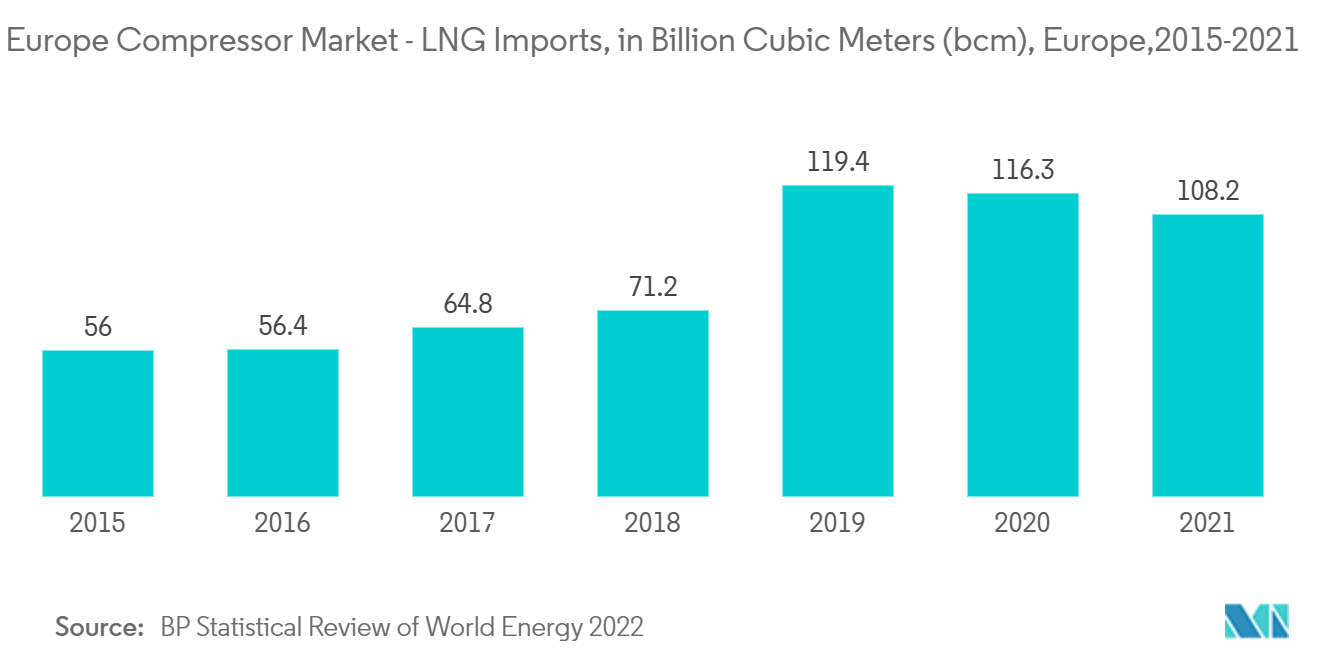

- En 2021, la exportación total de gas natural licuado (GNL) de la región fue de 3.800 millones de metros cúbicos (bcm). Es probable que la conversión de GNL a partir de gas utilice compresores, y se espera que el aumento de las exportaciones de GNL de la región tenga un impacto positivo en el mercado de compresores en la región.

- En febrero de 2022, la empresa británica de petróleo y gas BP PLC firmó un acuerdo de desarrollo conjunto con Hydrogen Chemistry Company (HyCC) para seguir desarrollando H2-Fifty, una planta de hidrógeno verde de 250 MW, en la zona portuaria de Rotterdam, Países Bajos. El compresor juega un papel crucial en la generación de hidrógeno al aumentar la presión del hidrógeno al reducir su volumen, lo que da como resultado hidrógeno comprimido.

- Además, en junio de 2022, Neste Oyj tomó una decisión de inversión financiera (FID) en el proyecto de ampliación de la refinería de Rotterdam en Finlandia por valor de 2.000 millones de dólares. El proyecto ayudará a la empresa finlandesa de refinación y comercialización de petróleo a aumentar la capacidad de producción de productos renovables de su refinería holandesa de 1,4 millones de toneladas anuales de productos renovables a 2,7 millones de toneladas anuales.

- Por lo tanto, debido a los puntos mencionados anteriormente, es probable que el segmento de la industria del petróleo y el gas domine el mercado europeo de compresores durante el período de pronóstico.

Se espera que Rusia domine el mercado

- En Rusia, la energía es una parte esencial de la economía del país y contribuye a aproximadamente el 40% de los ingresos estatales. Además, se prevé que Rusia siga estando entre los principales exportadores de energía en 2021 y en adelante; Debido a esto, es probable que sea el mercado de compresores más grande de Europa.

- La producción y el procesamiento de alimentos representan una parte crucial de la economía rusa. El rápido ritmo de vida en el país, el fácil almacenamiento y la mayor vida útil de los alimentos envasados han provocado una mayor demanda de productos aptos para el consumo sobre la marcha.

- Además, el crecimiento de la participación del gas natural en la generación de energía está impulsado por los bajos precios del gas natural y un número cada vez mayor de plantas de este tipo, lo que probablemente impulsará el mercado de compresores.

- En los últimos años el país está siendo testigo de un fuerte aumento en las exportaciones de GNL. Con la creciente expansión del mercado mundial de GNL, se espera que el país invierta en la infraestructura de la industria del GNL, lo que probablemente tendrá un impacto directo en el mercado de compresores.

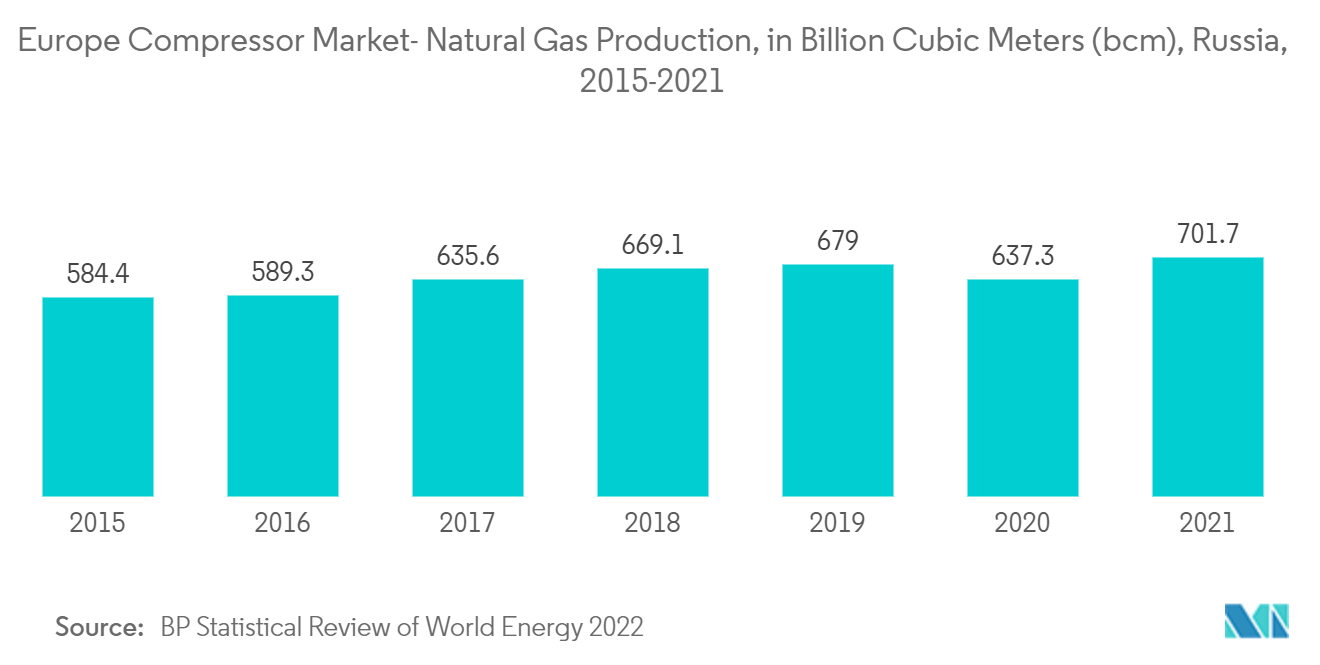

- En 2021, la producción de gas en Rusia fue de 701,7 mil millones de metros cúbicos (bcm), superior a la producción de 2020, 637,3 bcm. El país ya ha comenzado a reducir el uso de carbón para la generación de energía y a compensarlo con gas natural, lo que probablemente impulse el mercado de compresores en el país.

- En agosto de 2022, SIBUR, una empresa petroquímica rusa, anunció su plan de revisar su estrategia para desarrollar el Complejo Químico de Gas de Amur (AGCC) con Sinopec. Además, el complejo químico de gas de Amur se convertirá en una de las instalaciones de producción de polímeros más grandes del mundo. Una vez finalizado, el proyecto tendrá una capacidad de 2,3 MMtpa de polietileno y 400 ktpa de polipropileno. La instalación se ubicará cerca de la ciudad de Svobodny en la región de Amur, cerca de la frontera entre Rusia y China.

- Por lo tanto, debido a los puntos mencionados anteriormente, se espera que Rusia domine el mercado europeo de compresores durante el período de pronóstico.

Descripción general de la industria europea de compresores

El mercado europeo de compresores está moderadamente fragmentado. Algunos de los actores clave en este mercado (sin ningún orden en particular) incluyen Atlas Copco AB, Siemens AG, Sulzer AG, Baker Hughes Co. y Aerzener Maschinenfabrik GmbH.

Líderes del mercado europeo de compresores

-

Siemens AG

-

Sulzer AG

-

Baker Hughes Co

-

Atlas Copco AB

-

Aerzener Maschinenfabrik GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de compresores

- Noviembre de 2022 Atlas Copco, una empresa industrial multinacional sueca, adquirió Precision Tires Ltd y Wearside Tires Ltd, dos distribuidores de aire comprimido y proveedores de servicios ubicados en el norte de Inglaterra. Ambas empresas brindan soluciones de aire comprimido a industrias manufactureras, como manufactura general, electrónica, automoción y cadena de suministro automotriz, alimentos y bebidas, y fabricación de metales.

- Octubre de 2022 Danfoss, la empresa multinacional danesa, anunció su intención de adquirir el fabricante de compresores BOCK GmbH, con sede en Frickenhausen, Baden-Württemberg, Alemania, de NORD Holding GmbH. Nord Holding participa en el desarrollo de compresores para el refrigerante natural CO2.

Segmentación de la industria de compresores en Europa

Un compresor es un dispositivo mecánico que aumenta la presión de un gas reduciendo su volumen. Los compresores se utilizan en toda la industria para proporcionar aire de taller o de instrumentos; herramientas neumáticas eléctricas, pulverizadores de pintura y equipos de chorro abrasivo; refrigerantes de cambio de fase para aire acondicionado y refrigeración; impulsar gas a través de ductos; etc. El mercado europeo de compresores está segmentado por tipo y usuario final. Por tipo, el mercado está segmentado por compresores dinámicos y de desplazamiento positivo. Por usuario final, el mercado está segmentado por industria de petróleo y gas, sector energético, sector manufacturero, industrias químicas y petroquímicas y otros usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado europeo de compresores en los principales países. Para cada segmento, el tamaño del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| Tipo | Desplazamiento positivo |

| Dinámica | |

| Usuario final | Industria de petróleo y gas |

| Sector energético | |

| Sector de manufactura | |

| Industria química y petroquímica | |

| Otros usuarios finales | |

| Geografía | Rusia |

| Alemania | |

| Reino Unido | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de compresores en Europa

¿Cuál es el tamaño actual del mercado europeo de compresores?

Se proyecta que el mercado europeo de compresores registre una tasa compuesta anual superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de compresores?

Siemens AG, Sulzer AG, Baker Hughes Co, Atlas Copco AB, Aerzener Maschinenfabrik GmbH son las principales empresas que operan en el mercado europeo de compresores.

¿Qué años cubre este mercado europeo de compresores?

El informe cubre el tamaño histórico del mercado del mercado europeo de compresores durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de compresores para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Industrial Machinery Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Informe sobre la industria europea de compresores

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de compresores en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de compresores de Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.