Análisis del mercado europeo de caseína y caseinatos

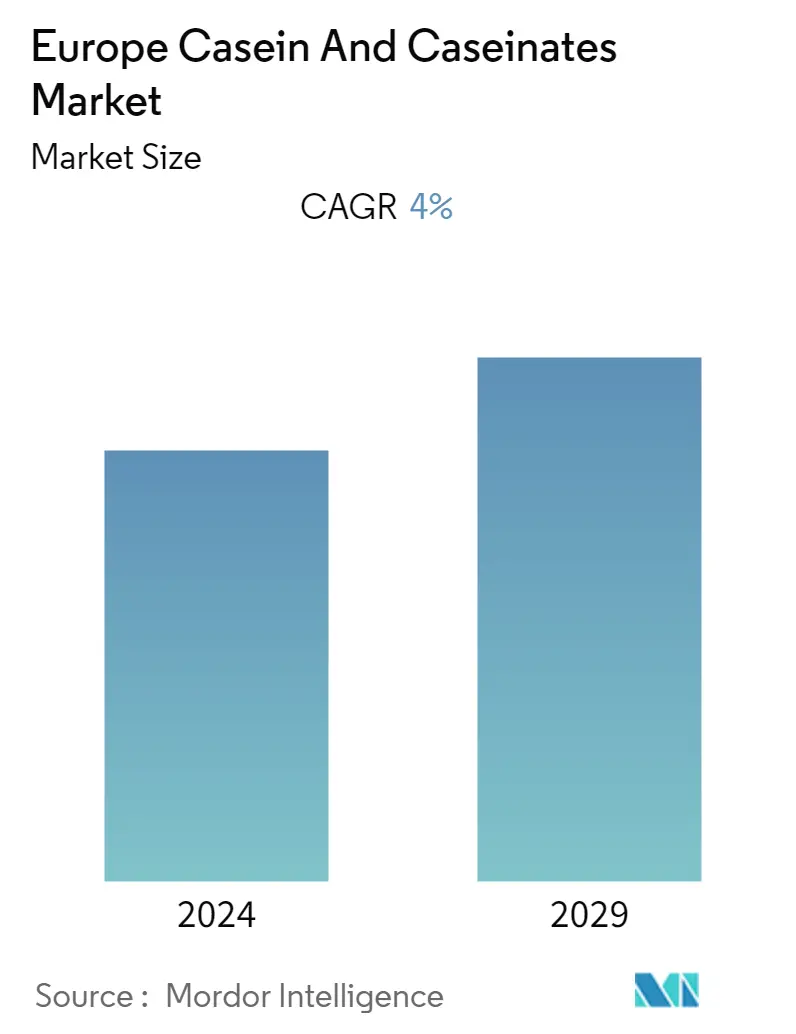

El mercado europeo de caseína y caseinatos se valoró en 285,1 millones de dólares estadounidenses para el año en curso y se prevé que registre una tasa compuesta anual del 4,0% en los próximos cinco años.

- La demanda en el mercado europeo está influenciada por la creciente conciencia de los consumidores sobre las ventajas para la salud de los productos ricos en proteínas como la caseína y los caseinatos. Los clientes que buscan tomar mejores decisiones dietéticas buscan proteínas de alta calidad, como la caseína y los caseinatos. Existe una demanda creciente de caseína y caseinatos, que se utilizan con frecuencia en suplementos proteicos para atletas y personas en forma.

- Por ejemplo, según la Federación Alemana de Deportes Olímpicos (en alemán Deutscher Olympischer Sportbund (DOS)), en 2022 los deportes de fitness serán el deporte líder en Alemania con 9,26 millones de miembros. Se han producido productos de caseína y caseinato de mayor calidad como resultado de los avances en los métodos y la tecnología de procesamiento, que ayudan al crecimiento del mercado.

- Numerosos productos culinarios, incluidos el queso, el yogur y los productos horneados, contienen caseína y caseinatos como ingredientes beneficiosos, lo que ayuda a expandir el mercado. Los consumidores preocupados por los efectos nocivos de las bebidas carbonatadas están recurriendo a las bebidas enriquecidas con proteínas, lo que está impulsando la aplicación de la caseína en el sector de alimentos y bebidas. La caseína y los caseinatos también se utilizan en suplementos proteicos.

- El creciente consumo de suplementos impulsa el crecimiento del mercado. Por ejemplo, la facturación de la industria de complementos alimenticios en Francia fue de 2.313,5 millones de euros (2.730,53 millones de dólares) en 2021, según la Federación de Comercio Electrónico y Venta a Distancia (FEVAD). El crecimiento proyectado de la caseína y el caseinato en el sector se atribuye a sus características funcionales que llevaron a una continua innovación e investigación del mercado.

Europa Caseína y caseinatos Tendencias del mercado

Aumento de la aplicación de caseína y caseinatos en productos alimenticios ricos en proteínas

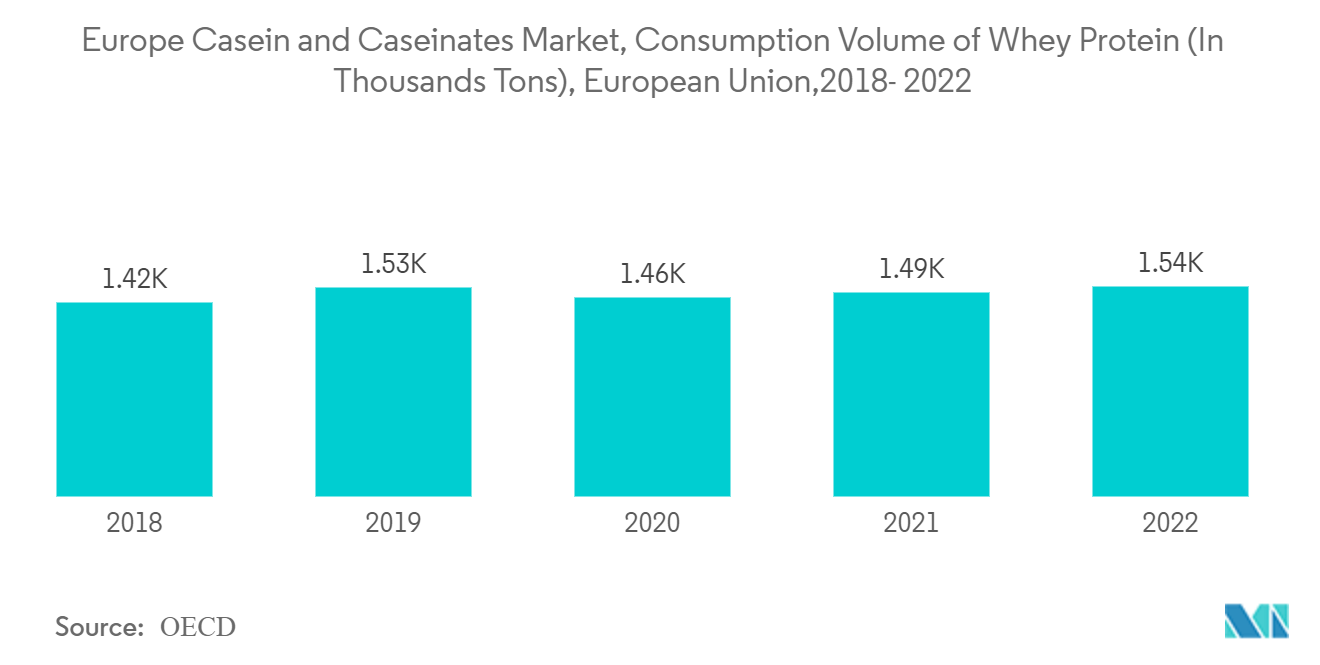

- El mercado de la caseína y los caseinatos en Europa está siendo impulsado por el creciente uso de estos ingredientes en alimentos ricos en proteínas. La caseína y las proteínas caseinatos de alta calidad se obtienen de la leche. Tienen una variedad de cualidades funcionales, que incluyen emulsificación, espesamiento y gelificación, lo que los convierte en componentes valiosos en el sector de alimentos y bebidas. Los fabricantes de alimentos utilizan principalmente caseínas y caseinatos, ya que son proteínas completas y mejoran la sensación en boca, la textura y el color de los productos finales.

- Además, las industrias lácteas representan la mayor demanda debido a sus funcionalidades. Además del enriquecimiento de proteínas, actúan como estabilizadores y retienen mucha agua, extendiendo así la estabilidad del gel de yogur antes de la sinéresis y la pérdida de la estructura del gel.

- Se prevé que la demanda de diversos productos relacionados con la caseína y los caseinatos, como barras y suplementos de levantamiento de pesas, aumente como resultado de la tendencia de transición hacia la comida en movimiento y las transformaciones culturales provocadas por los estilos de vida acelerados.

- Además, muchas empresas están añadiendo cualidades antialérgicas. Se prevé que los productos elaborados con caseína y caseinatos ganen popularidad entre los consumidores e impulsen las ventas y los ingresos de los jugadores en Europa.

- Al sector de alimentos y bebidas le sigue el sector de suplementos, liderado por la creciente aplicación de caseínas en productos como bebidas deportivas, suplementos para el culturismo y batidos de proteínas.

- Por ejemplo, en junio de 2021, Max Protein lanzó mantequilla de maní proteica en cinco variantes crujiente clásica, chutney picante, crema de chocolate, tomate picante y cremosa clásica. La caseína y los caseinatos tienen la ventaja de que se producen a partir de leche, lo que coincide con las demandas de los clientes de ingredientes reconocibles y saludables en sus selecciones de alimentos. Estos ingredientes se están volviendo más populares debido a sus componentes naturales y de etiqueta limpia.

Reino Unido tiene la mayor cuota de mercado

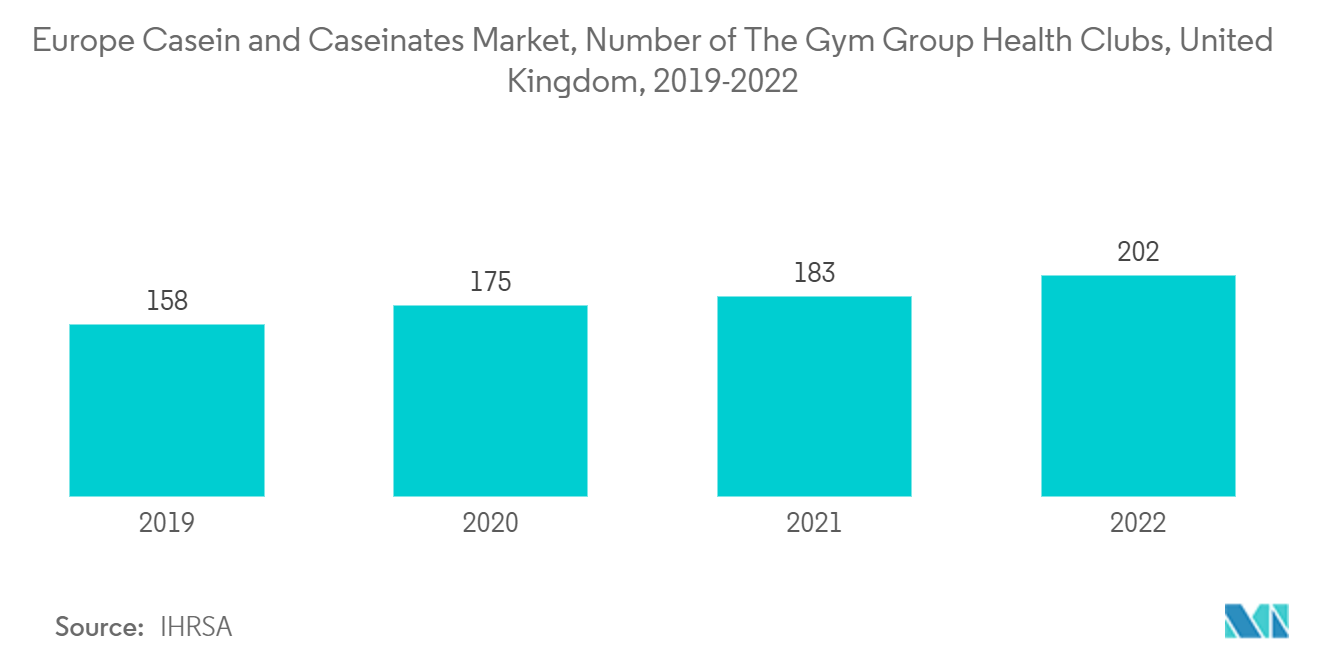

- El Reino Unido tiene la mayor cuota de mercado por país, impulsada principalmente por el sector de suplementos. La demanda de productos con altos niveles de proteínas ha aumentado a medida que ha aumentado la conciencia de los consumidores sobre la salud y el fitness en el Reino Unido. La caseína y los caseinatos se han vuelto más apreciados como fuentes confiables de proteínas, particularmente entre los atletas, los fanáticos del fitness y las personas que buscan suplementos dietéticos.

- La capacidad de los ingredientes para mantener la masa muscular, la salud de las articulaciones y la flexibilidad, además de recuperarse de lesiones deportivas, lo convierte en una opción ideal para la creciente población de atletas del país. Por ejemplo, en 2022, el número de deportistas profesionales en el Reino Unido fue de 12,9 miles, según la Oficina de Estadísticas Nacionales (Reino Unido).

- El mercado del Reino Unido ha visto una creciente preferencia por alimentos funcionales que ofrecen beneficios adicionales para la salud. Esta tendencia está respaldada por las cualidades funcionales de la caseína y los caseinatos, como una textura mejorada, una vida útil prolongada y un mayor contenido nutricional. El Reino Unido importa suplementos proteicos de los Países Bajos para satisfacer la creciente demanda de productos de suplementos proteicos.

- Por ejemplo, el valor de las importaciones de suplementos proteicos de los Países Bajos al Reino Unido fue de 29,17 millones de dólares en 2022, según Comtrade de la ONU. La sólida industria de procesamiento y fabricación de alimentos del país ha facilitado la incorporación de estas proteínas en una variedad de productos.

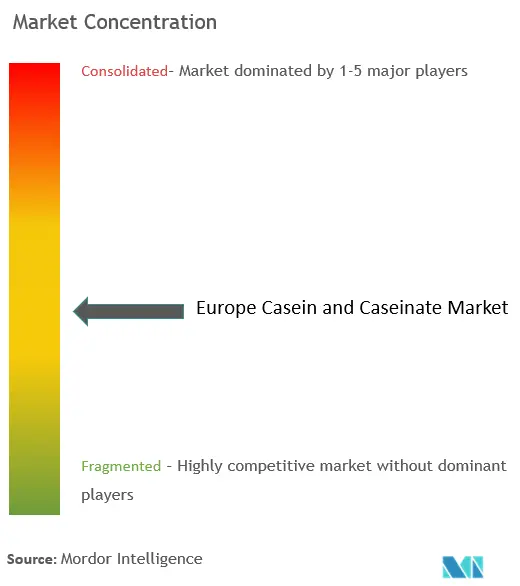

Descripción general de la industria europea de caseína y caseinatos

El mercado europeo de caseína y caseinatos está moderadamente consolidado, ocupando las principales empresas una cuota importante. Los principales actores en este mercado son Agrial Group, Arla Foods amba, Lactoprot Deutschland GmbH, Royal FrieslandCampina NV y Savencia Fromage Dairy (ordenados alfabéticamente). Los principales actores suelen utilizar estrategias corporativas como innovación de productos, fusiones y adquisiciones para fortalecer su presencia en el mercado estudiado.

Líderes del mercado europeo de caseína y caseinatos

-

Agrial Group

-

Arla Foods amba

-

Lactoprot Deutschland GmbH

-

Royal FrieslandCampina NV

-

Savencia Fromage & Dairy

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de caseína y caseinatos

- Mayo de 2022 Arla celebró la gran inauguración de sus instalaciones de producción de última generación ubicadas en Pronsfeld Dairy en Alemania. Este hito representa la inversión láctea más importante de Arla hasta la fecha y desempeña un papel fundamental para satisfacer la creciente demanda mundial de productos lácteos asequibles, nutritivos y sostenibles.

- Mayo de 2022 Fonterra presentó una innovadora plataforma láctea en línea, que simplifica el proceso para que los clientes seleccionen una amplia gama de ingredientes lácteos, desde leche en polvo hasta proteínas lácteas especializadas.

- Abril de 2021 FrieslandCampina Ingredients presentó una nueva y extensa cartera de productos diseñada para respaldar la creación de barras de proteínas más suaves. Esta cartera incluye Excellion Calcium Caseinate S, Nutri Whey 800F, Nutri Whey Isolate, Biotis GOS, Excellion EM9 y el innovador Excellion Textpro. Estas ofertas se desarrollaron como una solución crucial para abordar el desafío común que enfrentan los formuladores al evitar que las barras de proteínas se endurezcan.

Segmentación de la industria europea de caseína y caseinatos

La caseína es la proteína dominante en la leche de vaca y es responsable de su apariencia blanca y opaca.

El mercado europeo de caseína y caseinatos está segmentado por usuario final y país. Según los usuarios finales, el mercado se segmenta en piensos, cuidado personal y cosméticos, alimentos y bebidas, y suplementos. Según el país, el mercado se segmenta en Bélgica, Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía, Reino Unido y el resto de Europa.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y de volumen en toneladas para todos los segmentos mencionados anteriormente.

| Alimentación animal | |

| Cuidado Personal y Cosmética | |

| Comida y bebidas | Panadería |

| Bebidas | |

| Confitería | |

| Productos lácteos y alternativos a los lácteos | |

| Productos alimenticios RTE/RTC | |

| Aperitivos | |

| Suplementos | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | |

| Nutrición deportiva/rendimiento |

| Bélgica |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Por usuario final | Alimentación animal | |

| Cuidado Personal y Cosmética | ||

| Comida y bebidas | Panadería | |

| Bebidas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Suplementos | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Por país | Bélgica | |

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

Preguntas frecuentes sobre investigación de mercado de caseína y caseinatos en Europa

¿Cuál es el tamaño actual del mercado europeo Caseína y caseinatos?

Se proyecta que el mercado europeo de caseína y caseinatos registre una tasa compuesta anual del 4% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo Caseína y caseinatos?

Agrial Group, Arla Foods amba, Lactoprot Deutschland GmbH, Royal FrieslandCampina NV, Savencia Fromage & Dairy son las principales empresas que operan en el mercado europeo de caseína y caseinatos.

¿Cuál es la región de más rápido crecimiento en el mercado europeo Caseína y caseinatos?

Se estima que Alimentos y Bebidas crecerán a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado europeo de caseína y caseinatos?

En 2024, el Reino Unido representará la mayor cuota de mercado en el mercado europeo de caseína y caseinatos.

¿Qué años cubre este mercado europeo de caseína y caseinatos?

El informe cubre el tamaño histórico del mercado del mercado europeo de caseína y caseinatos durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de caseína y caseinatos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria europea de caseína y caseinatos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de caseína y caseinatos en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de caseína y caseinatos en Europa incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.