Análisis del mercado europeo de AHSS automotriz

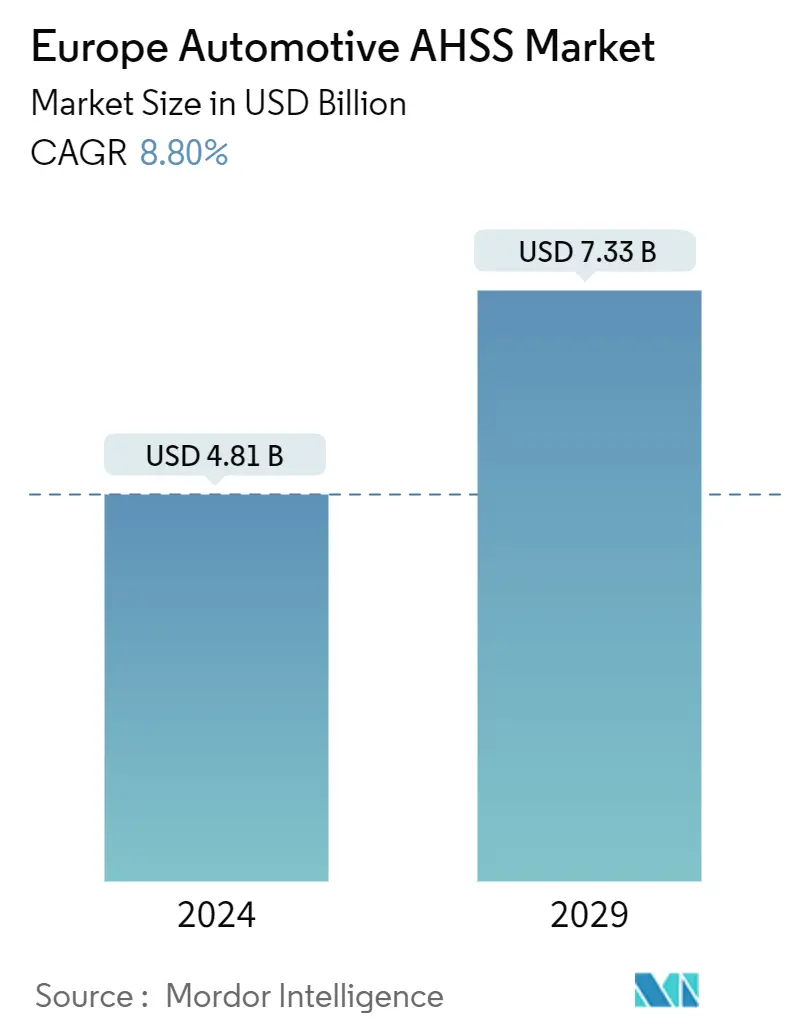

El tamaño del mercado europeo de AHSS automotriz se estima en 4,81 mil millones de dólares en 2024, y se espera que alcance los 7,33 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,80% durante el período previsto (2024-2029).

A largo plazo, la demanda de reducir el peso para mejorar el rendimiento y la seguridad de los vehículos está creciendo en Europa, lo que puede impulsar el mercado de AHSS. Como resultado, el acero avanzado de alta resistencia (AHSS), un material crucial para la reducción de la masa de los vehículos, es el material de más rápido crecimiento en la industria automotriz actual.

Europa es el mayor productor mundial de acero bruto y se espera que domine la industria AHSS hasta 2025. El valor de mercado de altos ingresos puede atribuirse a la presencia de importantes fabricantes de automóviles y OEM en la región. La recuperación del sector automotriz durante el período de recesión en toda la región puede respaldar aún más el crecimiento regional.

El acero representa alrededor del 70 % del peso medio de un automóvil. En comparación con el acero estándar, el AHSS permite reducir el peso del vehículo entre un 23 y un 35 %, es decir, entre 165 y 250 kg, para un turismo normal, ahorrando entre 3 y 4,5 toneladas de gases de efecto invernadero durante el ciclo de vida total del vehículo. Este ahorro de emisiones es mucho más sustancial que el CO2 emitido durante la producción completa del acero necesario en un automóvil.

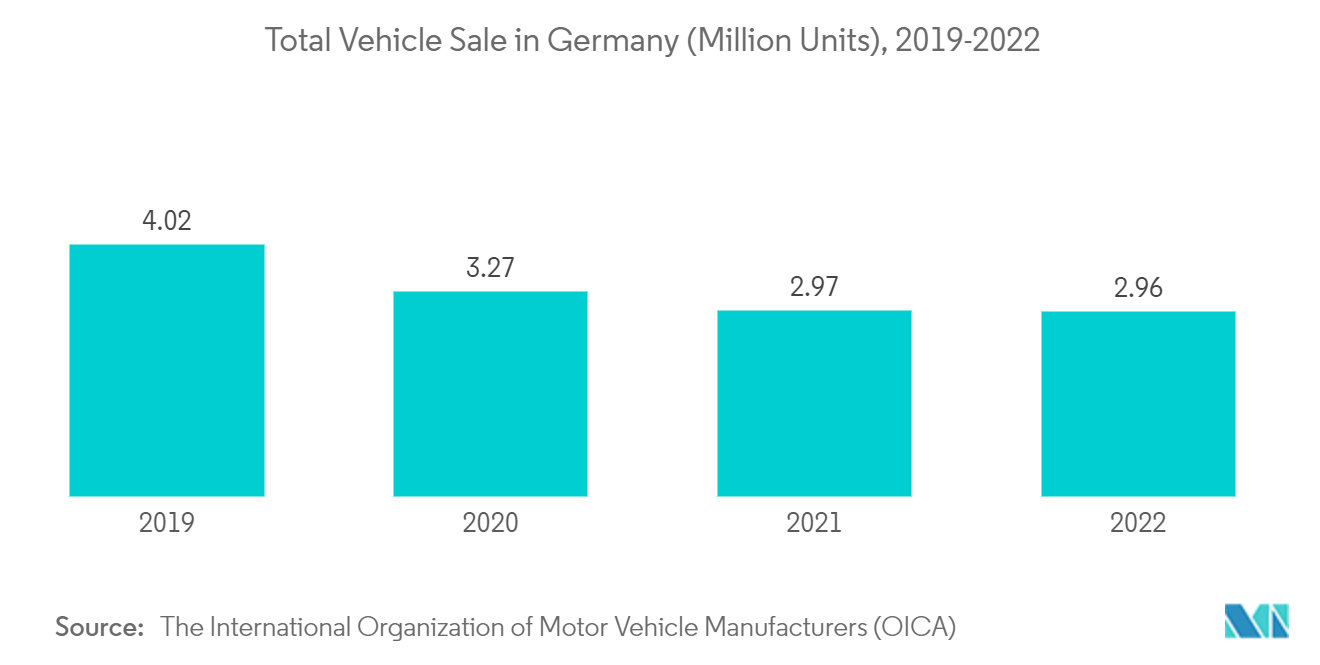

Además, dentro de Europa, Alemania es uno de los mercados destacados para el AHSS en automóviles. El país es el mayor productor de acero de la UE28, con una producción anual de aproximadamente 42,4 millones de toneladas métricas de acero bruto, lo que a su vez probablemente creará una oportunidad lucrativa para el mercado durante el período previsto.

Tendencias del mercado europeo de AHSS para automoción

Vehículo eléctrico de batería que domina el mercado

El acero ha recorrido un largo camino desde su forma básica de acero dulce hasta grados de acero más avanzados de alta resistencia que ofrecen una mejor conformabilidad. Estos nuevos grados de acero tienen una relación resistencia-peso excepcional, lo que los hace perfectos para aplicaciones como carcasas de baterías en vehículos eléctricos. El acero avanzado de alta resistencia puede proteger eficazmente la batería mientras minimiza el peso y maximiza la integridad estructural.

Ha habido un aumento en el consumo de acero en la industria automotriz en Europa ya que la composición del acero involucra más del 30% de la estructura de la carrocería, paneles, puertas y cierres del maletero, lo que le confiere absorción de energía y alta resistencia en caso de accidente.

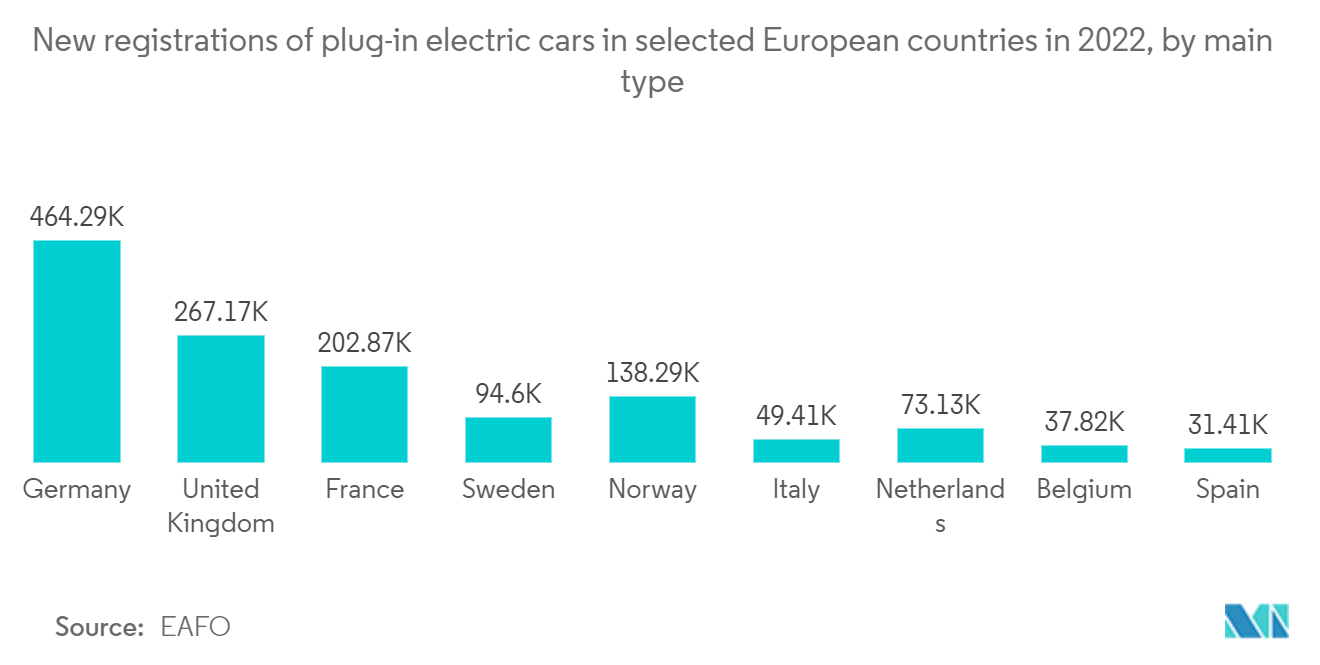

Los vehículos eléctricos han experimentado un crecimiento saludable en los últimos años, con un aumento en el uso y las ventas debido al aumento de las normas regulatorias por parte de varias organizaciones y gobiernos para controlar los niveles de emisiones y promover vehículos de cero emisiones, así como una mayor infraestructura de carga en todas las regiones.

Alemania es un centro para la industria automotriz y el país fue testigo de un aumento en la producción de vehículos, lo que probablemente impulsará el mercado. En 2022, las matriculaciones de nuevos vehículos eléctricos de batería en Alemania crecieron un 34 por ciento y tienen una cuota de mercado del 14,7 por ciento. Mientras que los vehículos eléctricos híbridos enchufables registraron alrededor de 11.787 unidades en 2022 y tienen una cuota de mercado del 5,8% en 2022.

El país también ofrece considerables reducciones fiscales e incentivos para la compra de coches eléctricos y estaciones de carga. Los automóviles eléctricos nuevos que cuesten menos de 44.147 dólares tienen derecho a un reembolso gubernamental de 9.933 dólares, mientras que un subsidio de 994 dólares del banco de desarrollo estatal está disponible para la construcción de una estación de carga privada para automóviles eléctricos.

Es probable que varias leyes y políticas anunciadas por el gobierno para promover las ventas de vehículos eléctricos en todo el país experimenten un importante crecimiento en el mercado durante el período previsto. Por ejemplo, en 2022, el gobierno anunció la legislación para vehículos de cero emisiones. El gobierno apunta a adquisiciones de vehículos ligeros 100% cero emisiones de flotas propiedad y operadas por el gobierno civil, con aspiraciones de adquisiciones de vehículos medianos y pesados 100% cero emisiones, a más tardar en 2035.

Los fabricantes de automóviles y las partes interesadas del ecosistema en cada región han comenzado a adaptarse a los patrones regionales cambiantes en función de las necesidades y preferencias de los clientes. Se espera que el mercado estudiado se expanda debido a la creciente demanda de vehículos y al aumento del nivel de vida en todo el mundo.

Es probable que el aumento de la venta de vehículos eléctricos en toda la región mejore el consumo de componentes de acero, que a su vez se prevé que sea testigo de un crecimiento importante para el mercado durante el período previsto.

Alemania está preparada para ser el mercado más grande para el mercado europeo de AHSS

Alemania es uno de los países europeos de más rápido crecimiento, incluso en el mercado de vehículos eléctricos. Según la Autoridad Federal de Transporte por Carretera, en el primer semestre de 2022 se matricularon en Alemania una cuarta parte de coches eléctricos que el año anterior durante el mismo período.

Durante ese tiempo, la proporción de vehículos totalmente eléctricos aumentó al 13,5% de todas las nuevas matriculaciones. En general, las matriculaciones de automóviles con propulsión alternativa aumentaron un 14,2%, representando más de la mitad de todas las matriculaciones de automóviles nuevos (vehículos eléctricos de batería, híbridos, híbridos enchufables, vehículos de pila de combustible de hidrógeno y vehículos de gas). Las marcas alemanas representaron el 50,6% de las matriculaciones de turismos nuevos con propulsión eléctrica durante el período analizado.

Para 2030, Alemania espera tener 15 millones de vehículos eléctricos en circulación. Además, el gobierno federal alemán apoya firmemente el uso de vehículos eléctricos enchufables. Además, desde el aumento de las subvenciones a los BEV en junio de 2020, la cuota de mercado de los BEV ha aumentado constantemente. Aparte de los beneficios medioambientales, la creciente disponibilidad de vehículos eléctricos en el mercado está impulsando el crecimiento.

Sin embargo, hay pruebas de la creciente popularidad de los automóviles eléctricos en el país. Como resultado, se prevé que el gobierno alemán elimine los incentivos financieros para la adquisición de vehículos eléctricos el próximo año, ya que la creciente popularidad hace que los subsidios gubernamentales queden obsoletos.

Los vehículos eléctricos se están volviendo más populares y pronto ya no necesitarán subsidios gubernamentales. Según el plan, los subsidios para vehículos exclusivamente eléctricos con un precio inferior a 40.488 dólares se reducirán a 4.794,82 dólares desde 6.393,09 dólares a principios del próximo año y a 3.196,55 dólares en 2023. Según fuentes gubernamentales, los incentivos otorgados a los propietarios de coches eléctricos expirarán una vez que se gaste el presupuesto de 3.440 millones de dólares de los próximos dos años.

También se espera que las aplicaciones futuras de AHHS en estos vehículos eléctricos impulsen el mercado. Con la demanda de vehículos AHSS en desarrollo, varias iniciativas dentro de Alemania están impulsando avances tecnológicos. Según el marco regulatorio (normas Euro 6), existe una motivación creciente para una economía baja en carbono para 2050.

Además, organizaciones de investigación como la Affordable Lightweight Automobiles Alliance (AFLA), que está cofinanciada por Horizon de la Comisión Europea y EUCAR, el Consejo Europeo para la I+D en Automoción, están especializadas en el tema del aligeramiento del automóvil.

Sobre la base de los puntos mencionados anteriormente, se espera que el mercado objetivo sea testigo de un crecimiento considerable durante el período de pronóstico.

Descripción general de la industria automovilística AHSS en Europa

El mercado europeo de AHSS para automóviles está dominado por varios actores clave como ThyssenKrupp AG, SSAB AB, POSCO Co. Ltd., ArcelorMittal SA, Baoshan Iron Steel Co. Ltd. y otros. A medida que la demanda de AHSS crece en la región, los fabricantes de AHSS para automóviles están tratando de tener ventaja sobre sus competidores mediante la creación de empresas conjuntas y asociaciones, y el lanzamiento de nuevos productos con tecnología avanzada. Impulsando así el mercado de AHSS para automoción en Europa. Por ejemplo,.

- En noviembre de 2023, Thyssenkrupp AG y JFE Steel Corporation presentaron conjuntamente el jetQ, los aceros avanzados de alta resistencia (AHSS) para la movilidad eléctrica. Los nuevos grados jetQ 980 y jetQ 1180 para componentes estructurales de carrocería geométricamente complejos.

- En febrero de 2023, ArcelorMittal e I-FEVS Italia presentaron una nueva colaboración destinada a desarrollar soluciones innovadoras de acero seguras, ligeras, sostenibles y asequibles para aplicaciones de movilidad eléctrica. Las nuevas soluciones I-FEVS se basarán en los aceros avanzados de alta resistencia (AHSS) de ArcelorMittal, que se utilizan principalmente en aplicaciones de movilidad. La colaboración incluye la industrialización de carcasas de baterías y estructuras de carrocería, la investigación de soluciones de acero avanzadas para soluciones de micromovilidad, el diseño de estructuras AHSS ultraligeras para soluciones de movilidad urbana emergentes y la incorporación de estructuras de paneles solares innovadoras y de alta eficiencia en Vehículos eléctricos.

Líderes del mercado europeo de AHSS para automoción

ThyssenKrupp AG

ArcelorMittal SA

SSAB AB

Baoshan Iron & Steel Co. Ltd.

POSCO Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de AHSS para automoción

- En noviembre de 2023, Thyssenkrupp AG presentó soluciones de acero innovadoras y sostenibles para aplicaciones automotrices en Stuttgart, Alemania. Entre ellos se incluyen los procedimientos recientemente desarrollados, calidades de flejes de acero de precisión HSM 380 y HSM 420HD para estructuras de asientos de acero ligero, y acero eléctrico para accionamientos altamente eficientes bajo la marca Powercore Traction.

- En noviembre de 2023, KIRCHHOFF Automotive Germany llevó a cabo una prueba del acero de ultra alta resistencia Fortiform de ArcelorMittal en sus instalaciones de I+D en Alemania. Fortiform permite a los OEM desarrollar elementos estructurales utilizando métodos de conformado en frío como el estampado.

Segmentación de la industria automotriz AHSS en Europa

El acero avanzado de alta resistencia o AHSS se ha considerado un ingrediente importante para el desarrollo y la innovación de varios bienes de consumo técnicos para satisfacer las crecientes demandas de los clientes. El sector automotriz es uno de esos sectores que ha aprobado sin esfuerzo el acero avanzado como necesario para mejorar la eficiencia de su producción y satisfacer las necesidades de los consumidores.

El mercado europeo de AHSS automotriz está segmentado por tipo de aplicación, tipo de vehículo, propulsión y país. Por tipo de aplicación, el mercado se segmenta en piezas de motor, componentes de transmisión, piezas estructurales y otros. Por tipo de vehículo, el mercado se segmenta en turismos y vehículos comerciales. Por propulsión, el mercado se segmenta en motores de combustión interna, vehículos eléctricos de batería, vehículos eléctricos híbridos enchufables, vehículos eléctricos híbridos y vehículos eléctricos de pila de combustible. Por países, el mercado se segmenta en Alemania, Reino Unido, Francia, Italia, España y Resto de Europa.

Para cada segmento, el dimensionamiento y el pronóstico del mercado se realizaron en función del valor (USD).

| Carros pasajeros |

| Vehículos comerciales |

| Partes del motor |

| Componentes de la transmisión |

| Piezas estructurales |

| Otros |

| Motor de combustión interna |

| Vehículos eléctricos a batería |

| Vehículos eléctricos híbridos enchufables |

| Vehículos eléctricos híbridos |

| Vehículos eléctricos de pila de combustible |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| El resto de Europa |

| Por tipo de vehículo | Carros pasajeros |

| Vehículos comerciales | |

| Por tipo de aplicación | Partes del motor |

| Componentes de la transmisión | |

| Piezas estructurales | |

| Otros | |

| Por propulsión | Motor de combustión interna |

| Vehículos eléctricos a batería | |

| Vehículos eléctricos híbridos enchufables | |

| Vehículos eléctricos híbridos | |

| Vehículos eléctricos de pila de combustible | |

| Por país | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de AHSS para automoción en Europa

¿Qué tamaño tiene el mercado europeo de AHSS para automoción?

Se espera que el tamaño del mercado europeo de AHSS automotriz alcance los 4,81 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,80% hasta alcanzar los 7,33 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo AHSS automotriz?

En 2024, se espera que el tamaño del mercado europeo de AHSS automotriz alcance los 4,81 mil millones de dólares.

¿Quiénes son los actores clave en el mercado europeo AHSS automotriz?

ThyssenKrupp AG, ArcelorMittal SA, SSAB AB, Baoshan Iron & Steel Co. Ltd., POSCO Co., Ltd. son las principales empresas que operan en el mercado europeo de AHSS automotriz.

¿Cuál es la región de más rápido crecimiento en el mercado europeo AHSS automotriz?

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado europeo de AHSS automotriz?

En 2024, Europa representará la mayor cuota de mercado en el mercado europeo de AHSS automotriz.

¿Qué años cubre este mercado europeo de AHSS automotriz y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de AHSS para automoción se estimó en 4.390 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de AHSS automotriz para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de AHSS automotriz para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria automovilística AHSS en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de AHSS automotriz en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de AHSS automotriz en Europa incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.