Análisis del mercado europeo de motores de aviones

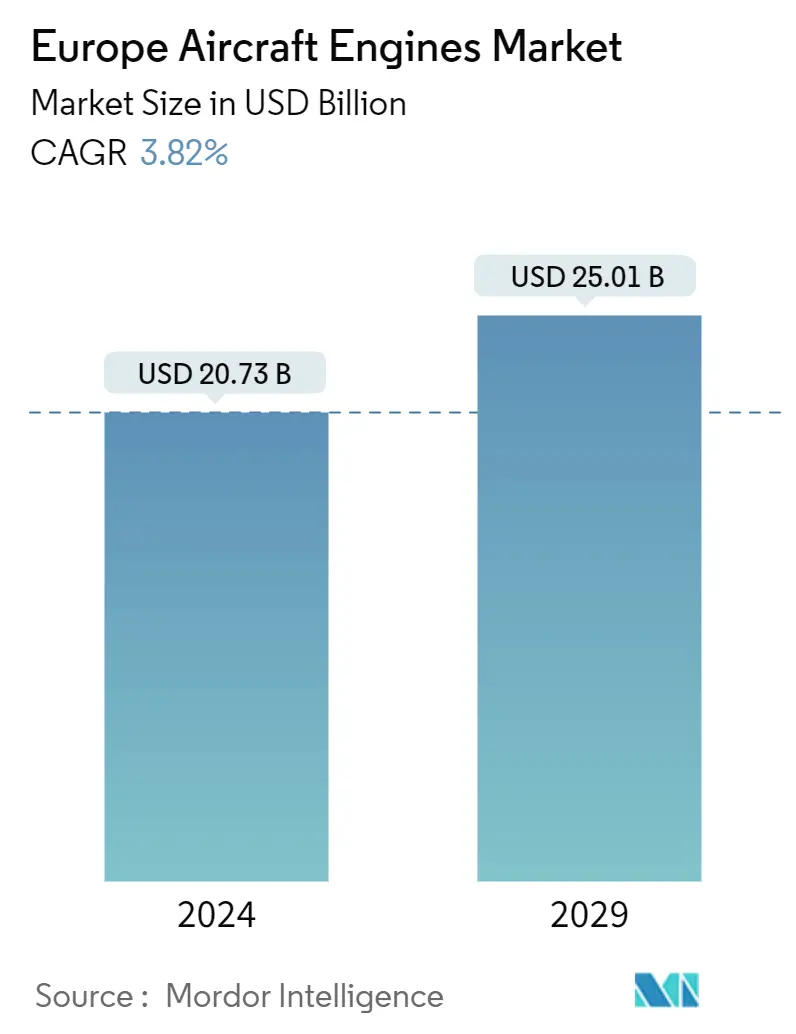

El tamaño del mercado europeo de motores de aviones se estima en 20,73 mil millones de dólares en 2024, y se espera que alcance los 25,01 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,82% durante el período previsto (2024-2029).

La demanda de motores de avión está impulsada principalmente por un aumento en la cartera de pedidos de aviones (jets ejecutivos, comerciales o militares) o como reemplazo de los motores de la flota de aviones existente. Los OEM de aviones y los fabricantes de motores están realizando amplios esfuerzos de integración para mejorar el rendimiento y ampliar la gama de aviones. Se prevé que las inversiones en I+D de dichas tecnologías reforzarán las perspectivas del mercado durante el período previsto.

Se espera que el ciclo de fabricación de los fabricantes de equipos originales de motores de avión experimente una rápida transformación debido al uso cada vez mayor de la impresión 3D y los compuestos de matriz cerámica para construir componentes críticos de un motor de avión. Los operadores de aeronaves están absortos en emplear motores operativos con mayor eficiencia de combustible y costos operativos generales reducidos. Esto ha hecho que los OEM de aviones y los fabricantes de motores realicen amplios esfuerzos de integración para mejorar el rendimiento y ampliar la gama de aviones. Los nuevos motores son maravillas tecnológicas compuestas de materiales avanzados con mayor durabilidad para garantizar el rendimiento sin comprometer su vida útil. Además, se prevé que las tecnologías emergentes, como un motor a reacción híbrido-eléctrico, mejoren las oportunidades comerciales actuales para los actores del mercado.

Tendencias del mercado europeo de motores de aviones

El segmento civil y comercial mostrará un crecimiento notable debido a los crecientes avances en el aumento de la eficiencia del motor

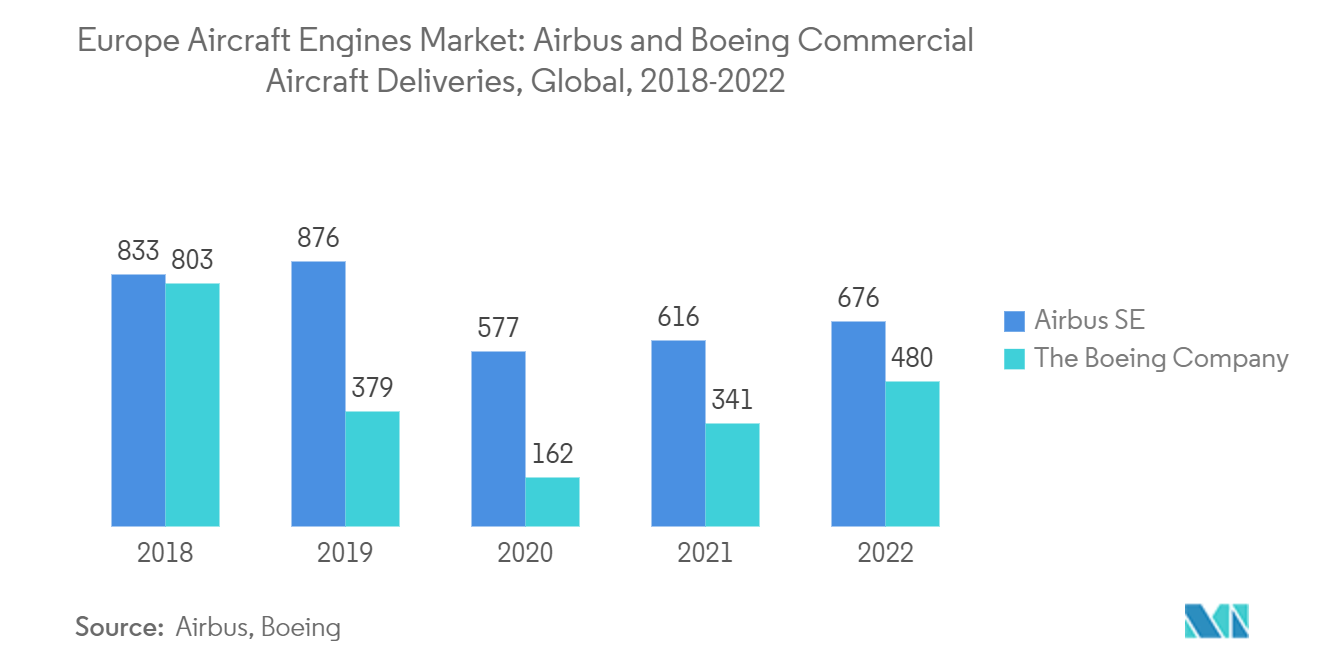

Desde la llegada de la aviación comercial, las aerolíneas han estado absortas en el empleo de motores operativos con mayor eficiencia de combustible y costos operativos generales reducidos. Por lo tanto, se prefiere la selección de materiales avanzados con mayor durabilidad para garantizar el rendimiento sin comprometer la vida útil de los motores de avión. La generación actual de motores se controla digitalmente y la potencia se controla mediante sensores en diferentes niveles de vuelo. Los sensores están ubicados en varias ubicaciones clave y se recopilan en tiempo real datos multidimensionales como temperatura, presión, vibración y restos de petróleo. Los OEM de aviones y los fabricantes de motores están realizando amplios esfuerzos de integración para mejorar el rendimiento y ampliar la gama de aviones. Por ejemplo, Pratt Whitney, un fabricante líder de motores de avión, ha estado ofreciendo un GTF de alto bypass llamado PW1000G (bajo la marca PurePower) como opción de motor para aviones como los E-Jets y MRJ de segunda generación de Embraer. Esta familia de motores incorpora una caja de cambios mejorada que permite a los ventiladores girar a una velocidad más lenta que las palas de la turbina interna motriz, lo que aumenta la eficiencia. El fabricante afirma que el PW1000G puede garantizar una reducción del 12%-15% en el consumo de combustible, alrededor del 15% de reducción de las emisiones de CO2 y una disminución del 50% de las emisiones de óxido de nitrógeno (NOx), además de funcionar con un nivel de ruido mucho menor. Además, debido al elevado número de entregas previstas, el segmento de aviación civil y comercial eclipsaría al segmento de aviación militar del mercado en foco durante el período de previsión.

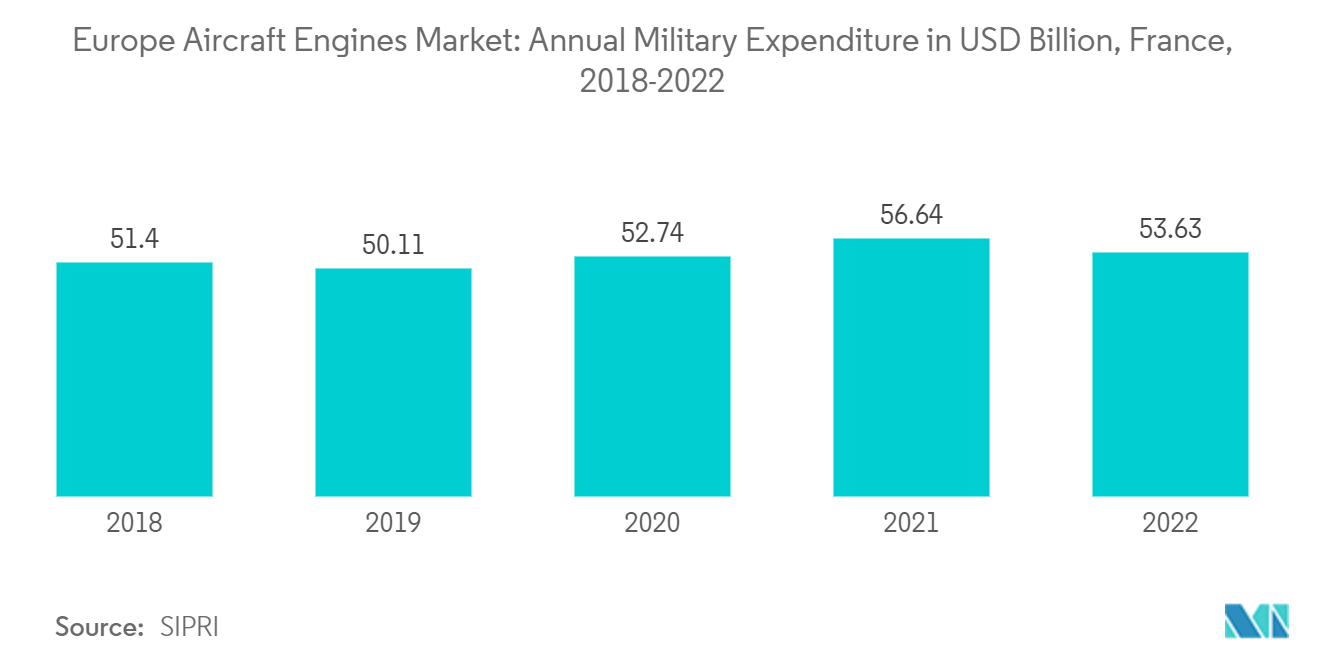

Francia dominará el mercado durante el período de pronóstico

Francia ha estado en el foco mundial de la aviación debido a la presencia de fabricantes de aviones, como Airbus y Dassault. A pesar de ser un competidor directo en el mercado estudiado, la aerolínea ha despertado un importante interés por la aviación en la población del país y ha provocado un fuerte impulso hacia la aviación de jet privado o business jet, impulsando el crecimiento del mercado estudiado. Francia también fue testigo de una caída en su presupuesto militar. En 2022, el Ministerio de Defensa francés asignó 53.600 millones de dólares a su presupuesto militar, con una disminución de 3.000 millones de dólares con respecto al presupuesto aprobado para 2021. Aún así, el país se está asociando agresivamente con otras naciones para acuerdos de motores para presenciar una mejora en el nivel de ventas. Por ejemplo, en marzo de 2022, India y Francia podrían concluir un acuerdo conjunto para el desarrollo de motores de combate en un par de meses. El acuerdo permitirá que la Organización de Investigación y Desarrollo de Defensa de la India y el fabricante francés de motores Safran colaboren para desarrollar un motor de 125 KN (kilonewton) para el primer avión de combate medio avanzado (AMCA) de quinta generación autóctono de la India, que está en desarrollo. En el sector aeronáutico francés se han adoptado varias medidas para racionalizar la flota. Por ejemplo, la flota de la aerolínea Air France-KLM planea recibir 38 Airbus A350 para modernizar su flota de larga distancia entre 2021 y 2025. Actualmente, la aerolínea está recibiendo el avión A350 de Airbus. Durante el período 2018-2022 hasta la fecha, Francia recibió 373 entregas de motores de helicópteros. Además de esto, Arriel 2D dominó el segmento, seguido por el PT6C-67E con entregas netas de motores de 318 y 21, respectivamente, durante el mismo período. Teniendo en cuenta estos acontecimientos, se puede inferir que Francia ha estado mostrando positivamente su presencia clave en los sectores de la aviación militar y civil. Por tanto, se espera que la demanda de motores de aviones y helicópteros aumente significativamente durante el período previsto.

Descripción general de la industria de motores de aeronaves en Europa

El mercado de motores de avión en Europa está consolidado por naturaleza, con un puñado de fabricantes de equipos originales de motores como Safran SA, Rostec, Rolls-Royce plc, Pratt Whitney (RTX Corporation), General Electric Company y CFM International dominando el mercado. Los proveedores deben proporcionar motores de turbina de gas avanzados y de alta calidad para sobrevivir y tener éxito en un entorno de mercado intensamente competitivo. Las capacidades de fabricación interna, una red de presencia global, ofertas de productos, inversiones en I+D y una sólida base de clientes son las áreas clave para tener ventaja sobre los competidores. Además, los fabricantes de motores se están asociando con fabricantes de aviones para desarrollar soluciones de motores de avión sostenibles que tengan poco peso y reduzcan las emisiones del motor. Además de esto, debido a la creciente demanda de fabricación local, los actores regionales se están asociando con actores internacionales. Se prevé que estos avances ayudarán a las empresas a aumentar su presencia en el mercado en los próximos años.

Líderes del mercado europeo de motores de avión

Safran SA

General Electric Company

Rostec

Pratt & Whitney (RTX Corporation)

Rolls-Royce plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de motores de avión

- En junio de 2023, CFM International se asociará con Avolon, la empresa internacional de arrendamiento de aviones, para proporcionar motores LEAP-1B de 80 CFM International para el reciente pedido de Avolon de 40 aviones de la familia Boeing B737 MAX. La entrega de los nuevos aviones está prevista entre 2027 y 2030.

- En febrero de 2022, Embraer, Widerøe y Rolls-Royce firmaron un acuerdo de asociación de investigación para realizar un estudio de 12 meses e investigar tecnologías sostenibles innovadoras para aviones regionales, centrándose en el desarrollo de un avión conceptual de cero emisiones.

Segmentación de la industria de motores de aeronaves en Europa

El motor de un avión es un componente del sistema de propulsión avanzado del avión que genera energía mecánica.

Según el tipo de motor, el mercado se segmenta en pistón y turbina. El mercado de motores de aviones también está segmentado según el tipo de avión en aviación civil y comercial, y aviación militar. El informe también ofrece el tamaño del mercado y las previsiones para seis países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (USD).

| Pistón |

| Turbina |

| Aviación Civil y Comercial |

| Aviación militar |

| Reino Unido |

| Francia |

| Alemania |

| España |

| Polonia |

| Rusia |

| El resto de Europa |

| Tipo de central eléctrica | Pistón |

| Turbina | |

| Usuario final | Aviación Civil y Comercial |

| Aviación militar | |

| Geografía | Reino Unido |

| Francia | |

| Alemania | |

| España | |

| Polonia | |

| Rusia | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de motores de aeronaves en Europa

¿Qué tamaño tiene el mercado europeo de motores de aeronaves?

Se espera que el tamaño del mercado europeo de motores de aviones alcance los 20,73 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,82% hasta alcanzar los 25,01 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de motores de aviones?

En 2024, se espera que el tamaño del mercado europeo de motores de aviones alcance los 20,73 mil millones de dólares.

¿Quiénes son los actores clave en el mercado europeo de motores de aviones?

Safran SA, General Electric Company, Rostec, Pratt & Whitney (RTX Corporation), Rolls-Royce plc son las principales empresas que operan en el mercado europeo de motores de aviones.

¿Qué años cubre este mercado europeo de motores de aviones y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de motores de aviones se estimó en 19,94 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Motores de aviones de Europa durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Motores de aviones de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de motores de aeronaves

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de motores de aeronaves en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de motores de aeronaves en Europa incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.