Tamaño del mercado de eubióticos

| Período de Estudio | 2019 - 2029 |

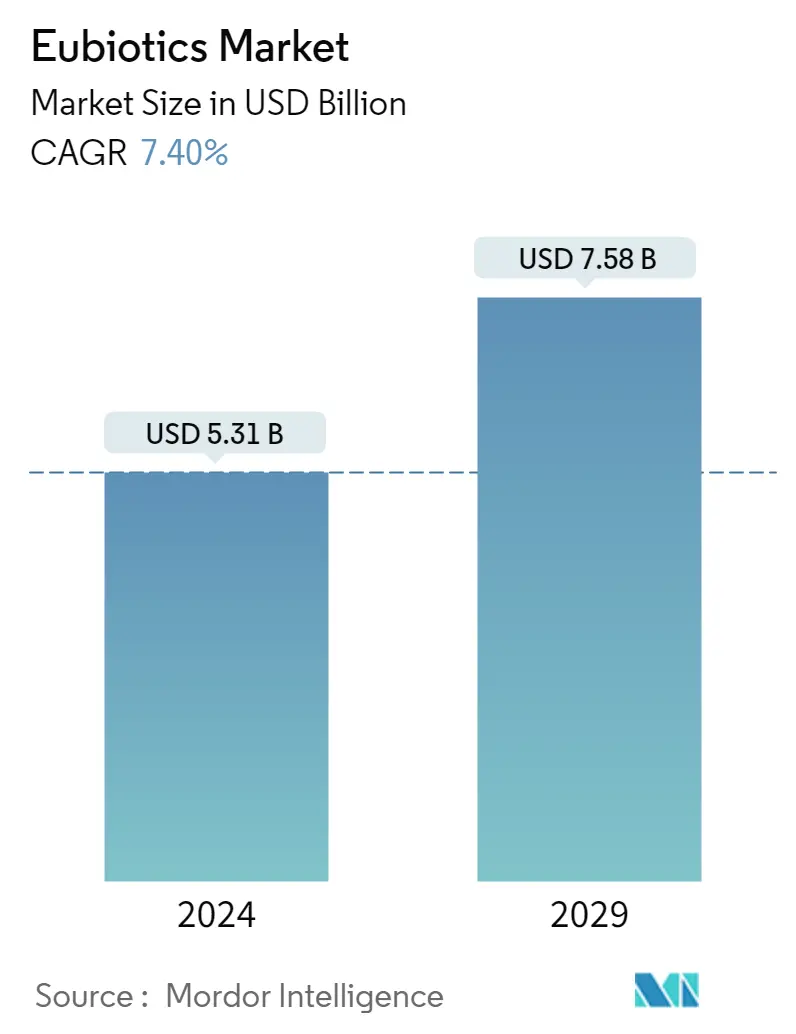

| Volumen del mercado (2024) | USD 5.31 mil millones de dólares |

| Volumen del mercado (2029) | USD 7.58 mil millones de dólares |

| CAGR(2024 - 2029) | 7.40 % |

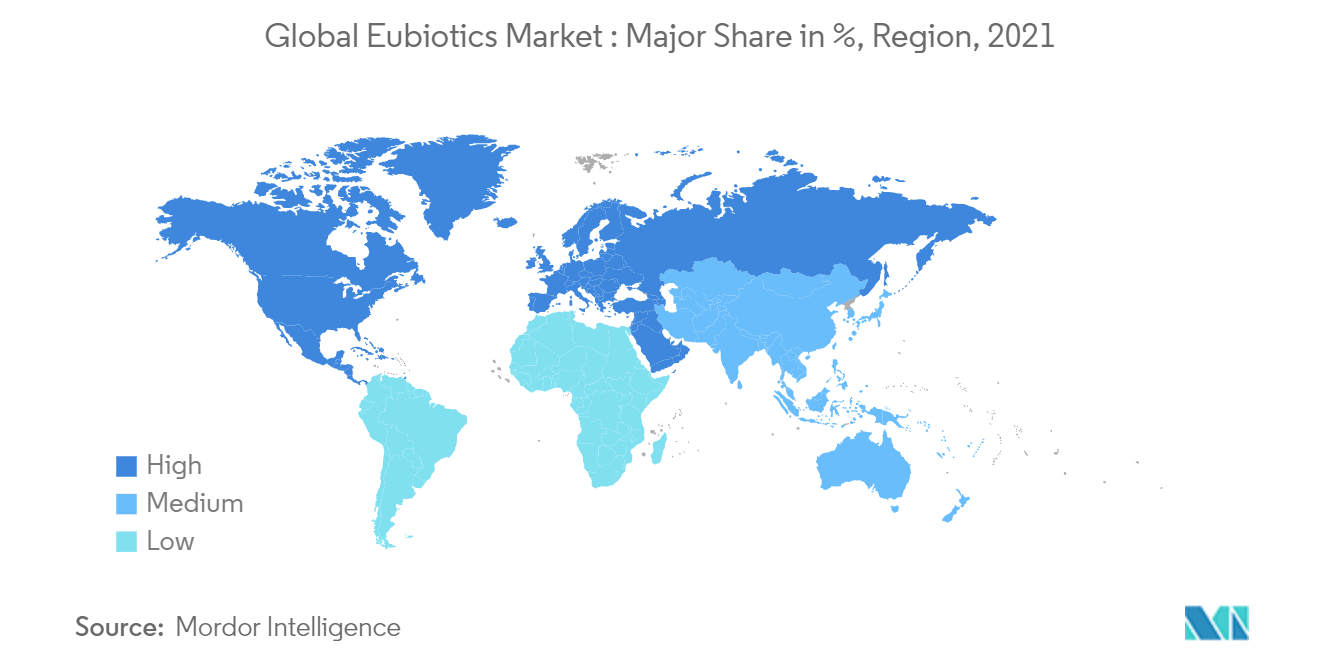

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

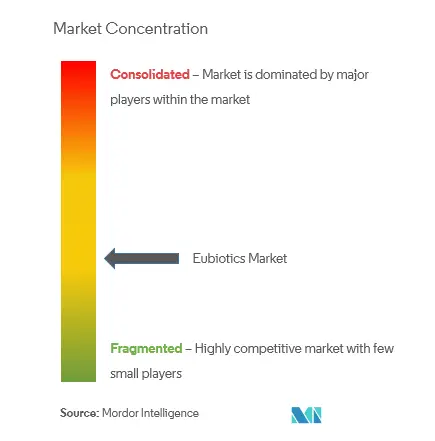

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de eubióticos

El tamaño del mercado de eubióticos se estima en 5,31 mil millones de dólares en 2024 y se espera que alcance los 7,58 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,40% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó moderadamente a la industria de los eubióticos. El impacto fue mixto en la industria ya que las empresas sufrieron pérdidas económicas debido a las restricciones sociales en los principales mercados. Sin embargo, la pandemia provocó una mayor conciencia sobre los efectos adversos de los antibióticos en los animales, lo que influyó positivamente en el crecimiento del mercado.

El mercado de los eubióticos está surgiendo como alternativas a los antibióticos o subproductos antimicrobianos en la industria de la alimentación animal, destinados a aumentar la inmunidad y la salud intestinal del ganado mientras actúan como nutrición para el ganado. Los fabricantes se están centrando en mantener un equilibrio en los ingredientes utilizados en la producción de eubióticos para optimizar la absorción de nutrientes. Además, la imposición de prohibiciones de antibióticos en América del Norte y Europa, el aumento de los precios de los piensos naturales y el uso de enzimas alimentarias para reducir los costos de los piensos contribuyen al crecimiento del mercado.

Los probióticos lideraron el mercado y representaron una parte importante de los ingresos globales en 2021. Su demanda está impulsada por su creciente utilización, ya que los probióticos producen sustancias antibacterianas específicas, lo que resulta en una mayor inmunidad. Por ejemplo, los probióticos, incluido undefinedEnterococcus Faecium , se utilizan en varias aplicaciones de uso final, incluido el desarrollo de la inmunidad y el mantenimiento de la salud intestinal. Además, se prevé que la creciente conciencia sobre el uso de probióticos y las iniciativas estratégicas adoptadas por fabricantes clave para generalizar el uso de probióticos impulsen la demanda del producto durante el período previsto.

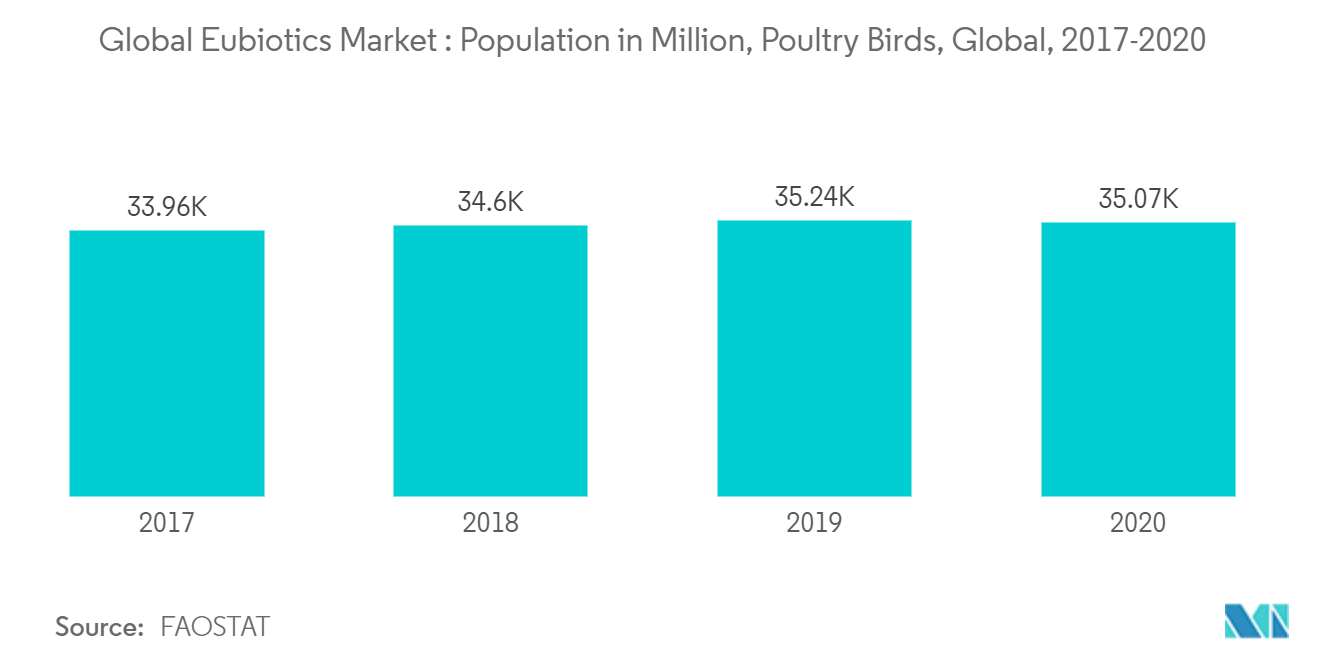

Los piensos para aves de corral surgieron como el segmento de uso final más grande y representaron más del 20% de los ingresos globales en 2021. La creciente demanda de carne de aves de corral y las preocupaciones sobre la calidad de la carne están impulsando el crecimiento del segmento. Ha habido una demanda creciente de carne de ave y productos como huevos en todo el mundo, lo que ha obligado a los actores de la industria avícola a implementar métodos competentes para aumentar el rendimiento.

Tendencias del mercado de eubióticos

Industrialización de la industria ganadera

El sector ganadero experimentó cambios significativos en la última década. La creciente demanda fue satisfecha por la producción ganadera comercial y sus cadenas de valor asociadas. En muchos mercados, como China, Japón e India, la cría de animales se transformó en una actividad altamente diversificada, enfatizando el manejo científico de los animales de granja, mejorando la productividad y ahorrando costos. Según el Banco Mundial, la adopción de la producción de carne industrializada está creciendo seis veces más rápido que la de la producción de carne tradicional. Con el aumento de la producción masiva de carne, la tendencia de las instalaciones de producción de carne sin tierra se está poniendo al día. La producción de carne a gran escala puede provocar un alto consumo de agua con contaminación del suelo y el agua. Se estima que entre el 60% y el 90% del nitrógeno y el fósforo consumidos por los animales actúan como contaminantes en forma de desechos animales. Mejorar la digestibilidad del alimento es una de las funciones más importantes que realizan los eubióticos, que ayudan a absorber estos nutrientes en los tejidos animales, reduciendo así los desechos animales. Al ayudar a mejorar la masa corporal de los animales de carne y reducir nominalmente el impacto ambiental de la cría de ganado, se prevé que el uso de eubióticos aumente debido a la mayor industrialización de la cría de ganado.

Aumento del consumo de eubióticos en Europa

Europa surgió como el segmento regional más grande y representó más del 40% de los ingresos globales en 2020. Los esfuerzos realizados por los productores ganaderos para cumplir con las regulaciones vigentes y la prohibición del uso de antibióticos están generando una alta demanda de productos. El crecimiento del mercado de eubióticos en la región se caracteriza por la presencia de leyes y regulaciones estrictas que desalientan el uso de antibióticos, lo que se espera beneficie al mercado. La fuerte conciencia sobre el uso de eubióticos y sus beneficios, la presencia de actores del mercado y la fuerte demanda de países como Alemania, Reino Unido, Francia y España están impulsando la demanda regional general.

Descripción general de la industria de los eubióticos

El mercado de los eubióticos está fragmentado y competitivo y se caracteriza por la presencia de varios actores industriales pequeños, medianos y grandes que operan a nivel mundial. Las empresas líderes se centran en adquirir fábricas de piensos y los pequeños fabricantes están ampliando sus negocios en los mercados locales y extranjeros. Algunos de los actores han ido ampliando su presencia geográfica mediante la adquisición o fusión con fabricantes en los mercados extranjeros. Los actores clave en el mercado están implementando diversas estrategias, incluida la expansión de la cartera de productos, fusiones y adquisiciones y asociaciones, para aumentar su participación comercial y aprovechar las oportunidades de crecimiento.

Líderes del mercado de eubióticos

-

BASF SE

-

Cargill Inc.

-

Koninklijke DSM NV

-

Lallemand Inc.

-

Novus International Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de eubióticos

En julio de 2021, Koninklijke DSM NV (Royal DSM) adquirió Midori USA Inc., una empresa de nueva creación dedicada principalmente al desarrollo de eubióticos específicos que mejoran el impacto ambiental y la salud de los animales. La empresa introdujo una nueva tecnología que reconoce los glicanos procedentes del azúcar natural de los alimentos y moduló la forma en que funciona el microbioma del intestino de los animales. Los glicanos ayudan a proporcionar un impacto consistente y efectivo en la salud intestinal de los animales, lo que conduce aún más a una mejor salud animal y un mayor uso de nutrientes del alimento.

En 2021, Novus International se asoció con Agrivida, una empresa de biotecnología con sede en EE. UU., para colaboraciones en I+D. A través de esta asociación, la empresa explorará posibilidades en el desarrollo de nuevos productos, que pueden impulsar el negocio de eubióticos de la empresa.

En 2020, Chr. Hansen Holding AS lanzó un nuevo probiótico para ganado lechero y de carne llamado 'Bovacillus'. Es un tipo especial de probiótico ya que sus esporas de Bacillus sobreviven a las duras condiciones durante la producción y preparación del alimento y dentro del tracto gastrointestinal. El nuevo producto ayudará a la empresa a fortalecer su posición en la industria de la nutrición para la salud animal.

Informe de mercado de eubióticos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo

5.1.1 Probióticos

5.1.1.1 Lactobacilos

5.1.1.2 bifidobacterias

5.1.1.3 Otros probióticos

5.1.2 Prebióticos

5.1.2.1 inulina

5.1.2.2 Fructooligosacáridos

5.1.2.3 Galactooligosacáridos

5.1.2.4 Otros prebióticos

5.1.3 Ácidos orgánicos

5.1.4 Aceites esenciales

5.2 Tipo de animal

5.2.1 Rumiante

5.2.2 Aves de corral

5.2.3 Cerdo

5.2.4 Acuicultura

5.2.5 Otros tipos de animales

5.3 Geografía

5.3.1 América del norte

5.3.1.1 Estados Unidos

5.3.1.2 Canada

5.3.1.3 México

5.3.1.4 Resto de América del Norte

5.3.2 Europa

5.3.2.1 Alemania

5.3.2.2 Reino Unido

5.3.2.3 Francia

5.3.2.4 España

5.3.2.5 Rusia

5.3.2.6 Italia

5.3.2.7 El resto de Europa

5.3.3 Asia-Pacífico

5.3.3.1 Porcelana

5.3.3.2 Japón

5.3.3.3 India

5.3.3.4 Australia

5.3.3.5 Resto de Asia-Pacífico

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Sudáfrica

5.3.5.2 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Estrategias más adoptadas

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 BASF SE

6.3.2 Cargill Incorporated

6.3.3 Novozymes

6.3.4 E. I. du Pont de Nemours and Company

6.3.5 Kemin Industries Inc.

6.3.6 Lallemand Inc.

6.3.7 Koninklijke DSM NV

6.3.8 Chr. Hansen Holding AS

6.3.9 Addcon

6.3.10 Novus International Inc.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

8. IMPACTO DEL COVID-19 EN EL MERCADO

Segmentación de la industria de los eubióticos

El alcance del informe incluye los eubióticos como una clase de aditivos alimentarios, incluidos prebióticos, probióticos, aceites esenciales y ácidos orgánicos. El mercado de los eubióticos está segmentado por tipo, tipo de animal y geografía. El informe ofrece el tamaño del mercado y el pronóstico en términos de valor en millones de dólares para todos los segmentos mencionados anteriormente.

| Tipo | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Tipo de animal | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de eubióticos

¿Qué tamaño tiene el mercado de los eubióticos?

Se espera que el tamaño del mercado de eubióticos alcance los 5,31 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,40% hasta alcanzar los 7,58 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Eubióticos?

En 2024, se espera que el tamaño del mercado de eubióticos alcance los 5,31 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Eubióticos?

BASF SE, Cargill Inc., Koninklijke DSM NV, Lallemand Inc., Novus International Inc. son las principales empresas que operan en Eubiotics Market.

¿Cuál es la región de más rápido crecimiento en el mercado de Eubióticos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de eubióticos?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de Eubióticos.

¿Qué años cubre este mercado de Eubióticos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de eubióticos se estimó en 4.940 millones de dólares. El informe cubre el tamaño histórico del mercado de Eubióticos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Eubióticos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de eubióticos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Eubióticos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de eubióticos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.