Tamaño y Participación del Mercado de Acetato de Vinilo de Etileno (EVA)

Análisis del Mercado de Acetato de Vinilo de Etileno (EVA) por Mordor Intelligence

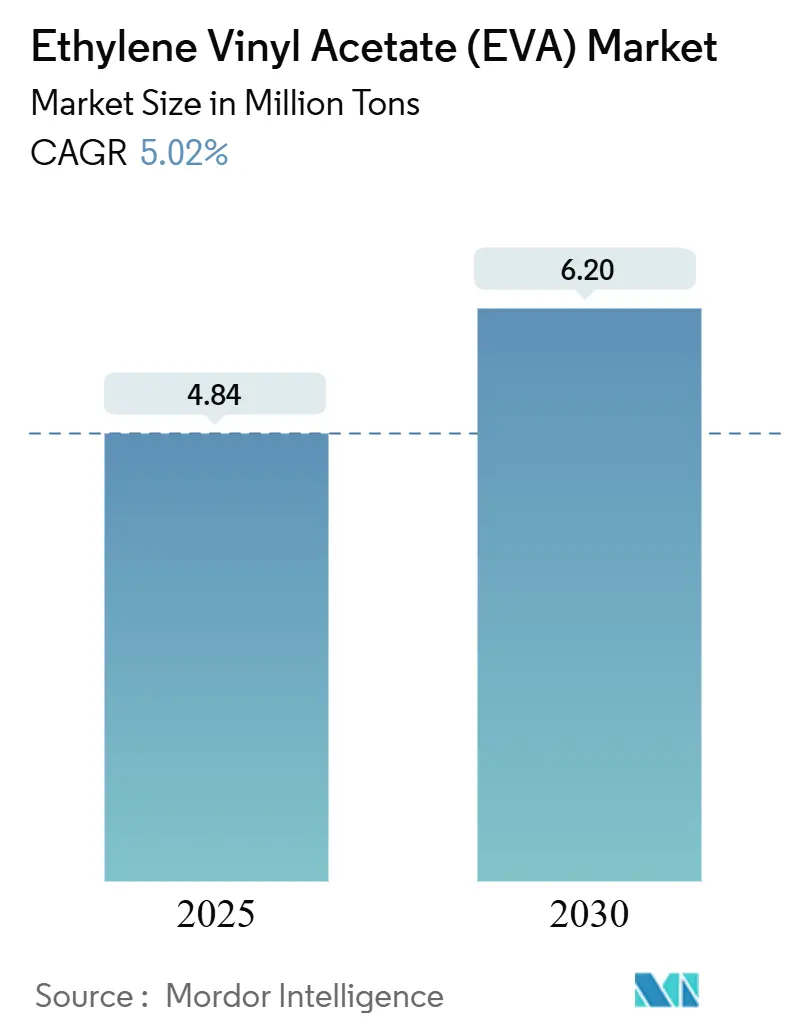

El mercado de acetato de vinilo de etileno se sitúa en 4.84 millones de toneladas en 2025 y se prevé que alcance 6.20 millones de toneladas en 2030, reflejando una saludable TCAC del 5.02% durante 2025-2030. En términos de volumen, esto proyecta una expansión de 1.6 millones de toneladas, anclada en la versatilidad del EVA a través del embalaje flexible, espumas para calzado, encapsulación solar y películas especializadas. Las bajas temperaturas de procesamiento del EVA, su compatibilidad con una amplia gama de mezclas poliméricas y su capacidad para satisfacer los exigentes requisitos de sellado a través de la contaminación lo han hecho indispensable para los propietarios de marcas que buscan ganancias de eficiencia y reducción de residuos. La localización de la cadena de suministro en Asia-Pacífico, junto con el creciente consumo de películas agrícolas en regiones áridas, está reforzando la demanda regional. Mientras tanto, innovaciones como el espumado con CO₂ supercrítico permiten suelas intermedias más ligeras y plantillas ortopédicas, aumentando la propuesta de valor del EVA en calzado de rendimiento. La volatilidad continua de las materias primas y el creciente escrutinio regulatorio de los plásticos de un solo uso templan la rentabilidad a corto plazo, pero los productores están contrarrestando estos vientos en contra a través de la integración vertical, grados derivados de biomasa y pilotos de reciclaje de circuito cerrado, sosteniendo la trayectoria de crecimiento del mercado de acetato de vinilo de etileno.

Aspectos Clave del Informe

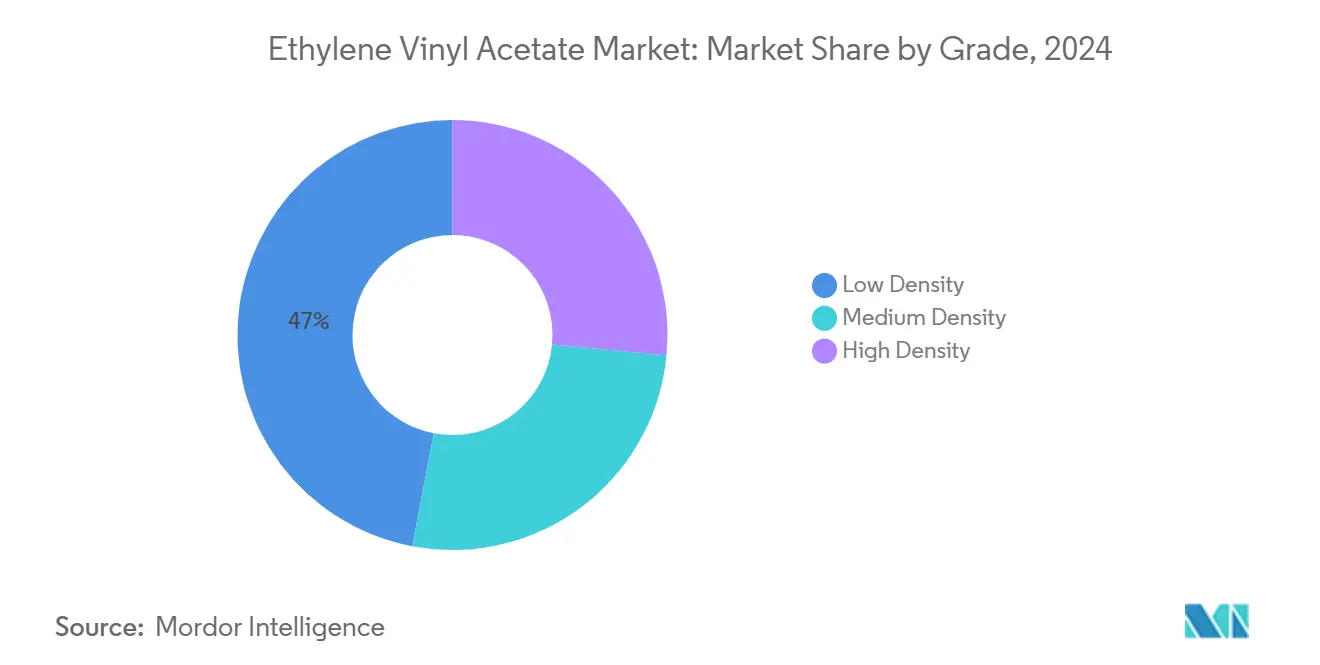

- Por grado, los grados de baja densidad lideraron con el 47% de la participación del mercado de acetato de vinilo de etileno en 2024, mientras que los grados de alta densidad se proyectan para expandirse a una TCAC del 6.56% hasta 2030.

- Por aplicación, las películas capturaron el 43% del tamaño del mercado de acetato de vinilo de etileno en 2024; la encapsulación de células solares se proyecta que avance a una TCAC del 7.05% entre 2025-2030.

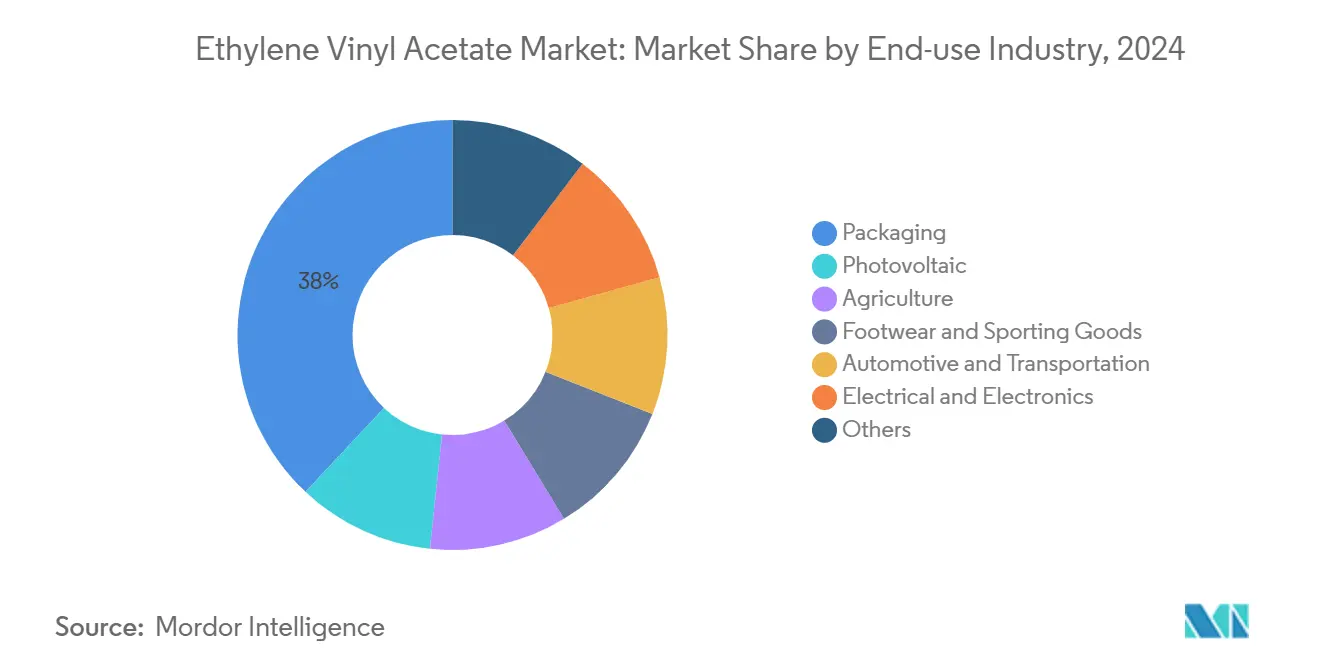

- Por industria de uso final, el embalaje representó el 38% del tamaño del mercado de acetato de vinilo de etileno en 2024, mientras que las instalaciones fotovoltaicas registrarán la TCAC más rápida del 6.55% hasta 2030.

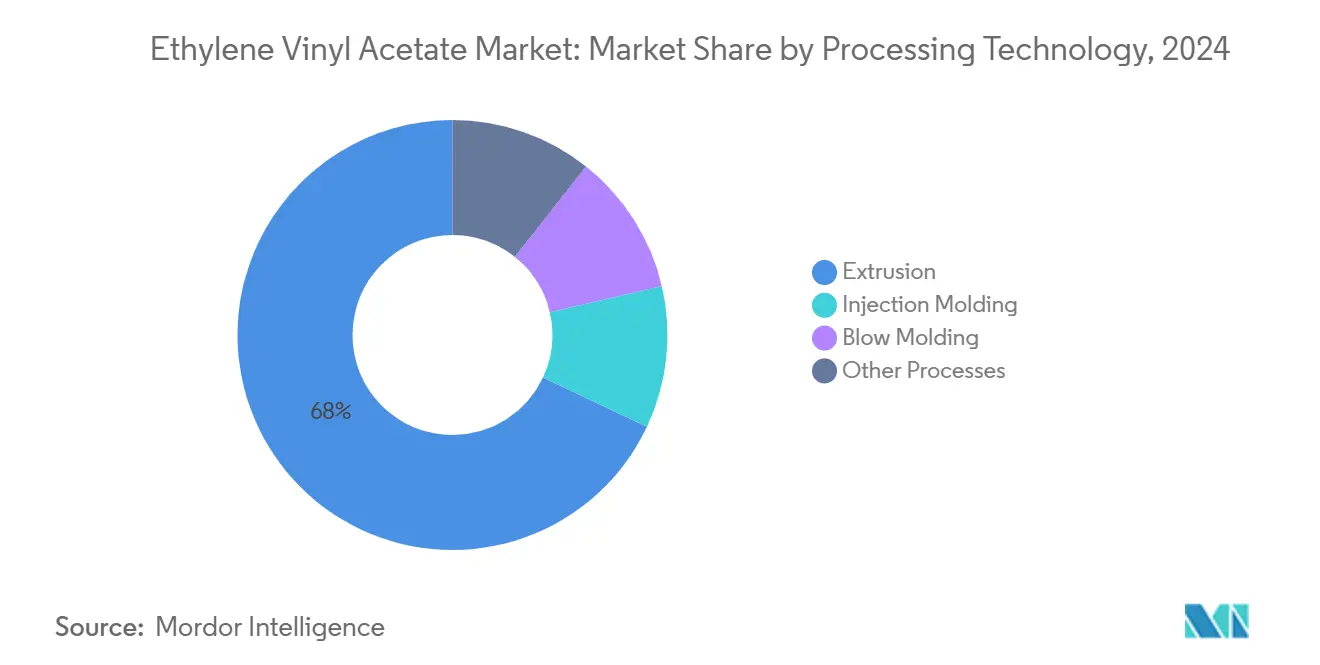

- Por tecnología de procesamiento, la extrusión lideró con el 68% de la participación del mercado de acetato de vinilo de etileno en 2024, y se proyecta que se expanda a una TCAC del 6% hasta 2030.

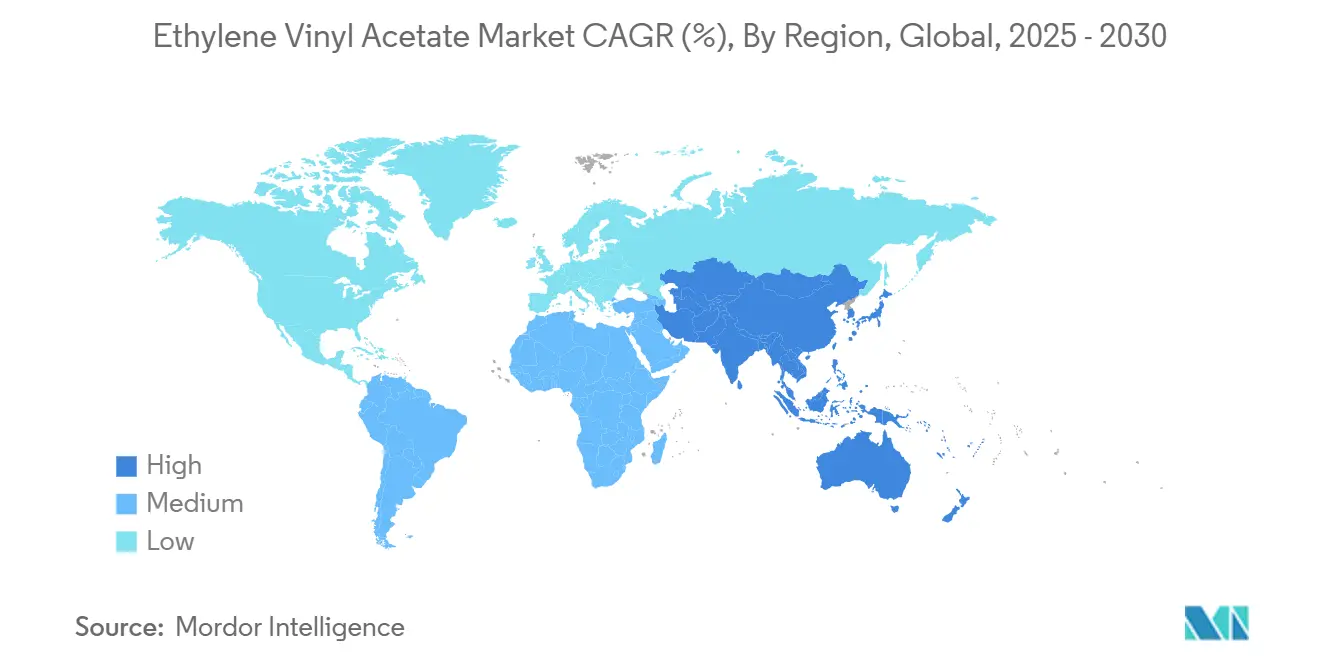

- Por geografía, Asia-Pacífico comandó el 63% de la participación del mercado de acetato de vinilo de etileno en 2024; y se proyecta que avance a una TCAC del 6.45% hasta 2030.

Tendencias e Información del Mercado Global de Acetato de Vinilo de Etileno (EVA)

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología del Impacto |

|---|---|---|---|

| Espumas de EVA Ligeras Impulsando la Fabricación de Calzado en Asia-Pacífico | +1.20% | China, Vietnam | Corto plazo (≤ 2 años) |

| Aumento de la Demanda de Aplicaciones Agrícolas | +0.90% | Oriente Medio, India, España | Mediano plazo (2-4 años) |

| Cambio Hacia Embalaje Flexible de Alimentos Reciclable en América del Norte | +0.60% | Estados Unidos, Canadá | Mediano plazo (2-4 años) |

| Crecimiento de la Energía Renovable | +1.50% | China, Estados Unidos, India | Largo plazo (≥ 4 años) |

| Aumento de la Demanda de la Industria del Embalaje | +0.70% | Global | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Espumas de EVA ligeras revolucionando la fabricación de calzado

El espumado con CO₂ supercrítico introducido en 2024 permite a los productores generar estructuras de EVA de celda cerrada con densidades por debajo de 0.15 g/cm³, recortando el peso del zapato terminado hasta en un 30% mientras mejora el rebote. Las marcas de calzado adoptaron rápidamente esta tecnología a través de fábricas chinas y vietnamitas para satisfacer la demanda del consumidor de zapatos deportivos más ligeros y para satisfacer los objetivos corporativos de reducción de gases de efecto invernadero. La inversión en líneas de espumado internas ahora ofrece seguridad de suministro, reduciendo la dependencia de suelas intermedias subcontratadas. Junto con el ahorro de peso, las marcas citan tiempos de ciclo más bajos y menos emisiones de compuestos orgánicos volátiles que el espumado químico tradicional, fortaleciendo la posición del mercado de acetato de vinilo de etileno en calzado deportivo y médico.

Aumento de la demanda de aplicaciones agrícolas

Las pruebas de campo en el noroeste árido de China mostraron que las películas de mantillo de EVA redujeron la evaporación del suelo en un 75% y aumentaron los rendimientos de soja en un 19%[1]Danni Yang et al., "Effect of Film-Mulching soil and Plant Transpiration in Soybean," agronomyjournal.org . Estas mejoras, junto con la alta elongación y resistencia a grietas del EVA, están impulsando las actualizaciones de películas de invernadero, ensilaje y túnel a través de India y el norte de África. La inflación global de los costos de fertilizantes está inclinando aún más la economía agrícola hacia películas que maximizan la absorción de nutrientes y la eficiencia del agua. Con los gobiernos promoviendo la agricultura inteligente en agua, el mercado de acetato de vinilo de etileno se beneficia de subsidios de políticas que compensan los costos iniciales de película de los agricultores.

Cambio hacia embalaje flexible de alimentos reciclable en América del Norte

Los principales minoristas estadounidenses ahora requieren películas que pasen los protocolos de reciclaje de entrega en tienda y cumplan con el rendimiento de sellado térmico estricto a 80-90 °C. La baja temperatura de iniciación de sellado del EVA permite estructuras de polietileno-EVA de mono-material que reemplazan laminados complejos de PET/PE. Los propietarios de marcas reportan reducciones del uso de materiales del 12% y velocidades de línea mejoradas después de cambiar a nuevas formulaciones de contenido de VA del 6-9%. Las pruebas de convertidores confirman una reducción del 25% en el consumo total de energía versus mezclas establecidas, reforzando el papel del EVA como el modificador de referencia en el mercado de acetato de vinilo de etileno para embalaje flexible circular.

Crecimiento de la energía renovable impulsando la demanda de encapsulación solar

En módulos solares de silicio cristalino, las láminas de EVA laminadas a 150 °C encapsulan las células, previenen el ingreso de humedad y sostienen la confiabilidad del módulo durante 25 años. Mientras las instalaciones solares anuales globales superan 440 GW en 2025, la demanda de láminas encapsulantes de EVA sigue una trayectoria casi lineal. Los ajustes de formulación, como agentes de entrecruzamiento de silano y absorbentes UV, han reducido el amarillamiento en un 35%, extendiendo la transparencia del módulo[2]H.B. Fuller, "Encapsulants," hbfuller.com . La paridad de costos con elastómeros de poliolefina emergentes mantiene al EVA dominante, sustentando la expansión a largo plazo del mercado de acetato de vinilo de etileno.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología del Impacto |

|---|---|---|---|

| Volatilidad en los Precios de Materias Primas de Monómero de Acetato de Vinilo y Etileno | -0.80% | Global | Corto plazo (≤ 2 años) |

| Represión Regulatoria de Plásticos de Un Solo Uso en UE y EE.UU. | -1.10% | UE, Estados Unidos | Mediano plazo (2-4 años) |

| Amenaza Creciente de Sustitutos | -0.60% | Global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad en las materias primas de monómero de acetato de vinilo y etileno

VAM y etileno representan hasta el 80% del costo de producción de EVA. Las tensiones geopolíticas y los cierres planificados de crackers en 2024 oscilaron los precios spot de VAM en un 18% trimestre a trimestre, erosionando los márgenes de los procesadores. Los jugadores integrados como LyondellBasell están optimizando las reservas de materias primas y aprovechando la economía favorable del etano norteamericano para mitigar la exposición. Los convertidores no integrados, sin embargo, deben navegar contratos de precios con escaladores más amplios, creando incertidumbre para la rentabilidad a corto plazo del mercado de acetato de vinilo de etileno.

Represión regulatoria de plásticos de un solo uso

La Regulación de Embalajes y Residuos de Embalajes de la UE, efectiva en febrero de 2025, obliga a que todos los embalajes sean completamente reciclables para 2030 y estipula umbrales mínimos de contenido reciclado. Varios estados estadounidenses ahora imponen tarifas de responsabilidad extendida del productor en películas plásticas no reciclables. Mientras que el EVA puede ayudar a las estructuras de mono-material, ciertos laminados entrecruzados o metalizados enfrentan obstáculos de fin de vida útil, impulsando a los formuladores a reingeniería de mezclas y desarrollar alternativas de materia prima biológica como EVA derivado de biomasa lanzado por Dow-Mitsui en 2024[3]Dow-Mitsui Polychemicals, "Biomass EVA Launch," mitsuichemicals.com . Estos costos de cumplimiento templan el crecimiento a corto y mediano plazo del mercado de acetato de vinilo de etileno pero también abren avenidas para grados sostenibles de mayor margen.

Análisis de Segmentos

Por Grado: EVA de baja densidad ancla adopción amplia

EVA de baja densidad representó el 47% del mercado de acetato de vinilo de etileno en 2024, reflejando su flexibilidad superior, claridad y procesamiento fácil a través de líneas de extrusión, inyección y moldeo por soplado. Dentro de este segmento, los grados de alta densidad se proyectan para aumentar a una TCAC del 6.56% hasta 2030 mientras proliferan el calzado, tuberías médicas y espumas de amortiguación. Las variantes de bajo acetato de vinilo (menos del 12%) sirven a películas termorretráctiles de embalaje, mientras que el contenido de VA más alto (28-40%) proporciona recuperación elástica para suelas intermedias de zapatos deportivos. Los grados de densidad media equilibran rigidez y tenacidad para bolsas laminadas, mientras que EVA de alta densidad permanece nicho en revestimiento de alambre y cable. La composición personalizada-como los híbridos EVA-poliamida de Celanese para juntas de batería-está permitiendo a los convertidores ajustar finamente los índices de fusión y ventanas de sellado dentro del mercado de acetato de vinilo de etileno.

Los productores están impulsando la sostenibilidad mediante la mezcla de bio-nafta y materias primas de balance de masa certificadas. El portafolio derivado de biomasa de Dow-Mitsui reemplaza el carbono fósil sin alterar los parámetros de procesamiento, dando a las marcas una ruta directa a las reducciones de emisiones de Alcance 3. Junto con paquetes de aditivos listos para reciclado que minimizan el amarillamiento, tales ofertas cementan el liderazgo de EVA de baja densidad dentro del mercado de acetato de vinilo de etileno.

Nota: Participación de Segmento de todos los segmentos individuales disponible con la compra del informe

Por Aplicación: Las películas mantienen el liderazgo mientras la encapsulación solar se acelera

Las películas capturaron el 43% del mercado de acetato de vinilo de etileno en 2024, impulsadas por el embalaje de alimentos, capuchas extensibles y termorretráctil industrial para paletas. Los líderes del mercado lograron relaciones de reducción de calibre cercanas al 20% durante los últimos tres años, gracias a una mejor dispersión de agentes deslizantes y sensores de control de espesor en tiempo real. Las películas agrícolas son un subsegmento de alto crecimiento; las cubiertas de invernadero basadas en EVA logran una transmitancia de luz mayor al 90% y reducen los costos de calefacción en climas continentales A&C Plastics. Los adhesivos forman el segundo grupo de aplicación más grande, donde los sistemas de EVA termofusible unen diversos sustratos a temperaturas más bajas, reduciendo la formación de carbón y el mantenimiento de la línea.

La encapsulación solar es el subsegmento más dinámico. Se espera que el tamaño del mercado de acetato de vinilo de etileno para láminas encapsulantes crezca a una TCAC del 7.05% hasta 2030 mientras la producción global de paneles solares se escala. El menor costo del EVA compensa su resistencia moderada a la humedad comparado con elastómeros de poliolefina, preservando su ventaja en el mercado. Los fabricantes de laminadores continúan ajustando finamente los tiempos de ciclo y objetivos de contenido de gel para impulsar el rendimiento del módulo, anclando al EVA como la tecnología titular.

Por Industria de Uso Final: Dominio del embalaje, impulso fotovoltaico

El embalaje consumió el 38% del volumen de EVA en 2024. Las bolsas de PE-EVA de mono-material ahora cumplen con los umbrales de reciclabilidad sin renunciar a la integridad del sellado térmico, reforzando la indispensabilidad del EVA en bolsitas de pan, alimentos congelados y cuidado personal. Los cuadros de mando de sostenibilidad de propietarios de marcas elevan las películas más delgadas y de alta claridad como palancas de reducción de carbono, manteniendo una demanda robusta para el mercado de acetato de vinilo de etileno. Al mismo tiempo, los despliegues fotovoltaicos contribuyen con una ingesta que aumenta rápidamente; los productores de células y módulos especifican láminas de EVA de 0.45-0.55 mm laminadas por encima de 145 °C, y las instalaciones aceleradas en azoteas a través de India, Estados Unidos y Europa mantendrán la demanda de EVA en un arco ascendente.

Nota: Participación de Segmento de todos los segmentos individuales disponible con la compra del informe

Tecnología de Procesamiento: La Extrusión Domina con Innovaciones en Eficiencia

En 2024, la tecnología de extrusión lidera el camino en el procesamiento de EVA, comandando alrededor del 55% de la participación del mercado. Su adaptabilidad permite la producción consistente de películas, láminas y perfiles. Los avances recientes en la tecnología de extrusión destacan la eficiencia energética y la precisión, subrayados por actualizaciones notables en sistemas de monitoreo y control. Un salto revolucionario es la infusión de inteligencia artificial en la extrusión, ejemplificado por el asistente de IA Mastermind de Colines, que automatiza y ajusta finamente la gestión de líneas de extrusión para máxima eficiencia y excelencia del producto. El moldeo por inyección, capturando el 25% del mercado, atiende predominantemente a aplicaciones que demandan geometrías intrincadas, como partes de calzado y varios artículos de consumo. El moldeo por soplado, manteniendo una participación del 15%, se emplea principalmente para crear contenedores y productos huecos, mientras que una variedad diversa de procesos especializados compone el 5% final.

La sostenibilidad está tomando el centro del escenario en el procesamiento de EVA, con un énfasis pronunciado en reducir el uso de energía y minimizar el desperdicio de material. Un avance notable en este ámbito es la técnica de extrusión asistida por vacío del Laboratorio Nacional Oak Ridge, que reduce la porosidad interna en componentes poliméricos en un impresionante 75%. Este avance no solo refuerza la resistencia de las partes extruidas de EVA sino que también campeona la sostenibilidad maximizando la eficiencia del material y fortaleciendo la integridad estructural. Mientras la industria lidia con presiones crecientes para disminuir su huella ambiental, estas técnicas de procesamiento pioneras emergen como ventajas competitivas vitales, empoderando a los fabricantes para producir productos de primera calidad mientras conservan recursos.

Nota: Participación de Segmento de todos los segmentos individuales disponible con la compra del informe

Análisis Geográfico

Mercado de Acetato de Vinilo de Etileno (EVA) en Asia-Pacífico

Asia-Pacífico retuvo una participación de volumen del 63% del mercado de acetato de vinilo de etileno en 2024. China comanda la mayor capacidad instalada de EVA, respaldada por crackers de nafta integrados y procesos de autoclave energéticamente eficientes. La cadena de suministro de calzado de la región depende fuertemente de extrusores de espuma vietnamitas e indonesios, mientras que los fabricantes chinos de paneles solares como LONGi y JinkoSolar consumen vastas cantidades de película encapsulante. Los incentivos gubernamentales para la modernización de invernaderos en India impulsan la adopción de películas agrícolas de EVA.

América del Norte permanece como el líder tecnológico en embalaje flexible reciclable. Los convertidores en Estados Unidos actualizaron las líneas de película soplada con cabezales de troquel multicapa que co-extruyen capas de sellado de EVA de alto VA contra capas centrales de alta densidad, reduciendo el espesor total de la estructura en un 12-15%. La demanda está respaldada por créditos fiscales federales para la manufactura fotovoltaica doméstica, impulsando un cambio doméstico hacia láminas encapsulantes de 3 capas.

Europa enfrenta el ambiente regulatorio más estricto. Los fabricantes alemanes y franceses de automóviles obtienen láminas de amortiguación de sonido de EVA entrecruzado para vehículos eléctricos de batería, aprovechando la alta amortiguación y resistencia química del polímero. Sin embargo, la nueva Regulación de Embalajes y Residuos de Embalajes obliga rutas de reciclabilidad, alentando a los formuladores a desarrollar sistemas de entrecruzamiento libres de peróxidos que permanezcan compatibles con las corrientes de reciclaje existentes. Los productores de Europa occidental están invirtiendo en grados de EVA basados en bio-nafta para cumplir con los objetivos netos cero de los clientes, sosteniendo la resistencia del mercado de acetato de vinilo de etileno a pesar de la presión legislativa.

Panorama Competitivo

Principales Empresas en el Mercado de Acetato de Vinilo de Etileno (EVA)

La competencia en el mercado de acetato de vinilo de etileno está moderadamente fragmentada. Las posiciones de suministro integradas dan a los jugadores líderes apalancamiento de costos durante la volatilidad de materias primas, mientras que los convertidores dependen del abastecimiento multi-regional para cubrir las oscilaciones de precios. Las expansiones recientes ilustran prioridades estratégicas divergentes: el proyecto de eliminación de cuellos de botella de USD 187 millones de Sipchem añadirá 70,000 toneladas de EVA de alto grado para 2027, dirigiéndose a la demanda fotovoltaica y de calzado, mientras que Dow-Mitsui enfatiza grados basados en biomasa para capturar nichos premium que buscan sostenibilidad.

La innovación está acelerándose a lo largo de tres ejes: control de morfología de células de espuma para calzado ultra-ligero, encapsulantes entrecruzados con silano para módulos FV de larga vida y EVA bio de balance de masa certificado para reducción de huella de carbono. La hoja de ruta de I+D 2024 de LyondellBasell identifica el rediseño de catalizadores para empujar las ventanas del índice de flujo de fusión más amplias sin sacrificar la claridad, habilitando velocidades de línea más rápidas en extrusión de película fundida. Concurrentemente, Celanese integra aprendizaje automático en extrusión reactiva para reducir la formación de gel y mejorar la homogeneidad óptica, asegurando mayores rendimientos y reduciendo las tasas de desecho.

Las fusiones y adquisiciones muestran integración vertical selectiva. La adquisición de INEOS de los activos de óxido de etileno de LyondellBasell en 2024 suministra opcionalidad de materia prima para derivados de EVA aguas abajo. Los productores también se están asociando con recicladores para cerrar bucles; la colaboración de ExxonMobil con un reciclador mecánico con base en Texas produjo la primera corrida comercial de película termorretráctil PE-EVA reciclada post-consumidor a finales de 2024, subrayando la inclinación del mercado de acetato de vinilo de etileno hacia la circularidad.

Líderes de la Industria de Acetato de Vinilo de Etileno (EVA)

-

Celanese Corporation

-

Dow

-

Exxon Mobil Corporation

-

Hanwha Solutions

-

LyondellBasell Industries Holdings B.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Septiembre 2024: Dow-Mitsui Polychemicals comenzó a comercializar EVA y LDPE derivados de biomasa después de asegurar la certificación ISCC PLUS en su planta de Chiba, entregando equivalentes de carbono reducido a grados convencionales.

- Julio 2024: Sipchem otorgó contratos EPC de USD 187 millones para expandir su planta de EVA de International Polymers Company en 70,000 toneladas, elevando la capacidad anual total a aproximadamente 290,000 toneladas al arranque en 2027.

Alcance del Informe del Mercado Global de Acetato de Vinilo de Etileno (EVA)

El acetato de vinilo de etileno es la resina termoplástica producida por el proceso de co-polimerización de monómero de acetato de vinilo y etileno en un reactor de alta presión. Las principales aplicaciones del EVA incluyen embalaje, industrias de bienes plásticos, calzado, tuberías, aislamiento de alambre y cable, juguetes, encapsulación fotovoltaica, corchos, embalaje médico, adhesivos termofusibles y laminación de vidrio.

El mercado de acetato de vinilo de etileno (EVA) está segmentado por grado, aplicación y geografía. Por grado, el mercado está segmentado en baja densidad, densidad media y alta densidad. Por aplicación, el mercado está segmentado en películas, adhesivos, espumas, encapsulación de células solares y otras aplicaciones. El informe cubre los tamaños de mercado y pronósticos para el mercado global de acetato de vinilo de etileno (EVA) en 15 países a través de las principales regiones. El informe ofrece el tamaño del mercado en términos de volumen (toneladas) para todos los segmentos mencionados anteriormente.

| Baja Densidad |

| Densidad Media |

| Alta Densidad |

| Películas |

| Adhesivos |

| Espumas |

| Encapsulación de Células Solares |

| Otras Aplicaciones |

| Embalaje |

| Fotovoltaica |

| Agricultura |

| Calzado y Artículos Deportivos |

| Automotriz y Transporte |

| Eléctrica y Electrónica |

| Otros |

| Extrusión |

| Moldeo por Inyección |

| Moldeo por Soplado |

| Otros Procesos |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Egipto | |

| Resto de Oriente Medio y África |

| Por Grado | Baja Densidad | |

| Densidad Media | ||

| Alta Densidad | ||

| Por Aplicación | Películas | |

| Adhesivos | ||

| Espumas | ||

| Encapsulación de Células Solares | ||

| Otras Aplicaciones | ||

| Por Industria de Uso Final | Embalaje | |

| Fotovoltaica | ||

| Agricultura | ||

| Calzado y Artículos Deportivos | ||

| Automotriz y Transporte | ||

| Eléctrica y Electrónica | ||

| Otros | ||

| Por Tecnología de Procesamiento | Extrusión | |

| Moldeo por Inyección | ||

| Moldeo por Soplado | ||

| Otros Procesos | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué está impulsando el rápido crecimiento en volumen en el mercado de acetato de vinilo de etileno?

La creciente demanda de espumas ligeras para calzado, embalaje flexible reciclable y láminas de encapsulación solar está elevando los requerimientos globales de EVA a una TCAC del 5.02% hasta 2030.

¿Por qué el EVA de baja densidad mantiene la mayor participación del mercado de acetato de vinilo de etileno?

Su flexibilidad superior, claridad y capacidad de sellado a baja temperatura lo convierten en la opción preferida para películas, espumas y adhesivos termofusibles, asegurando una participación del 47% en 2024.

¿Cómo afectarán las regulaciones sobre plásticos de un solo uso al mercado de acetato de vinilo de etileno?

Los mandatos de la UE y EE.UU. para embalaje reciclable impulsan la reformulación hacia estructuras de PE-EVA de mono-material, estimulando la innovación pero creando costos de cumplimiento para diseños no reciclables.

¿Qué aplicación verá la tasa de crecimiento más rápida dentro del mercado de acetato de vinilo de etileno hasta 2030?

La encapsulación solar se proyecta que registre una TCAC del 7.05% mientras las instalaciones fotovoltaicas globales se aceleran y el EVA permanece como el material encapsulante de módulos dominante.

¿Cómo están mitigando los productores la volatilidad de precios de materias primas en el mercado de acetato de vinilo de etileno?

Las principales integradas aseguran etileno y VAM a través de activos cautivos, mientras que otras adoptan contratos de suministro a largo plazo, diversifican el abastecimiento geográfico e invierten en alternativas derivadas de biomasa.

Última actualización de la página el: