Análisis del mercado de etilbenceno

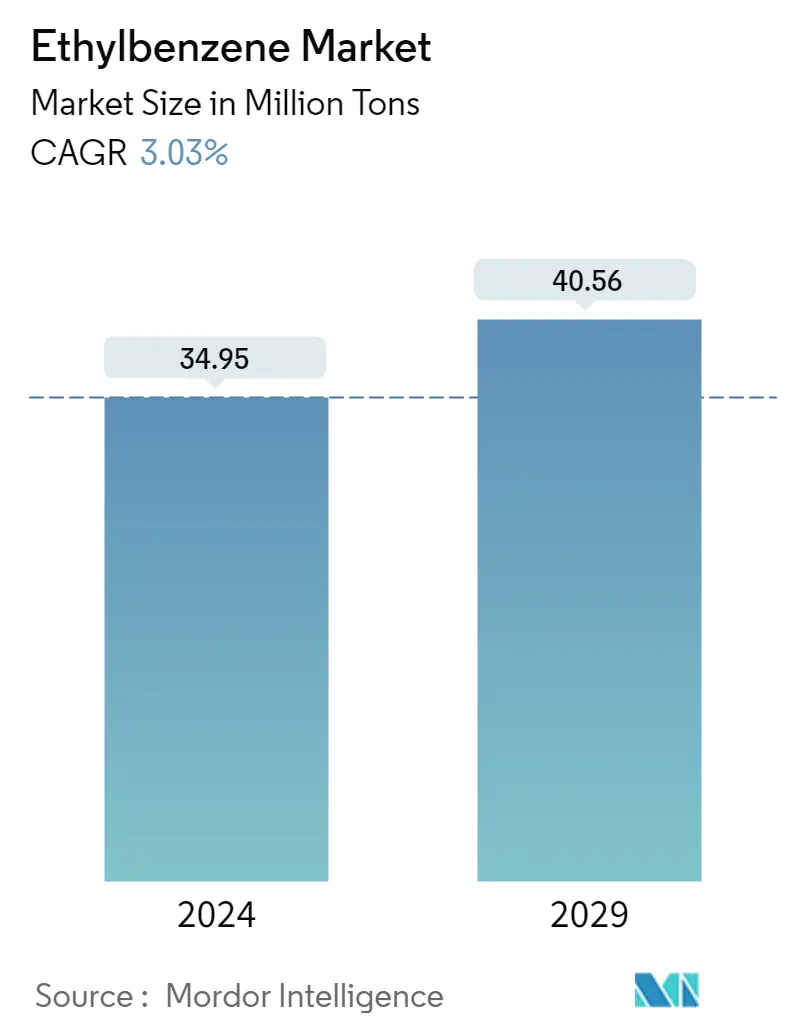

El tamaño del mercado de etilbenceno se estima en 34,95 millones de toneladas en 2024 y se espera que alcance los 40,56 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,03% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente por COVID-19 en 2020. Sin embargo, el mercado se recuperó significativamente en el período 2021-22, y las actividades de construcción y fabricación de automóviles han restablecido la demanda de polímeros a base de etilbenceno y otros productos, incluidos tableros de instrumentos y exteriores de automóviles. paneles, emulsiones estireno-acrílicas, disolventes y reactivos para pinturas y revestimientos, y otros. La pandemia había aumentado la demanda de envases por parte de las industrias alimentaria y del comercio electrónico, estimulando así la demanda del mercado estudiado.

- Se espera que la creciente demanda de estireno de varias industrias de usuarios finales y el creciente uso de etilbenceno en la recuperación de gas natural impulsen el crecimiento del mercado.

- Por otro lado, es probable que las normas estrictas sobre el uso de etilbenceno ralenticen el crecimiento del mercado estudiado.

- La aplicación de etilbenceno como disolvente y reactivo en la producción de diversos productos, como pinturas y revestimientos, adhesivos y materiales de limpieza, probablemente brindará nuevas oportunidades de crecimiento para el mercado.

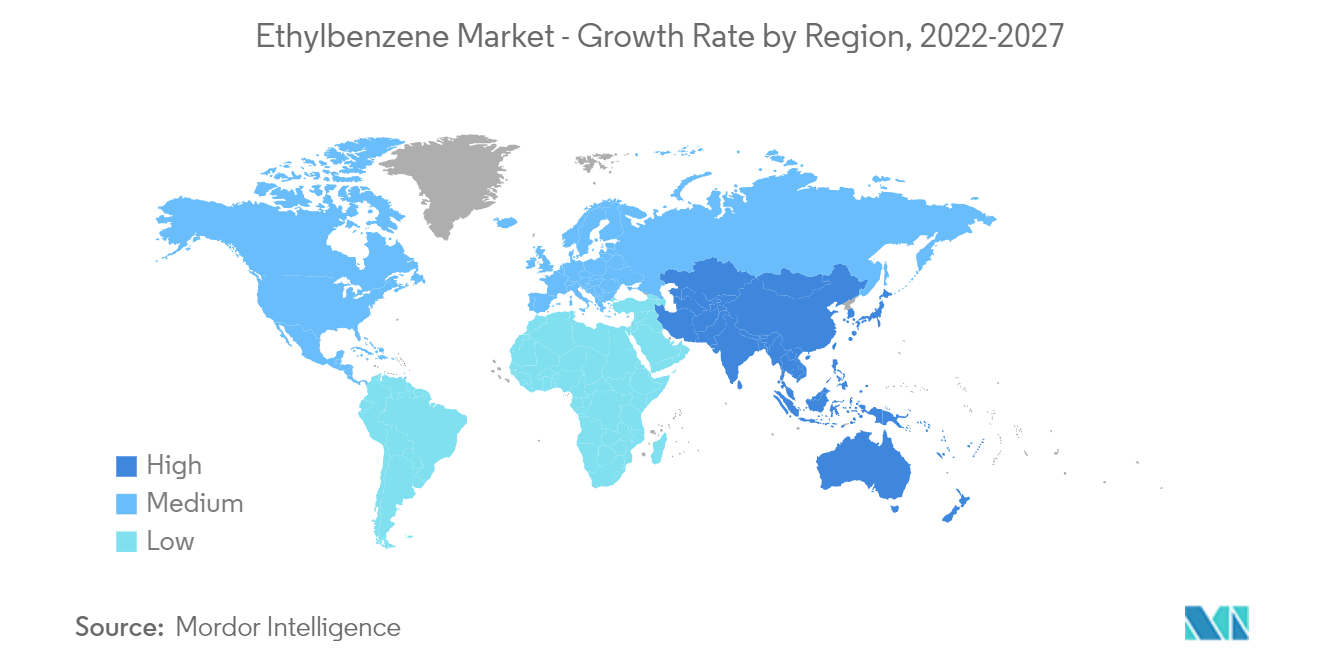

- Asia-Pacífico dominó el mercado en todo el mundo, y el mayor consumo provino de países como China y Corea del Sur.

Tendencias del mercado de etilbenceno

La producción de estireno dominará el mercado

- La producción de estireno tendrá una influencia positiva en la demanda del mercado de etilbenceno. El estireno es un precursor de varios polímeros industriales, incluidos acrilonitrilo-butadieno-estireno, poliestireno, elastómeros y látex de estireno-butadieno, resinas de estireno-acrilonitrilo y poliéster insaturado.

- Los polímeros, elastómeros y resinas a base de estireno antes mencionados encuentran una amplia gama de aplicaciones en diversas industrias de usuarios finales, como la electrónica, el embalaje, la agricultura, la petroquímica y la construcción. El poliestireno se utiliza principalmente en productos desechables, envases y productos de consumo de bajo costo.

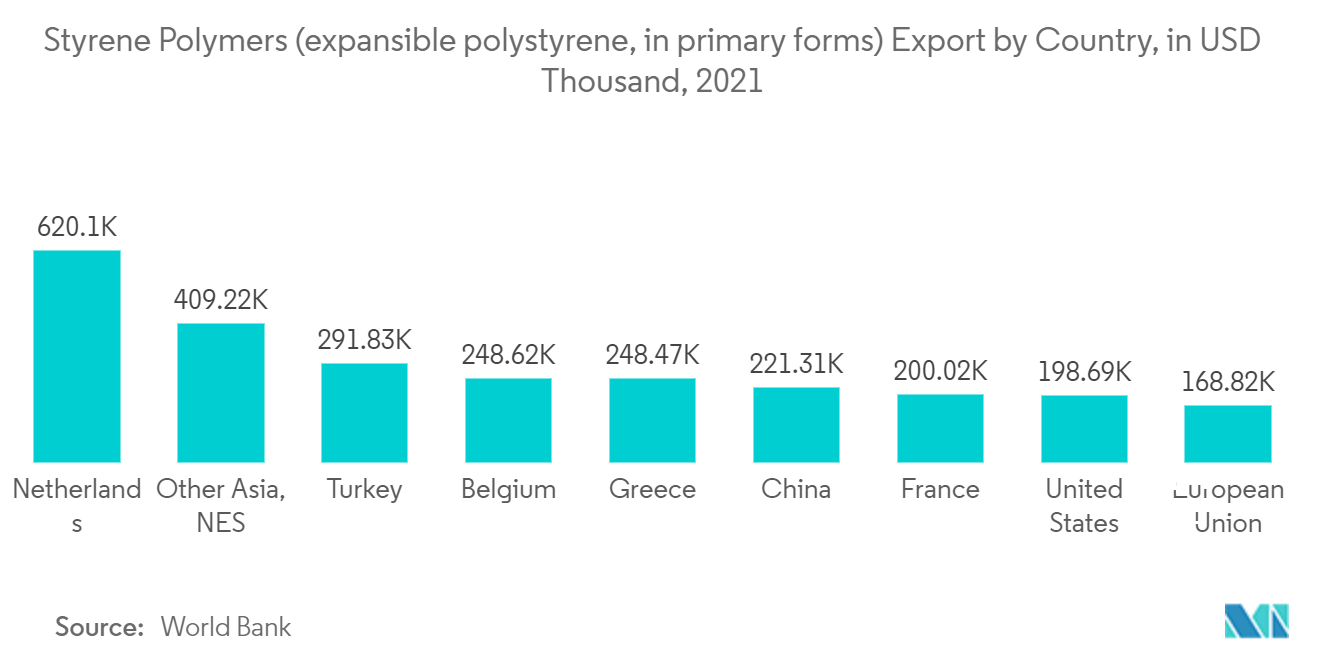

- Según el Banco Mundial, en 2021, los principales exportadores de polímeros de estireno fueron los Países Bajos (620.100,91 mil dólares), Turquía (291.832,22 mil dólares), Bélgica (248.619,88 mil dólares) y Grecia (248.471,97 mil dólares).

- Según la OEC, en septiembre de 2022 las exportaciones de polímeros de estireno de China representaron 73,9 millones de dólares. Entre septiembre de 2021 y septiembre de 2022, las exportaciones de polímeros de estireno de China aumentaron en 21,9 millones de dólares (42,1%), de 52 millones de dólares a 73,9 millones de dólares.

- Según el Banco Mundial, las exportaciones estadounidenses de polímeros de estireno (poliestireno expandible) en formas primarias fueron de 198.686,76 miles de dólares y una cantidad de 97.729.500 Kg.

- Las importaciones de estireno de hidrocarburos cíclicos en la India ascendieron a 907,04 kilotones en el año fiscal 2021-22 y es probable que el consumo aumente según la creciente demanda en el país.

- La demanda de estireno crece continuamente debido a la mayor demanda de neumáticos de caucho. Según la encuesta sectorial mundial anual del European Rubber Journal, las ventas entre los principales proveedores chinos aumentaron un 30% interanual en 2021 hasta alcanzar los 1.561 millones de dólares. Se espera que aumente aún más en el próximo año.

- Por lo tanto, se espera que los factores antes mencionados afecten significativamente al mercado en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico dominó la cuota de mercado mundial. Con las crecientes industrias de construcción y embalaje y las crecientes aplicaciones como solventes y reactivos en pinturas y revestimientos, tintes, perfumes, tintas y caucho sintético en países como China, India y Japón, el uso de etilbenceno ha ido aumentando en la región.

- El etilbenceno se utiliza principalmente para la producción de estireno, que luego se procesa para formar poliestireno, una materia prima importante para los productos de embalaje. Según la India Brand Equity Foundation, la India se está convirtiendo en un exportador clave de materiales de embalaje en el mercado mundial. La exportación de materiales de embalaje de la India creció a 1.119 millones de dólares en 2021-22 desde 844 millones de dólares en 2018-19. Este aumento en la demanda de envases dentro del país está estimulando la demanda del mercado estudiado.

- Con crecientes inversiones en infraestructura pública, energía renovable, infraestructura y proyectos comerciales, se espera que el sector de la construcción registre un crecimiento a un ritmo moderado en los próximos años, mejorando así la confianza tanto de los consumidores como de los inversores y, a su vez, estimulando la demanda de etilbenceno durante el período de pronóstico.

- Según la Oficina Nacional de Estadísticas de China, en 2021, el valor añadido de las empresas de construcción en China fue de 8.013,8 mil millones de CNY (1.248,42 mil millones de dólares), un aumento del 2,1 por ciento respecto al año anterior, lo que mejoró la demanda de pinturas, revestimientos y etilbenceno. polímeros a base de polímeros provenientes de la industria de la construcción, lo que a su vez estimula la demanda del mercado estudiado.

- La demanda de materiales automotrices livianos ha aumentado durante este período, debido a la mayor demanda del segmento de vehículos eléctricos. Los polímeros a base de etilbenceno, incluido el acrilonitrilo-butadieno-estireno y otros, se utilizan para fabricar diversas piezas exteriores e interiores de automóviles, incluidos tableros, paneles exteriores, parachoques y otros.

- En 2021, se vendieron alrededor de 2,14,81,537 automóviles de pasajeros en China en comparación con 2,01,77,731 automóviles de pasajeros vendidos en 2020, lo que supone un aumento de aproximadamente el 6%, lo que provocó un aumento en la demanda de materias primas utilizadas para producir. repuestos automotrices como tableros de instrumentos, entre otros, lo que a su vez impactó positivamente en la demanda del mercado estudiado.

- El mercado indio de vehículos de pasajeros experimentó un asombroso crecimiento del 27%, ya que las ventas estimadas para el año fiscal 2021-22 son 30,82,279, en comparación con 24,33,473 en el año fiscal 2020-21.

- Según la Asociación de Industrias de Electrónica y Tecnología de la Información de Japón (JEITA), con el avance de la digitalización impulsando la demanda y expandiendo las exportaciones, la producción global de las empresas japonesas de electrónica y TI creció un 8% interanual en 2021, alcanzando los 37.300 millones de JPY. Este crecimiento en el segmento de la electrónica mejorará la demanda del mercado del etilbenceno en los próximos años.

- Por tanto, se espera que los factores antes mencionados tengan un impacto significativo en el mercado en los próximos años.

Descripción general de la industria del etilbenceno

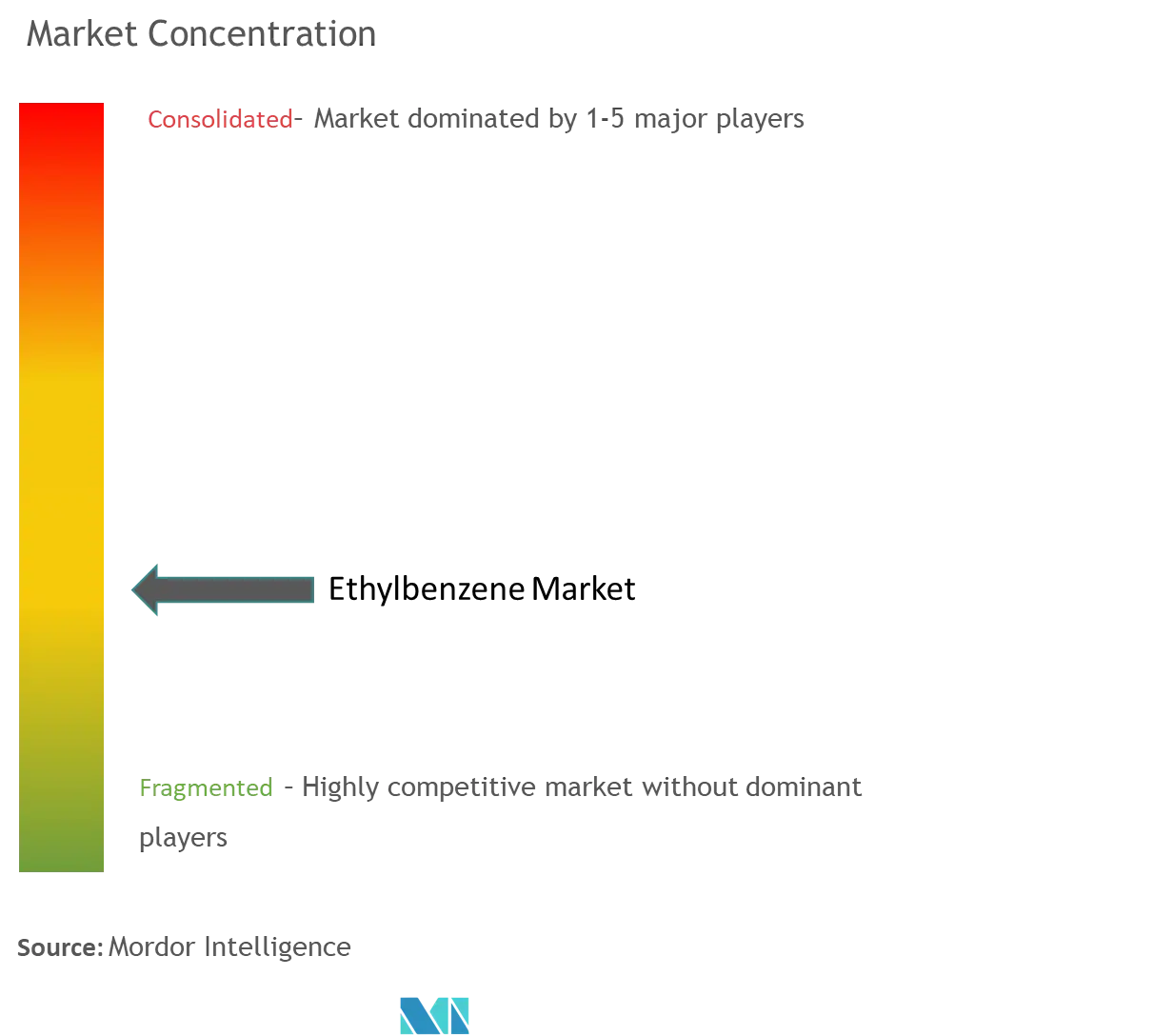

El mercado del etilbenceno es de naturaleza parcialmente fragmentada. Las principales empresas incluyen LyondellBasell Industries Holdings BV, INEOS, Honeywell International Inc, Chevron Phillips Chemical Company LLC y Dow, entre otras.

Líderes del mercado de etilbenceno

-

LyondellBasell Industries Holdings B.V.

-

INEOS

-

Honeywell International Inc

-

Chevron Phillips Chemical Company LLC

-

Dow

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de etilbenceno

- Diciembre de 2021 China Petroleum Chemical Corporation (Sinopec) y la empresa de plásticos, productos químicos y refinación LyondellBasell anunciaron la firma de un acuerdo de empresa conjunta para establecer una empresa conjunta recíproca 50:50 para construir juntos una planta de PO/SM en China. La empresa conjunta se llamará Ningbo Zhenhai Refining Chemical LyondellBasell New Materials Co. Esto conducirá a un aumento significativo en la demanda de etilbenceno.

- Mayo de 2021 Nizhnekamskneftekhim firmó contratos con Lummus Technology LLC para la provisión de licencias y tecnologías para la producción de etilbenceno, estireno y propileno para el complejo de olefinas.

Segmentación de la industria del etilbenceno

El etilbenceno es un líquido transparente e inflamable con un olor similar al de la gasolina. Se fabrica comercialmente mediante una reacción catalizada de etileno y benceno a aprox. 40 bar y temperaturas alrededor de 250 °C. El etilbenceno se utiliza exclusivamente como materia prima para producir monómeros de estireno. Encuentra su principal aplicación en las industrias de la construcción, el embalaje y la electrónica. El mercado del etilbenceno está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en estireno, gasolina, dietilbenceno, gas natural, pintura, asfalto y nafta. Por industria de usuario final, el mercado se segmenta en industrias de embalaje, electrónica, construcción, agricultura, automoción y otras industrias de uso final. El informe también cubre el tamaño del mercado y los pronósticos para el mercado de etilbenceno en 16 países en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo toneladas).

| estireno | Acrilonitrilo butadieno estireno |

| Resinas de estireno-acrilonitrilo | |

| Elastómeros y látex de estireno-butadieno | |

| Resinas de poliéster insaturado | |

| Gasolina | |

| dietilbenceno | |

| Gas natural | |

| Pintar | |

| Asfalto y Nafta |

| embalaje |

| Electrónica |

| Construcción |

| Agricultura |

| Automotor |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| Rusia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | estireno | Acrilonitrilo butadieno estireno |

| Resinas de estireno-acrilonitrilo | ||

| Elastómeros y látex de estireno-butadieno | ||

| Resinas de poliéster insaturado | ||

| Gasolina | ||

| dietilbenceno | ||

| Gas natural | ||

| Pintar | ||

| Asfalto y Nafta | ||

| Industria del usuario final | embalaje | |

| Electrónica | ||

| Construcción | ||

| Agricultura | ||

| Automotor | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| Rusia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de etilbenceno

¿Qué tamaño tiene el mercado de etilbenceno?

Se espera que el tamaño del mercado de etilbenceno alcance los 34,95 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,03% para alcanzar los 40,56 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Etilbenceno?

En 2024, se espera que el tamaño del mercado de etilbenceno alcance los 34,95 millones de toneladas.

¿Quiénes son los actores clave en el mercado Etilbenceno?

LyondellBasell Industries Holdings B.V., INEOS, Honeywell International Inc, Chevron Phillips Chemical Company LLC, Dow son las principales empresas que operan en el mercado de etilbenceno.

¿Cuál es la región de más rápido crecimiento en el mercado Etilbenceno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de etilbenceno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de etilbenceno.

¿Qué años cubre este mercado de Etilbenceno y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de etilbenceno se estimó en 33,92 millones de toneladas. El informe cubre el tamaño histórico del mercado de Etilbenceno para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Etilbenceno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del etilbenceno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de etilbenceno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de etilbenceno incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.