Análisis de mercado de EPA y DHA

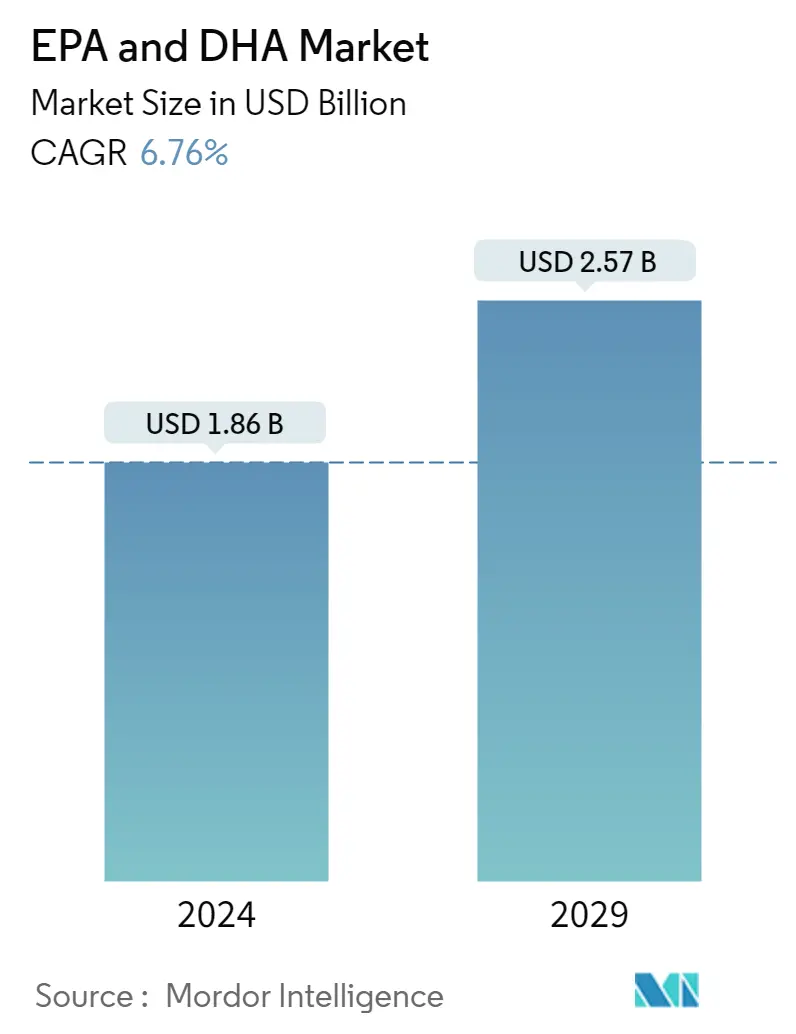

El tamaño del mercado de EPA y DHA se estima en 1,86 mil millones de dólares en 2024, y se espera que alcance los 2,57 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,76% durante el período previsto (2024-2029).

A nivel mundial, EPA y DHA han ido ganando importancia y están pasando a formar parte de la dieta diaria de los consumidores. Las razones clave de este cambio son principalmente la mayor prevalencia de enfermedades relacionadas con el estilo de vida y la adopción de medidas sanitarias preventivas por parte de las personas. Además, las aplicaciones emergentes de EPA y DHA en alimentos, suplementos dietéticos y nutrición clínica han estimulado aún más el crecimiento del mercado. Nuevas fuentes de EPA y DHA han ido ganando importancia recientemente. Las microalgas, una fuente rica en omega-3 y betacaroteno, han ganado una inmensa popularidad entre los fabricantes como fuente sostenible de alimento y combustible.

Los ingredientes de algas omega son clave para impulsar el mercado general debido a la creciente demanda de algas omega en la fortificación de alimentos infantiles. Proporcionan beneficios similares a los del aceite de pescado pero no tienen olor ni sabor desagradables. Además, los ingredientes omega obtenidos de algas se consideran más biodisponibles y sostenibles para la producción. Además, ha habido un cambio en la demanda de los consumidores de fuentes de suplementos dietéticos en países y regiones como Estados Unidos, China y Europa.

Los consumidores de suplementos se han ido alejando de los aceites de anchoa refinados y se han inclinado hacia ingredientes omega de mayor concentración. Hay muchas razones por las que los consumidores optan por los concentrados de omega-3, incluida la facilidad de entrega que ofrecen los concentrados. Las cápsulas más pequeñas y los geles blandos pueden proporcionar una dosis de omega-3 altamente concentrado, algo que los consumidores aprecian mucho. Esto ha acelerado las ventas del mercado mundial de ingredientes omega.

Tendencias del mercado de EPA y DHA

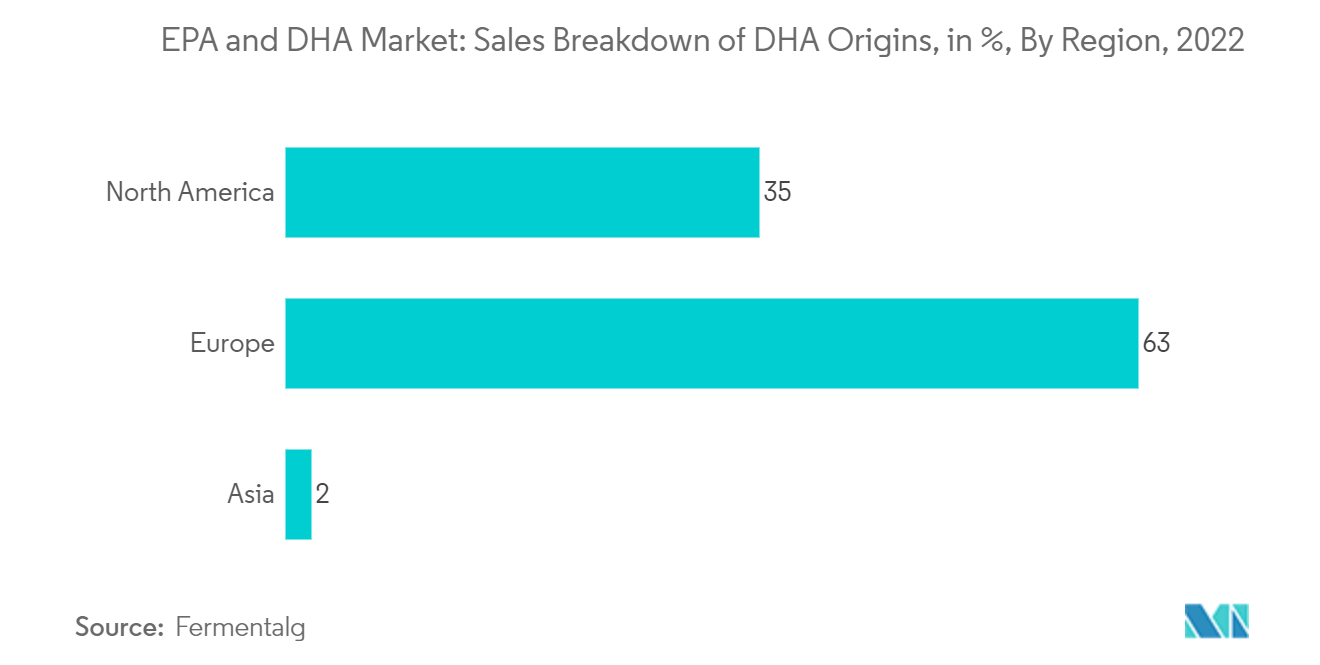

Aplicación creciente de ácido docosahexaenoico (DHA)

El segmento de DHA está impulsado por su creciente demanda e incorporación en fórmulas infantiles y productos nutricionales dirigidos a la salud de los niños. Es un componente esencial para el crecimiento y la maduración del cerebro y la retina de un bebé. Se obtiene principalmente de aceites de pescado y algas. Además, se utiliza ampliamente en alimentos enriquecidos y suplementos dietéticos. Se utiliza principalmente para el tratamiento de la diabetes tipo 2, la enfermedad de las arterias coronarias (EAC), la demencia y el trastorno por déficit de atención con hiperactividad (TDAH). Los beneficios saludables del DHA relacionados con el envejecimiento también han llevado a su utilización exitosa en productos de nutrición geriátrica.

Además, un número cada vez mayor de lanzamientos de productos en todo el mundo favorece el crecimiento de la industria. Además, el sector está creciendo debido al aumento de los lanzamientos de productos en todo el mundo. Firmas globales, como Polaris, buscan mejorar su oferta de productos en omega 3 sin pescado. Como resultado, introdujo en junio de 2021 el aceite de microalgas Omegavie DHA 800, que garantiza al menos 800 mg/g de DHA. El ingrediente no contiene OGM, no contiene alérgenos y se garantiza que no contiene toxinas, lo que lo hace seguro para vegetarianos y veganos. Como resultado, se está abordando toda la demanda actual de los consumidores.

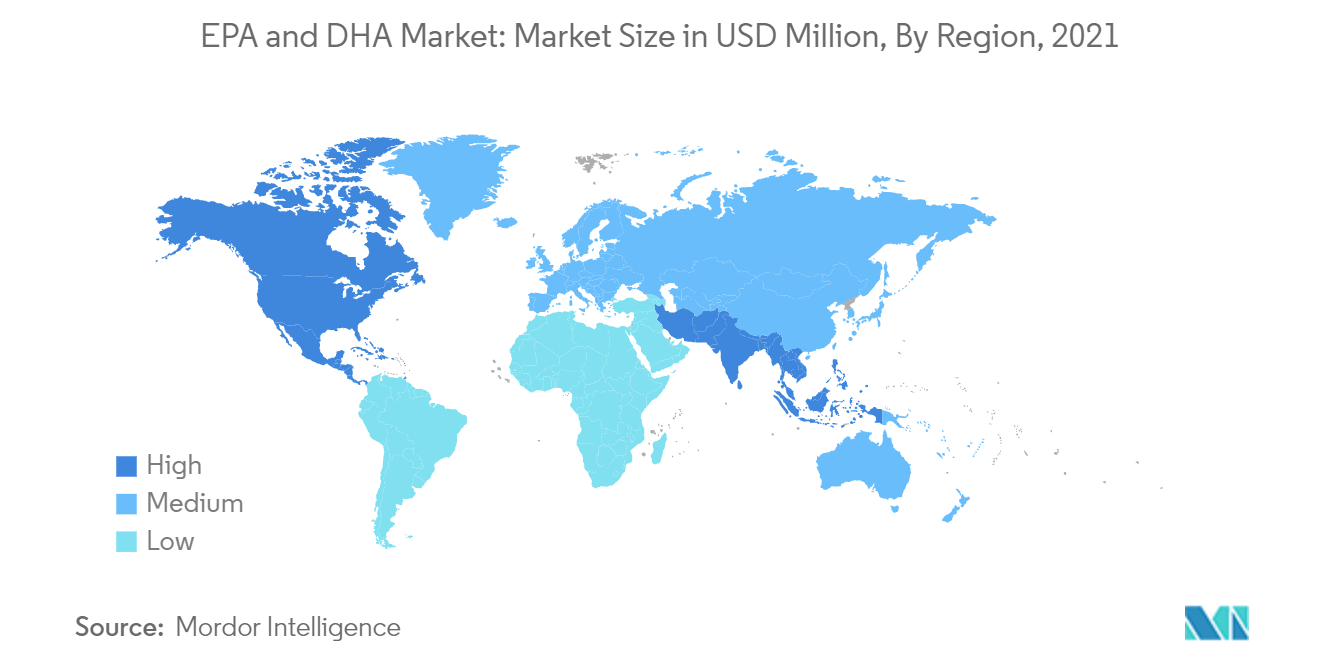

Asia-Pacífico tiene una participación significativa en el mercado de EPA y DHA

Asia-Pacífico ha estado liderando el mercado estudiado, debido a la alta producción y consumo consolidados en países como China y Japón. Los consumidores de esta región tienden a obtener omega-3 principalmente de dietas ricas en pescado en lugar de productos a base de algas. Por lo tanto, los fabricantes de alimentos no consideran que valga la pena aumentar el costo de producción incorporando costosos ingredientes de algas omega-3 para reemplazar los ingredientes extraídos del pescado. Además, para satisfacer la demanda de ingredientes DHA y EPA en la India, en septiembre de 2021, la Autoridad de Seguridad Alimentaria de la India autorizó a Evonik a importar y distribuir AvailOm en la India para acelerar el lanzamiento de su solución omega-3.

También ha habido una demanda creciente entre los niños para satisfacer sus necesidades nutricionales clave debido a la creciente conciencia sobre el papel crucial de EPA y DHA en el desarrollo del cerebro y otras funciones vitales. Para satisfacer la demanda, los principales actores del mercado están introduciendo nuevas innovaciones de productos para mantener la ingesta nutricional necesaria de los más jóvenes. Por ejemplo, en octubre de 2021, Danone India, con su misión de brindar salud a través de los alimentos, lanzó las bebidas fortificadas AptaGrow para niños. AptaGrow incluye prebióticos y DHA para el desarrollo físico y cognitivo de los niños.

Descripción general de la industria de EPA y DHA

El mercado de EPA y DHA está moderadamente concentrado en unos pocos actores, como BASF SE, Croda International PLC y Koninklijke DSM NV. Muchas pequeñas empresas comenzaron la producción comercial de EPA y DHA y fueron adquiridas por actores más grandes como estrategia competitiva. También se están centrando en invertir en I+D para competir en un mercado en crecimiento. Además, varias empresas globales se han vuelto activas en el mercado de EPA y DHA durante los últimos años con adquisiciones tácticas, fusiones y asociaciones.

Líderes del mercado de EPA y DHA

-

Archer Daniels Midland Company

-

Corbion N.V.

-

BASF SE

-

Koninklijke DSM NV

-

Croda International Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de EPA y DHA

- En octubre de 2021, el proveedor de concentrados de omega-3 GC Rieber VivoMega anunció sus planes de ampliar las instalaciones de producción y los tanques de almacenamiento para dar cabida a más ingredientes en los próximos años.

- En septiembre de 2021, KD Pharma Group presentó Alga3, que es una solución vegana y sostenible de omega-3. La tecnología superior y la flexibilidad de producción de KD Nutra permiten una amplia gama de concentrados de omega-3. Esto significa que la empresa puede personalizar la proporción de EPA y DHA según las necesidades del cliente, y para cualquier aceite de pescado kd-pür, existe una solución vegetal Alga3 adecuada.

- En junio de 2021, Polaris lanzó el ingrediente de microalgas DHA de alta concentración, las algas Omegavie DHA 800 Sensory Qualitysilver 5, un aceite de algas procedente de microalgas (Schizochytrium sp.) rico en vitaminas, proteínas, pigmentos y enzimas. El ingrediente ofrecía un origen vegetal y sostenible para los ácidos grasos poliinsaturados (PUFA).

Segmentación de la industria de EPA y DHA

Según el alcance del informe, el EPA (ácido eicosapentaenoico) y el DHA (ácido docosahexaenoico) son ácidos grasos omega-3 de cadena larga procedentes de diversas fuentes vegetales y animales. El estudio de mercado global de EPA y DHA está segmentado por tipo, fuente, aplicación y geografía. Por tipo, el mercado estudiado se segmenta en ácido eicosapentaenoico (EPA) y ácido docosahexaenoico (DHA). Según la fuente, el mercado estudiado se segmenta en aceite de pescado, aceite de algas, aceite de krill y otras fuentes. Por aplicación, el estudio cubre fórmulas infantiles, suplementos dietéticos, alimentos y bebidas enriquecidos, productos farmacéuticos y otras aplicaciones. Además, el informe toma en consideración el mercado en economías establecidas y emergentes de América del Norte (Estados Unidos, México, Canadá y Resto de América del Norte), Europa (España, Reino Unido, Alemania, Francia, Rusia, Italia y Resto de Europa), Asia-Pacífico (China, Japón, India, Australia y resto de Asia-Pacífico), América del Sur (Brasil, Argentina y resto de América del Sur), Medio Oriente y África (Emiratos Árabes Unidos, Sudáfrica, y Resto de Oriente Medio y África). Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Ácido eicosapentaenoico (EPA) |

| Ácido docosahexaenoico (DHA) |

| Aceite de pescado |

| Aceite de algas |

| Aceite de krill |

| Otras fuentes |

| Fórmulas para bebés |

| Suplementos dietéticos |

| Alimentos y bebidas fortificados |

| Productos farmacéuticos |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| México | |

| Canada | |

| Resto de América del Norte | |

| Europa | España |

| Reino Unido | |

| Alemania | |

| Francia | |

| Rusia | |

| Italia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo | Ácido eicosapentaenoico (EPA) | |

| Ácido docosahexaenoico (DHA) | ||

| Fuente | Aceite de pescado | |

| Aceite de algas | ||

| Aceite de krill | ||

| Otras fuentes | ||

| Solicitud | Fórmulas para bebés | |

| Suplementos dietéticos | ||

| Alimentos y bebidas fortificados | ||

| Productos farmacéuticos | ||

| Otras aplicaciones | ||

| Geografía | América del norte | Estados Unidos |

| México | ||

| Canada | ||

| Resto de América del Norte | ||

| Europa | España | |

| Reino Unido | ||

| Alemania | ||

| Francia | ||

| Rusia | ||

| Italia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de EPA y DHA

¿Qué tamaño tiene el mercado de EPA y DHA?

Se espera que el tamaño del mercado de EPA y DHA alcance los 1.860 millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,76% hasta alcanzar los 2.570 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de EPA y DHA?

En 2024, se espera que el tamaño del mercado de EPA y DHA alcance los 1.860 millones de dólares.

¿Quiénes son los actores clave en el mercado EPA y DHA?

Archer Daniels Midland Company, Corbion N.V., BASF SE, Koninklijke DSM NV, Croda International Plc son las principales empresas que operan en el mercado EPA y DHA.

¿Cuál es la región de más rápido crecimiento en el mercado de EPA y DHA?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de EPA y DHA?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado EPA y DHA.

¿Qué años cubre este mercado de EPA y DHA y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de EPA y DHA se estimó en 1.740 millones de dólares. El informe cubre el tamaño histórico del mercado de EPA y DHA para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de EPA y DHA para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de EPA y DHA

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de EPA y DHA en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de EPA y DHA incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.