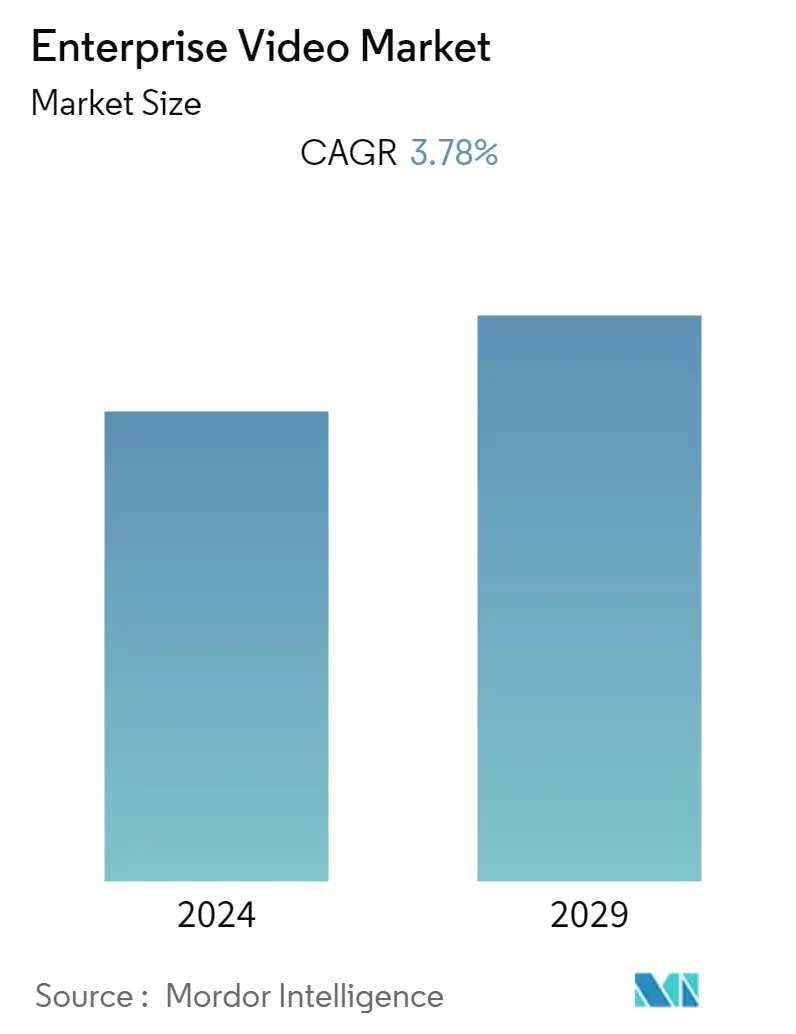

Tamaño del mercado de vídeo empresarial

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | 3.78 % |

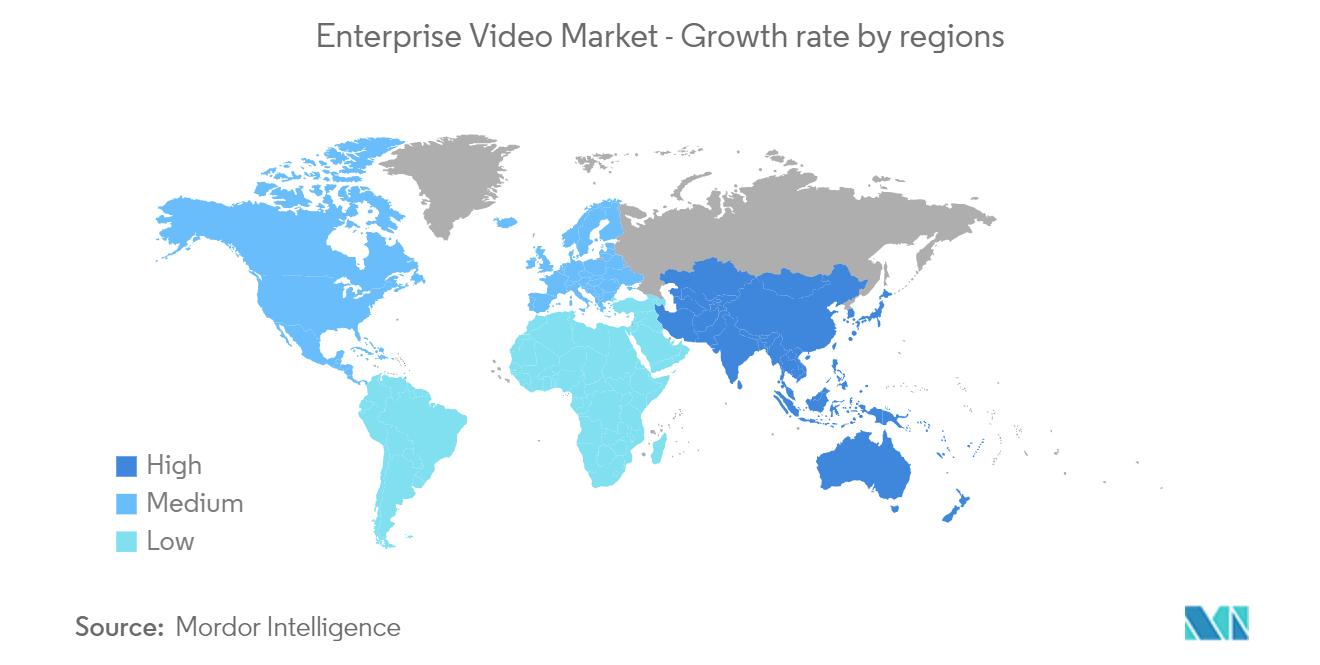

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de vídeos empresariales

Se espera que el mercado de vídeo empresarial registre una tasa compuesta anual del 3,78% durante el período previsto. Ante la necesidad de una comunicación eficaz, cada vez más organizaciones están transformando sus operaciones aprovechando las tendencias digitales y móviles del trabajo en cualquier lugar. Por lo tanto, las soluciones de vídeo se están convirtiendo en una tendencia apasionante.

- Las organizaciones están utilizando soluciones de video para mejorar la colaboración entre las partes interesadas internas y externas, maximizar la participación del cliente y enriquecer el desarrollo profesional. El vídeo empresarial también se ha convertido en un elemento crítico de la estrategia de marketing de contenidos de una empresa para operaciones internas y externas.

- Los reproductores de streaming han reportado un enorme crecimiento en los volúmenes de contenido y un fuerte aumento en los usuarios activos en los últimos cinco años. Las videoconferencias empresariales siguen siendo el segmento más popular e impactante en este mercado. Permite a las empresas transmitir de manera consistente, eficiente y rápida, habilitar mensajes, brindar capacitación a empleados y contratistas y facilitar la colaboración.

- La mayor utilización de plataformas de vídeo para aplicaciones empresariales impulsó el desarrollo de soluciones de seguridad complementarias. Las organizaciones carecen de la seguridad de que las conversaciones y los datos confidenciales no quedarán expuestos durante las reuniones virtuales. Este miedo creció durante la pandemia de COVID-19 cuando las empresas se vieron obligadas a adaptarse y emplear mejores medios de comunicación.

- En enero de 2022, StrikeForce Technologies anunció un enfoque alternativo a la seguridad de las videoconferencias creado para organizaciones y agencias gubernamentales modernas, y la pandemia de COVID-19 influyó en las delicadas necesidades de colaboración. La estrategia recientemente propuesta aplica una metodología novedosa de protección basada en cuatro niveles de sensibilidad basados en niveles de información patentada o niveles de privacidad necesarios. El plan recomienda acciones individuales para el nivel de prioridad de la conferencia respectiva.

- El crecimiento de los servicios de vídeo empresarial llevó a la innovación de diversas soluciones de audio, vídeo, intercambio de archivos y colaboración, que ofrecen principalmente diferentes proveedores. Esta innovación llevó a que las empresas utilizaran varios proveedores de conferencias a la vez. Esta floreciente tendencia ha generado confusión y cierto desorden, pero ha permitido competir a los actores más pequeños de la industria.

Tendencias del mercado de vídeos empresariales

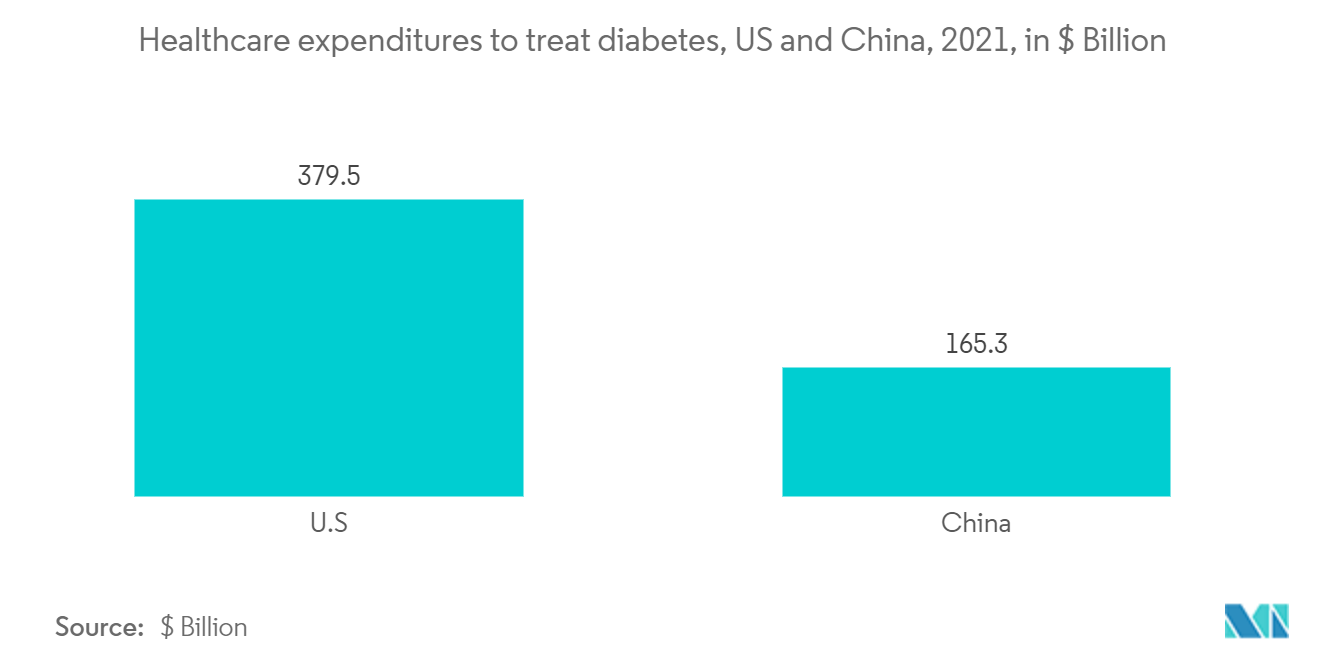

La atención médica mantendrá una participación de mercado significativa durante el período de pronóstico

- Las soluciones de vídeo, como las conferencias, han permitido una asistencia médica sencilla. Estas soluciones están disponibles en las instalaciones y en la nube y, por lo tanto, son rentables, lo que las hace razonables para las organizaciones de atención médica y los pacientes. El factor principal que impulsa el crecimiento del mercado es el creciente cambio y el aumento del gasto en TI de atención médica hacia los servicios de telemedicina. Esto se ve respaldado además por mayores esfuerzos de los gobiernos nacionales para mejorar sus infraestructuras sanitarias. Sin embargo, las lentas conexiones a Internet y los desafíos financieros frenan el crecimiento del mercado. Además, las complejidades involucradas en el funcionamiento de estos equipos de videoconferencia, el bajo conocimiento tecnológico y la aceptación entre la gente son otros factores que contribuyen a los desafíos del mercado.

- Debido a la pandemia de COVID-19, varios países a nivel mundial implementaron medidas preventivas. Con el cierre de las escuelas y el pedido de las comunidades a quedarse en casa, varias organizaciones se vieron obligadas a encontrar una manera de permitir que los empleados trabajaran desde casa. La pandemia de COVID-19 cambió la perspectiva organizacional sobre el trabajo y el aprendizaje remotos y el papel fundamental que desempeñan las videoconferencias para permitir la colaboración remota.

- Aunque la pandemia de COVID-19 continúa obstaculizando las actividades económicas en todo el mundo, las inversiones regionales generales han aumentado desde que el mercado estudiado se alineó directamente con plataformas de operaciones críticas, lo que permitió a los equipos comunicarse de forma remota durante todo el período.

- En 2020, el registro de nuevos dominios en estas plataformas de comunicación por vídeo, incluido Zoom, aumentó rápidamente. Según Checkpoint Security, desde enero de 2020, se han registrado más de 1700 nuevos dominios, y el 25% se registró en la primera semana de marzo de 2020. Según los hallazgos actualizados del Informe sobre el estado del trabajo remoto de 2021 de Buffer, casi el 94% de Las personas encuestadas que comenzaron a trabajar de forma remota debido a la pandemia optaron por trabajar de forma remota por el resto de su carrera, en comparación con el 99% de las personas que optaron por hacerlo si solían trabajar de forma remota incluso antes de la pandemia.

- Además de los cambios en el estilo de gestión, la pandemia también impulsó cambios en el uso del software. La adopción de Zoom y otros software de videoconferencia va más allá de las herramientas de comunicación por video. Los gerentes comenzaron a digitalizarse aún más para adaptarse al cambio de manejar los asuntos a través de software de gestión corporativa y productividad de proyectos. La capacidad de colaborar y comunicarse en el trabajo, realizar un seguimiento del progreso y asignar elementos de acción se volvió cada vez más crucial para las empresas de todos los sectores.

- Las colaboraciones entre instituciones alentaron el fomento de asociaciones muy fructíferas. En enero de 2022, Yuja, que adquirió Webex, anunció la firma de un contrato de tres años con la Universidad Chapman y un acuerdo no condicional con Pikes Peak Community College para licenciar su plataforma de video empresarial y Zoom Connector. Zoom Connector es un módulo adicional a la plataforma de video existente que permite la carga automatizada de videos grabados a través de Zoom. El contrato establece que las grabaciones se difundirán de forma segura y se verán en cualquier dispositivo, además de incluir subtítulos e indexación de videos para mejorar las capacidades de búsqueda interna de videos.

América del Norte es el principal mercado para el mercado de vídeo empresarial

- América del Norte tiene una participación de mercado significativa debido a la presencia de infraestructura establecida, la proliferación de dispositivos móviles en varios sectores verticales y la alta concentración de grandes empresas multinacionales como IBM, Cisco y otras. Estados Unidos es el país más grande en el mercado de vídeo empresarial. El mercado está impulsado por el creciente número de pymes que buscan mejores colaboraciones y el cambio de las grandes empresas hacia modos mejorados de videoconferencias y salas de gestión de contenidos. Una encuesta realizada por ActiveCampaign reveló que más del 41% de las pymes utilizan métodos mejorados de software de videoconferencia para marketing.

- Las medianas y grandes empresas están muy centradas en sus competencias básicas, donde es más probable que subcontraten las soluciones de TI, que se espera que impulsen el mercado en la región durante el período previsto. Además, el aumento de los costos asociados con la configuración de la infraestructura de TI y la movilidad ha llevado a una mayor utilización de los servicios de movilidad gestionados, impulsando así el crecimiento del mercado durante el período previsto.

- En los últimos años, el vídeo empresarial surgió como un componente crítico de la estrategia de marketing de contenidos de varias empresas en Estados Unidos. El desarrollo de redes de entrega de contenido (CDN) aceleró la entrega de contenido multimedia de Internet y proporcionó a las organizaciones transmisiones de video de mayor calidad, impulsando el crecimiento del mercado.

- En diversas instituciones educativas del país se han utilizado videos para mejorar el aprendizaje, como grabaciones visuales de cursos y seminarios web. Varias escuelas, colegios y universidades crearon contenido multimedia y lo entregaron a través de presentaciones en video. Como se indicó anteriormente, como parte de su proceso de adquisición de clientes, Yuja, en agosto de 2021, colaboró con la Universidad de St. Thomas, Houston, Texas. La Universidad implementó la plataforma de video empresarial de YuJa, que ofrece un sistema de gestión de aprendizaje (LMS), capacidades de transmisión en vivo y herramientas integrales de gestión y grabación de video.

- El cambio general y el aumento del gasto en TI de atención médica hacia la expansión y el avance de los servicios de telemedicina es un factor principal que impulsa el crecimiento del mercado. Por ejemplo, en febrero de 2021, Sesame, una plataforma directa al paciente, anunció la expansión de sus citas por video al área metropolitana de Houston para abordar los requisitos de telemedicina de los pacientes y los consultorios independientes en todas las especialidades durante la pandemia de COVID-19.

Descripción general de la industria del vídeo empresarial

El mercado de vídeo empresarial es altamente competitivo y actualmente está dominado por unos pocos actores, y se espera que el mercado global se consolide. Los principales actores con una participación destacada en el mercado se están centrando en expandir su base de clientes en países extranjeros aprovechando iniciativas de colaboración estratégicas para aumentar su participación de mercado y su rentabilidad. Adobe Inc., Brightcove, Inc., Avaya, Inc., Vidyo, Inc., Vbrick Systems, Inc., Mediaplatform, Inc., Polycom, Inc., Cisco Systems, Inc., IBM Corporation, Microsoft Corporation, Kaltura Inc. y Ooyala, Inc. son algunos de los principales actores presentes en el mercado actual.

- Noviembre de 2021 Myntra, subsidiaria de Flipkart, lanzó su plataforma de comercio en vivo y transmisión de video en vivo M-Live para facilitar un compromiso en tiempo real entre consumidores y marcas que permite a personas influyentes y expertos organizar sesiones de video en vivo de conceptos de productos y estilo seleccionados por ellos mismos en Myntra. aplicación, que permite a los espectadores comprar al instante.

Líderes del mercado de vídeos empresariales

-

Adobe Inc.

-

Brightcove, Inc.

-

Avaya, Inc.

-

Vidyo, Inc.

-

Vbrick Systems, Inc

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de vídeos empresariales

- Enero de 2022 BlueJeans by Verizon fue seleccionado como proveedor de videoconferencias para la Red Nacional Canadiense de Investigación y Educación (NREN). La federación de redes de investigación y educación abarca 13 provincias y territorios y conecta a más de 750 universidades, colegios, CÉGEP, hospitales de investigación, laboratorios de investigación gubernamentales, juntas escolares, incubadoras de empresas y aceleradores entre sí y con su socio federal, CANARIE. El contrato amplía las capacidades para poner la plataforma a disposición de las escuelas para involucrar a los estudiantes en experiencias educativas interactivas y colaborativas.

- Enero de 2022 StrikeForce Technologies anunció un enfoque alternativo a la seguridad de las videoconferencias creado para organizaciones y agencias gubernamentales modernas, y la pandemia de COVID-19 influyó en las delicadas necesidades de colaboración. La estrategia recientemente propuesta aplica una metodología novedosa de seguridad basada en cuatro niveles de sensibilidad basados en niveles de información patentada o niveles de privacidad necesarios. El plan recomienda acciones individuales para el nivel de prioridad de la conferencia respectiva.

Informe de mercado de vídeo empresarial índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Tamaño creciente de las organizaciones

4.2.2 Necesidad creciente de comunicación en tiempo real

4.3 Restricciones del mercado

4.3.1 Alto costo de implementación

4.4 Análisis de la cadena de valor de la industria

4.5 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.5.1 Amenaza de nuevos participantes

4.5.2 Poder de negociación de los compradores/consumidores

4.5.3 El poder de negociacion de los proveedores

4.5.4 Amenaza de productos sustitutos

4.5.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Por tipo

5.1.1 Videoconferencia

5.1.2 Gestión de contenidos de vídeo

5.1.3 Transmisión web

5.1.4 Otros tipos

5.2 Por componentes

5.2.1 Hardware

5.2.2 Software

5.3 Por industria de usuarios finales

5.3.1 Cuidado de la salud

5.3.2 BFSI

5.3.3 TI y telecomunicaciones

5.3.4 Minorista

5.3.5 Otras industrias de usuarios finales

5.4 Geografía

5.4.1 América del norte

5.4.1.1 Estados Unidos

5.4.1.2 Canada

5.4.2 Europa

5.4.2.1 Reino Unido

5.4.2.2 Alemania

5.4.2.3 Francia

5.4.2.4 El resto de Europa

5.4.3 Asia Pacífico

5.4.3.1 Porcelana

5.4.3.2 Japón

5.4.3.3 Australia

5.4.3.4 Resto de Asia-Pacífico

5.4.4 América Latina

5.4.4.1 México

5.4.4.2 Brasil

5.4.4.3 Resto de América Latina

5.4.5 Medio Oriente y África

5.4.5.1 Emiratos Árabes Unidos

5.4.5.2 Arabia Saudita

5.4.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 Adobe Inc.

6.1.2 Brightcove, Inc.

6.1.3 Avaya, Inc.

6.1.4 Vidyo, Inc.

6.1.5 Vbrick Systems, Inc

6.1.6 Mediaplatform, Inc.

6.1.7 Polycom, Inc.

6.1.8 Cisco Systems, Inc.

6.1.9 IBM Corporation

6.1.10 Microsoft Corporation

6.1.11 Kaltura Inc.

6.1.12 Ooyala, Inc.

7. ANÁLISIS DE INVERSIONES

8. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria del vídeo empresarial

El mercado de vídeo empresarial está segmentado por tipo, componentes, industria de usuario final y geografía. Por tipo, el mercado estudiado se segmenta en videoconferencias, gestión de contenidos de vídeo, webcasting y otros. Por componentes, el mercado estudiado se segmenta en hardware y software. Las soluciones integradas ofrecidas por los proveedores también se consideran en el alcance del estudio. Por industria de usuario final, el mercado estudiado se segmenta en BFSI, TI y telecomunicaciones, comercio minorista, atención médica, sector público y educación, medios y entretenimiento, y otros.

| Por tipo | ||

| ||

| ||

| ||

|

| Por componentes | ||

| ||

|

| Por industria de usuarios finales | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Preguntas frecuentes sobre investigación de mercado de vídeos empresariales

¿Cuál es el tamaño actual del mercado Vídeo empresarial?

Se proyecta que el mercado de vídeo empresarial registrará una tasa compuesta anual del 3,78% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Vídeo empresarial?

Adobe Inc., Brightcove, Inc., Avaya, Inc., Vidyo, Inc., Vbrick Systems, Inc son las principales empresas que operan en Enterprise Video Market.

¿Cuál es la región de más rápido crecimiento en el mercado Vídeo empresarial?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de vídeo empresarial?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de vídeo empresarial.

¿Qué años cubre este mercado de Vídeo empresarial?

El informe cubre el tamaño histórico del mercado de Video empresarial para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Video empresarial para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del vídeo empresarial

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de vídeo empresarial en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de vídeo empresarial incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.