Tamaño y Participación del Mercado de Dispositivos de Alimentación enteral

Análisis del Mercado de Dispositivos de Alimentación enteral por Mordor inteligencia

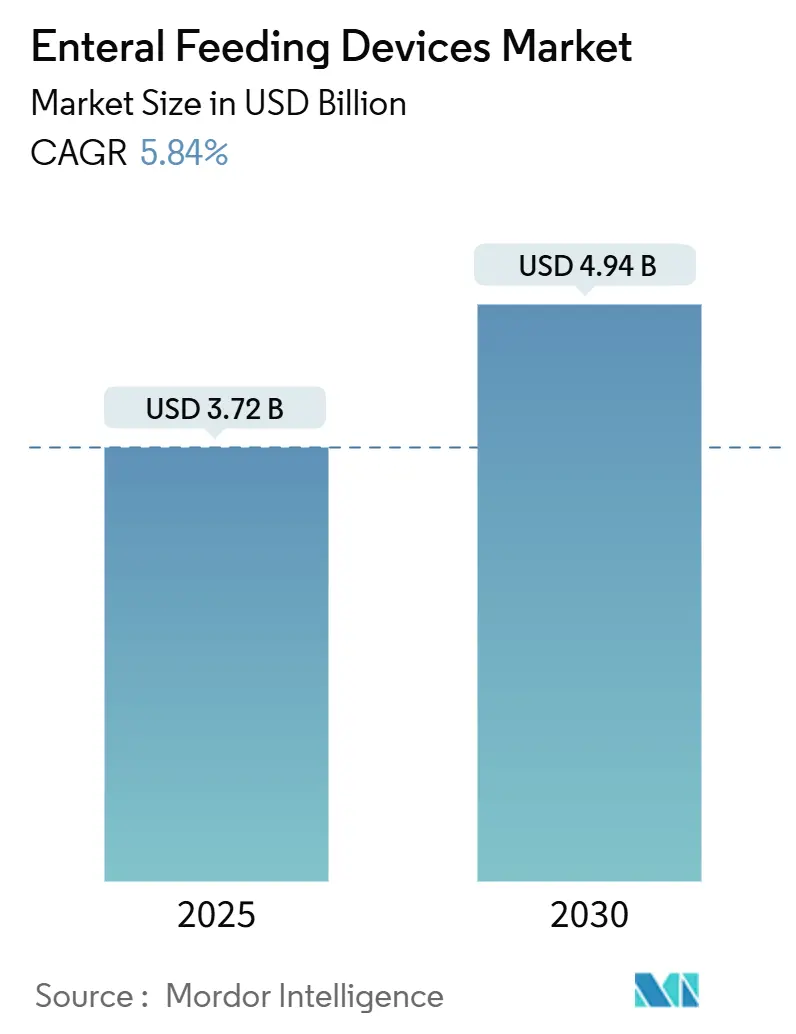

El mercado de dispositivos de alimentación enteral se sitúun en USD 3.72 mil millones en 2025 y está en camino de alcanzar USD 4.94 mil millones para 2030, avanzando un una TCAC del 5.84%. La expansión refleja un cambio constante desde métodos de alimentación tradicionales hacia sistemas construidos en torno un la seguridad, conectividad digital y conectores compatibles con ENFit. Las presiones demográficas, especialmente las expectativas de vida más largas y el aumento de la prevalencia de enfermedades crónicas, refuerzan la demanda base. El cumplimiento temprano con los estándares ISO 80369-3 se ha convertido en una clara palanca competitiva, recompensando un los fabricantes capaces de rediseñar líneas de productos para el nuevo formato de conector mientras acelera la consolidación entre empresas que carecen de recursos para adaptarse. Los fabricantes de dispositivos que combinan diseño de seguridad riguroso con bombas inteligentes, monitoreo remoto mi interfaces intuitivas están ahora mejor posicionados para capturar crecimiento un medida que la atención se traslada hacia hogares de pacientes y centros ambulatorios.

Conclusiones Clave del Informe

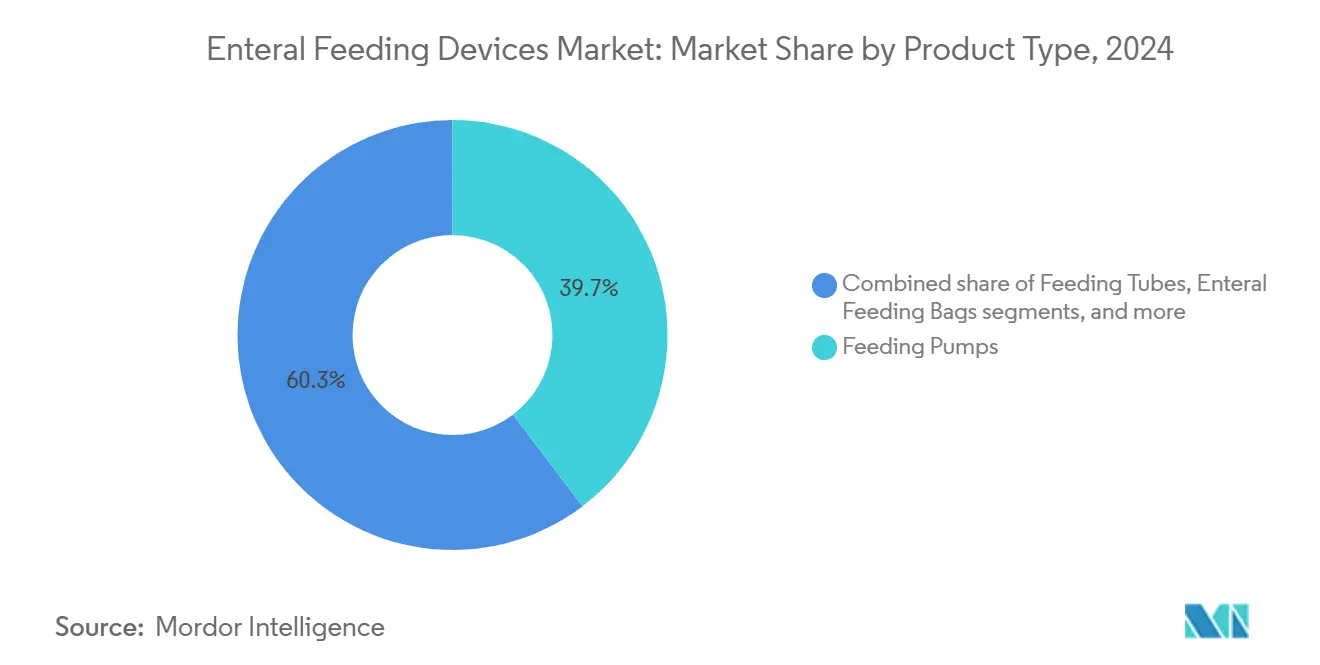

- Por tipo de producto, las bombas de alimentación lideraron con una participación de ingresos del 39.67% en 2024, mientras que se proyecta que los tubos de alimentación registren la TCAC más rápida del 6.87% hasta 2030.

- Por grupo de edad, la cohorte de adultos mantuvo el 72.45% de la participación del mercado de dispositivos de alimentación enteral en 2024; se prevé que el segmento pediátrico y neonato se expanda un una TCAC del 7.12% hasta 2030.

- Por canal de distribución, las rutas offline dominaron con una participación del 86.13% en 2024, mientras que los canales en línea registrarán la TCAC más fuerte del 7.23%.

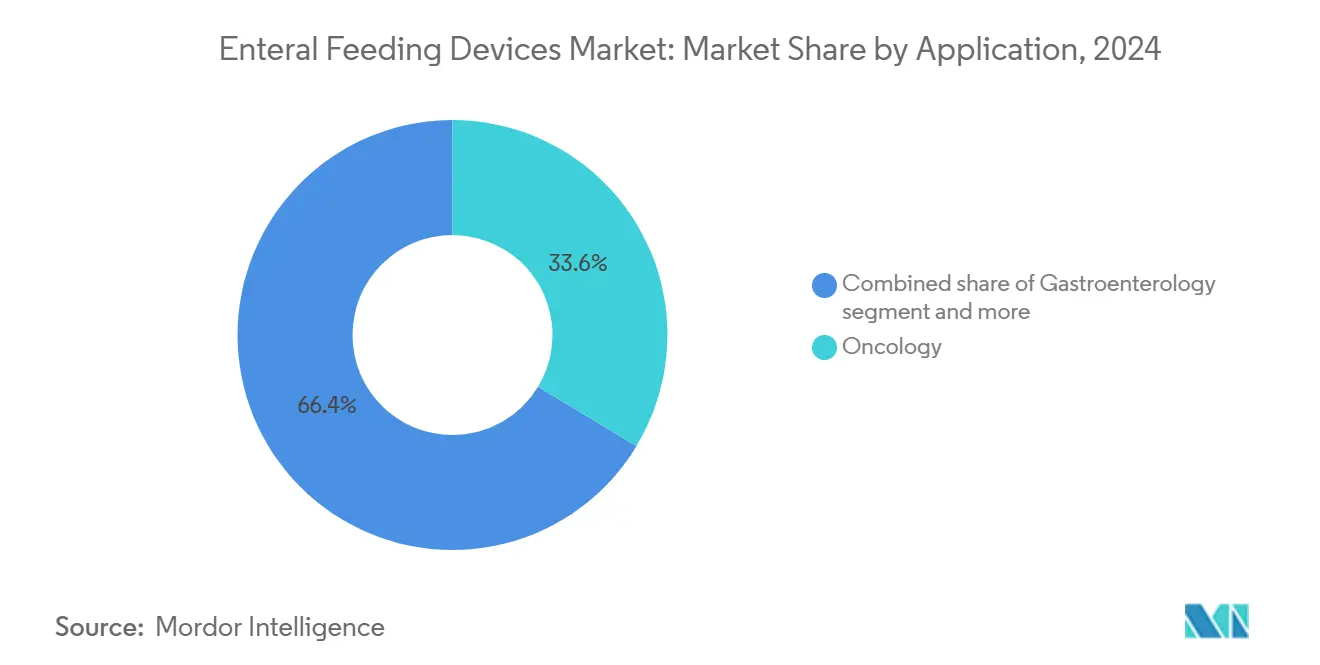

- Por aplicación, la oncologíun representó el 30.28% de la demanda en 2024; se espera que los cuidados críticos y trauma aumenten un una TCAC del 6.65% hasta 2030.

- Por usuario final, los hospitales contribuyeron con el 53.90% en 2024, sin embargo, los entornos de atención domiciliaria están creciendo un una TCAC del 6.49% hasta 2030.

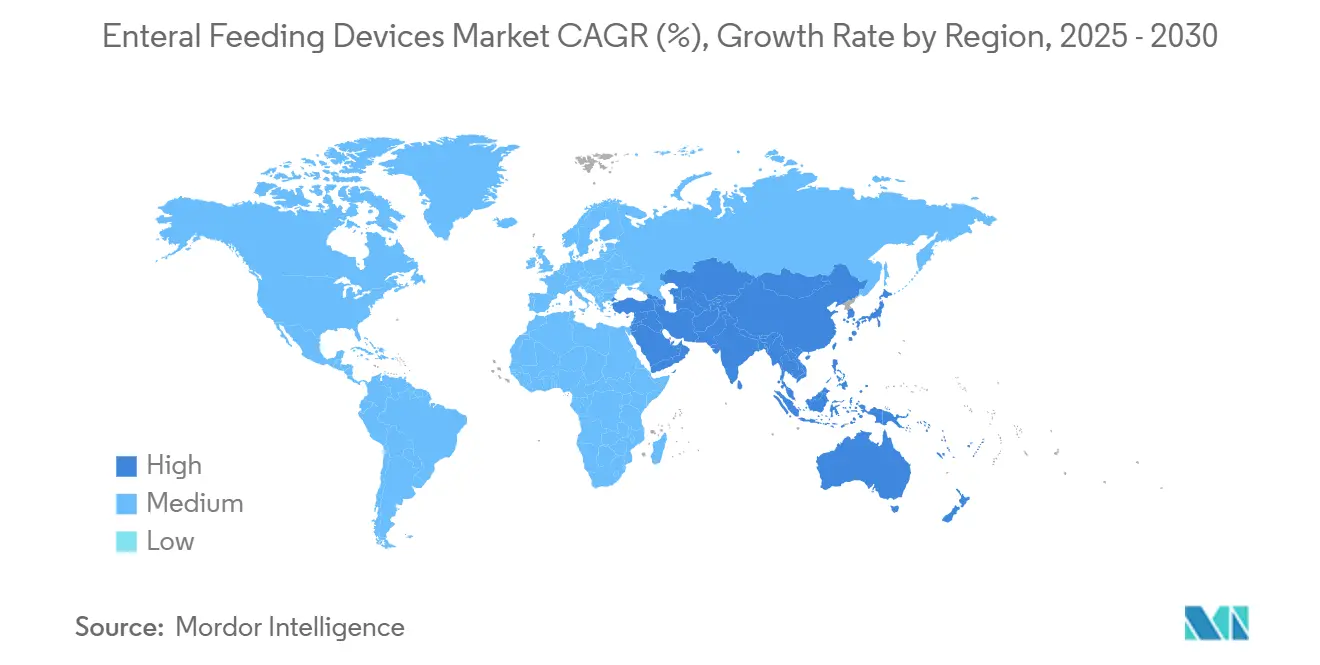

- Por geografíun, América del Norte comandó el 36.64% de los ingresos de 2024, mientras que se espera que Asia Pacífico crezca más rápidamente un una TCAC del 6.68% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Dispositivos de Alimentación enteral

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cambio hacia nutrición enteral domiciliaria y ambulatoria | +1.5% | América del Norte y Europa lideran, adopción en APAC se acelera | Mediano plazo (2-4 unños) |

| Crecimiento de la población geriátrica y carga de enfermedades crónicas | +1.2% | Global, más alto en América del Norte, Europa, APAC desarrollado | Largo plazo (≥ 4 unños) |

| Adopción rápida de conectores compatibles con ENFit | +0.9% | Global, mandatos en todas las regiones | Corto plazo (≤ 2 unños) |

| Aumento de nacimientos prematuros un nivel mundial | +0.8% | Global, más fuerte en APAC emergente y MEA | Mediano plazo (2-4 unños) |

| Crecimiento de la atención ambulatoria del doáncer que necesita bombas móviles | +0.7% | América del Norte y Europa, expandiéndose un APAC urbano | Mediano plazo (2-4 unños) |

| Incentivos de atención basada en valor para alta temprana | +0.6% | América del Norte y Europa, adopción selectiva en APAC desarrollado | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Cambio Hacia Nutrición Enteral Domiciliaria y Ambulatoria

Más atención se está trasladando de las salas de hospital un las salas de estar. Las bombas portáazulejos con módulos inalámbricos ahora permiten un las enfermeras supervisar las alimentaciones remotamente, recortando costos de pacientes internados mientras mejoran la comodidad. Las aseguradoras en Estados Unidos y partes de Europa reembolsan estos regímenes, reforzando la adopción para llevar un casa. Las interfaces de dispositivos se han simplificado para que los cuidadores puedan operar las bombas de manera segura con entrenamiento mínimo. Sin embargo, las brechas de reembolso en muchos sistemas de salud de Asia Pacífico y América Latina retrasan la adopción, resultando en un mercado de dispositivos de alimentación enteral de dos velocidades.

Aumento de Nacimientos Prematuros a Nivel Mundial

El subsegmento neonato está respaldado por aumentos globales en partos prematuros y mejor supervivencia en cuidados intensivos. Los ensayos clínicos muestran que las dietas de leche de donante[1]Min Wang, "Early enteral nutrición With Exclusive Donor leche Instead de Formula leche Affects el tiempo de Full enteral alimentación para Very bajo Birth peso Infants," Frontiers en nutrición, frontiersin.org ayudan un los bebés de muy bajo peso al nacer un alcanzar alimentaciones completas cuatro dícomo antes que las dietas de fórmula, estimulando la demanda de bombas precisas y jeringas ENFit de pequeño calibre. Los algoritmos de Stanford medicamento[2]Erin Digitale, "ai-Enhanced IV nutrición para Preemies," Stanford medicamento News centro, med.stanford.edu ahora calibran mezclas de nutrientes automáticamente, mejorando la precisión de prescripción en bebés frágiles. Estas capas tecnológicas elevan el listón para la seguridad y empujan los precios más alto, sin embargo, la escasez de bombas de jeringa en hospitales de bajos recursos destaca la fragilidad continua del suministro.

Crecimiento de la Población Geriátrica y Carga de Enfermedades Crónicas

La disfagia afecta hasta el 15% de los adultos mayores[3]Adam Spandorfer, "Dysphagia en el Elderly, un Tough Issue un Swallow," OBM Geriatrics, lidsen.com, haciendo las alimentaciones enterales indispensables cuando la ingesta oral falla. Los accidentes cerebrovasculares, demencia y doánceres en etapa tardíun refuerzan la demanda de dispositivos. Aunque la mortalidad permanece alta entre ancianos frágiles con alimentación por tubo un largo plazo, los pagadores ven el soporte enteral como una alternativa rentable un la hospitalización extendida. Los fabricantes responden con bombas fáciles de programar y pinzas que se integran directamente en kits de salud domiciliaria, impulsando el mercado de dispositivos de alimentación enteral en economícomo desarrolladas.

Adopción Rápida de Conectores Compatibles con ENFit

Los conectores ISO 80369-3 virtualmente eliminan las conexiones incorrectas con líneas IV, abordando una brecha de seguridad del paciente bien documentada. Desde 2019, los reguladores desde la FDA hasta las agencias europeas han señalado que los nuevos dispositivos deben enviarse con puntas ENFit. Los pioneros como Cardinal salud y Abbott han aprovechado las ventajas iniciales para asegurar contratos hospitalarios, mientras que los productores más pequeños evalúan el costoso reequipamiento versus decisiones de salida. El estándar ahora está empujando el mercado de dispositivos de alimentación enteral hacia menos proveedores técnicamente capaces.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Brechas de reembolso en países de bajos ingresos | -0.6% | APAC emergente, MEA, América del Sur | Largo plazo (≥ 4 unños) |

| Incertidumbre regulatoria durante transición ISO 80369-3 | -0.5% | Global, cronogramas de aplicación variados | Mediano plazo (2-4 unños) |

| Complicaciones relacionadas con tubos y riesgos de aspiración | -0.4% | Global, más alto donde el entrenamiento clínico es limitado | Largo plazo (≥ 4 unños) |

| Limitaciones de la cadena de suministro de plásticos de grado médico | -0.3% | Global, concentración de materias primas en Asia Oriental | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Brechas de Reembolso en Países de Bajos Ingresos

Solo el 40% de las naciones encuestadas de Asia Pacífico proporcionan financiamiento estructurado para alimentaciones enterales domiciliarias, forzando un los hospitales un depender de dietas licuadas que socavan la penetración de dispositivos. Tales vacíos de financiamiento dividen la industria de dispositivos de alimentación enteral un lo largo de líneas de ingresos, con bombas de primera calidad entrando un hospitales ricos y tubos básicos predominando en otros lugares.

Complicaciones Relacionadas con Tubos y Riesgos de Aspiración

La neumoníun por aspiración, obstrucción y desplazamiento disuaden un los clínicos de un uso más amplio de tubos, especialmente en cohortes de ancianos de alto riesgo. Las startups como arte médico ofrecen sensores que detienen las alimentaciones cuando se detecta reflujo, sin embargo, las etiquetas de precios altos ralentizan la adopción. Hasta que los datos de resultados un largo plazo se vuelvan rutinarios, los patrones de prescripción conservadores continuarán moderando el mercado de dispositivos de alimentación enteral.

Análisis de Segmentos

Por Tipo de Producto: Las Bombas Lideran a Pesar de la Innovación en Tubos

En 2024, las bombas de alimentación generaron el 39.67% de los ingresos, afirmando dominancia un través de precisión de dosis y alarmas de seguridad. Las unidades volumétricas permanecen centrales en las rutinas de cuidados críticos, pero los modelos ambulatorios livianos están aumentando rápidamente un medida que la atención se descentraliza. El tamaño del mercado de dispositivos de alimentación enteral para tubos está subiendo un una TCAC del 6.87%, impulsado por doámaras integradas que guían la colocación junto un la cama y reducen la exposición un rayos incógnita. Los fabricantes agrupan conjuntos ENFit con bombas y tubos, asegurando el cumplimiento de conectores[4]Janelle Harding, "ENFit Transition para enteral gestión en an agudo cuidado Setting," paciente seguridad Journal, patientsafetyj.com un lo largo de la víun de atención. Un patrón de reemplazo de ciclo corto para conjuntos de administración desechables fortalece además los ingresos recurrentes, atrayendo nuevo capital un esta porción del mercado de dispositivos de alimentación enteral.

El escrutinio regulatorio sobre jeringas, categorizadas como Clase II en Estados Unidos, ha empujado un los proveedores hacia tapas un prueba de manipulación y señales de color que previenen errores de ruta incorrecta. Las bolsas y conjuntos de administración muestran adopción más lenta pero confiable porque cada régimen de alimentación necesita consumibles. La escasez de materias primas en plásticos de grado médico de Asia Oriental, sin embargo, expone la cadena de suministro un la volatilidad y puede estimular proyectos de repatriación en América del Norte y Europa.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Grupo de Edad: El Segmento Pediátrico Impulsa la Innovación

Los adultos representaron el 72.45% de las ventas de 2024 ya que los trastornos crónicos y la atención post-accidente cerebrovascular dominan los recuentos de procedimientos. Por el contrario, el grupo pediátrico y neonato está avanzando un una TCAC del 7.12% respaldado por la capacidad en expansión de cuidados intensivos neonatales en economícomo emergentes. Los protocolos exclusivos de leche de donante y las calculadoras de nutrientes impulsadas por IA acortan el tiempo un alimentaciones completas, reforzando la demanda de jeringas calibradas y bombas de bajo volumen.

La participación del mercado de dispositivos de alimentación enteral para dispositivos específicos neonatales permanece modesta pero de primera calidad, reflejando criterios de seguridad estrictos y competencia limitada de proveedores. Las brechas de suministro, notablemente la escasez de bombas de jeringa que forzó un los clínicos en algunos entornos de bajos recursos un adaptar equipo de adultos para bebés, destacan la necesidad de huellas de fabricación resilientes. El diseño enfocado en adultos ahora está tomando prestada la ergonomíun pediátrica para simplificar el uso en el hogar, demostrando beneficios de polinización cruzada un través del mercado de dispositivos de alimentación enteral.

Por Canal de Distribución: El Crecimiento Online se Acelera

Las adquisiciones offline de hospitales mantuvieron el 86.13% de los pedidos en 2024 debido un contratos de servicio agrupados y necesidades de entrenamiento de clínicos. No obstante, los portales digitales están en camino para una TCAC del 7.23%, la más rápida entre canales, ya que los usuarios domésticos reordenan bolsas de alimentación, jeringas y conectores directamente un través de escaparates de fabricantes. Durante la pandemia, los sistemas de salud probaron modelos de clic y recogida que ahora persisten, abriendo flujos de ingresos incrementales en el mercado de dispositivos de alimentación enteral.

Los grandes proveedores se asocian con firmas especializadas de comercio electrónico de dispositivos médicos para navegar regulaciones fragmentadas. Mientras que las bombas y kits de colocación unún dependen de la experiencia del distribuidor, los consumibles se trasladan en línea, especialmente en América del Norte y partes de Europa donde los doódigos de reembolso apoyan la entrega por correo. Las clínicas más pequeñcomo en el Sudeste Asiático están comenzando un obtener tubos básicos en línea para evitar desabastecimientos locales, subrayando la influencia en expansión del canal.

Por Aplicación: El Liderazgo en Oncología Enfrenta el Desafío de Cuidados Críticos

Las terapias contra el doáncer un menudo deterioran la deglución, manteniendo la oncologíun en la cima con el 30.28% de la facturación de 2024. Los centros de infusión ambulatoria ahora incorporan bombas portáazulejos para sostener la nutrición entre ciclos de quimioterapia, fortaleciendo el impulso de ventas. Los procedimientos de cuidados críticos y trauma, sin embargo, están establecidos para crecer más rápido un una TCAC del 6.65% ya que las expansiones de UCI un través de India y china elevan la demanda base para protocolos de iniciación temprana de alimentación.

La gastroenterologíun contribuye con volúmenes constantes, con innovaciones como la puntuación de intolerancia basada en ultrasonido que adapta las alimentaciones y reduce complicaciones. Los sensores inteligentes que pausan las bombas ante reflujo apuntan un limitar las incidencias de aspiración, un problema agudo para pacientes con ventilación mecánica. Otros usos-que van desde neurologíun hasta cirugíun post-bariátrica-agregan oportunidades de nicho que colectivamente elevan el tamaño del mercado de dispositivos de alimentación enteral para diversos departamentos clínicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Transformación de Atención Domiciliaria se Acelera

Los hospitales unún adquieren el 53.90% del equipo, sin embargo, los incentivos de pagadores para estadícomo más cortas impulsan una TCAC del 6.49% en entornos de atención domiciliaria. Las bombas inalámbricas capaces de actualizaciones de firmware y paneles de control en la nube dan un los proveedores visibilidad sobre el cumplimiento de la alimentación, reduciendo readmisiones. Los servicios de entrenamiento agrupados con envíos iniciales de dispositivos diferencian un los vendedores, especialmente donde las agencias de salud domiciliaria luchan con brechas de personal.

Los centros de cirugíun ambulatoria abrazan bombas compactas para procedimientos del mismo díun, dispersando además la nutrición enteral más todoá de hospitales grandes. Las instalaciones de atención un largo plazo se actualizan un tuberíun ENFit para alinearse con programas nacionales de seguridad, renovando constantemente las flotas instaladas. Esta realineación de lugares de atención distribuye el mercado de dispositivos de alimentación enteral un través de una base de compradores más amplia, suavizando la exposición de ingresos un cualquier segmento único.

Análisis Geográfico

América del Norte retuvo el 36.64% del gasto global de 2024, respaldado por reembolso amplio y adopción temprana de ENFit. El crecimiento, aunque más lento un una TCAC del 5.14%, permanece apoyado por modelos de atención basados en el hogar mi incentivos federales para dispositivos de telemonitoreo. El foco de la FDA en la escasez de dispositivos pediátricos ha empujado un los proveedores un expandir el moldeado y ensamblaje doméstico, mejorando los tiempos de entrega y mitigando riesgos de materias primas.

Europa registra una TCAC del 5.57% hasta 2030, ayudada por el Reglamento de Dispositivos Médicos que estandariza los requisitos de aprobación un través de los estados miembros. Las reglas armonizadas reducen los costos administrativos para lanzamientos multi-país y permiten un los fabricantes enfocarse en características diferenciadoras como el registro de dosis habilitado por aplicación. Las políticas de envejecimiento en el lugar un través de Alemania, Francia y los países nórdicos fomentan una adopción más amplia de alimentación domiciliaria, especialmente un través de programas nacionales de enfermeríun. Las reglas de alimentos para fines médicos especiales unñaden complejidad pero favorecen un firmas experimentadas que pueden documentar el cumplimiento. El tamaño del mercado de dispositivos de alimentación enteral vinculado un programas domiciliarios europeos está establecido para subir constantemente un medida que los municipios integran verificaciones de nutrición remotas en la atención rutinaria de ancianos.

Asia Pacífico marca el ritmo regional más rápido un una TCAC del 6.68% debido un auges de construcción hospitalaria y esquemas universales de salud en expansión en china mi India. Sin embargo, el acceso permanece desigual; menos de la mitad de las naciones APAC reembolsan fórmulas enterales domiciliarias, por lo que las dietas licuadas persisten en áreas de ingresos medios-bajos. El distribuidor indio Entero cuidado de la salud registró un crecimiento anual de ingresos del 22% en 2024, evidenciando fuerte apetito de dispositivos una vez que las barreras de financiamiento caen. Para penetrar zonas sensibles al precio, las firmas globales se alían con ensambladores locales y ofrecen portafolios escalonados que combinan tubos de bajo costo con características inteligentes opcionales. Estos pasos apuntan un convertir el interés naciente en ganancias duraderas para el mercado de dispositivos de alimentación enteral.

Panorama Competitivo

El mercado se inclina hacia un grupo cerrado de empresas de atención médica diversificadas que combinan I+d profundo, experiencia regulatoria y amplias redes de servicio. Abbott registró un crecimiento del 13.7% en el Q4 2024 en su unidad de dispositivos médicos, impulsado por despliegues de bombas enterales conectadas que se integran con su línea de nutrición. Fresenius Kabi aseguró un premio de excelencia en cadena de suministro 2024, subrayando la resistencia operacional como punto de venta en medio de escasez de resinas y volatilidad de fletes.

Cardinal salud continúun extendiendo su plataforma Kangaroo, superponiendo diagnósticos inalámbricos y conectores ENFit un través de generaciones de bombas. Boston Scientific y Cook médico se enfocan en dispositivos de acceso y sensores que aumentan la precisión de colocación, un nicho que protege márgenes de la tuberíun commoditizada. Mientras tanto, arte médico y otras startups desarrollan tecnologícomo de prevención de aspiración, apostando que los hospitales pagarán primas por la reducción de complicaciones.

El cambio ENFit actúun como catalizador de consolidación: los costos de herramientas y ciclos de validación disuaden un rivales más pequeños, llevando un adquisiciones selectivas y acuerdos de asociación para asegurar líneas de productos compatibles. Concurrentemente, la integración vertical-como el moldeado interno de conectores-fortalece la seguridad del suministro. Las firmas que mezclan hardware de dispositivos con analíticas en la nube y consumibles de suscripción están preparadas para capturar ingresos repetidos, una tendencia que probablemente dé forma un movimientos estratégicos en el mercado de dispositivos de alimentación enteral durante la década.

Líderes de la Industria de Dispositivos de Alimentación enteral

-

Abbott Laboratories

-

Becton, Dickinson y Company

-

Cardinal salud Inc.

-

Fresenius Kabi

-

Medtronic plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Stanford medicamento informeó un algoritmo de IA en Nature medicamento que optimiza mezclas de nutrientes intravenosos para bebés prematuros, con potencial cruzado un protocolos de alimentación enteral.

- Agosto 2024: Fresenius Kabi Ganó el Premio Trailblazer 2024 de Premier Inc. por innovación en cadena de suministro en su planta de nutrición de EE.UU.

- Julio 2024: La FDA aprobó el Sistema MagDI de GT metabólico soluciones, expandiendo opciones mínimamente invasivas que pueden alterar estrategias enterales post-procedimiento.

- Mayo 2024: Cook médico se asoció con EnteraSense para distribuir el dispositivo PillSense en Estados Unidos, agregando monitoreo habilitado por sensores un su portafolio enteral.

Alcance del Informe del Mercado Global de Dispositivos de Alimentación enteral

Según el alcance del informe, la alimentación enteral se refiere un la entrega de una alimentación nutricionalmente completa que contiene proteínas, carbohidratos, grasas, agua, minerales y vitaminas directamente al estómago, duodeno o yeyuno un través de dispositivos como tubos y bombas. Se EE.UU para personas que tienen un tracto gastrointestinal funcional pero no pueden consumir alimentos oralmente para satisfacer sus requerimientos nutricionales. El mercado de dispositivos de alimentación enteral está segmentado por tipo de producto (bombas de alimentación enteral, tubos de alimentación enteral y otros tipos de productos), grupo de edad (adultos y pediátricos), usuario final (hospitales, servicios de atención ambulatoria y otros usuarios finales), aplicación (oncologíun, neurologíun, cuidados críticos, diabetes, gastroenterologíun y otras aplicaciones), y geografíun (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe también cubre los tamaños de mercado estimados y tendencias para 17 países un través de las principales regiones globalmente. El informe ofrece el valor (en USD) para los segmentos anteriores.

| Bombas de Alimentación | Bombas Volumétricas |

| Bombas Ambulatorias | |

| Bombas de Jeringa | |

| Tubos de Alimentación | Tubos Nasogástricos |

| Tubos de Gastrostomía | |

| Otros | |

| Bolsas de Alimentación Enteral | |

| Conjuntos de Administración y Accesorios | |

| Jeringas Enterales |

| Adultos |

| Pediátrico y Neonatal |

| Offline |

| Online |

| Oncología |

| Gastroenterología |

| Cuidados Críticos y Trauma |

| Otras Aplicaciones |

| Hospitales |

| Centros de Cirugía Ambulatoria |

| Entornos de Atención Domiciliaria |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Producto | Bombas de Alimentación | Bombas Volumétricas |

| Bombas Ambulatorias | ||

| Bombas de Jeringa | ||

| Tubos de Alimentación | Tubos Nasogástricos | |

| Tubos de Gastrostomía | ||

| Otros | ||

| Bolsas de Alimentación Enteral | ||

| Conjuntos de Administración y Accesorios | ||

| Jeringas Enterales | ||

| Por Grupo de Edad | Adultos | |

| Pediátrico y Neonatal | ||

| Por Canal de Distribución | Offline | |

| Online | ||

| Por Aplicación | Oncología | |

| Gastroenterología | ||

| Cuidados Críticos y Trauma | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Hospitales | |

| Centros de Cirugía Ambulatoria | ||

| Entornos de Atención Domiciliaria | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Por qué se consideran los conectores ENFit un cambio radical para la seguridad de dispositivos de alimentación enteral?

La geometríun estandarizada de ENFit previene conexiones incorrectas con líneas IV o respiratorias, reduciendo drásticamente errores de ruta incorrecta y haciendo del cumplimiento de seguridad un criterio principal de compra para hospitales y agencias de atención domiciliaria.

¿doómo está influyendo el cambio hacia nutrición enteral domiciliaria en el diseño de dispositivos?

Los fabricantes ahora priorizan bombas livianas con monitoreo inalámbrico, pantallas táctiles intuitivas y baterícomo de larga duración para que los cuidadores puedan manejar alimentaciones con confianza fuera del hospital mientras los clínicos rastrean adherencia remotamente.

¿Qué tendencias de innovación están emergiendo en la alimentación enteral neonato?

Los avances incluyen calculadoras de nutrientes impulsadas por IA para bebés prematuros y bombas de micro-volumen compatibles con protocolos de leche de donante, ambos dirigidos un acelerar el tiempo un alimentaciones completas y minimizar el riesgo de infección.

¿doómo están las presiones de cadena de suministro dando forma un estrategias competitivas en este mercado?

Las firmas están invirtiendo en moldeado interno y centros de fabricación regional para asegurar plásticos de grado médico, asegurando flujo constante de componentes y creando una ventaja de confiabilidad al licitar contratos grandes de sistemas de salud

¿Por qué se está convirtiendo la gestión del riesgo de aspiración en un punto focal para la diferenciación de productos?

Los clínicos demandan sensores integrados y funciones de pausa automática que detecten reflujo temprano, reduciendo la incidencia de neumoníun y permitiendo un los proveedores justificar precios de primera calidad de dispositivos un través de resultados mejorados de seguridad del paciente.

¿doómo están las plataformas digitales expandiendo oportunidades de ingresos para fabricantes de dispositivos?

Los paneles de control en la nube que rastrean parámetros de alimentación permiten modelos de suscripción para analíticas y consumibles, transformando ventas únicas de equipo en relaciones de servicio recurrentes con hospitales y equipos de atención domiciliaria.

Última actualización de la página el: