Análisis del mercado de bebidas energéticas

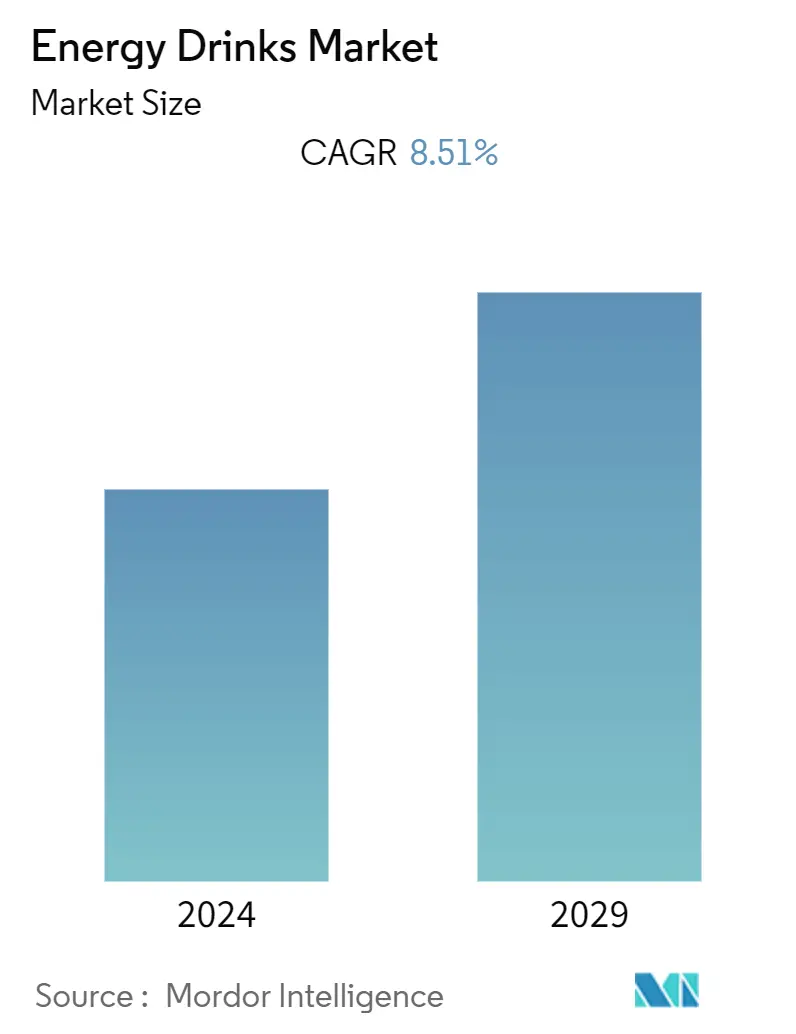

Se espera que el mercado de bebidas energéticas registre una tasa compuesta anual del 8,51% durante el período previsto.

- Se espera que el tamaño del mercado de bebidas energéticas crezca de 60,78 mil millones de dólares en los años actuales y se proyecta que registre una tasa compuesta anual del 8,51% en los próximos cinco años.

- El factor principal detrás del importante crecimiento del mercado es el aumento del consumo de refrescos en todo el mundo. Una encuesta de la Oficina Federal de Estadística muestra que el consumo medio anual per cápita de refrescos en Alemania aumentó de 114,7 litros en 2020 a 118,4 litros en 2021. Aparte de esto, la rápida urbanización, la mejora de los ingresos disponibles y los estilos de vida ajetreados de las personas son otros principales factores que impulsan el crecimiento del mercado. Además, con la creciente conciencia sobre la salud entre las personas, las bebidas no alcohólicas están ganando una inmensa fuerza en todo el mundo, impulsando el crecimiento del mercado.

- Según las estadísticas de Comtrade de la ONU, la cantidad de bebidas no alcohólicas importadas a Hungría alcanzó un máximo de 174 millones de euros en 2022, frente a los 154 millones de euros de 2021. Además, la creciente participación de las personas en deportes profesionales, actividades recreativas al aire libre y ejercicio y aptitud física está creando una demanda de suplementos dietéticos, como las bebidas energéticas. Las bebidas energéticas son bebidas funcionales que ayudan a aumentar la energía y mejorar el estado de alerta mental y el rendimiento físico.

- Los principales actores se están centrando aún más en el desarrollo de bebidas sin azúcar para satisfacer las necesidades de las personas con diabetes y otras enfermedades crónicas. Por ejemplo, en 2022, una empresa australiana de refrescos, Nexba, lanzó una gama de bebidas energéticas sin cafeína ni azúcar con vitaminas y prebióticos añadidos. Las bebidas Nexba Natural Energy no contienen ingredientes artificiales y están disponibles en dos sabores Limón y Yuzu y Cítricos Silvestres. La compañía afirma que los sabores contienen extracto de ginseng, complejo de vitamina B y vitamina C para mejorar la salud intestinal y los niveles de energía. Por lo tanto, los factores antes mencionados probablemente influirán positivamente en el mercado durante el período de estudio.

Tendencias del mercado de bebidas energéticas

Consumidores que buscan alternativas más saludables a las bebidas alcohólicas y azucaradas

- El consumo de alcohol se encuentra entre los principales factores de riesgo de enfermedad a nivel mundial. Según la Organización Mundial de la Salud (OMS), el consumo nocivo de alcohol es un factor causal en más de 200 enfermedades y lesiones. Provoca más de 3 millones de muertes al año, lo que representa el 5,3% de todas las muertes. Además, una encuesta publicada por el Centro Nacional de Estadísticas de Salud reveló que la tasa de mortalidad por abuso de alcohol en Estados Unidos aumentó de 13,1 a 14,4 muertes por cada 100.000 habitantes de 2020 a 2021. Por lo tanto, ha habido un aumento en la demanda de alimentos más saludables. alternativas a las bebidas alcohólicas tradicionales para reducir la dependencia del alcohol. Esto actúa como el factor principal que impulsa el mercado de bebidas energéticas en todo el mundo.

- Aparte de esto, con la creciente prevalencia de diabetes y otras enfermedades crónicas, los consumidores son cada vez más conscientes de su dieta e incorporan hábitos alimentarios saludables en sus rutinas diarias. Además, los actores clave están capitalizando la demanda de los clientes de opciones con menor contenido de azúcar para ampliar su base de consumidores. Por ejemplo, en 2023, Rockstar Energy amplió su cartera de productos con el lanzamiento de dos sabores refrescantes sin azúcar Rockstar Refresh Strawberry Lime y Watermelon Kiwi. La compañía afirma que los sabores brindan sabores deliciosos y refrescantes con un acabado crujiente, ricos en vitamina C, cero azúcar y solo 21 calorías por lata. Se prevé que estos factores darán un impulso al mercado en el futuro.

América del Norte domina el mercado

- El componente principal de la mayoría de las bebidas energéticas es la cafeína. Según la Asociación de Estados Unidos, alrededor del 90% de los estadounidenses consumen cafeína con regularidad. Esto representa el principal factor de sustento del alto consumo de bebidas energéticas en América del Norte. Además, con altos niveles de ingresos y conciencia de la salud, las personas buscan estilos de vida activos, lo que lleva a un mayor interés en los deportes y otros tipos de actividades físicas.

- Como resultado, los actores clave capitalizan estos medios de marketing para llegar a una base de consumidores más amplia. Por ejemplo, en 2021, Red Bull, una empresa austriaca centrada principalmente en bebidas energéticas, inició su nueva serie deportiva mundial, el Campeonato Mundial FIM Hard Enduro, como parte de su estrategia de marketing deportivo. Estas estrategias de marketing son un caso de éxito a la hora de dar a conocer una bebida concreta, especialmente entre los jóvenes.

- Además, la exposición al marketing digital aumenta el interés por las bebidas energéticas entre los adultos jóvenes, especialmente en la población de la Generación Z. La Generación Z está atrayendo interés como la cohorte generacional más reciente de consumidores y alentando a los actores líderes a adoptar estrategias innovadoras para mantenerse al día con las tendencias cambiantes y mantener su posición en el mercado. Por ejemplo, en julio de 2023, C4 Energy, una marca estadounidense de bebidas energéticas, se asoció con WWE para lanzar sus nuevos productos de bebidas energéticas de marca compartida. Según afirma la compañía, esta asociación es crucial para dirigirse a los consumidores de la Generación Z, que buscan autenticidad de los especialistas en marketing y personas influyentes.

Descripción general de la industria de bebidas energéticas

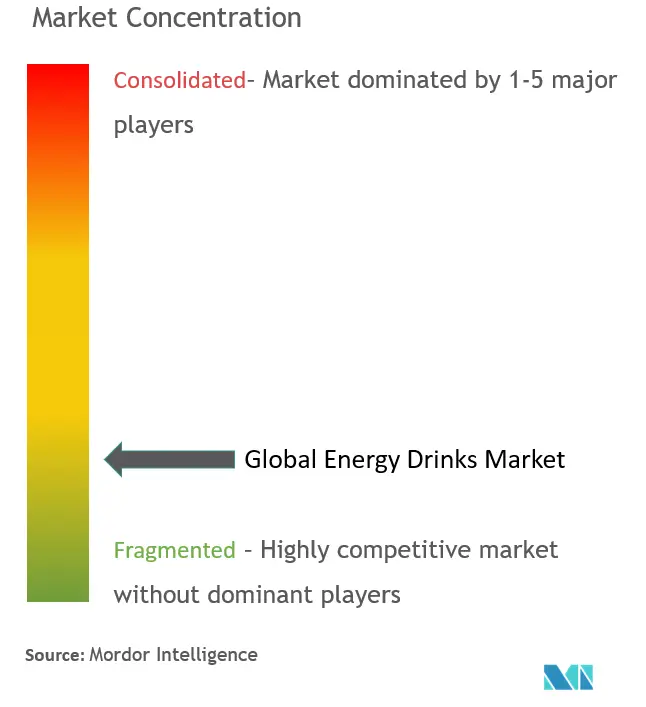

El mercado de bebidas energéticas es competitivo y los actores internacionales disfrutan de la fracción más importante de las ventas totales. Los actores clave en el mercado incluyen Red Bull, Monster Beverage Corporation, Eastroc Beverage, Suntory Holdings y PepsiCo. Las empresas que operan en el mercado se están centrando en la personalización y la conveniencia de los productos y en ofrecer variantes saludables, sin calorías y bajas en azúcar. Otra estrategia fundamental adoptada por los principales actores es la publicidad a través del respaldo de celebridades y el patrocinio de eventos deportivos. También están enfatizando las asociaciones con actores nacionales para escalar su producción y aprovechar el enorme potencial de crecimiento en las regiones en desarrollo.

Líderes del mercado de bebidas energéticas

-

Red Bull GmbH

-

PepsiCo, Inc.

-

Monster Beverage Corporation

-

Eastroc Beverage

-

Suntory Holdings

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas energéticas

- Marzo de 2023 Red Bull lanzó su línea Summer Edition con una nueva bebida energética con sabor a Juneberry en todo el Reino Unido. La compañía afirma que las bebidas Juneberry se lanzan en los principales minoristas de todo el país y están disponibles en formatos de paquete único y múltiple.

- Octubre de 2022 Red Bull se asoció estratégicamente con Keurig Dr. Pepper para distribuir y vender sus productos en todo México.

- Septiembre de 2022 Coca-Cola Europacific Partners (CCEP) agregó dos nuevos sabores a su línea Monster para atraer una base de consumidores más amplia. Monster Reserve White Pineapple y Monster Reserve Watermelon fueron dos sabores añadidos a la gama de bebidas energéticas tradicionales de Monster.

Segmentación de la industria de bebidas energéticas

Una bebida energética generalmente contiene estimulantes, como la cafeína, para proporcionar un impulso de energía para mejorar el rendimiento físico y cognitivo. También puede ser carbonatado y contener edulcorantes, extractos de hierbas, taurina y aminoácidos.

El mercado estudiado está segmentado por tipo de producto, tipo de embalaje, canal de distribución y geografía. Por tipo de producto, el mercado se segmenta en chupitos y bebidas. Por tipo de envase, el mercado se segmenta en botellas y latas. Por canal de distribución, el mercado se segmenta en supermercados/hipermercados, tiendas de conveniencia, tiendas minoristas en línea y otros canales de distribución. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Disparos |

| Bebidas |

| Botellas (PET/VIDRIO) |

| latas |

| Supermercados/Hipermercados |

| Tiendas de conveniencia |

| Tiendas minoristas en línea |

| Otros canales de distribución |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| España | |

| Francia | |

| Italia | |

| Rusia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Resto de Medio Oriente y África |

| tipo de producto | Disparos | |

| Bebidas | ||

| Tipo de embalaje | Botellas (PET/VIDRIO) | |

| latas | ||

| Canal de distribución | Supermercados/Hipermercados | |

| Tiendas de conveniencia | ||

| Tiendas minoristas en línea | ||

| Otros canales de distribución | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de bebidas energéticas

¿Cuál es el tamaño actual del mercado de Bebidas energéticas?

Se proyecta que el mercado de bebidas energéticas registre una tasa compuesta anual del 8,51% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Bebidas energéticas?

Red Bull GmbH, PepsiCo, Inc., Monster Beverage Corporation, Eastroc Beverage, Suntory Holdings son las principales empresas que operan en el mercado de bebidas energéticas.

¿Cuál es la región de más rápido crecimiento en el mercado de bebidas energéticas?

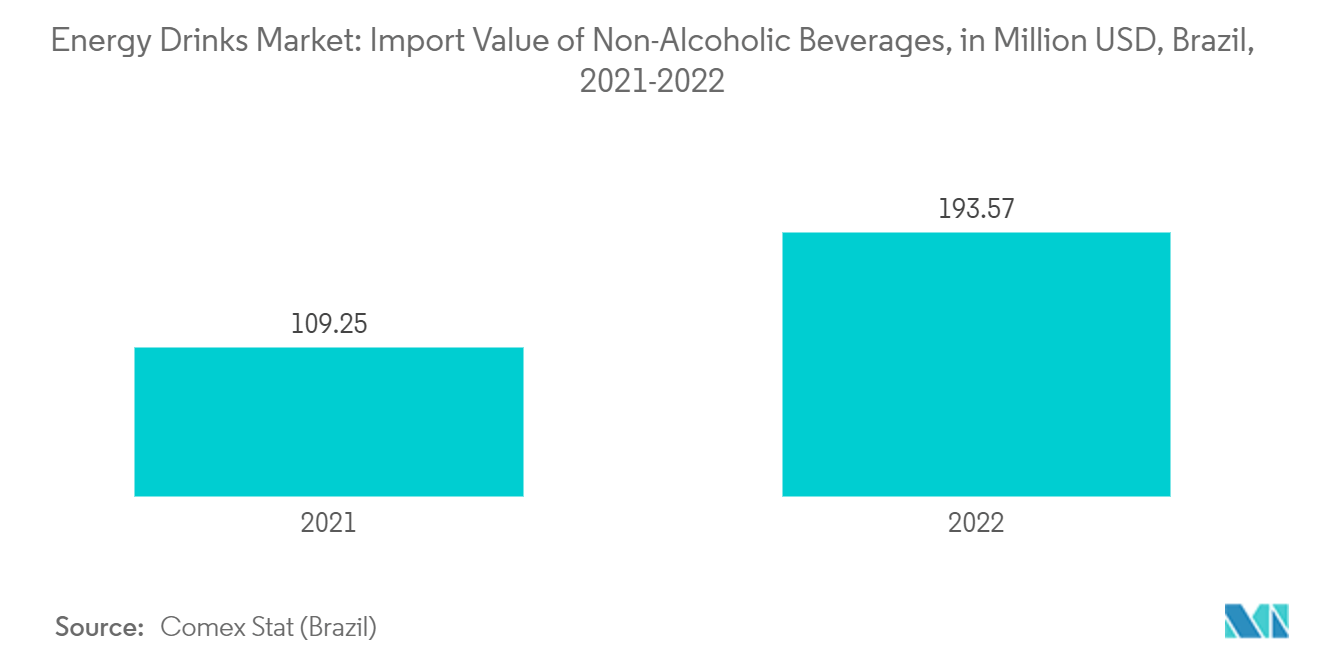

Se estima que América del Sur crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bebidas energéticas?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de bebidas energéticas.

¿Qué años cubre este mercado de Bebidas Energéticas?

El informe cubre el tamaño histórico del mercado de Bebidas Energéticas para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas Energéticas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

¿Cuáles son las tendencias regionales clave en el consumo de bebidas energéticas?

El creciente enfoque en las opciones sin azúcar en Europa y el dominio continuo de marcas establecidas en América del Norte son las tendencias regionales clave en el consumo de bebidas energéticas.

¿Cuáles son las posibles tendencias futuras que darán forma al mercado de bebidas energéticas?

Las posibles tendencias futuras que darán forma al mercado de bebidas energéticas son a) Centrarse en opciones orgánicas b) Integración tecnológica

Última actualización de la página el:

Informe de la industria de bebidas energéticas

El mercado mundial de bebidas energéticas está experimentando un crecimiento significativo, impulsado por su popularidad por proporcionar energía instantánea y estimulación física y mental. A este crecimiento contribuyen ingredientes clave como la cafeína, la taurina, el ginseng y el guaraná, conocidos por mejorar el rendimiento físico y el estado de alerta mental. El mercado está segmentado en bebidas alcohólicas y no alcohólicas, y estas últimas experimentan un crecimiento sustancial debido a su capacidad para aumentar la energía al mejorar el rendimiento físico y cognitivo. El mercado también se segmenta por usuario final en niños, adultos y adolescentes, y el segmento de adultos experimenta un crecimiento significativo debido al mayor consumo por parte de los adultos que trabajan y buscan mantener un estilo de vida saludable. Un cambio en la preferencia de los consumidores hacia bebidas y estilos de vida más saludables está creando oportunidades para la expansión del mercado. Sin embargo, los riesgos potenciales para la salud asociados con la sobredosis de cafeína pueden limitar el crecimiento. La pandemia de COVID-19 también ha afectado al mercado, provocando interrupciones en la cadena de suministro y dificultades para adquirir materias primas para los fabricantes. Según Mordor Intelligence™ Industry Reports, se encuentran disponibles estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas energéticas en 2024, incluida una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Una muestra de este análisis de la industria está disponible como descarga en PDF.