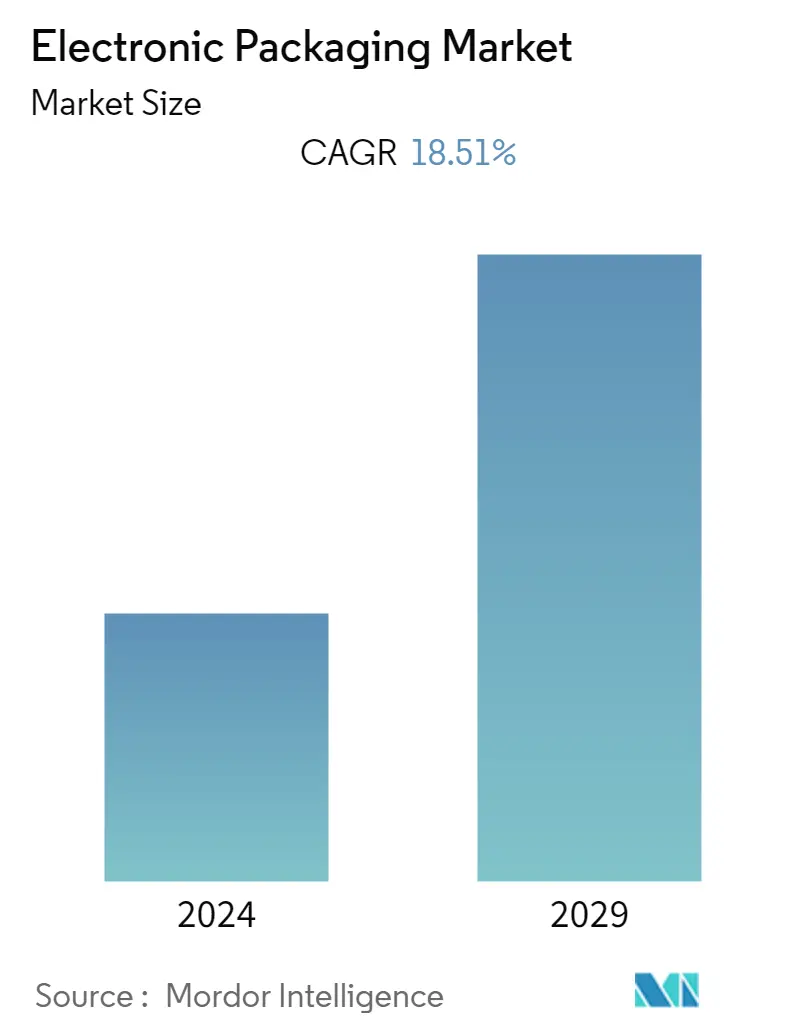

Tamaño del mercado de envases electrónicos

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | 18.51 % |

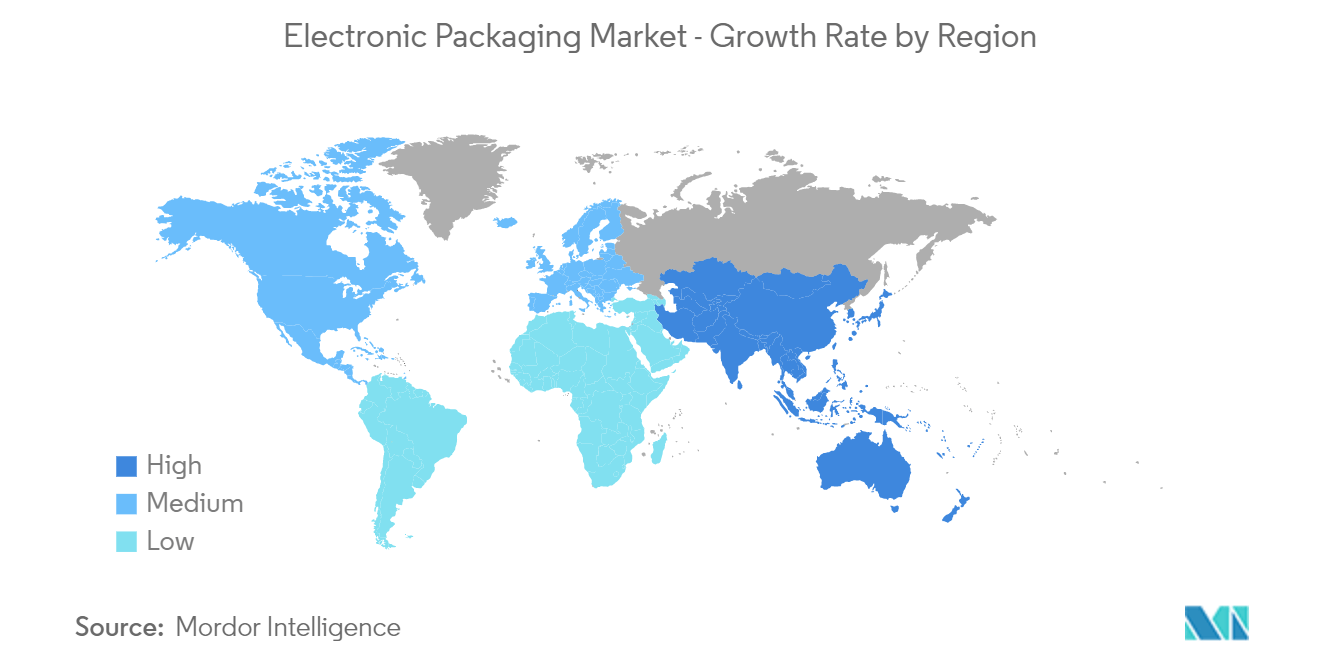

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de envases electrónicos

Se espera que el mercado de envases electrónicos registre una tasa compuesta anual del 18,51% durante el período previsto. Los envases electrónicos son generalmente más adecuados para la producción en masa debido a la creciente demanda de productos como televisores, descodificadores, reproductores MP3 y cámaras digitales.

- Muchos dispositivos utilizados en el sector sanitario dependen de la tecnología de fabricación de semiconductores, lo que, a su vez, se espera que afecte al mercado de envases electrónicos. Por ejemplo, en enero de 2022, LG Electronics lanzó su último producto sanitario, MediPain, un dispositivo doméstico para aliviar el dolor.

- El auge de la IoT y la IA y la proliferación de productos electrónicos complejos están impulsando el segmento de aplicaciones de alta gama en las industrias de la electrónica de consumo y la automoción. Debido a estos factores, se están adoptando tecnologías de embalaje electrónico más avanzadas para sostener la demanda. Además, Amkor Technology y Samsung Electronics colaboraron para desarrollar la solución de vanguardia H-Cube. Samsung Electronics ha anunciado el desarrollo de la tecnología Hybrid-Substrate Cube, su solución de empaquetado 2.5D más contemporánea creada explícitamente para semiconductores para HPC, IA, centros de datos e instrumentos de red que exigen tecnología de empaquetado de alto rendimiento y áreas espaciosas.

- Además, el mercado mundial de chipsets Wi-Fi está experimentando la transición a la quinta generación de Wi-Fi, el 802.11ac con MIMO. Es probable que un número cada vez mayor de clientes adopte la tecnología debido a una mejora en la velocidad de hasta 1,3 GHz en largas distancias, lo que impulsa la demanda.

- Algunos avances recientes en el mercado contienen soluciones de embalaje innovadoras con un diseño nuevo, único, vibrante y memorable con una estética mínima que impulsa el crecimiento del mercado. En enero de 2022, el Grupo Smurfit Kappa anunció la ampliación de la capacidad de su planta en Brasil mediante una inversión de 33 millones de dólares. Esto ayudará a la empresa a ampliar sus capacidades de envasado listo para el almacenamiento de electrodomésticos, productos frescos y productos farmacéuticos.

- Además, el sector automotriz representa una porción significativa del mercado estudiado, principalmente debido a su creciente adopción de vehículos eléctricos (EV) y vehículos híbridos. Dado que en los automóviles eléctricos e híbridos se utiliza una gran cantidad de dispositivos de memoria, procesadores, circuitos analógicos, dispositivos de potencia discretos y sensores, la demanda aumentará a un ritmo rápido durante el período de pronóstico.

- Según IBEF, se espera que el mercado de vehículos eléctricos (EV) de la India alcance los 50.000 millones de rupias (7.090 millones de dólares) para 2025. Además, un estudio del Centro CEEW para la financiación de la energía muestra que la India tendrá 206.000 millones de dólares en oportunidades para vehículos eléctricos para 2030. impulsará aún más el crecimiento del mercado de envases electrónicos.

- La propagación global de la pandemia ha perjudicado las ventas de soluciones de embalaje electrónico y embalajes de electrónica de consumo. La demanda de envases para productos electrónicos de consumo está impulsada por las industrias de la telefonía móvil y la informática. Incluso durante la pandemia, la producción de estas industrias no se vio significativamente afectada por la paralización de la producción, la escasez de materias primas y las interrupciones en la cadena de suministro.

Tendencias del mercado de envases electrónicos

La industria aeroespacial y de defensa adoptará cada vez más envases electrónicos

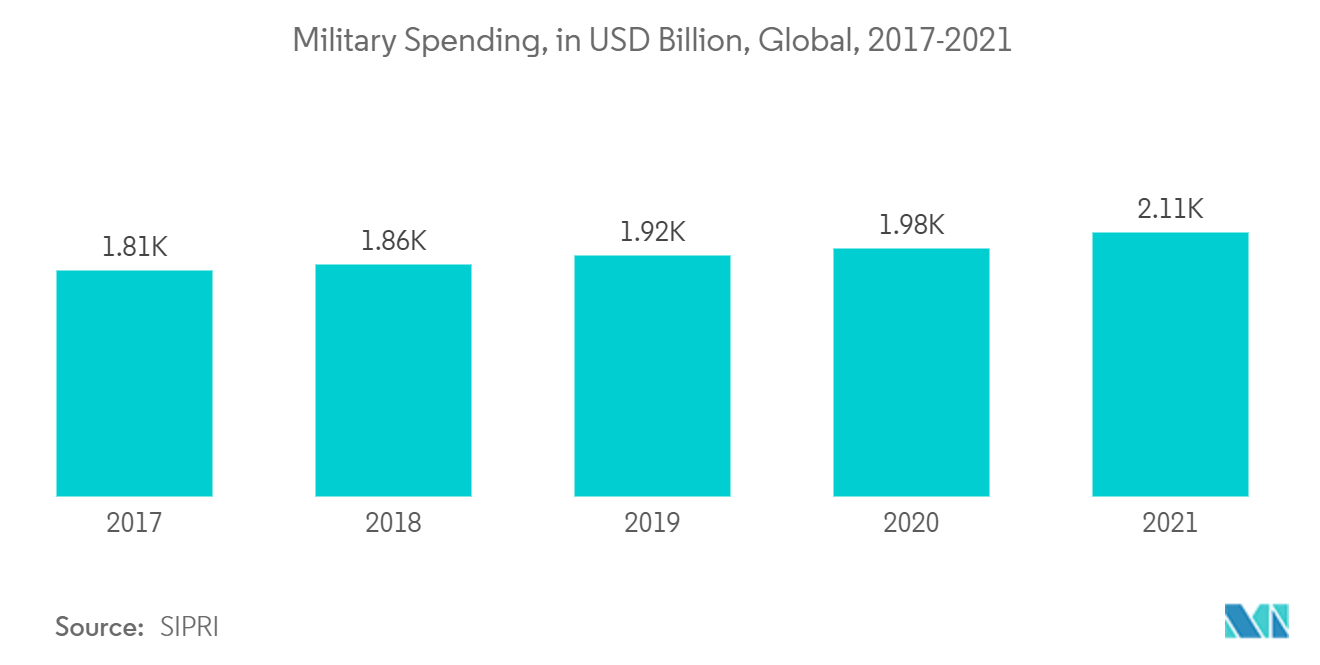

- Los presupuestos de defensa de las naciones desarrolladas, como Estados Unidos, Francia, el Reino Unido y muchas naciones en desarrollo, como Rusia, India, China, etc., han ido aumentando regularmente. Muchas de estas naciones también se dedican a la exportación de armas. Resulta en una inversión continua en I+D en el mercado aeroespacial y de defensa.

- Además, Rusia aumentó recientemente su gasto militar en un 2,9%, a 65.900 millones de dólares, mientras apoyaba a sus fuerzas a lo largo de la frontera con Ucrania. Este fue el tercer año consecutivo de crecimiento de Rusia; recientemente el gasto militar alcanzó el 4,1% del PIB.

- Además, varios tipos de equipos militares y aeroespaciales, como unidades de procesamiento de datos, sistemas de visualización de datos, computadoras y conjuntos de control y guía de aeronaves, están cargados con dispositivos semiconductores. Por ejemplo, según la Asociación de la Industria de Semiconductores, las ventas mundiales de la industria de semiconductores fueron de 47.400 millones de dólares durante agosto de 2022, un ligero aumento del 0,1% con respecto a agosto de 2021.

- Los buques de guerra navales, los canales de comunicación por satélite a bordo, los sistemas de control de armas, los guardacostas, etc., son usuarios de muchos productos electrónicos sofisticados y requieren un embalaje de grado militar de los componentes electrónicos y semiconductores. La humedad y el entorno hostil hacen necesario el requisito de productos de alta calidad y facilitan la inversión en I+D.

- Debido a estos factores, se prevé que los envases electrónicos experimenten un crecimiento significativo durante el período previsto.

Asia-Pacífico experimentará un crecimiento de mercado significativo

- Se estima que la región de Asia y el Pacífico tendrá la mayor cuota de mercado durante el período previsto debido a la creciente infraestructura automotriz y al aumento de las ventas de vehículos eléctricos. El aumento de los ingresos de la clase media y una gran población joven pueden impulsar la demanda en la industria automotriz. Según el IBEF, en junio de 2022, la producción total de vehículos de pasajeros, vehículos de tres, dos ruedas y cuatriciclos fue de 2.081.148 unidades, lo que impulsará el crecimiento del mercado estudiado en el futuro.

- Además, China se considera el centro electrónico del mundo debido a la fabricación y producción en masa de componentes eléctricos y productos electrónicos para cumplir con los más altos estándares de calidad, rendimiento y entrega. Esto ofrece un importante potencial de crecimiento al mercado de envases electrónicos.

- Las empresas regionales también están invirtiendo en la instalación de maquinaria que permita empaquetar productos electrónicos y semiconductores productivos. Además, en agosto de 2022, Polymatech, una empresa de fabricación de semiconductores con sede en Tamil Nadu, India, invirtió mil millones de dólares en el estado para ampliar sus instalaciones de fabricación y empaquetado de conjuntos de chips.

- Según la Agencia Nacional de Promoción y Facilitación de Inversiones (NIPFA), India ha experimentado un aumento significativo en la demanda de productos electrónicos. Se prevé que el sector de fabricación de productos electrónicos alcanzará los 220 mil millones de dólares en 2025 debido al fuerte apoyo político, las inversiones masivas de múltiples partes interesadas y un aumento en la demanda de productos electrónicos.

- Los aumentos masivos de la demanda interna, los avances tecnológicos y la producción de productos de alta calidad han sido los principales impulsores del crecimiento industrial de China. Esta producción a gran escala de papel y cartón en China está creando un entorno saludable para las ventas de envases electrónicos.

Descripción general de la industria del embalaje electrónico

El mercado de envases electrónicos está fragmentado. Los microsistemas se utilizan en casi todas las industrias verticales, siendo algunas secciones importantes la electrónica de consumo, equipos sanitarios, aeroespacial y de defensa, comunicaciones, etc. Los dispositivos semiconductores, como los circuitos integrados, se han convertido en una parte integral de una máquina a medida que la electrónica se integra en las máquinas. , lo que, a su vez, está impulsando significativamente el crecimiento de los envases electrónicos. De cara al futuro se esperan adquisiciones y colaboración de grandes empresas con startups, centrándose en la innovación.

En febrero de 2022, Siemens Digital Industries Software anunció que está trabajando con Advanced Semiconductor Engineering (ASE), un proveedor líder de empaques de semiconductores, en dos plataformas para interconexiones y ensamblajes de paquetes de circuitos integrados (IC) complejos múltiples. En mayo de 2021, Intel Corporation anunció una inversión de 3.500 millones de dólares para mejorar sus instalaciones en Nuevo México para fabricar tecnologías avanzadas de embalaje de semiconductores, como Foveros, la innovadora tecnología de embalaje 3D de Intel. Intel puede crear CPU con mosaicos de cálculo apilados verticalmente en lugar de uno al lado del otro, gracias a la innovadora técnica de empaquetado 3D de Foveros, que ofrece un mejor rendimiento en un paquete más pequeño.

Líderes del mercado de envases electrónicos

-

AMETEK Inc.

-

UFP Technologies, Inc.

-

E. I. du Pont de Nemours and Company

-

Sealed Air Corporation

-

Dordan Manufacturing Company

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases electrónicos

- Junio de 2022 Digimarc Corporation anunció una asociación con Sealed Air, líder mundial en impresión y embalaje digitales, para llevar la digitalización de productos a mercados como el cumplimiento del comercio electrónico, la industria y los bienes de consumo a escala a través de embalajes inteligentes.

- Marzo de 2022 Intel reveló la primera fase de sus esfuerzos para invertir hasta 80 mil millones de euros (84 mil millones de dólares) en la Unión Europea durante la próxima década en toda la cadena de valor de los semiconductores, desde la investigación y el desarrollo hasta la producción y las tecnologías de embalaje avanzadas.

Informe de mercado de envases electrónicos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Creciente preocupación por la seguridad de los productos y del consumidor

4.2.2 Los avances tecnológicos impulsan la calidad del producto

4.3 Restricciones del mercado

4.3.1 Altos costos de embalaje electrónico y falta de profesionales calificados para desafiar el crecimiento del mercado

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

4.5 Instantánea de la tecnología

5. SEGMENTACIÓN DE MERCADO

5.1 Por materiales

5.1.1 El plastico

5.1.2 Metal

5.1.3 Vaso

5.1.4 Otros materiales

5.2 Por industria del usuario final

5.2.1 Electrónica de consumo

5.2.2 Aeroespacial y Defensa

5.2.3 Automotor

5.2.4 Cuidado de la salud

5.2.5 Otras industrias de usuarios finales

5.3 Por geografía

5.3.1 América del norte

5.3.1.1 Estados Unidos

5.3.1.2 Canada

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemania

5.3.2.3 Francia

5.3.2.4 Resto de Europa

5.3.3 Asia Pacífico

5.3.3.1 Porcelana

5.3.3.2 India

5.3.3.3 Japón

5.3.3.4 Resto de Asia Pacífico

5.3.4 América Latina

5.3.5 Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 AMETEK Inc.

6.1.2 Dordan Manufacturing Company

6.1.3 E. I. du Pont de Nemours and Company

6.1.4 GY Packaging, Plastiform Inc.

6.1.5 Kiva Container Corporation

6.1.6 Primex Design & Fabrication

6.1.7 Quality Foam Packaging Inc.

6.1.8 Sealed Air Corporation

6.1.9 The Box Co-Op

6.1.10 UFP Technologies, Inc.

7. ANÁLISIS DE INVERSIONES

8. FUTURO DEL MERCADO

Segmentación de la industria del embalaje electrónico

El empaquetado electrónico es la creación y producción de secciones para dispositivos electrónicos que van desde dispositivos semiconductores individuales hasta sistemas completos, como computadoras centrales. El mercado estudiado está segmentado por tipos de materiales como plástico, metal y vidrio. Este tipo de embalaje es utilizado por diversas industrias de usuarios finales, como la electrónica de consumo, la aeroespacial y de defensa, la automoción y la atención sanitaria en múltiples geografías. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

El impacto de COVID-19 en el mercado y los segmentos afectados también están cubiertos por el alcance del estudio. Además, la alteración de los factores que afectan la expansión del mercado en el futuro próximo se ha cubierto en el estudio sobre impulsores y restricciones.

| Por materiales | ||

| ||

| ||

| ||

|

| Por industria del usuario final | ||

| ||

| ||

| ||

| ||

|

| Por geografía | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Preguntas frecuentes sobre investigación de mercado de envases electrónicos

¿Cuál es el tamaño actual del mercado Embalaje electrónico?

Se proyecta que el mercado de envases electrónicos registrará una tasa compuesta anual del 18,51% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado Embalaje electrónico?

AMETEK Inc., UFP Technologies, Inc., E. I. du Pont de Nemours and Company, Sealed Air Corporation, Dordan Manufacturing Company son las principales empresas que operan en el mercado de envases electrónicos.

¿Cuál es la región de más rápido crecimiento en el mercado Embalaje electrónico?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de embalaje electrónico?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de envases electrónicos.

¿Qué años cubre este mercado de Embalaje electrónico?

El informe cubre el tamaño histórico del mercado de Embalaje electrónico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Embalaje electrónico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del embalaje electrónico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Embalaje electrónico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Embalaje electrónico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.