Análisis de mercado de vigilancia electrónica de artículos (EAS)

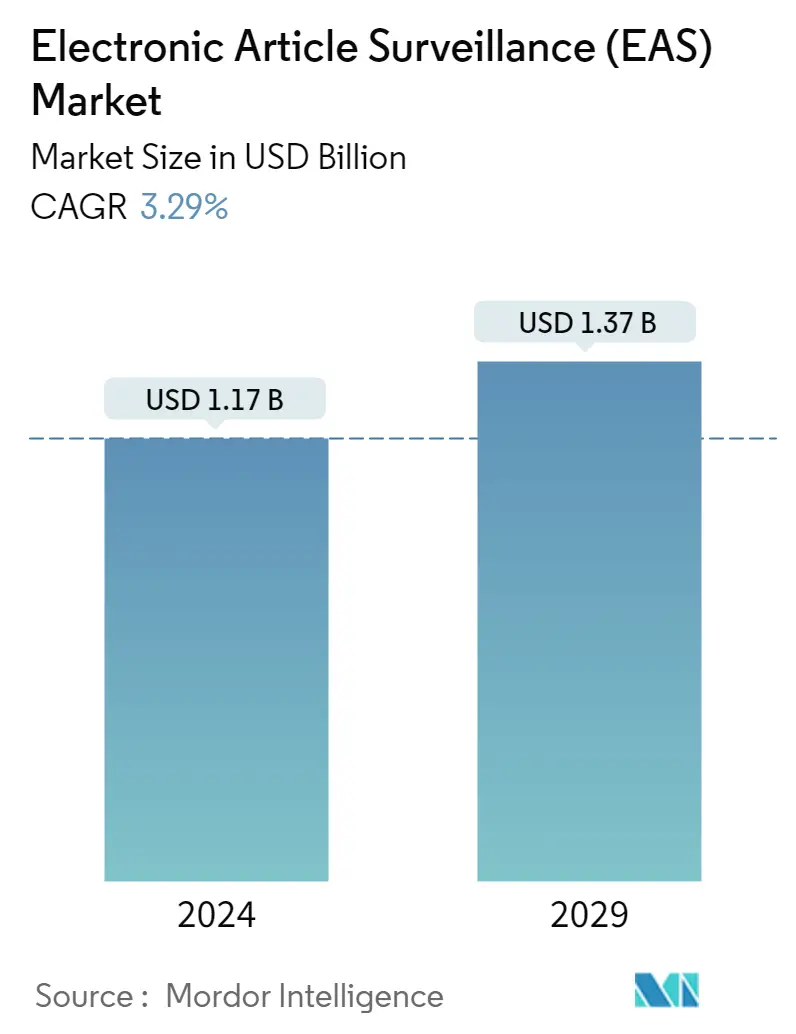

El tamaño del mercado de vigilancia electrónica de artículos se estima en 1,17 mil millones de dólares en 2024, y se espera que alcance los 1,37 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,29% durante el período previsto (2024-2029).

- La creciente frecuencia de incidentes de robo en tiendas y delincuencia organizada en el comercio minorista ha llevado a los minoristas a invertir en soluciones de seguridad sólidas, como sistemas EAS, para proteger sus activos y minimizar las pérdidas. El avance de la tecnología y las innovaciones han impactado los sistemas EAS en los últimos años.

- La amenaza del crimen organizado en el comercio minorista continúa creciendo en todo el mundo. El crimen organizado en el comercio minorista, desde descarados robos de productos por parte de bandas agresivas hasta sofisticados equipos de fraude de compradores electrónicos, es una preocupación cada vez mayor para los minoristas. Por lo tanto, protegerse contra hurtos, pérdidas de inventario y robos se está convirtiendo en un problema principal para las tiendas minoristas, generando demanda de productos EAS y, por lo tanto, impulsando significativamente el crecimiento del mercado estudiado.

- El hurto en tiendas es una de las principales causas de la contracción del comercio minorista. El creciente número de ladrones en tiendas en todo el mundo ha aumentado la demanda de sistemas electrónicos de vigilancia de mercancías, especialmente en la industria minorista. El uso de EAS reduce la necesidad de una vigilancia integral en todas las áreas, ahorrando importantes inversiones y brindando seguridad a los productos.

- Además, la tendencia creciente de las operaciones digitales y el creciente potencial de crecimiento en los mercados emergentes son algunas de las oportunidades importantes para los proveedores de EAS. Se espera que las tiendas de ropa y moda capten una gran cuota de mercado de la tecnología EAS.

- Sin embargo, se prevé que aspectos como la necesidad de inversión adicional para implementar soluciones EAS y las interrupciones en la industria minorista que afectan la demanda sean factores importantes que impidan el crecimiento del mercado estudiado durante todo el período de pronóstico.

- Durante el brote de COVID-19, la tasa de crecimiento del mercado se desaceleró significativamente debido al cierre temporal de tiendas en todo el mundo, incluidas tiendas de ropa y moda y otros grandes almacenes. En el escenario post-COVID-19, el sector minorista está experimentando un crecimiento significativo, lo que se espera que aumente la demanda de EAS.

Tendencias del mercado de vigilancia electrónica de artículos (EAS)

Ropa y accesorios de moda mantendrán una importante cuota de mercado

- La vigilancia electrónica de artículos (EAS) ayuda a los minoristas de ropa a detectar y prevenir robos, protegiendo todo, desde jeans y bolsos de diseñador hasta chaquetas y zapatos de cuero. Las etiquetas o etiquetas de sensores se colocan en los artículos y el personal las retira o desactiva cuando los artículos se compran o prestan correctamente.

- La integración de EAS en prendas de vestir y accesorios de moda está impulsada por beneficios relacionados, como facilidad de uso, esfuerzo reducido, comercialización y marca abiertas, entrega más rápida en las tiendas y una mejor experiencia del cliente.

- Visibilidad de la mercancía con soluciones basadas en identificación por radiofrecuencia (RFID) que brindan información detallada sobre la ubicación y la cantidad de calzado y prendas de vestir desde el origen hasta la tienda para reducir los costos de inventario, reducir los desabastecimientos y aumentar las ventas y las ganancias.

- La ropa generalmente se asegura mediante el uso de etiquetas de seguridad duras disponibles en varias formas con diferentes mecanismos operativos y fortalezas. Cada uno de estos factores mejora la seguridad de los artículos.

- Por razones de seguridad, se recomiendan etiquetas redondas o con forma de concha, ya que es menos probable que se despeguen. Al mismo tiempo, también se presta atención al tamaño de la cabeza del alfiler para garantizar la seguridad. Cuanto más grande es la cabeza del alfiler, más difícil es ponerse la ropa sin dañarla y dejarla inutilizable debido a un robo. Además, las etiquetas de tinta también se utilizan en la ropa y se pueden aplicar para mejorar las etiquetas EAS. Las etiquetas de tinte liberan tinta permanente en la ropa si se manipula la etiqueta, lo que garantiza una estrategia de denegación de beneficios.

- Una solución basada en RFID (identificación por radiofrecuencia) muestra exactamente cuántos zapatos y ropa están en camino desde la fábrica hasta la tienda. Esto significa menores costos de inventario, menos falta de existencias y más ventas y ganancias.

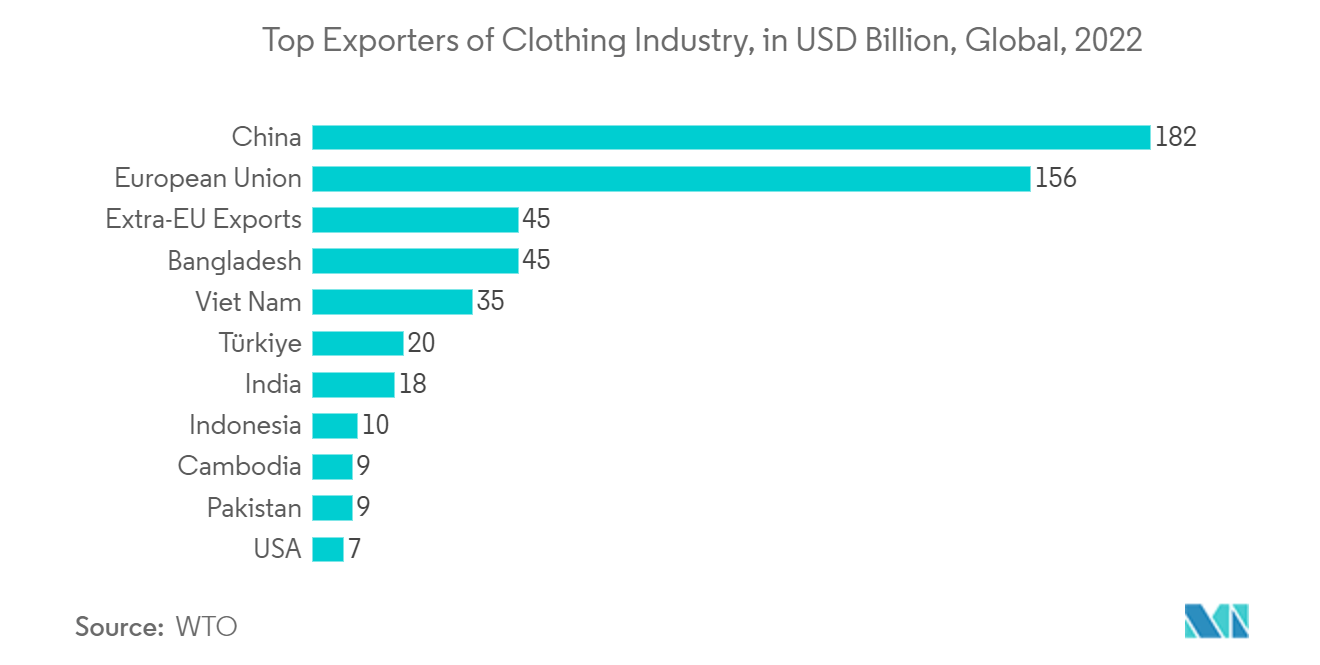

- Por regiones, se prevé que Asia Pacífico crezca debido a la creciente demanda de ropa y accesorios de moda y a la creciente exportación de artículos de moda. Según el World Trade Statistical Review 2023, China fue el principal exportador de la industria de la confección en 2022, con un valor total de exportación de 182 mil millones de dólares. El valor de las exportaciones de Bangladesh y Vietnam fue de 45 mil millones de dólares y 35 mil millones de dólares, respectivamente. Se espera que la creciente exportación de prendas de vestir impulse las ventas minoristas de prendas de vestir, lo que a su vez impulsará el crecimiento del segmento.

Asia Pacífico registrará un gran crecimiento

- En la industria minorista de la India, las compras de lujo están ganando terreno progresivamente. Las crecientes actividades de compras han dado como resultado un aumento de las ventas para los jugadores de lujo en línea, ya que los consumidores todavía están probando métodos novedosos para conseguir artículos de lujo y raros.

- Según la India Brand Equity Foundation (IBEF), se espera que el mercado de comercio electrónico de la India alcance un valor de 200 mil millones de dólares en 2026. Existe una demanda creciente de marcas internacionales y productos extranjeros entre los consumidores indios conectados digitalmente, lo que lleva a una alta pedidos de volumen para almacenes automatizados avanzados para dar cabida al creciente volumen de mercancías generales. Se espera que un aumento de dichas compras impulse el mercado estudiado.

- En China, entre los segmentos de usuarios finales, los supermercados y las tiendas de mercancías masivas representan una parte importante del mercado. A medida que aumenta el número de tiendas que venden ropa y accesorios de moda, supermercados y comerciantes masivos, también aumenta la demanda de sistemas EAS. Se prevé que el número de supermercados y puntos de venta de mercancías masivas aumentará como resultado de la fuerte expansión económica del país, la mejora de los niveles de vida, el aumento de los ingresos disponibles, el aumento del consumo y los cambios en los estilos de vida.

- En Japón, el crecimiento del mercado está impulsado por una creciente conciencia entre los minoristas y propietarios de tiendas sobre los beneficios del uso de antenas EAS, como la protección contra la pérdida de inventario. Es por eso que varios actores importantes están desarrollando sistemas de seguridad sofisticados que ofrecen alta estabilidad, un rango extendido de detección, reducción de falsas alarmas y sólidas capacidades antiinterferencias. Por ello, el mercado tiene unas perspectivas positivas, junto con la creciente demanda de antenas EAS en el sector sanitario.

- En Asia-Pacífico, países como Bangladesh, Corea del Sur, Singapur, Australia y Malasia tienen una gran oportunidad en el mercado de vigilancia electrónica de artículos (EAS). Se prevé que el mercado de EAS crezca a un ritmo significativo en Asia-Pacífico. Se espera que los sistemas EAS tengan una mayor demanda a medida que crezca el número de plataformas minoristas en los sectores de prendas de vestir, supermercados y mercancías masivas.

- El crecimiento de los supermercados está impulsando la demanda de un sistema EAS avanzado para atender los crecientes casos de robos en tiendas. En julio de 2023, Coles Supermarkets, operador de la cadena de supermercados con sede en Australia, propiedad de Coles Group Ltd, anunció la expansión de su negocio en Malasia a través de una asociación con Jaya Grocer Holdings Sdn Bhd, presentando una colección variada de 200 productos. Se espera que estos desarrollos impulsen la demanda de soluciones y productos EAS en la región.

Descripción general de la industria de vigilancia electrónica de artículos (EAS)

El mercado de sistemas EAS es moderadamente competitivo, con muchos actores globales y regionales como Sensormatic Solutions (Johnson Controls International PLC), Nedap NV, Avery Dennison Corporation, Ketec Inc. y Checkpoint Systems Inc. (CCL Industries Inc.). Se espera que el aumento de las inversiones en I+D y la innovación, junto con estrategias como asociaciones y colaboraciones, impulsen el crecimiento del mercado en el futuro cercano y brinden oportunidades potenciales de crecimiento para nuevos participantes en el mercado en el futuro.

Por ejemplo, en abril de 2023, Checkpoint Systems, un proveedor líder de soluciones de tecnología RF y RFID, adquirió Alert Systems con sede en Dinamarca, un experto líder en Internet de las cosas (IoT) centrado en la detección de imanes y metales en el sector minorista.

En mayo de 2023, CONTROLTEK, una solución líder en embalaje a prueba de manipulaciones, inventario RFID, seguimiento de activos y protección de activos minoristas, otorgó una nueva patente para su sistema EAS que utiliza la tecnología Time of Flight (TOF), que comprende los movimientos de los clientes y reduce las falsas alarmas. para RFID como EAS. La nueva patente permite a CONTROLTEK reducir las falsas alarmas del sistema y mejorar la precisión de la detección de amenazas. InFlight RFID, la RFID de próxima generación como EAS, aprovecha esta tecnología y se está implementando en tiendas minoristas de todo el mundo. La detección precisa de amenazas es un componente importante de un sistema EAS seguro y CONTROLTEK incorpora constantemente esta tecnología en su sistema EAS.

Líderes del mercado de vigilancia electrónica de artículos (EAS)

-

Sensormatic Solutions (Johnson Controls International PLC)

-

Nedap NV

-

Avery Dennison Corporation

-

Ketec Inc.

-

Checkpoint Systems Inc. (CCL Industries Inc.)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market__competive_logo123.webp)

Noticias del mercado de vigilancia electrónica de artículos (EAS)

- Junio de 2023 Controltek presentó un innovador centro de recursos RFID en línea, lo que marca un avance significativo en el seguimiento de activos, la gestión de inventario y RFID para la vigilancia electrónica de artículos (EAS). Esta plataforma virtual sirve como un centro en línea integral que brinda a las empresas datos valiosos, concientización y educación en el ámbito de la tecnología RFID.

- Abril de 2023 Checkpoint Systems, líder mundial en soluciones de tecnología RFID y RF, adquirió Alert Systems, una empresa con sede en Dinamarca que se especializa en Internet de las cosas (IoT), con un enfoque particular en la detección de metales e imanes en el sector minorista. Esta adquisición estratégica tiene como objetivo mejorar el compromiso de Checkpoint Systems con las soluciones de prevención de pérdidas y fortalecer su oferta de productos.

Segmentación de la industria de vigilancia electrónica de artículos (EAS)

La vigilancia electrónica de artículos, EAS, es un sistema utilizado por las empresas minoristas para prevenir el robo cuando se coloca una etiqueta detectable electrónicamente en la ropa o los productos.

El mercado de vigilancia electrónica de artículos está segmentado por componente (etiquetas, antenas, desactivadores/separadores y otros componentes), tecnología (acustomagnética, electromagnética, RF y RFID, microondas y otras tecnologías), usuario final (ropa y accesorios de moda, cosméticos/ farmacia, supermercados y tiendas de mercancías masivas, y otros usuarios finales), y geografía (América del Norte (Estados Unidos y Canadá), Europa (Alemania, Reino Unido, Francia y el resto de Europa), Asia Pacífico (India, China, Japón y el resto de Asia Pacífico), América Latina (Brasil, México y el resto de América Latina), Medio Oriente y África).

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Etiquetas |

| Antenas |

| Desactivadores/Separadores |

| Otros componentes (etiquetas y protectores) |

| Acústico-magnético |

| Electromagnético |

| RF y RFID |

| Microondas y otros |

| Ropa y complementos de moda |

| Cosmética/Farmacia |

| Supermercados y Tiendas de Mercancía Masiva |

| Otros usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Resto de Asia-Pacífico | |

| América Latina | Brasil |

| México | |

| Resto de América Latina | |

| Medio Oriente y África |

| Por componente | Etiquetas | |

| Antenas | ||

| Desactivadores/Separadores | ||

| Otros componentes (etiquetas y protectores) | ||

| Por tecnología | Acústico-magnético | |

| Electromagnético | ||

| RF y RFID | ||

| Microondas y otros | ||

| Por usuario final | Ropa y complementos de moda | |

| Cosmética/Farmacia | ||

| Supermercados y Tiendas de Mercancía Masiva | ||

| Otros usuarios finales | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Resto de Asia-Pacífico | ||

| América Latina | Brasil | |

| México | ||

| Resto de América Latina | ||

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de vigilancia electrónica de artículos (EAS)

¿Qué tamaño tiene el mercado de vigilancia electrónica de artículos?

Se espera que el tamaño del mercado de vigilancia electrónica de artículos alcance los 1,17 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,29% hasta alcanzar los 1,37 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Vigilancia electrónica de artículos?

En 2024, se espera que el tamaño del mercado de vigilancia electrónica de artículos alcance los 1,17 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Vigilancia electrónica de artículos?

Sensormatic Solutions (Johnson Controls International PLC), Nedap NV, Avery Dennison Corporation, Ketec Inc., Checkpoint Systems Inc. (CCL Industries Inc.) son las principales empresas que operan en el mercado de vigilancia electrónica de artículos (EAS).

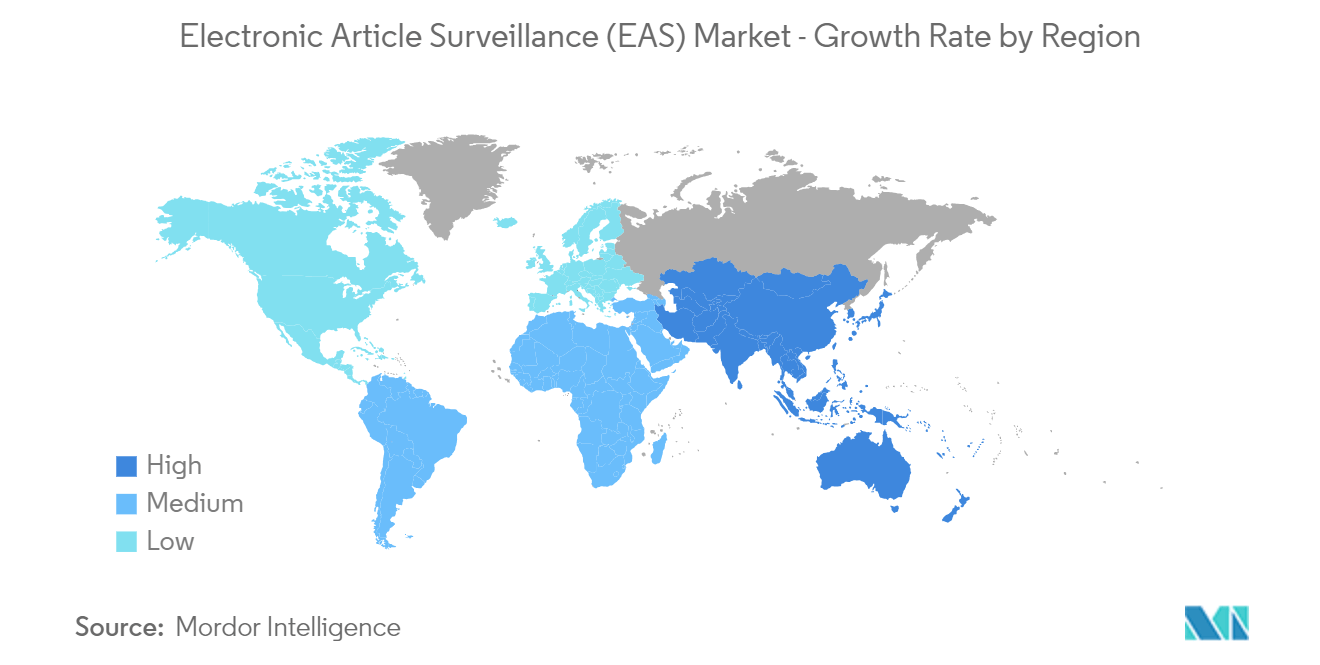

¿Cuál es la región de más rápido crecimiento en el mercado Vigilancia electrónica de artículos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Vigilancia electrónica de artículos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de vigilancia electrónica de artículos.

¿Qué años cubre este mercado de Vigilancia electrónica de artículos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de vigilancia electrónica de artículos se estimó en 1,13 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Vigilancia de artículos electrónicos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Vigilancia de artículos electrónicos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de vigilancia electrónica de artículos (EAS)

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la vigilancia electrónica de artículos (EAS) en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la vigilancia electrónica de artículos (EAS) incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.