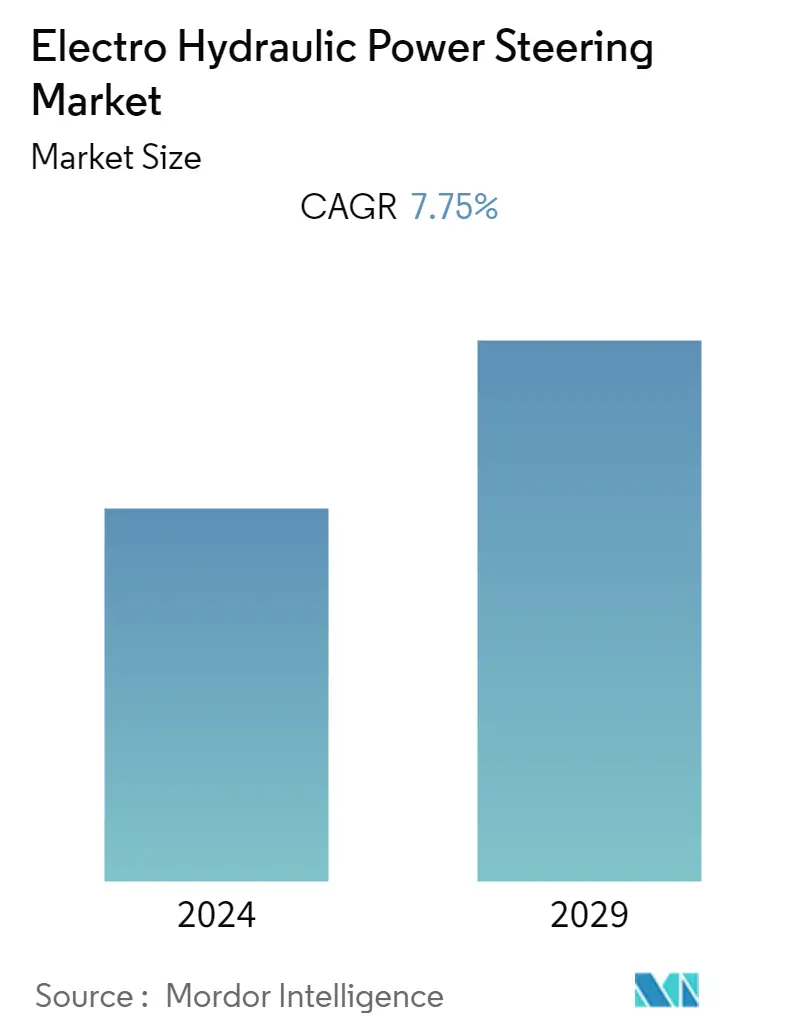

Tamaño del mercado de dirección asistida electrohidráulica

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | 7.75 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de dirección asistida electrohidráulica

El mercado de dirección asistida electrohidráulica automotriz está valorado en 2,84 mil millones de dólares en el año en curso y se prevé que alcance una valoración neta de 4,12 mil millones de dólares en los próximos cinco años, registrando un crecimiento CAGR del 7,75% durante el período previsto.

A largo plazo, el aumento de las inversiones en I+D por parte de los principales actores de la industria, el aumento de las ventas de vehículos eléctricos e híbridos, junto con la creciente demanda de vehículos comerciales, se atribuyen al crecimiento del sector del comercio electrónico. Está ayudando a crear demanda en la industria automotriz y del transporte, impactando así positivamente el creciente crecimiento del mercado de dirección asistida electrohidráulica para automóviles. Algunos factores, como el alto costo de los sistemas de dirección asistida electrohidráulica y el fuerte enfoque de los principales fabricantes de vehículos comerciales en la reducción de costos, pueden obstaculizar las perspectivas de crecimiento de la industria de sistemas de dirección asistida electrohidráulica para automóviles.

Los principales actores del mercado están ampliando su capacidad de producción para satisfacer la creciente demanda de sistemas de dirección asistida electrohidráulica y también participan en fusiones y adquisiciones para reforzar su cartera. Por ejemplo, en agosto de 2022, Kongsberg Automotive anunció la venta de sus operaciones de Shawinigan en Canadá a Bombardier Recreational Products, Inc. (BRP Inc.) por 104 millones de euros (110 millones de dólares). La planta de fabricación de Shawinigan produce sensores, actuadores, dirección asistida electrónica, mazos de cables y conjuntos de tableros para vehículos deportivos y recreativos. Además, con la rápida transformación de los sistemas avanzados de asistencia al conductor (ADAS), la conducción automatizada y los automóviles conectados, existe una mayor demanda de introducir componentes de nueva era para mejorar la capacidad de consumo de combustible, lo que a su vez está impactando positivamente el creciente crecimiento del sector eléctrico. -Mercado de dirección asistida hidráulica.

Asia-Pacífico es el mercado de dirección asistida electrohidráulica para automóviles más grande del mundo, debido a la presencia de varios fabricantes de vehículos eléctricos, las altas ventas de vehículos comerciales y una industria de componentes automotrices bien desarrollada. América del Norte y Europa son los siguientes mercados más importantes debido a la presencia de importantes fabricantes de piezas y componentes como ZF Friedrichshafen AG y las fuertes perspectivas de ventas de vehículos comerciales, incluidos autocares de larga distancia y camiones de varios ejes.

Dirección asistida electrohidráulica Tendencias del mercado

El segmento de motores de dirección ganará tracción durante el período de pronóstico

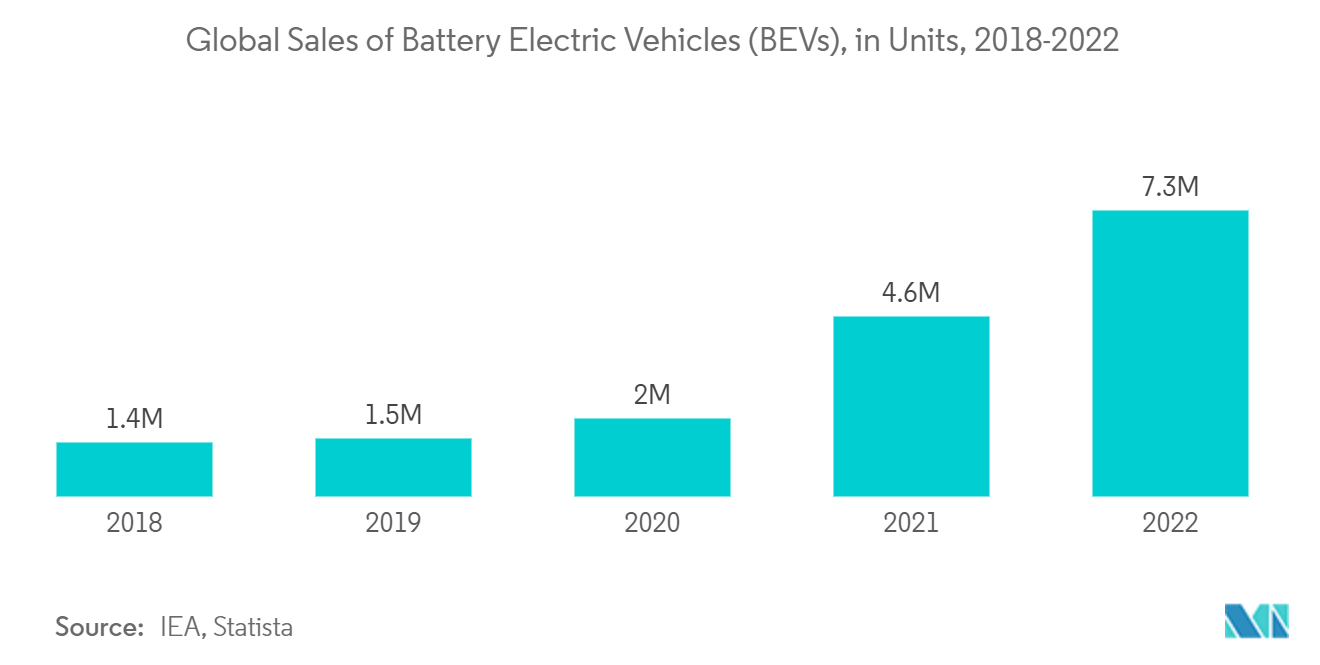

La creciente conciencia de los consumidores sobre los peligros ambientales, junto con la agresiva estrategia del gobierno para promover la reducción de las emisiones de carbono, está contribuyendo al crecimiento del mercado de vehículos eléctricos en todo el mundo. Esto, a su vez, tiene un impacto positivo en la demanda de motores de dirección necesarios para los sistemas de dirección asistida electrohidráulica. Por ejemplo,.

- En julio de 2023, las ventas de vehículos eléctricos en la región europea registraron un crecimiento del 50% en comparación con el mismo mes de 2021. Además, las ventas de vehículos eléctricos con batería en Europa aumentaron un 54,7% en julio de 2023, en comparación con el mismo período de 2022, debido a la flexibilización de las restricciones en la cadena de suministro.

La integración de un sistema de dirección electrohidráulico en los modelos de vehículos requiere que un motor eléctrico genere energía hidráulica. Sigue existiendo una mayor necesidad de motores de dirección avanzados, que puedan mejorar de manera eficiente la experiencia de dirección del conductor.

Los cambios significativos en las tecnologías de dirección asistida electrohidráulica impulsados por las mejoras y avances en los motores de dirección también están brindando un gran impulso a las ventas de sistemas de dirección asistida electrohidráulica. Muchos fabricantes de vehículos y repuestos, como Nissan Motor, Bosch y ZF, entre otros, están participando activamente en el desarrollo de motores de dirección avanzados que pueden utilizarse en un sistema de dirección asistida electrohidráulica. Además, estos fabricantes de equipos originales también están lanzando motores de dirección asistida electrohidráulica diseñados específicamente para vehículos autónomos. Con la mayor adopción de vehículos autónomos en el mercado, se prevé que el segmento de motores de dirección experimente un rápido aumento durante el período de pronóstico.

Se espera que el subsegmento de motores de dirección contribuya con la participación mayoritaria en los ingresos del mercado general de dirección asistida electrohidráulica para automóviles por tipo de componente, ya que los motores de dirección son más rentables y fáciles de mantener que otros componentes como los sensores. La introducción de motores de dirección avanzados ayudará a simplificar la estructura y ofrecerá una buena reducción de peso al mantener menos circuitos de transmisión. Se espera que estos motores de dirección asistida electrohidráulica de nueva generación fortalezcan aún más la participación de mercado del subsegmento de motores de dirección en el segmento de componentes.

Asia-Pacífico seguirá siendo el mercado más grande durante el período de pronóstico

La creciente tasa de urbanización, el creciente parque de vehículos y el creciente ingreso disponible per cápita de los consumidores están impulsando el mercado automotriz en la región de Asia y el Pacífico. Esto, a su vez, está impactando positivamente la demanda de sistemas de dirección asistida electrohidráulica para automóviles en esta región. A medida que más consumidores migran a las zonas urbanas en busca de mejores oportunidades laborales y financieras, se dispara la preferencia por utilizar el transporte privado. Tiene un impacto positivo en el mercado de turismos de la región. Junto con eso, la integración de vehículos eléctricos debido al creciente enfoque del gobierno en la adopción de vehículos de nueva energía contribuye al crecimiento del mercado de vehículos eléctricos, lo que posteriormente impacta la demanda de componentes de la nueva era, como los sistemas de dirección asistida electrohidráulica.

- En el año fiscal 2023, las ventas de vehículos eléctricos de cuatro ruedas nuevos en la India alcanzaron las 48.105 unidades, lo que representa un crecimiento interanual del 143,2% en comparación con el año fiscal 2022.

- Según la Agencia Internacional de Energía, las nuevas ventas de coches eléctricos en China alcanzaron los 6 millones de unidades en 2022, frente a sólo 3,3 millones de unidades en 2021.

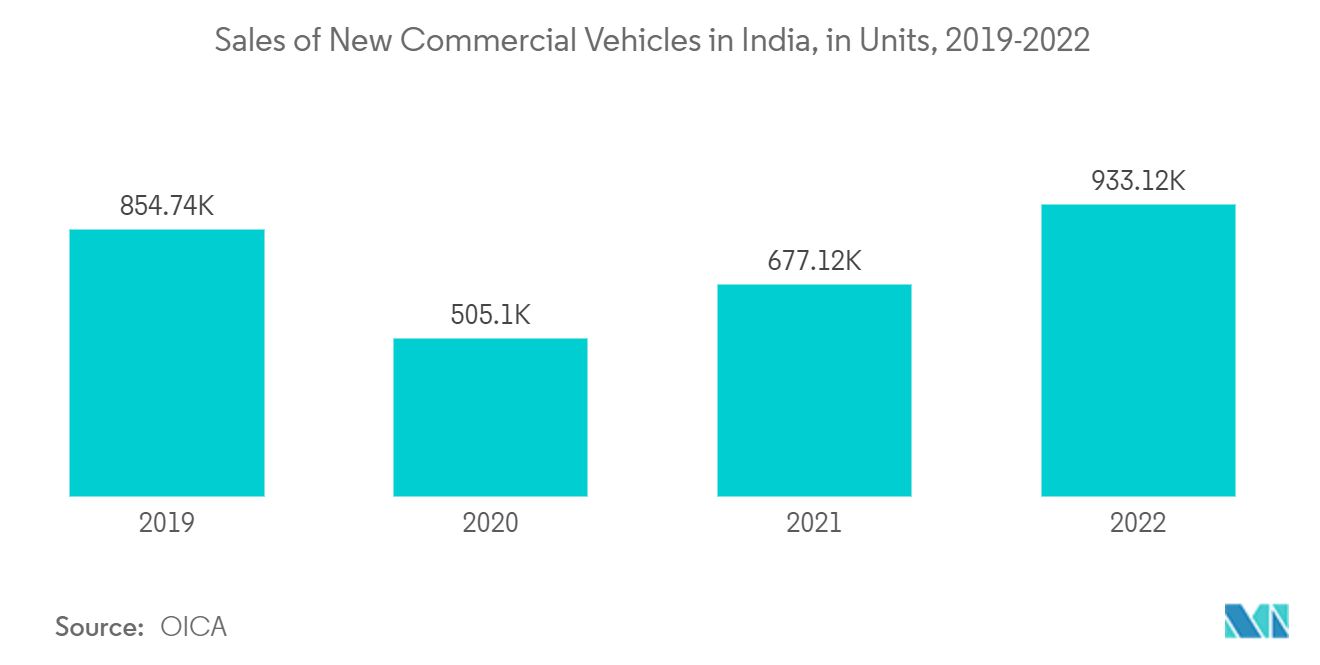

Además del crecimiento de los vehículos de pasajeros, la industria de vehículos comerciales en la región de Asia y el Pacífico también actúa como un importante catalizador para el crecimiento de este segmento. Se debe al avance del sector del comercio electrónico, al crecimiento del sector de entrega de última milla y al aumento de la actividad de la construcción. El desarrollo de sistemas avanzados de dirección asistida es esencial para la industria de vehículos comerciales debido al mayor peso de estos vehículos. Requiere un sistema de dirección suave para mantener un par óptimo. Por lo tanto, con el aumento de las ventas de vehículos comerciales en la región de Asia y el Pacífico, existirá una mayor demanda de sistemas de dirección avanzados. Esto, a su vez, contribuirá positivamente al crecimiento del mercado de dirección asistida electrohidráulica para automóviles en esta región.

- En 2022, las ventas nuevas de vehículos comerciales en India alcanzaron las 933 mil unidades, en comparación con las 677 mil unidades en 2021, registrando un crecimiento interanual del 37,8%.

Descripción general de la industria de la dirección asistida electrohidráulica

El mercado de las direcciones asistidas electrohidráulicas para automoción está muy consolidado y competitivo. El mercado se caracteriza por la presencia de actores considerablemente importantes que han conseguido contratos de suministro a largo plazo con los principales fabricantes de equipos originales del sector del automóvil. Estos actores también participan en empresas conjuntas, fusiones y adquisiciones y desarrollo de productos para mejorar su cartera de marcas.

Algunos de los principales actores que dominan el mercado global son JTEKT Corporation, Nissan Motor Corporation, SEAT, Robert Bosch GmbH, ZF Friedrichshafen, Danfoss A/S, Mitsubishi Heavy Industries y Evamo, entre otros. Los actores clave están lanzando nuevos productos para asegurar su posición en el mercado y mantenerse a la vanguardia del mercado. Por ejemplo,.

- En junio de 2023, Robert Bosch anunció su asociación con Arnold NextG para introducir sistemas de dirección por cable en el mercado de la automoción en producción a gran escala. Esta asociación aseguró su compromiso de ofrecer a sus clientes sistemas de dirección avanzados, como sistemas de dirección asistida electrohidráulica. La asociación tiene como objetivo apoyar el desarrollo activo en el espacio de la conducción automatizada suministrando a los fabricantes de automóviles piezas y componentes esenciales de la nueva era.

Dirección asistida electrohidráulica Líderes del mercado

-

JTEKT Corporation

-

Nissan Motor Corporation

-

SEAT

-

Robert Bosch GmbH

-

ZF Friedrichshafen

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dirección asistida electrohidráulica

- Abril de 2023: Mitsubishi anunció su plan para reestructurar el negocio de equipos automotrices de la compañía para mejorar la eficiencia operativa. El plan también mejora su rentabilidad al abordar las necesidades de los sectores conectado, autónomo, compartido y de servicios y eléctrico (CASE). Mitsubishi pretende garantizar una reducción de costes en diversos equipos, como la dirección asistida electrohidráulica y otros, para obtener una ventaja competitiva en el mercado.

- Diciembre de 2022: China Automotive Systems, un proveedor de sistemas y componentes de dirección asistida en China, anunció la introducción de una nueva serie de sistemas de dirección asistida eléctrica para el mayor productor chino de vehículos eléctricos (EV), BYD Auto. El sistema de dirección avanzado desarrollado, conocido como DP-EPS, con una capacidad de volumen de 300.000 unidades al año, se integrará en modelos de vehículos eléctricos como el Tang.

Informe de mercado Dirección asistida electrohidráulica – Tabla de contenidos

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.1.1 Aumento de la adopción de vehículos eléctricos

4.2 Restricciones del mercado

4.2.1 Alto costo inicial de los sistemas de dirección asistida electrohidráulica

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 El poder de negociacion de los proveedores

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 Amenaza de nuevos participantes

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor - USD)

5.1 Por tipo de vehículo

5.1.1 Carros pasajeros

5.1.2 Vehículos comerciales

5.2 Por tipo de componente

5.2.1 Motores de dirección

5.2.2 Sensores

5.2.3 Otros (Bombas, Mangueras, etc.)

5.3 Por canal de ventas

5.3.1 Fabricante de equipos originales (OEM)

5.3.2 Mercado de accesorios

5.4 Por geografía

5.4.1 América del norte

5.4.1.1 Estados Unidos

5.4.1.2 Canada

5.4.1.3 Resto de América del Norte

5.4.2 Europa

5.4.2.1 Alemania

5.4.2.2 Reino Unido

5.4.2.3 Francia

5.4.2.4 Italia

5.4.2.5 España

5.4.2.6 El resto de Europa

5.4.3 Asia-Pacífico

5.4.3.1 India

5.4.3.2 Porcelana

5.4.3.3 Japón

5.4.3.4 Corea del Sur

5.4.3.5 Resto de Asia-Pacífico

5.4.4 Resto del mundo

5.4.4.1 Emiratos Árabes Unidos

5.4.4.2 Brasil

5.4.4.3 Sudáfrica

5.4.4.4 Otros países

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de la empresa*

6.2.1 JTEKT Corporation

6.2.2 Nissan Motor Corporation

6.2.3 SEAT

6.2.4 Robert Bosch GmbH

6.2.5 ZF Friedrichshafen

6.2.6 Danfoss A/S

6.2.7 Eaton

6.2.8 Danotek Motion Technologies

6.2.9 Allied Motion Inc

6.2.10 Mitsubishi Heavy Industries

6.2.11 Dana TM4

6.2.12 Evamo

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Mejora de la tecnología de sistemas avanzados de asistencia al conductor (ADAS)

Segmentación de la industria de dirección asistida electrohidráulica

El sistema de dirección asistida electrohidráulica se refiere a un sistema de dirección híbrido que utiliza el mismo mecanismo que un sistema de dirección asistida hidráulica. Aún así, en lugar de que la energía provenga de una bomba, que es impulsada por el motor, la bomba es impulsada por un motor eléctrico cuya velocidad varía la cantidad de presión hidráulica y está controlada por la unidad de control eléctrico (ECU).

El mercado de dirección asistida electrohidráulica para automóviles está segmentado por tipo de vehículo, tipo de componente, canal de ventas y geografía. Por tipo de vehículo, el mercado se segmenta en vehículos de pasajeros y vehículos comerciales. Por tipo de componente, el mercado se segmenta en motores de dirección, sensores y otros (bombas, mangueras, etc.). Por canal de ventas, el mercado se segmenta en fabricante de equipos originales (OEM) y mercado de posventa. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo.

El informe ofrece el tamaño del mercado y pronósticos para la dirección asistida electrohidráulica en valor (USD) para todos los segmentos anteriores.

| Por tipo de vehículo | ||

| ||

|

| Por tipo de componente | ||

| ||

| ||

|

| Por canal de ventas | ||

| ||

|

| Por geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de dirección asistida electrohidráulica

¿Cuál es el tamaño actual del mercado de Dirección asistida electrohidráulica?

Se proyecta que el mercado Dirección asistida electrohidráulica registrará una tasa compuesta anual del 7,75% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Dirección asistida electrohidráulica?

JTEKT Corporation, Nissan Motor Corporation, SEAT, Robert Bosch GmbH, ZF Friedrichshafen son las principales empresas que operan en el mercado de dirección asistida electrohidráulica.

¿Cuál es la región de más rápido crecimiento en el mercado Dirección asistida electrohidráulica?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dirección asistida electrohidráulica?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de dirección asistida electrohidráulica.

¿Qué años cubre este mercado de Dirección asistida electrohidráulica?

El informe cubre el tamaño histórico del mercado de Dirección asistida electrohidráulica para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dirección asistida electrohidráulica para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de dirección asistida electrohidráulica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dirección asistida electrohidráulica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la dirección asistida electrohidráulica incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.