| Período de Estudio | 2020-2029 |

| Año Base Para Estimación | 2023 |

| Tamaño del Mercado (2024) | USD 1.72 Trillion |

| Tamaño del Mercado (2029) | USD 2.13 Trillion |

| CAGR (2024 - 2029) | 4.38 % |

| Concentración del Mercado | Medio |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado midstream de petróleo y gas de Egipto

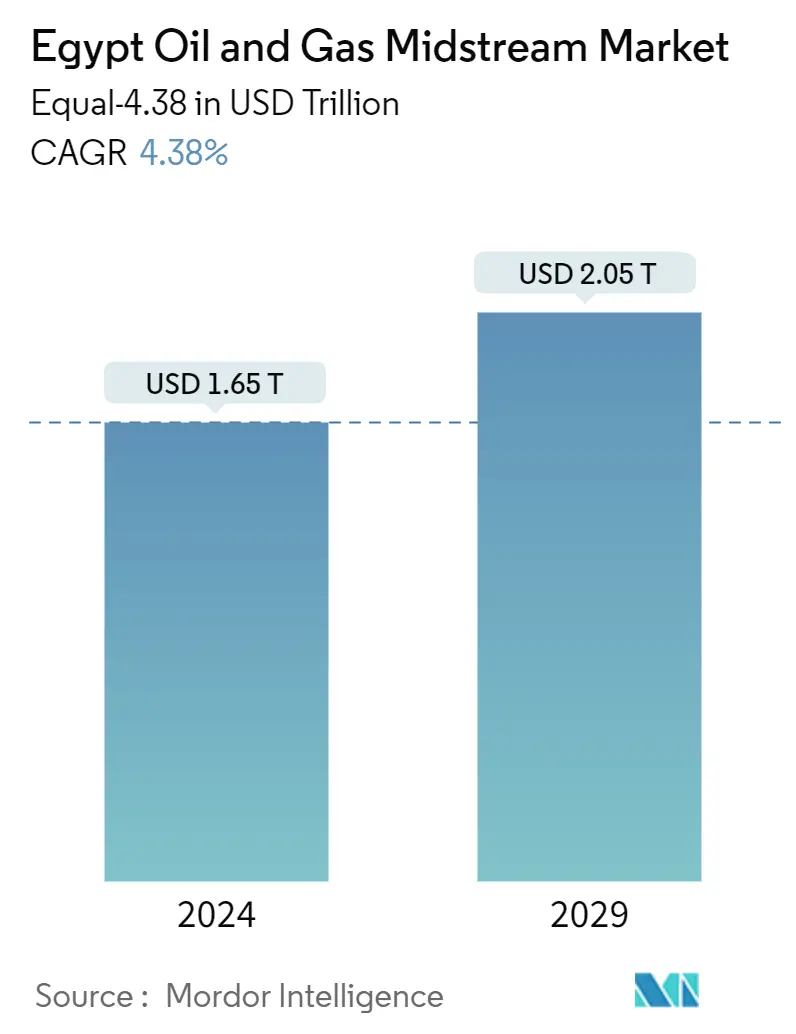

Se espera que el tamaño del mercado Midstream de petróleo y gas de Egipto en términos de igual a 4,38 crezca de 1,65 billones de dólares en 2024 a 2,05 billones de dólares en 2029, a una tasa compuesta anual del 4,38% durante el período previsto (2024-2029).

- A mediano plazo, se espera que factores como el aumento de la inversión en el sector y el aumento de la producción de petróleo y gas impulsen la demanda del mercado midstream de petróleo y gas de Egipto durante el período previsto.

- Sin embargo, es probable que la creciente demanda de fuentes renovables obstaculice el crecimiento del mercado, ya que la demanda de energía será satisfecha con fuentes de energía más limpias.

- Sin embargo. Se espera que la exploración y producción de campos de gas en el Mediterráneo Oriental se convierta en una oportunidad para las empresas que trabajan en la industria midstream de petróleo y gas, ya que se espera que en un futuro próximo se requieran más infraestructuras de tuberías y almacenamiento.

Tendencias del mercado midstream de petróleo y gas de Egipto

El sector del transporte será testigo del crecimiento

- Según la Administración de Información Energética (EIA) de EE.UU., en Egipto, el Canal de Suez y el oleoducto Suez-Mediterráneo (SUMED) son las principales rutas estratégicas y puntos de tránsito para los envíos de petróleo crudo y GNL, y le otorgan a Egipto un papel importante en la economía mundial. Comercio de petróleo crudo y gas natural. Si se cierran tanto el Canal de Suez como el Oleoducto SUMED, los petroleros tendrían que desviarse alrededor del extremo sur de África, lo que agregaría aproximadamente de 8 a 15 días de tránsito a los Estados Unidos o Europa y aumentaría los costos de envío.

- Además, el país cuenta con una importante infraestructura de gas natural, como gasoductos. Además, los gasoductos de transporte de gas natural, como el Gasoducto Árabe que exporta gas natural egipcio a Jordania, Siria y el Líbano, tienen una longitud total de 1.200 kilómetros construidos por 1.200 millones de dólares. Todas estas infraestructuras midstream de petróleo y gas respaldan la creciente demanda de energía del país y aumentan el potencial de exportación a otros países.

- Además, al igual que el importante potencial de producción de gas natural del país, también tiene una considerable demanda interna de gas, particularmente de los sectores industrial y de generación de energía. Además, según el Foro de Países Exportadores de Gas (GECF), Egipto también es un exportador decente de gas natural, ya que exportará más de 10 mil millones de metros cúbicos estándar de gas equivalente en 2021. Por lo tanto, se espera que la creciente demanda de petróleo y gas aumente. impulsar el segmento midstream de petróleo y gas durante el período de pronóstico.

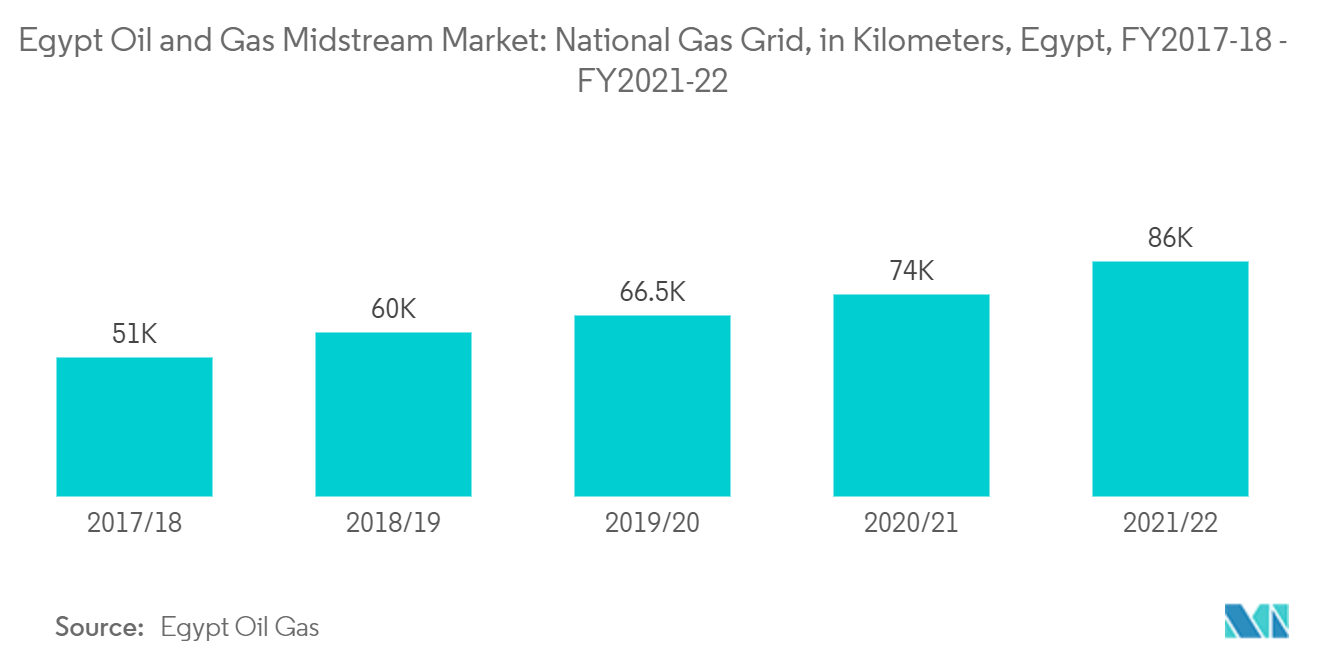

- National Gas Grid se ha ido expandiendo mediante la finalización de nuevos gasoductos, así como otros gasoductos en implementación, para soportar el máximo número de personas y actividades industriales que utilizan gas natural. En 2022, la longitud de la red de gas natural se amplió hasta alcanzar los 86.000 km.

- También se espera que Egipto sea testigo de un crecimiento considerable en el mercado midstream de petróleo y gas en los próximos años debido a los planes del gobierno para expandir su sector de transporte de petróleo y gas. Por ejemplo, en mayo de 2022, el Ministro de Petróleo y Recursos Minerales anunció la construcción de un gasoducto de Egipto a Chipre, con una capacidad de alrededor de 4,5 billones de metros cúbicos. Es probable que el proyecto se complete en 2024-2025. Además, Egipto e Israel planearon construir un nuevo gasoducto terrestre con inversiones de 200 millones de dólares para transportar de 3 a 5 mil millones de pies cúbicos por año de gas natural desde Israel a Egipto, y luego enviado a Europa. Se espera que el gas se licue en Egipto para transportarlo a Europa.

- La transformación de Egipto de importador de gas a exportador se produjo a finales de 2019 tras el descubrimiento de numerosos pozos que alteraron radicalmente el suministro de gas del país. Además, el gobierno se ha fijado el ambicioso objetivo de aumentar sus exportaciones de petróleo en un 15% en 2023. Además, según el Ministerio de Petróleo egipcio, el país pretende aumentar sus exportaciones de GNL en alrededor de un 40% a partir de 2025, la mayor parte de las cuales destinarse al mercado europeo a largo plazo.

- Por lo tanto, los planes del país para satisfacer la creciente demanda interna e impulsar sus exportaciones de petróleo y gas natural probablemente verán avances significativos en el mercado egipcio de petróleo y gas midstream durante el período previsto.

Aumento de las actividades de exploración y producción de gas natural para impulsar el mercado

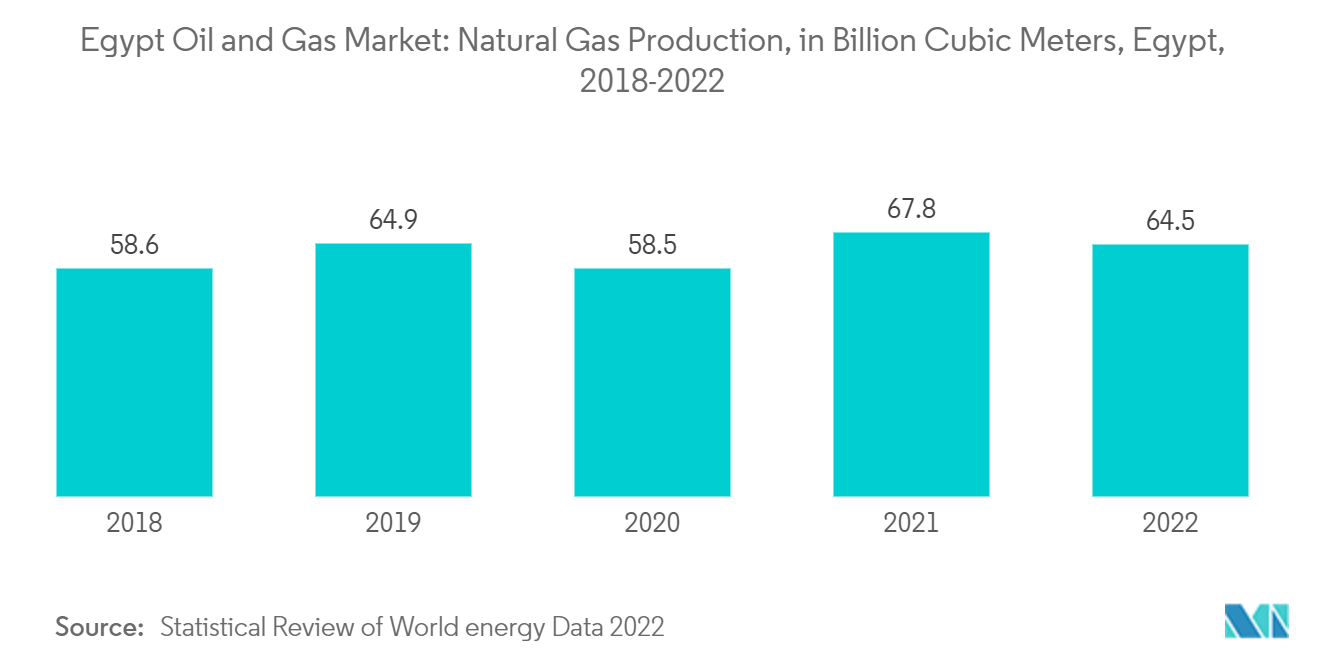

- Egipto es el tercer mayor productor de gas natural de África. El país produjo alrededor de 64,5 mil millones de metros cúbicos (bcm) de gas natural en 2022. El aumento de la producción de gas natural se atribuyó al aumento de la demanda a nivel nacional e internacional. En 2022 se registró que las exportaciones de GNL del país ascendieron a alrededor de 8,9 mil millones de metros cúbicos, las más altas entre todos los países árabes.

- Según la Administración de Información Energética de Estados Unidos, Egipto tiene 2,186 billones de metros cúbicos (tcm) de reservas probadas de gas natural, lo que lo sitúa en el puesto 16 del mundo. Estas reservas equivalen a alrededor de 1.600 millones de toneladas de GNL.

- El gobierno egipcio ha acelerado el desarrollo de los campos Zohr y Atoll y el proyecto del Delta del Nilo Occidental (WND). Se espera que estos campos contribuyan a adiciones sustanciales a la oferta general. Descubierto en agosto de 2015, el campo de gas de Zohr tiene una reserva estimada de 30 (Tcf)(0,85 (Tcm)) y está produciendo 2 (Bcf/d)(0,0566(Bcm/d))

- En línea con la Visión 2030 de Egipto, el Ministerio de Petróleo y Recursos Minerales estructuró sus acciones en el 'Programa de Modernización del Sector de Petróleo y Gas' para transformar el sector energético y aumentar su contribución a las ambiciones de progreso económico. El programa reveló planes para transformar el país en un centro de exportación de GNL.

- Por ejemplo, en enero de 2022, Eni, la empresa de petróleo y gas con sede en Italia, consiguió un contrato de exploración en cinco bloques en Egipto. Los bloques están ubicados en el Mar Mediterráneo Oriental, el Desierto Occidental y el Golfo de Suez. La empresa invertirá parcialmente en los proyectos con otras empresas.

- Además, las exportaciones de gas natural de Egipto ascendieron a 8.400 millones de dólares en 2022, un aumento del 171% en comparación con los 3.500 millones de dólares del año anterior, 2021. El salto en los ingresos de Egipto por las ventas de gas natural se atribuyó al aumento de las exportaciones de gas natural licuado. precios a nivel mundial.

- Por lo tanto, debido a los puntos anteriores, se espera que las crecientes exportaciones de GNL y el aumento de las actividades de exploración y producción de gas natural en todo el país favorezcan a su vez el crecimiento del mercado en un futuro próximo.

Descripción general de la industria midstream de petróleo y gas de Egipto

El mercado midstream de petróleo y gas de Egipto está semiconsolidado. Algunas de las empresas más importantes (sin ningún orden en particular) incluyen Egypt Natural Gas Holding Company, Eni SpA, Shell PLC, Egypt General Petroleum Corporation y BP plc, entre otras.

BP plc participa activamente en la producción de gas natural en Egipto. A través de su empresa conjunta con el holding egipcio de gas natural (EGAS), Egypt General Petroleum Products (EGPC), International Egypt Oil Company (IEOC) – ENI, Pharaonic Petroleum Company (PhPC) y mediante la colaboración con Belayim Petroleum Company (Petrobel), BP Egipto produce ahora más del 60% del suministro total de gas de Egipto.

La compañía acelerará el crecimiento en las actividades de exploración y desarrollo de hidrocarburos a través de su tecnología avanzada e inversiones en el sector de I+D. Según el informe anual de 2022 de la empresa, la empresa invirtió alrededor de 274 millones de dólares en actividades de investigación y desarrollo en 2022.

Líderes del mercado midstream de petróleo y gas de Egipto

-

Egyptian Natural Gas Holding Company

-

Eni S.p.A

-

Egyptian General Petroleum Corporation

-

Shell PLC

-

BP p.l.c.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado midstream de petróleo y gas de Egipto

- En junio de 2023, Egipto y Jordania firmaron un acuerdo de colaboración que permite a la nación norteafricana utilizar la unidad de regasificación de almacenamiento flotante (FSRU) en el puerto de Sheikh Sabah en Aqaba. Las terminales FSRU son cruciales en la cadena de valor del gas natural licuado, ya que forman la interfaz entre los transportistas de GNL y la infraestructura local de suministro de gas. Como parte del acuerdo, la parte jordana recibirá GNL de Egipto y bombeará parte del gas a través de gasoductos transfronterizos al país si es necesario.

- En julio de 2022, el Ministerio de Petróleo egipcio anunció planes para establecer una nueva zona de almacenamiento de petróleo crudo en El-Tebbin, al sur de El Cairo. Según el ministerio, el proyecto, con un coste estimado de unos 96,21 millones de dólares, tiene como objetivo recibir crudo de la terminal de Ain Sokhna en el Mar Rojo y bombearlo al Alto Egipto.

Segmentación de la industria midstream de petróleo y gas de Egipto

El sector midstream implica el transporte y almacenamiento de petróleo crudo y gas natural extraído. Incluye infraestructura como oleoductos y gasoductos, plantas de tratamiento de gas, plantas de licuefacción de gas natural y almacenamiento de gas licuado y regasificación.

El mercado midstream de petróleo y gas de Egipto está segmentado por sector. Por sectores, el mercado está segmentado en terminales de transporte, almacenamiento y GNL. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (USD).

| Transporte | Descripción general | Infraestructura existente |

| Proyectos en tramitación | ||

| Próximos proyectos | ||

| Almacenamiento | Descripción general | Infraestructura existente |

| Proyectos en tramitación | ||

| Próximos proyectos | ||

| Terminales de GNL | Descripción general | Infraestructura existente |

| Proyectos en tramitación | ||

| Próximos proyectos |

Preguntas frecuentes sobre investigación de mercado de Midstream de petróleo y gas de Egipto

¿Qué tamaño tiene el mercado midstream de petróleo y gas de Egipto?

Se espera que el tamaño del mercado Midstream de petróleo y gas de Egipto alcance los 1,65 billones de dólares en 2024 y crezca a una tasa compuesta anual del 4,38% para alcanzar los 2,05 billones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Midstream de petróleo y gas de Egipto?

En 2024, se espera que el tamaño del mercado Midstream de petróleo y gas de Egipto alcance los 1,65 billones de dólares.

¿Quiénes son los actores clave en el mercado Midstream de petróleo y gas de Egipto?

Egyptian Natural Gas Holding Company, Eni S.p.A, Egyptian General Petroleum Corporation, Shell PLC, BP p.l.c. son las principales empresas que operan en el mercado Midstream de petróleo y gas de Egipto.

¿Qué años cubre este mercado de Midstream de petróleo y gas de Egipto y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado midstream de petróleo y gas de Egipto se estimó en 1,58 billones de dólares. El informe cubre el tamaño histórico del mercado de Egipto Petróleo y Gas Midstream para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Egipto Petróleo y Gas Midstream para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Nuestros informes más vendidos

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Informe de la industria midstream de petróleo y gas de Egipto

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Midstream de petróleo y gas de Egipto en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis Midstream de petróleo y gas de Egipto incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.