Análisis de mercado de semiconductores discretos

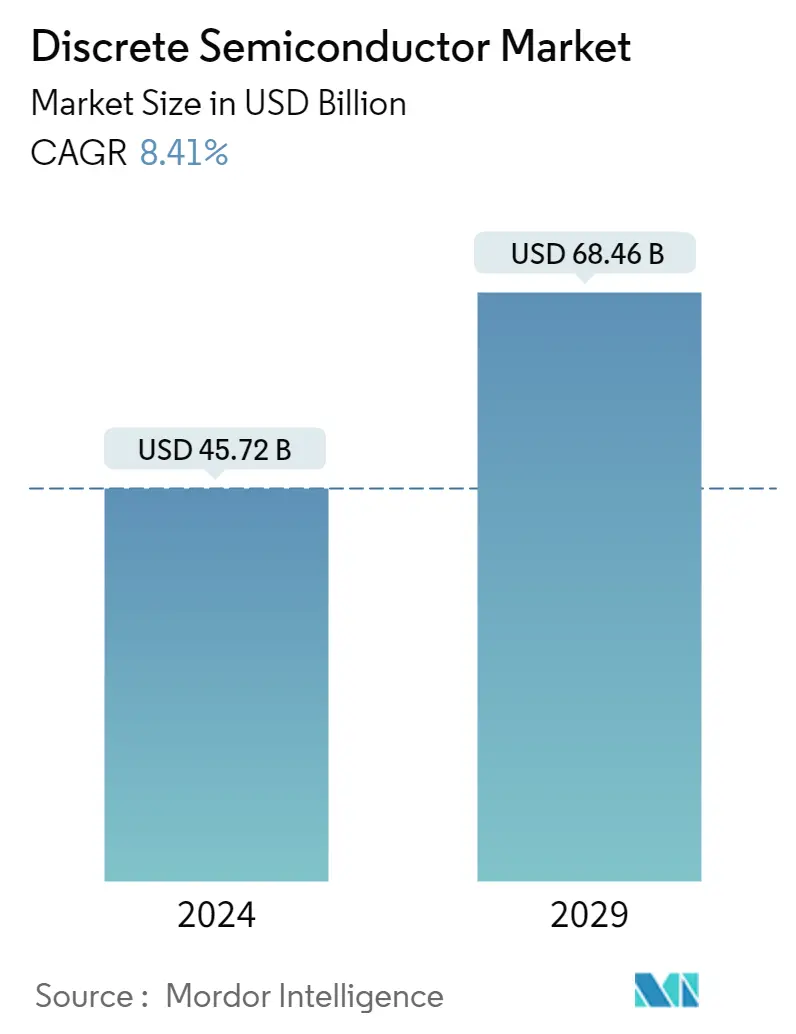

El tamaño del mercado de semiconductores discretos se estima en 45,72 mil millones de dólares en 2024, y se espera que alcance los 68,46 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,41% durante el período previsto (2024-2029).

El mercado de semiconductores discretos está impulsado por la creciente necesidad de gestionar la energía en la electrónica y la miniaturización. La reducción del tamaño del paquete es inversamente proporcional a la disipación de energía. Por ejemplo, los semiconductores NXP lograron una reducción del 55 % en el tamaño del embalaje de su gama de transistores manteniendo el mismo rendimiento energético. Además, Diodes Incorporated lanzó MOSFET compatibles con automoción DMTH4008LFDFWQ con clasificación de 40 V y DMTH6016LFDFWQ con clasificación de 60 V empaquetados en DFN2020.

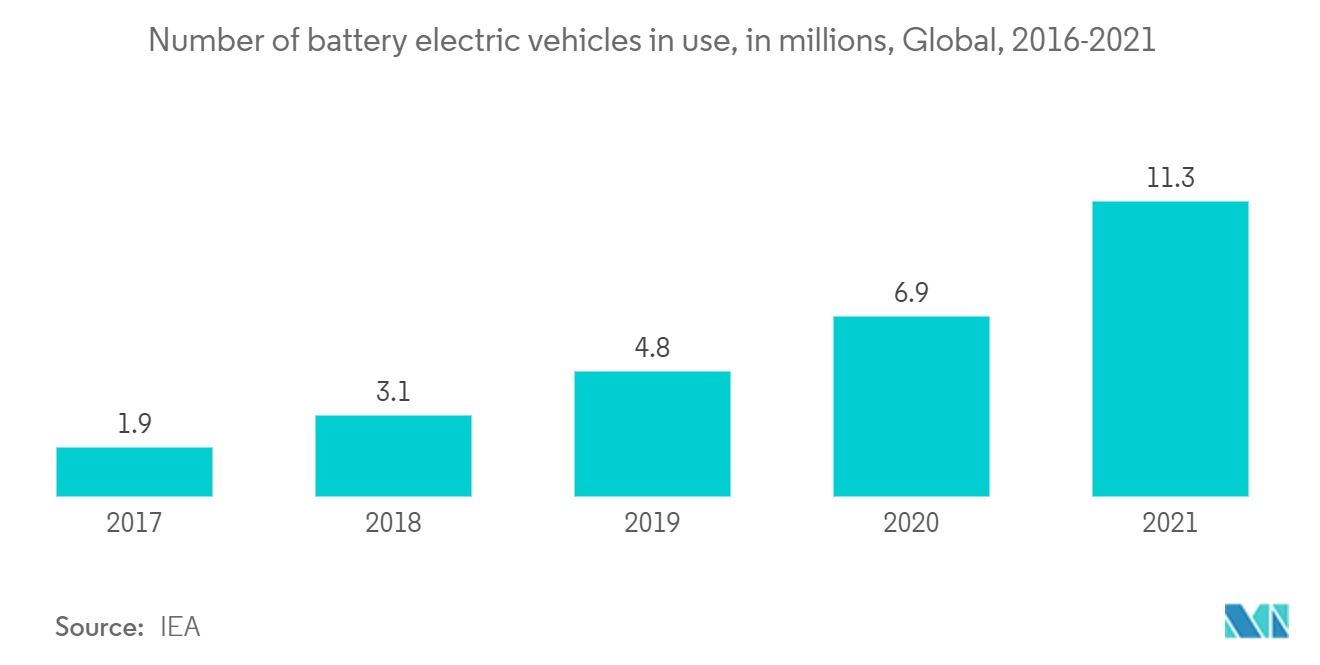

- Además, se espera que características como seguridad, infoentretenimiento, navegación y eficiencia de combustible en los componentes automotrices, y seguridad, automatización, iluminación de estado sólido, transporte y gestión de energía en componentes industriales impulsen el mercado estudiado. Por ejemplo, un transistor bipolar de puerta aislada (IGBT) es un componente integral del sistema electrónico de potencia de los vehículos eléctricos. Se espera que los IGBT experimenten una demanda significativa debido al aumento de las ventas de vehículos eléctricos a nivel mundial. Según el informe de la AIE, las ventas de coches eléctricos a nivel mundial alcanzaron los 6,6 millones en 2021. Los coches eléctricos representaron el 9% de las ventas mundiales de automóviles.

- La comercialización de estos vehículos eléctricos va en aumento. Volvo aspira a que el 50% de sus ventas se compongan de coches totalmente eléctricos para 2025. BMW también ha abandonado sus planes para el i5 y ahora se centrará en la electrificación de otros modelos de serie como el X3 y el Serie 4 GT. Este último competirá directamente con el Model 3 y el Model y de Tesla.

- Además, las empresas están desarrollando nuevas soluciones en el segmento de módulos de potencia para ampliar su presencia y aumentar su cuota de mercado. Por ejemplo, en diciembre de 2021, STMicroelectronics, una destacada empresa de semiconductores que presta servicios a clientes en todo el espectro de aplicaciones electrónicas, anunció el lanzamiento de su tercera generación de MOSFET1 de carburo de silicio (SiC) STPOWER, avanzando en la vanguardia de la tecnología. dispositivos de potencia para sistemas de propulsión de vehículos eléctricos (EV) y otras aplicaciones donde la densidad de potencia, la eficiencia energética y la confiabilidad son criterios objetivo clave.

- Por el contrario, el brote de COVID-19 ha tenido un enorme impacto en las economías nacionales y mundiales. Muchas industrias de usuarios finales se han visto afectadas, incluidos los semiconductores discretos. Una gran parte de la fabricación de componentes electrónicos incluye el trabajo en la fábrica, donde las personas están en estrecho contacto mientras colaboran para aumentar la productividad. Actualmente, las empresas del mercado están evaluando rápidamente los impactos en tres frentes la demanda del mercado, la cadena de suministro y la fuerza laboral. La demanda del producto está cambiando entre ASICS, memorias, sensores, etc., mientras que el comportamiento del consumidor cambia rápidamente y con volatilidad futura. Además, muchas empresas han retrasado sus actualizaciones de hardware y otros proyectos de migración a largo plazo. Por ejemplo, el lanzamiento del plan 5G se ha retrasado en muchos países, como India, Japón, Polonia e Israel, lo que, a su vez, provocó incertidumbre sobre el lanzamiento de servicios comerciales 5G.

- Las cadenas de suministro globales se ven interrumpidas a medida que el virus se propaga por todo el mundo, y todavía hay incertidumbre sobre la duración de las cuarentenas. Muchas fábricas fueron cerradas en todo el mundo para contener el virus mortal. Por ejemplo, la mayoría de las instalaciones de fabricación de On Semiconductors cerraron debido a mandatos gubernamentales en países como Malasia, China, Malasia y Filipinas, lo que afectó su capacidad de suministrar productos a sus clientes y creó una brecha en la oferta y la demanda.

Tendencias del mercado de semiconductores discretos

Se espera que el segmento automotriz impulse el crecimiento del mercado

- Las aplicaciones automotrices están impulsando la mayor parte de la demanda de dispositivos discretos, especialmente de transistores de potencia y rectificadores. Los automóviles convencionales han estado utilizando sistemas de baterías de 12 V desde la década de 1950, pero en el escenario actual, no pueden soportar las cargas electrónicas más pesadas de los vehículos de próxima generación, lo que crea la necesidad de eficiencia energética.

- La conducción autónoma y los vehículos totalmente eléctricos exigen microcontroladores y microprocesadores de mayor rendimiento, con MOSFETS más eficientes y de alta potencia, para sistemas de gestión de energía y monitoreo de baterías.

- Los semiconductores discretos encuentran un uso generalizado en los vehículos eléctricos. Las limitaciones de espacio y los requisitos de alta eficiencia exigen un dispositivo que pueda transportar alta potencia y conmutar a frecuencias más altas. Pueden tener corrientes elevadas con pérdidas muy bajas y a una frecuencia muy alta, lo que genera una demanda significativa de estos dispositivos para aplicaciones de vehículos eléctricos.

- Además, con la aceleración del mercado de vehículos eléctricos, muchos fabricantes de automóviles están adoptando sistemas de propulsión de 800 V para aumentar la eficiencia, lograr una carga más rápida y ampliar la autonomía de dichos vehículos, al mismo tiempo que reducen el peso y el costo. Los dispositivos de banda ancha, como los SiCMOSFET, están ayudando a los fabricantes de automóviles a desarrollar dispositivos de potencia de última generación para sistemas de propulsión de vehículos eléctricos y otras aplicaciones en las que estos factores son importantes.

- En diciembre de 2022, STMicroelectronics lanzó nuevos módulos de alta potencia de carburo de silicio (SiC) diseñados para aumentar el rendimiento y la autonomía de los vehículos eléctricos. Hyundai ha seleccionado cinco nuevos módulos de potencia basados en SiC MOSFET para su uso en la plataforma de vehículos eléctricos E-GMP compartida por el KIA EV6 y varios modelos.

- En agosto de 2022, Renesas Electronics Corporation anunció el desarrollo de una nueva generación de Si-IGBT. A través de este lanzamiento, la compañía apuntaba a inversores EV de próxima generación, se esperaba que los IGBT de la generación AE5 se produjeran en masa a partir de la primera mitad de 2023 en las líneas de obleas de 200 y 300 mm de Renesas en la fábrica de la compañía en Naka. Japón.

- El mercado de los vehículos eléctricos es muy competitivo y los nuevos fabricantes están ampliando los límites de la innovación. Por ejemplo, Porsche equipó su Taycan con un sistema de 800 V, mientras que muchos coches eléctricos actuales funcionan con baterías de 400 V. Esto llevó a los fabricantes tradicionales de componentes automotrices a desarrollar su línea de semiconductores discretos para el sector automotriz.

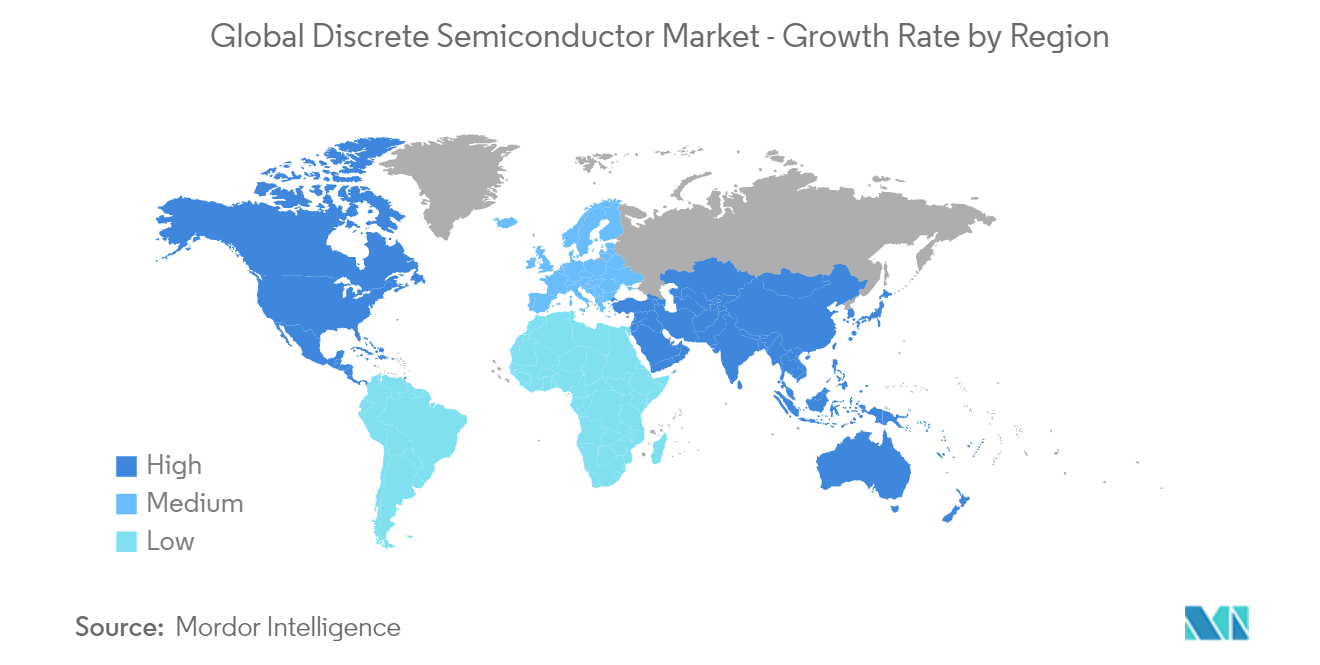

Se espera que América tenga una importante cuota de mercado

- La proliferación de la industria de la electrónica de consumo en la región es uno de los principales factores que impulsan el crecimiento del mercado. Por ejemplo, según la Asociación de Tecnología del Consumidor (CTA), se espera que los ingresos del comercio minorista de tecnología en EE. UU. alcancen los 485 mil millones de dólares en 2023. Aunque es ligeramente inferior a los 512 mil millones de dólares récord en 2021, los ingresos aún se mantendrán por encima de los anteriores. -Niveles de pandemia, según la organización.

- Además, las tecnologías emergentes como Internet de las cosas (IoT) han creado una nueva ola de innovación en la industria de los semiconductores. Un número cada vez mayor de dispositivos electrónicos, desde computadoras portátiles hasta termostatos, se conectan cada año en la región, lo que permite una comunicación y coordinación más sofisticada entre ellos y sus usuarios. Por ejemplo, según la CTA, el 23% de los hogares de EE. UU. tenían dispositivos de monitoreo de salud inteligentes o conectados en 2021, y el 19% tenía equipos deportivos o de fitness conectados (siete puntos más que el año anterior). Se espera que el mercado en expansión de IoT influya positivamente en la demanda de semiconductores discretos de la región.

- El sector automotriz en los Estados Unidos es un componente crucial del crecimiento económico e históricamente ha contribuido entre un 3% y un 3,5% al Producto Interno Bruto (PIB) general, según el Centro de Investigación Automotriz. La industria también contribuye a una parte importante de la demanda total de componentes semiconductores de la región.

- La transformación de la industria automotriz hacia la electrificación también está impulsando la demanda de componentes semiconductores sofisticados. Por ejemplo, según la Perspectiva global de vehículos eléctricos 2023 anual de la AIE, Estados Unidos es el tercer mercado más grande de vehículos eléctricos, con un fuerte crecimiento de las ventas del 55%.

- Además, según el Laboratorio Nacional Argonne, en el año fiscal 2023, se vendieron 97.972 vehículos HEV en Estados Unidos, un 36,4 % más que las ventas en abril de 2022. Toyota representó una participación del 44,3 % de las ventas totales de HEV este mes.

- También se espera que el creciente sector de las energías renovables en Canadá respalde el crecimiento del mercado. Según la Asociación Canadiense de Energías Renovables (CanREA), los sectores de energía eólica y solar de Canadá crecieron significativamente en 2022. Según la organización, la energía solar está creciendo particularmente rápido, y en 2022 se agregará más de una cuarta parte de toda la capacidad instalada en Canadá. solo.

Descripción general de la industria de semiconductores discretos

El mercado mundial de semiconductores discretos está muy fragmentado y numerosos fabricantes de semiconductores suministran el producto. Las empresas invierten continuamente en productos y tecnología para promover el crecimiento ambiental sostenible y prevenir peligros ambientales. Las empresas también están adquiriendo otras empresas que se ocupan específicamente de estos productos para aumentar la cuota de mercado. Algunas de las novedades recientes en el mercado son:.

- En enero de 2023, Hitachi Astemo, Ltd., un reconocido fabricante japonés de componentes automotrices, anunció que sus inversores para vehículos eléctricos utilizarían los nuevos SiCMOSFET de cuarta generación y los circuitos integrados de controlador de puerta de ROHM Semiconductor. Los SiCMOSFET de cuarta generación más nuevos de ROHM ofrecen la resistencia de encendido más baja de la industria y un tiempo de resistencia a cortocircuitos mejorado, lo que permite un aumento en la autonomía de crucero de los vehículos eléctricos en un 6 % en comparación con los IGBT.

- En enero de 2023, Renesas Electronics Corporation anunció la introducción de un nuevo circuito integrado de controlador de puerta diseñado para controlar dispositivos de potencia de alto voltaje como IGBT y MOSFET de SiC para inversores de vehículos eléctricos (EV).

Líderes del mercado de semiconductores discretos

-

ABB Ltd

-

ON Semiconductor Corporation

-

Infineon Technologies AG

-

STMicroelectronics NV

-

Toshiba Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de semiconductores discretos

- Octubre de 2022 Infineon Technologies ha creado una nueva familia MOSFET de alto voltaje CoolMOS PFD7, estableciendo un nuevo estándar en tecnología de superunión (SJ) de 950 V para responder a las demandas actuales del mercado de factores de forma mejorados y productos energéticamente eficientes. Con su diodo de cuerpo rápido integrado, la nueva serie de 950 V garantiza un dispositivo robusto, reduciendo la factura de materiales. También combina un rendimiento excepcional con una usabilidad de vanguardia. (lista de materiales).

- Enero de 2022 Vishay Intertechnology Inc. presentó dos nuevos MOSFET TrenchFET de canal n SiJH600E de 60 V y SiJH800E de 80 V. Estos aumentan la densidad de potencia, la eficiencia y la confiabilidad a nivel de placa en aplicaciones industriales y de telecomunicaciones al combinar una resistencia de encendido ultrabaja con una operación a alta temperatura de +175 °C y un alto manejo de corriente de drenaje continuo.

Segmentación de la industria de semiconductores discretos

El mercado mundial de semiconductores discretos está segmentado por tipo de construcción (MOSFET, IGBT), industria de usuario final (automotriz, electrónica de consumo, comunicaciones, industrial) y geografía. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (miles de millones de dólares) para todos los segmentos anteriores.

Un semiconductor discreto es un dispositivo semiconductor único que realiza una función electrónica básica. Los IGBT, MOSFET, tiristores, diodos y rectificadores, entre otros, son diferentes tipos de semiconductores discretos. Un semiconductor discreto de potencia, principalmente IGBT y MOSFETS, convierte la corriente alterna y es un componente común de los aparatos electrónicos y eléctricos. Un semiconductor discreto está impulsado principalmente por energía discreta, que se aplica en varias unidades de suministro de energía de una variedad de aplicaciones electrónicas, desde electrónica de consumo hasta estaciones de carga eléctrica.

| Tipo de construcción | MOSFET | MOSFET - POR MATERIAL | Si MOSFET | |

| MOSFET de SiC | ||||

| MOSFET - POR USUARIO FINAL | Electrónica de consumo | |||

| Médico | ||||

| Automotor | ||||

| Computación y almacenamiento | ||||

| Industrial | ||||

| Redes y Telecomunicaciones | ||||

| Otros usuarios finales | ||||

| IGBT: descripción general y estimaciones del mercado | Automotor | |||

| Energía (Producción y Distribución) | ||||

| Transporte | ||||

| Industrial | ||||

| Comercial | ||||

| transistores bipolares | ||||

| tiristor | ||||

| Rectificador | ||||

| Otros tipos (transistor de efecto de campo de puerta de unión (JFET), GaN HEMT, triacs, diodos varactor, diodos TVS y diodos Zener) | ||||

| Usuario final Vertical | Automotor | |||

| Electrónica de consumo | ||||

| Comunicación | ||||

| Industrial | ||||

| Otras verticales de usuario final | ||||

| Geografía | Américas | |||

| Europa | ||||

| Asia-Pacífico (China, Japón, Taiwán) | ||||

| Resto del mundo | ||||

Preguntas frecuentes sobre investigación de mercado de semiconductores discretos

¿Qué tamaño tiene el mercado de semiconductores discretos?

Se espera que el tamaño del mercado de semiconductores discretos alcance los 45,72 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,41% hasta alcanzar los 68,46 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Semiconductores discretos?

En 2024, se espera que el tamaño del mercado de semiconductores discretos alcance los 45,72 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Semiconductores discretos?

ABB Ltd, ON Semiconductor Corporation, Infineon Technologies AG, STMicroelectronics NV, Toshiba Corporation son las principales empresas que operan en el mercado de semiconductores discretos.

¿Cuál es la región de más rápido crecimiento en el mercado Semiconductores discretos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Semiconductores discretos?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de semiconductores discretos.

¿Qué años cubre este mercado de Semiconductores discretos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de semiconductores discretos se estimó en 42,17 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Semiconductores discretos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Semiconductores discretos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de semiconductores discretos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de semiconductores discretos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de semiconductores discretos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.