Análisis del mercado de éter dimetílico

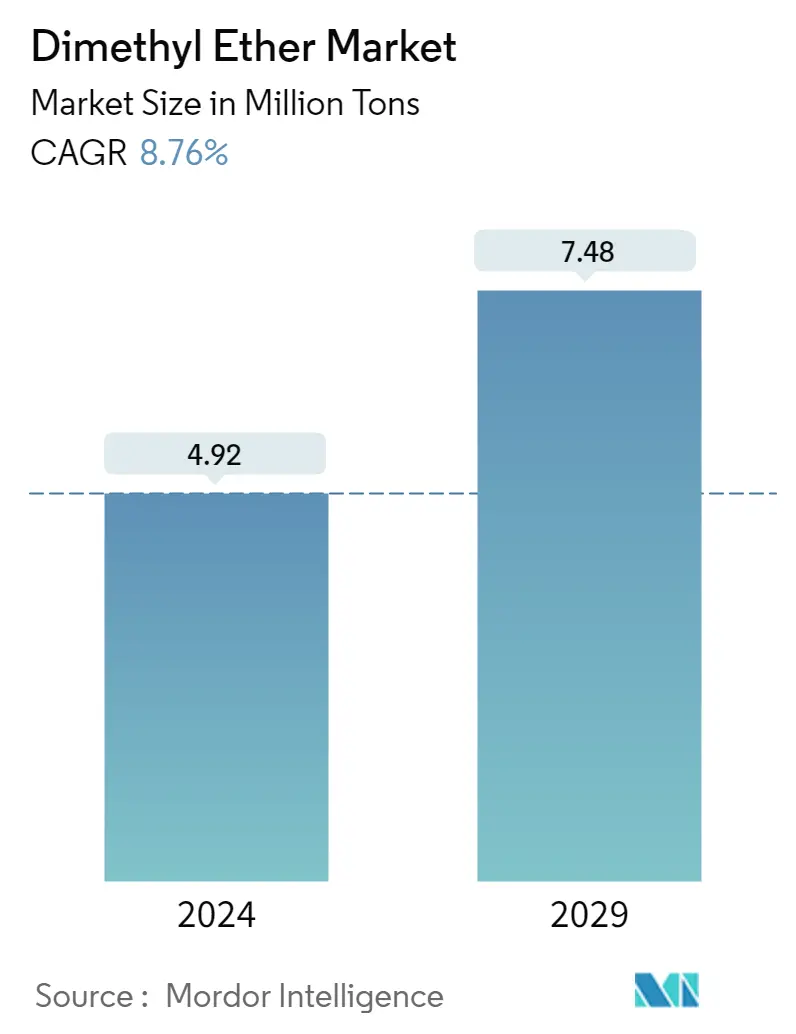

El tamaño del mercado de dimetiléter se estima en 4,92 millones de toneladas en 2024 y se espera que alcance los 7,48 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 8,76% durante el período previsto (2024-2029).

COVID-19 afectó negativamente al mercado y, considerando el escenario pandémico, la demanda de combustible GLP basado en DME del segmento automotriz disminuyó ya que la gente no viajaba con frecuencia. Sin embargo, después del alivio de los bloqueos, la industria se recuperó y la demanda de combustible aumentó en todo el mundo.

- A corto plazo, la creciente demanda de la aplicación de mezcla de GLP impulsará el crecimiento del mercado.

- Los altos costos de modificar la infraestructura actual para utilizar DME y aumentar el uso de vehículos eléctricos pueden actuar como una restricción para el mercado.

- La creciente investigación sobre el uso de DME como combustible alternativo y un mercado poco establecido probablemente crearán oportunidades para el mercado en los próximos años.

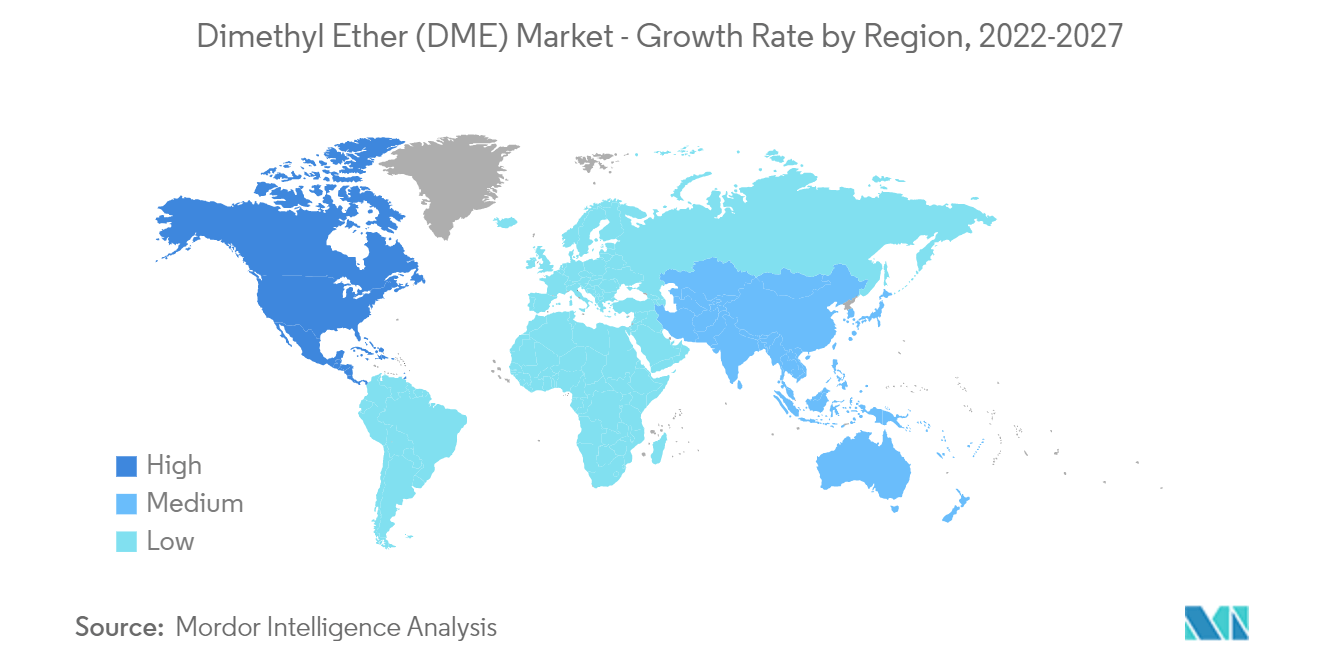

- Es probable que Asia-Pacífico domine el mercado estudiado durante el período de pronóstico con una sólida demanda de combustible, GLP y otros.

Tendencias del mercado de éter dimetílico

El segmento de mezcla de GLP dominará el mercado

- El gas licuado de petróleo (GLP) es una de las aplicaciones importantes del éter dimetílico (DME), que se puede mezclar con el GLP tradicional en una proporción preespecificada para muchas aplicaciones.

- El DME se mezcla con GLP como aditivo de combustible alternativo para mejorar la combustión, reducir las emisiones peligrosas y reducir la dependencia del GLP. Actualmente, alrededor del 15 al 25 % del DME se utiliza en mezclas de DME y GLP, y se están investigando mezclas con proporciones más altas, ya que una mejor mezcla puede requerir cambios de equipo para su uso.

- Países como China, India e Indonesia están presionando agresivamente para el uso de DME como combustible alternativo, ya que estos países dependen en gran medida de las importaciones para satisfacer su demanda local de GLP.

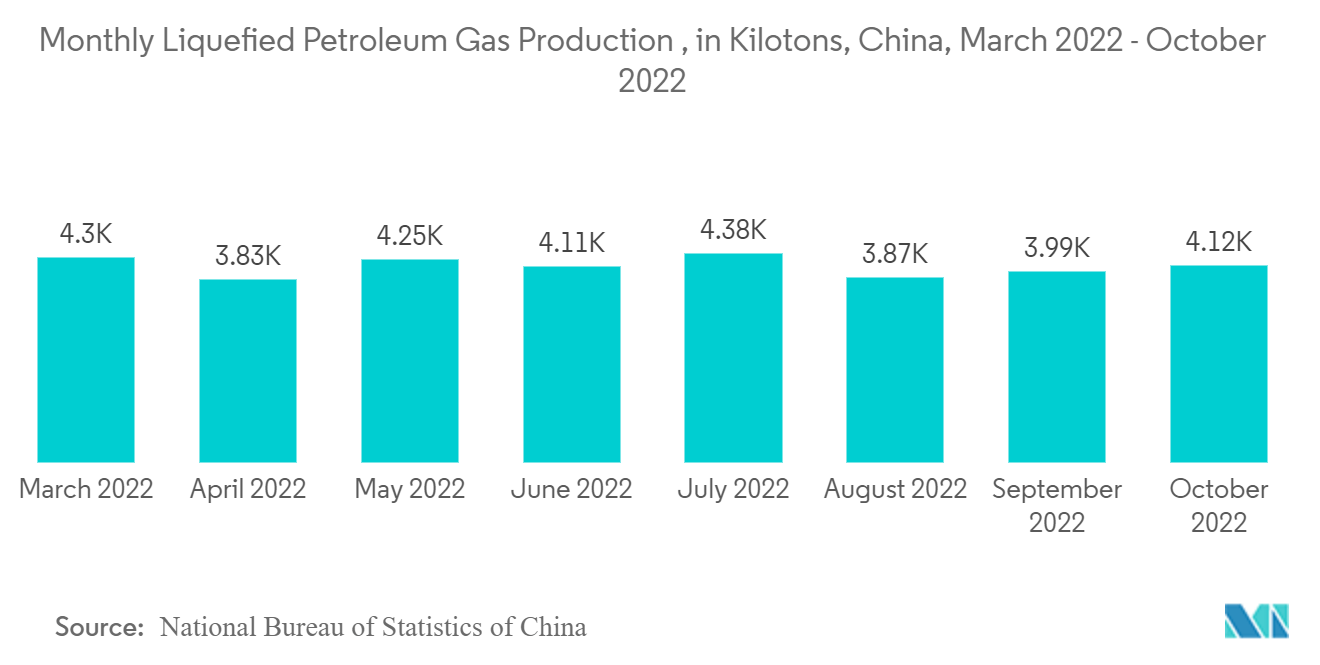

- Según la Oficina Nacional de Estadísticas de China, el valor acumulado de la producción de gas licuado de petróleo en los primeros diez meses de 2022 representó 41.071 kilotones, frente a 40.009 kilotones durante el mismo período del año anterior.

- En India, el consumo de GLP fue de 2,2 millones de toneladas métricas (MMT) en abril de 2022. En 2021-2022, alrededor del 90% del GLP fue consumido por los hogares, el 8% por los sectores industriales y el 2% por los vehículos del país.

- Indonesia es otro país asiático que presiona agresivamente por el GLP mezclado con DME para sus necesidades energéticas. Empresas, como Air Products and Chemicals y PT Bukit Asam, están avanzando con importantes proyectos en el país para producir DME a partir de carbón para aplicaciones de mezcla de GLP.

- Se estima que América del Norte es la región de más rápido crecimiento en el mercado global. En América del Norte, se espera que Estados Unidos sea el mercado más grande que impulse la demanda en el período previsto.

- DME se utiliza para la mezcla de GLP que se encuentra en el autogás propano en vehículos. Según el Consejo de Investigación y Educación sobre Propano, hay casi 260.000 vehículos de GLP en carretera con sistemas de combustible certificados en los Estados Unidos. Muchos se utilizan en aplicaciones de flotas, como autobuses escolares, lanzaderas y vehículos policiales.

- Según la Administración de Información Energética de Estados Unidos, el consumo de GLP en el año 2021 fue de 1387,32 mil barriles/día.

- Por lo tanto, se espera que los factores anteriores afecten significativamente al mercado en los próximos años.

Asia-Pacífico dominará el mercado

- Asia-Pacífico tiene la mayor proporción de consumo de dimetiléter (DME) procedente de diversas aplicaciones de uso final, como mezclas de GLP, propulsores, combustibles y otros. En Asia-Pacífico, China tiene una participación importante en la demanda, seguida por Japón, Corea del Sur e India, entre otros.

- China es el primer país en comenzar a utilizar GLP mezclado con DME a escala comercial. La mayor parte de la demanda de DME de China proviene de los hogares (para el suministro de gas de cocina mezclado con GLP). En China, el 20% de los productos de GLP mezclados con DME se utilizan para este fin.

- Según BP Stats, el consumo de combustible a base de petróleo en Asia y el Pacífico representó 184,21 exajulios en 2021, frente a 174,17 exajulios en 2020.

- Según la Célula de Análisis y Planificación del Petróleo, en abril de 2022, la capacidad de embotellado de GLP en la región norte de la India ascendía a alrededor de 6,8 millones de toneladas métricas por año. En total, la capacidad de embotellado en todo el país se situó en unos 21,5 millones de toneladas al año.

- Según el METI (Japón), el volumen de producción de gas licuado de petróleo (GLP) en Japón representó 3,15 millones de toneladas métricas en 2021, frente a 3,04 millones de toneladas métricas en 2020.

- Por lo tanto, se espera que la demanda de DME aumente durante el período de pronóstico en la región debido a los factores mencionados anteriormente.

Descripción general de la industria del éter dimetílico

El mercado del dimetiléter está parcialmente consolidado y los cinco principales actores representan una parte importante. Algunos de los actores clave en el mercado incluyen KOREA GAS CORPORATION, ZPCIR, Jiutai Energy Group, Mitsubishi Corporation y Nouryon (sin ningún orden en particular).

Líderes del mercado de dimetiléter

-

KOREA GAS CORPORATION

-

Nouryon

-

Mitsubishi Corporation.

-

ZPCIR

-

Jiutai Energy Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market_-_Market_Concentration.webp)

Noticias del mercado de éter dimetílico

- En enero de 2022, Air Products and Chemicals, Inc., junto con la minera de carbón indonesia Bukit Asam y la empresa de energía Pertamina, comenzaron a construir una nueva planta que convierte el carbón en dimetiléter (DME) con una inversión de 2.300 millones de dólares.

- En enero de 2021, Mitsubishi Corporation anunció que Caribbean Gas Chemical Limited (CGCL), una empresa conjunta entre empresas del grupo Mitsubishi, incluidas Mitsubishi Gas Chemical Company (MGC), Mitsubishi Corporation (MC) y Mitsubishi Heavy Industries Engineering (MHIENG), y National Gas Company of Trinidad, inició la producción comercial de dimetiléter (DME) a partir de diciembre de 2020 con una capacidad de producción anual de 20 kilotones de DME.

Segmentación de la industria del éter dimetílico

El dimetiléter (DME), también conocido como metoximetano, es un compuesto orgánico de fórmula CH3OCH3. El mercado de dimetiléter está segmentado por aplicación, fuente y geografía. Por aplicación, el mercado se segmenta en propulsores, mezclas de GLP, combustibles y otras aplicaciones. El mercado está segmentado por fuente gas natural, carbón y productos biológicos. El informe también cubre el tamaño del mercado y las previsiones para el mercado de dimetiléter en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Propulsores |

| Mezcla de GLP |

| Combustible |

| Otras aplicaciones |

| Gas natural |

| Carbón |

| Productos de base biológica |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Propulsores | |

| Mezcla de GLP | ||

| Combustible | ||

| Otras aplicaciones | ||

| Fuente | Gas natural | |

| Carbón | ||

| Productos de base biológica | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de éter dimetílico

¿Qué tamaño tiene el mercado de Dimetil éter?

Se espera que el tamaño del mercado de dimetiléter alcance los 4,92 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 8,76% para alcanzar los 7,48 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Dimetil éter?

En 2024, se espera que el tamaño del mercado de dimetiléter alcance los 4,92 millones de toneladas.

¿Quiénes son los actores clave en el mercado Dimetil éter?

KOREA GAS CORPORATION, Nouryon, Mitsubishi Corporation., ZPCIR, Jiutai Energy Group son las principales empresas que operan en el mercado de dimetiléter.

¿Cuál es la región de más rápido crecimiento en el mercado Dimetil éter?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dimetil éter?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de dimetiléter.

¿Qué años cubre este mercado de Dimetiléter y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dimetiléter se estimó en 4,52 millones de toneladas. El informe cubre el tamaño histórico del mercado de Dimetil éter para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dimetil éter para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del éter dimetílico (DME)

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de dimetiléter (DME) en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de dimetiléter (DME) incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

_Market_-_Key_Players.webp)