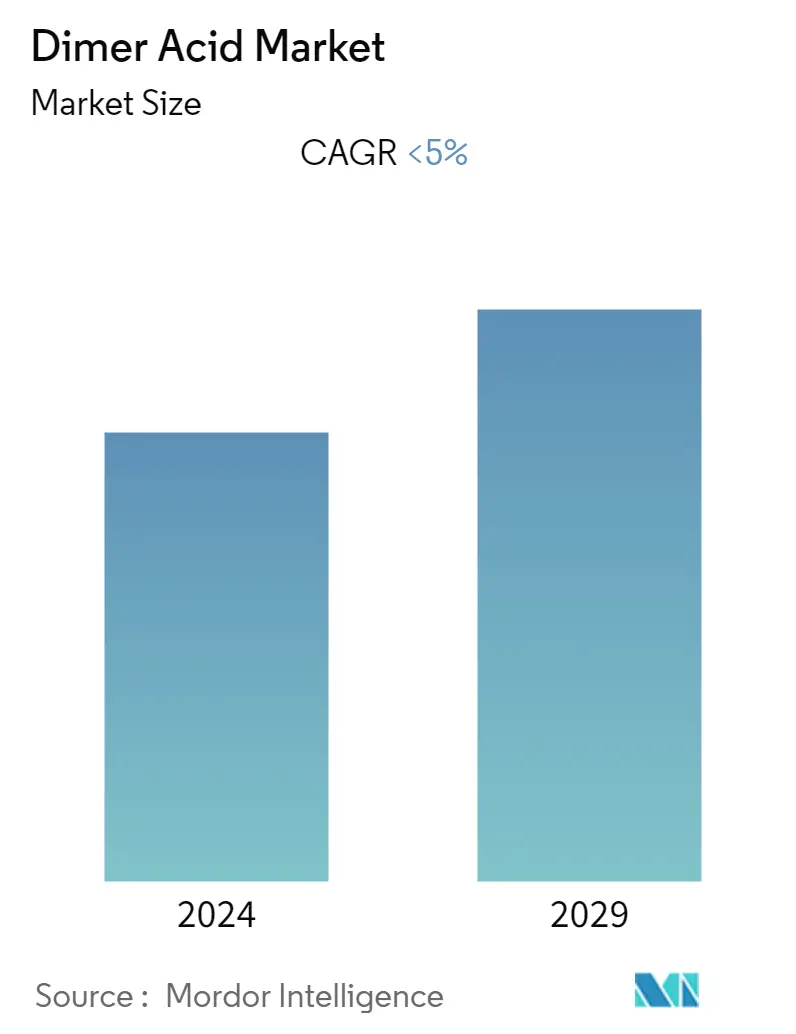

Tamaño del mercado de ácido dímero

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | < 5.00 % |

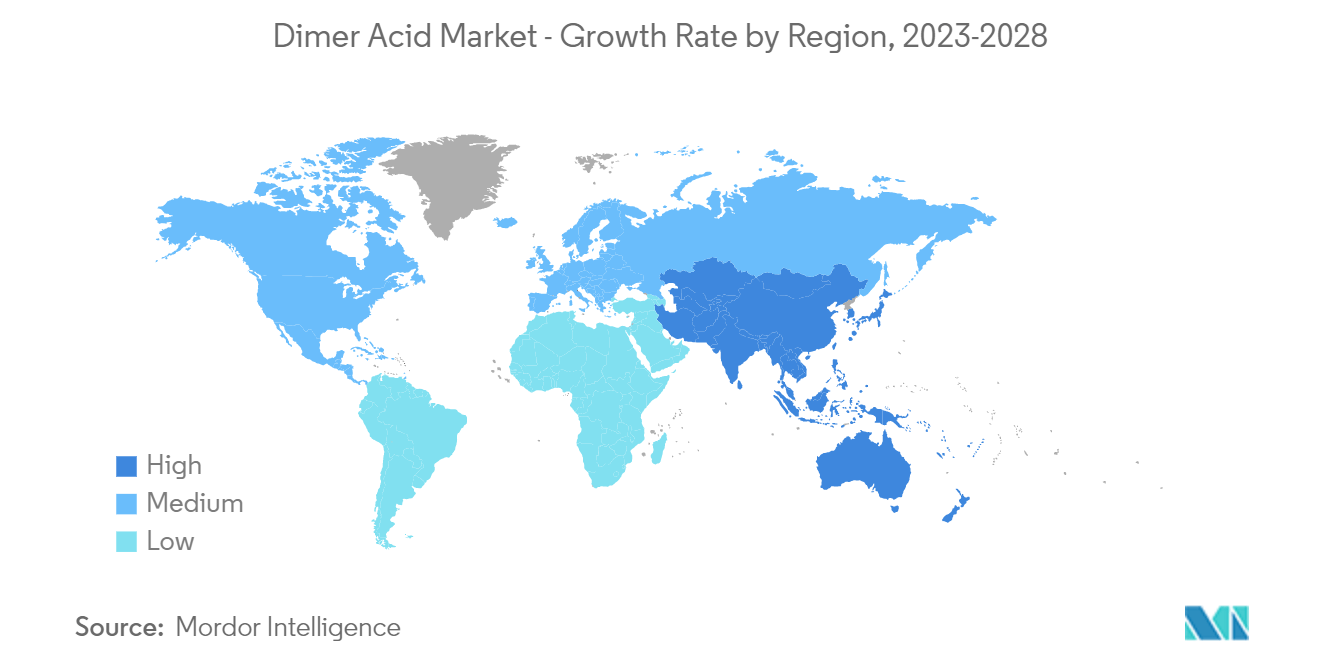

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de ácido dímero

Se espera que el mercado de ácido dímero registre una tasa compuesta anual de más del 5% durante el período previsto.

El mercado se vio obstaculizado por la pandemia de COVID-19, ya que los confinamientos, las distancias sociales y las sanciones comerciales provocaron perturbaciones masivas en las redes de las cadenas de suministro globales. La industria de la construcción experimentó una caída debido al parón de actividades. Sin embargo, se espera que la condición recuperada en 2021 beneficie al mercado durante el período previsto.

- Las crecientes aplicaciones de resinas de poliamida y el creciente uso de adhesivos y aditivos para fueloil están impulsando el crecimiento del mercado.

- Se espera que la fluctuación de los precios de las materias primas y la incertidumbre en la producción de aceite de colza, aceite de semilla de algodón y aceite de soja obstaculicen el crecimiento del mercado.

Tendencias del mercado de ácido dímero

Creciente demanda de resinas alquídicas y adhesivos

- El ácido dímero se conoce como ácidos grasos dimerizados y pertenece al grupo de los ácidos dicarboxílicos. El ácido dímero encuentra su aplicación en revestimientos de superficies, lubricantes y aditivos para combustibles.

- El ácido dímero se utiliza para fabricar resinas alquídicas, utilizadas principalmente para pinturas y revestimientos sintéticos y empleadas en la industria de la construcción debido a sus propiedades.

- En 2021, Estados Unidos produjo 123,9 mil millones de libras de resinas. El polietileno de alta densidad (HDPE) fue la resina más producida ese año, con una producción de 22 mil millones de libras. El polietileno lineal de baja densidad (LLDPE) representó un volumen de producción similar, de 21,7 mil millones de libras.

- Las propiedades del ácido dímero incluyen alto peso molecular, dificultad de cristalización y destilación, estructura cíclica altamente flexible, soluble en hidrocarburos y reactividad fácilmente controlada.

- Los adhesivos termofusibles de poliamida utilizan en gran medida ácido dímero en el proceso de fabricación. Estos adhesivos termofusibles se utilizan sobre metal, papel, madera y muchos plásticos, como PVC, polipropileno con tratamiento superficial y polietileno, para lograr una excelente adhesión, debido a sus características.

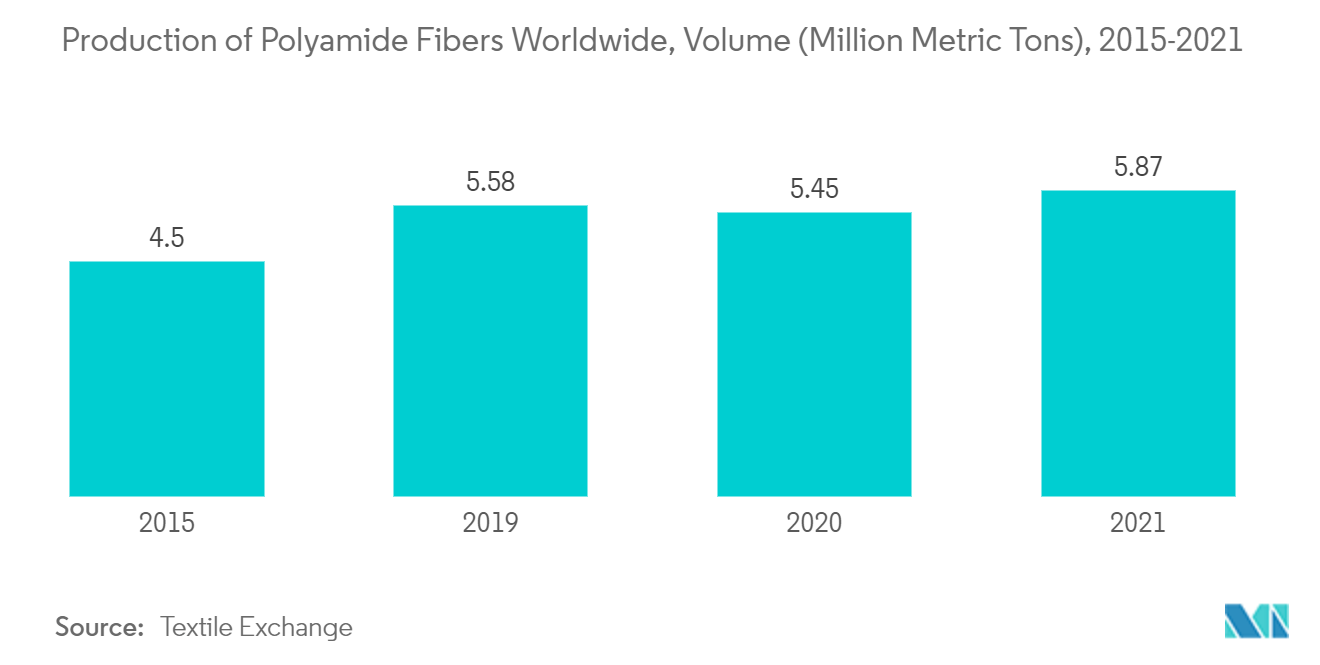

- Las poliamidas sintéticas se utilizan habitualmente en el sector textil, la industria automovilística, alfombras, utensilios de cocina y ropa deportiva debido a su alta durabilidad y resistencia. La industria manufacturera del transporte es el principal consumidor y representa el 35% del consumo de poliamida (PA).

- Los adhesivos termofusibles tienen alta estabilidad térmica, puntos de fusión y resistencia química a muchos compuestos. Estas propiedades están aumentando la demanda de estos adhesivos frente a otros adhesivos en el escenario actual. En 2021, la producción mundial de poliamida ascendió a 5,87 millones de toneladas métricas.

- Según Statista, para 2027, se espera que el valor de mercado de los adhesivos aumente a casi 65 mil millones de dólares, y el de los selladores ascenderá a poco más de 15 mil millones de dólares.

- Debido a la fuerte demanda de las industrias de usuarios finales, como las de alimentos y bebidas, las crecientes aplicaciones de adhesivos en la industria del embalaje están impulsando el mercado del ácido dímero.

Asia-Pacífico dominará el mercado

- Ha habido una evolución gradual en el sector de la construcción de Asia y el Pacífico y en la creciente producción. La demanda de adhesivos en China, India y los países de la ASEAN de otros sectores está aumentando la demanda de ácido dímero utilizado en recubrimientos y producción de adhesivos termofusibles.

- La industria de la construcción utiliza pinturas, revestimientos y otras resinas para aplicaciones interiores y exteriores. Estas aplicaciones utilizan ácido dímero en la producción, ya que proporciona una mayor durabilidad frente a cambios ambientales, como altas temperaturas, lluvia ácida y nieve.

- Se espera que los ingresos de la industria mundial de la construcción crezcan de manera constante en los próximos años y alcancen los 4,4 billones de dólares en 2030. China está experimentando un crecimiento masivo en su sector de la construcción. Según la Oficina Nacional de Estadísticas de China, en 2021, la producción de la construcción en China se valoró en aproximadamente 4,29 billones de dólares.

- China está invirtiendo 1,43 billones de dólares en importantes proyectos de construcción en los próximos cinco años hasta 2025. En 2022, India aportó alrededor de 640 mil millones de dólares a la industria de la construcción debido a iniciativas gubernamentales en el desarrollo de infraestructura y viviendas asequibles.

- Las materias primas utilizadas para preparar poliésteres incluyen todos los aceites vegetales, ácidos grasos y sus derivados. Según el Departamento de Agricultura de EE. UU. en 2021, el volumen de consumo de aceite vegetal en Japón ascendió a alrededor de 75 mil toneladas métricas en 2021.

- En 2022, el país líder en consumo de aceite de girasol fue la UE-27, seguido de China y la India. Según el Departamento de Agricultura de EE. UU., en 2021, la población de China consumió alrededor de 2,6 millones de toneladas métricas de aceite de semilla de girasol.

- Se espera que las crecientes aplicaciones de recubrimientos de diversas industrias y la creciente demanda de resinas de poliamida para diferentes aplicaciones impulsen el mercado del ácido dímero en los próximos años.

Descripción general de la industria del ácido dímero

El mercado del ácido dímero está parcialmente consolidado, con unos pocos actores importantes dominando una porción significativa. Algunas empresas importantes son BASF, Croda International, Oleon NV, Harima Chemicals y Emery Oleochemicals.

Líderes del mercado de ácido dímero

-

BASF

-

Croda International

-

Oleon N.V

-

Harima Chemicals

-

Emery Oleochemicals

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del ácido dímero

- Febrero de 2023 Croda International Plc adquirió un líder mundial en activos de belleza premium derivados de la biotecnología, Solus Biotech. La adquisición proporciona a Croda International Plc acceso a las tecnologías existentes de ceramidas y fosfolípidos derivadas de biotecnología de Solus y a sus capacidades emergentes en retinol natural.

- Diciembre de 2022 Oleon NV amplió su presencia global al adquirir una planta de mezcla en Conroe, Texas, con una inversión de 50 millones de dólares. La empresa podría ofrecer servicios de almacenamiento y mezcla para diferentes mercados con esta nueva planta de fabricación.

Informe de mercado de ácido dímero índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Aplicaciones cada vez mayores de las resinas de poliamida

4.1.2 Uso creciente de adhesivos y aditivos para combustibles

4.2 Restricciones

4.2.1 Precios fluctuantes de las materias primas

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porters

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Solicitud

5.1.1 Resinas Alquídicas

5.1.2 Adhesivos y Elastómeros

5.1.3 Lubricantes

5.1.4 Resina de poliamida

5.1.5 Aditivos para combustible y aceite

5.1.6 Otras aplicaciones

5.2 Geografía

5.2.1 Asia-Pacífico

5.2.1.1 Porcelana

5.2.1.2 India

5.2.1.3 Japón

5.2.1.4 Corea del Sur

5.2.1.5 Resto de Asia-Pacífico

5.2.2 América del norte

5.2.2.1 Estados Unidos

5.2.2.2 Canada

5.2.2.3 México

5.2.3 Europa

5.2.3.1 Alemania

5.2.3.2 Reino Unido

5.2.3.3 Francia

5.2.3.4 Italia

5.2.3.5 El resto de Europa

5.2.4 Sudamerica

5.2.4.1 Brasil

5.2.4.2 Argentina

5.2.4.3 Resto de Sudamérica

5.2.5 Medio Oriente y África

5.2.5.1 Arabia Saudita

5.2.5.2 Sudáfrica

5.2.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado (%)/Análisis de clasificación**

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 BASF

6.4.2 Arizona Chemical

6.4.3 Aturex Group

6.4.4 Croda International

6.4.5 Emery Oleochemicals

6.4.6 Florachem Corp.

6.4.7 Harima Chemicals

6.4.8 Jinan Tongfa Resin Co. Ltd

6.4.9 Nissan Chemical America Corp.

6.4.10 Oleon NV

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria del ácido dímero

Los ácidos dímeros (ácidos grasos dimerizados) son ácidos dicarboxílicos producidos mediante la dimerización de ácidos grasos insaturados. Los ácidos dímeros son líquidos viscosos transparentes de color amarillo claro que no son tóxicos. Los ácidos dímeros se pueden utilizar para sintetizar resinas de poliamida y adhesivos termofusibles. También se utilizan en resinas alquídicas, adhesivos, tensioactivos, aditivos para fueloil y lubricantes. El mercado del ácido dímero está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en resinas alquídicas, adhesivos y elastómeros, lubricantes, resina de poliamida, aditivos para fueloil y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado del ácido dímero en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo toneladas métricas).

| Solicitud | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de ácido dímero

¿Cuál es el tamaño actual del mercado Ácido dímero?

Se proyecta que el mercado Ácido dímero registrará una CAGR de menos del 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Ácido dímero?

BASF, Croda International, Oleon N.V, Harima Chemicals, Emery Oleochemicals son las principales empresas que operan en el mercado de ácido dímero.

¿Cuál es la región de más rápido crecimiento en el mercado Ácido dímero?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Ácido dímero?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de ácido dímero.

¿Qué años cubre este mercado de Ácido dímero?

El informe cubre el tamaño histórico del mercado de Ácido dímero para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Ácido dímero para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del ácido dímero

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Ácido dímero en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de ácido dímero incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.