Tamaño del mercado de dietilenglicol (DEG)

| Período de Estudio | 2019 - 2029 |

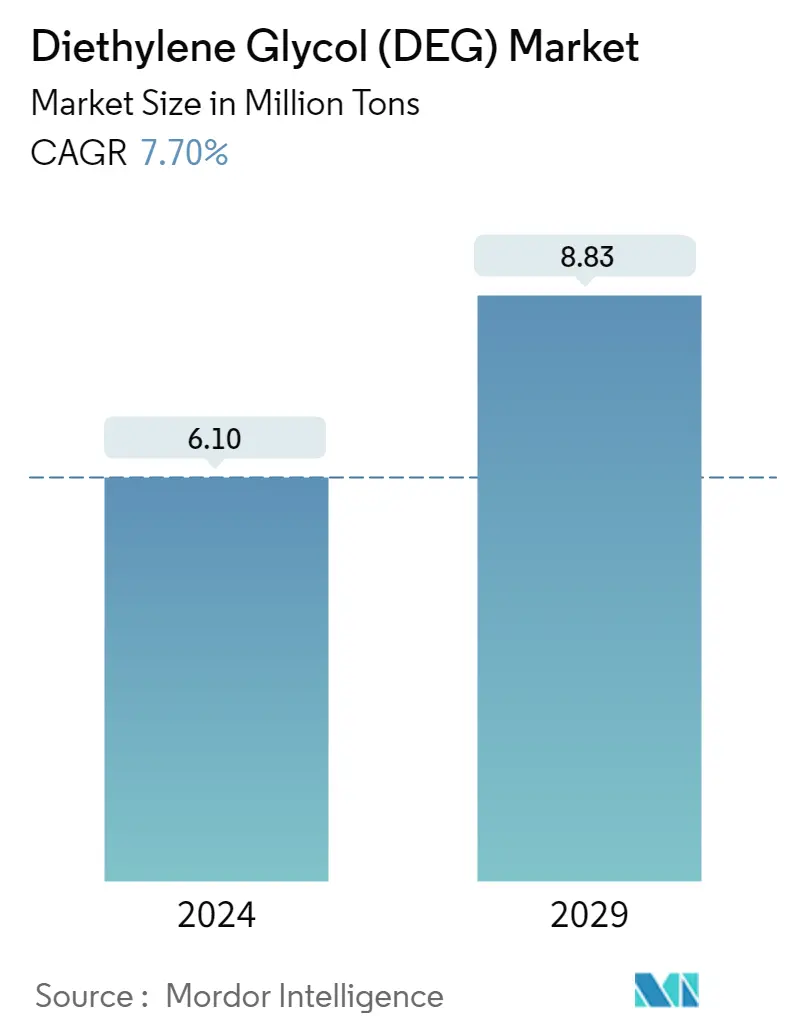

| Volumen del Mercado (2024) | 6.10 millones de toneladas |

| Volumen del Mercado (2029) | 8.83 millones de toneladas |

| CAGR(2024 - 2029) | 7.70 % |

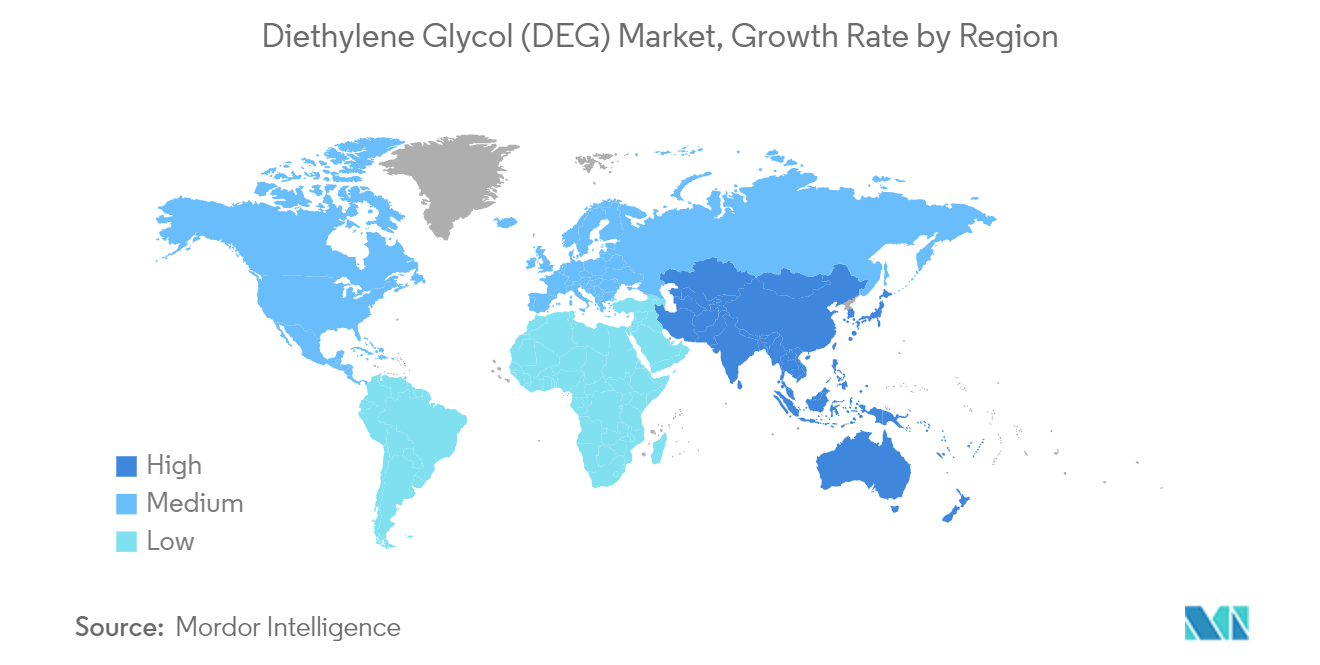

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Bajo |

Principales actores_Market_Major_Players.webp)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de dietilenglicol (DEG)

El tamaño del mercado de dietilenglicol se estima en 6,10 millones de toneladas en 2024 y se espera que alcance los 8,83 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 7,70% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó negativamente al mercado. Fue debido al cierre de las instalaciones y plantas de fabricación debido al cierre y las restricciones. Las interrupciones en la cadena de suministro y el transporte crearon aún más obstáculos para el mercado. Sin embargo, la industria experimentó una recuperación en 2021, repuntando así la demanda del mercado estudiado.

- A corto plazo, la creciente demanda de las industrias de la construcción y de pinturas y revestimientos en economías emergentes como India y China son factores que impulsan el crecimiento del mercado.

- Por otro lado, las regulaciones que restringen el uso de DEG debido a su naturaleza tóxica y los precios volátiles de las materias primas son algunos de los factores que frenan el crecimiento del mercado estudiado.

- Sin embargo, la creciente demanda de dietilenglicol como producto químico intermedio en la industria química debido al aumento de los usos posteriores en las resinas de PET y la industria textil son las principales oportunidades para impulsar el mercado en el futuro.

- La región de Asia y el Pacífico domina el mundo y será el mercado de más rápido crecimiento debido al mayor desarrollo de infraestructura y la rápida industrialización.

Tendencias del mercado de dietilenglicol (DEG)

Demanda creciente en la industria del plástico

- El dietilenglicol es un compuesto orgánico producido por hidrólisis parcial del óxido de etileno. Es un líquido incoloro, inodoro, de baja volatilidad y baja viscosidad con sabor dulce.

- Con el aumento del uso de dietilenglicol como materia prima en la producción de plastificantes para papel, corcho y esponjas sintéticas, la demanda de dietilenglicol está aumentando en la industria del plástico. Se espera que impulse su mercado durante el período de pronóstico.

- El dietilenglicol también se utiliza para producir materiales plásticos como el poliuretano. Se utiliza para el aislamiento de frigoríficos y congeladores y como material de revestimiento y sellador en la industria del automóvil. Por ejemplo, según la OICA, en 2022 la producción de automóviles en Estados Unidos ascendió a 1.00.60.339 unidades, lo que representó un aumento del 10% en comparación con 2021. Como resultado, se espera que un aumento en la producción de automóviles genere demanda. para dietilenglicol (DEG).

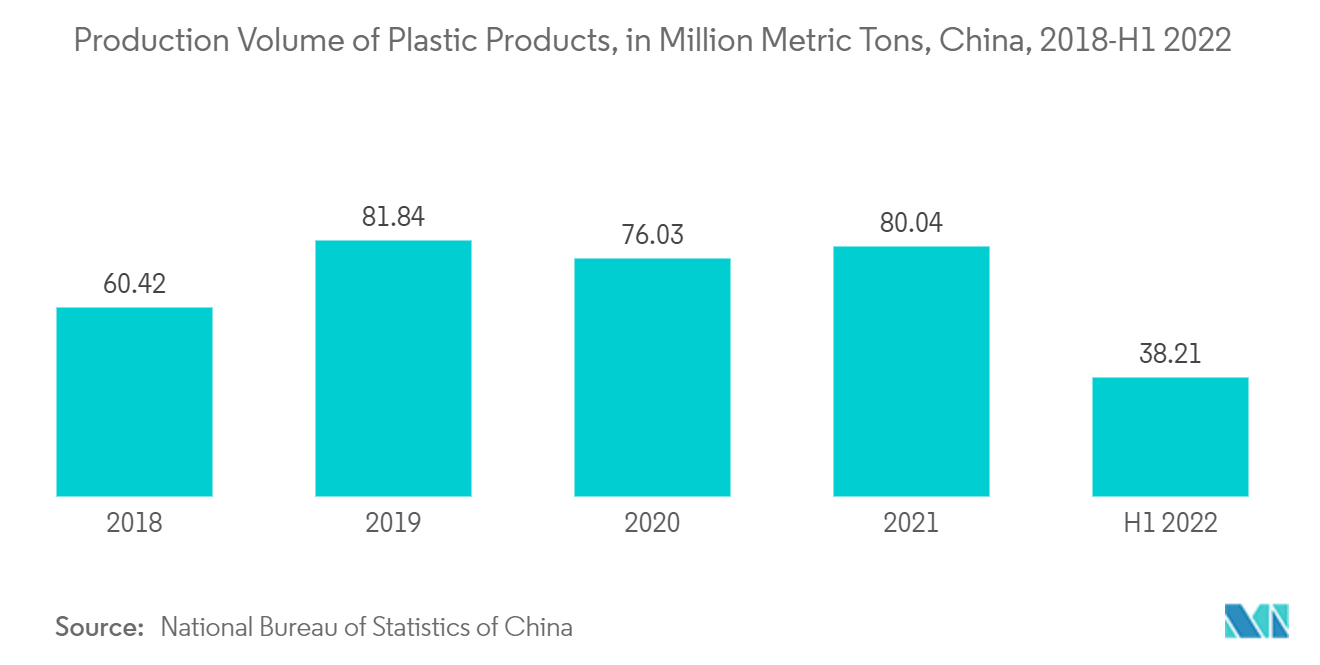

- China es el mayor productor de materias primas y productos de poliuretano en el mercado mundial. Por ejemplo, según la Oficina Nacional de Estadísticas de China, en 2021, la producción total de productos plásticos de China ascendió a 80 millones de toneladas métricas, lo que mostró un aumento del 5,27% en comparación con el año anterior (2020). Por lo tanto, se espera que un aumento en la producción de productos plásticos en el país cree demanda para el mercado de dietilenglicol (DEG) en el país.

- Debido a todos los factores mencionados anteriormente, se espera que el mercado de dietilenglicol crezca rápidamente durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- En países como China e India, la demanda de dietilenglicol está aumentando en la región debido al aumento del gasto gubernamental en el desarrollo de infraestructura y la rápida industrialización.

- Se prevé que la creciente necesidad de productos, como resinas de poliéster y poliuretanos, en diversas industrias de usuarios finales, como la construcción, el plástico y la automoción, impulse la demanda de dietilenglicol en la región. Actúa como intermediario químico para su producción. Además, la creciente producción de diversos productos químicos en los países de Asia y el Pacífico afectó el crecimiento del mercado.

- Según la Federación de Cámaras de Comercio e Industria de la India, el gobierno indio reconoce a la industria agroquímica como una de las 12 principales industrias en alcanzar el liderazgo mundial, con un crecimiento del 8 al 10 % hasta 2025. Por lo tanto, se prevé que el sector agroquímico de la India crezca durante el período de pronóstico.

- Según la Asociación Nacional de la Industria de Recubrimientos de China, en China, es probable que la demanda de recubrimientos en el país crezca un 8% con el apoyo de la edificación y la fabricación de automóviles. Por ejemplo, según la OICA, en 2022, la producción de automóviles en China ascendió a 2.70.20.615 unidades, lo que mostró un aumento del 3,3% en comparación con 2021. Por lo tanto, se espera que al aumentar la producción de automóviles en el país se consuma más pintura. y recubrimientos, creando una ventaja para el mercado del dietilenglicol (DEG).

- China y la India son los dos países más poblados y todavía están en desarrollo. Por lo tanto, se espera un enorme crecimiento en las industrias de agroquímicos, pinturas y revestimientos y cuidado personal. Por ejemplo, en 2022, se lanzaron más de 328.000 unidades de vivienda en todo el mercado residencial de la India. Aunque existe una gran demanda de viviendas en el país, los lanzamientos residenciales han alcanzado un nivel comparativamente alto en los últimos años. Por lo tanto, se espera que la creciente demanda de revestimientos arquitectónicos impulse el mercado del dietilenglicol.

- Debido a los factores antes mencionados, se prevé que el mercado de dietilenglicol (DEG) crezca significativamente durante el período de estudio.

Descripción general de la industria del dietilenglicol (DEG)

El mercado del dietilenglicol está muy fragmentado. Algunos de los principales actores del mercado incluyen (sin ningún orden en particular) Reliance Industries Limited, SABIC, Dow, Huntsman International LLC y Shell, entre otros.

Líderes del mercado de dietilenglicol (DEG)

-

Reliance Industries Limited

-

SABIC

-

Dow

-

Huntsman International LLC

-

Shell

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market_Market_Concentration.webp)

Noticias del mercado de dietilenglicol (DEG)

- Febrero de 2023: Nippon Shokubai Co., Ltd. recibió la certificación ISCC PLUS para 19 productos, lo que permite a la empresa fabricar productos con bajo impacto ambiental utilizando materias primas derivadas de biomasa. Los productos certificados incluyen monoetilenglicol, dietilenglicol, trietilenglicol, ácido acrílico y éster acrílico, entre otros.

- Julio de 2022: PTT Global Chemical Public Company Limited anunció que la empresa adquirió todo el negocio de GC Glycol Co., Ltd. Esta adquisición ayudó a la empresa a expandir su negocio de dietilenglicol a nivel mundial.

Informe de mercado Dietilenglicol (DEG) – Tabla de contenidos

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Aumento de la demanda de plástico de diversas industrias

4.1.2 Creciente demanda de pinturas y revestimientos

4.1.3 Otros conductores

4.2 Restricciones

4.2.1 Naturaleza tóxica del dietilenglicol

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Solicitud

5.1.1 Plastificantes

5.1.2 Cuidado personal

5.1.3 Intermedios químicos

5.1.4 Lubricante

5.1.5 Otras aplicaciones (disolvente, etc.)

5.2 Industria del usuario final

5.2.1 Plástica

5.2.2 agroquímicos

5.2.3 Cosmética y Cuidado Personal

5.2.4 Pinturas y Recubrimientos

5.2.5 Otras industrias de usuarios finales (textiles, petróleo y gas, etc.)

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Italia

5.3.3.4 Francia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado (%)**/ Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Crystal India

6.4.2 Dow

6.4.3 PTT Global Chemical Public Company Limited (GC Glycol Company Limited)

6.4.4 Huntsman International LLC

6.4.5 India Glycols Limited

6.4.6 Indorama Ventures Public Company Limited

6.4.7 Mitsubishi Chemical Corporation

6.4.8 NIPPON SHOKUBAI CO., LTD

6.4.9 Petroliam Nasional Berhad (PETRONAS)

6.4.10 Reliance Industries Limited

6.4.11 SABIC

6.4.12 Shell

6.4.13 Tokyo Chemical Industry Co., Ltd.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Creciente demanda de dietilenglicol como producto químico intermedio

7.2 Otras oportunidades

Segmentación de la industria del dietilenglicol (DEG)

El dietilenglicol es un compuesto orgánico incoloro e inodoro. Es un disolvente muy utilizado y es miscible en agua, alcohol, éter y etilenglicol. También se utiliza como anticongelante y en lubricantes. El mercado del dietilenglicol está segmentado por aplicación, industria de usuario final y geografía. El mercado está segmentado por aplicación en plastificantes, cuidado personal, productos químicos intermedios, lubricantes y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en plásticos, agroquímicos, cosméticos y cuidado personal, pinturas y revestimientos, y otras industrias de usuarios finales. El informe también cubre los tamaños de mercado y los pronósticos para el mercado de dietilenglicol (DEG) en 15 países de la región principal. El tamaño del mercado y los pronósticos de cada segmento se basan en el volumen (kilotones).

| Solicitud | ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de dietilenglicol (DEG)

¿Qué tamaño tiene el mercado de dietilenglicol (DEG)?

Se espera que el tamaño del mercado de dietilenglicol (DEG) alcance los 6,10 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 7,70% para alcanzar los 8,83 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Dietilenglicol (DEG)?

En 2024, se espera que el tamaño del mercado de dietilenglicol (DEG) alcance los 6,10 millones de toneladas.

¿Quiénes son los actores clave en el mercado Dietilenglicol (DEG)?

Reliance Industries Limited, SABIC, Dow, Huntsman International LLC, Shell son las principales empresas que operan en el mercado de dietilenglicol (DEG).

¿Cuál es la región de más rápido crecimiento en el mercado Dietilenglicol (DEG)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dietilenglicol (DEG)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de dietilenglicol (DEG).

¿Qué años cubre este mercado de dietilenglicol (DEG) y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dietilenglicol (DEG) se estimó en 5,66 millones de toneladas. El informe cubre el tamaño histórico del mercado de Dietilenglicol (DEG) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dietilenglicol (DEG) para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria dietilenglicol (DEG)

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de dietilenglicol (DEG) en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de dietilenglicol (DEG) incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.