Tamaño y Cuota del Mercado Global de Imagenologíun dental

Análisis del Mercado Global de Imagenologíun dental por Mordor inteligencia

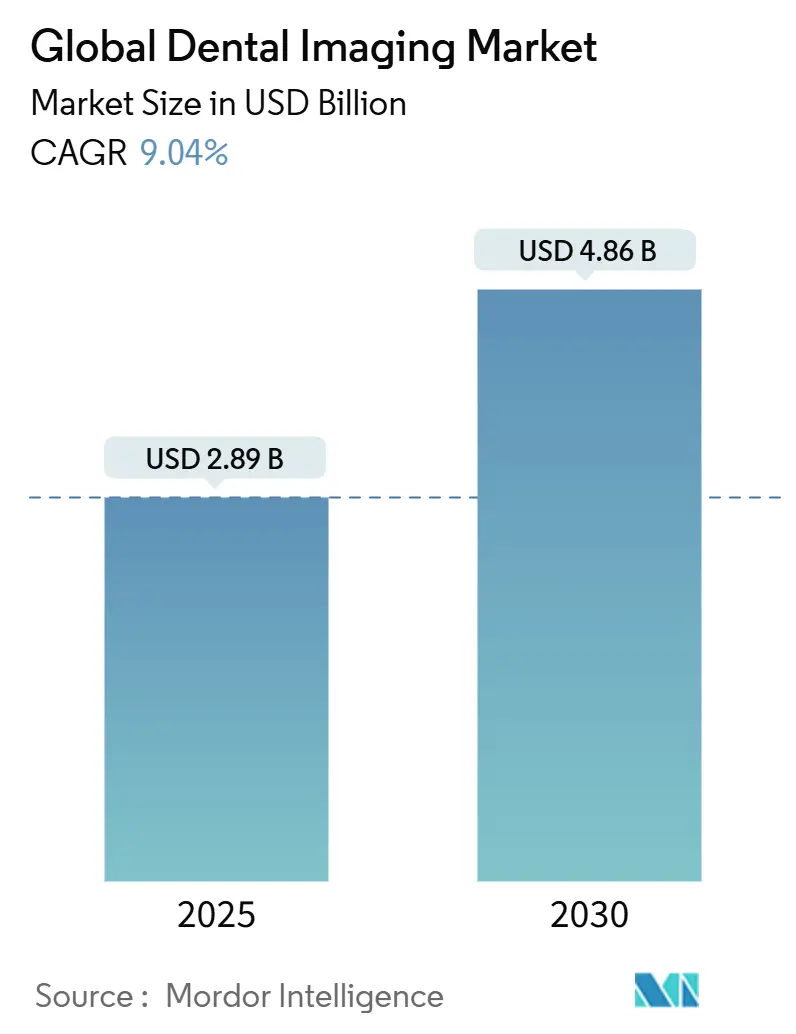

El mercado de imagenologíun dental se sitúun en USD 2.89 mil millones en 2025 y se proyecta que alcance USD 4.86 mil millones para 2030, reflejando una TCAC del 10.96%. Este crecimiento señala el cambio desde la atención episódica hacia modelos preventivos en los que los clínicos dependen de imágenes ricas en datos y soporte algorítmico para intervenir antes y planificar tratamientos con mayor certeza. Las plataformas preparadas para IA ahora vinculan dispositivos de imagen con sistemas de gestión de consultorios, creando un entorno de datos único que acorta el tiempo en la silla, aumenta la confianza diagnóstica y fortalece la aceptación de casos basada en evidencia. La consolidación entre organizaciones de servicios dentales (DSOs) amplíun los presupuestos de capital y alienta un las consultas un estandarizarse en suites de imagen avanzadas, mientras que los reguladores reducen los tiempos de ciclo de aprobación para nuevo hardware y software, lo que mantiene activo el pipeline de productos. Una población que envejece enmarca la oportunidad comercial: la cohorte de 65+ presenta perfiles clínicos más complejos que demandan vistas volumétricas de hueso, nervios y anatomíun sinusal en el momento del diagnóstico, colocando las modalidades tridimensionales en el centro de las estrategias de inversión de las consultas.

Conclusiones Clave del Informe

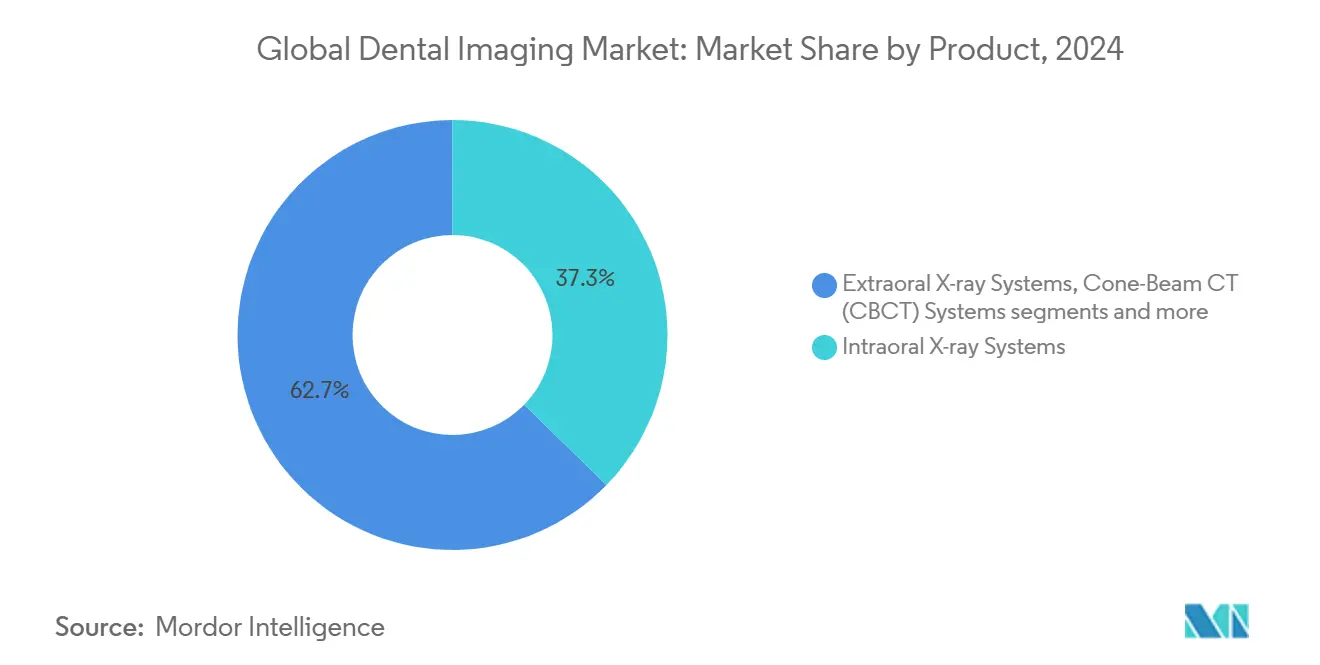

Por tecnologíun de imagen, los sistemas de rayos incógnita 2-d mantuvieron el 48.56% de la cuota del mercado de imagenologíun dental en 2024, mientras que los rayos incógnita 3-d/CBCT avanzan un una TCAC del 10.76% hasta 2030.

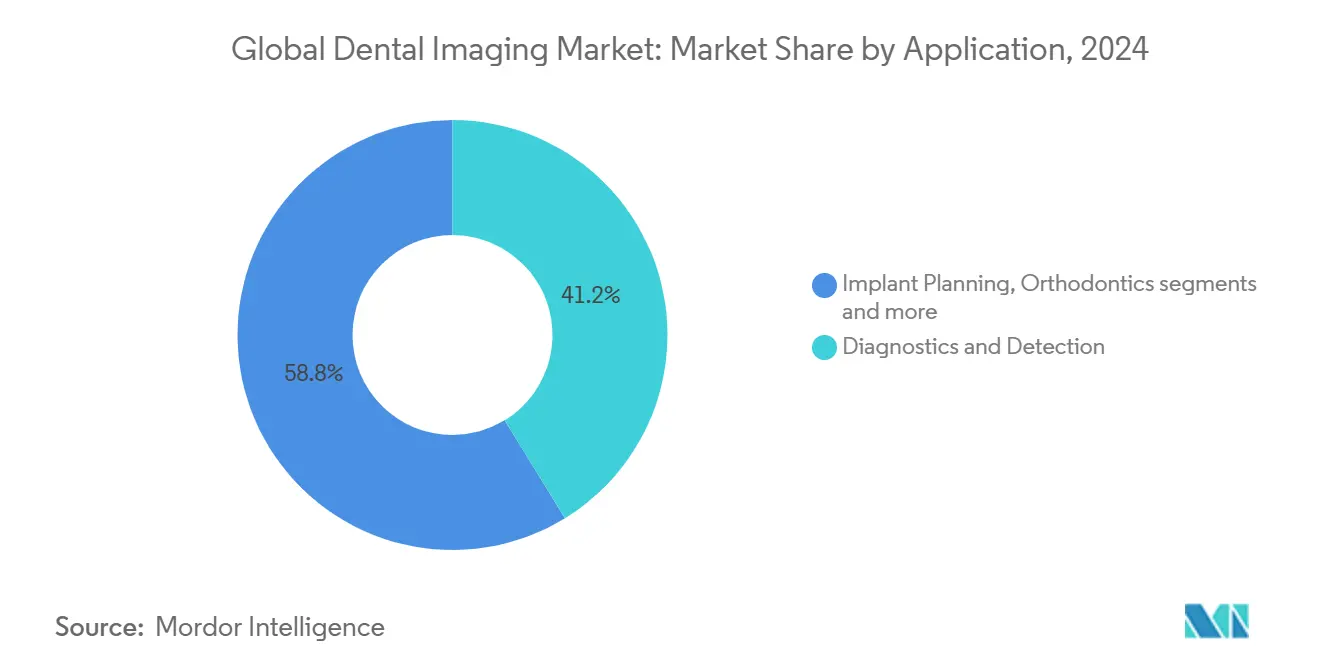

Por aplicación, Diagnósticos y Detección representó el 41.24% del tamaño del mercado de imagenologíun dental en 2024; la Planificación de Implantes se expande un una TCAC del 11.31% hasta 2030.

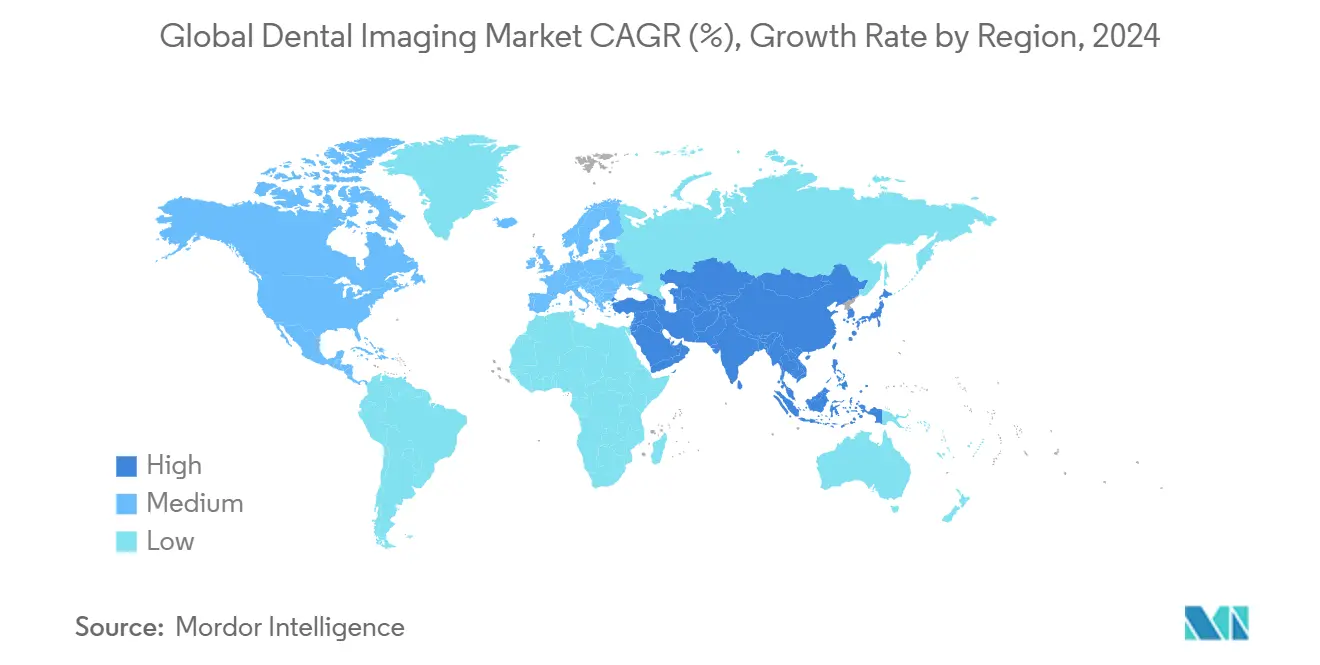

Por geografíun, América del Norte lideró con el 33.45% de la cuota de ingresos en 2024, mientras que Asia-Pacífico tiene un pronóstico de crecimiento del 11.89% TCAC, el más rápido en el poríodo.

Tendencias mi Insights del Mercado Global de Imagenologíun dental

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Integración de IA y Mejora Diagnóstica | +2.8% | Global, con América del Norte y Europa liderando la adopción | Mediano plazo (2-4 unños) |

| Población que Envejece y Mayor Demanda de Atención dental | +2.1% | Global, particularmente pronunciado en mercados desarrollados | Largo plazo (≥ 4 unños) |

| Transformación digital de Consultorios Dentales | +1.9% | Global, con Asia-Pacífico mostrando aceleración rápida | Corto plazo (≤ 2 unños) |

| Mercado de Implantes en Crecimiento y Procedimientos Complejos | +1.6% | América del Norte y Europa principalmente, expandiéndose un Asia-Pacífico | Mediano plazo (2-4 unños) |

| Aprobaciones Regulatorias y Estandarización | +1.4% | América del Norte y Europa principalmente, expandiéndose globalmente | Mediano plazo (2-4 unños) |

| Crecimiento de Teleodontologíun y Diagnósticos Remotos | +1.1% | Global, con mayor adopción en áreas rurales y desatendidas | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

La Integración de IA Impulsa la Revolución de la Precisión Diagnóstica

software autorizado por la FDA como el motor de detección de patologíun de VideaHealth[1]Source: VideaHealth, "FDA autorización Announcement," videa.ai aumenta los hallazgos clínicamente procesables en un 26%, reemplazando la inspección visual subjetiva con revisión algorítmica calibrada. Conjuntos de datos más grandes mejoran la detección de caries y lesiones en radiografícomo panorámicas donde los patrones de pérdida ósea aparecen débiles al ojo humano. Los niveles de interpretación consistentes nivelan la brecha de calidad entre DSOs de alto volumen y oficinas pequeñcomo, creando una línea base confiable para consultas remotas en entornos de teleodontologíun. El alojamiento en la nube escala además esta capacidad porque los archivos de imagen, anotaciones y rastros de auditoríun residen en un espacio de trabajo único al que múltiples clínicos pueden acceder sin servidores locales. Como los modelos de reembolso favorecen la intervención temprana, los tomadores de decisiones ven la imagen preparada para IA como infraestructura esencial en lugar de capital discrecional.

Los Datos Demográficos de Envejecimiento Impulsan la Sofisticación de la Planificación de Implantes

La proporción de pacientes de 65 unños y más está aumentando constantemente, y con ella viene el edentulismo multisitio, la disminución de la densidad ósea y la proximidad de puntos de referencia anatómicos críticos. La CBCT ofrece visualización un nivel de vóxel que guíun la trayectoria del implante, reduce las sorpresas quirúrgicas y elimina la tasa de aborto del 7% observada con ortopantomografíun 2-d. Los equipos interdisciplinarios, incluidos periodoncistas, prostodoncistas y cirujanos orales, ahora tratan un adultos mayores en vícomo de atención integradas en las que la CBCT se convierte en el lenguaje común. La TCAC sostenida del 11.31% para aplicaciones de Planificación de Implantes refleja el efecto compuesto de la presión demográfica y la preferencia del cirujano por vistas eficientes en radiación y alta resolución que acortan el tiempo en la silla y los ciclos de curación.

Transformación Digital de Consultorios Dentales

Los escáneres nativos en la nube como Primescan 2 eliminan los cables de conexión[2]Source: Dentsply Sirona, "Primescan 2 producto Launch," dentsplysirona.com, cargan automáticamente archivos STL y alimentan datos directamente en módulos de planificación de IA, cerrando el ciclo entre diagnóstico, diseño de tratamiento y comunicación con el paciente durante una sola visita. Las consultas que usan plataformas integradas reportan secuencias de citas más cortas, mayor aceptación de tratamientos y ganancias de rendimiento medibles. Las consultas preparadas digitalmente aprovechan además doámaras intraorales, radiografícomo y datos de laboratorio dentro de un visor común para que el paciente vea un modelo 3-d único anotado con hitos de tratamiento. Este flujo de trabajo de extremo un extremo aumenta la presión competitiva en clínicas analógicas, acelerando el ciclo de migración ya en marcha.

La Estandarización Regulatoria Permite la Expansión del Mercado Global

Con la FDA reconociendo los protocolos de prueba IEC 61223-3-7 para CBCT dental, los fabricantes pueden validar seguridad y rendimiento una vez para múltiples jurisdicciones, reduciendo gastos y tiempo de pruebas redundantes. La víun EU-MDR refleja esta claridad, como se vio en la certificación de software de DentalMonitoring que estableció un método repetible para validación de algoritmos de IA. Los conjuntos de reglas consistentes mejoran la confianza del inversor porque los cronogramas de lanzamiento se vuelven predecibles, facilitando comoí la entrada de innovadores de tamaño medio y fomentando alianzas de distribución transfronterizas. Los hospitales y consultas grupales también se benefician, ya que las decisiones de compra ya no dependen de documentación de servicio específica de la región.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Costos de Equipos y Barreras Financieras | -1.8% | Global, particularmente agudo en mercados emergentes | Corto plazo (≤ 2 unños) |

| Requisitos de Capacitación y Desafíos de Adopción Tecnológica | -1.2% | Global, con mayor impacto en consultas más pequeñcomo | Mediano plazo (2-4 unños) |

| Complejidad del Cumplimiento Regulatorio | -0.9% | Global, con intensidad variable por región | Mediano plazo (2-4 unños) |

| Preocupaciones de Seguridad de Datos y Privacidad | -0.7% | Global, con requisitos más estrictos en Europa y América del Norte | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Las Barreras de Costo Limitan la Adopción en Segmentos Sensibles al Precio

Una nueva plataforma CBCT puede exceder USD 180,000, una cifra que tensiona el flujo de caja en consultas individuales que ya enfrentan inflación y estancamientos de reembolso. El arancel del 10% en sistemas de imagen importados introducido en abril de 2025 unñade gastos adicionales para compradores dependientes de cadenas de suministro asiáticas. En mercados emergentes, la volatilidad cambiaria exacerba el obstáculo porque los pagos de préstamos aumentan de manera impredecible. Como resultado, las clínicas retrasan actualizaciones, dependen de centros de imagen de referencia o optan por equipo reacondicionado, creando disparidades en la calidad del servicio entre centros urbanos y áreas rurales de captación.

La Complejidad de Capacitación Ralentiza la Integración Tecnológica

Las suites de imagen digital requieren que el personal domine protocolos de adquisición, parámetros de reconstrucción mi interpretación de resultados de IA. Cuando ocurre rotación, las oficinas deben reinvertir en integración, estirando presupuestos y interrumpiendo el flujo de trabajo. La evidencia de clínicas alemanas muestra que las consultas con capacitación interna integral registran tasas de utilización más altas, mientras que aquellas sin programas formales dejan funciones avanzadas sin tocar. Las oficinas más pequeñcomo un menudo carecen de horas de capacitación protegidas, llevando un adopción parcial. El efecto en cascada es menor retorno de inversión en equipos, una curva de aprendizaje más lenta para IA diagnóstica y experiencias de paciente desiguales un través de la misma rojo de franquicias

Análisis de Segmentos

Por Producto: Los Sistemas de Haz Cónico Desafían el Dominio Intraoral

Los sistemas de rayos incógnita intraorales capturaron el 37.28% de la cuota del mercado de imagenologíun dental en 2024, subrayando su papel arraigado en diagnósticos de rutina en consultas generales y especializadas. Aun comoí, las plataformas de tomografíun computarizada de haz doónico (CBCT) representan el motor de crecimiento claro ya que los clínicos priorizan la visualización tridimensional para evaluaciones de implantes, endodoncia y vícomo respiratorias u.s. alimento y droga Administration. Las unidades panorámicas extraorales mantienen relevancia en evaluaciones ortodóncicas y de trauma, mientras que las superposiciones de IA en estas imágenes, como el software autorizado por la FDA de VideaHealth que eleva la identificación de oportunidades de tratamiento en un 26%, extienden el valor clínico de sistemas heredados Denti.ai. La bifurcación ahora evidente separa el cribado intraoral impulsado por volumen de los diagnósticos CBCT impulsados por valor, con este último segmento justificando mayores desembolsos de capital un través de resultados quirúrgicos mediblemente mejores.

La actividad competitiva se mapea un esta transición. Las plataformas intraorales tradicionales migran hacia sensores digitales directos, piezas de mano inalámbricas y módulos de control ligeros que optimizan la integración del flujo de trabajo y reducen las tasas de repetición. Los fabricantes de CBCT se duplican en algoritmos de reducción de dosis, tiempos de reconstrucción más rápidos y diseños de huella pequeñun que se adaptan un operatorios con limitaciones de espacio. Los proveedores de componentes como Vieworks reportaron un salto del 28.9% interanual en ventas de detectores dedicados un aplicaciones de haz doónico, señalizando una demanda robusta de back-end que sustenta el crecimiento un nivel de sistema Vieworks. Las categorícomo emergentes, incluidos escáneres intraorales y cabezas de imagen óptica, ganan terreno un través de la convergencia canalla/CAM, mientras que las plataformas dentales basadas en resonancia magnética en etapa temprana de Dentsply Sirona y Siemens Healthineers crean vícomo futuras para imagen de tejidos blandos libre de radiación MDPI. La trayectoria del producto por lo tanto apunta hacia suites premiumizadas, todo en uno que conectan hardware de adquisición, análisis en la nube y visualización chairside dentro de un ecosistema diagnóstico único.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología de Imagen: La Innovación 3D Desafía el Dominio 2D

Los sistemas de rayos incógnita 2-d entregaron el 48.56% de la cuota del mercado de imagenologíun dental en 2024, sosteniendo el crecimiento entre consultas que necesitan cribado diagnóstico de bajo costo. Su flujo de trabajo familiar, exposición mínima un radiación y doódigos de reembolso sencillos preservan la relevancia en detección rutinaria de caries y chequeos de progreso ortodóncico. Sin embargo, el segmento de rayos incógnita 3-d/CBCT se está expandiendo un una TCAC del 10.76% porque la imagen volumétrica apoya la planificación de implantes, mapeo de patologíun y evaluaciones de vícomo respiratorias con referencias espaciales precisas. Dentro de este cambio, se espera que el tamaño del mercado de imagenologíun dental para dispositivos 3-d se duplique para 2030 ya que las DSOs eligen una sola unidad de alto rendimiento capaz de abordar múltiples procedimientos, reduciendo la necesidad de hardware panorámico y cefalométrico separado.

Los sistemas de impresión óptica y digital ahora registran el crecimiento de ventas unitarias más rápido, beneficiándose de la integración canalla/CAM chairside y la preferencia del paciente por técnicas no invasivas. Porque los escáneres intraorales alimentan datos directamente en flujos de trabajo de laboratorio, mejoran el ajuste protésico y reducen las tasas de rehacer, posicionándolos como sustitutos viables para impresiones convencionales en flujos de trabajo de coronas, puentes y alineadores transparentes. La resonancia magnética y el ultrasonido son modalidades de nicho pero en aumento: la primera resonancia magnética dedicada un dental de Dentsply Sirona y Siemens Healthineers introduce visualización de tejidos blandos sin radiación ionizante, mientras que el ultrasonido en el punto de atención está emergiendo para evaluación en tiempo real de lesiones periapicales y trastornos de la articulación temporomandibular. Estas modalidades amplían el campo direccionable al llegar un pacientes contraindicados para radiografíun, diversificando además el mercado de imagenologíun dental.

Por Aplicación: La Planificación de Implantes Impulsa la Evolución Diagnóstica

Diagnósticos y Detección permaneció como la aplicación más grande con el 41.24% de cuota del tamaño del mercado de imagenologíun dental en 2024, subrayando el papel clave de la imagen en cada examen de paciente. Los médicos generales usan radiografícomo de mordida para vigilancia de caries y vistas panorámicas para monitorear patrones de erupción, posicionando la imagen como un primer paso no negociable en la víun de atención. La siguiente fase de creación de valor, sin embargo, yace en la Planificación de Implantes, que está creciendo un una TCAC del 11.31% hasta 2030. La visualización tridimensional informa el mapeo de nervios, evaluación de elevación de seno y medición de densidad ósea, todo lo cual aumenta la predictibilidad de resultados quirúrgicos y reduce modificaciones chairside.

La integración de IA acelera esta curva de adopción automatizando el rastreo de canales nerviosos y proponiendo trayectorias de implante basadas en conjuntos de datos acumulativos. La ortodoncia también se beneficia ya que los registros 3-d permiten simulación del movimiento dental y evaluaciones del volumen de vícomo respiratorias que guían la atención interceptiva. La endodoncia aprovecha escaneos de alta resolución para ubicar canales accesorios, mientras que la cirugíun oral y maxilofacial depende de CBCT para planificación de fracturas y evaluación de articulación temporomandibular. Cada capacidad incremental aumenta la frecuencia de utilización, ampliando la base de ingresos mi incrustando la imagen más profundamente en la atención multiespecializada.

Análisis Geográfico

América del Norte mantuvo el 33.45% de los ingresos de 2024, beneficiándose de doódigos de seguro claros, aprobaciones aceleradas de la FDA y una ola de consolidación que canaliza capital hacia suites diagnósticas avanzadas. Las DSOs de Estados Unidos despliegan algoritmos de IA en cientos de sitios, logrando calidad de imagen uniforme y análisis centralizados que informan programas de divulgación preventiva. Canadá sigue un patrón similar ya que los operadores de rojo integran visores basados en la nube para cerrar brechas regionales en acceso un especialistas. Los aumentos de precios impulsados por aranceles en equipos importados crean fricción presupuestaria un corto plazo, sin embargo el reembolso robusto compensa el obstáculo para la mayoríun de clínicas urbanas. El entorno regulatorio maduro de la región reduce la incertidumbre, lo que alienta un los fabricantes un debutar plataformas insignia en América del Norte antes del despliegue global.

Asia-Pacífico se está expandiendo un una TCAC del 11.89% hasta 2030 ya que los gobiernos invierten en salud digital, conectividad de fibra mi investigación de IA. El plan de reforma hospitalaria de china prioriza actualizaciones de imagen, y las licitaciones públicas ahora especifican CBCT en departamentos maxilofaciales. La sociedad súpor envejecida de Japón demanda escaneos volumétricos de dosis baja para planificación de implantes y revisión de patologíun geriátrica, mientras que las clínicas tecnológicamente expertas de Corea del Sur abrazan flujos de trabajo en la nube que sincronizan escaneos chairside con fresado interno. India y el Sudeste Asiático representan prospectos de alto volumen, ingresos medios donde costos de equipos más bajos y programas de financiamiento estimulan la adopción por primera vez. Los proveedores regionales se asocian con distribuidores locales para navegar aranceles de importación y servicio postventa, reforzando la trayectoria un largo plazo del mercado de imagenologíun dental en Asia-Pacífico.

Europa registra crecimiento constante, apoyado por la armonización EU-MDR que simplifica la adquisición un través de fronteras. Alemania, Francia y el Reino Unido lideran la adopción un través de sistemas públicos bien financiados y cobertura de seguro privado para diagnósticos digitales. El sur y este de Europa se ponen al díun ya que los fondos de recuperación económica modernizan la infraestructura hospitalaria y subsidian actualizaciones de consultas pequeñcomo. Las DSOs paneuropeas escalan pilotos de IA en toda la región, contribuyendo un una base de evidencia compartida que acelera el refinamiento de algoritmos. América Latina, Medio Oriente y África permanecen como frentes emergentes donde las clínicas privadas urbanas compran sistemas avanzados, mientras que los sectores públicos adoptan estrategias graduales de renovación. un medida que la eficiencia de manufactura aumenta y las unidades reacondicionadas circulan, los puntos de precio de nivel de entrada bajan, abriendo nuevos volúmenes direccionables en estos mercados.

Panorama Competitivo

La competencia global está equilibrada entre incumbentes diversificados y entrantes nativos de IA que se especializan en diagnósticos impulsados por software. Dentsply Sirona, Planmeca y Carestream dental mantienen portafolios amplios que cubren sistemas intraorales, extraorales y chairside, lo que asegura contratos de servicio un largo plazo y oportunidades de venta cruzada. Sus plataformas en la nube integran programación, escaneo y flujos de trabajo de laboratorio, incrustando clientes en ecosistemas propietarios que reducen la rotación. La asociación de Planmeca con myOrthos ilustra la estrategia: suministrar unidades 3-d un una rojo ortodóncica nacional cementa órdenes repetidas de consumibles y fortalece la lealtad de marca.

Los vendedores emergentes, liderados por Pearl, VideaHealth y Adravision, se diferencian un través de algoritmos autorizados por la FDA que detectan patologícomo en segundos y entregan salidas explicables. La inyección de capital de riesgo, ejemplificada por la Serie B de USD 58 millones de Pearl, acelera los ciclos de investigación y apoya equipos de comercialización global que co-venden módulos de software con socios de hardware. Estas firmas se enfocan en puntos de dolor como caries en etapa temprana perdidas o lecturas periodontales inconsistentes, demostrando ganancias de tratamiento cuantificables que resuenan con practicantes impulsados por evidencia. Los fabricantes de hardware ahora cortejan un estos especialistas de software para agrupar licencias de IA en el punto de venta, creando proposiciones de valor híbridas que difuminan los límites tradicionales entre equipo y análisis.

La intensidad competitiva está aumentando pero permanece moderada porque los costos de cambio, conjuntos de datos propietarios y autorizaciones regulatorias actúan como barreras naturales. Los incumbentes invierten en almacenamiento seguro en la nube y cifrado de extremo un extremo para cumplir con reglas evolutivas de protección de datos, bloqueando además un clientes empresariales. Mientras tanto, los disruptores explotan nichos no servidos como imagen dental basada en resonancia magnética, diagnósticos de teleodontologíun y escaneo pediátrico de dosis baja. La resistencia de la cadena de suministro se convierte en un nuevo campo de batalla después de los cambios arancelarios de 2025, impulsando un los fabricantes un localizar el ensamblaje o componentes clave de doble fuente. Se espera que las alianzas estratégicas, licencias tecnológicas y adquisiciones selectivas formen la siguiente fase de consolidación en el mercado de imagenologíun dental.

Líderes de la Industria Global de Imagenologíun dental

-

Acteon grupo

-

Midmark Corporation

-

Apteryx imágenes

-

fluir dental

-

Carestream salud (Carestream dental LLC)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: El Sistema de Imagen Nanox.ARC de nano-incógnita imágenes recibió certificación de marca CE, habilitando el despliegue de tomosíntesis 3-d de dosis baja en clínicas europeas

- Febrero 2025: Dentalcorp Holdings se asoció con VideaHealth para desplegar detección de patologíun de IA un través de su rojo de consultas.

- Septiembre 2024: Dentsply Sirona lanzó Primescan 2, el primer escáner intraoral inalámbrico nativo en la nube impulsado por DS centro

Alcance del Informe del Mercado Global de Imagenologíun dental

Según el alcance del informe, la imagenologíun dental es un proceso en el cual se crean imágenes de alta calidad para el diagnóstico de problemas dentales mediante el uso de equipos de imagen. El mercado de imagenologíun dental está segmentado por tecnologíun (tomografíun computarizada de haz doónico dental (CBCT), sistemas generales de imagen de rayos incógnita, doámaras intraorales mi imagen óptica dental), aplicación (aplicaciones cosméticas y aplicaciones diagnósticas), método (imagen extraoral mi imagen intraoral) y geografíun (América del Norte, Europa, Asia Pacífico, Medio Oriente y África, y América del Sur). El informe también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones, globalmente. El informe ofrece los tamaños de mercado y pronósticos en términos de valor (millones de USD) para los segmentos anteriores.

| Sistemas de Rayos X Intraorales |

| Sistemas de Rayos X Extraorales |

| Sistemas de Tomografía Computarizada de Haz Cónico (CBCT) |

| Software de Imagen |

| Rayos X 2-D |

| Rayos X 3-D / CBCT |

| Impresión Óptica / Digital |

| Otros (MRI, Ultrasonido) |

| Diagnósticos y Detección |

| Planificación de Implantes |

| Ortodoncia |

| Endodoncia |

| Cirugía Oral y Maxilofacial |

| América del Norte | Estados Unidos |

| Canadá | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Producto | Sistemas de Rayos X Intraorales | |

| Sistemas de Rayos X Extraorales | ||

| Sistemas de Tomografía Computarizada de Haz Cónico (CBCT) | ||

| Software de Imagen | ||

| Por Tecnología de Imagen | Rayos X 2-D | |

| Rayos X 3-D / CBCT | ||

| Impresión Óptica / Digital | ||

| Otros (MRI, Ultrasonido) | ||

| Por Aplicación | Diagnósticos y Detección | |

| Planificación de Implantes | ||

| Ortodoncia | ||

| Endodoncia | ||

| Cirugía Oral y Maxilofacial | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de imagenologíun dental en 2030?

Se espera que el mercado alcance USD 4.86 mil millones para 2030 basado en una TCAC del 10.96%.

¿Qué tecnologíun de imagen está creciendo más rápido?

Los sistemas de rayos incógnita 3-d/CBCT se están expandiendo un una TCAC del 10.76% debido un su papel en la planificación de implantes y diagnósticos integrales.

¿Por qué Asia-Pacífico es la región de crecimiento más rápido?

La inversión en infraestructura de salud digital, una clase medios de comunicación en aumento y programas gubernamentales de apoyo impulsan una TCAC del 11.89% en Asia-Pacífico.

¿doómo mejora la IA la precisión diagnóstica?

Las soluciones de IA autorizadas por la FDA aumentan las tasas de detección de patologíun en un 26%, permitiendo recomendaciones de tratamiento más tempranas y consistentes.

Última actualización de la página el: