Tamaño del mercado de biomateriales dentales

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

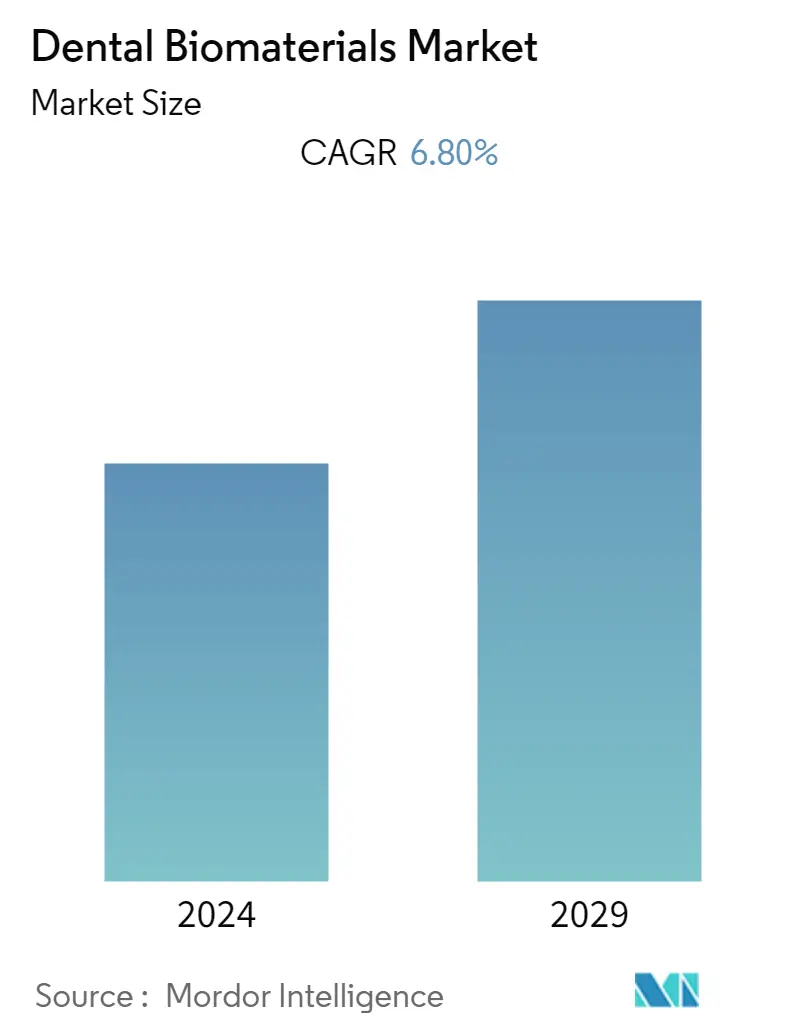

| CAGR | 6.80 % |

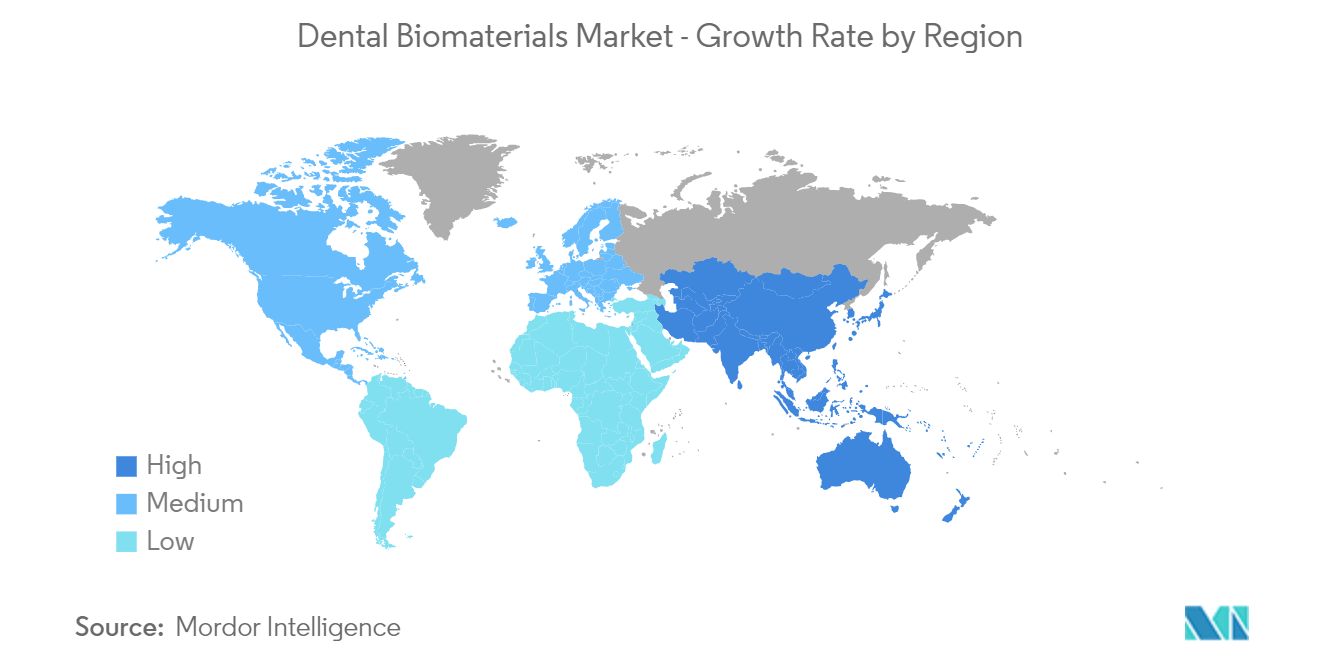

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Medio |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de biomateriales dentales

Se espera que el mercado de biomateriales dentales registre una tasa compuesta anual del 6,8% durante el período previsto.

El impacto de la pandemia de COVID-19 en el mercado fue significativo ya que varios procedimientos electivos, incluidos tratamientos dentales, se detuvieron o pospusieron durante la pandemia. En marzo de 2020, la Asociación Dental Estadounidense (ADA) recomendó posponer todos los procedimientos dentales electivos hasta el 6 de abril de 2020 y brindar servicios dentales solo de emergencia para evitar que los pacientes sobrecarguen los departamentos de emergencia de los hospitales. Esta recomendación se actualizó el 1 de abril de 2020, cuando la ADA recomendó que las oficinas permanecieran cerradas, excepto para procedimientos urgentes y de emergencia, hasta el 30 de abril, debido al aumento de casos de COVID-19. Como resultado, el acceso a la atención dental disminuyó sustancialmente. Además, según datos publicados por la Asociación Dental Británica, en julio de 2021, de 2.053 dentistas, solo el 36,0% estaba preparado para reanudar la práctica dental en el Reino Unido. Durante la fase inicial de la pandemia, los servicios y tratamientos dentales se retrasaron, lo que resultó en una disminución de la demanda de biomateriales dentales y afectó negativamente al mercado. Sin embargo, con la reanudación de los servicios dentales y con la disminución de los casos de COVID-19, el mercado empezó a ganar terreno y se espera que siga creciendo durante el período previsto.

La creciente carga de los trastornos dentales y el creciente turismo dental, la creciente penetración de los implantes dentales y el aumento de los ingresos disponibles en los países en desarrollo son los principales impulsores del mercado. La creciente carga de enfermedades dentales como la enfermedad periodontal, la caries, el cáncer oral, la halitosis y la caries dental, entre otras enfermedades, está impulsando el crecimiento del mercado. Por ejemplo, según una actualización de marzo de 2021 de la OMS, se estima que las enfermedades bucales afectan a casi 3.500 millones de personas en todo el mundo, especialmente la enfermedad periodontal (de las encías) grave. Además, según un artículo de investigación publicado en Dentaly.org en diciembre de 2021, el turismo de implantes dentales es un negocio en crecimiento que se atribuye al ahorro de costes. Por lo tanto, tal escenario puede aumentar la demanda de biomateriales dentales, por lo que se espera un crecimiento considerable del mercado durante el período previsto.

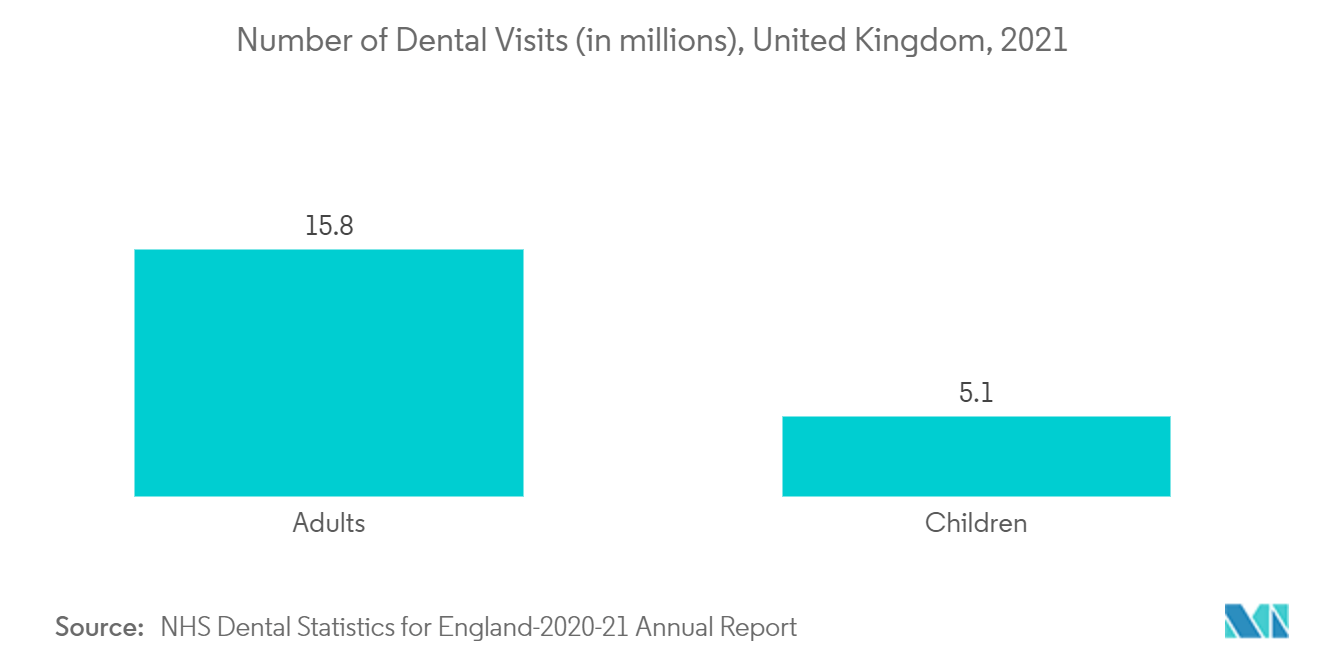

Además, según una actualización de marzo de 2022 de la OMS, la enfermedad periodontal (de las encías) grave, que puede provocar la pérdida de dientes, también es prevalente y afecta a casi el 10,0% de la población mundial. Además de eso, según el informe de Estadísticas Dentales del NHS para Inglaterra 2021, un dentista del NHS atendió a 18,2 millones de adultos en los 24 meses hasta junio de 2021. Además, según la misma fuente, un dentista del NHS atendió a 3,9 millones de niños. dentista en los 12 meses hasta junio de 2021. Además, los crecientes lanzamientos de productos por parte de los actores clave también están impulsando el crecimiento del mercado. Por ejemplo, en mayo de 2021, Botiss lanzó un biomaterial dental de próxima generación, el sistema de regeneración NOVAMag. El producto ofrece una opción para aquellos dentistas que buscan un biomaterial que sea mecánicamente fuerte pero completamente reabsorbible y que se reemplace con hueso con el tiempo. Por lo tanto, la creciente prevalencia de enfermedades dentales y los lanzamientos de productos por parte de los actores clave pueden crear oportunidades para el mercado, debido a que se espera un crecimiento considerable del mercado durante el período previsto.

Sin embargo, las cuestiones regulatorias y el alto costo de los procedimientos pueden limitar el crecimiento del mercado durante el período previsto.

Tendencias del mercado de biomateriales dentales

Se espera que el segmento de biomateriales de titanio sea testigo de un crecimiento considerable durante el período de pronóstico

Los biomateriales de titanio son una clase central de materiales para uso en tratamientos dentales. Esto puede atribuirse a la alta resistencia y otras propiedades mecánicas asociadas con este material. Actualmente, los biomateriales están formados por metales y aleaciones, polímeros, cerámicas y composites. Entre ellos, los materiales implantados compuestos de titanio se consideran los dispositivos médicos más útiles. El titanio se considera inerte y seguro para uso humano. Provoca efectos secundarios mínimos en el cuerpo humano. Por tanto, debido a estas ventajas, los biomateriales de titanio se utilizan ampliamente como biomateriales metálicos para procedimientos dentales.

Las ventajas de los biomateriales de titanio y el aumento de las visitas al dentista son los principales impulsores del segmento. Por ejemplo, según el artículo de investigación publicado en noviembre de 2021, las aleaciones de titanio se utilizan ampliamente para materiales dentales y para implantes debido a su biocompatibilidad, resistencia a la corrosión y resistencia mecánica superiores en comparación con otros materiales para implantes metálicos y no metálicos. De manera similar, según el artículo publicado en agosto de 2021, se considera que Ti-Ga-Si combina las ventajas de la aleación Ti-Ga junto con el Si, lo que mejora la osteointegración con resultados estéticamente agradables para los pacientes y una probabilidad mínima de complicaciones médicas. Además, según un estudio del NCBI publicado en junio de 2021, las aleaciones cpTi y Ti-6Al-4V son materiales muy satisfactorios y deberían utilizarse para implantes dentales. Dichos estudios indican la eficacia de los biomateriales de titanio y se espera que generen una demanda significativa de biomateriales de titanio, impactando así positivamente el crecimiento del segmento. También se espera que los lanzamientos de productos por parte de los actores clave creen oportunidades para el crecimiento del segmento. Por ejemplo, en julio de 2021, NuVasive lanzó Modulus ALIF, un implante de titanio poroso impreso en 3D para la fusión intersomática lumbar anterior (ALIF), en regiones globales específicas. Por lo tanto, debido a las ventajas de los biomateriales de titanio, los lanzamientos de productos por parte de actores clave y el aumento de las visitas al dentista, se prevé un crecimiento considerable del segmento durante el período de pronóstico.

Se espera que América del Norte sea testigo de un crecimiento significativo durante el período previsto

Se espera que América del Norte sea testigo de un crecimiento considerable durante el período previsto. El crecimiento se debe a factores como el aumento de los lanzamientos de productos apoyados por las autoridades gubernamentales, la creciente carga de enfermedades dentales y el aumento de la población geriátrica que refuerza la demanda de biomateriales dentales en la región. Por ejemplo, según la Asociación Dental Estadounidense, en 2021, más de 5,0 millones de personas mayores de 65 a 74 años en los Estados Unidos sufrieron pérdida total de dientes, y casi 3,0 millones sufrieron desdentado. La pérdida de dientes, por el contrario, es un problema principalmente para la población de edad avanzada. Esto se debe a que el 91,0% de los adultos entre 20 y 64 años tienen caries dental, y un asombroso 27,0% no recibe tratamiento. Además, la caries es una causa común de pérdida de dientes en muchos casos. Por lo tanto, se prevé que tales factores impulsen el total de procedimientos dentales realizados en América del Norte, impulsando así la demanda de biomateriales dentales dentro de la región.

Los lanzamientos de productos clave, la alta concentración de actores del mercado o la presencia de fabricantes, y las adquisiciones y asociaciones entre los principales actores, y el aumento de las visitas al dentista en los Estados Unidos son algunos de los factores que impulsan el crecimiento del mercado de biomateriales dentales en el país. Además, varios actores del mercado también participan en la implementación de iniciativas estratégicas, impulsando así el crecimiento del mercado. Por ejemplo, en enero de 2020, Pulpdent Corporation, una empresa de fabricación e investigación dental con sede en el área metropolitana de Boston, lanzó su material dental ACTIVA Presto. El nuevo material de obturación dental blanco imita las propiedades de los dientes naturales. De igual forma, en septiembre de 2020, Ditron Dental USA, la filial estadounidense de Ditron Dental, inició sus operaciones comerciales para su portafolio de implantes dentales en el país. Por lo tanto, debido a los lanzamientos de productos en el país, se espera que el mercado experimente un crecimiento significativo durante el período previsto.

Descripción general de la industria de biomateriales dentales

El mercado de biomateriales dentales es moderadamente competitivo, con presencia de actores locales e internacionales en el mercado. La mayor parte del mercado ha sido acaparada por actores globales, mientras que las pequeñas y medianas empresas están planteando una intensa competencia con la ayuda de tecnologías novedosas. En el futuro, se espera que la cuota de mercado se distribuya entre los actores internacionales y también entre los pequeños actores debido al enfoque en los nuevos participantes para presentar productos innovadores. Algunos de los principales actores del mercado son Straumann Holding AG, Dentsply Sirona Inc., 3M Company, ZimVie Inc. y Botiss Biomaterials GmbH, entre otros.

Líderes del mercado de biomateriales dentales

-

Straumann Holding AG

-

ZimVie Inc.

-

3M Company

-

Dentsply Sirona, Inc

-

botiss biomaterials GmbH

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de biomateriales dentales

- En octubre de 2022, SprintRay Inc. lanzó OnX Tough, una resina cerámica híbrida de próxima generación diseñada para la impresión 3D de prótesis dentales. Aprovechando la tecnología NanoFusion patentada de SprintRay, esta nueva resina ofrece una durabilidad incomparable y una translucidez realista para un resultado de alta calidad.

- En febrero de 2022, Ultradent Products Inc. lanzó un producto de endodoncia llamado sellador de conducto radicular biocerámico MTApex. MTApex es un sellador biocerámico y se puede utilizar con cualquier método de obturación endodóntica.

Informe de mercado de biomateriales dentales índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Carga creciente de trastornos dentales y turismo dental creciente

4.2.2 Aumento de la penetración de los implantes dentales

4.2.3 Aumento de los ingresos disponibles en los países en desarrollo

4.3 Restricciones del mercado

4.3.1 Cuestiones regulatorias y alto costo de los trámites

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por tipo

5.1.1 Biomateriales Metálicos

5.1.1.1 Titanio

5.1.1.2 Acero inoxidable

5.1.1.3 Aleaciones de cromo

5.1.1.4 Otros biomateriales metálicos

5.1.2 Biomateriales cerámicos

5.1.3 Biomateriales poliméricos

5.1.4 Biomateriales naturales

5.1.5 Otros tipos

5.2 Por aplicación

5.2.1 Ortodoncia

5.2.2 Prostodoncia

5.2.3 Otras aplicaciones

5.3 Por usuario final

5.3.1 Hospitales y Clínicas

5.3.2 Academias e institutos de investigación

5.3.3 Otros usuarios finales

5.4 Geografía

5.4.1 América del norte

5.4.1.1 Estados Unidos

5.4.1.2 Canada

5.4.1.3 México

5.4.2 Europa

5.4.2.1 Alemania

5.4.2.2 Reino Unido

5.4.2.3 Francia

5.4.2.4 Italia

5.4.2.5 España

5.4.2.6 El resto de Europa

5.4.3 Asia Pacífico

5.4.3.1 Porcelana

5.4.3.2 Japón

5.4.3.3 India

5.4.3.4 Australia

5.4.3.5 Corea del Sur

5.4.3.6 Resto de Asia-Pacífico

5.4.4 Medio Oriente y África

5.4.4.1 CCG

5.4.4.2 Sudáfrica

5.4.4.3 Resto de Medio Oriente y África

5.4.5 Sudamerica

5.4.5.1 Brasil

5.4.5.2 Argentina

5.4.5.3 Resto de Sudamérica

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 GC Corporation

6.1.2 Victrex PLC

6.1.3 Medtronic PLC

6.1.4 Straumann Holding AG

6.1.5 ZimVie Inc.

6.1.6 Dentsply Sirona Inc.

6.1.7 Royal DSM

6.1.8 Danaher Corporation

6.1.9 3M Company

6.1.10 Bay Materials

6.1.11 Vannini Dental Industry SRL

6.1.12 Kyocera Corporation

6.1.13 Botiss Biomaterials GmbH

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de biomateriales dentales

Según el alcance del informe, los biomateriales dentales se utilizan principalmente para reemplazar sustancias dentales, dientes y mandíbulas dañados o perdidos. Se utilizan para empastes, coronas, puentes, implantes y prótesis removibles. Un biomaterial es cualquier sustancia que ha sido diseñada para interactuar con sistemas biológicos con un propósito médico, ya sea terapéutico o de diagnóstico. El mercado de biomateriales dentales está segmentado por tipo (biomateriales metálicos, biomateriales cerámicos, biomateriales poliméricos, biomateriales naturales y otros tipos), aplicación (ortodoncia, prostodoncia y otras aplicaciones), usuario final (hospitales y clínicas, institutos académicos y de investigación, y Otros usuarios finales) y Geografía (América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones a nivel mundial. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por tipo | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Por aplicación | ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

|

| Geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de biomateriales dentales

¿Cuál es el tamaño actual del mercado de Biomateriales dentales?

Se proyecta que el mercado de biomateriales dentales registrará una tasa compuesta anual del 6,80% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Biomateriales dentales?

Straumann Holding AG, ZimVie Inc., 3M Company, Dentsply Sirona, Inc, botiss biomaterials GmbH son las principales empresas que operan en el mercado de biomateriales dentales.

¿Cuál es la región de más rápido crecimiento en el mercado de Biomateriales dentales?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de biomateriales dentales?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de biomateriales dentales.

¿Qué años cubre este mercado de Biomateriales dentales?

El informe cubre el tamaño histórico del mercado de Biomateriales dentales durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Biomateriales dentales para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de biomateriales dentales

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de biomateriales dentales en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de biomateriales dentales incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.