Análisis del mercado de espacios de coworking en América Latina

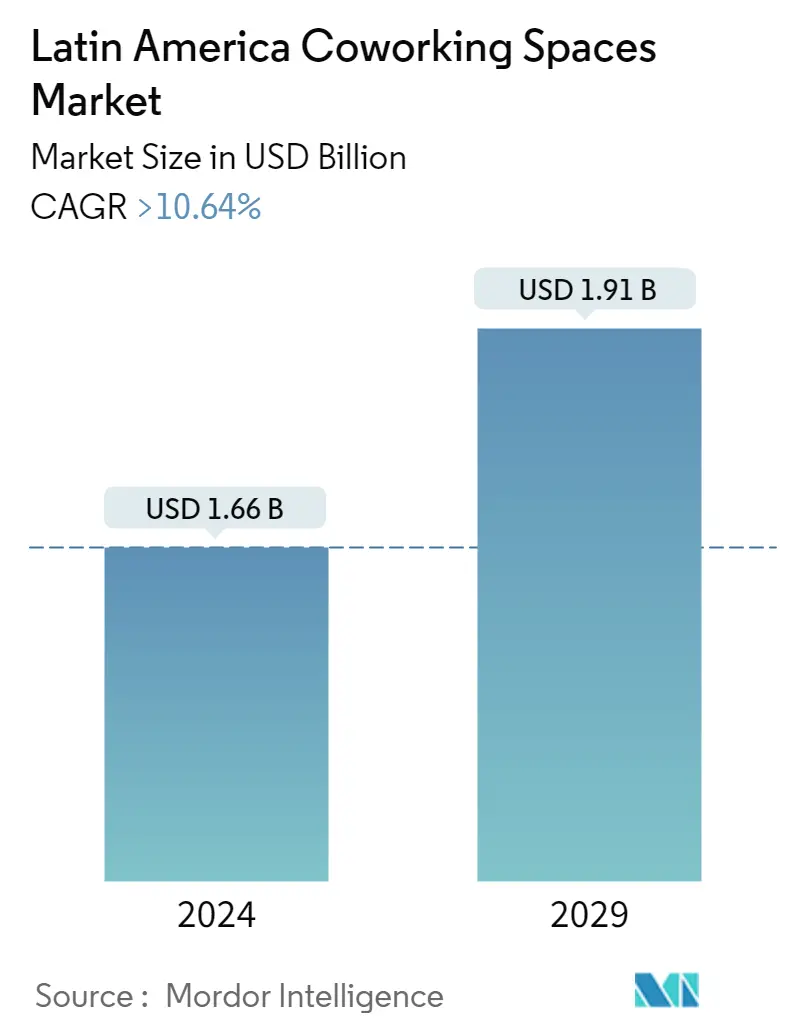

El tamaño del mercado latinoamericano de espacios de coworking se estima en 1,66 mil millones de dólares en 2024, y se espera que alcance los 1,91 mil millones de dólares en 2029, creciendo a una tasa compuesta anual superior al 10,64% durante el período previsto (2024-2029).

- América Latina ha sido testigo de un aumento en la actividad empresarial y de startups, con el lanzamiento de muchos nuevos negocios y emprendimientos en diversas industrias. Los espacios de coworking brindan soluciones flexibles y rentables para estas nuevas empresas, ofreciéndoles un espacio de trabajo profesional sin la carga de los compromisos tradicionales de arrendamiento de oficinas. Una fuente afirma que entre 2019 y 2022, habrá un crecimiento de aproximadamente el 30% en la cantidad de empresas que brindan servicios de coworking en México. Con un 86% de oficinas de coworking de clase A+ y A hasta el primer trimestre de 2023, este modelo de negocio prioriza instalaciones de alta calidad.

- Las naciones latinoamericanas han realizado inversiones a lo largo de los años para mejorar la infraestructura, incluidas las telecomunicaciones y la tecnología. Debido a esto, ahora es más sencillo para los espacios de coworking ofrecer acceso confiable a Internet, lo cual es esencial para los empresarios que utilizan estos espacios. La economía colaborativa está floreciendo en América Latina, con un número creciente de trabajadores autónomos, contratistas independientes y profesionales autónomos. Los espacios de coworking se adaptan a este grupo demográfico y ofrecen un entorno compartido que fomenta el networking y la colaboración. La generación millennial y la creciente cultura de las startups crean la necesidad de espacios de coworking flexibles y de bajo costo en todo el mundo.

Tendencias del mercado de espacios de coworking en América Latina

Crecimiento del mercado de espacios de coworking en México

El mercado ha estado mejor posicionado en los últimos trimestres. Sin embargo, con las nuevas modalidades de trabajo, algunas empresas están intentando reincorporar a sus trabajadores de una manera más beneficiosa y práctica. Por tanto, los espacios de trabajo flexibles son un enfoque empresarial en el lugar de trabajo. Los espacios de coworking aparecieron por primera vez en México en 2009. Eran populares entre pymes, autónomos y emprendedores que necesitaban una apariencia más beneficiosa y prácticamente corporativa. Los centros urbanos de México, como Ciudad de México, Monterrey y Guadalajara, siguieron siendo importantes centros económicos con una alta demanda de espacios de oficinas. Estas ciudades continuaron atrayendo empresas y nuevas empresas que buscaban acceso a una fuerza laboral calificada y a diversas industrias.

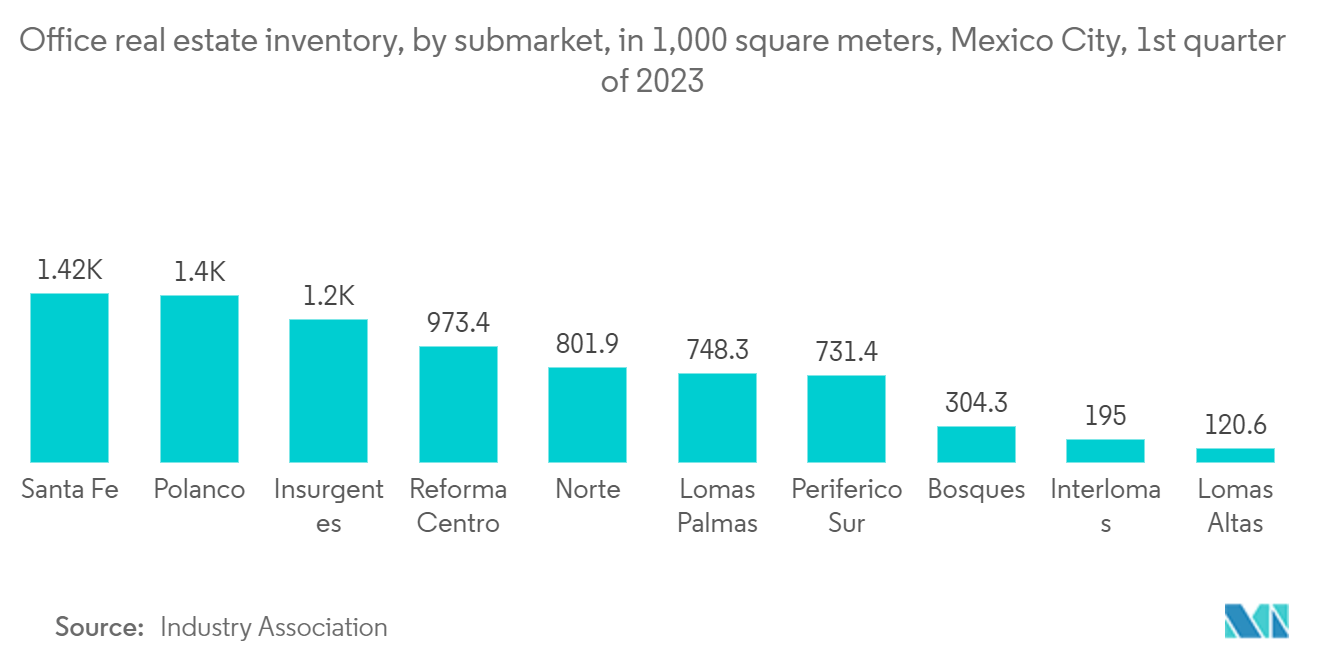

Ciertas áreas dentro de las principales ciudades, como el Corredor Tecnológico de la Ciudad de México, han surgido como centros de tecnología e innovación, lo que ha llevado a una mayor demanda de espacios de oficinas en esas regiones. El inventario total de oficinas Clase A en la Ciudad de México superó los 7.5 millones de metros cuadrados en edificios terminados al cierre de 2022. El inventario ha vuelto a aumentar y finalizó el primer semestre del año con 7.8 millones de metros cuadrados. Se prevé que en los próximos dos años se entregará una enorme tubería de 483.288 metros cuadrados. Hoy en día existen más de 100 espacios de centros de negocios en el área metropolitana de la Ciudad de México, principalmente en los submercados Polanco, Reforma e Insurgentes. Además, nuevas empresas están ofreciendo este servicio.

Esto dará como resultado un aumento de aproximadamente el 6% en el stock actual. Sin embargo, estas estructuras están avanzando más lentamente que en años anteriores cuando el mercado estaba más activo. Es probable que la tasa de desocupación de espacio de oficina disminuya en comparación con los dos últimos años, cuando el mercado experimentó un retorno inesperado del espacio debido a la introducción de modelos de trabajo híbridos y la oficina en casa. Es probable que la actividad del mercado aumente.

Startups en crecimiento en América Latina impulsan el mercado

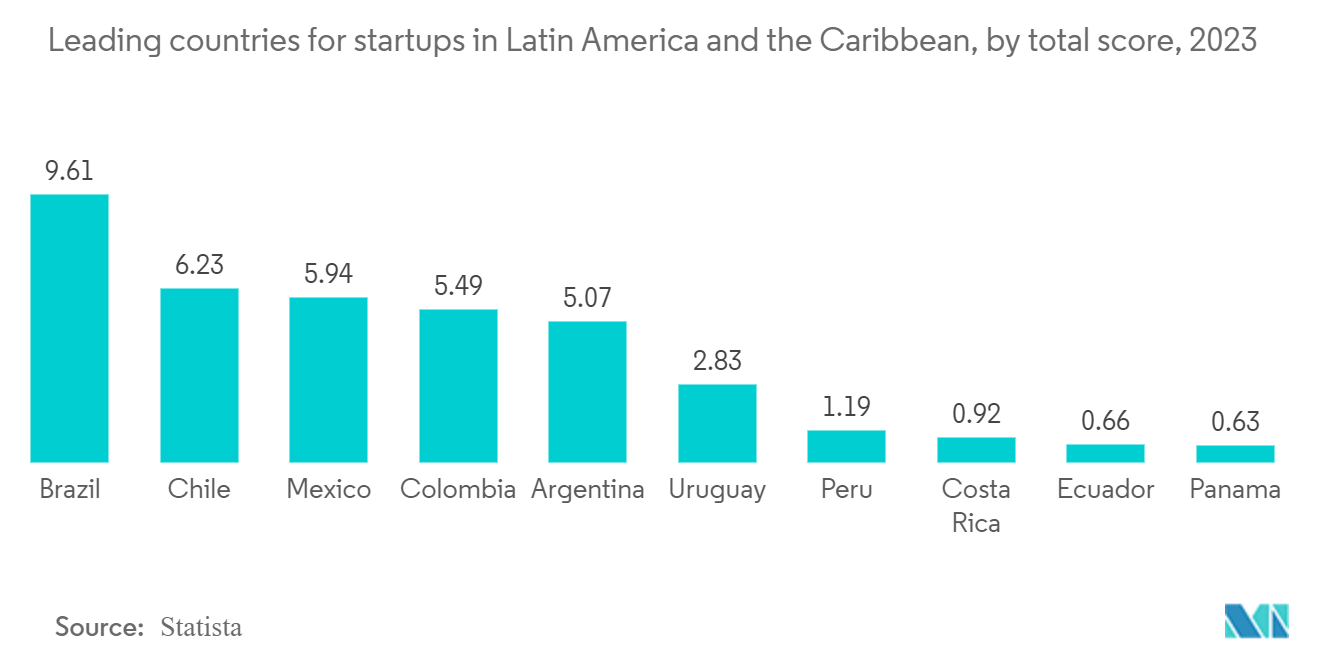

Muchos países de América Latina han logrado una mayor estabilidad económica y política en los últimos años. Esto ha alentado a los inversores locales y extranjeros a explorar oportunidades en la región, lo que ha llevado a un aumento de la financiación y el apoyo a las nuevas empresas. La cultura de las startups en América Latina ha evolucionado y cada vez más emprendedores y profesionales jóvenes optan por iniciar sus negocios en lugar de seguir carreras profesionales tradicionales. Este cambio cultural ha contribuido al crecimiento de la actividad de startups en la región. Varios gobiernos latinoamericanos han reconocido el potencial de las startups como motores de crecimiento económico y han introducido iniciativas y programas para apoyar el emprendimiento. Estos incluyen incentivos fiscales, subvenciones e incubadoras de empresas emergentes.

Las empresas emergentes en América Latina han ido ganando impulso en los últimos años, y varios países de la región fomentan su crecimiento a través de políticas públicas e inversiones de apoyo. Chile, Colombia, México y Perú son ejemplos de naciones latinoamericanas que han implementado políticas para fomentar el desarrollo y crecimiento de startups. Estas reglas combinan servicios de apoyo y nuevas tecnologías como espacios de coworking y crowdfunding con planes de financiación. Brasil, en particular, ha atraído importantes inversiones de capital de riesgo. Brasil tuvo 375 rondas de inversión de capital de riesgo por 3.100 millones de dólares en el primer semestre de 2022. También se han realizado importantes inversiones en Chile y otras naciones, con empresas como Xepelin recibiendo una ronda de recaudación de fondos Serie B de 111 millones de dólares.

Descripción general de la industria de espacios de coworking en América Latina

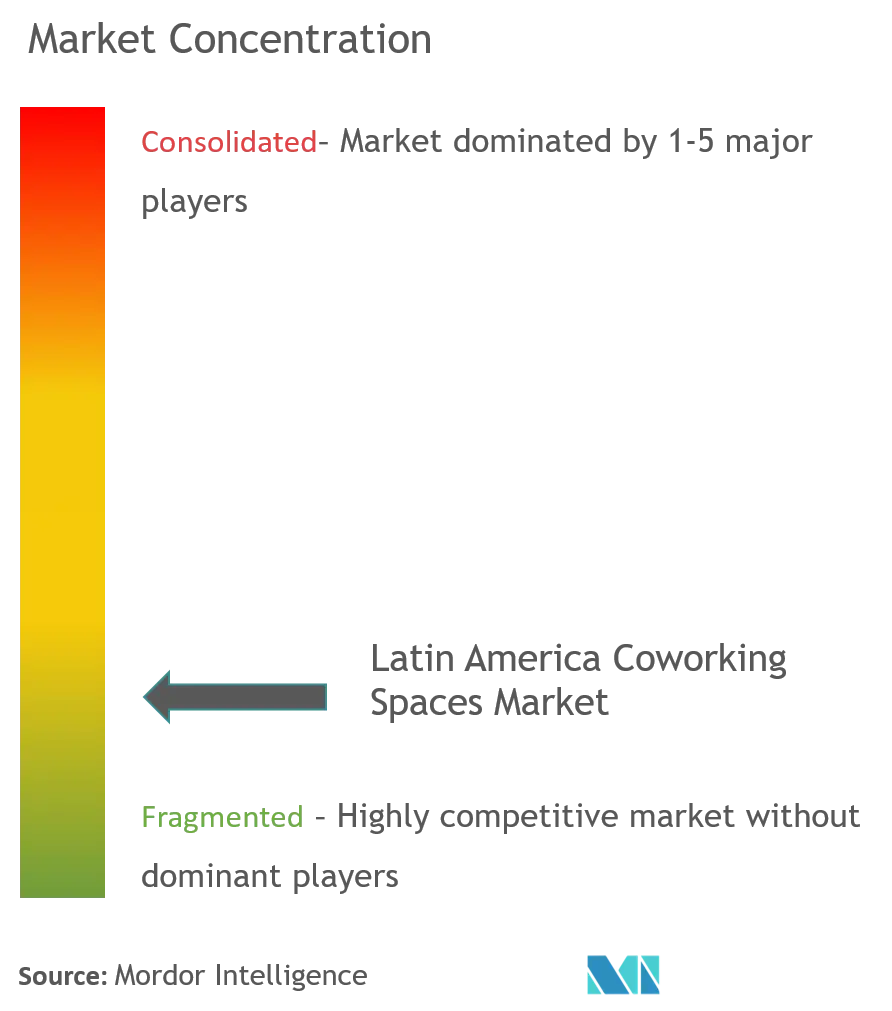

La industria está bastante fragmentada y existen muchos actores en el mercado de espacios de coworking; Además, muchos más están ingresando al mercado para satisfacer la rápida demanda de oficinas con ambiente informal. Al igual que en EE.UU., WeWork e IWG (Regus) son los actores dominantes en el sector, representando el 54% y el 17% del espacio de trabajo flexible en los nueve mercados, respectivamente.

Jugadores locales como Hot Cowork, Ios e Iza también están en el juego. Algunos otros actores importantes en el mercado incluyen Impact Hub, Alley, Knotel, Make Office, Industrious Office, Techspace, Serendipity Labs y Green Desk.

Líderes del mercado de espacios de coworking en América Latina

-

Impact Hub

-

Knotel

-

Techspace

-

WeWork

-

IWG/Regus

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de espacios de coworking en América Latina

Julio de 2023: Con operaciones a partir del 1 de septiembre de 2023, ClassNK ha establecido una nueva oficina de inspección exclusiva en Paranagua, Brasil. Una de las principales ciudades portuarias de Brasil es Paranagua, que últimamente ha aumentado el tamaño de su infraestructura portuaria. Con el objetivo de brindar un servicio más eficiente, ClassNK ha abierto su oficina más nueva en respuesta al creciente número de encuestas y auditorías en el puerto y sus alrededores.

Febrero de 2023: ICM anunció el lanzamiento de una nueva oficina regional en Brasil. La nueva oficina, situada en el centro del centro de negocios de São Paulo, actuará como un punto focal para las operaciones comerciales en el área y mejorará el acceso y el soporte a los clientes de la empresa.

Segmentación de la industria de espacios de coworking en América Latina

El coworking es un acuerdo en el que trabajadores de diferentes empresas comparten un espacio de oficina, lo que permite ahorrar costes y facilitar el uso de infraestructuras comunes.

El mercado de espacios de coworking en América Latina está segmentado por tipo (oficina administrada flexible, oficina con servicios), por aplicación (tecnología de la información (TI e ITES), servicios legales, BFSI (banca, servicios financieros y seguros), consultoría y otros servicios). y por usuario final (usuario personal, pequeña empresa, gran empresa, otros).

El informe ofrece el tamaño del mercado y los valores previstos (USD) para todos los segmentos anteriores, y el impacto de COVID-19 se cubre de forma integral.

| Oficina gestionada flexible |

| Oficina con servicio |

| Tecnologías de la Información (TI y ITES) |

| Servicios Legales |

| BFSI (Banca, Servicios Financieros y Seguros) |

| Consultoría y otros servicios |

| Usuario personal |

| Empresa de pequeña escala |

| Empresa de gran escala |

| Otros usuarios finales |

| Por tipo | Oficina gestionada flexible |

| Oficina con servicio | |

| Por modelo de negocio | Tecnologías de la Información (TI y ITES) |

| Servicios Legales | |

| BFSI (Banca, Servicios Financieros y Seguros) | |

| Consultoría y otros servicios | |

| Por usuario final | Usuario personal |

| Empresa de pequeña escala | |

| Empresa de gran escala | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado sobre espacios de coworking en América Latina

¿Qué tamaño tiene el mercado de espacios de coworking en América Latina?

Se espera que el tamaño del mercado de espacios de coworking en América Latina alcance los 1,66 mil millones de dólares en 2024 y crezca a una tasa compuesta anual superior al 10,64% hasta alcanzar los 1,91 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de espacios de coworking en América Latina?

En 2024, se espera que el tamaño del mercado de espacios de coworking en América Latina alcance los 1.660 millones de dólares.

¿Quiénes son los actores clave en el mercado de espacios de coworking en América Latina?

Impact Hub, Knotel, Techspace, WeWork, IWG/Regus son las principales empresas que operan en el Mercado de Espacios de Coworking de América Latina.

¿Qué años cubre este mercado de espacios de coworking en América Latina y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de espacios de coworking en América Latina se estimó en 1.500 millones de dólares. El informe cubre el tamaño histórico del mercado de Espacios de coworking de América Latina durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Espacios de coworking de América Latina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de espacios de coworking en América Latina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de espacios de coworking en América Latina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los espacios de coworking en América Latina incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)