Tamaño del mercado de productos químicos para la construcción

|

|

Período de Estudio | 2019 - 2029 |

|

|

Volumen del mercado (2024) | USD 84.39 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 111.57 mil millones de dólares |

|

|

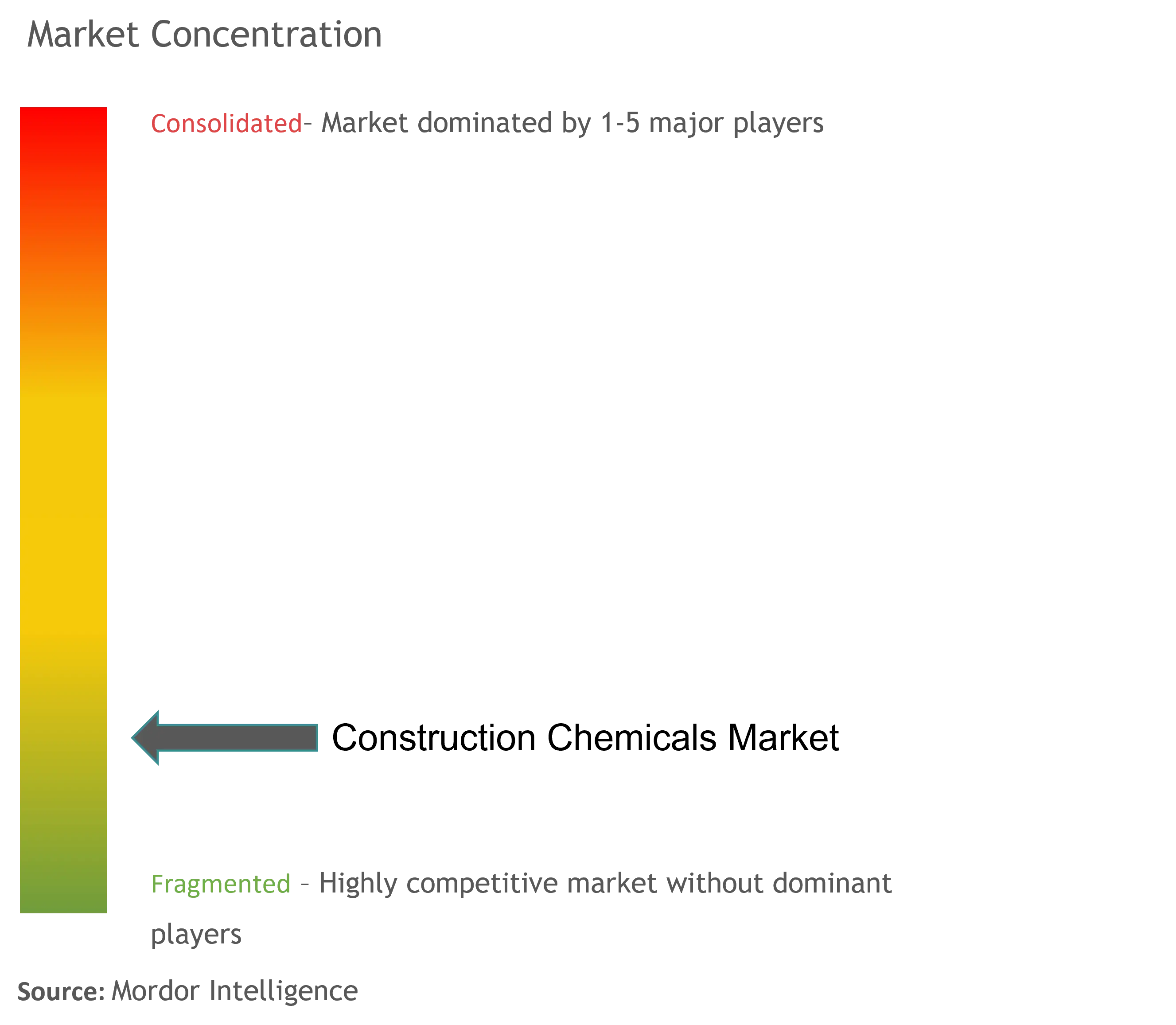

Concentración del Mercado | Bajo |

|

|

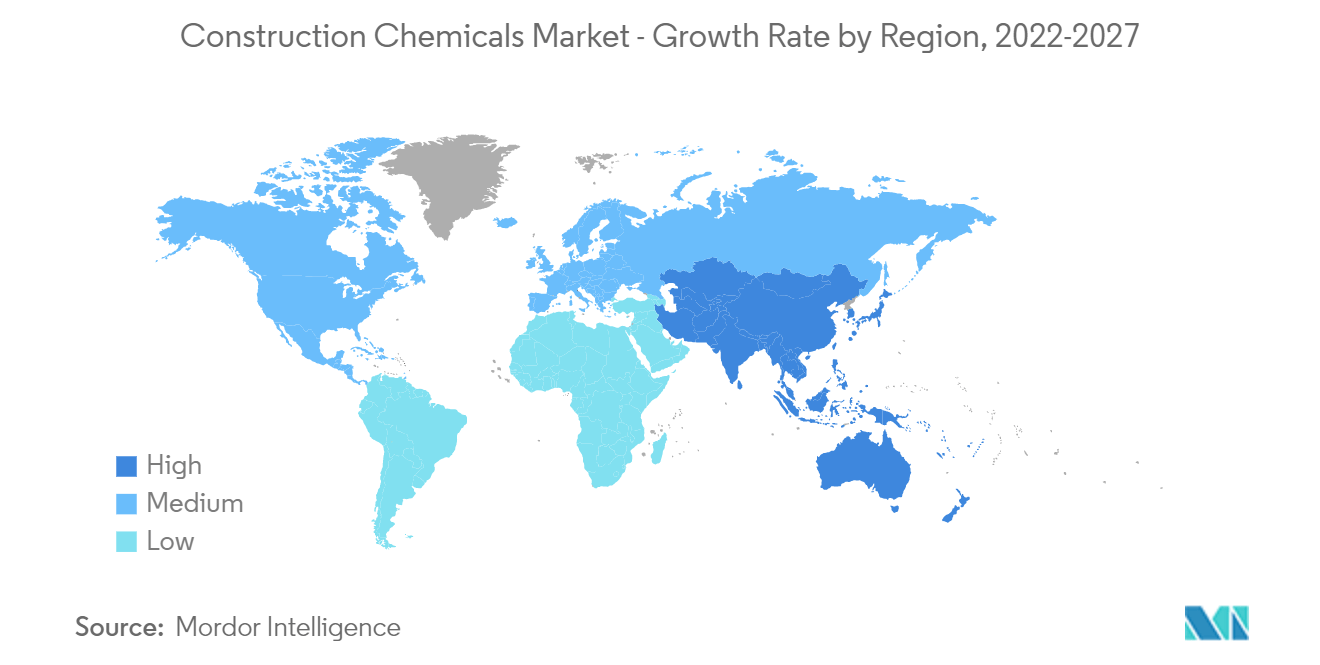

Mercado de más rápido crecimiento | Asia Pacífico |

|

|

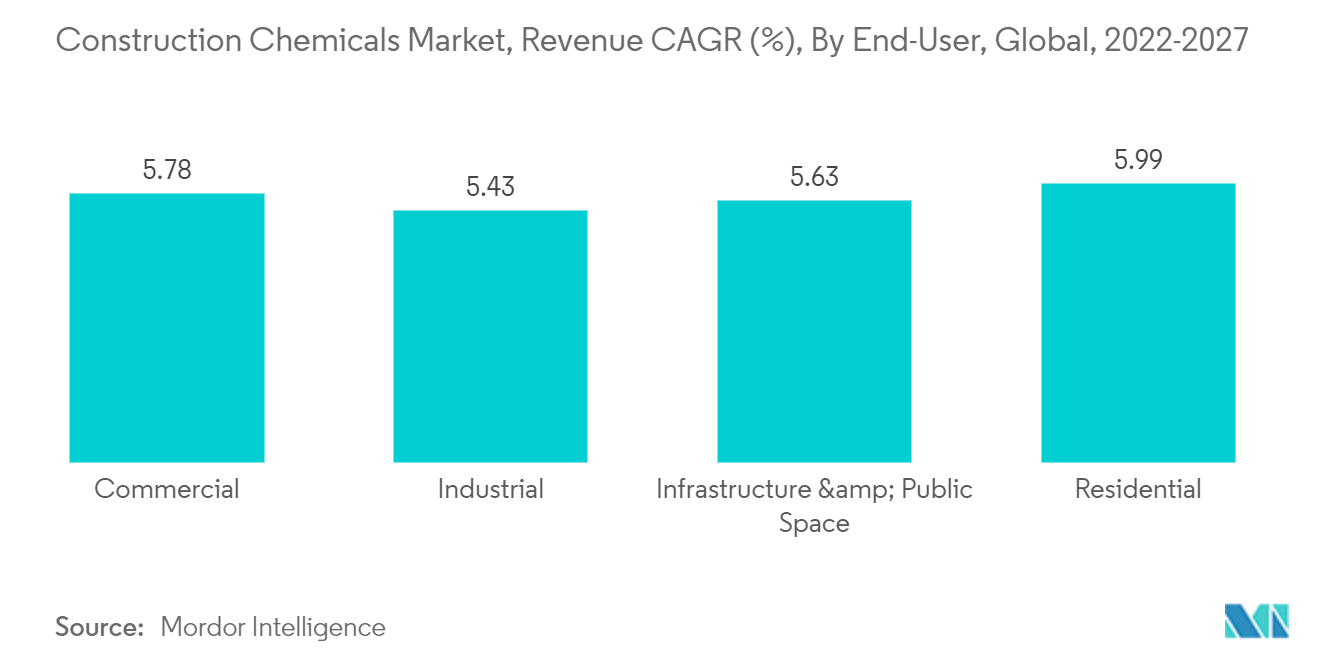

CAGR(2024 - 2029) | 5.74 % |

|

|

Mercado más grande | Asia Pacífico |

Jugadores Principales |

||

|

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de productos químicos para la construcción

El tamaño del mercado de productos químicos para la construcción se estima en 84,39 mil millones de dólares en 2024 y se espera que alcance los 111,57 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,74% durante el período previsto (2024-2029).

- El brote de COVID-19 afectó negativamente al mercado en 2020. Con el comienzo de la pandemia de COVID-19, los trabajos de construcción se detuvieron en todo el mundo, especialmente en los principales centros de construcción, como China, India, Estados Unidos y naciones europeas. Se prevé que el mercado crezca de manera constante en el período previsto debido al crecimiento mundial del sector de la construcción.

- A corto plazo, el aumento de las actividades de construcción en la región de Asia y el Pacífico, especialmente en los países asiáticos, y el fortalecimiento de la demanda de productos a base de agua son algunos de los factores que impulsan el crecimiento del mercado estudiado.

- El aumento de las regulaciones ambientales con respecto a las emisiones de COV sigue siendo una limitación para el crecimiento del mercado estudiado.

- Además, una mayor atención a los materiales sostenibles y los próximos proyectos de construcción en Estados Unidos probablemente brindarán oportunidades de crecimiento del mercado.

- Asia-Pacífico ha dominado el mercado y se espera que siga dominándolo durante el período previsto.

Creciente demanda del segmento residencial

- La clase élite es sinónimo de lujo y la vivienda de élite se refiere a residencias lujosas. La demanda de apartamentos, áticos, villas y bungalows en comunidades cerradas con diseños y comodidades de clase mundial está aumentando rápidamente, y los desarrolladores están lanzando proyectos para satisfacer esas demandas.

- Muchos residentes han mostrado un gran interés en comprar casas de lujo en todo el mundo por comodidad, prestigio y privacidad. Por lo tanto, esto ha ido aumentando el número de proyectos de viviendas de élite en todo el mundo.

- Se esperaba que la tasa de crecimiento más alta a este respecto se registrara en la región de Asia y el Pacífico, debido a la expansión del mercado de construcción de viviendas en China y la India. Asia-Pacífico tiene el mayor segmento de construcción de viviendas de bajo costo, encabezado por China, India y varios países del Sudeste Asiático.

- Se espera que la creciente fortaleza económica y las altas inversiones por parte de la categoría de altos ingresos aumenten la demanda de viviendas de lujo en geografías de Estados Unidos, Canadá, Alemania, Reino Unido, India y Japón. Por tanto, es probable que beneficie al mercado de productos químicos para la construcción.

- En octubre de 2021, la Unión de la Vivienda del Estado de Sao Paulo (Secovi-SP) registró 5.555 nuevas unidades residenciales vendidas en Sao Paulo. Es más probable que la cifra aumente debido al gasto de los consumidores en unidades de vivienda residencial. Además, se espera que la tendencia creciente de la vivienda unifamiliar en Brasil apoye a la industria de la construcción residencial en el próximo período.

- Por lo tanto, sobre la base de los factores antes mencionados, se espera que el segmento residencial domine el mercado durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- El sector de la construcción de Asia y el Pacífico es el más grande del mundo y está creciendo a un ritmo saludable, debido al aumento de la población, el aumento de los ingresos de la clase media y la urbanización.

- El aumento de las actividades de construcción de infraestructura y la entrada de importantes actores de la Unión Europea en el lucrativo mercado de China han impulsado aún más la expansión de la industria.

- Además, en China se han llevado a cabo muchas renovaciones durante los últimos 50 años, se han construido muchos edificios y ahora se enfrentan a graves daños, por lo que la renovación de proyectos de edificios antiguos existentes es muy popular en la ciudad y el campo, así como en que representa un área de marcador importante para los productos químicos de construcción.

- En febrero de 2022, Shining Building Business Co., una empresa de construcción de edificios en Taiwán, planeaba lanzar nuevos proyectos de vivienda por valor de NTD 30 mil millones (USD 1,08 mil millones) en Taiwán y China. El plan incluía proyectos valorados en NTD 10,8 mil millones en Taiwán y NTD 19 millones en Chengdu, China.

- Además, el Gobierno indio ha estado impulsando activamente la construcción de viviendas, con el objetivo de proporcionar viviendas a alrededor de 1.300 millones de personas. Es probable que el país sea testigo de alrededor de 1,3 billones de dólares de inversión en vivienda durante los próximos siete años. También se espera ver la construcción de 60 millones de nuevas viviendas en el país.

- El desarrollo de nuevas instalaciones petroquímicas impulsó la demanda del sector privado, mientras que los proyectos industriales y de construcción en el Distrito Digital de Punggol contribuyeron a la demanda del sector público en Singapur. También se espera que el sector de infraestructura registre un crecimiento relativamente saludable, impulsado principalmente por los esfuerzos para mejorar la infraestructura de carreteras, ferrocarriles y otras infraestructuras de transporte público del país y la inversión en proyectos de construcción de energía y servicios públicos. El Gobierno había planeado invertir 28.000 millones de SGD (20.900 millones de dólares) en la ampliación y mejora del sistema de transporte para 2022.

- Por lo tanto, se espera que todas estas tendencias del mercado impulsen la demanda de productos químicos para la construcción en la región durante el período de pronóstico.

Descripción general de la industria de productos químicos para la construcción

El mercado de productos químicos para la construcción es de naturaleza fragmentada. Algunos de los principales actores del mercado incluyen Sika AG, MBCC Group, RPM International Inc., MAPEI SpA y Dow, entre otros.

Líderes del mercado de productos químicos para la construcción

MAPEI

RPM International Inc.

Sika AG

Dow

MBCC Group

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de productos químicos para la construcción

- En febrero de 2022, Sika estableció una nueva planta de fabricación en Tanzania, África Oriental, y ya produce morteros y aditivos para hormigón a nivel local. Esta inversión ayudará a la empresa en la integración hacia atrás.

- En enero de 2022, Holcim acordó comprar PRB Group, el mayor fabricante independiente de soluciones de construcción especializadas de Francia, por 340 millones de euros (395 millones de dólares) en ventas netas en 2022 (estimadas). PRB Group ofrece una amplia gama de soluciones de construcción de alto rendimiento, que incluyen revestimientos, aislamientos, adhesivos y sistemas de pisos, así como sofisticadas soluciones de rehabilitación y eficiencia energética.

Informe de mercado de productos químicos para la construcción índice

0. INTRODUCCIÓN

0_0. Supuestos del estudio

0_1. Alcance del estudio

1. METODOLOGÍA DE INVESTIGACIÓN

2. RESUMEN EJECUTIVO

3. DINÁMICA DEL MERCADO

3_0. Conductores

3_0_0. Aumento de las actividades de construcción residencial y comercial en la región de Asia y el Pacífico

3_0_1. Fortalecimiento de la demanda de productos a base de agua

3_1. Restricciones

3_1_0. Regulaciones para emisiones de COV e insuficiencia de mano de obra calificada

3_1_1. Condiciones desfavorables derivadas del impacto del COVID-19

3_2. Análisis de la cadena de valor de la industria

3_3. Análisis de las cinco fuerzas de Porter

3_3_0. El poder de negociacion de los proveedores

3_3_1. Poder de negociación de los consumidores

3_3_2. Amenaza de nuevos participantes

3_3_3. Amenaza de productos y servicios sustitutos

3_3_4. Grado de competencia

4. SEGMENTACIÓN DEL MERCADO (Ingresos en Millones de USD)

4_0. tipo de producto

4_0_0. Aditivo para hormigón

4_0_1. Tratamiento de superficies

4_0_2. Reparación y Rehabilitación

4_0_3. Recubrimientos protectores

4_0_4. Pisos industriales

4_0_5. Impermeabilización

4_0_6. Adhesivos y Selladores

4_0_7. Lechada y ancla

4_0_8. Ayudas para la molienda de cemento

4_1. Industria del usuario final

4_1_0. Comercial

4_1_0_0. Espacio de oficina

4_1_0_1. Ventas al por menor

4_1_0_2. Institutos de educación

4_1_0_3. hospitales

4_1_0_4. Hoteles

4_1_0_5. Otros comerciales

4_1_1. Industrial

4_1_1_0. Cemento

4_1_1_1. Hierro y acero

4_1_1_2. Bienes de equipo

4_1_1_3. Automóvil

4_1_1_4. Farmacéutico

4_1_1_5. Papel

4_1_1_6. Petroquímica (Incluyendo Fertilizantes)

4_1_1_7. Alimentos y bebidas

4_1_1_8. Otros industriales

4_1_2. Infraestructura y Lugares Públicos

4_1_2_0. Carreteras y puentes

4_1_2_1. Vias ferreas

4_1_2_2. Metros

4_1_2_3. Aeropuertos

4_1_2_4. Agua

4_1_2_5. Energía

4_1_2_6. Edificios gubernamentales

4_1_2_7. Estatuas y Monumentos

4_1_3. Residencial

4_1_3_0. Vivienda de élite

4_1_3_1. Vivienda de clase media

4_1_3_2. Vivienda de bajo costo

4_2. Geografía

4_2_0. Asia-Pacífico

4_2_0_0. China (incluido Taiwán)

4_2_0_1. India

4_2_0_2. Japón

4_2_0_3. Indonesia

4_2_0_4. Australia y Nueva Zelanda

4_2_0_5. Corea del Sur

4_2_0_6. Tailandia

4_2_0_7. Malasia

4_2_0_8. Filipinas

4_2_0_9. Bangladesh

4_2_0_10. Vietnam

4_2_0_11. Singapur

4_2_0_12. Sri Lanka

4_2_0_13. Resto de Asia-Pacífico

4_2_1. América del norte

4_2_1_0. Estados Unidos

4_2_1_1. Canada

4_2_1_2. México

4_2_2. Europa

4_2_2_0. Alemania

4_2_2_1. Reino Unido

4_2_2_2. Francia

4_2_2_3. Italia

4_2_2_4. Rusia

4_2_2_5. Benelux

4_2_2_6. Pavo

4_2_2_7. Suiza

4_2_2_8. Paises escandinavos

4_2_2_9. Polonia

4_2_2_10. Portugal

4_2_2_11. España

4_2_2_12. El resto de Europa

4_2_3. Sudamerica

4_2_3_0. Brasil

4_2_3_1. Argentina

4_2_3_2. Colombia

4_2_3_3. Chile

4_2_3_4. Resto de Sudamérica

4_2_4. Oriente Medio

4_2_4_0. Arabia Saudita

4_2_4_1. Katar

4_2_4_2. Emiratos Árabes Unidos

4_2_4_3. Kuwait

4_2_4_4. Egipto

4_2_4_5. Resto de Medio Oriente

4_2_5. África

4_2_5_0. Sudáfrica

4_2_5_1. Nigeria

4_2_5_2. Argelia

4_2_5_3. Marruecos

4_2_5_4. Resto de África

5. PANORAMA COMPETITIVO

5_0. Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

5_1. Análisis de cuota de mercado

5_2. Estrategias adoptadas por los principales actores

5_3. Perfiles de la empresa (descripción general, finanzas, productos y servicios y desarrollos recientes)

5_3_0. 3M

5_3_1. Arkema Group

5_3_2. Ashland

5_3_3. MBCC Group (BASF SE)

5_3_4. Bolton Group

5_3_5. Cementaid International Ltd

5_3_6. CHRYSO GROUP

5_3_7. CICO Group

5_3_8. Conmix Ltd

5_3_9. Dow

5_3_10. Fosroc Inc.

5_3_11. Franklin International

5_3_12. GCP Applied Technologies Inc.

5_3_13. Henkel AG & Co. KGaA

5_3_14. LafargeHolcim

5_3_15. MAPEI S.p.A

5_3_16. MUHU (China) Construction Materials Co. Ltd

5_3_17. Nouryon

5_3_18. Pidilite Industries Ltd

5_3_19. RPM International Inc.

5_3_20. Selena Group

5_3_21. Sika AG

5_3_22. Thermax Limited

6. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

6_0. Próximos proyectos de construcción en Estados Unidos

6_1. Cada vez más atención a los materiales sostenibles

Segmentación de la industria de productos químicos para la construcción

Los productos químicos mezclados con cemento, hormigón y otros materiales de construcción para producir excelentes materiales de construcción se denominan productos químicos de construcción. El mercado está segmentado según el tipo de producto, la industria del usuario final y la geografía. Por productos, el mercado se segmenta en aditivos para hormigón y coadyuvantes para el pulido de cemento, tratamientos superficiales, reparación y rehabilitación, revestimientos protectores, pavimentos industriales, impermeabilizantes, adhesivos y selladores, y lechadas y anclajes. Por industria de usuario final, el mercado se segmenta en comercial, industrial, infraestructura y lugares públicos, y residencial. El informe también cubre el tamaño del mercado y las previsiones para el mercado de productos químicos para la construcción en 41 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| tipo de producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

|

| Geografía | ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

|

Definición de mercado

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.