Análisis del mercado de vacunas para animales de compañía

El tamaño del mercado de vacunas para animales de compañía se estima en 3,58 mil millones de dólares en 2024, y se espera que alcance los 4,80 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,02% durante el período previsto (2024-2029).

Se espera que el impacto de la pandemia de COVID-19 en el mercado sea significativo. La adopción de mascotas ha aumentado enormemente durante la pandemia, lo que ha dado lugar a una mayor atención de la salud animal y, por tanto, impulsa el crecimiento de las vacunas veterinarias. Por ejemplo, según el informe PDSA Animal Wellbeing (PAW) del Dispensario Popular para Animales Enfermos (PDSA) publicado en junio de 2021, 2 millones de personas en el Reino Unido adquirieron una mascota entre marzo de 2020 y mayo de 2021. De estas mascotas, 10 El % son perros, el 8% son gatos y el 13% son conejos. Una tasa tan alta de adopción de mascotas en diferentes regiones del mundo ha aumentado la atención a la atención sanitaria de los animales y, por tanto, impulsa el crecimiento del mercado estudiado. Además, el coronavirus se transmite de un animal a otro por contacto o transmisión por aerosol, infectando así a otros animales. Como resultado, los actores del mercado se están involucrando en la fabricación de vacunas para animales de compañía contra el COVID-19. Por ejemplo, en julio de 2021, Zoetis donó más de 11.000 dosis de su vacuna experimental contra la COVID-19 para ayudar a proteger la salud y el bienestar de los animales. Por otro lado, en abril de 2021, Rusia registró la primera vacuna global contra el COVID-19 llamada Carnivac-Cov para animales. Así, los crecientes casos de infecciones por COVID-19 en animales domésticos y salvajes promovieron la aceptación de vacunas animales para salvaguardar la salud animal preventiva, disparando así el crecimiento de la industria. Sin embargo, el sector se ha ido recuperando bien desde que se levantaron las restricciones. Un aumento de las visitas veterinarias y la reapertura de clínicas veterinarias han liderado la recuperación del mercado durante los últimos dos años.

El mercado está impulsado por la creciente prevalencia de enfermedades animales, los avances tecnológicos en biotecnología y la creciente conciencia sobre las enfermedades animales. Se espera que los crecientes incidentes de mordeduras de animales, las campañas de bienestar animal y las iniciativas gubernamentales favorables aumenten el tamaño del mercado de vacunas para animales de compañía.

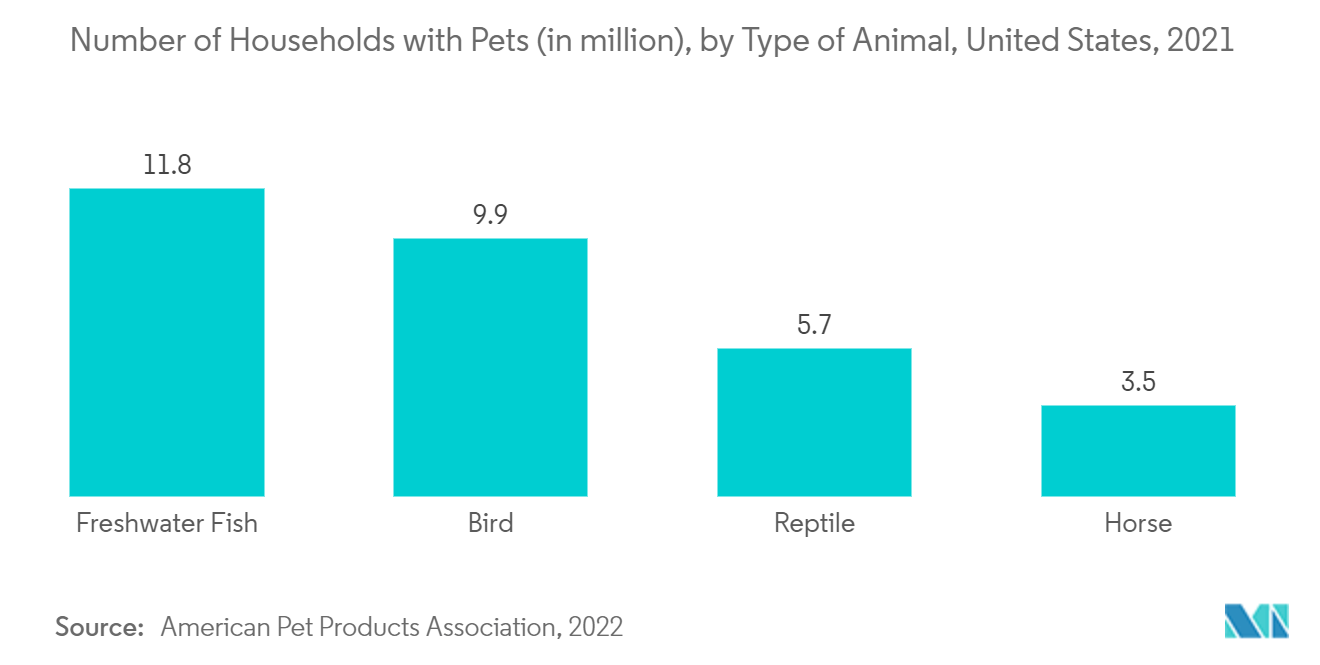

Un alto grado de conciencia pública sobre los animales de compañía entre la población ha llevado a un aumento en la adopción de estos animales para el bienestar social y un estilo de vida saludable, lo que a su vez, condujo a un aumento en la tenencia de mascotas. Por ejemplo, los datos de 2022 publicados por Der Deutsche Heimtiermarkt indicaron que el 47% de los hogares en Alemania tenían mascotas en 2021. Además, los datos publicados por el informe European Pet Food Industry Facts and Figures 2022 mostraron que el porcentaje estimado de España los hogares que debían al menos un gato eran el 27% y un perro el 16% en 2021. Por lo tanto, la creciente adopción de mascotas aumenta los programas de vacunación para animales de compañía, lo que se espera que impulse el crecimiento del mercado durante el período previsto.

Además, el número de casos de enfermedades zoonóticas en animales de compañía ha aumentado significativamente en los últimos años, lo que contribuye al crecimiento del mercado. Por ejemplo, según los datos publicados por el USDA en mayo de 2022, alrededor de 37,96 millones de aves se vieron afectadas por el virus de la influenza aviar altamente patógeno en 2022. La gran población de aves afectadas por la enfermedad que requiere medidas terapéuticas eficientes contribuye al crecimiento del animal de compañía. mercado de vacunas en la región. Además, a partir de los datos publicados por el Gobierno de Canadá en enero de 2022, se observa que en Quebec se notificaron 709 casos de enfermedad de Lyme en 2021, frente a 274 casos en 2020. Así, con el aumento del número de casos, la La necesidad de tratar y prevenir la propagación de la enfermedad ha aumentado, lo que se prevé que impulsará la demanda de vacunas para animales de compañía durante el período previsto.

Se espera que los lanzamientos de productos por parte de los actores clave del mercado impulsen el crecimiento del mercado. Por ejemplo, en octubre de 2021, Boehringer Ingelheim, líder mundial en salud animal, presentó la serie de vacunación Purevax para gatos en envases de 0,5 ml. El innovador envase de Purevax hace que la vacunación de gatos sea más cómoda, proporcionando una experiencia de inmunización más cómoda para los pacientes felinos.

Sin embargo, se espera que el alto costo del desarrollo de vacunas y las preocupaciones regulatorias limiten el crecimiento del mercado durante el período previsto.

Tendencias del mercado de vacunas para animales de compañía

Se espera que el segmento de perros tenga una participación importante en la vacuna para animales de compañía durante el período de pronóstico

La vacunación ha sido durante mucho tiempo un tema central en el tratamiento de perros, ya que es una de las formas más seguras y rentables de prevenir enfermedades infecciosas. El segmento está impulsado por el aumento de la adopción de perros y los lanzamientos de productos por parte de los actores del mercado. Por ejemplo, en febrero de 2021, el Instituto Canadiense de Salud Animal (CAHI) compartió los resultados de su Encuesta de población de mascotas de 2020 la población de perros canadienses siguió creciendo, pasando de 7,6 millones a 7,7 millones. Además, en 2020, aproximadamente 3,19 millones de perros grandes (que pesaban más de 50 libras o 23 kilogramos) se tenían como mascotas en los hogares canadienses. Los perros pequeños (de hasta 20 libras o 9 kilogramos) tenían una población de alrededor de 1,97 millones. Por lo tanto, se espera que la creciente población de perros impulse el crecimiento del segmento durante el período previsto.

Además, se espera que las actividades estratégicas de los actores del mercado impulsen el crecimiento del segmento durante el período previsto. Por ejemplo, en agosto de 2022, el Departamento de Agricultura y Desarrollo Rural de Michigan (MDARD) colaborará con las agencias locales de control animal, la Asociación de Oficiales de Control Animal de Michigan, los veterinarios locales, el Laboratorio de Diagnóstico Veterinario de la Universidad Estatal de Michigan (MSU VDL) y Departamento de Agricultura de los Estados Unidos para obtener más información sobre los informes de una enfermedad canina similar al parvovirus que afecta a varios perros en el norte de la Península Inferior.

Por lo tanto, debido a los factores antes mencionados, se estima que el segmento respectivo crecerá de manera constante durante el período de pronóstico.

Se espera que América del Norte tenga una participación de mercado significativa en el mercado de vacunas para animales de compañía durante el período de pronóstico

Se prevé que América del Norte será testigo de un crecimiento significativo del mercado de la leucemia de células peludas durante el período previsto. Los principales factores que impulsan el crecimiento del mercado son la creciente adopción de animales de compañía como perros, gatos y otros animales, el creciente número de enfermedades zoonóticas y la disponibilidad de infraestructura avanzada de atención sanitaria veterinaria.

También se espera que el creciente número de seguros para mascotas en el país aumente el crecimiento del mercado. Por ejemplo, según las estadísticas de 2022 publicadas por el Insurance Information Institute, se ha observado que en Estados Unidos, 3,9 millones de mascotas estaban aseguradas a finales de 2021, con un aumento del 20% respecto a 2020. Además, California (19,3%), Nueva York (8,4%) y Florida (6,1%) son los tres estados con mayor porcentaje de mascotas aseguradas. Por lo tanto, la creciente adopción de mascotas aumenta la disponibilidad de seguros para mascotas, por lo que los dueños de mascotas gastan más en atención médica para sus mascotas. Esto crea oportunidades para desarrollar y disponer de vacunas avanzadas e innovadoras para un mejor tratamiento de las mascotas.

Además, el creciente número de adopción de mascotas en la región contribuye al crecimiento del mercado durante el período previsto. Por ejemplo, la Encuesta de población de mascotas de 2021 publicada mostró que la cantidad de perros en Canadá aumentó de 7,6 millones a 7,7 millones (de 2019 a 2021). Además, en 2021 se tuvieron 8,1 millones de gatos como mascotas familiares.

Además, se espera que el elevado gasto en salud de las mascotas impulse el crecimiento del mercado. Por ejemplo, según la Encuesta 2021-2022 de la Asociación Estadounidense de Productos para Mascotas, se estimó que en 2021 se gastaron alrededor de 109 600 millones de dólares en mascotas en los Estados Unidos, frente a 103 600 millones de dólares en 2020. El elevado gasto en mascotas está creando oportunidades para el desarrollo de vacunas eficaces, que se prevé que impulse el crecimiento del mercado durante el período previsto.

Además, los actores del mercado están adoptando diversas estrategias, como lanzamientos de productos, desarrollos de productos, colaboraciones, fusiones, adquisiciones y expansiones para aumentar sus posiciones en el mercado, impulsando así el crecimiento del mercado. Por ejemplo, en septiembre de 2022, Merck Animal Health lanzó NobivacIntra-Trac Oral BbPi para la prevención dual de dos importantes patógenos respiratorios caninos.

Por lo tanto, debido a los factores mencionados anteriormente, se espera que el mercado estudiado crezca durante el período de pronóstico.

Descripción general de la industria de vacunas para animales de compañía

El mercado de vacunas para animales de compañía es moderadamente competitivo. En cuanto a la cuota de mercado, los principales actores, como Elanco Animal Health Incorporated, Boehringer Ingelheim GmbH, Merck Co. Inc., Zoetis Inc. y Bioveta AS, entre otros, tienen las mayores cuotas de mercado. Los actores clave están evolucionando a través de varias alianzas estratégicas, como adquisiciones, colaboraciones y lanzamientos de nuevos productos, para expandir sus carteras de productos globales y asegurar sus posiciones en el mercado global.

Líderes del mercado de vacunas para animales de compañía

Elanco Animal Health Incorporated

Boehringer Ingelheim GmbH

Merck & Co. Inc.

Zoetis Inc.

Bioveta AS

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de vacunas para animales de compañía

- En septiembre de 2022, Merck Animal Health donó más de cinco millones de dosis de su vacuna contra la rabia NOBIVAC para ayudar a eliminar la rabia transmitida por caninos a sus socios clave Mission Rabies y Rabies Free Africa a través del Programa Afya.

- En mayo de 2022, Ceva Santé Animale (Ceva) adquirió el fabricante canadiense de vacunas orales contra la rabia Artemis Technologies Inc. Con esta adquisición, Ceva ampliaría su presencia en el segmento a Norteamérica.

Segmentación de la industria de vacunas para animales de compañía

Según el alcance del informe, las vacunas para animales de compañía se utilizan para prevenir enfermedades infecciosas causadas por diversos agentes causantes de enfermedades y proteger a los animales de diversos trastornos potencialmente mortales. El mercado de vacunas para animales de compañía está segmentado por tecnología (vacunas vivas atenuadas, vacunas inactivadas, vacunas toxoides, vacunas recombinantes y otras tecnologías), tipo de animal (perros, gatos y otros tipos de animales) y geografía (América del Norte, Europa, Asia). -Pacífico, Medio Oriente y África y América del Sur). El informe también cubre los tamaños y tendencias estimados del mercado para 17 países en las principales regiones del mundo. El informe ofrece el valor (millones de dólares) para los segmentos anteriores.

| Vacunas vivas atenuadas |

| Vacunas inactivadas |

| Vacunas toxoides |

| Vacunas recombinantes |

| Otras tecnologías |

| Perros |

| gatos |

| Otros tipos de animales |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por tecnología | Vacunas vivas atenuadas | |

| Vacunas inactivadas | ||

| Vacunas toxoides | ||

| Vacunas recombinantes | ||

| Otras tecnologías | ||

| Por tipo de animal | Perros | |

| gatos | ||

| Otros tipos de animales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado sobre vacunas para animales de compañía

¿Qué tamaño tiene el mercado de vacunas para animales de compañía?

Se espera que el tamaño del mercado de vacunas para animales de compañía alcance los 3,58 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,02% hasta alcanzar los 4,80 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Vacuna para animales de compañía?

En 2024, se espera que el tamaño del mercado de vacunas para animales de compañía alcance los 3.580 millones de dólares.

¿Quiénes son los actores clave en el mercado Vacuna para animales de compañía?

Elanco Animal Health Incorporated, Boehringer Ingelheim GmbH, Merck & Co. Inc., Zoetis Inc., Bioveta AS son las principales empresas que operan en el mercado de vacunas para animales de compañía.

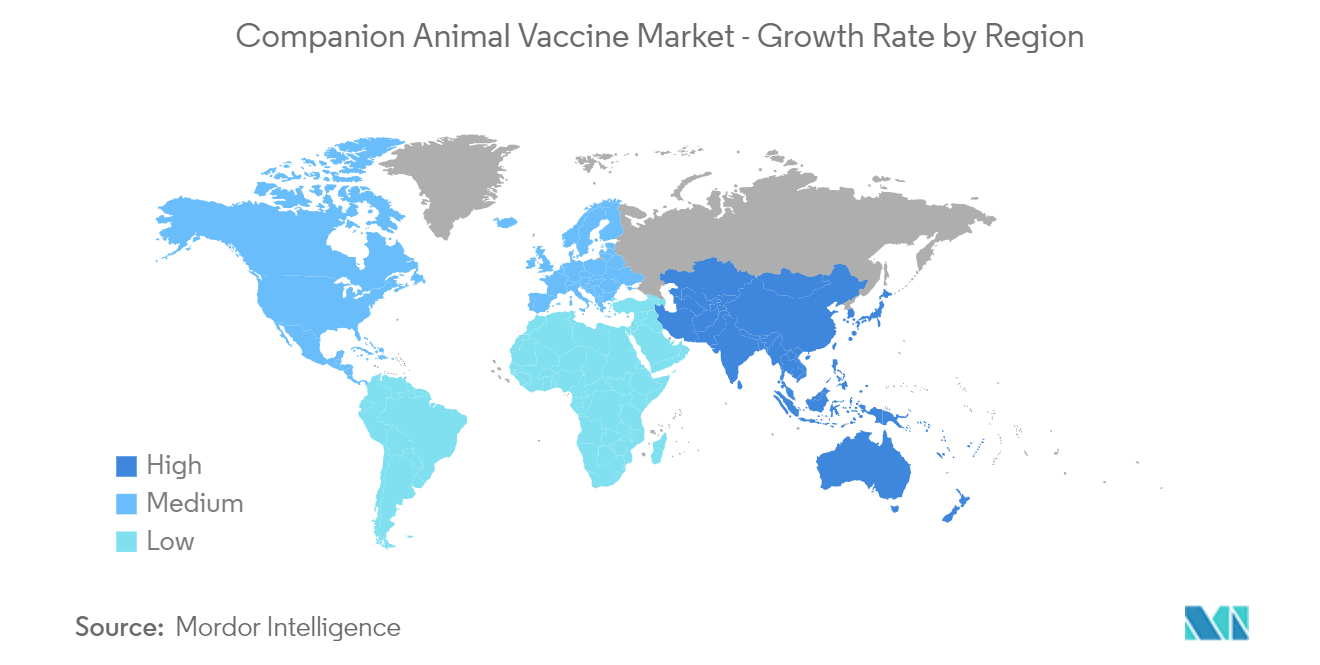

¿Cuál es la región de más rápido crecimiento en el mercado de vacunas para animales de compañía?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de vacunas para animales de compañía?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de vacunas para animales de compañía.

¿Qué años cubre este mercado de vacunas para animales de compañía y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de vacunas para animales de compañía se estimó en 3.380 millones de dólares. El informe cubre el tamaño histórico del mercado de Vacuna para animales de compañía durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Vacuna para animales de compañía para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de vacunas para animales de compañía

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la vacuna para animales de compañía en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la vacuna para animales de compañía incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.