Análisis del mercado de diagnóstico de animales de compañía

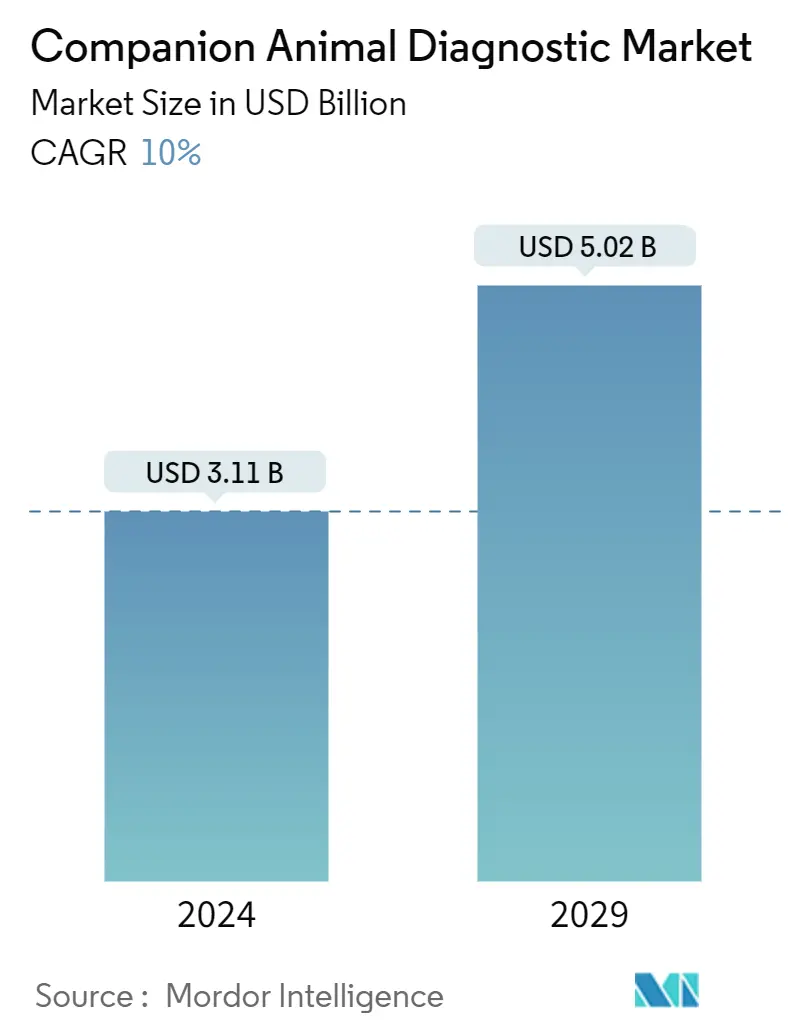

El tamaño del mercado de diagnóstico de animales de compañía se estima en 3,11 mil millones de dólares en 2024 y se espera que alcance los 5,02 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10% durante el período previsto (2024-2029).

La pandemia de COVID-19 redujo la demanda de cuidado animal. Debido a las medidas de control de infecciones y los cierres en todo el estado, la pandemia afectó la cantidad de visitas a hospitales y clínicas veterinarias. Por ejemplo, un artículo publicado por JAAWS en febrero de 2022 informó que el COVID-19 provocó el cierre del 70% de las clínicas veterinarias en Canadá y Estados Unidos durante la pandemia. Así, inicialmente, el crecimiento del mercado estudiado se vio obstaculizado al suspender los servicios de diagnóstico veterinario para minimizar la infección por COVID-19. Sin embargo, según el informe PAW del People's Dispensary for Sick Animals (PDSA) publicado en junio de 2021, 2,0 millones de personas en el Reino Unido tenían mascotas entre marzo de 2020 y mayo de 2021. Sin embargo, en el escenario actual, se prevé que la disminución del COVID -19 casos que conducen a la reanudación de los servicios de diagnóstico veterinario y un aumento significativo en la adopción de mascotas reportados después del cierre conducirán al crecimiento estable del mercado estudiado durante el período previsto.

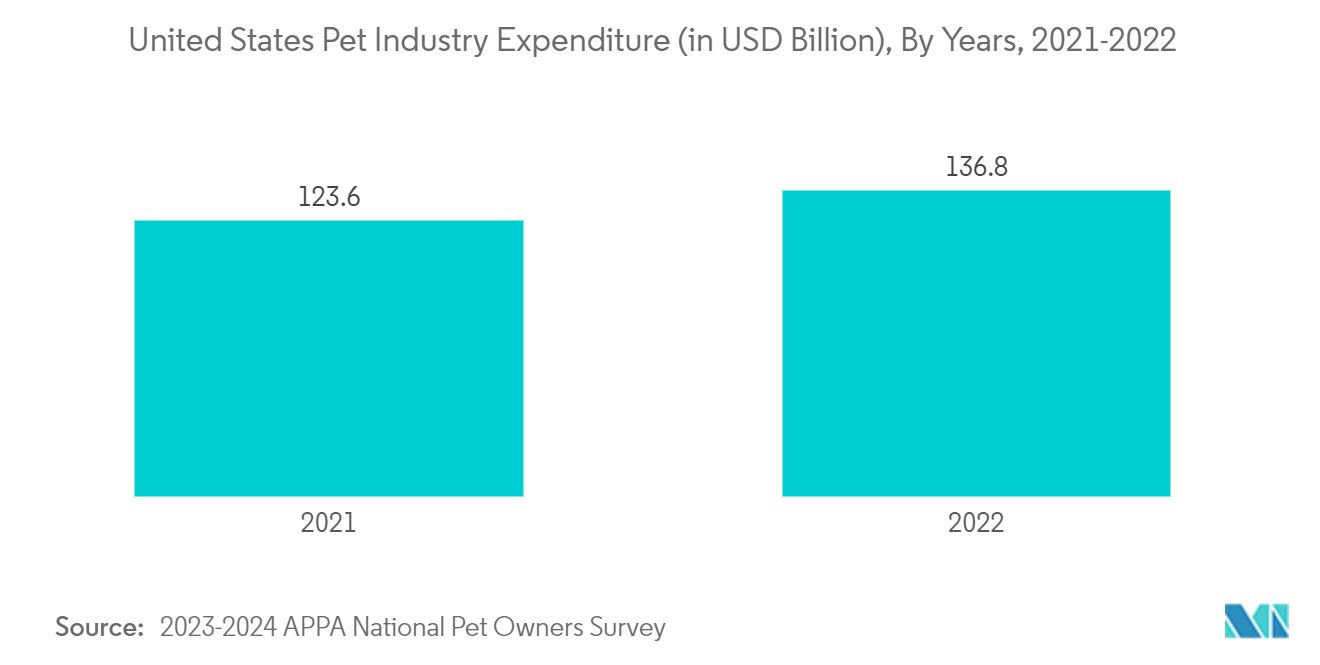

El aumento del gasto en atención sanitaria veterinaria, la creciente demanda de seguros para mascotas y una creciente población de animales de compañía son los principales factores que impulsan el crecimiento del mercado. Según la Asociación Estadounidense de Productos para Mascotas (APPA) para 2023-2024, hay un aumento en el gasto en la industria de las mascotas en Estados Unidos. Los gastos de la industria de las mascotas en Estados Unidos ascenderán a 143,6 mil millones de dólares en 2023, en comparación con 136,8 mil millones de dólares en 2018. Por lo tanto, el aumento del gasto en mascotas aumenta la demanda de productos para el cuidado. De manera similar, según el informe publicado por la Asociación Norteamericana de Seguros Médicos para Mascotas (NAPHIA) en 2021, el sector de seguros para mascotas de América del Norte superó los 2,83 mil millones de dólares a fines de 2021, y la industria fue testigo de un crecimiento de más del doble durante el últimos cuatro años (2018-2021). También informó que el volumen total de primas de seguros para mascotas en los Estados Unidos fue de alrededor de 2.600 millones de dólares en 2021. El número total de mascotas aseguradas en los Estados Unidos a finales de 2021 fue de 3,9 millones, alrededor de un aumento del 28,0% con respecto a 2020. Por lo tanto, estos casos indican un crecimiento significativo del mercado durante el período de pronóstico.

Además, se espera que un aumento en la población de mascotas impulse el crecimiento del mercado, ya que los animales de compañía son más propensos a enfermedades infecciosas y crónicas que necesitan un diagnóstico temprano. Por ejemplo, según la Asociación de Fabricantes de Alimentos para Mascotas, en 2021, 3,2 millones de hogares en el Reino Unido habían adquirido una mascota desde que comenzó el brote. Actualmente hay 34 millones de mascotas en el Reino Unido, incluidos 12 millones de gatos, 12 millones de perros, 3,2 millones de pequeños mamíferos como cobayas y hámsteres, 3 millones de aves y 1,5 millones de reptiles. Además, se espera que los lanzamientos de productos por parte de los actores del mercado impulsen el mercado durante el período previsto. Por ejemplo, en agosto de 2021, HORIBA UK Limited lanzó varias pruebas de PCR de patógenos nuevas para su POCKIT Central. Es un analizador de PCR veterinario interno con potencial para realizar pruebas de PCR rápidas y precisas en todos los laboratorios veterinarios. Estos lanzamientos también están impulsando el crecimiento del mercado.

Sin embargo, se prevé que la creciente carga del cuidado de mascotas a nivel mundial obstaculice el crecimiento del mercado durante el período previsto.

Tendencias del mercado de diagnóstico de animales de compañía

Se espera que el diagnóstico molecular sea testigo de un crecimiento durante el período de pronóstico

Se espera que el segmento de diagnóstico molecular experimente un crecimiento significativo durante el período previsto debido a la creciente preferencia de los dueños de mascotas por los resultados rápidos de las pruebas y su rentabilidad. Se prevé que la expansión segmentaria se verá impulsada por el creciente número de pruebas diseñadas para identificar enfermedades animales prevalentes, como la leucemia felina, el parvovirus canino, el gusano del corazón y la peritonitis infecciosa. Además, el creciente número de dueños de mascotas y la creciente preocupación por la salud de sus animales, el aumento de la prevalencia de enfermedades de los animales de compañía y la accesibilidad a pruebas de inmunoensayo asequibles que permiten realizar pruebas frecuentes en casa contribuyen al crecimiento de este segmento. Cada año, la población de estos animales aumenta paulatinamente, junto con las enfermedades asociadas. Además, según el informe anual de la FEDIAF correspondiente a 2022, los perros y gatos fueron las principales mascotas adoptadas en Europa. Además, se estima que 90 millones de hogares europeos poseen al menos un animal de compañía. Por lo tanto, la creciente población de animales de compañía aumenta el nivel de cuidado de los animales, lo que se espera que impulse el crecimiento del mercado durante el período previsto.

El segmento de mercado también se ve impulsado por los lanzamientos de productos por parte de diferentes actores del mercado para fortalecer su posición en el mercado. Por ejemplo, en julio de 2021, Vidium Animal Health lanzó SpotLight ePARR, una prueba de diagnóstico molecular rápida y de alta precisión para el linfoma canino. Spotlight ePARR fue desarrollado por Vidium en colaboración con el Instituto de Investigación de Genómica Traslacional (TGen), una filial de City of Hope, y Ethos Discovery.

Además, en enero de 2022, Ringbio lanzó un sitio web profesional llamado petrapidtest.com para comercializar Flexy Pet Rapid Test. Estos kits se basan en inmunoensayo de flujo lateral, ELISA y PCR en tiempo real para detectar enfermedades de animales de compañía, lo que puede resultar útil para los dueños de mascotas y las clínicas veterinarias. Entre estos productos, la PCR en tiempo real está especialmente diseñada para pequeñas clínicas veterinarias y puede confirmar infecciones por virus, micoplasmas y parásitos. Estas iniciativas de marketing tomadas por los jugadores también aumentan el crecimiento del segmento.

Por lo tanto, se prevé un crecimiento considerable del segmento durante el período previsto debido a tales casos.

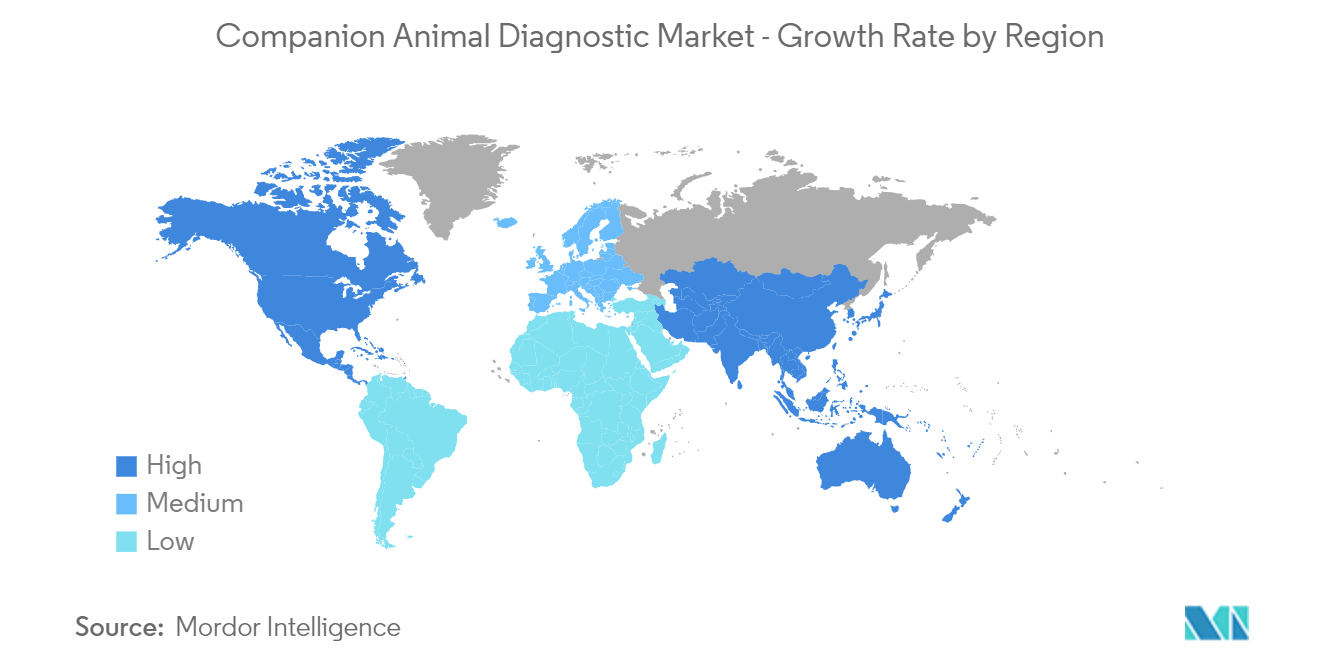

Se espera que América del Norte mantenga una participación significativa en el mercado de diagnóstico de animales de compañía durante el período de pronóstico

Se espera que América del Norte sea testigo de un crecimiento significativo en el mercado de diagnóstico de animales de compañía durante el período previsto. Los principales factores que contribuyen al crecimiento del mercado en la región son la prevalencia de un número cada vez mayor de personas que adoptan mascotas y la presencia de varias instalaciones que brindan servicios de cuidado de mascotas. Se espera que la creciente adopción de estrategias clave como asociaciones, adquisiciones e inversiones crecientes conduzcan al crecimiento del mercado. Por ejemplo, según la Encuesta Nacional de Propietarios de Mascotas 2023-2024, el 66% de los hogares estadounidenses tienen una mascota, lo que equivale a 86,9 millones de hogares, incluidos 46,5 millones de gatos y 65,1 millones de perros. La creciente adopción de mascotas puede impulsar el crecimiento de los diagnósticos veterinarios a largo plazo en esta región.

Los lanzamientos de productos clave, una alta concentración de actores del mercado o presencia de fabricantes y adquisiciones y asociaciones entre los principales actores en los Estados Unidos son algunos de los factores que impulsan el crecimiento del mercado de diagnóstico de animales de compañía en el país. Por ejemplo, en julio de 2021, Vidium Animal Health lanzó la reparación SpotLight. Es una prueba de diagnóstico molecular rápida y de alta precisión para el linfoma canino. Vidio lo desarrolló con el Instituto de Investigación de Genómica Traslacional (TGen), la filial de City of Hope, y Ethos Discovery. Por lo tanto, se prevé que la presencia geográfica de los principales actores del mercado, junto con las crecientes actividades de desarrollo del mercado por parte de estos actores, ofrezca un crecimiento lucrativo en esta región.

Por lo tanto, debido a los factores anteriores, se anticipa el crecimiento del mercado estudiado en la región de América del Norte.

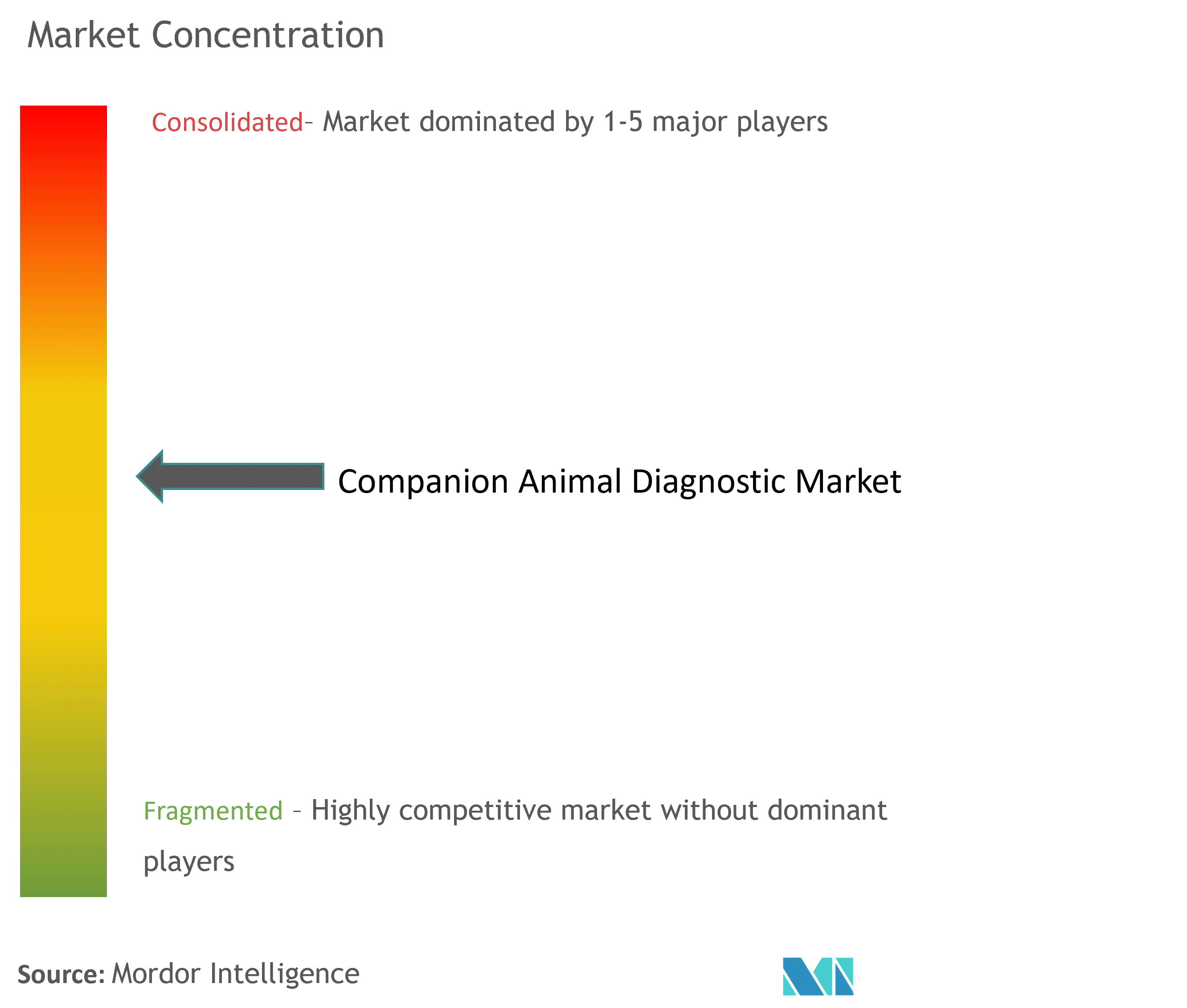

Descripción general de la industria del diagnóstico de animales de compañía

El mercado de diagnóstico de animales de compañía es moderadamente competitivo y cuenta con varios actores importantes. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado estudiado. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas, incluidas Heska Corporation, Agrolabo SpA, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics Neogen Corporation, Thermo Fisher Scientific Inc.., Randox Laboratories Ltd y Virbac, entre otros.

Líderes del mercado de diagnóstico de animales de compañía

Heska Corporation

Neogen Corporation

Zoetis Inc.

IDEXX Laboratories Inc.

Innovative Diagnostics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de diagnóstico de animales de compañía

- Agosto de 2022 PepiPets lanzó un nuevo servicio de pruebas de diagnóstico móvil que permite a los clientes recibir pruebas de diagnóstico en casa para sus mascotas.

- Enero de 2022 Idexx Laboratories, Inc. anunció una serie de mejoras de productos y servicios, como la prueba IDEXX 4Dx Plus, la aplicación móvil VetConnectPLUS, el analizador de sedimentos de orina SediVue Dx y la nueva prueba Catalyst SDMA, que permiten que las prácticas veterinarias sean más eficientes al mismo tiempo. gestionar volúmenes crecientes de pacientes. Las mejoras proporcionan conocimientos más profundos y prácticos y soporte personalizado para facilitar decisiones clínicas más rápidas y seguras.

Segmentación de la industria del diagnóstico de animales de compañía

Según su alcance, el diagnóstico de animales de compañía se ocupa de la identificación, detección y gravedad de varias enfermedades asociadas con los animales de compañía. El mercado de diagnóstico de animales de compañía está segmentado por animales (gatos, perros y otros animales), aplicaciones (bacteriología, parasitología, patología clínica y otras aplicaciones) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África). y Sudamérica). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones del mundo. El informe ofrece el valor (en USD) para los segmentos anteriores.

| gatos |

| Perros |

| Otros animales |

| Bacteriología |

| parasitología |

| Patologia clinica |

| Otras aplicaciones |

| Pruebas de inmunodiagnóstico |

| Diagnóstico molecular |

| Diagnóstico por imagen |

| Otros diagnósticos |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por animales | gatos | |

| Perros | ||

| Otros animales | ||

| Por aplicación | Bacteriología | |

| parasitología | ||

| Patologia clinica | ||

| Otras aplicaciones | ||

| Por tecnología | Pruebas de inmunodiagnóstico | |

| Diagnóstico molecular | ||

| Diagnóstico por imagen | ||

| Otros diagnósticos | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de diagnóstico de animales de compañía

¿Qué tamaño tiene el mercado de Diagnóstico de animales de compañía?

Se espera que el tamaño del mercado de diagnóstico de animales de compañía alcance los 3,11 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10% hasta alcanzar los 5,02 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Diagnóstico de animales de compañía?

En 2024, se espera que el tamaño del mercado de diagnóstico de animales de compañía alcance los 3,11 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Diagnóstico de animales de compañía?

Heska Corporation, Neogen Corporation, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics son las principales empresas que operan en el mercado de diagnóstico de animales de compañía.

¿Cuál es la región de más rápido crecimiento en el mercado Diagnóstico de animales de compañía?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Diagnóstico de animales de compañía?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de diagnóstico de animales de compañía.

¿Qué años cubre este mercado de Diagnóstico de animales de compañía y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de diagnóstico de animales de compañía se estimó en 2.800 millones de dólares. El informe cubre el tamaño histórico del mercado de Diagnóstico de animales de compañía durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Diagnóstico de animales de compañía para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de diagnóstico de animales de compañía

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Diagnóstico de animales de compañía en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Diagnóstico de animales de compañía incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.