Análisis de mercado de módulos de cámara compacta

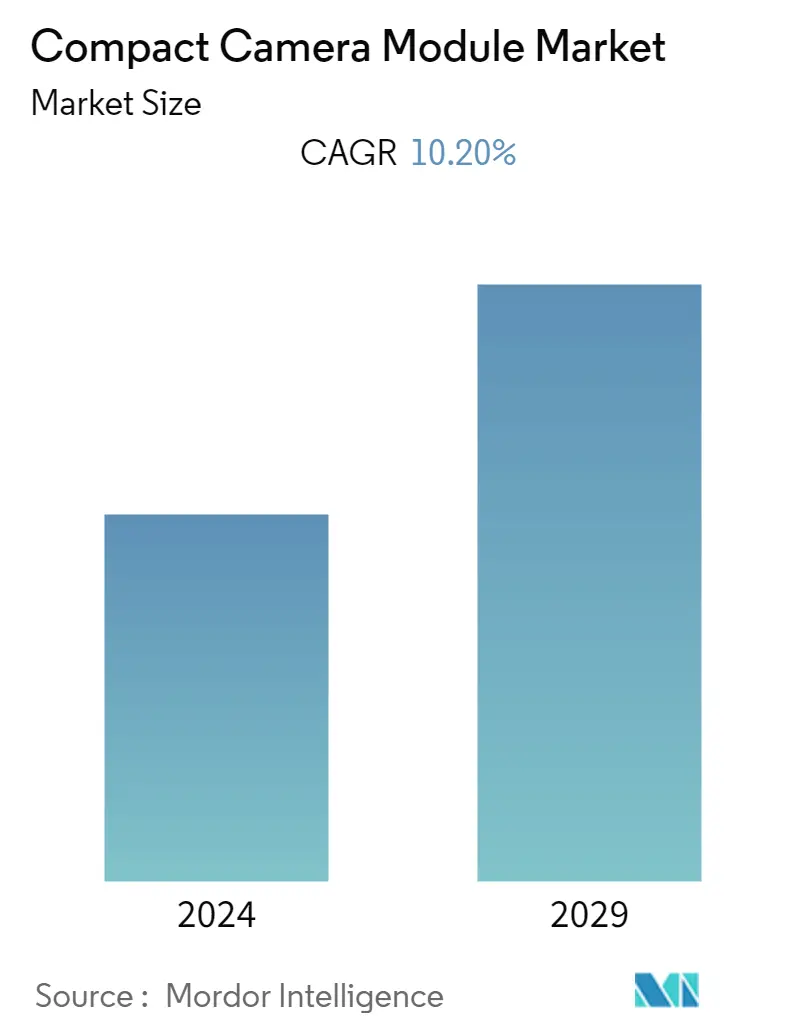

Se espera que el mercado de módulos de cámaras compactas crezca a una tasa compuesta anual del 10,2% durante el período previsto. La pandemia ha tenido un impacto positivo en el mercado a pesar de las interrupciones en la cadena de suministro debido a los constantes bloqueos y las cambiantes regulaciones gubernamentales en todo el mundo. Además, la pandemia desencadenó la creciente demanda de broncoscopios desechables en el sector sanitario que utilizan módulos de cámara de pequeño tamaño.

- En el escenario actual, ser parte de la cadena de suministro del mercado de fabricación de dispositivos móviles es un factor clave para el éxito en el mercado de CCM. Por ejemplo, el ecosistema coreano ha observado un desarrollo sostenido debido a la presencia de Samsung y LG.

- El precio de venta medio de los módulos de cámara ha disminuido continuamente en los últimos años. Además de eso, la necesidad de innovaciones rápidas en el módulo de la cámara está ayudando a mantener el dominio entre los actores críticos del mercado.

- La aplicación de CCM en el sector automovilístico para asistencia avanzada a la conducción y electrónica automotriz está impulsando el mercado de un módulo de cámara compacto. La innovación en el diseño del CCM ha beneficiado la creciente aplicación en automóviles.

- Un impulsor importante de este mercado ha sido la aparición del módulo de cámara compacta para automóviles como factor integral para la conducción automatizada, la electrónica automotriz y la asistencia avanzada al conductor. Esto también está reduciendo el precio de venta medio de estos módulos compactos. Por lo tanto, la creciente demanda de vehículos conectados y autónomos también ofrecerá una gran oportunidad a los proveedores del mercado estudiado durante el período de pronóstico.

- Además, la demanda de módulos de cámaras CMOS está aumentando rápidamente. Los sensores CMOS ofrecen varias ventajas sobre los sensores CCD, como bajo consumo de energía, velocidad de cuadros más rápida, facilidad de fabricación y bajo costo. Además, los avances en el diseño CMOS, como la miniaturización, permiten lograr un mejor rendimiento y calidad de imágenes incluso en condiciones de poca luz.

- Según Sony Corporation, la pandemia de COVID-19 ha tenido un efecto mínimo en la producción de sensores de imagen (en particular, sensores de imagen CMOS), incluido cualquier impacto en la adquisición de materiales. Sin embargo, debido a los factores antes mencionados, la compañía sólo espera verse afectada en términos de problemas en la cadena de suministro para los fabricantes de teléfonos inteligentes. Esta ha sido una noticia positiva para los usuarios finales que confían en los chips de Sony, ya que no tienen que enfrentar ningún problema a la hora de adquirir sensores de imagen para sus últimos productos.

Tendencias del mercado de módulos de cámara compacta

El sector móvil tendrá la mayor cuota de mercado

- El segmento móvil tiene la mayor cuota de mercado del mercado de módulos de cámara compacta, debido a las crecientes especificaciones de los consumidores y la dura naturaleza competitiva del mercado. Las cámaras se han convertido en una característica fundamental para los fabricantes de dispositivos móviles, ya que la decisión de compra del consumidor también depende en gran medida del tipo de cámara y del tamaño de píxel.

- El mercado de CCM se ve favorecido por la adopción de cámaras de alta resolución en los móviles y aumentado por la adopción de múltiples cámaras frontales y traseras. El creciente requisito de resolución para las cámaras móviles delanteras y traseras impulsa el mercado.

- Aunque el mercado de teléfonos inteligentes ha alcanzado el nivel de madurez, el avance continuo en la tecnología de sensores y la tendencia hacia el efecto de profundidad de las cámaras móviles ha aumentado la aplicación de múltiples módulos de cámara compacta para cada unidad de teléfono inteligente, aumentando la demanda de CCM en el segmento..

- La creciente demanda de mejorar la resolución de las cámaras en los smartphones de todas las gamas ha permitido a varios fabricantes lanzar nuevos productos. Por ejemplo, en junio de 2022, Samsung anunció el sensor de teléfono inteligente más pequeño de 200 megapíxeles. El sensor de imagen ISOCELL HP3 de Samsung presenta píxeles de 0,56 micrómetros (μm), que son un 12 por ciento más pequeños en tamaño de píxel que los 0,64 μm de su predecesor.

- Además, en febrero de 2022, OPPO anunció una asociación estratégica de tres años con Hasselblad para ayudar a introducir nuevas tecnologías de cámara en la serie insignia de móviles Find de OPPO. Estos casos impulsan la demanda de módulos de cámaras compactas durante el período de pronóstico.

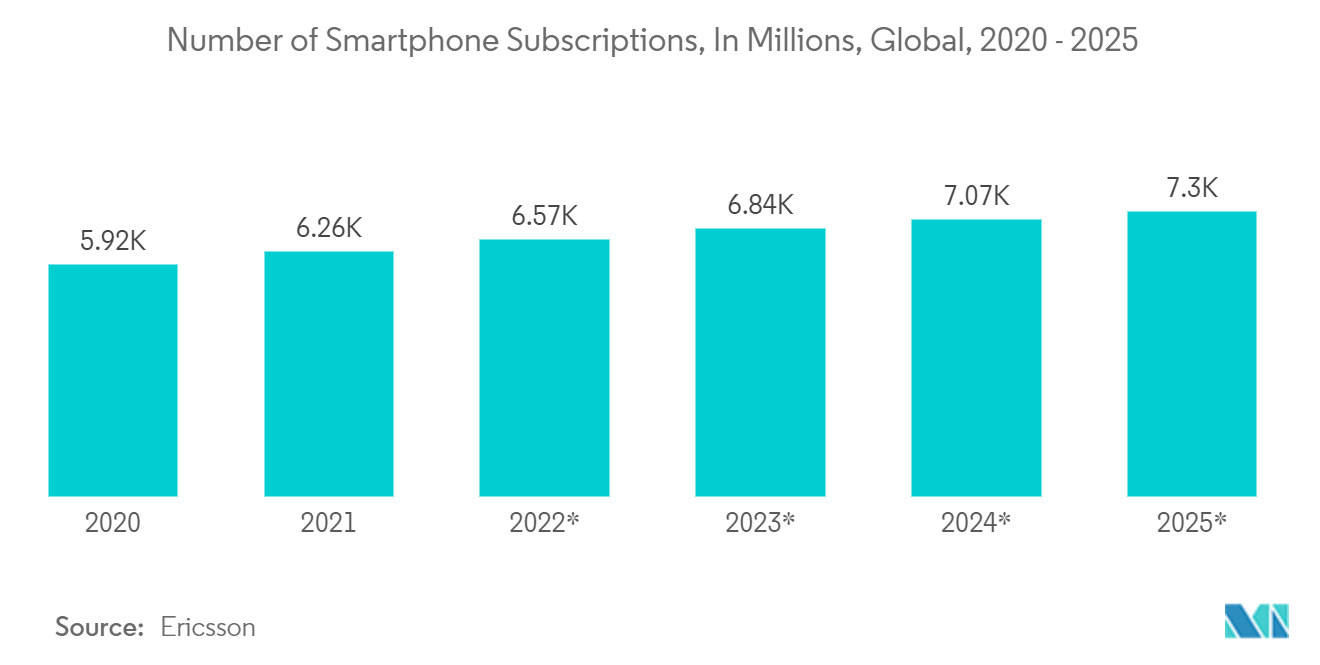

- Según Ericsson, el número de suscripciones a teléfonos inteligentes en todo el mundo superó los seis mil millones en 2021 y se prevé que siga creciendo en varios cientos de millones en los próximos años.

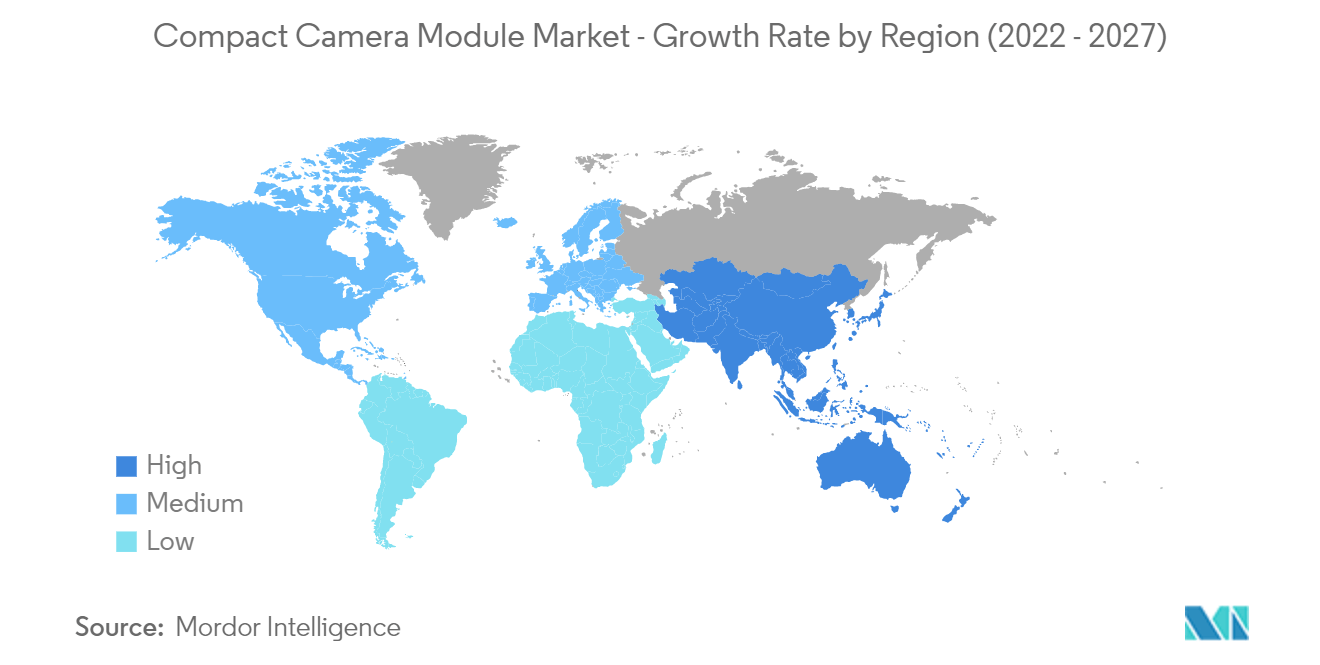

La región de Asia y el Pacífico será testigo del crecimiento más rápido

- China e India son las naciones con mayor número de teléfonos inteligentes. Además, el desarrollo de las computadoras portátiles y portátiles hacia dispositivos más rápidos y delgados está impulsando a las empresas de módulos de cámara hacia innovaciones de calidad aún mejores. El rápido aumento de la penetración de los teléfonos inteligentes y el aumento de los ingresos disponibles están impulsando a la población a cambiar rápidamente a las últimas tecnologías en electrónica de consumo.

- Además, la introducción de ciudades inteligentes está actuando como una importante fuerza impulsora para la videovigilancia en China. Se han integrado técnicas avanzadas de videovigilancia con la administración de la ciudad para aumentar la eficiencia.

- En octubre de 2021, el Gobierno de la Unión seleccionó a Honeywell Automation India para liderar el proyecto Ciudad Segura de Bengaluru de INR 496,57 crore en el marco del Fondo Nirbhaya. El proyecto fue lanzado por el Ministerio del Interior para alentar a las mujeres y las niñas a aprovechar todas las oportunidades en los espacios públicos y al mismo tiempo estar libres de acoso o violencia por motivos de género. Estos avances están impulsando la implementación de módulos de cámaras compactas en la región.

- En julio de 2022, el proveedor de módulos de cámara para el iPhone de Apple, LG Innotek, anunció una inversión de 1.070 millones de dólares para ampliar la producción de módulos de cámara y otros componentes electrónicos. El fabricante de piezas electrónicas de Corea del Sur firmó un memorando de entendimiento con la ciudad de Gumi, provincia de Gyeongsang del Norte, para agregar líneas de producción a su campus de fabricación de Gumi para fines de 2023.

- Además, en mayo de 2021, Chicony Electronics Co. Ltd, fabricante de teclados y módulos de cámara compacta (CCM), inició la producción en su nueva planta en Tailandia, con capacidad de aumentar del 60% del nivel diseñado actualmente al 100% en fin de año 2021.

- Además, se espera que el sector automotriz sea uno de los mayores consumidores de módulos de cámara de la región. Japón es uno de los mercados automotrices más grandes del mundo. Con la dinámica cambiante de la industria, los fabricantes de automóviles están avanzando hacia vehículos autónomos para satisfacer las necesidades de los consumidores.

Descripción general de la industria de módulos de cámara compacta

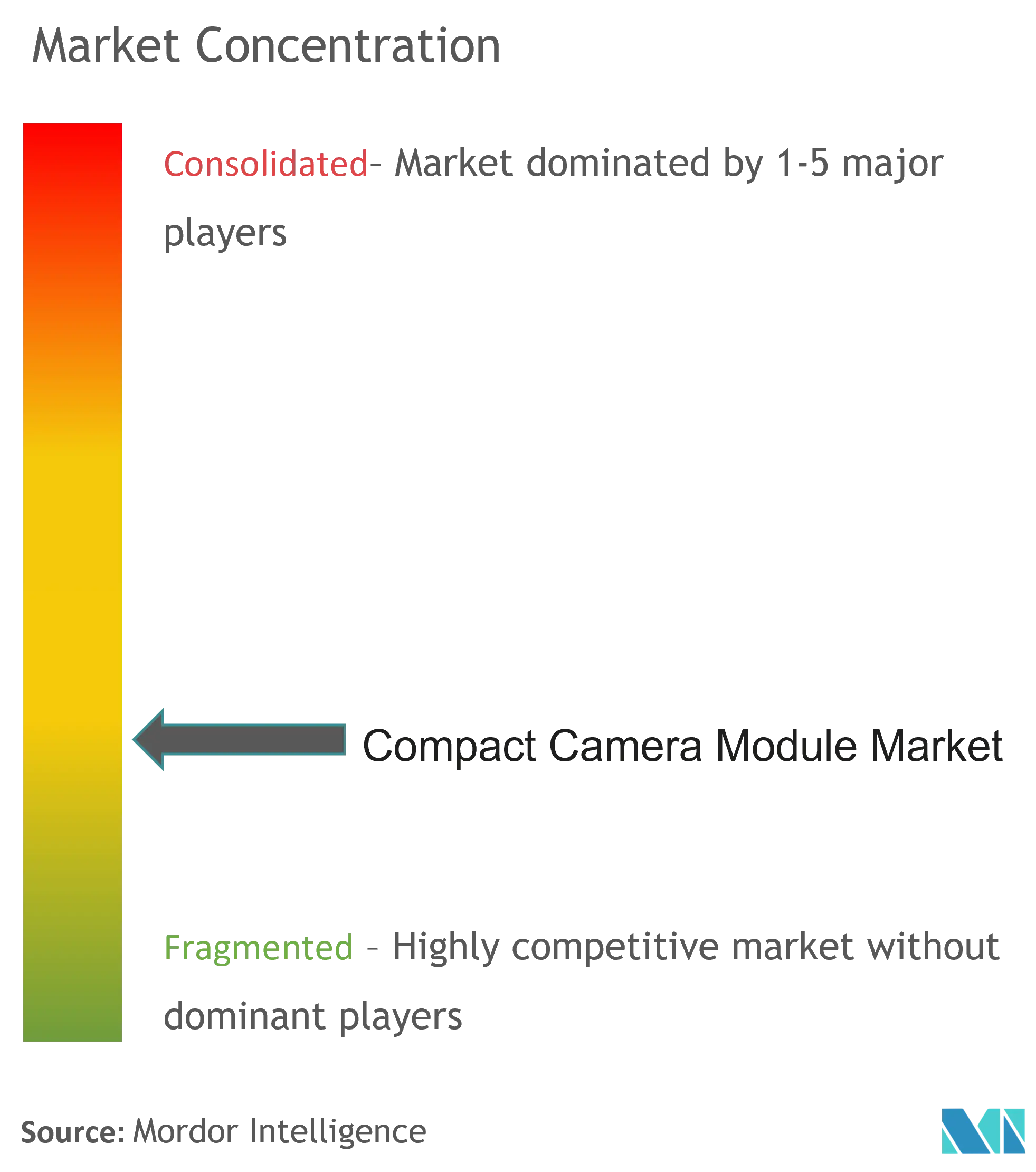

El mercado de módulos de cámaras compactas está fragmentado y es muy competitivo por naturaleza. Los lanzamientos de productos, los altos gastos en investigación y desarrollo, asociaciones y adquisiciones, etc., son las principales estrategias de crecimiento adoptadas por las empresas en el mercado para sostener la intensa competencia.

- Julio de 2022 LG Innotek está desarrollando una cámara metálica ultrafina para kits de conducción autónoma de vehículos eléctricos compactos y frugales. Los metalentes tienen una estructura plana salpicada de nanopartículas que pueden enfocar las longitudes de onda de la luz de varias maneras, al igual que las lentes normales, pero pueden ser tan delgadas como una micra. También se pueden utilizar en teléfonos y otras aplicaciones de microcámaras.

- Octubre de 2021 OmniVision Technologies Inc. anunció el lanzamiento de los módulos de cables OVMed, OCHSA y OCHTA para endoscopios y catéteres de un solo uso. Los subsistemas de imágenes de grado médico totalmente integrados combinan un módulo de cámara de diámetro excepcionalmente pequeño con cables OVMed mejorados e iluminación mini-LED para un conjunto completamente probado médicamente que proporciona una excelente calidad de imagen.

Líderes del mercado de módulos de cámara compacta

-

Chicony Electronics Co. Ltd

-

Cowell E Holdings Inc.

-

Fujifilm Corporation

-

LG Innotek Co. Ltd

-

LuxVisions Innovation Limited (Lite-On Technology Corporation)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de módulos de cámara compacta

- Junio de 2022 Tesla consiguió un acuerdo de 4.000 millones de dólares con Samsung para suministrar cámaras para los sistemas de conducción autónoma de Tesla. Además, en julio de 2021, Samsung ganó un contrato de 436 millones de dólares para suministrar un módulo de cámara para el Tesla Cybertruck.

- Mayo de 2022 OmniVision Technologies Inc y Valens Semiconductor han colaborado para mostrar una solución de cámara compatible con MIPI A-PHY para la industria automotriz. Las organizaciones incorporarán conjuntos de chips compatibles con A-PHY VA7000 de Valens dentro de los módulos de cámara del Sistema de diseño de referencia automotriz (ARDS) de Omnivision.

Segmentación de la industria del módulo de cámara compacta

El alcance del estudio para el módulo de cámara compacta ha considerado módulos de enfoque fijo y automático y sus respectivas aplicaciones en una amplia gama de usuarios finales verticales a nivel mundial. Un módulo de cámara viene con preprocesamiento de imágenes, un paquete de software (o kit de desarrollo de software - SDK) para el funcionamiento y control del módulo, API para la programación, todos los controladores necesarios, documentación completa y, a veces, incluso una línea directa de soporte. El informe cubre además el impacto de COVID 19 en el mercado.

| Por componente | Sensor de imagen |

| Lente | |

| Conjunto del módulo de cámara | |

| Proveedores de VCM (AF y OIS) | |

| Por aplicación | Móvil |

| Electrónica de Consumo (Excl. Móviles) | |

| Automotor | |

| Cuidado de la salud | |

| Seguridad | |

| Industrial | |

| Por geografía | América del norte |

| Europa | |

| Asia Pacífico | |

| Resto del mundo |

Preguntas frecuentes sobre investigación de mercado sobre módulos de cámara compacta

¿Cuál es el tamaño actual del mercado Módulo de cámara compacta?

Se proyecta que el mercado Módulo de cámara compacta registrará una tasa compuesta anual del 10,20% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Módulo de cámara compacta?

Chicony Electronics Co. Ltd, Cowell E Holdings Inc., Fujifilm Corporation, LG Innotek Co. Ltd, LuxVisions Innovation Limited (Lite-On Technology Corporation) son las principales empresas que operan en el mercado de módulos de cámara compacta.

¿Cuál es la región de más rápido crecimiento en el mercado Módulo de cámara compacta?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Módulo de cámara compacta?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de módulos de cámara compacta.

¿Qué años cubre este mercado de Módulo de cámara compacta?

El informe cubre el tamaño histórico del mercado de Módulo de cámara compacta para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Módulo de cámara compacta para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria del módulo de cámara compacta

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del módulo de cámara compacta en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del módulo de cámara compacta incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.