| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Tamaño del Mercado (2024) | USD 22.60 Billion |

| Tamaño del Mercado (2029) | USD 32.29 Billion |

| CAGR (2024 - 2029) | 7.40 % |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado inmobiliario comercial de Indonesia

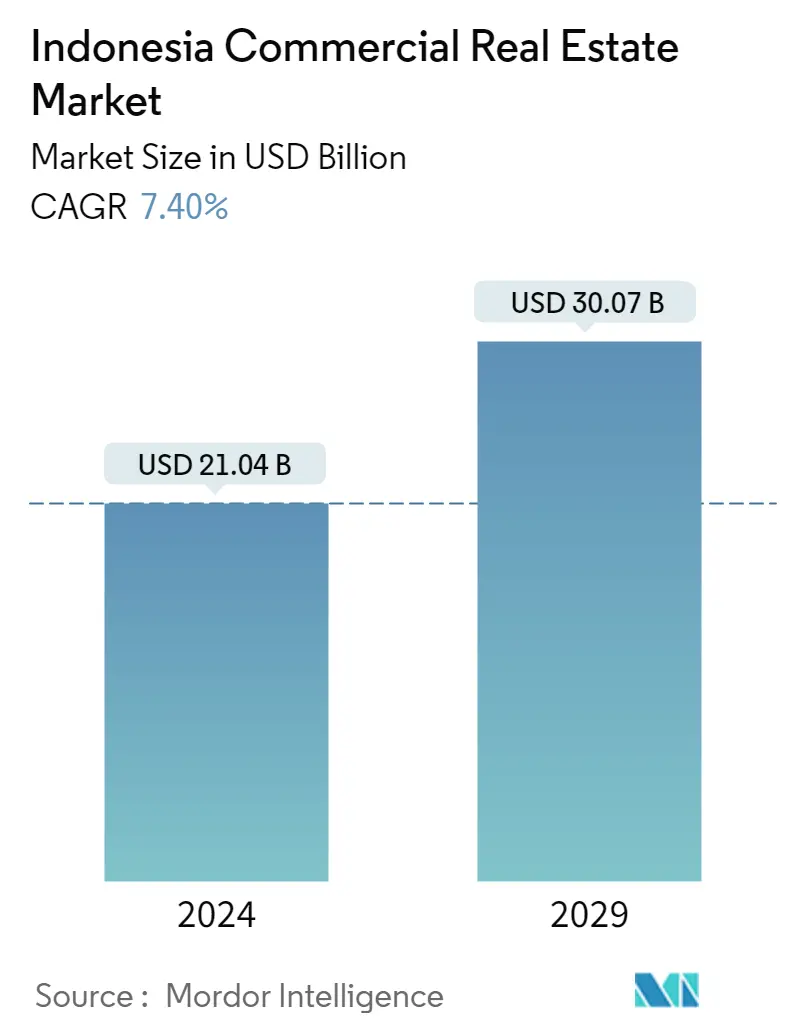

El tamaño del mercado inmobiliario comercial de Indonesia se estima en 21,04 mil millones de dólares en 2024, y se espera que alcance los 30,07 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,40% durante el período previsto (2024-2029).

- El mercado está impulsado por el rápido crecimiento demográfico y la alta urbanización del país. Las perspectivas a largo plazo para el sector inmobiliario comercial parecen positivas para Indonesia, respaldadas por un sólido crecimiento económico y una creciente urbanización. La pandemia de COVID-19 tuvo un impacto significativo en el sector inmobiliario comercial (CRE) en Indonesia. Los volúmenes y precios de las transacciones de propiedades comerciales cayeron en 2020, ya que las medidas de contención de la pandemia perjudicaron la actividad económica y redujeron la demanda de propiedades comerciales.

- Algunos mercados, particularmente en Asia, se recuperaron rápidamente del shock inicial, pero las limitaciones de distancia social a largo plazo redujeron la demanda de los ocupantes en la economía del país, contribuyendo a una creciente disparidad en los precios de CRE en Indonesia y los segmentos de CRE (como comercio minorista, edificios de oficinas, industriales y plurifamiliares).

- Los precios medios de la tierra en Indonesia han ido aumentando en todo el país. Los precios siguen siendo más altos en la capital, Yakarta, que es el centro económico de Indonesia.

- Todavía hay mucho espacio para futuros desarrollos que satisfagan la demanda de inmuebles comerciales. Para satisfacer la creciente demanda inmobiliaria, el gobierno de Indonesia introdujo varias medidas para expandir el sector, como disminuir las tasas de interés clave, brindar incentivos fiscales a los fideicomisos de inversión inmobiliaria de Indonesia y aumentar la relación préstamo-valor.

- El gobierno indonesio autorizó en septiembre de 2021 un presupuesto de 2,7 mil billones de IDR (190,1 mil millones de dólares) para 2022, de los cuales 1,9 mil billones de IDR (133,8 mil millones de dólares) se destinaron al gobierno central y 770 billones de IDR (54,2 mil millones de dólares) a la administración regional. Al mismo tiempo, el gobierno anunció intenciones en el presupuesto de asignar 384,8 billones de IDR (27,1 mil millones de dólares) a infraestructura.

Tendencias del mercado inmobiliario comercial de Indonesia

La demanda de cargos sigue fuerte en el país

Durante el cuarto trimestre de 2021 se registraron algunas grandes transacciones de arrendamiento, como en la Torre MSIG de unos 15.000 m2 por una institución de educación en línea, en la Torre Medialand por una empresa de logística de 5.500 m2 y en Capital Place de 4.000 m2 por Nokia.

En general, a lo largo del año se observaron tendencias mejoradas en las consultas y transacciones con respecto a las de 2021, y la demanda provino principalmente de inquilinos que buscaban reubicaciones y consolidaciones de oficinas para 2022 y años posteriores.

Después de seis trimestres consecutivos de tendencia a la contracción del mercado, el mercado de oficinas del CBD de Yakarta registró su primera absorción neta trimestral positiva de 17.900 m2 en el cuarto trimestre de 2021, lo que indica una señal muy positiva para la recuperación del mercado en el corto plazo.

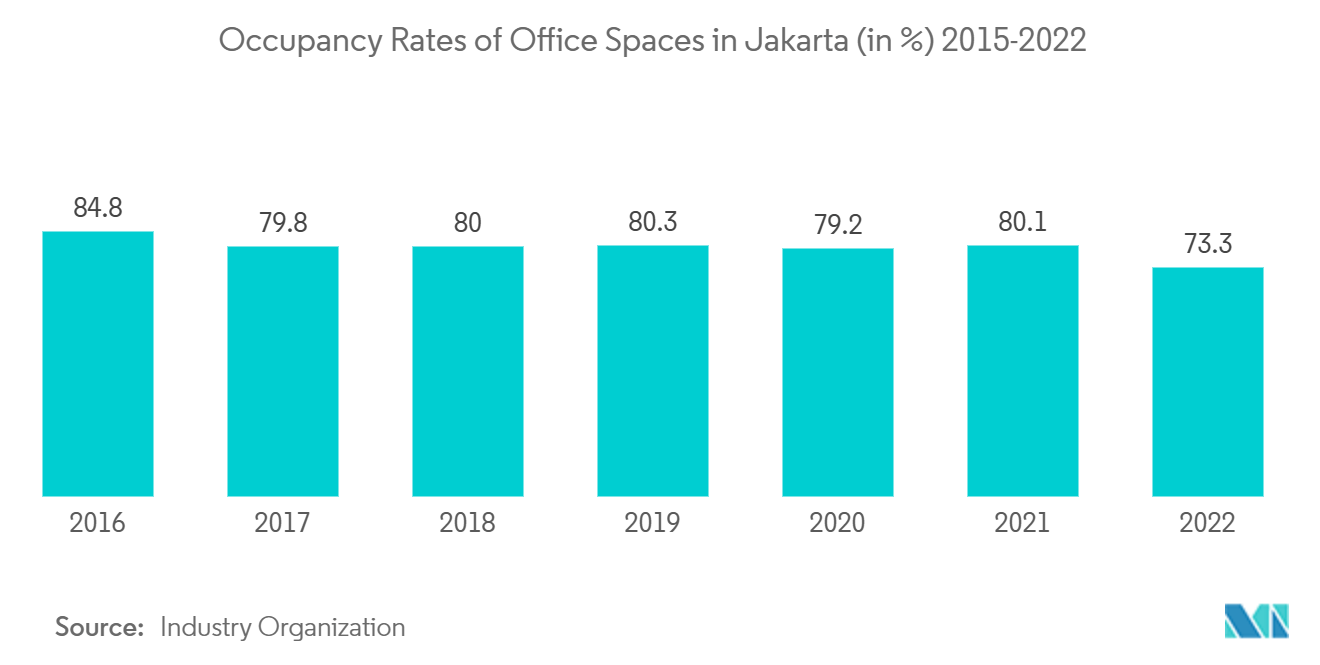

La tasa de ocupación promedio del mercado de oficinas CBD (Distrito Central de Negocios) disminuyó entre un 0,2% y un 70,4% a finales de diciembre de 2021, debido principalmente a la gran oferta adicional. La tasa de alquiler base en rupias volvió a disminuir un 3,0% intertrimestral en el cuarto trimestre de 2021, en línea con la débil demanda y la disminución de la ocupación promedio del mercado.

A finales de diciembre de 2021, el alquiler base promedio en rupias se situaba en 175.100 IDR por m2 al mes (una disminución del 9,1% interanual), mientras que en equivalente en dólares, se situaba en 12,3 USD por m2 al mes (una disminución del 9,6%). % interanual). Mientras tanto, los cargos por servicios se mantuvieron relativamente sin cambios durante el cuarto trimestre de 2021.

Es probable que el espacio comercial sea testigo del crecimiento en Yakarta

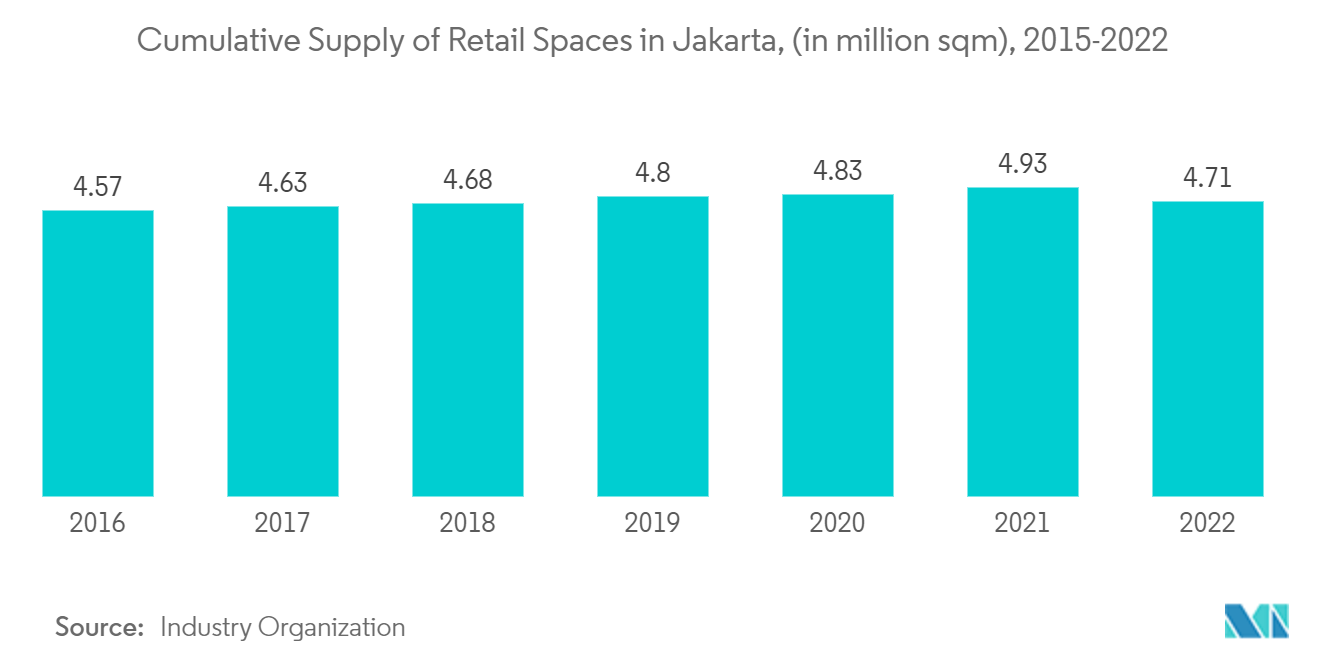

Al cerrar el año 2022, el mercado minorista de Yakarta registró la incorporación de un nuevo centro minorista en el sur de Yakarta, a saber, AEON Mall Tanjung Barat. La apertura del AEON Mall Tanjung Barat añadió aproximadamente 40.000 metros cuadrados de espacio comercial al mercado.

Se espera que este cuarto centro comercial AEON en Indonesia, junto con el proyecto Southgate Residence, creen un nuevo complejo de estilo de vida urbano integral en el sur de Yakarta. Con la incorporación total de dos nuevos proyectos en 2021, la nueva oferta total de centros minoristas de Yakarta durante todo el año en 2021 alcanzó los 70.000 metros cuadrados. Se espera que otros dos centros comerciales con aproximadamente 73.000 metros cuadrados de espacio comercial ingresen al mercado minorista de Yakarta para 2022.

La renovación y transformación total de Sarinah, el centro comercial más antiguo de Yakarta, se completó y se abrió al público en marzo de 2022. La oferta minorista total de Yakarta alcanzará los 4.716.400 metros cuadrados a finales de 2022. El mercado minorista general de Yakarta se mantuvo relativamente estable durante el último trimestre de 2021. La tasa de ocupación se situó en 76,7%, que aumentó ligeramente un 0,2% desde el último trimestre de 2021.

Descripción general de la industria de bienes raíces comerciales de Indonesia

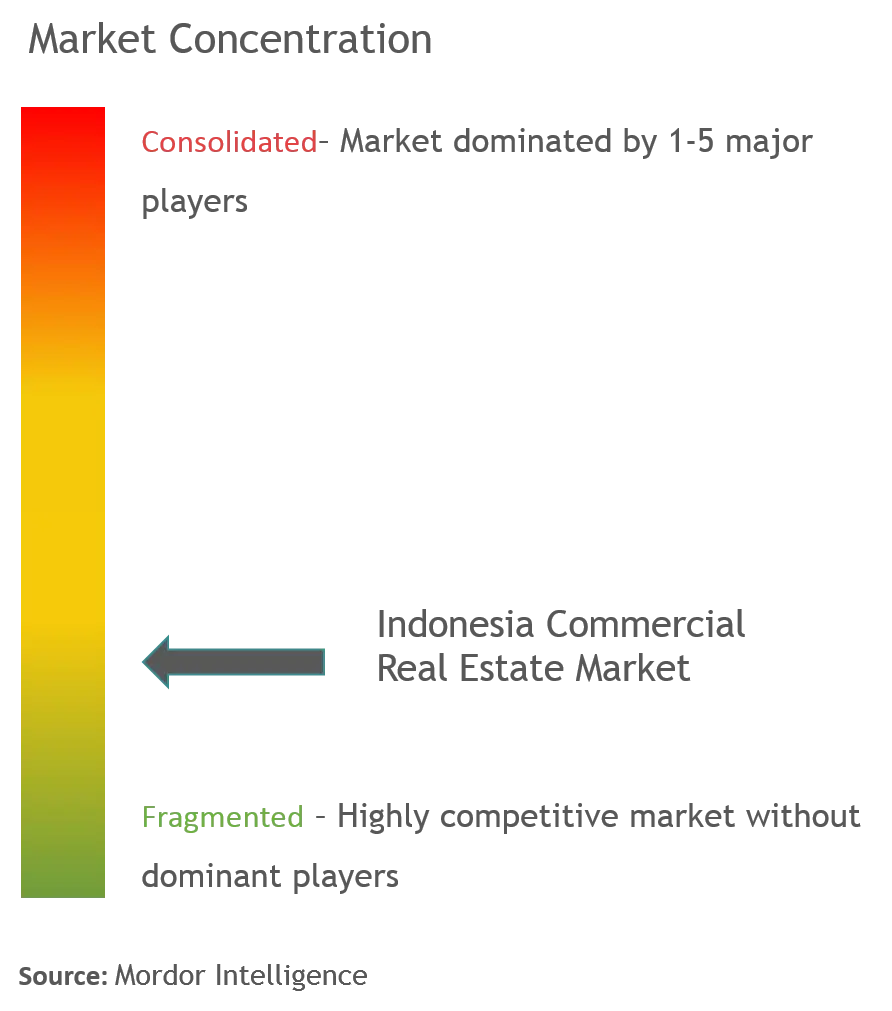

El mercado inmobiliario comercial en Indonesia está fragmentado y cuenta con la presencia de muchos actores pequeños. Algunas de las principales empresas inmobiliarias comerciales de Indonesia incluyen Agung Podomoro Land, Sinarmas Land, Lippo Karawaci, Ciputra Group y Dutta Angada Realty. Indonesia tiene un mercado fragmentado dominado por agentes inmobiliarios comerciales locales. Sin embargo, se espera que las crecientes inversiones y actividades de fusiones y adquisiciones del país aumenten las inversiones en el sector en el período previsto.

Líderes del mercado inmobiliario comercial de Indonesia

-

Agung Podomoro Land

-

Sinarmas Land

-

Lippo Karawaci

-

Ciputra Group

-

RDTX Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario comercial de Indonesia

- Octubre de 2022 La empresa global de infraestructura digital Equinix., Inc. ha anunciado su expansión a Indonesia con un centro de datos International Business Exchange (IBX®) planificado de aproximadamente USD 74 millones en el corazón de Yakarta. Con esta expansión, Equinix permitirá a las empresas y multinacionales indonesias con sede en Indonesia aprovechar su plataforma probada para consolidar y conectar la infraestructura subyacente de sus negocios.

- Enero de 2022 Emerging Markets Property Group (EMPG), un operador de mercado centrado en la propiedad, adquirió los activos inmobiliarios de OLX Indonesia por una suma no revelada a través de la rama inmobiliaria local Lamudi.

Segmentación de la industria de bienes raíces comerciales de Indonesia

Los bienes raíces comerciales, propiedades de inversión o propiedades de ingresos tienen como objetivo generar ganancias, ya sea a partir de ganancias de capital o ingresos por alquiler. Este informe tiene como objetivo proporcionar un análisis detallado del mercado inmobiliario comercial de Indonesia. El mercado inmobiliario comercial de Indonesia está segmentado por tipo (oficinas, comercio minorista, industrial, logística, multifamiliar y hotelería) y ciudades clave (Yakarta, Surabaya y Semarang). El informe ofrece el tamaño del mercado y los valores previstos (miles de millones de dólares) para todos los segmentos anteriores.

| Por tipo | Oficinas |

| Minorista | |

| Industrial | |

| Logística | |

| Multifamiliar | |

| Hospitalidad | |

| Por ciudades clave | Jacarta |

| Surabaya | |

| Semarang |

Preguntas frecuentes sobre investigación de mercado de bienes raíces comerciales en Indonesia

¿Qué tamaño tiene el mercado inmobiliario comercial de Indonesia?

Se espera que el tamaño del mercado inmobiliario comercial de Indonesia alcance los 21,04 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,40% hasta alcanzar los 30,07 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado inmobiliario comercial de Indonesia?

En 2024, se espera que el tamaño del mercado inmobiliario comercial de Indonesia alcance los 21.040 millones de dólares.

¿Quiénes son los actores clave en el mercado de bienes raíces comerciales de Indonesia?

Agung Podomoro Land, Sinarmas Land, Lippo Karawaci, Ciputra Group, RDTX Group son las principales empresas que operan en el mercado inmobiliario comercial de Indonesia.

¿Qué años cubre este mercado de bienes raíces comerciales de Indonesia y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado inmobiliario comercial de Indonesia se estimó en 19.590 millones de dólares. El informe cubre el tamaño histórico del mercado de Bienes raíces comerciales de Indonesia durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de bienes raíces comerciales de Indonesia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Informe de la industria de bienes raíces comerciales de Indonesia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bienes raíces comerciales de Indonesia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bienes raíces comerciales de Indonesia incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.