Tamaño y Participación del Mercado de Paneles de Suelo de Aeronaves Comerciales

Análisis del Mercado de Paneles de Suelo de Aeronaves Comerciales por Mordor Intelligence

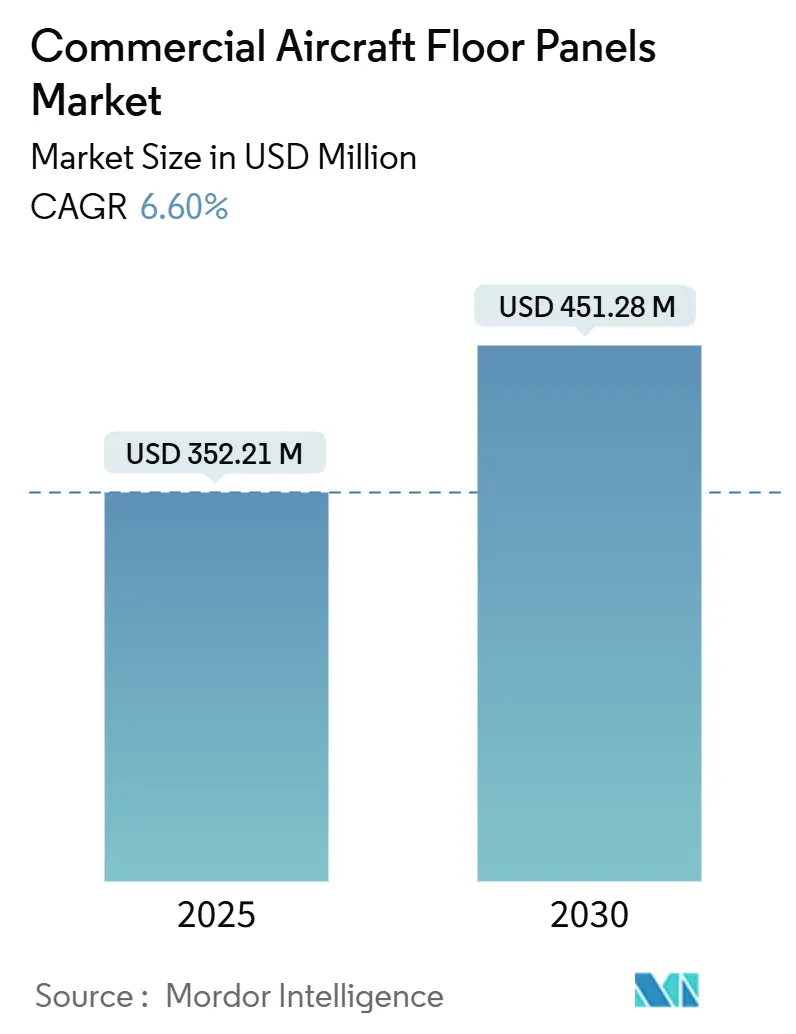

El mercado de paneles de suelo de aeronaves comerciales está valorado en USD 352,21 millones en 2025 y se prevé que alcance un tamaño de mercado de USD 451,28 millones en 2030, avanzando a una TCCA del 6,6%. Los crecientes atrasos de aeronaves, las estrictas regulaciones de seguridad contra incendios y el cambio de la industria hacia interiores de cabina más ligeros sustentan esta expansión. Las aerolíneas están acelerando los programas de modernización para reducir el consumo de combustible, mientras que las plataformas de fuselaje ancho de próxima generación adoptan estructuras ricas en materiales compuestos que dependen de paneles de suelo avanzados para la paridad de peso. Las consolidaciones de la cadena de suministro como la compra de Spirit AeroSystems por parte de Boeing y la adquisición de los activos europeos de Spirit por Airbus realinean el poder de abastecimiento y ayudan a desembotellar las entregas de paneles. Mientras tanto, los núcleos de panal termoplásticos reciclables pasan del estado de prototipo al de instalación en línea mientras los operadores persiguen objetivos de economía circular.

Conclusiones Clave del Informe

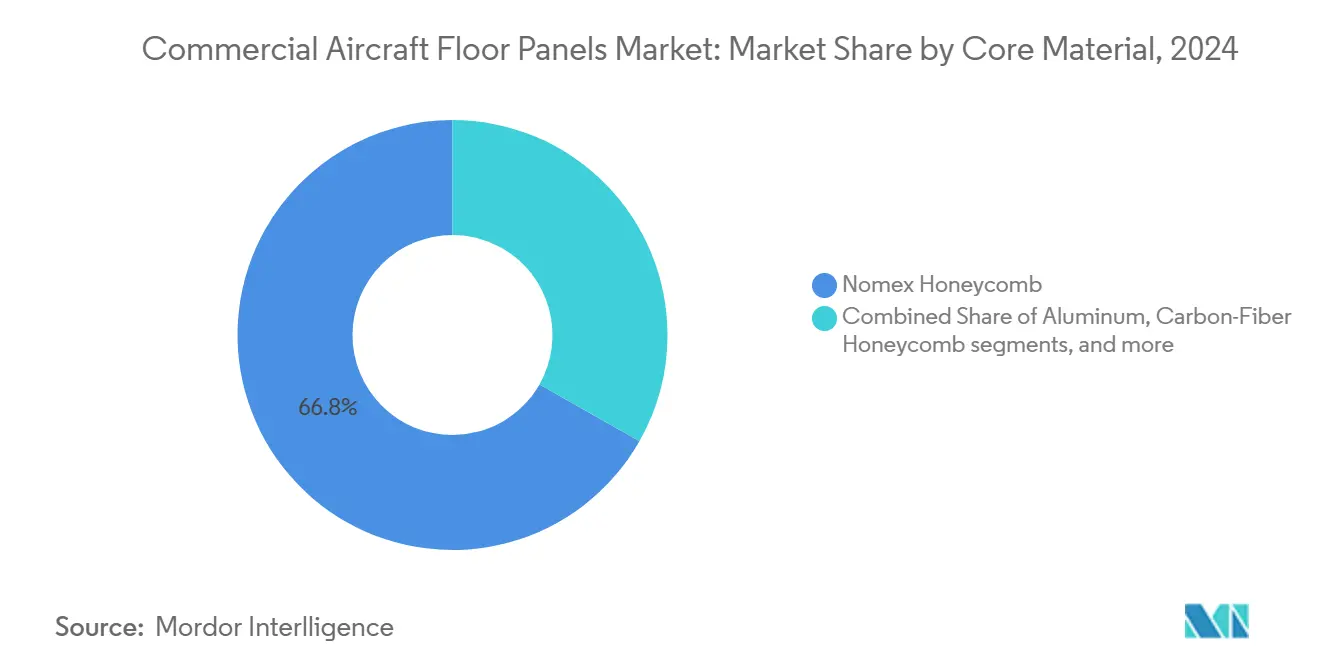

- Por material del núcleo, el panal de Nomex lideró con el 66,78% de la participación del mercado de paneles de suelo de aeronaves comerciales en 2024; se proyecta que el panal de fibra de carbono se expanda a una TCCA del 8,85% hasta 2030.

- Por instalación, el canal OEM mantuvo el 61,24% del mercado de paneles de suelo de aeronaves comerciales en 2024, mientras que se pronostica que la posventa crezca a una TCCA del 8,12% hasta 2030.

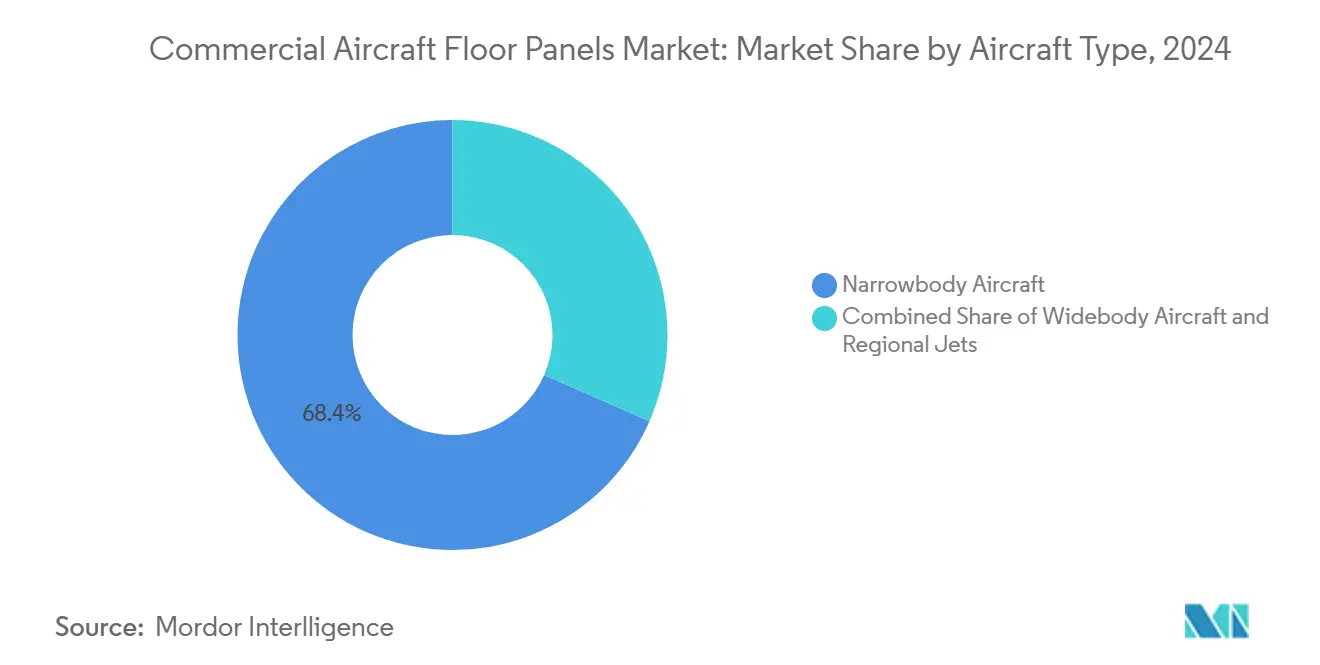

- Por tipo de aeronave, los programas de fuselaje estrecho representaron el 68,44% del tamaño del mercado de paneles de suelo de aeronaves comerciales en 2024; los programas de fuselaje ancho están destinados a crecer a una TCCA del 6,75% durante 2025-2030.

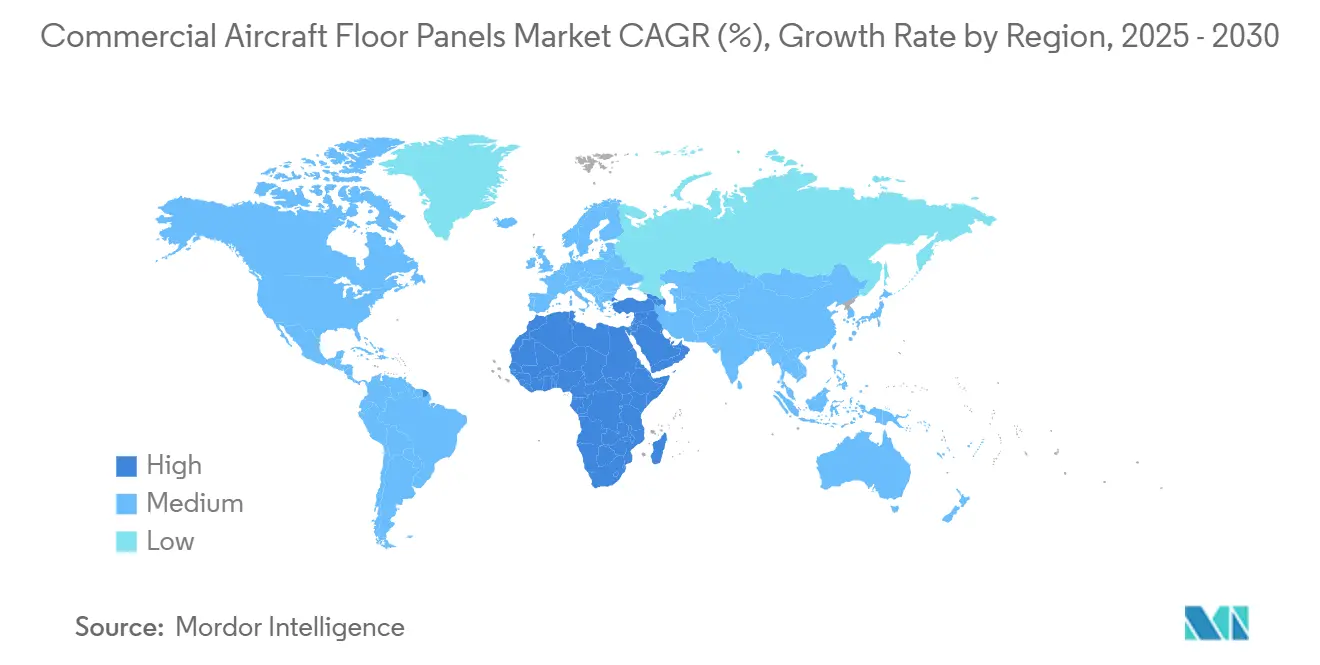

- Por región, Asia-Pacífico dominó con una participación de ingresos del 31,10% en 2024; la región de Medio Oriente y África está preparada para la TCCA más rápida del 7,34% hasta 2030.

Tendencias e Insights del Mercado Global de Paneles de Suelo de Aeronaves Comerciales

Análisis de Impacto de los Impulsores

| Impulsor | ( ~ ) % de Impacto en la Previsión de TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en el atraso de producción de aeronaves de fuselaje estrecho | +1.8% | Global con enfoque en Asia-Pacífico y América del Norte | Mediano plazo (2-4 años) |

| Ciclos de modernización de aerolíneas enfocados en reacondicionamiento de cabina ligera | +1.2% | América del Norte y UE, expandiéndose a Asia-Pacífico | Corto plazo (≤ 2 años) |

| Aceleración de modelos ricos en materiales compuestos que requieren soluciones avanzadas de paneles de suelo | +1.5% | Global, liderado por líneas B787 y A350 | Largo plazo (≥ 4 años) |

| Creciente adopción de núcleos de panal termoplásticos reciclables para objetivos de circularidad | +0.9% | Europa liderando, América del Norte y Asia-Pacífico siguiendo | Largo plazo (≥ 4 años) |

| Expansión de cadenas de suministro MRO y PMA integradas acortando el TAT global | +0.8% | Global, fuerte crecimiento en Medio Oriente y Asia-Pacífico | Mediano plazo (2-4 años) |

| Regulaciones de inflamabilidad más estrictas acelerando la eliminación gradual de paneles heredados | +0.4% | Armonización regulatoria global (FAA, EASA, ICAO) | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento en el Atraso de Producción de Aeronaves de Fuselaje Estrecho

Los libros de pedidos de fuselaje estrecho ahora abarcan casi 13 años de producción, asegurando una demanda sostenida para instalaciones del mercado de paneles de suelo de aeronaves comerciales. Cada jet de pasillo único necesita 15-20 paneles a través de la cabina y compartimentos del vientre, por lo que cada ranura de producción incremental se traduce en volúmenes de material tangibles. El reinicio de producción del B737 MAX y la cadencia objetivo de 75 por mes de la familia Airbus A320neo intensifican las presiones de abastecimiento incluso cuando algunos proveedores de componentes aún luchan con electrónicos, forjas y núcleos de panal. La Oficina de Responsabilidad del Gobierno de EE.UU. señala que nueve 15 proveedores de primer nivel citan escasez de mano de obra y materiales como limitaciones persistentes, extendiendo los tiempos de entrega y llevando a los fabricantes de fuselajes a buscar líneas de paneles calificadas de doble fuente donde sea posible.[1]U.S. Government Accountability Office, "Aviation Supply Chain Challenges," gao.gov Los operadores en Asia-Pacífico y América del Norte absorben la mayor parte de las entregas frescas, reforzando el sesgo geográfico hacia esos corredores de suministro.

Ciclos de Modernización de Aerolíneas Enfocados en Reacondicionamiento de Cabina Ligera

Los intervalos de renovación de cabina se sitúan entre ocho y 12 años, y la ola actual coincide con volatilidad récord en los precios del combustible. Las aerolíneas, por lo tanto, priorizan las opciones de reducción de masa, haciendo de los sistemas de suelo ligeros una característica central de los kits de modernización. Collins Aerospace mostró un concepto integrado de asientos más suelo en Aircraft Interiors Expo que reutiliza los rieles estructurales de asientos pero reemplaza los paneles originales con laminados de resina fenólica de próxima generación. La división de interiores de Safran registró un crecimiento de ingresos del 25,2% en 2024, sustentado por una demanda similar de modernización cuando aerolíneas como Delta Air Lines eligieron módulos de cabina inteligente sobre reconfiguraciones completas de flota. Las actualizaciones regulatorias a los protocolos de prueba FAR 25.853 también fuerzan a los paneles más antiguos fuera de servicio más pronto, elevando los volúmenes de reemplazo a corto plazo en América del Norte y varias jurisdicciones de la UE.

Aceleración de Modelos Ricos en Materiales Compuestos que Requieren Soluciones Avanzadas de Paneles de Suelo

Los programas de fuselaje ancho como el B787 y A350 comprenden aproximadamente el 50% del contenido de materiales compuestos por masa. Sus estructuras de suelo deben entregar rigidez comparable mientras absorben cargas puntuales de monumentos de clase premium. Los núcleos de panal de fibra de carbono emparejados con pieles fenólicas superan los ahorros de peso de Nomex heredado en 8-10 kg por aeronave, pero sostener esos beneficios demanda unión de alta precisión y coordinación de suministro ajustada. Hexcel reportó USD 1.194,20 millones en ventas de aeroespacial comercial durante 2024, una ganancia del 12% año a año.[2]Investor Relations, "2024 Annual Report," Hexcel Corporation, hexcel.com El curado en autoclave continuo y la colocación automatizada de cinta ahora entran en la producción convencional de paneles de suelo, impulsando el rendimiento y reduciendo las tasas de retrabajo para cumplir con los cronogramas de los fabricantes de fuselajes.

Creciente Adopción de Núcleos de Panal Termoplásticos Reciclables para Objetivos de Circularidad

El Pacto Verde de Europa y marcos ESG comparables de América del Norte motivan a las aerolíneas y arrendadores a perseguir paneles con vías de recuperación al final de la vida útil. EconCore, Toray y Bostik co-desarrollaron una solución de panal termoplástico segura contra llamas que pasa pruebas de quemado vertical sin resinas fenólicas, allanando el camino para el desmontaje soldado por calor. El consorcio de investigación ECO-COMPASS apunta a un recorte de peso del 50% y reducciones de CO₂ del 20% vía insertos de fibra de carbono reciclada a través de paneles interiores. Al mismo tiempo, Collins Aerospace opera líneas gemelas de compuesto termoplástico (TPC) en California y los Países Bajos, produciendo 2.500 números de parte. Cerca de 700 aeronaves comerciales se retiran cada año, y esa cuenta está destinada a subir cuando las aeronaves construidas a principios de los 2000 venzan, creando un flujo de chatarra de paneles reciclables lista para procesamiento circular.

Análisis de Impacto de las Restricciones

| Restricción | ( ~ ) % de Impacto en la Previsión de TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Precios volátiles de Nomex y fibra de carbono comprimiendo márgenes de proveedores | -1.1% | Global, particularmente América del Norte y Europa | Corto plazo (≤ 2 años) |

| Limitaciones persistentes de la cadena de suministro para núcleos de panal de grado aeroespacial | -0.9% | Global, agudo en centros de manufactura de Asia-Pacífico | Mediano plazo (2-4 años) |

| Ciclos de certificación y calificación prolongados para nuevos materiales de núcleo y procesos de unión | -0.7% | Armonización regulatoria global liderada por FAA, EASA, ICAO | Largo plazo (≥ 4 años) |

| Incidentes de delaminación de unión adhesiva e ingreso de humedad desencadenando directivas de inspección de toda la flota | -0.5% | Global, con escrutinio elevado en América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Precios Volátiles de Nomex y Fibra de Carbono Comprimiendo Márgenes de Proveedores

El papel Nomex y la fibra de carbono de grado aeroespacial giran en torno a materias primas basadas en petróleo y capacidad de precursor especializada, exponiendo los precios a oscilaciones del crudo y picos de energía. Hexcel recortó su perspectiva de ingresos 2025 a USD 1,88-1,95 miles de millones, citando facturas de materias primas en aumento y ciclos de cuentas por cobrar prolongados mientras los fabricantes de fuselajes regulan las entregas. DuPont igualmente señala transferencia continua de costos para su portafolio Nomex después de interrupciones de capacidad en plantas seleccionadas de meta-aramida. Los ensambladores de paneles de segundo nivel operan con márgenes más delgados y a menudo carecen de contratos de suministro a largo plazo, forzándolos a cubrirse o absorber volatilidad y diluyendo el capital disponible para I+D.

Limitaciones Persistentes de la Cadena de Suministro para Núcleos de Panal de Grado Aeroespacial

La producción de panal de grado aeroespacial requiere equipo de expansión patentado y múltiples líneas de unión de sala limpia, limitando el grupo de proveedores globales calificados. La Oficina de Responsabilidad del Gobierno de EE.UU. lista las escaseces de material de núcleo entre los tres principales impedimentos para los aumentos de tasa de Boeing y Airbus. La certificación de geometrías de núcleo novedosas puede extenderse 18-24 meses bajo regímenes de prueba FAA y EASA, disuadiendo a nuevos participantes. Las directivas recientes de FAA sobre delaminación de unión adhesiva ajustan aún más los ciclos de inspección, agregando complejidad de proceso y impulsando el gasto de retrabajo a las entregas de paneles, especialmente en los centros de ensamblaje final de Asia-Pacífico de alto crecimiento.

Análisis de Segmentos

Por Material del Núcleo: Dominio de Nomex Enfrenta Desafío de Fibra de Carbono

El panal de Nomex mantuvo una porción del 66,78% del mercado de paneles de suelo de aeronaves comerciales en 2024, reflejando décadas de cumplimiento con las reglas de inflamabilidad FAR 25.853 y aprobaciones amplias de instalación en línea. La baja toxicidad de humo del Nomex y el manejo favorable alientan el uso continuado, anclando la demanda base incluso cuando las presiones de ahorro de peso se intensifican. Hexcel y DuPont suministran la mayoría del papel aramida mundialmente, otorgándoles economías de escala que los rivales pequeños luchan por igualar. Sin embargo, el crecimiento del segmento se estanca mientras los operadores giran hacia alternativas de módulo específico superior para cabinas premium y jets de largo alcance.

El panal de fibra de carbono combina paredes celulares más delgadas con resistencia compresiva superior, desbloqueando reducciones de peso de cabina de hasta 10 kg por aeronave. La investigación publicada en el Journal of Sandwich Structures and Materials demuestra que los núcleos de carbono de paredes más gruesas evitan la inestabilidad tipo cizalladura bajo cargas de servicio, sosteniendo la vida de fatiga a través de 90.000 ciclos de vuelo. Se pronostica que el tamaño del mercado de paneles de suelo de aeronaves comerciales para núcleos de fibra de carbono se amplíe a una TCCA del 8,85%. Sin embargo, los costos de calificación y la compatibilidad de adhesivos de película de resina aún limitan la penetración en flotas de fuselaje estrecho heredadas. Los núcleos de aluminio permanecen relevantes para pisos de carga donde la tolerancia al impacto supera el potencial de ahorro de combustible, mientras que las variantes termoplásticas y bio-derivadas emergentes prueban vías de reciclaje cruciales para los mandatos de economía circular europea.

La frontera de innovación se centra en opciones de panal termoplástico como ThermHex de EconCore, que integra materia prima de polipropileno reciclado y pasa pruebas de quemado vertical sin fenólicos.[3]Technical Brief, "ThermHex Honeycomb Solutions for Aerospace," CompositesWorld, compositesworld.com Los fabricantes de paneles emparejan estos núcleos con pieles PEI o PPS para producir ensamblajes completamente soldables que las aerolíneas pueden triturar y re-derretir después del desmantelamiento. Las pruebas estáticas y dinámicas de carga a escala completa en asientos de amarre de 9-g confirman márgenes estructurales equivalentes, despejando un obstáculo temprano hacia el estado de instalación en línea. Mientras los cuerpos regulatorios afinan la contabilidad de emisiones de cuna a tumba, el mercado de paneles de suelo de aeronaves comerciales puede recompensar progresivamente a los proveedores que ofrecen certificados de reciclaje transparentes junto con garantías de rendimiento.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Instalación: Liderazgo OEM con Aceleración de Posventa

Las instalaciones de equipo original capturaron el 61,24% de los ingresos del mercado de paneles de suelo de aeronaves comerciales en 2024, reflejando el volumen puro de entregas recién salidas de fábrica en las líneas de Airbus y Boeing. Cada fuselaje ensamblado se envía with un kit de paneles completo y certificado, bloqueando a los proveedores en marcos de precios y volumen multi-año. Los conglomerados de primer nivel manejan entregas directas al lado de línea y a menudo asumen responsabilidad de kitting, empaquetando pistas de asientos, mantas de aislamiento y hardware de sujeción en envíos justo en secuencia. A pesar de esta posición de anclaje, la demanda OEM es sensible a caídas temporales de tasa cuando los fabricantes de fuselajes solucionan problemas de calidad de producción.

Por el contrario, la posventa refleja un tirón compuesto de modernizaciones de cabina, revisiones pesadas y eventos de daño en servicio, llevando a una TCCA del 8,12% hasta 2030. Los talleres de mantenimiento dentro de las redes Lufthansa Technik, HAECO y ST Engineering mezclan fuentes de paneles OEM y PMA dependiendo de los objetivos de costo del cliente. Los datos de FAA muestran que las aprobaciones de paneles de suelo PMA aumentan un 11% anualmente mientras los paquetes de datos de diseño de fuselajes retirados se vuelven públicamente disponibles. Triumph Group registró un pico en envíos de repuestos atados a programas de renovación de cabina B737 y B787, validando cómo las flotas más grandes impulsan volúmenes base de posventa. Crucialmente, la industria de paneles de suelo de aeronaves comerciales ahora ve a las aerolíneas negociando paquetes de costo total de propiedad que combinan precio de compra con valor residual al final del arrendamiento, amplificando el atractivo de conceptos termoplásticos reciclables.

Por Tipo de Aeronave: Dominio de Fuselaje Estrecho con Recuperación de Fuselaje Ancho

Los jets de fuselaje estrecho como las familias B737 y A320 representaron el 68,44% de la demanda del mercado de paneles de suelo de aeronaves comerciales en 2024, apoyados por libros de pedidos densos de aerolíneas de bajo costo y aerolíneas de red. La longitud de cabina más corta de cada fuselaje de pasillo único modera el conteo absoluto de paneles, pero los volúmenes de producción exceden los totales de fuselaje ancho por aproximadamente cuatro a uno, preservando el peso de ingresos del segmento. Los planes de expansión de rutas en India, Vietnam y Arabia Saudita sustentan la demanda futura, mientras que las estrategias de estandarización de flota mantienen los números de parte de paneles consistentes a través de sub-flotas, simplificando la gestión de inventario.

Los tipos de fuselaje ancho se están recuperando con la normalización del tráfico internacional y la escasez de ranuras en aeropuertos hub, y se proyecta que crezcan a una TCCA del 6,75% entre 2025 y 2030. El paquete de actualización de cabina de USD 1,2 mil millones de Emirates que cubre plataformas A350 y B777X gira en torno al branding de clase premium, provocando diseños de paneles de suelo personalizados que integran huellas de monumentos más grandes y conductos de cables bajo pasillos. El panal de fibra de carbono encuentra su adopción a gran escala más temprana en estas cabinas de largo alcance, donde cada kilogramo ahorrado se traduce en ahorros considerables de combustible de misión. Los jets regionales y turbohélices permanecen como un nicho. Sin embargo, proporcionan demanda base constante para variantes de núcleo de aluminio usadas en plataformas de ciclo de vida más bajo, especialmente en rutas Essential Air Service de América del Norte y contratos PSO europeos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico retuvo una participación del 31,10% del mercado de paneles de suelo de aeronaves comerciales en 2024, sustentado por el crecimiento agresivo de flotas a través de China, India, Indonesia y Japón. Airbus proyecta que el gasto en servicios de aeronaves de la región se dispare de USD 52 mil millones en 2025 a USD 129 mil millones en 2043, con el sub-gasto de mantenimiento solo subiendo a USD 109 mil millones. Los grandes atrasos de fuselaje estrecho, un sector vibrante de aerolíneas de bajo costo y acuerdos de compensación que favorecen la producción local de materiales compuestos extienden los ciclos de adquisición para proveedores de paneles en Tianjin, Hyderabad y Nagoya. Los documentos de I+D respaldados por el gobierno enfatizan la adopción elevada de diseño digital y resaltan brechas de costo versus pares occidentales, señalando mayor localización de actividades de acabado e inspección de paneles de suelo.

El Medio Oriente y África entregan la expansión de pronóstico más rápida a una TCCA del 7,34% hasta 2030. Boeing prevé 2.370 aeronaves de nueva construcción por valor de USD 470 mil millones entrando a la región en 2031, 69% de las cuales resultarán del crecimiento del tráfico de pasajeros y la maduración de redes hub-and-spoke. Emirates, Qatar Airways y Saudia colectivamente mantienen más de 880 fuselajes de fuselaje ancho en pedido u opción, traduciéndose en kits de paneles de alto valor personalizados para cabinas de clase premium. Las inversiones concurrentes en zonas francas MRO en Jeddah y Addis Ababa acortan los tiempos de respuesta y fomentan reparaciones localizadas de paneles, reforzando la cadena de valor completa de la región.

América del Norte ocupa el tercer lugar por ingresos pero comanda influencia técnica significativa porque muchas aprobaciones de diseño de paneles residen con autoridades estadounidenses o canadienses. La consolidación vía la adquisición de USD 8,3 mil millones de Spirit AeroSystems por Boeing trae participación estratégica de capacidad de núcleo de panal en tierra, suavizando entregas OEM pero reorganizando licitación competitiva para talleres independientes. Europa mantiene un enfoque fuerte de sostenibilidad, promoviendo la adopción termoplástica reciclable a través de subvenciones ECO-COMPASS y mandando etiquetas de análisis de ciclo de vida más claras, empujando a los proveedores a co-desarrollar centros de recuperación de circuito cerrado adyacentes a las líneas de ensamblaje de Hamburgo y Toulouse. Colectivamente, estas regiones maduras estabilizan el mercado de paneles de suelo de aeronaves comerciales equilibrando oscilaciones de producción cíclicas con ciclos de modernización predecibles.

Panorama Competitivo

El mercado de paneles de suelo de aeronaves comerciales presenta concentración moderada. Los cinco principales proveedores comandan más del 40% de participación combinada, reflejando altas barreras de certificación y contratos de instalación en línea arraigados. La adquisición de Spirit AeroSystems por Boeing y la compra paralela de Airbus de las unidades de Irlanda del Norte y Marruecos de Spirit consolidan cadenas de suministro verticalmente integradas y amplifican el apalancamiento de compra. Hexcel Corporation, Collins Aerospace, Safran S.A. y Triumph Group Inc. son la cohorte líder, cada uno ejerciendo químicas de materiales patentadas o técnicas de expansión celular automatizada que prolongan la distancia competitiva.

La diferenciación tecnológica gira en torno a materiales compuestos avanzados, innovaciones adhesivas y manufactura de flujo continuo. Collins Aerospace despliega colocación automatizada de cinta termoplástica en California, cortando tiempos de ciclo en un 30% versus procesos de autoclave por lotes. El concepto Torreswing de MTorres elimina moldes y sujetadores curando paneles en marcos cinemáticos dinámicos, insinuando futura compresión de costos. EconCore defiende núcleos de panal de polipropileno reciclable que logran umbrales de toxicidad de humo-llama de aviación sin fenólicos, tallando un nicho de sostenibilidad que los productos aramida heredados no pueden igualar al final de la vida.

La colaboración estratégica permanece como una palanca de crecimiento preferida. Satair aprovecha el conocimiento de manejo de carga de Telair para agrupar soluciones de suelo y pared lateral dentro de pools de inventario unificados. Safran integra palas de motor LEAP reclamadas en chapas de paneles decorativos para mostrar credenciales de economía circular mientras reduce las emisiones de Alcance 3. Mientras tanto, los especialistas PMA forjan alineaciones con talleres MRO independientes para ganar participación en flotas de fuselaje estrecho sensibles al precio, expandiendo expedientes de confiabilidad respaldados por datos que tranquilizan a arrendadores cautelosos.

Líderes de la Industria de Paneles de Suelo de Aeronaves Comerciales

-

The Gill Corporation

-

Collins Aerospace (RTX Corporation)

-

Triumph Group, Inc.

-

Safran S.A.

-

Hexcel Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Airbus SE finalizó un acuerdo para adquirir activos industriales de Spirit AeroSystems, específicamente dirigido a sus programas de aeronaves comerciales.

- Octubre 2024: Comtek Advanced Structures Ltd., una subsidiaria de Latecoere Company, recibió un contrato de De Havilland Aircraft of Canada Limited para diseñar y fabricar pisos compuestos para la aeronave DHC-6 Twin Otter Classic 300-G. El contrato cubre todo el sistema de piso tanto para las secciones de cabina como de cabina de piloto.

- Mayo 2024: En colaboración con SHD, JCB Aero presentó un sistema de paneles de piso ligeros usando material prepreg FRVC411, cumpliendo con estándares BMS4-17/20/23. El sistema certificado por EASA es compatible con el 95% de configuraciones de cabina Boeing, incluyendo modelos de aeronaves B737, B747 y B777.

Alcance del Informe del Mercado Global de Paneles de Suelo de Aeronaves Comerciales

Los paneles de suelo de aeronaves comerciales son componentes especializados diseñados para cubrir y reforzar estructuras de piso de aviones. Estos paneles son cruciales para la seguridad de los pasajeros, la estética de la cabina y la integridad estructural general. Típicamente están hechos de materiales ligeros pero duraderos, asegurando que cumplan con estándares estrictos de aviación mientras minimizan el peso para mejorar la eficiencia del combustible. El estudio incluye varios paneles de suelo para aeronaves hechos de panal de aluminio, panal de Nomex, fibra de vidrio, resinas epoxi y otros materiales.

El mercado de paneles de suelo de aeronaves comerciales está segmentado por tipo de aeronave y geografía. Basado en el tipo de aeronave, el mercado está segmentado en aeronaves de fuselaje estrecho, aeronaves de fuselaje ancho y jets regionales. El informe también cubre los tamaños de mercado y pronósticos para el mercado de paneles de suelo de aeronaves comerciales en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Panal de Nomex |

| Panal de Aluminio |

| Panal de Fibra de Carbono |

| Otros |

| OEM |

| Posventa |

| Aeronaves de Fuselaje Estrecho |

| Aeronaves de Fuselaje Ancho |

| Jets Regionales |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Material del Núcleo | Panal de Nomex | ||

| Panal de Aluminio | |||

| Panal de Fibra de Carbono | |||

| Otros | |||

| Por Instalación | OEM | ||

| Posventa | |||

| Por Tipo de Aeronave | Aeronaves de Fuselaje Estrecho | ||

| Aeronaves de Fuselaje Ancho | |||

| Jets Regionales | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de paneles de suelo de aeronaves comerciales?

El mercado se sitúa en USD 352,21 millones en 2025 y está destinado a crecer a USD 451,28 millones en 2030 con una TCCA del 6,6%.

¿Qué material del núcleo domina la demanda de paneles de suelo?

Los núcleos de panal de Nomex lideran con el 66,78% de participación de mercado, aunque el panal de fibra de carbono es el que más rápido sube con una TCCA del 8,85%.

¿Por qué el Medio Oriente es una región de alto crecimiento para paneles de suelo?

Boeing pronostica 2.370 entregas de aeronaves a la región en 2031, muchas de ellas fuselajes anchos que requieren paneles de grado premium, alimentando una TCCA del 7,00%.

¿Cómo influyen las partes PMA en el crecimiento de la posventa?

Los paneles de suelo PMA aprobados por FAA cuestan hasta un 40% menos que las partes OEM, ayudando a impulsar los ingresos de posventa hacia una TCCA del 8,12% hasta 2030.

¿Qué medidas de sostenibilidad están impactando el diseño de paneles?

Las aerolíneas y reguladores favorecen núcleos de panal termoplásticos reciclables y pieles bio-derivadas, alentando a los proveedores a desarrollar paneles con rutas de recuperación validadas al final de la vida útil.

¿Qué tan concentrado está el panorama de proveedores?

Los cinco principales proveedores controlan más del 40% de los ingresos, señalando concentración moderada.

Última actualización de la página el: