| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 35.87 Billion |

| Tamaño del Mercado (2029) | USD 43.99 Billion |

| CAGR (2024 - 2029) | 4.17 % |

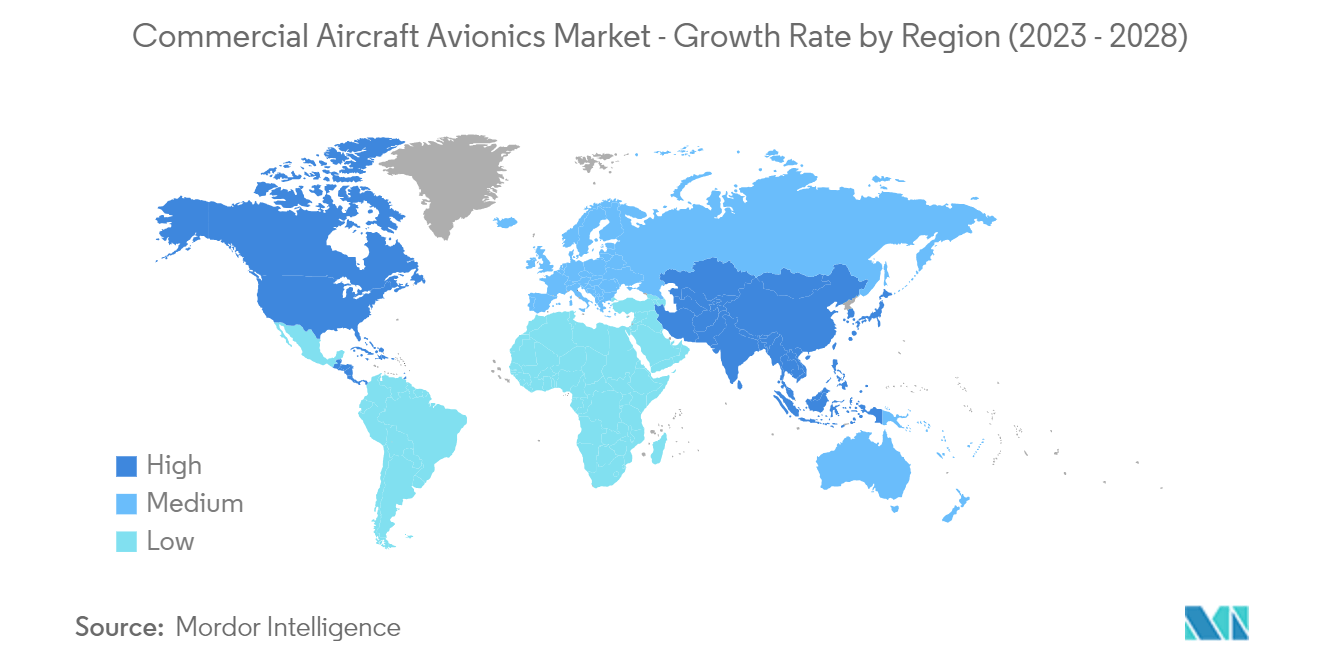

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

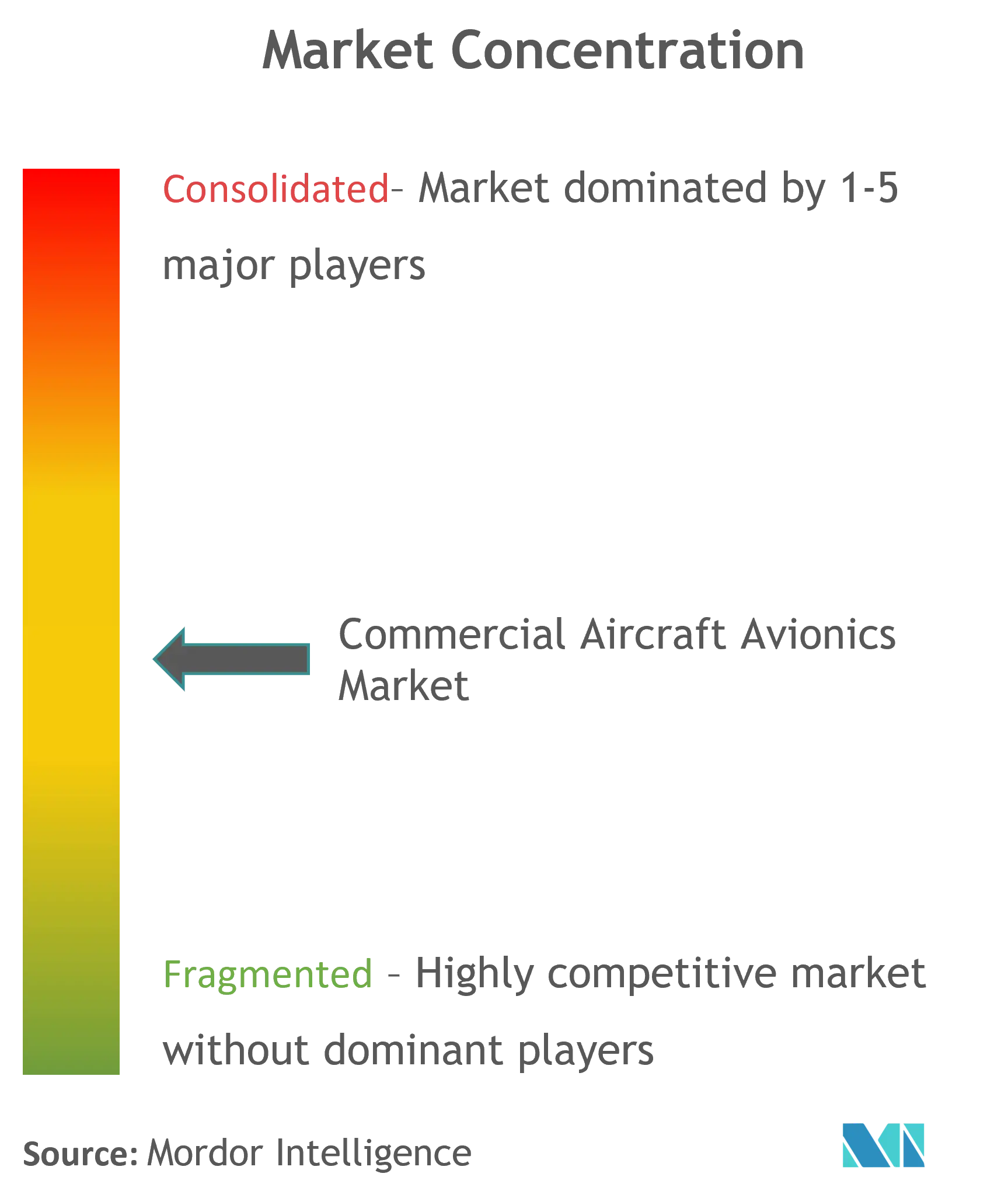

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de sistemas de aviónica para aviones comerciales

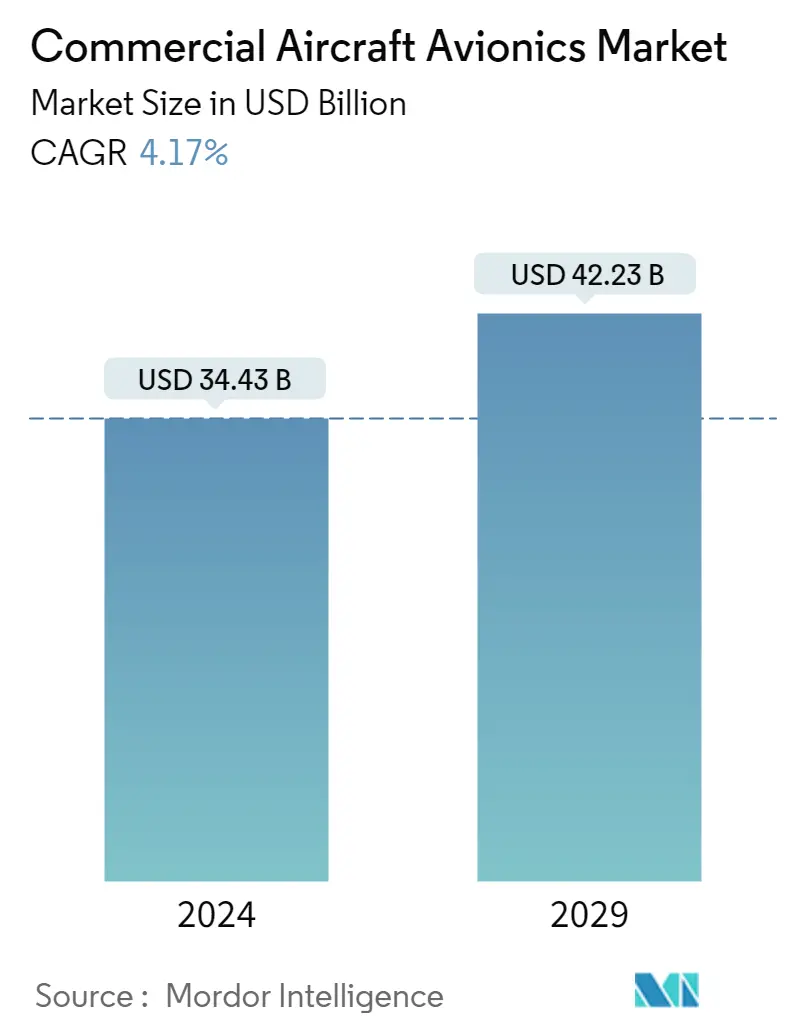

El tamaño del mercado de aviónica de aviones comerciales se estima en 34,43 mil millones de dólares en 2024, y se espera que alcance los 42,23 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,17% durante el período previsto (2024-2029).

- El sector de la aviación mundial sufrió una perturbación sin precedentes debido a la pandemia de COVID-19, lo que resultó en una reducción drástica del tráfico de pasajeros que afectó negativamente a la demanda de aeronaves. Aunque el sector mostró signos de mejora en 2021, las entregas de aviones comerciales fueron significativamente inferiores a los niveles anteriores a la COVID. Además, se espera que el sector de la aviación comercial se recupere lentamente, ya que se prevé que la demanda de viajes se normalice a los niveles anteriores a la COVID para 2023, lo que se espera que desafíe el crecimiento del mercado de aviónica de aviones comerciales.

- El sector de la aviación se rige por estrictas normas que estipulan todos los aspectos del diseño de las aeronaves, incluidas las estructuras y la electrónica. Destacadas agencias reguladoras de la aviación, como la Administración Federal de Aviación (FAA), han emitido directrices estrictas para el cumplimiento por parte de los OEM de aeronaves y proveedores de servicios externos con respecto al montaje y reparación de sistemas de aviónica.

- El mercado está impulsado por la recuperación de la demanda de nuevos aviones comerciales como parte de los programas de expansión y modernización de la flota iniciados por las aerolíneas que operan en la región. Además, se espera que la creciente asociación entre proveedores de mantenimiento, reparación y operaciones (MRO) de aeronaves impulse sus capacidades técnicas, permitiéndoles dar servicio a aeronaves de nueva generación adquiridas por las aerolíneas. Sin embargo, se prevé que el retiro anticipado de los aviones de fuselaje ancho debido a la COVID-19 afectará al sector de modernización de la aviónica, ya que el tamaño y los costos de instalación de los sistemas de aviónica en un avión de fuselaje ancho son mucho más altos que los de un avión de fuselaje estrecho.

Tendencias del mercado de sistemas de aviónica para aviones comerciales

Segmento de cuerpo estrecho para dominar el mercado durante el período de pronóstico

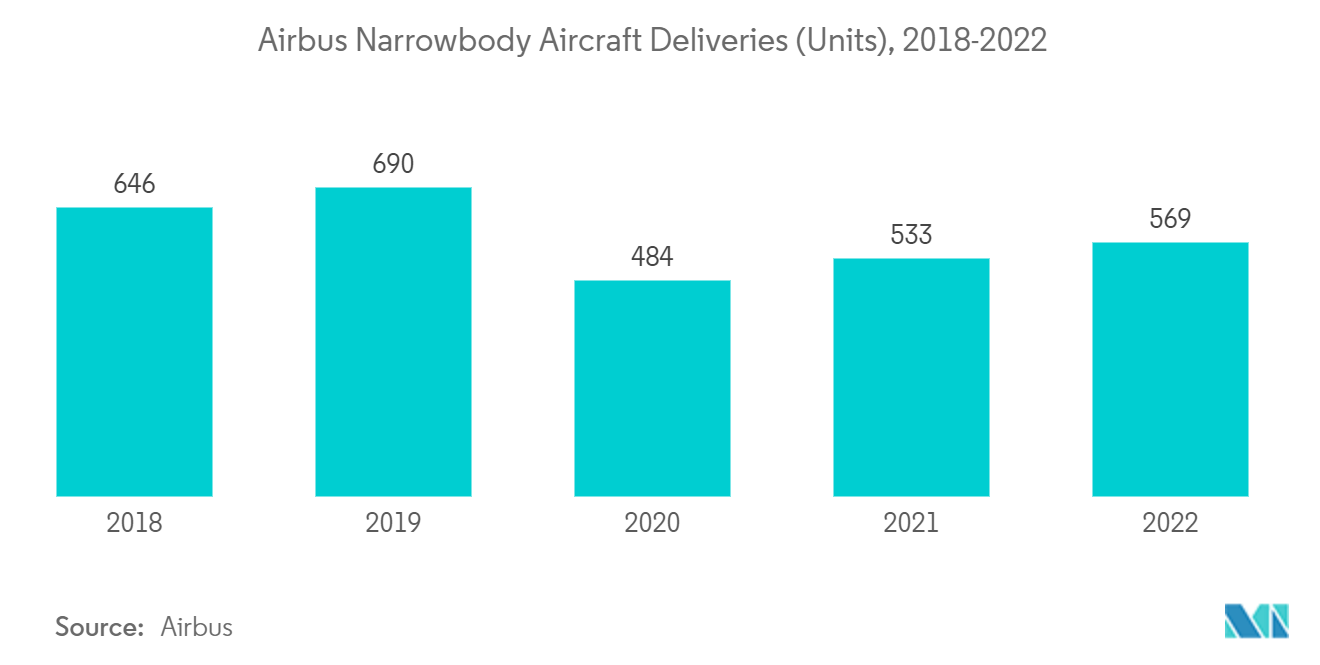

- El segmento de fuselaje estrecho dominó el mercado de aviónica de aviones comerciales. Se prevé que la demanda de este tipo de aviones aumentará a medida que la mayoría de las aerolíneas de bajo costo (LCC) estén tratando de modernizar sus flotas existentes para explotar nuevas oportunidades de mercado e igualar las competencias de las sucesivas versiones de aviones. Airbus, un fabricante de aviones comerciales, entregó 661 aviones comerciales en 2022, frente a 609 en 2021. Además, Boeing entregó 480 aviones comerciales en 2022.

- Por ejemplo, en diciembre de 2021, Air France-KLM anunció un pedido de 100 aviones de la familia Airbus A320 neo, junto con opciones para 60 aviones adicionales. El pedido consiste en una combinación de aviones A320 neo y A321 neo, y las primeras entregas se esperan para la segunda mitad de 2023. Por otro lado, aunque el fiasco del B737 MAX ha obstaculizado las perspectivas de mercado de The Boeing Company, la exitosa recertificación de La FAA ha comenzado a hacer retroceder la demanda de aviones B737 MAX. Varias aerolíneas han comenzado a reanudar las operaciones con los aviones 737 MAX y a realizar pedidos de nuevos aviones 737 MAX.

- Por ejemplo, en enero de 2022, Boeing anunció que había obtenido un pedido importante de Qatar Airways por 25 aviones 737 Max 10, junto con opciones para comprar 25 aviones más. La aerolínea también firmó un pedido por 34 del próximo 777X, así como opciones para 16 aviones más. Empresas como GE Aviation, Collins Aerospace, L3Harris Technologies Inc., Honewywell International Inc. y Cobham PLC proporcionan componentes de aviónica para las familias de aviones Boeing 737 y 777. También se prevé que la recuperación más rápida del tráfico aéreo nacional de pasajeros genere nuevos pedidos de aviones de fuselaje estrecho, lo que puede impulsar las perspectivas de crecimiento de los proveedores de sistemas de aviónica asociados con los programas de fuselaje estrecho.

América del Norte tuvo las mayores participaciones del mercado

- La industria aeroespacial de la región está madura y está fuertemente respaldada por una sólida base de aviación. El aumento del tráfico aéreo ha dado lugar a la adquisición de varios aviones por parte de operadores aéreos regionales e internacionales. Boeing, uno de los principales fabricantes de equipos originales (OEM) de aviones con sede en Estados Unidos, genera una enorme demanda de sistemas de aviónica.

- Factores como la disponibilidad de materias primas, la estabilidad política y los bajos costos de producción han impulsado el establecimiento de nuevas instalaciones de fabricación aeroespacial en la región. Además, las fluctuaciones en los precios del combustible de aviación han provocado un aumento en la demanda de aviones de nueva generación y de bajo consumo de combustible en América del Norte. Por lo tanto, los fabricantes de equipos originales de aviones han comenzado a aumentar sus capacidades de producción para hacer frente a la demanda cada vez mayor.

- Airbus anunció que aumentaría la tasa de producción del avión A220 a alrededor de seis por mes a principios de 2022. Su objetivo es aumentar la tasa de producción del A220 a 14 para 2025, es decir, 10 aviones producidos cada mes en sus instalaciones de Mirabel y cuatro en Mobile.. Cuatro clientes con sede en Estados Unidos, a saber, JetBlue, Delta Air Lines, Breeze Airways y Air Lease Corporation, constituyen más de la mitad del trabajo pendiente del programa A220. Raytheon Technologies Corporation proporciona la mayoría de los subsistemas de aviónica integrados en el A220, incluidos ordenadores de a bordo, radares meteorológicos y sistemas de instrumentos electrónicos de vuelo. Otras aerolíneas de la región también buscan un crecimiento pospandemia.

- Por ejemplo, en diciembre de 2022, United Airlines anunció su mayor pedido de aviones de fuselaje ancho realizado por una aerolínea estadounidense en la historia de la aviación comercial, por 100 nuevos 787 Dreamliner más opciones para agregar 100 más. Con este pedido, la aerolínea espera nuevas entregas de 700 nuevos aviones de fuselaje estrecho y ancho de aquí a 2032, una media de 2 aviones por semana en 2023 y 3 aviones por semana en 2024. Esta evolución ofrece perspectivas positivas para el mercado en Norte América durante el período de pronóstico.

Descripción general de la industria de sistemas de aviónica para aviones comerciales

El mercado de aviónica de aviones comerciales tiene una naturaleza moderadamente fragmentada debido a la presencia de un gran número de proveedores de sistemas de aviónica. Raytheon Technologies Corporation, General Electric Company, Honeywell International Inc., Safran y THALES son algunos de los actores destacados del mercado. La cuota de mercado de los actores activos se ve impulsada por los elevados volúmenes de entrega de aviones comerciales. El dominio del mercado de los principales fabricantes de equipos originales está respaldado por una incesante investigación y desarrollo de componentes y subsistemas de aviónica de alto rendimiento que hacen que sus productos sean superiores y garanticen el cumplimiento de los estándares de seguridad requeridos. La disponibilidad de varias variantes y los ciclos continuos de desarrollo de productos permiten mejorar la vida útil de dichos sistemas.

Por ejemplo, en junio de 2023, en el Salón Aeronáutico de París, Embraer Services Support lanzó la versión de próxima generación de su sistema de análisis y diagnóstico del estado de las aeronaves (AHEAD) para sus E-Jets. Este sistema AHEAD integrará y analizará tendencias de varios sistemas, como tren de aterrizaje, navegación, neumática, etc., y puede detectar anomalías e identificar problemas potenciales antes de que se vuelvan críticos.

Líderes del mercado de sistemas de aviónica para aviones comerciales

-

Honeywell International Inc.

-

General Electric Company

-

Raytheon Technologies Corporation

-

THALES

-

Safran

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas de aviónica para aviones comerciales

- Junio de 2023 United Airlines y Panasonic Avionics Corporation firmaron un acuerdo para la nueva solución de participación en vuelo (IFE) Astrova de Panasonic, lo que convierte a United Airlines en el primer cliente de este IFE en los Estados Unidos. Las aerolíneas planean instalar esta solución IFE en los nuevos Boeing 787 y Airbus A321XLR a partir de 2025. Con este acuerdo, el programa de United Airlines representa la mayor inversión jamás realizada en IFE de Panasonic Avionics por parte de cualquier aerolínea.

- Julio de 2022 Universal Avionics Systems Corporation, una subsidiaria de Elbit Systems Ltd., recibió un contrato por valor de 33 millones de dólares de AerSale Corporation para suministrar sistemas mejorados de visión de vuelo (EFVS) para aviones Boeing 737NG. El contrato se ejecutará hasta 2023.

Segmentación de la industria de sistemas de aviónica de aviones comerciales

La aviónica es un conjunto de subsistemas electrónicos integrados a bordo de una aeronave para llevar a cabo diversas tareas de gestión de vuelos y misiones. Estos sistemas incluyen controles de motores, sistemas de control de vuelo, navegación, comunicaciones, registradores de vuelo, sistemas de iluminación, sistemas de combustible, sistemas electroópticos (EO/IR), radares meteorológicos y sistemas de monitoreo del desempeño. El alcance del estudio excluye los aviones de carga, los aviones militares, los jets de negocios y otros aviones de propiedad privada, fletados y no programados.

El mercado de aviónica de aviones comerciales está segmentado por subsistema, tipo de aeronave, ajuste y geografía. Por subsistema, el mercado se segmenta en sistemas de monitoreo de salud, sistemas de control y gestión de vuelos, comunicación y navegación, sistemas de cabina, sistemas de visualización y visualización, y otros subsistemas. Los otros subsistemas incluyen sistemas de emergencia, sistemas de seguridad contra incendios, bolsas de vuelo electrónicas (EFB) y sistemas meteorológicos. Por tipo de avión, el mercado se segmenta en aviones de fuselaje estrecho, de fuselaje ancho y regionales. Por ajuste, el mercado se segmenta en ajuste de línea y modernización. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América Latina, Oriente Medio y África.

El tamaño del mercado y las previsiones se han proporcionado en valor (USD).

| Subsistema | Sistemas de monitoreo de salud | ||

| Sistemas de control y gestión de vuelos | |||

| Comunicación y Navegación | |||

| Sistemas de cabina | |||

| Visualizaciones y sistemas de visualización. | |||

| Otros subsistemas | |||

| Tipo de aeronave | Cuerpo estrecho | ||

| fuselaje ancho | |||

| Aviones Regionales | |||

| Adaptar | Ajuste de línea | ||

| Retroadaptación | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Emiratos Árabes Unidos | ||

| Arabia Saudita | |||

| Katar | |||

| Resto de Medio Oriente y África | |||

| América Latina | Brasil | ||

| México | |||

| Resto de América Latina | |||

Preguntas frecuentes sobre investigación de mercado de sistemas de aviónica para aviones comerciales

¿Qué tamaño tiene el mercado de aviónica para aviones comerciales?

Se espera que el tamaño del mercado de aviónica de aviones comerciales alcance los 34,43 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,17% hasta alcanzar los 42,23 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Aviónica de aviones comerciales?

En 2024, se espera que el tamaño del mercado de aviónica de aviones comerciales alcance los 34,43 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Aviónica de aviones comerciales?

Honeywell International Inc., General Electric Company, Raytheon Technologies Corporation, THALES, Safran son las principales empresas que operan en el mercado de aviónica de aviones comerciales.

¿Cuál es la región de más rápido crecimiento en el mercado Aviónica de aviones comerciales?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Aviónica de aviones comerciales?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de aviónica de aviones comerciales.

¿Qué años cubre este mercado de Aviónica de aviones comerciales y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de aviónica de aviones comerciales se estimó en 33,05 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Aviónica de aviones comerciales durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Aviónica de aviones comerciales para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Aircraft Parts Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

Informe de la industria de sistemas de aviónica para aviones comerciales

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sistemas de aviónica de aviones comerciales en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Sistemas de aviónica para aviones comerciales incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.