Análisis del mercado de telecomunicaciones de Colombia

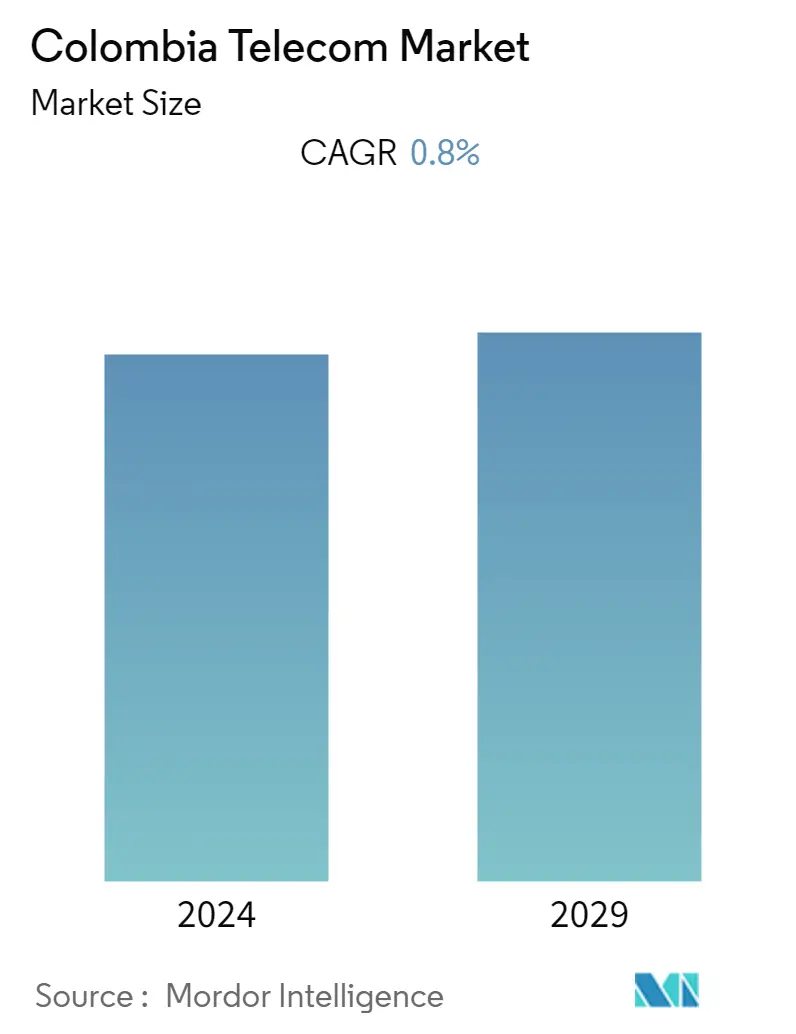

Se espera que el mercado colombiano de telecomunicaciones crezca a una tasa compuesta anual del 0,8% en los próximos cinco años. Las principales empresas de telecomunicaciones, como Claro Colombia, Movistar Colombia, Virgin Mobile Colombia, Telefónica Colombia y Tigo Colombia, tienen su sede en Colombia y promueven la innovación mediante la realización de importantes inversiones en investigación y desarrollo de manera constante.

- La transición a 3G y 4G sigue aumentando en el país debido a la expansión de nuevas redes y la creciente demanda de servicios de conectividad de alta velocidad. Por ejemplo, WOM invirtió 50 millones de dólares para un despliegue de 4G que proporciona servicios de conectividad a 525 localidades rurales desatendidas.

- Los servicios 5G aún deben implementarse por completo en Colombia, pero los principales operadores de telecomunicaciones han completado demostraciones y pruebas de 5G en los últimos dos años. En el futuro, todos los clientes migrarán lentamente de las redes 3G y 4G a la red 5G. Por ejemplo, la Empresa de Telecomunicaciones de Bogotá (ETB) se asoció con ZTE para lanzar una prueba de 5G.

- La industria de las telecomunicaciones de Colombia avanzó aún más en la expansión de la capacidad de su red con despliegues de fibra e inalámbricos. Por ejemplo, Millicom International Cellular (MIC) despliega una arquitectura de red de acceso de radio abierta (O-RAN). El despliegue se llevará a cabo en asociación con Parallel Wireless para ofrecer cobertura de servicio 4G en 362 sitios rurales.

- La penetración de la banda ancha de fibra crecerá en los próximos cinco años. Por ejemplo, Claro invirtió USD 25 millones para llevar servicios de fibra óptica a 20 localidades y ampliar la cobertura en otras zonas remotas. Estas inversiones aumentarán aún más la demanda de servicios de banda ancha de fibra.

- Durante la pandemia de COVID-19, la industria de las telecomunicaciones mostró un crecimiento sostenible en el despliegue de la red 4G. Durante el próximo año, es probable que la industria de las telecomunicaciones experimente un aumento en la adopción de la red 5G. También puede ser difícil para los operadores de red gestionar los flujos de trabajo al mantener y actualizar la infraestructura existente. Se espera que el progreso general hacia la red 5G tenga un impacto positivo en el crecimiento del mercado.

Tendencias del mercado de telecomunicaciones en Colombia

Aumento de la demanda de servicios de banda ancha fija

- El aumento de los servicios de banda ancha FTTH (fibra hasta el hogar) impulsará positivamente el crecimiento del mercado de las telecomunicaciones. Por ejemplo, la red FTTH de Telefónica Colombia (Movistar) alcanzó el hito de un millón de hogares. Se espera que la red FTTH de Movistar supere los 1,2 millones de hogares a finales del año en curso.

- Por ejemplo, Claro Colombia invirtió USD 25 millones para conectar otros 20 municipios a su red de fibra hasta el hogar (FTTH). Estas iniciativas traerán nuevas oportunidades de crecimiento para el mercado de las telecomunicaciones.

- Los actores colombianos de telecomunicaciones están ampliando la capacidad de su red con despliegues inalámbricos. Por ejemplo, Eurona proporcionará cobertura wifi gratuita a los usuarios del metro de Medellín en Colombia. El servicio de wifi está disponible en los aeropuertos de Bogotá (El Dorado), Cartagena de Indias (Rafael Núñez) y Pereira (Matecaña).

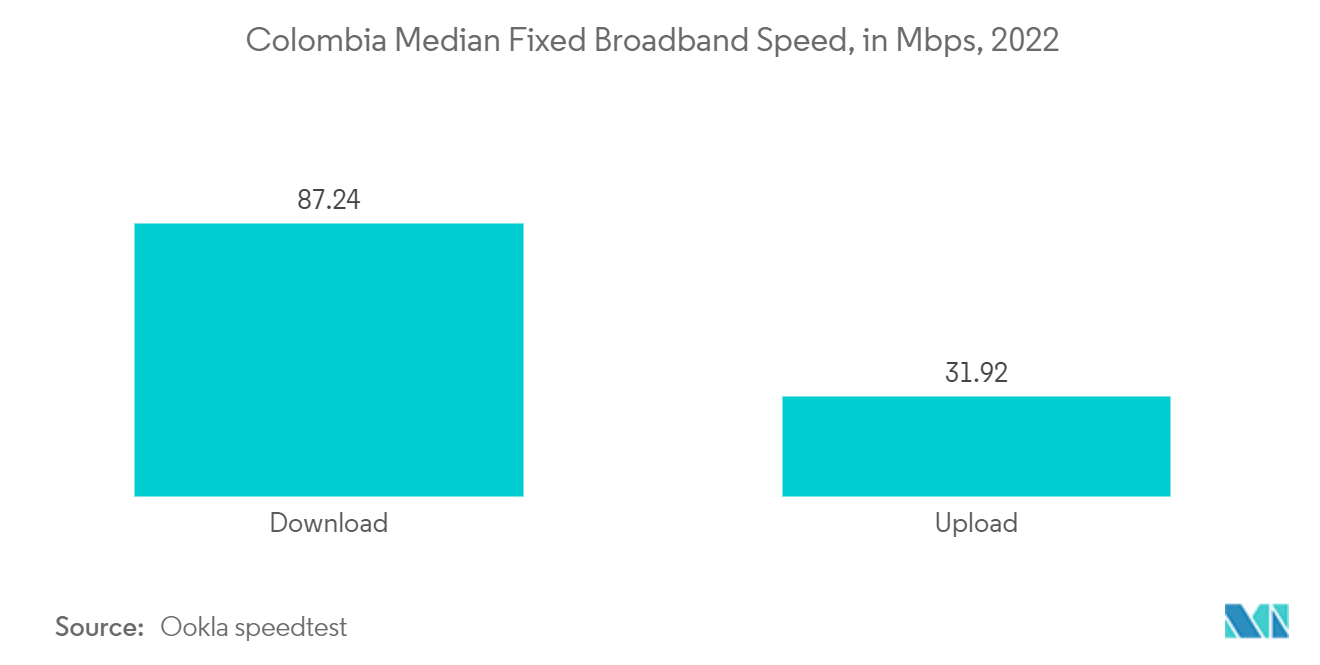

- Se espera que la penetración de la banda ancha fija aumente durante el período de pronóstico, impulsada por los esfuerzos continuos del gobierno para expandir la cobertura y los servicios de banda ancha fija en todo el país, particularmente en las áreas rurales. Según el Ookla Speedtest Global Index, Colombia se ubicó en el puesto 41 con una velocidad media de descarga de banda ancha fija de 87,24 Mbps en octubre.

Aumento de la demanda de servicios OTT y de TV paga

- Se prevé que los ingresos de los servicios de televisión de pago disminuyan en los próximos cinco años debido a una disminución constante de las suscripciones DTH y a la competencia emergente de los proveedores de servicios OTT.

- Por ejemplo, Telefónica Colombia (Movistar) firmó un acuerdo con DirecTV para adquirir los activos de banda ancha 4G del grupo en Colombia. DirecTV atiende aproximadamente a 200.000 clientes de Internet en Colombia, de los cuales el 60% tiene su servicio empaquetado con una suscripción de TV.

- El aumento de los suscriptores móviles aumentará significativamente la demanda de servicios OTT (over-the-top). Los proveedores de servicios OTT como Netflix, Amazon Prime y Disney+ ofrecen a los clientes vídeos bajo demanda (SVOD) por suscripción, creando así nuevas oportunidades de crecimiento para el mercado de las telecomunicaciones.

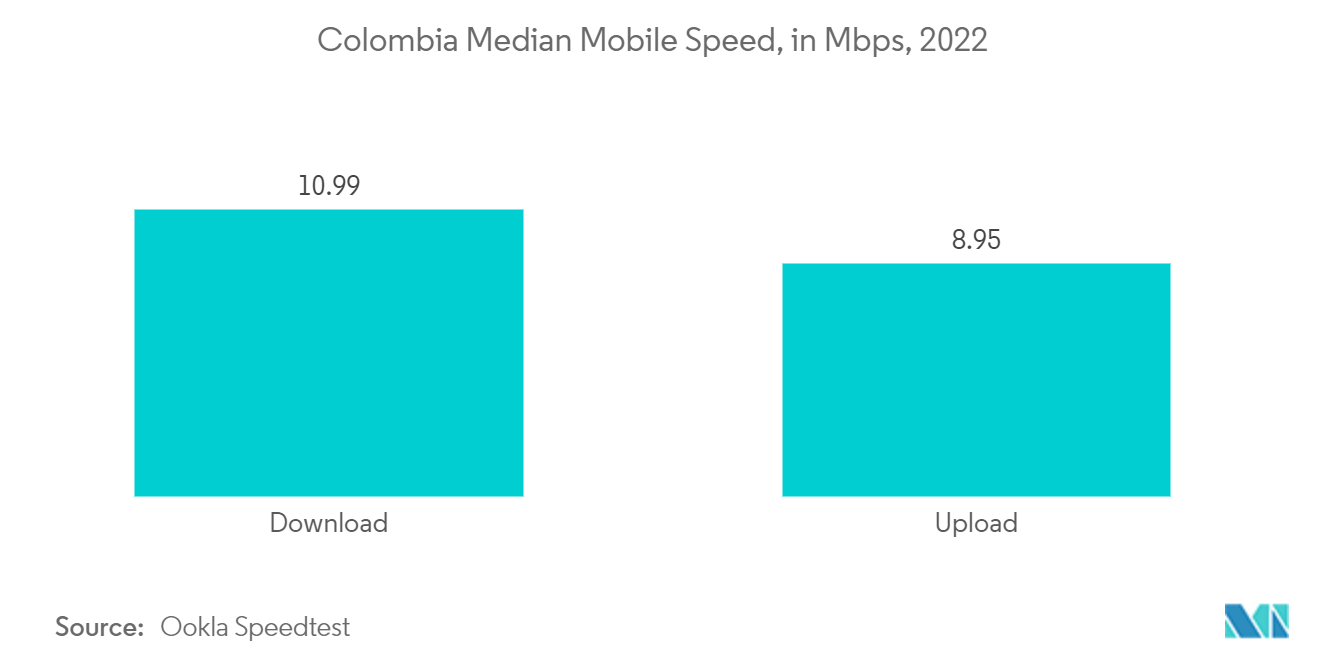

- Según el Ookla Speedtest Global Index, Colombia se ubicó en el puesto 104 con una velocidad media de descarga móvil de 10,99 Mbps en octubre. Los servicios OTT aumentarán aún más el consumo de datos móviles.

- Durante el brote de COVID-19, las personas adoptaron prácticas de trabajo desde casa y pasaron más tiempo viendo videos, juegos y otras formas de entretenimiento en casa. Por lo tanto, los proveedores de servicios OTT que ofrecen videos bajo demanda impulsarán aún más el crecimiento del mercado.

Visión general de la industria de telecomunicaciones en Colombia

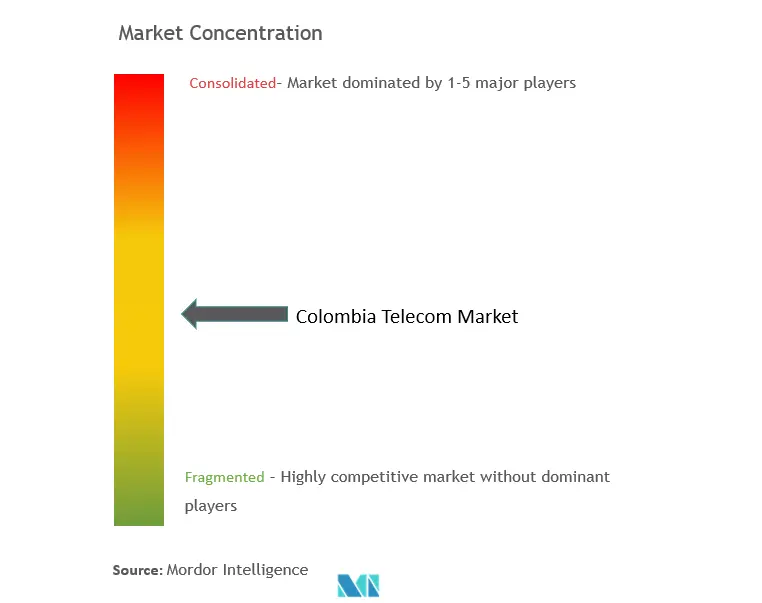

El mercado colombiano de telecomunicaciones está moderadamente fragmentado debido a las asociaciones en curso y a los recientes avances en el mercado. Algunos de los principales actores del mercado estudiado son Claro Colombia, Movistar Colombia, Virgin Mobile Colombia, Telefónica Colombia y Tigo Colombia.

En enero de 2022, Avantel anunció sus planes de apagar su red IDEN (Integrated Digital Enhanced Network).

En julio de 2022, Tigo Colombia firmó un nuevo acuerdo de acceso a la red con la Empresa de Telecomunicaciones de Bogotá (ETB). El acuerdo permitirá ofrecer servicios de banda ancha fija, voz fija y televisión de pago de la marca Tigo a clientes residenciales y de pequeñas empresas que utilicen la red de fibra hasta el hogar (FTTH) de ETB, que cubre 1,5 millones de hogares en Bogotá.

Líderes del mercado de telecomunicaciones en Colombia

-

Claro Colombia

-

Movistar Colombia

-

Virgin Mobile Colombia

-

Telefonica Colombia

-

Tigo Colombia

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de telecomunicaciones de Colombia

- Septiembre de 2022 Se espera que la desactivación de la red 2G de Claro Colombia se complete en febrero de 2023. En los últimos dos años, instaló infraestructura 4G LTE en más de 420 localidades rurales.

- Octubre de 2022 Empresas Municipales de Cali (EMCALI) anunció que su red de fibra hasta el hogar (FTTH) superó los 60.000 hogares en Cali. Se espera que su inversión en fibra alcance los USD 21,6 millones.

- Noviembre de 2022 Tigo Colombia apagó su red 2G. Alrededor de 2.000 sitios celulares de 1900 MHz fueron desactivados, y las frecuencias se reformularon para su uso en 4G.

Segmentación de la industria de telecomunicaciones en Colombia

Las telecomunicaciones o telecomunicaciones son la transmisión de información a larga distancia por medios electromagnéticos.

El mercado colombiano de telecomunicaciones incluye un análisis profundo de tendencias basado en la conectividad, como las redes fijas, las redes móviles y las torres de telecomunicaciones. Los servicios de telecomunicaciones se dividen en servicios de voz (alámbricos e inalámbricos), servicios de datos y mensajería, OTT y servicios de televisión de pago. La adopción de servicios de telecomunicaciones está impulsada por varios factores, incluida una creciente demanda de 5G.

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de USD) para todos los segmentos anteriores.

| Servicios de voz | cableado |

| Inalámbrico | |

| Servicios de datos y mensajería (cobertura que incluye paquetes de datos de teléfonos e Internet, descuentos en paquetes) | |

| Servicios OTT y TV Paga |

| Por servicios | Servicios de voz | cableado |

| Inalámbrico | ||

| Servicios de datos y mensajería (cobertura que incluye paquetes de datos de teléfonos e Internet, descuentos en paquetes) | ||

| Servicios OTT y TV Paga |

Preguntas frecuentes sobre la investigación de mercado de Colombia Telecom

¿Cuál es el tamaño actual del mercado de telecomunicaciones de Colombia?

Se proyecta que el mercado de telecomunicaciones de Colombia registre una CAGR de 0.8% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de telecomunicaciones de Colombia?

Claro Colombia, Movistar Colombia, Virgin Mobile Colombia, Telefonica Colombia, Tigo Colombia son las principales empresas que operan en el mercado de telecomunicaciones de Colombia.

¿Qué años abarca este Mercado de Telecomunicaciones de Colombia?

El informe cubre el tamaño histórico del mercado de telecomunicaciones de Colombia durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de telecomunicaciones de Colombia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Nuestros informes más vendidos

Informe de la Industria de Telecomunicaciones en Colombia

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Telecomunicaciones en Colombia en 2024, elaboradas por Mordor Intelligence™ Industry Reports. El análisis de Telecom in Colombia incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.