Análisis coherente del mercado de radares

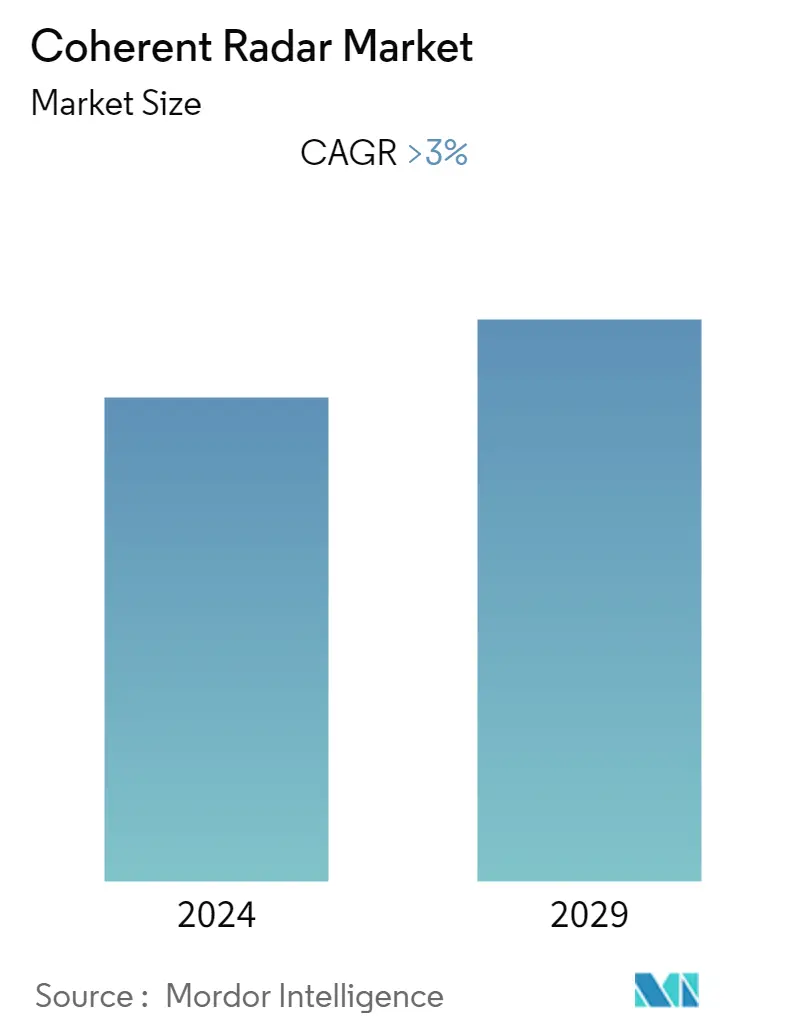

Se espera que el mercado de radar coherente muestre una tasa de crecimiento de más del 3% durante el período previsto (2020 - 2025).

- El aumento del terrorismo, el comercio y el tráfico ilícitos y las tensiones geopolíticas en determinadas geografías como Oriente Medio y Asia-Pacífico han provocado un aumento del gasto de defensa en la modernización de la tecnología de vigilancia, como el radar coherente, para detectar cualquier amenaza potencial.

- La rápida digitalización del campo de batalla ha fomentado la adopción de sistemas C4ISR para obtener una ventaja táctica sobre las fuerzas hostiles. Estas incluyen la asimilación de datos de una variedad de fuentes, incluida la detección pasiva y el seguimiento mediante el uso de radares coherentes, impulsando así la adopción de dichos sistemas.

- Sin embargo, la adopción de sistemas de radar coherentes avanzados se limita a los países tecnológicamente avanzados. Por lo tanto, el crecimiento del mercado puede verse afectado negativamente por el desvío de fondos de adquisiciones y de I+D hacia otros sectores debido a la actual pandemia de COVID-19. Por lo tanto, se anticipa un revés temporal posterior durante la primera mitad del período de pronóstico.

Tendencias coherentes del mercado de radares

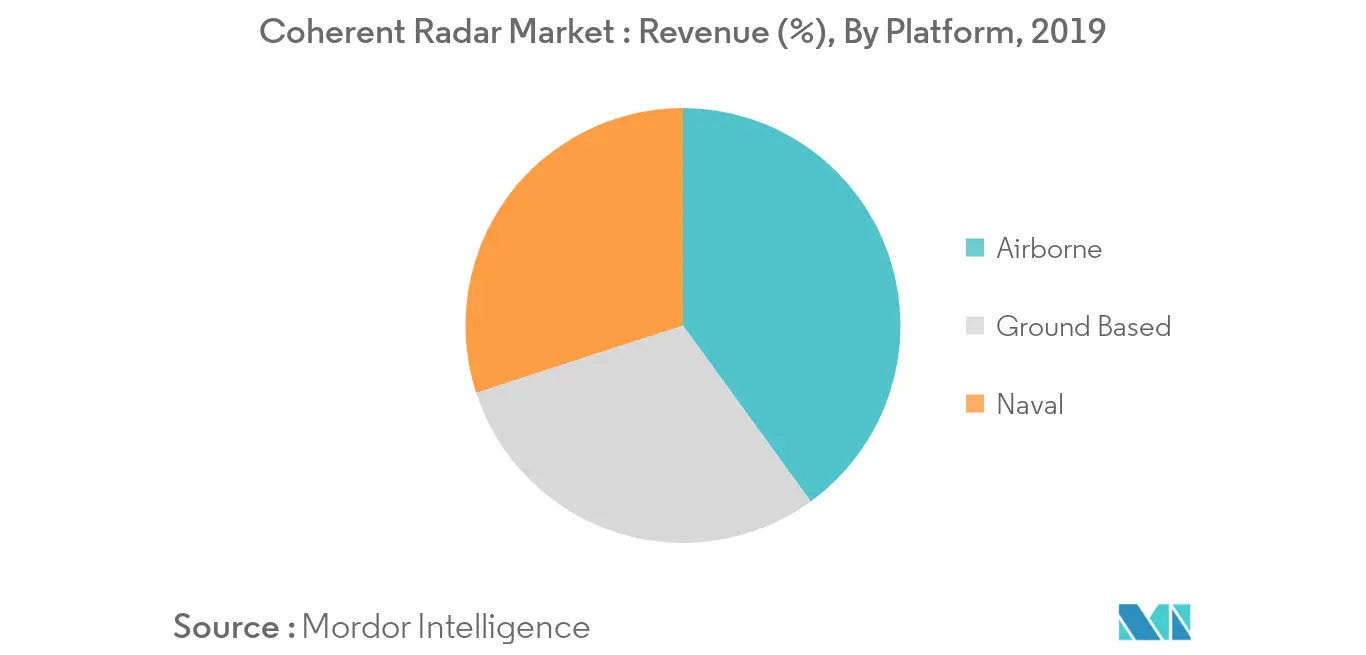

El segmento de radar coherente aerotransportado exhibirá la mayor tasa de crecimiento

Los países de todo el mundo están aumentando significativamente su gasto en el desarrollo y adquisición de aviones de combate furtivos y polivalentes equipados con sistemas EO/IR avanzados, sistemas de alerta temprana, sistemas de radar para todo clima, etc. Países europeos como Francia, Alemania, Rusia, Reino Unido, etc. están trabajando actualmente en el desarrollo de tecnología de aviones de combate furtivos. Francia, España y Alemania están desarrollando conjuntamente Future Combat Air System para reemplazar la flota más antigua de aviones de combate, como el F-18 y el Typhoon. El Reino Unido también está trabajando en su avanzado avión de combate Tempest, equipado con tecnología furtiva, sistemas de vuelo aéreo no tripulados, sistemas de armas de energía dirigida, etc. y se espera que el avión entre en servicio en 2035, reemplazando a la flota de aviones Eurofighter Typhoon. Países como India, Israel, Turquía, etc. también están invirtiendo en el desarrollo y adquisición de vehículos aéreos no tripulados para aumentar su fuerza ISR. En 2020, Estados Unidos ofrece 30 Sea Guardian (versión naval desarmada del dron Predator-B) a la India por casi 4 mil millones de dólares. Sin embargo, India mostró interés en la variante armada para adquirir drones de múltiples capacidades a un precio más bajo. La adopción de tecnología furtiva por parte de las fuerzas de defensa de varios países requiere la integración de sistemas de radar coherentes a bordo del avión para monitorear silenciosamente el objetivo y penetrar las defensas aéreas enemigas para neutralizarlas si surge la necesidad.

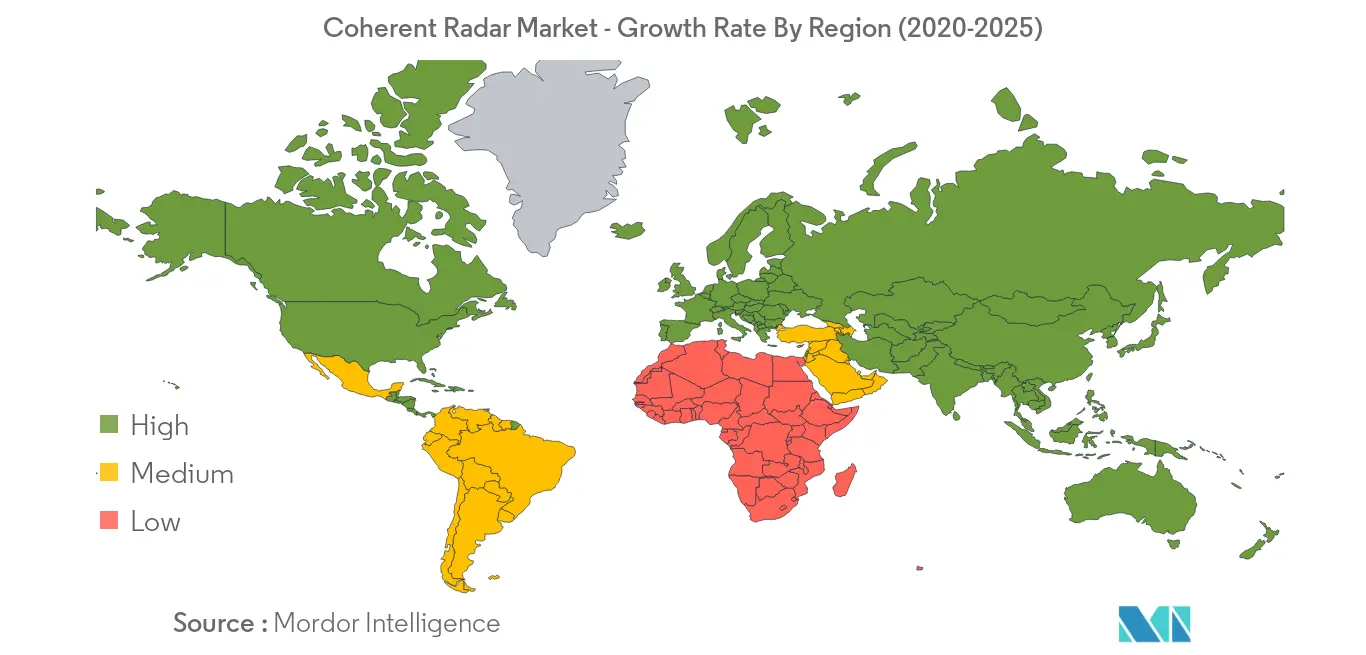

América del Norte exhibirá la mayor tasa de crecimiento

En América del Norte, Estados Unidos es un ávido desarrollador y usuario de tecnologías de radar sofisticadas, como el radar coherente. El presupuesto de defensa de los Estados Unidos para el año fiscal 2020 superó los 730 mil millones de dólares y está dirigido a la modernización y expansión de la flota naval, la producción de cazas furtivos, sistemas de gestión de batalla, sistemas de defensa aérea, etc. para contrarrestar la creciente amenaza de países como Irán, China. , Rusia, etc. y este factor está impulsando en gran medida la demanda de sistemas de radar coherentes en el país. América del Norte también alberga empresas líderes en tecnología de defensa que invierten constantemente en el desarrollo de sistemas avanzados de mejora del conocimiento situacional. Por ejemplo, en marzo de 2020, Raven Industries Inc. presentó su sistema de radar coherente HiPointer 100 que puede ser implementado incluso por un solo operador y proporciona seguimiento excepcional, detección de alcance y funcionalidad ISR para operaciones terrestres, marítimas y aéreas.

Descripción general de la industria del radar coherente

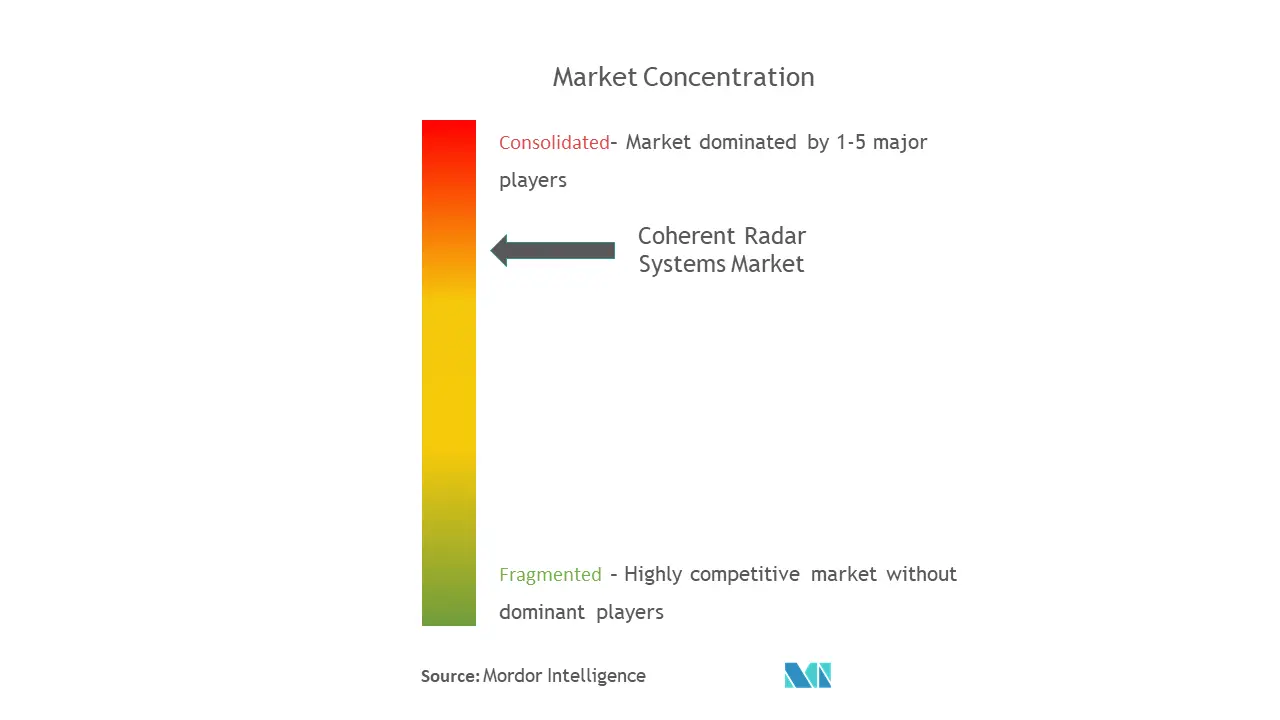

El mercado de sistemas de radar coherentes está altamente consolidado y los principales actores como Hensoldt Holding Germany GmbH, Raytheon Technologies Corporation, BAE Systems plc, Leonardo SpA y Thales Group representan la mayor parte de la cuota de mercado. Estas empresas están centrando sus recursos en desarrollar tecnología de radar avanzada que les ayude a asegurar asociaciones a largo plazo con los países usuarios finales y diseñar sistemas que puedan integrarse fácilmente con una amplia gama de activos militares.

Líderes del mercado de radares coherentes

-

HENSOLDT Holding Germany GmbH

-

Raytheon Technologies Corporation

-

Thales Group

-

BAE Systems plc

-

Leonardo S.p.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación coherente de la industria del radar

Un radar coherente extrae información sobre un objetivo midiendo las fases de los ecos reflejados en el cuerpo del objetivo. Si bien la información de fase de los pulsos electrónicos reflejados se puede utilizar para mejorar la relación señal-ruido, los sistemas de radar pueden estimar la velocidad del objetivo utilizando el efecto Doppler y resolver su ubicación en un radar de apertura sintética.

Para proporcionar una perspectiva holística del mercado, el ámbito del informe cubre los esfuerzos de I+D en curso para desarrollar variantes avanzadas de radares coherentes para todas las plataformas de defensa. El informe también proporciona el análisis a nivel regional y la cuota de mercado de los principales fabricantes de radares coherentes en todo el mundo.

| Aerotransportado |

| Terrestre |

| Naval |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Rusia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Resto del mundo | América Latina |

| Medio Oriente y África |

| Plataforma | Aerotransportado | |

| Terrestre | ||

| Naval | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Resto del mundo | América Latina | |

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de Coherent Radar

¿Cuál es el tamaño actual del mercado Radar coherente?

Se proyecta que el mercado Radar coherente registrará una CAGR superior al 3% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Radar coherente?

HENSOLDT Holding Germany GmbH, Raytheon Technologies Corporation, Thales Group, BAE Systems plc, Leonardo S.p.A. son las principales empresas que operan en Coherent Radar Market.

¿Cuál es la región de más rápido crecimiento en el mercado Radar coherente?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de radar coherente?

En 2024, América del Norte representa la mayor cuota de mercado en Coherent Radar Market.

¿Qué años cubre este mercado de Radar coherente?

El informe cubre el tamaño histórico del mercado de Radar coherente para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Radar coherente para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe coherente de la industria del radar

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Coherent Radar en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Coherent Radar incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.