Tamaño y Participación del Mercado de Servicios de Laboratorio Clínico

Análisis del Mercado de Servicios de Laboratorio Clínico por Mordor Intelligence

El tamaño del mercado de servicios de laboratorio clínico se valora en USD 295,9 mil millones en 2025 y se proyecta que alcance USD 405,35 mil millones en 2030 con una TCAC del 6,49%. Los volúmenes crecientes en vigilancia de enfermedades crónicas, vigilancia de enfermedades infecciosas y oncología de precisión confirman que los diagnósticos ahora comandan una porción creciente de los presupuestos de atención médica. Las grandes redes están dirigiendo sus menús hacia ensayos de alta complejidad que llevan márgenes lo suficientemente fuertes como para compensar la presión a la baja en los precios de rutina. Las inversiones en automatización realizadas durante el período de COVID-19 permiten que esas redes absorban la inflación salarial mientras mantienen estables los costos por prueba, lo que fortalece la competitividad en las negociaciones con pagadores. El flujo activo de transacciones de capital privado-dirigido a franquicias moleculares y unidades de alcance hospitalario-señala confianza en que los volúmenes de especímenes continuarán aumentando incluso cuando los programas de Medicare de EE.UU. se reajusten. En Asia-Pacífico, las nuevas cadenas greenfield se están escalando rápidamente, sugiriendo un futuro de doble hub en el que América del Norte salvaguarda el liderazgo de escala mientras Asia entrega crecimiento incremental de especímenes. Los activos de propiedad intelectual como las herramientas de triaje de IA y las bases de datos de variantes curadas están emergiendo como commodities comercializables, apuntando a modelos frescos de captura de valor que se sitúan junto a los laboratorios de ladrillo y mortero.

Conclusiones Clave del Informe

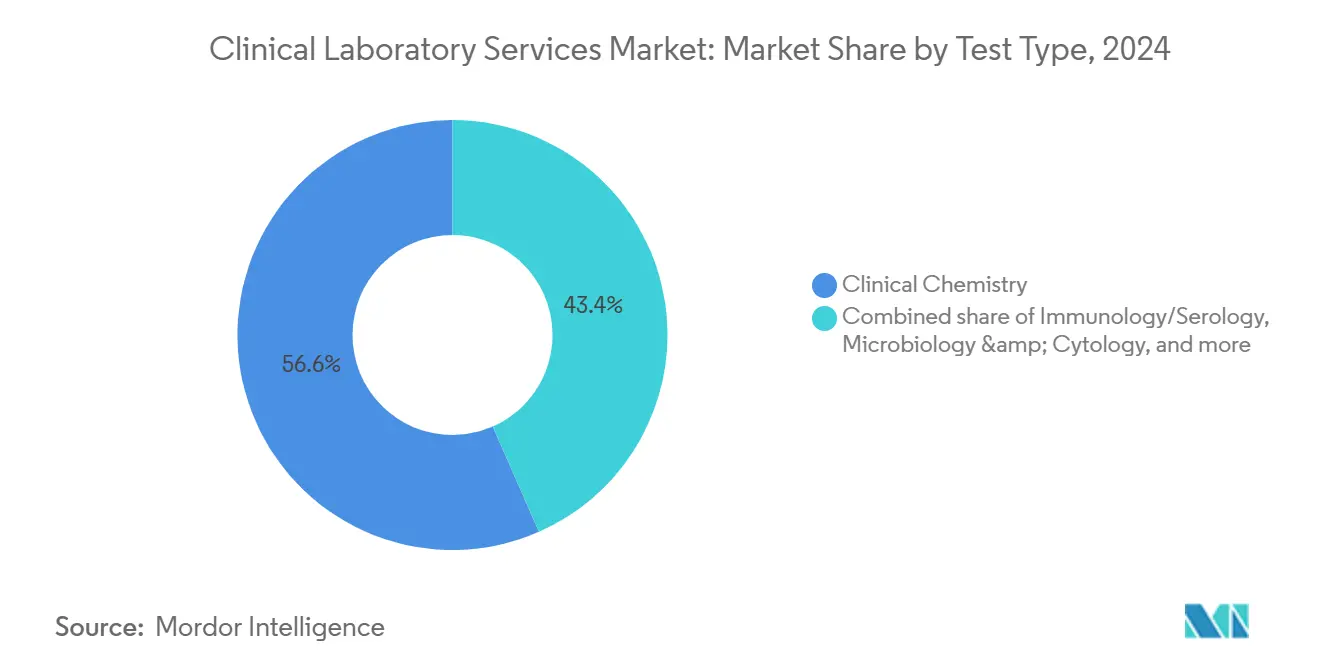

- Por tipo de prueba, la química clínica representó más del 50,0% de la participación del mercado de servicios de laboratorio clínico en 2024; se proyecta que la genética y diagnósticos moleculares se expanda a una TCAC del 9,5% hasta 2030.

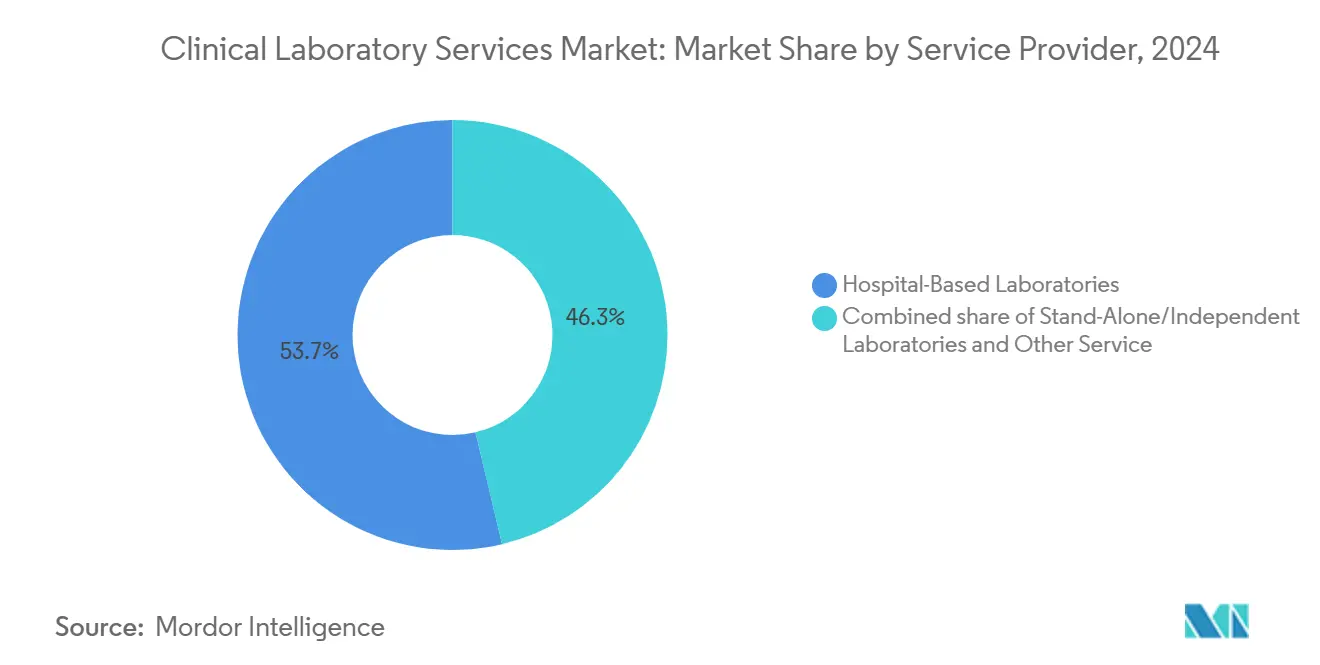

- Por proveedor de servicios, los laboratorios hospitalarios mantuvieron el 53,7% del tamaño del mercado de servicios de laboratorio clínico en 2024, mientras que los laboratorios independientes avanzan a una TCAC del 8,2% entre 2025 y 2030.

- Por aplicación, las pruebas de enfermedades infecciosas representaron el 31,4% del tamaño del mercado de servicios de laboratorio clínico en 2024; se pronostica que las pruebas de oncología y marcadores tumorales registren una TCAC de doble dígito hasta 2030.

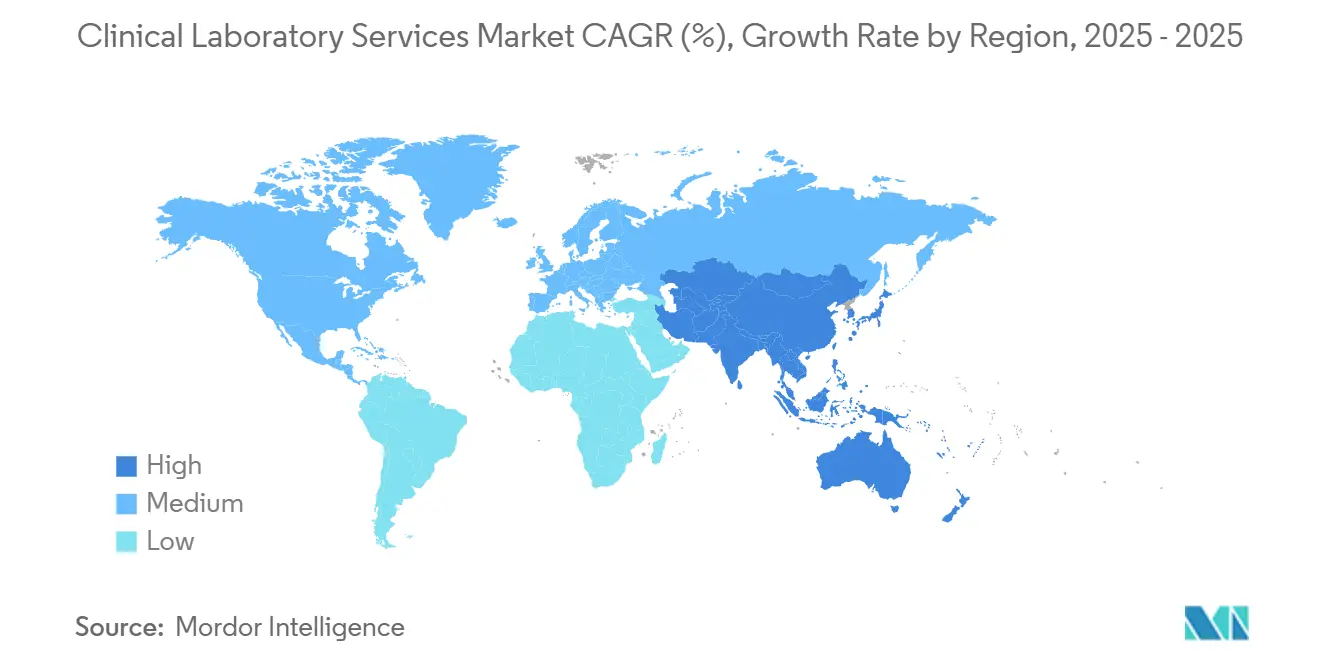

- Por geografía, América del Norte lideró el mercado de servicios de laboratorio clínico con una participación de ingresos del 41,3% en 2024, mientras que Asia-Pacífico se expande más rápidamente con una TCAC del 7,8%.

Tendencias e Insights del Mercado Global de Servicios de Laboratorio Clínico

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Prevalencia de enfermedades crónicas e infecciosas | +0.8% | Global | Largo plazo (≥ 4 años) |

| Población envejeciente y normas de atención preventiva | +0.7% | OCDE, Este de Asia | Largo plazo (≥ 4 años) |

| Innovación en diagnósticos moleculares | +1.1% | Centros de investigación globales | Mediano plazo (2-4 años) |

| Ampliación del seguro y financiamiento público | +0.6% | Economías emergentes | Mediano plazo (2-4 años) |

| Crecimiento de medicina personalizada y diagnósticos acompañantes | +1.0% | Centros oncológicos globales | Mediano plazo (2-4 años) |

| Adopción rápida de automatización integral y soluciones de flujo de trabajo digital | +0.9% | Estados Unidos, Europa Occidental | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Carga Creciente de Enfermedades Crónicas e Infecciosas

La expansión de paneles bioquímicos para diabetes, riesgo cardiovascular y patógenos respiratorios está aumentando los volúmenes base en todo el mercado de servicios de laboratorio clínico. Los sistemas hospitalarios informan que las requisiciones de química metabólica ahora exceden los niveles prepandémicos, reflejando la recuperación de atención diferida. Los analizadores de alto rendimiento instalados durante COVID-19 continúan entregando apalancamiento operacional, permitiendo a los laboratorios centrales procesar más tubos sin crecimiento lineal de costos. Las redes consolidadas agrupan especímenes de múltiples sitios, lo que eleva la utilización y asegura precios de reactivos más fuertes. Estas eficiencias preservan el margen bruto incluso cuando los programas de tarifas de pagadores se aprietan.

Población Envejeciente y Atención Médica Preventiva

Los individuos de 65 años y más generan casi el triple de las requisiciones anuales de cohortes más jóvenes, y su participación demográfica está aumentando. Las visitas anuales de bienestar que agrupan marcadores de lípidos, tiroides y renales aplanan la demanda estacional y crean flujo de efectivo estable. Los laboratorios están piloteando acuerdos tipo suscripción con pagadores que garantizan asignaciones mensuales de pruebas, suavizando los recibos mientras dan certeza presupuestaria a los aseguradores. Los tableros de salud poblacional construidos sobre resultados longitudinales proporcionan flujos de ingresos analíticos adicionales, ampliando aún más el mercado de servicios de laboratorio clínico.

Innovación Continua en Diagnósticos Moleculares

Los costos de secuenciación del genoma completo por debajo de USD 1.000 han abierto aplicaciones de oncología, enfermedades infecciosas y riesgo hereditario a gran escala. Las biopsias líquidas ahora pueden entregar datos de mutación accionables de una extracción de sangre de 10 ml en una semana, dando a los médicos comunitarios conocimiento genómico de nivel terciario. Los laboratorios con extensas bases de datos de variantes poseen activos de conocimiento defendibles que disuaden a nuevos entrantes más efectivamente que la escala física. Las pruebas de ácido nucleico de giro rápido fortalecen la lealtad del clínico y aceleran los ciclos de terapia, reforzando el papel estratégico de los hubs moleculares en el mercado de servicios de laboratorio clínico.

Ampliación de Cobertura de Seguro Médico y Financiamiento Público

Los programas de reembolso de mercados emergentes están actualizando hospitales distritales desde conteos celulares manuales a plataformas de química-inmunología completamente automatizadas. Un mejor acceso mejora el reporte epidemiológico, guiando a los responsables de políticas hacia mayor inversión en diagnósticos. Los pools de compras gubernamentales consolidados aumentan el poder de negociación con proveedores y aíslan los precios de equipos de fluctuaciones de moneda. La codificación nacional estandarizada reduce las tasas de rechazo de reclamos y mejora la visibilidad de ingresos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Presión de reembolso y topes de precios | -0.9% | Estados Unidos, Europa | Mediano plazo (2-4 años) |

| Escasez global de profesionales de laboratorio calificados y gastos crecientes de capacitación/retención | -0.6% | OCDE | Corto plazo (≤ 2 años) |

| Consolidación de proveedores y redes de entrega integrada | -0.5% | Estados Unidos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Presión Intensificada de Reembolso y Topes de Precios

Los sucesivos recortes de programas de tarifas han reducido casi una cuarta parte de las tasas de Medicare de EE.UU. para química de rutina durante la pasada década[1]College of American Pathologists, "Examining the State of Health Care's Private Payers," cap.org. Los grandes laboratorios de referencia compensan la presión con robótica en pre-analítica y contratos de reactivos a granel, pero las unidades hospitalarias más pequeñas luchan por igualar esas eficiencias. Por lo tanto, la subcontratación de ensayos esotéricos se acelera, enviando más especímenes a redes nacionales que pueden operar a menor costo unitario.

Escasez Global de Profesionales de Laboratorio Calificados

Las tasas de vacancia para tecnólogos médicos exceden el 10% en varios mercados maduros según la Oficina de Estadísticas Laborales de EE.UU.[2]U.S. Bureau of Labor Statistics, "Occupational Employment and Wage Statistics for Clinical Laboratory Technologists," bls.gov. La dependencia de horas extras y el aumento de salarios comprimen los márgenes, impulsando la inversión en "laboratorios oscuros" que funcionan durante la noche con robótica y análisis de IA. Los proveedores de manejo automatizado de muestras y middleware están ganando una porción más grande de los presupuestos de capital, desplazando la instrumentación manual de banco.

Análisis de Segmentos

Por Tipo de Prueba: Paneles Centrales y Expansión Genómica

La química clínica sigue siendo la columna vertebral, asegurando más de la mitad del mercado de servicios de laboratorio clínico en 2024. Su vasta base instalada asegura consumo predecible de reactivos y relaciones estables con proveedores de dispositivos. Incluso incrementos modestos de volumen se traducen en ingresos adicionales significativos para el segmento. La genética y diagnósticos moleculares, proyectados para crecer a una TCAC del 9,5%, están redefiniendo fosos competitivos al cambiar el valor de reactivos commodity a bioinformática propietaria. Las pruebas reflex que se mueven de paneles de un solo gen a paneles multigén después de un tamizaje inicial aumentan la penetración de muestras y el ingreso promedio por requisición. Los laboratorios con bibliotecas de variantes curadas controlan un activo de conocimiento que eleva los costos de cambio para los clínicos.

La interacción entre química commodity y genómica de alto margen forma la asignación de capital. Los analizadores integrados que combinan química e inmunoensayo continúan viendo demanda de ciclo de actualización porque anclan las operaciones diarias, mientras que las plataformas genómicas atraen financiamiento basado en proyectos atado a programas de oncología y enfermedades raras. Los proveedores que agrupan análisis de middleware con líneas de química crean bloqueo de ecosistema, mientras que los pipelines en la nube en instrumentos de secuenciación comprimen tiempos de reporte, construyendo confianza médica incluso en centros no académicos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Proveedor de Servicios: Hubs Hospitalarios y Redes Independientes

Los laboratorios hospitalarios capturaron el 53,7% de la participación del mercado de servicios de laboratorio clínico en 2024, principalmente porque cada espécimen de paciente interno comienza en el sitio. Los techos de capacidad y las restricciones de capital, sin embargo, limitan la capacidad de un hospital para incorporar nuevos ensayos de alta complejidad. Muchas instalaciones ahora retienen trabajo STAT y de emergencia mientras subcontratan pruebas esotéricas a socios de referencia, preservando la satisfacción del clínico sin grandes desembolsos de capital. Los laboratorios independientes, expandiéndose a una TCAC del 8,2%, explotan hubs centralizados y redes de mensajería sofisticadas para ganar alcance, tamizaje de empleadores y contratos de bienestar.

El crecimiento en el segmento independiente refleja una maduración del modelo hub-and-spoke: la recogida diaria y la liberación temprana de resultados por la mañana permiten amplia cobertura geográfica sin comprometer el tiempo de respuesta. Cuando la densidad de rutas de mensajería alcanza su pico, los independientes adquieren laboratorios regionales para justificar nuevos hubs satélite y proteger acuerdos de nivel de servicio. Los hospitales han respondido formando empresas conjuntas que mantienen el lado positivo de equidad mientras cambian la carga operacional a socios especializados. El ecosistema resultante destaca roles complementarios en lugar de competencia de suma cero.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Enfermedades Infecciosas Mantiene Terreno mientras Oncología Surge

Las pruebas de enfermedades infecciosas constituyeron el 31,4% del tamaño del mercado de servicios de laboratorio clínico en 2024, impulsadas por vigilancia continua de virus respiratorios y monitoreo de resistencia antimicrobiana. Los laboratorios reutilizaron líneas PCR de la era pandémica para ejecutar paneles multiplex durante todo el año, manteniendo alta utilización de instrumentos. Los mandatos de salud pública aseguran volúmenes base de virología que estabilizan los ingresos incluso durante períodos sin brotes. Los ensayos de oncología y marcadores tumorales, registrando TCAC de doble dígito, son impulsados por terapias dirigidas que requieren confirmación de biomarcador para reembolso. Cada nueva aprobación de medicamento amplia el universo de diagnósticos acompañantes reembolsables, inclinando la mezcla de pruebas hacia secuenciación de mayor margen.

El cambio en la mezcla mejora el apalancamiento negociador del laboratorio. La oncología molecular comanda precios premium y flujos de trabajo menos commoditizados, mientras que los paneles de enfermedades infecciosas compiten en velocidad y costo. Los laboratorios que balancean ambos portafolios amortiguan oscilaciones cíclicas de volumen y mejoran la diversificación de mezcla de pagadores. Las plataformas informáticas que vinculan flujos de datos de enfermedades infecciosas y oncología crean insights interdisciplinarios valorados en contratos de salud poblacional.

Análisis Geográfico

América del Norte lideró el mercado de servicios de laboratorio clínico con una participación de ingresos del 41,3% en 2024. La amplia cobertura de seguros y altos volúmenes de pruebas per cápita sustentan la demanda. Quest Diagnostics y Labcorp juntos manejan aproximadamente una quinta parte del volumen de especímenes de EE.UU. Ambos grupos emplean sistemas de entrada de órdenes electrónicas que incorporan verificaciones de necesidad médica, reduciendo negaciones de reclamos y preservando el flujo de efectivo. Transacciones como la compra de CAD $1,35 mil millones de LifeLabs por Quest expanden la exposición más allá de la mezcla de pagadores comerciales de EE.UU.[3]Quest Diagnostics, "Quest Diagnostics Completes Acquisition of LifeLabs," ir.questdiagnostics.com.

Asia-Pacífico registra la TCAC de pronóstico más rápida del 7,84% mientras convergen urbanización, adopción de seguros privados y financiamiento estatal. Las ciudades de segundo nivel de China están construyendo laboratorios centralizados equipados con líneas de química y PCR de alto rendimiento, mientras que las cadenas de diagnóstico indias despliegan centros de recolección franquiciados que ponen las pruebas al alcance de distritos semiurbanos. La acreditación internacional-como la certificación del Colegio de Patólogos Americanos-se está convirtiendo en un marcador de calidad, acelerando la capacidad de la región para apoyar ensayos clínicos multinacionales.

Europa representa un panorama maduro pero innovador. Alemania sola representa un estimado 18% de los ingresos regionales, impulsado por seguros estatutarios que reembolsan un amplio menú de pruebas. Las regulaciones de la Unión Europea fomentan la interoperabilidad transfronteriza, impulsando inversión en sistemas de información de laboratorio que manejan intercambio de datos multijurisdiccional. El plan de USD 446,9 millones de Sonic Healthcare para adquirir la red alemana LADR ilustra la consolidación en curso dirigida a ganar contratos de pruebas agrupadas pan-europeas. Las reglas de codificación armonizadas eventualmente podrían habilitar licitaciones continentales, remodelando las dinámicas de oferta en todo el mercado de servicios de laboratorio clínico.

Panorama Competitivo

Los diez principales proveedores comandan el 40% del mercado de servicios de laboratorio clínico, indicando concentración moderada. Quest Diagnostics y Labcorp dominan el alcance de EE.UU., y ambos continúan adquisiciones complementarias: Labcorp completó su compra de activos selectos de alcance de BioReference Health en septiembre de 2024[4]Labcorp, "Labcorp Completes Acquisition of Select Assets of BioReference Health's Diagnostics Business," ir.labcorp.com. Labcorp también compró una participación minoritaria del 15% en SYNLAB por €140 millones, ganando insight estratégico en desarrollos regulatorios europeos. Las adquisiciones seriales de Sonic Healthcare extienden su huella a través de Europa, mientras SYNLAB persigue adquisiciones especializadas en microbiología para profundizar la diversidad de pruebas.

Los retadores emergentes están cambiando la lente competitiva hacia flexibilidad de infraestructura. Clarity Modular Lab Solutions comercializa unidades prefabricadas desplegables en regiones desatendidas en meses, reduciendo requerimientos de capital inicial. Las asociaciones tecnológicas están proliferando: Charles River Laboratories y Deciphex extendieron su colaboración de patología digital basada en IA en febrero de 2025 para acelerar el rendimiento de análisis de imágenes. Los proveedores de automatización y middleware basado en la nube se benefician de los esfuerzos de laboratorio para contrarrestar la escasez de fuerza laboral.

La innovación de plataforma abarca activos físicos e intangibles. Los algoritmos de triaje de IA, conjuntos de datos de variantes curadas y kits de química propietarios se están convirtiendo en flujos de ingresos independientes mientras los laboratorios licencian estos activos a pares. Los pioneros que alinean sistemas de gestión de calidad con la regla propuesta de la FDA de EE.UU. sobre pruebas desarrolladas por laboratorios enfrentarán menos obstáculos cuando las presentaciones formales se vuelvan obligatorias. Las restricciones de fuerza laboral refuerzan el caso para robótica nocturna, monitoreo continuo de flujo de trabajo y aprobación de patólogo remoto. Juntos, estos desarrollos mantienen el mercado de servicios de laboratorio clínico en un ciclo activo de consolidación y actualización tecnológica.

Líderes de la Industria de Servicios de Laboratorio Clínico

-

Sonic Healthcare Limited

-

Eurofins Scientific SE

-

SYNLAB International GmbH

-

Labcorp

-

Quest Diagnostics Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Charles River Laboratories y Deciphex extendieron su asociación para incorporar gestión avanzada de imágenes en flujos de trabajo de patología digital.

- Enero 2025: Adaptive Biotechnologies y NeoGenomics formaron una asociación para integrar la prueba clonoSEQ MRD en los servicios de NeoGenomics, expandiendo el monitoreo integral para malignidades hematológicas.

- Enero 2025: bioMérieux adquirió SpinChip Diagnostics, ganando una plataforma de inmunoensayo de sangre completa rápida que entrega resultados en 10 minutos, alineándose con los objetivos de crecimiento estratégico de Karrington y avances en capacidades diagnósticas.

- Septiembre 2024: Labcorp completó la adquisición de activos selectos de alcance de BioReference Health, expandiendo sus contratos hospitalarios de EE.UU.

- Septiembre 2024: Labcorp compró una participación minoritaria del 15% en SYNLAB, alineándose con un líder europeo.

- Abril 2024: Labcorp lanzó Labcorp Plasma Detect, un ensayo MRD de genoma completo para cáncer de colon en etapa temprana

Alcance del Informe Global del Mercado de Servicios de Laboratorio Clínico

En un laboratorio clínico, las pruebas de patología clínica se realizan sobre especímenes clínicos recolectados para obtener información sobre la salud del paciente con el fin de ayudar en el diagnóstico, prevención y tratamiento de enfermedades.

El mercado de servicios de laboratorio clínico está segmentado por tipo de prueba, proveedor de servicios y geografía. Por tipo de prueba, el mercado está segmentado en química clínica, inmunología, citología, genética, microbiología, hematología y otros tipos de prueba. Por proveedor de servicios, el mercado está segmentado en laboratorios hospitalarios, laboratorios independientes y otros proveedores de servicios. El informe también cubre los tamaños de mercado y pronósticos de países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Química Clínica |

| Inmunología / Serología |

| Microbiología y Citología |

| Genética / Diagnósticos Moleculares |

| Hematología |

| Otros Tipos de Prueba |

| Laboratorios Hospitalarios (Pacientes Internos y Externos) |

| Laboratorios Independientes / Autónomos |

| Otros Proveedores de Servicios |

| Pruebas de Enfermedades Infecciosas |

| Pruebas de Oncología y Marcadores Tumorales |

| Paneles de Endocrinología y Trastornos Metabólicos |

| Pruebas Cardiovasculares y de Lípidos |

| Descubrimiento de Medicamentos y Apoyo a Ensayos Clínicos |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Prueba | Química Clínica | |

| Inmunología / Serología | ||

| Microbiología y Citología | ||

| Genética / Diagnósticos Moleculares | ||

| Hematología | ||

| Otros Tipos de Prueba | ||

| Por Proveedor de Servicios | Laboratorios Hospitalarios (Pacientes Internos y Externos) | |

| Laboratorios Independientes / Autónomos | ||

| Otros Proveedores de Servicios | ||

| Por Aplicación | Pruebas de Enfermedades Infecciosas | |

| Pruebas de Oncología y Marcadores Tumorales | ||

| Paneles de Endocrinología y Trastornos Metabólicos | ||

| Pruebas Cardiovasculares y de Lípidos | ||

| Descubrimiento de Medicamentos y Apoyo a Ensayos Clínicos | ||

| Otras Aplicaciones | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor del mercado de servicios de laboratorio clínico en 2025?

El mercado se sitúa en USD 295,9 mil millones en 2025 y se proyecta que alcance USD 405,35 mil millones en 2030.

¿Qué región lidera actualmente el mercado de servicios de laboratorio clínico?

América del Norte lidera con 41,3% de participación de ingresos en 2024.

¿Qué segmento está creciendo más rápido dentro del mercado de servicios de laboratorio clínico?

La genética y diagnósticos moleculares se expande a una TCAC del 9,5% hasta 2030.

¿Cómo están afectando las presiones de reembolso al mercado de servicios de laboratorio clínico?

Los recortes de tarifas empujan a laboratorios hospitalarios más pequeños a subcontratar pruebas esotéricas, mientras que los grandes laboratorios de referencia compensan la presión de márgenes con automatización y compras a granel.

¿Qué impacto tiene la escasez de fuerza laboral en el mercado de servicios de laboratorio clínico?

Las vacantes que exceden el 10% aceleran la inversión en robótica y "laboratorios oscuros" habilitados por IA, reduciendo la dependencia de tecnólogos escasos.

¿Por qué las firmas de capital privado están interesadas en la industria de servicios de laboratorio clínico?

La demanda predecible, fuerte flujo de efectivo y nichos moleculares de alto crecimiento hacen el sector atractivo para creación de valor a largo plazo.

Última actualización de la página el: