Análisis del mercado de proteína de guisante de China

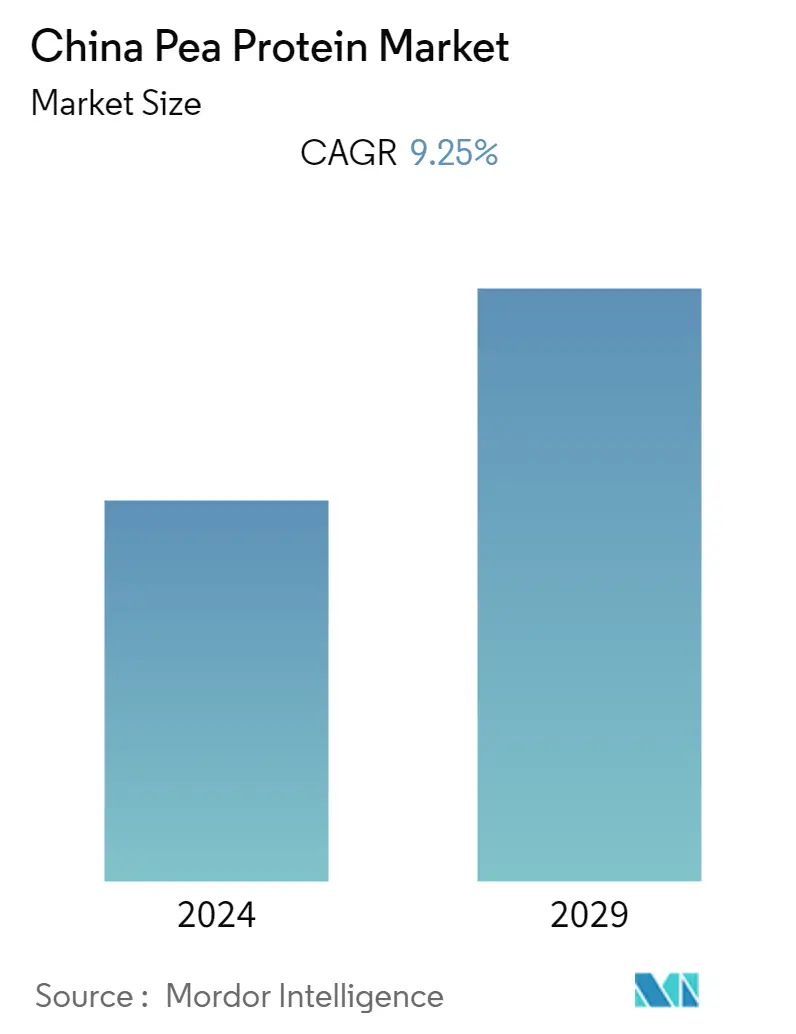

Se espera que el tamaño del mercado chino de proteína de guisante crezca de 152,42 millones de dólares en 2023 a 237,25 millones de dólares en 2028, a una tasa compuesta anual del 9,25% durante el período previsto (2023-2028).

- La creciente población intolerante a la lactosa en el país, junto con el aumento de la demanda de productos de origen vegetal debido a sus beneficios nutricionales, bajo colesterol y alternativa a los productos cárnicos, están impulsando el crecimiento del mercado en el país. La intolerancia a la lactosa es una capacidad alterada para digerir la lactosa, un azúcar que se encuentra en la leche y otros productos lácteos, y según ProCon.org, en 2022, el 85% de la población de China es intolerante a la lactosa.

- Además, debido a preocupaciones de sostenibilidad y razones sociales, la mayoría de la población en China es vegetariana, vegana o flexitaria, lo que está aumentando la demanda del mercado. Con el tiempo, esto ha aumentado la popularidad de los alimentos de origen vegetal y los productos sin gluten y los beneficios nutricionales de los productos a base de guisantes en el país.

- Además, debido al creciente número de clientes preocupados por su salud, está aumentando la demanda de productos con ingredientes de etiqueta limpia, sin ingredientes sintéticos ni organismos genéticamente modificados (OGM). En consecuencia, la proteína de guisante gana aquí una ventaja, y los consumidores la encuentran intrigante porque es natural y tiene propiedades no transgénicas.

- Además, dado que los principales actores del país ofrecen ingredientes de proteína de guisante con múltiples capacidades de aplicación y propiedades funcionales, los fabricantes se sienten atraídos por incorporar dichos ingredientes en sus productos para ganar ventaja en el mercado. Con el tiempo, los consumidores también se inclinan por este tipo de productos de etiqueta limpia.

- Por ejemplo, Cargill. Inc. ofrece RadipureTM, una proteína de guisante que, según se afirma, ha sido desarrollada y fabricada para los mercados asiáticos, incluido China. La proteína de guisante Radipure™ ofrece el perfil de solubilidad y sabor que los clientes necesitan para el desarrollo de aplicaciones alimentarias. La compañía afirma que la proteína de guisante Radipure tiene características fáciles de etiquetar, poco alergénicas y sin OGM y es un ingrediente muy versátil que se puede usar en lácteos, bebidas listas para beber, panadería y alternativas a la carne. Se espera que estos factores impulsen aún más el crecimiento del mercado durante el período previsto.

Tendencias del mercado de proteína de guisante de China

Creciente inclinación hacia las fuentes de proteínas de origen vegetal

- La aparición de proteínas vegetales a partir de fuentes como los guisantes demuestra un cambio en la demanda de los clientes chinos de proteínas animales a proteínas vegetales con características funcionales y nutricionales similares. Este cambio gradual hacia una dieta basada en plantas está influenciado principalmente por varios factores, incluidas las preocupaciones ecológicas, la conciencia sobre la salud, las creencias éticas o religiosas y los derechos ambientales y de los animales en China.

- Los problemas de salud, como el aumento de la población diabética y la obesidad, están impulsando aún más a los consumidores hacia dietas basadas en plantas y fuentes de proteínas como la proteína de guisante. Por ejemplo, según la Federación Internacional de Diabetes (FID), en 2021 China es el país con mayor número de diabéticos en todo el mundo, con alrededor de 141 millones de personas que padecen la enfermedad.

- Las proteínas de guisante son complementos adecuados para asegurar el aporte de suficiente proteína cuando no se consumen productos animales, lo que constituye un motivo clave para su mayor aplicación en el sector. Su mejor sabor y textura son los atributos indiscutibles que atraen a los flexitarianos hacia el producto. Aunque las proteínas de la carne aportan al organismo el contenido de aminoácidos necesario, también están asociadas con niveles altos de colesterol, obesidad, problemas de digestión y otros problemas de salud relacionados. Por lo tanto, se considera cada vez más que los consumidores del país prefieren fuentes de proteínas veganas o vegetarianas, como la proteína de guisante. Así, los fabricantes del país se concentran en ofrecer ingredientes proteicos de guisante con alta calidad y reclamos orgánicos para crecer en el mercado.

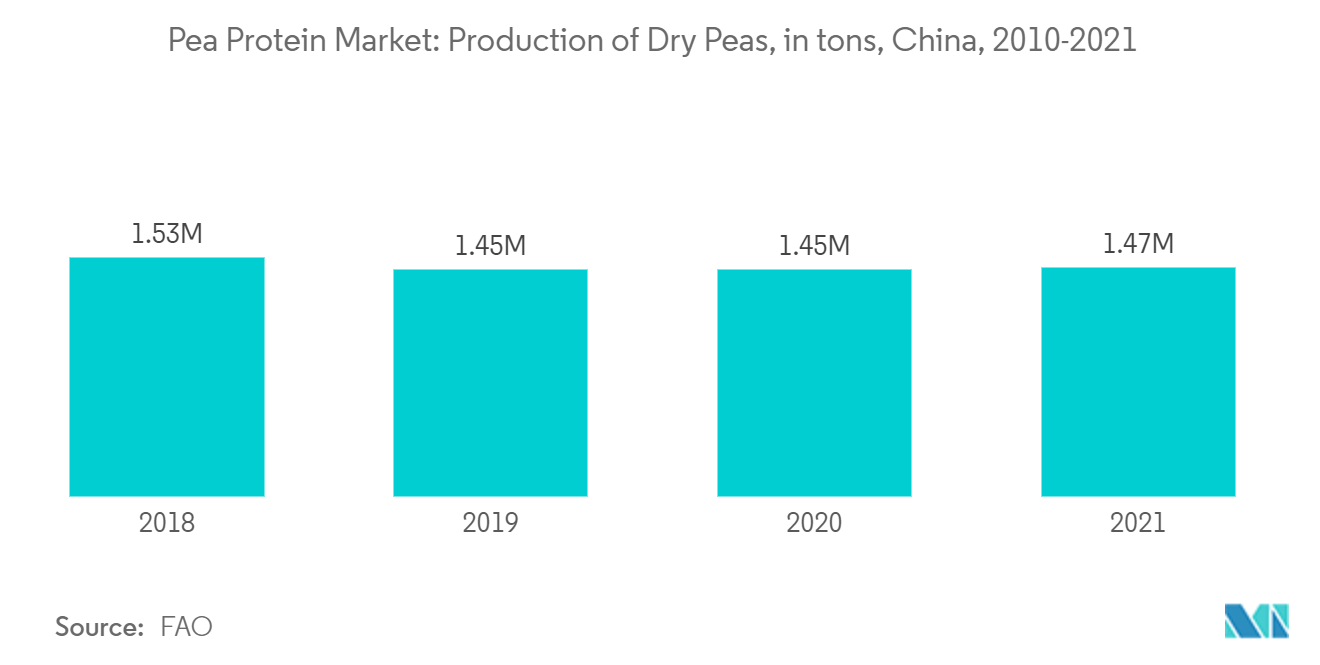

- Además, el aumento de la producción de guisantes en el país les facilita la producción de mejores ingredientes con mayor funcionalidad, lo que está atrayendo a más empresas en el país. De manera similar, los jugadores también pueden alcanzar y satisfacer la demanda requerida de proteína de guisante en el país, debido a este aumento de producción.

- Por ejemplo, según la Organización de Alimentación y Agricultura (FAO), en 2021, la producción de guisantes secos en China representó alrededor de 1,47 millones de toneladas, frente a 1,45 millones de toneladas en comparación con el año anterior. Además, la creciente incidencia de obesidad, enfermedades cardiovasculares y diabetes entre la población china impulsó a los consumidores a adoptar dietas veganas. Para quienes son alérgicos a la proteína de la leche, la proteína de guisante ofrece una fuente alternativa de proteína.

Los alimentos y bebidas representan la mayor cuota de mercado

- Los clientes son más receptivos a los ingredientes de proteína de guisante. Cada vez se interesan más por la cocina sana, basada en alimentos, guisantes y judías, que son increíblemente adaptables y una gran fuente de importantes nutrientes. Las proteínas de guisante han ganado popularidad en China principalmente debido a sus beneficios inigualables, incluidos sus atributos funcionales en aplicaciones alimentarias, alta calidad nutricional, abundancia y disponibilidad en todo el país.

- Según el artículo de investigación 'La situación actual de la proteína de guisante y su aplicación en la industria alimentaria', publicado en la revista 'Molecules', Centro Nacional de Información Biológica, la proteína de guisante tiene excelentes propiedades funcionales, incluyendo solubilidad, agua y aceite. capacidad de retención, capacidad de emulsión, gelificación y viscosidad, entre otras propiedades funcionales. Por lo tanto, tales propiedades funcionales están haciendo de la proteína de guisante un ingrediente prometedor en la industria alimentaria, impulsando así su demanda en las industrias de alimentos y bebidas.

- Además, como la proteína de guisante en polvo también se puede utilizar en refrigerios, alimentos para bebés, cereales, mezclas de alimentos secos, sustitutos de la leche y alimentos para mascotas, varios fabricantes de alimentos están interesados en utilizar proteína de guisante en sus productos, impulsando así su demanda. De manera similar, el concentrado de proteína de guisante se utiliza actualmente más por sus impactos funcionales que por sus cualidades nutricionales en diversos productos como productos cárnicos, cereales y productos de panadería, snacks extruidos y bebidas, entre otros.

- Por ejemplo, muchos fabricantes consideran crucial utilizar emulsionantes y aglutinantes adicionales como protección contra la mala calidad del producto. Las proteínas no cárnicas deben realizar las funciones de las proteínas cárnicas solubles en sal. Muchas formulaciones de carne emulsionada a base de proteína de guisantes ofrecen una textura significativa, sin sabores desagradables, un atractivo visual excelente y ahorros de costos sustanciales (menores pérdidas por cocción y mayores rendimientos) sin sacrificar el valor nutricional.

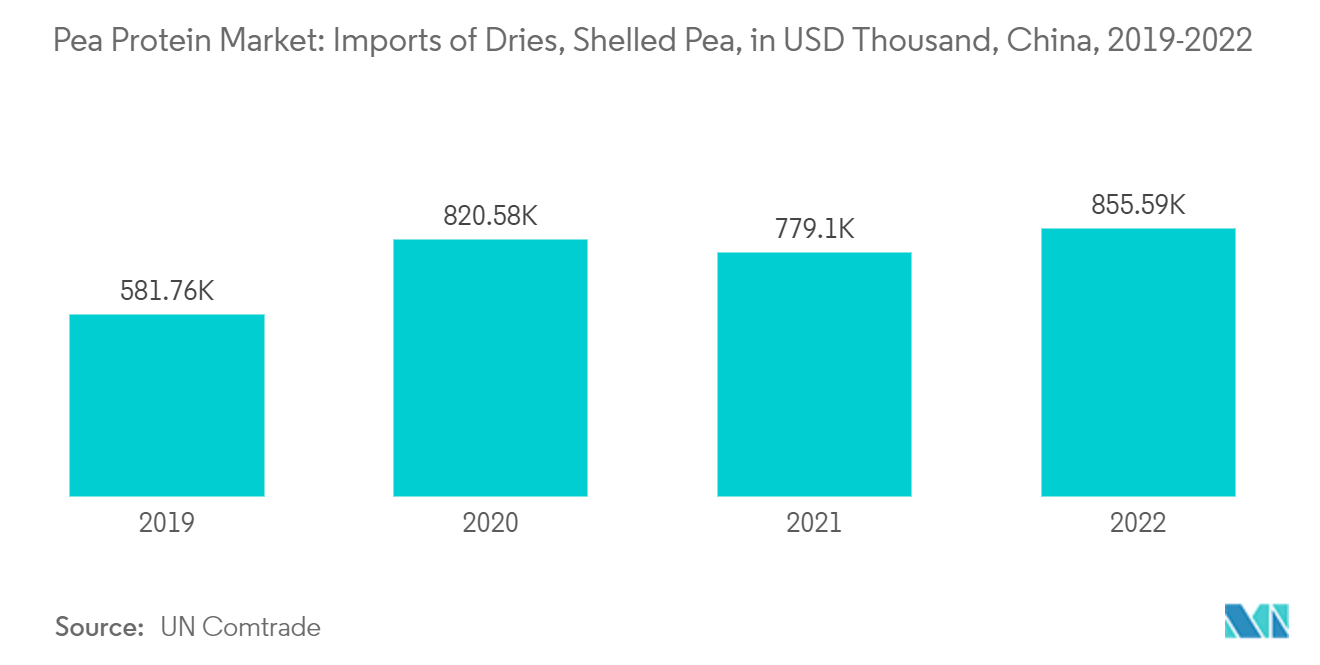

- De manera similar, las proteínas de guisante encuentran sus aplicaciones funcionales en muchas otras industrias alimentarias, aumentando así su demanda en este segmento. Debido a este aumento de las aplicaciones de alimentos y bebidas, la demanda de proteína de guisante está aumentando a un ritmo más alto en el país, y eso puede reflejarse en las crecientes importaciones de guisantes al país. Según UN Comtrade, en 2022, las importaciones de guisantes secos y sin cáscara en China representaron alrededor de 855.591 mil dólares estadounidenses, lo que aumentó de 779.095 mil dólares estadounidenses en comparación con el año anterior.

Descripción general de la industria de proteína de guisante de China

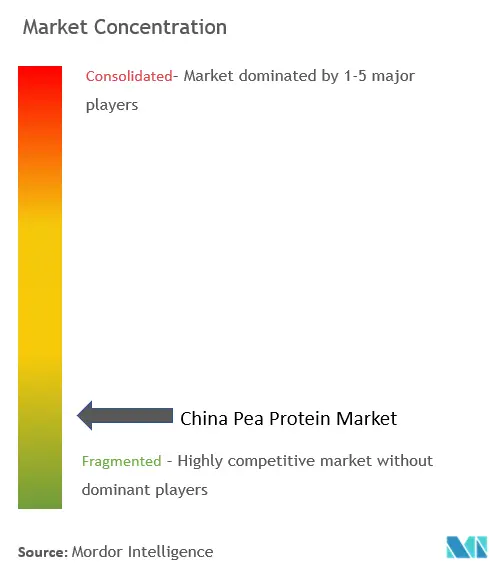

El mercado chino de proteína de guisante está fragmentado y varios actores nacionales e internacionales participan en la cuota de mercado. Los principales actores en este mercado son Archer Daniels Midland Company, International Flavors Fragrances Inc., Ingredion Incorporated, Kerry Group PLC y Yantai Shuangta Food Co. Ltd. La demanda de ingredientes de origen vegetal está creciendo en la región debido a la demanda de los consumidores. La creciente demanda de alimentos veganos y de origen vegetal y los actores del mercado están participando en fusiones y adquisiciones para fortalecer sus carteras e innovar nuevos productos en asociación con otros actores del mercado. Están interesados en invertir en actividades de investigación y desarrollo para innovar con ingredientes de proteína de guisante y emerger como uno de los principales actores del mercado.

Líderes del mercado de proteína de guisante de China

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Kerry Group PLC

-

Yantai Shuangta Food Co. Ltd

-

International Flavours & Fragrances Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteína de guisante de China

- Septiembre de 2022 Ingredion Incorporated, un proveedor líder mundial de soluciones de ingredientes de valor agregado, reforzó la cadena de suministro global de ingredientes sostenibles en el sector de alimentos y bebidas (AB) al inaugurar Shandong South, una instalación de producción de última generación en Shandong, China.

- Septiembre de 2021 ADM anunció un aumento significativo de su inversión en el sector de proteínas de origen vegetal en China. Esta expansión abarcó una variedad de actividades, incluida la realización de experimentos de aplicación, el desarrollo de nuevos productos y el establecimiento de centros de producción de ingredientes.

- Junio de 2021 Shuangta Foods, un proveedor de proteína de guisante con sede en China, reveló planes para aumentar su capacidad de producción de proteína de guisante en una tasa anual del 20% desde su capacidad actual de 70.000 toneladas. Esta expansión representa una parte sustancial de la industria mundial de proteína de guisante, representando entre el 30% y el 40%, y la mayor parte de la capacidad de producción nacional de proteína de guisante, alrededor del 60%, según el comunicado de la compañía.

Segmentación de la industria de proteína de guisante de China

La proteína de guisante es un producto alimenticio y suplemento proteico derivado y extraído de guisantes amarillos y verdes, Pisum sativum.

El mercado chino de proteína de guisante está segmentado por forma y usuario final. Según la forma, el mercado se segmenta en concentrados de proteínas, aislados y proteínas texturizadas/hidrolizadas. Según la aplicación, el mercado se segmenta en piensos para animales, cuidado personal y cosméticos, alimentos y bebidas, y suplementos. El segmento de alimentos y bebidas se subsegmenta además en panadería, bebidas, cereales para el desayuno, condimentos/salsas, confitería, lácteos y productos alternativos a los lácteos, carne/aves/mariscos y productos alternativos a la carne, productos alimenticios RTE/RTC y snacks. Del mismo modo, el segmento de suplementos también se subsegmenta en alimentos para bebés y fórmulas infantiles, nutrición para personas mayores y nutrición médica, y nutrición deportiva/de rendimiento.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y en términos de volumen en toneladas para todos los segmentos antes mencionados.

| Concentrados |

| Aisla |

| Texturizado/Hidrolizado |

| Alimentación animal | |

| Cuidado Personal y Cosmética | |

| Comida y bebidas | Panadería |

| Bebidas | |

| Cereales de desayuno | |

| Condimentos/Salsas | |

| Confitería | |

| Productos lácteos y alternativos a los lácteos | |

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |

| Productos alimenticios RTE/RTC | |

| Aperitivos | |

| Suplementos | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | |

| Nutrición deportiva/rendimiento |

| Forma | Concentrados | |

| Aisla | ||

| Texturizado/Hidrolizado | ||

| Usuario final | Alimentación animal | |

| Cuidado Personal y Cosmética | ||

| Comida y bebidas | Panadería | |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Suplementos | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

Preguntas frecuentes sobre investigación de mercado de proteína de guisante en China

¿Cuál es el tamaño actual del mercado de Proteína de guisante de China?

Se proyecta que el mercado chino de proteína de guisante registre una tasa compuesta anual del 9,25% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado chino Proteína de guisante?

Archer Daniels Midland Company, Ingredion Incorporated, Kerry Group PLC, Yantai Shuangta Food Co. Ltd, International Flavours & Fragrances Inc. son las principales empresas que operan en el mercado chino de proteínas de guisantes.

¿Qué años cubre este mercado de Proteína de guisante de China?

El informe cubre el tamaño histórico del mercado de Proteína de guisante de China para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Proteína de guisante de China para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de proteína de guisante de China

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Proteína de guisante de China en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la proteína de guisante de China incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.