Análisis del mercado de proteínas de la leche de China

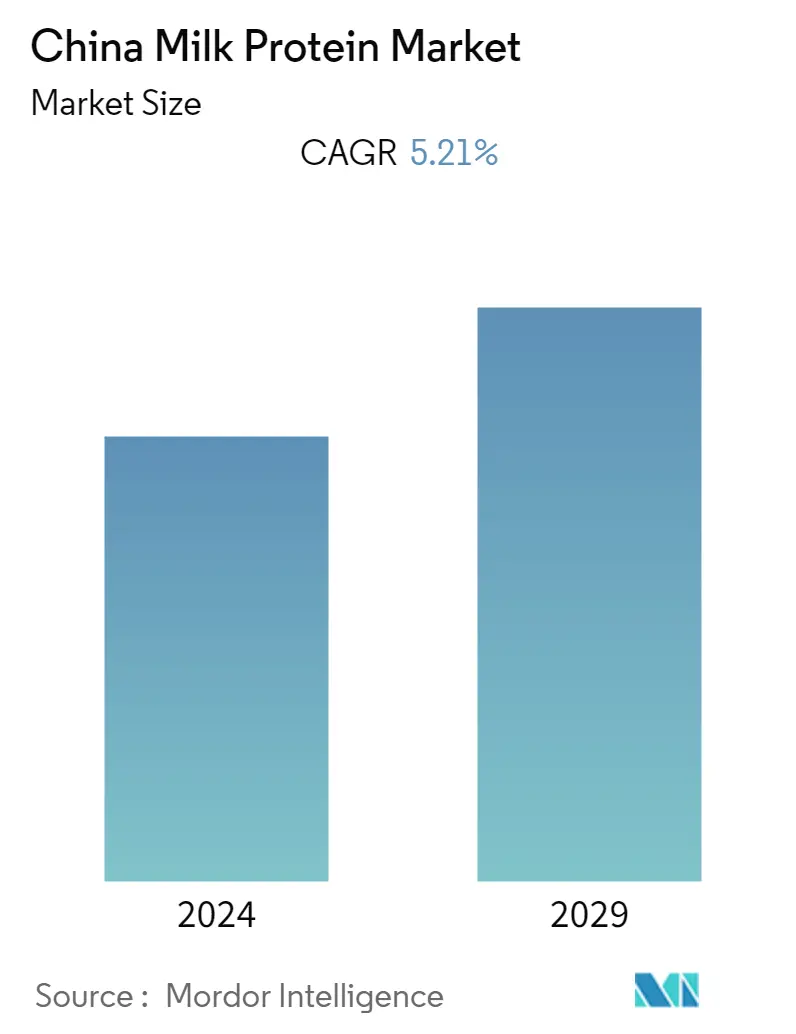

Se espera que el tamaño del mercado chino de proteína de leche crezca de 121,46 millones de dólares en 2023 a 156,58 millones de dólares en 2028, con una tasa compuesta anual del 5,21% durante el período previsto (2023-2028).

- El mercado chino de proteínas lácteas está impulsado principalmente por el creciente sector lácteo y la creciente demanda de los consumidores de productos lácteos convenientes y saludables. Debido a los crecientes problemas de salud, como los trastornos digestivos e intestinales, los consumidores se inclinan por productos lácteos que ayudan a la salud intestinal, lo que respalda el crecimiento del mercado. Además, la demanda de ingredientes de proteínas lácteas por parte de los fabricantes de fórmulas infantiles está aumentando a medida que se toma conciencia de los beneficios de las fórmulas infantiles en todo el país. Las crecientes importaciones en el país pueden reflejar la demanda de fórmula láctea infantil.

- Por ejemplo, según la Organización para la Agricultura y la Alimentación (FAO), en 2022, el volumen de fórmula láctea infantil importada a China ascendió a 280.000 toneladas métricas, frente a las 273.000 toneladas del año anterior.

- Además, debido a su delicioso sabor y su amplia variedad, el yogur se integra fácilmente en la dieta, y los productores de lácteos ponen un fuerte énfasis en promover las ventajas probióticas de sus productos de yogur. Estos factores, combinados con la introducción de ingredientes versátiles por parte de los actores de la industria, no sólo están impulsando la demanda sino también impulsando la expansión del mercado.

- Además, se espera que las nuevas reglas y regulaciones de las autoridades chinas para reformar los requisitos de proteínas para la leche y los productos de leche en polvo formulados diseñados para niños, adultos y personas mayores creen más oportunidades para que los actores del mercado desarrollen leche más innovadora y de buena calidad. ingredientes proteicos.

- En febrero de 2023, la introducción por parte de China de los estándares de nutrientes más estrictos del mundo para las fórmulas infantiles obligó a los fabricantes de fórmulas infantiles a realizar grandes inversiones para volver a fabricar, probar, certificar y volver a registrar sus productos para China antes de realizar potencialmente nuevas campañas de marketing. Se espera además que esta reforma traiga cambios significativos en la industria, y que las marcas nacionales e internacionales más grandes probablemente aumenten su gasto en actividades de investigación y desarrollo, lo que resultará en la introducción de más ingredientes de calidad.

- De manera similar, se espera que los pequeños y medianos actores tengan más oportunidades innovadoras que aprovechar. Sin embargo, se espera que el aumento de la aceptación de proteínas alternativas como las proteínas vegetales entre los consumidores y fabricantes que las consideran una alternativa importante para incorporar en sus productos tenga el potencial de obstaculizar el crecimiento del mercado durante el período previsto.

Tendencias del mercado de proteína de leche de China

Aumento de la demanda de alimentos nutritivos por parte de los consumidores

- La demanda de alimentos nutritivos en China está aumentando en todos los grupos de edad, principalmente de fórmulas alimenticias infantiles, lo que está impulsando el crecimiento del mercado. La comida para bebés contiene esencialmente una nutrición especializada con una composición bien equilibrada destinada a igualar lo más posible a la leche materna.

- Además, estos factores, junto con la creciente preocupación de los padres con respecto a los alimentos infantiles y su contenido de proteína de la leche, están impulsando el crecimiento del mercado. Además, un aumento considerable del número de madres trabajadoras está alimentando aún más la demanda de alimentos nutritivos para lactantes y bebés en el país. Estos factores han llevado a los fabricantes a innovar en sus ingredientes y desarrollar proteínas lácteas más mejoradas y funcionales.

- Además de la creciente demanda de los fabricantes de productos infantiles, la creciente población consciente de los nutrientes y los entusiastas del ejercicio físico están ampliando las capacidades de aplicación de las proteínas de la leche en diversos productos como barras ricas en nutrientes, barras de proteínas, bebidas listas para beber y refrescos. , generando así más oportunidades para los actores del mercado. En consonancia con esto, los fabricantes también se centran en ofrecer ingredientes de proteína de leche que se alineen con las demandas de los consumidores y los fabricantes.

- Por ejemplo, Fonterra ofrece proteínas lácteas como el aislado de proteína de leche 4900 y la barra blanda 1000, entre otras, en el mercado chino bajo su marca SureProtein, afirmando que estos ingredientes permiten una formulación de barra alta en proteínas y baja en azúcar, lo que respalda la flexibilidad de la formulación y una textura estable en el estante de la barra. vida. De manera similar, se afirma que su aislado de proteína de leche 4900 ofrece bajo contenido de lactosa, alto contenido de caseína micelar con estabilidad térmica y un excelente sabor a leche, y encuentra su aplicación en diversos productos alimenticios para bebés.

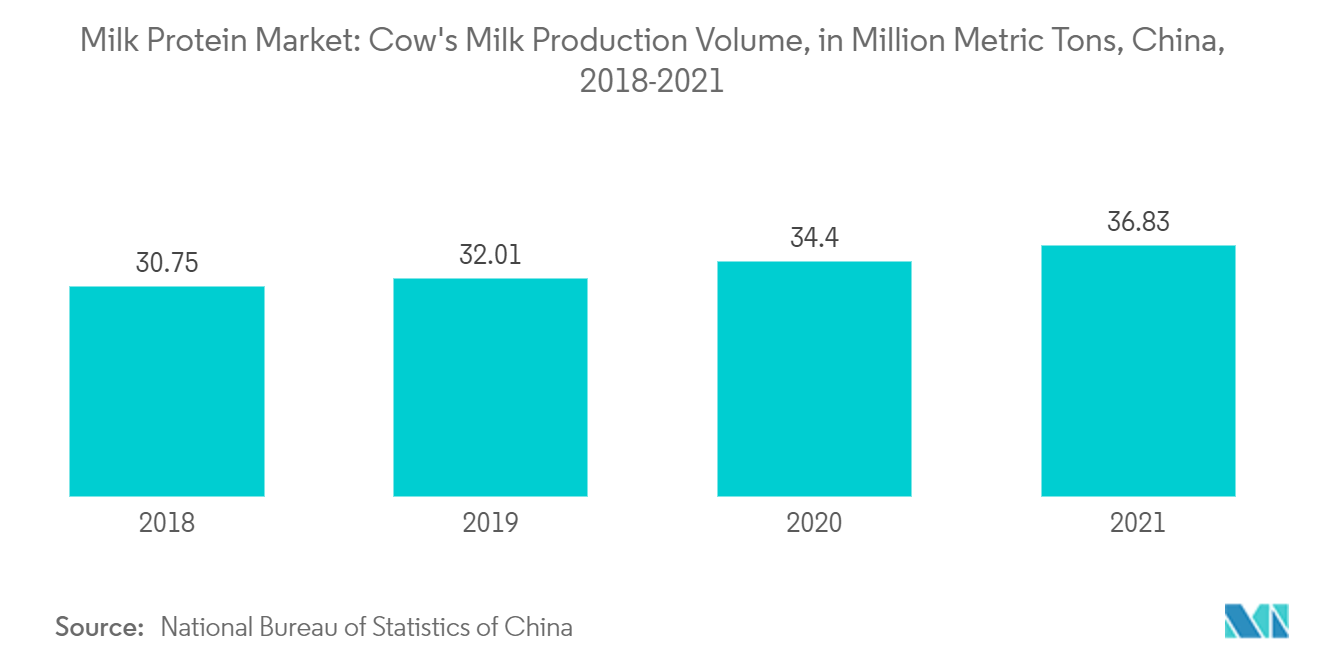

- Además, la creciente producción de leche en el país también está ayudando al mercado y a los actores a crecer y expandirse con bajos costos de producción. Por ejemplo, según la Oficina Nacional de Estadísticas de China, en 2022, China tuvo una producción de alrededor de 39,3 millones de toneladas métricas de leche de vaca, el volumen más alto de los últimos años y también aumentó en comparación con el año anterior en el que la leche de vaca El volumen de producción en el país fue de sólo 36,83 millones de toneladas métricas. Por tanto, la elevada producción de leche en el país está apoyando el crecimiento de los fabricantes de proteínas lácteas.

Los concentrados de proteína de leche son el segmento de más rápido crecimiento en el mercado

- Los concentrados de proteína de leche (MPC) han surgido en las últimas dos décadas como nuevos ingredientes lácteos importantes que se utilizan cada vez más en la formulación de alimentos y bebidas nutricionales en China. Los concentrados de proteína de leche con mayor contenido de proteína se utilizan a menudo en China para mejorar el contenido de proteína de alimentos y bebidas impartiendo un sabor lácteo limpio sin agregar niveles significativos de lactosa y permitiendo a los formuladores de alimentos y bebidas desarrollar productos sin lactosa, evitar defectos en los productos y como el oscurecimiento debido a la reacción de Maillard.

- Además, a menudo vienen con un mayor contenido de proteínas en comparación con otros ingredientes y también tienen un precio más bajo, lo que los hace ideales para que los fabricantes los utilicen en sus aplicaciones. Los fabricantes utilizan concentrados de proteína de leche por sus propiedades nutricionales y funcionales, y la proporción alta en proteínas y baja en lactosa hace que el MPC sea adecuado para bebidas fortificadas con proteínas y alimentos bajos en carbohidratos.

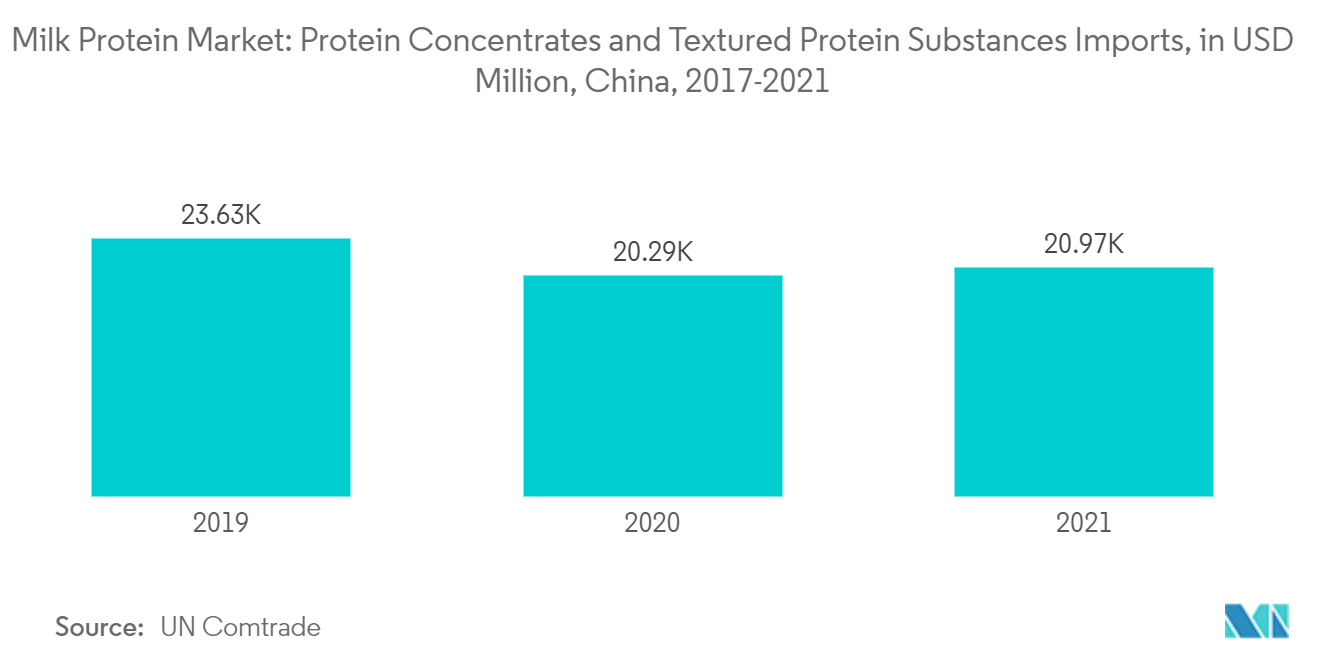

- Debido a esta creciente demanda, las importaciones de concentrado de proteínas en el país han experimentado un aumento en 2021, según Comtrade de la ONU. Por ejemplo, en 2021, las importaciones de concentrados de proteínas y proteínas texturizadas en China representaron alrededor de 20.965 mil dólares, lo que aumentó de 20.289 mil dólares en comparación con el año anterior.

- Además, los concentrados de proteína de leche suelen ser adecuados para una variedad de aplicaciones en productos cultivados como yogur que se puede tomar con cuchara, yogur para beber, mousses de yogur, barras de yogur nutritivas y más, lo que los hace compatibles con muchos de los otros ingredientes de salud y bienestar de la marca para ofrecer Beneficios multifuncionales en muchas ofertas de alimentos y bebidas.

- Estos factores están atrayendo a los fabricantes a preferir los concentrados de proteína láctea a otros tipos de proteínas lácteas, impulsando así el crecimiento del segmento en el país. Además, la tendencia creciente de ingredientes alimentarios orgánicos y de etiqueta limpia está creando más oportunidades en el segmento, lo que permite a los jugadores innovar con sus ingredientes para impulsar aún más el crecimiento.

Descripción general de la industria de proteínas lácteas de China

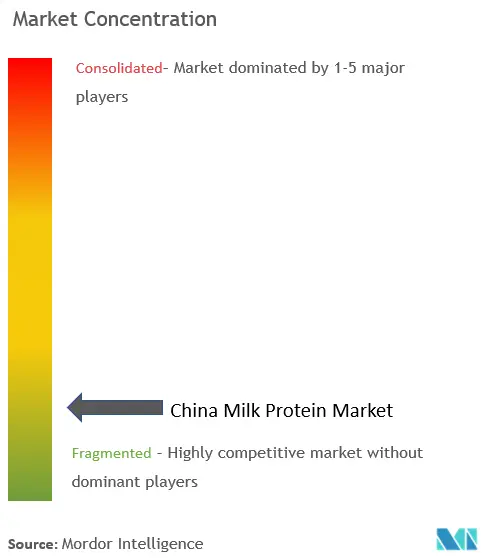

El mercado chino de proteínas lácteas está fragmentado y varios actores nacionales e internacionales participan en la cuota de mercado. Los principales actores en este mercado son Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC y Morinaga Milk Industry Co. Ltd. Varios actores pequeños e internacionales participan en la fabricación y distribución de ingredientes de proteínas lácteas en el país. Además, las empresas participan en ampliaciones de capacidad, asociaciones estratégicas, ampliaciones de cartera de productos y fusiones y adquisiciones para obtener una ventaja competitiva. Están interesados en invertir en actividades de investigación y desarrollo para innovar con ingredientes de proteínas lácteas y emerger como uno de los principales actores del mercado.

Líderes del mercado de proteínas lácteas de China

-

Arla Foods amba

-

Fonterra Co-operative Group Limited

-

Groupe Lactalis

-

Kerry Group PLC

-

Morinaga Milk Industry Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de la leche de China

- Julio de 2022 Arla Foods Ingredients intensificó su enfoque en el mercado chino al presentar una gama de conceptos innovadores de ingredientes basados en proteína de suero. Lo más destacado de sus esfuerzos fue la presentación del queso fundido, una innovadora solución orgánica elaborada a partir de proteínas de leche orgánica Nutrilac. Arla Foods afirma que estas proteínas no sólo facilitan la creación de productos orgánicos sino que también enriquecen el queso con un delicioso sabor suave y lechoso.

- Marzo de 2022 Arla Foods Ingredients reforzó aún más su presencia en el sector orgánico, presentando dos nuevas ofertas para la nutrición temprana y una amplia gama de conceptos de alimentos orgánicos adaptados al mercado chino. Su línea de productos incluía Lacprodan IF-7390 Organic y Premium Lactose Organic, los cuales atrajeron la atención en Food Ingredients China en 2022.

- Febrero de 2021 Arla Foods amba dio un paso importante al lanzar una proteína de mezcla seca pionera diseñada para ayudar a los fabricantes de fórmulas infantiles a reducir los costos de producción y al mismo tiempo mantener estándares inquebrantables de seguridad y calidad. En particular, este ingrediente proteico fue una innovación revolucionaria, formulado específicamente para procesos de mezcla en seco, lo que permitió a los fabricantes reducir el consumo de energía y los gastos de producción.

Segmentación de la industria de proteínas lácteas de China

La proteína de la leche es un tipo de proteína que se deriva de la leche filtrada y se forma a partir de proteínas de suero y caseína.

El mercado chino de proteínas lácteas está segmentado según la forma y el usuario final. Según la forma, el mercado se segmenta en concentrados, hidrolizados y aislados. Por usuarios finales, el mercado se segmenta en piensos, cuidado personal y cosméticos, alimentos y bebidas, y suplementos. El segmento de alimentos y bebidas se subsegmenta además en panadería, bebidas, cereales para el desayuno, condimentos/salsas, lácteos y productos alternativos a los lácteos, productos alimenticios RTE/RTC y snacks. Del mismo modo, el segmento de suplementos también se subsegmenta en alimentos para bebés y fórmulas infantiles, nutrición para personas mayores y nutrición médica, y nutrición deportiva/de rendimiento.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y en términos de volumen en toneladas para todos los segmentos mencionados anteriormente.

| Concentrados |

| hidrolizado |

| Aisla |

| Alimentación animal | |

| Cuidado Personal y Cosmética | |

| Comida y bebidas | Panadería |

| Bebidas | |

| Cereales de desayuno | |

| Condimentos/Salsas | |

| Productos lácteos y alternativos a los lácteos | |

| Productos alimenticios RTE/RTC | |

| Aperitivos | |

| Suplementos | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | |

| Nutrición deportiva/rendimiento |

| Forma | Concentrados | |

| hidrolizado | ||

| Aisla | ||

| Usuario final | Alimentación animal | |

| Cuidado Personal y Cosmética | ||

| Comida y bebidas | Panadería | |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Suplementos | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

Preguntas frecuentes sobre investigación de mercado de proteína de leche de China

¿Cuál es el tamaño actual del mercado de Proteína de leche de China?

Se proyecta que el mercado chino de proteína de leche registrará una tasa compuesta anual del 5,21% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de Proteína de leche de China?

Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC, Morinaga Milk Industry Co. Ltd son las principales empresas que operan en el mercado chino de proteínas lácteas.

¿Qué años cubre este mercado de Proteína de leche de China?

El informe cubre el tamaño histórico del mercado de Proteína de leche de China para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Proteína de leche de China para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de proteínas lácteas de China

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Proteína de leche de China en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Proteína láctea de China incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.