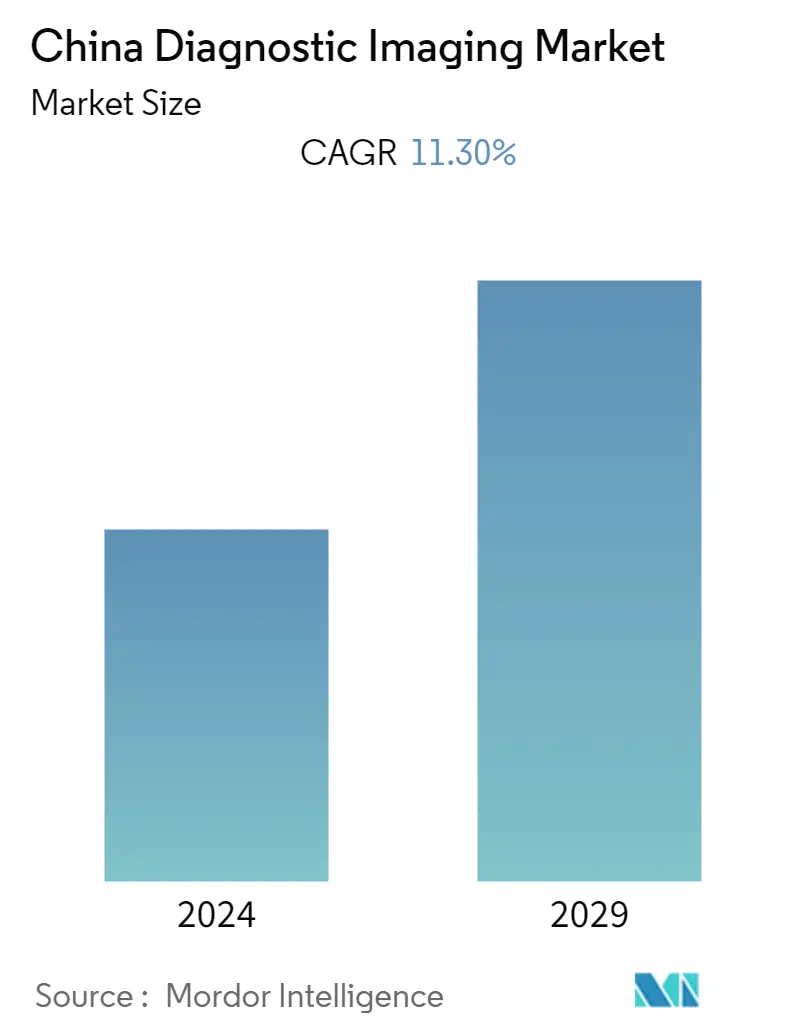

Tamaño del mercado de imágenes de diagnóstico de China

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | 11.30 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de imágenes de diagnóstico de China

Se espera que el mercado de imágenes de diagnóstico de China registre una tasa compuesta anual del 11,3% durante el período previsto (2022-2027). Se espera que el mercado muestre un crecimiento saludable debido a la creciente prevalencia de enfermedades crónicas, la creciente población geriátrica y la mayor adopción de tecnologías avanzadas en imágenes médicas.

Con el aumento de la población geriátrica, el país es testigo de un aumento significativo en el número de pacientes que padecen enfermedades crónicas.

Según un artículo titulado 'El envejecimiento de la población de China la situación actual y las perspectivas' publicado en abril de 2020, tanto cuantitativa como estructuralmente, la población de China está envejeciendo rápidamente. Cada año se suman a la población unos 6,2 millones de personas mayores de 60 años. Según esta definición de personas mayores, 280 millones de personas se considerarán ancianas en China para 2025. Dado que la población envejecida es más propensa a enfermedades crónicas como enfermedades cardiovasculares, cáncer, respiratorias y neurológicas, lo que impulsará el mercado durante el período previsto.

De ahí que se vea que la mayoría de la población de edad avanzada utiliza técnicas de diagnóstico por imágenes, en comparación con las personas más jóvenes. Por lo tanto, se espera que la creciente población geriátrica aumente la demanda del mercado de diagnóstico por imágenes.

También se han realizado muchos avances en el campo que están acelerando la velocidad para capturar imágenes de diagnóstico de alta calidad, capturando imágenes en el lugar y momento correctos, para ayudar a brindar una mejor atención al paciente a menor costo, automatizando así el flujo de trabajo y actuando como uno de los principales impulsores del mercado.

Tendencias del mercado de imágenes de diagnóstico de China

Se espera que el segmento de oncología tenga una importante participación de mercado en el mercado de imágenes de diagnóstico de China

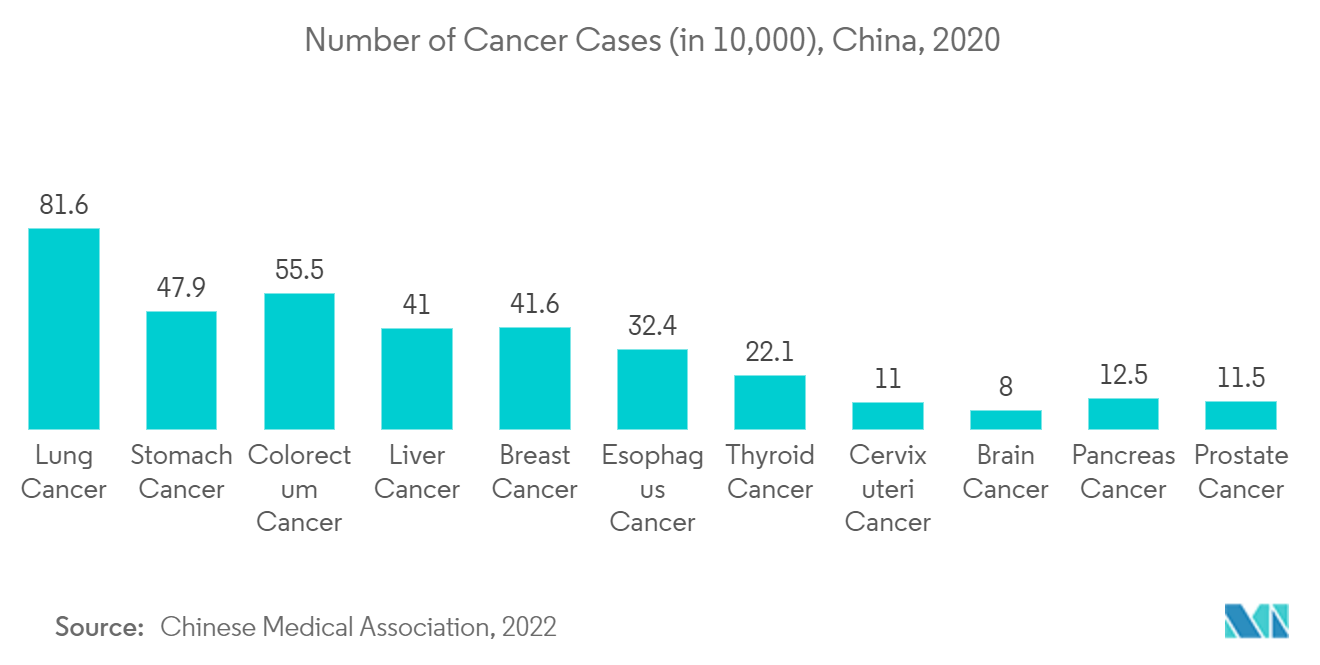

La incidencia y la mortalidad por cáncer han ido aumentando en China desde hace mucho tiempo, convirtiéndose así en la principal causa de muerte en este país. Según un artículo titulado 'Comparación de la incidencia y la mortalidad del cáncer entre China y los Estados Unidos' publicado en diciembre de 2021, en 2020, hay 4,6 millones de casos nuevos en China y la tasa de mortalidad estandarizada por edad (ASMR) del cáncer en China es 129,4 por 100.000.

De manera similar, según un artículo titulado 'Estadísticas de cáncer en China y Estados Unidos, 2022 perfiles, tendencias y determinantes' publicado en febrero de 2022, se espera que aproximadamente 4.820.000 personas tengan un nuevo diagnóstico de cáncer y que 3.210.000 personas mueran. del cáncer en China en 2022.

Además, China está intentando abordar su carga de cáncer en constante aumento. Sin embargo, enfrenta numerosos obstáculos nuevos para la prevención del cáncer debido al creciente envejecimiento de la población y el impacto acumulativo de la exposición a factores de riesgo. Se podrían comparar los perfiles, tendencias y factores del cáncer en China y Estados Unidos para ayudar a China con sus iniciativas y políticas de prevención del cáncer.

La creciente carga también es atribuible al crecimiento y envejecimiento de la población y a los cambios sociodemográficos. Por lo tanto, se espera que la creciente prevalencia de varios tipos de cáncer en China y la creciente necesidad de un diagnóstico rentable utilizando técnicas avanzadas de imágenes del cáncer impulsen el mercado.

Descripción general de la industria de diagnóstico por imágenes de China

El mercado chino de imágenes de diagnóstico está moderadamente consolidado como competitivo. El mercado está fragmentado y competitivo y consta de varios actores importantes. En términos de cuota de mercado, algunos de los principales actores dominan actualmente el mercado. Algunas de las empresas que actualmente dominan el mercado son Canon Medical Systems Corporation, Carestream Health Inc., Fujifilm Holding, GE Healthcare (GE Company), Hitachi Medical Systems y Hologic Corporation.

Líderes del mercado de imágenes de diagnóstico de China

-

Carestream Health Inc.

-

Fujifilm Holding

-

GE Healthcare (GE Company)

-

Hitachi Medical Systems

-

Hologic Corporation

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe del mercado de imágenes de diagnóstico de China índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos de estudio y definición de mercado

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Visión general del mercado

-

4.2 Indicadores de mercado

-

4.2.1 Aumento de la prevalencia de enfermedades crónicas

-

4.2.2 Creciente población geriátrica

-

4.2.3 Mayor adopción de tecnologías avanzadas en imágenes médicas

-

-

4.3 Restricciones del mercado

-

4.3.1 Altos costos asociados con los dispositivos

-

4.3.2 Efectos secundarios de los procedimientos de diagnóstico por imágenes

-

-

4.4 Análisis de las cinco fuerzas de Porter

-

4.4.1 Amenaza de nuevos participantes

-

4.4.2 Poder de negociación de los compradores/consumidores

-

4.4.3 El poder de negociacion de los proveedores

-

4.4.4 Amenaza de productos sustitutos

-

4.4.5 La intensidad de la rivalidad competitiva

-

-

-

5. SEGMENTACIÓN DE MERCADO

-

5.1 Por modalidad

-

5.1.1 resonancia magnética

-

5.1.1.1 Sistemas de resonancia magnética de campo medio y bajo (menos de 1,5 T)

-

5.1.1.2 Sistemas de resonancia magnética de alto campo (1,5-3 T)

-

5.1.1.3 Sistemas de resonancia magnética de campo muy alto y ultra alto (3T y más)

-

-

5.1.2 Tomografía computarizada

-

5.1.2.1 Escáneres de gama baja (~16 cortes)

-

5.1.2.2 Escáneres de rango medio (~64 cortes)

-

5.1.2.3 Escáneres de alta gama (128 cortes y más)

-

-

5.1.3 Ultrasonido

-

5.1.3.1 Ultrasonido 2D

-

5.1.3.2 Ultrasonido 3D

-

5.1.3.3 Otros

-

-

5.1.4 Radiografía

-

5.1.4.1 Sistemas analógicos

-

5.1.4.2 Sistemas digitales

-

-

5.1.5 Imágenes nucleares

-

5.1.5.1 Tomografía por emisión de positrones (PET)

-

5.1.5.2 Tomografía computarizada por emisión de fotón único (SPECT)

-

-

5.1.6 Fluoroscopia

-

5.1.7 Mamografía

-

-

5.2 Por aplicación

-

5.2.1 Cardiología

-

5.2.2 Oncología

-

5.2.3 Neurología

-

5.2.4 Ortopedía

-

5.2.5 Gastroenterología

-

5.2.6 Ginecología

-

5.2.7 Otras aplicaciones

-

-

5.3 Por usuario final

-

5.3.1 hospitales

-

5.3.2 Centros de Diagnóstico

-

5.3.3 Otros usuarios finales

-

-

-

6. PANORAMA COMPETITIVO

-

6.1 Perfiles de empresa

-

6.1.1 Canon Medical Systems Corporation

-

6.1.2 Carestream Health Inc.

-

6.1.3 Fujifilm Holding

-

6.1.4 GE Healthcare (GE Company)

-

6.1.5 Hitachi Medical Systems

-

6.1.6 Hologic Corporation

-

6.1.7 Philips Healthcare

-

6.1.8 Shimadzu Medical

-

6.1.9 Siemens Healthcare

-

-

-

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de imágenes de diagnóstico de China

Según el alcance del informe, el diagnóstico por imágenes captura imágenes de la estructura interna del cuerpo humano utilizando radiación electromagnética para un diagnóstico preciso. Existen varios tipos de imágenes médicas, siendo los más comunes los escáneres de tomografía computarizada, los sistemas de resonancia magnética, etc. El mercado de imágenes de diagnóstico de China está segmentado por modalidad, aplicación, usuario final y geografía. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por modalidad | ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

|

| Por aplicación | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de imágenes de diagnóstico en China

¿Cuál es el tamaño actual del mercado de Imágenes de diagnóstico de China?

Se proyecta que el mercado de imágenes de diagnóstico de China registrará una tasa compuesta anual del 11,30% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Imágenes de diagnóstico de China?

Carestream Health Inc., Fujifilm Holding, GE Healthcare (GE Company), Hitachi Medical Systems, Hologic Corporation son las principales empresas que operan en el mercado de diagnóstico por imágenes de China.

¿Qué años cubre este mercado de Imágenes de diagnóstico de China?

El informe cubre el tamaño histórico del mercado de Imágenes de diagnóstico de China para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Imágenes de diagnóstico de China para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria china de imágenes médicas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de imágenes médicas en China en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de imágenes médicas chinas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.