Tamaño del mercado de proteínas animales de China

|

|

Período de Estudio | 2017 - 2029 |

|

|

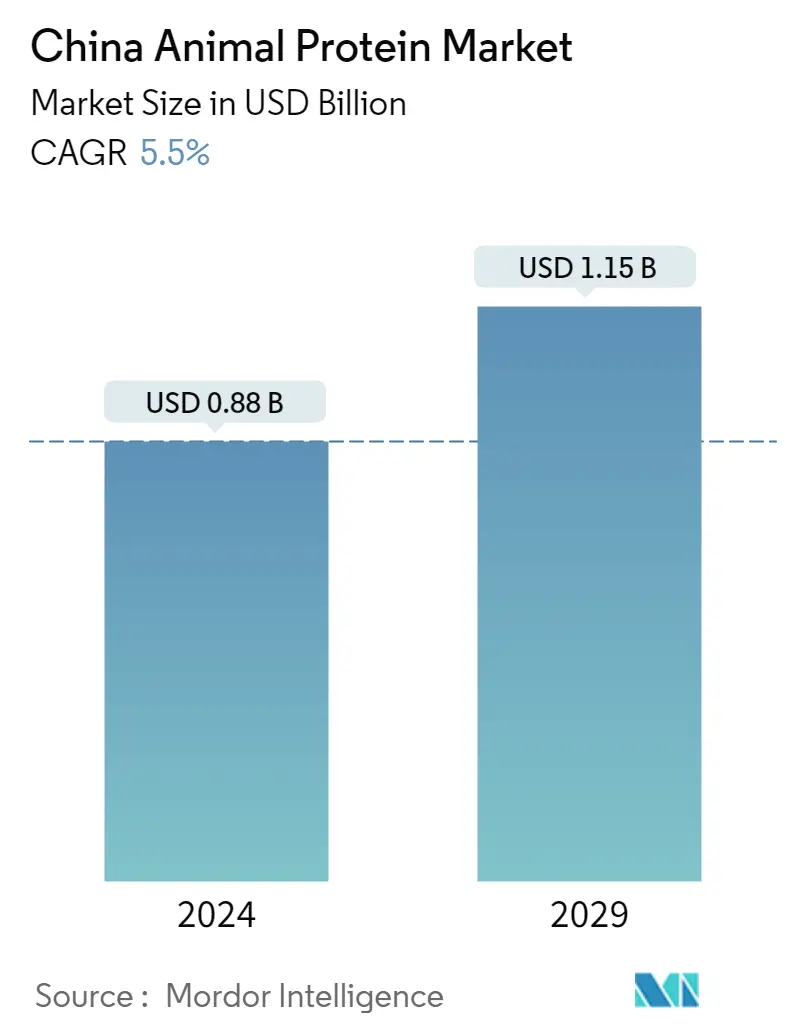

Tamaño del Mercado (2024) | 0.91 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 1.21 Mil millones de dólares |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR (2024 - 2029) | 5.50 % |

|

|

De mayor crecimiento por usuario final | Cuidado Personal y Cosmética |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas animales de China

El tamaño del mercado chino de proteína animal se estima en 880 millones de dólares en 2024 y se espera que alcance los 1,150 millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,5% durante el período previsto (2024-2029).

La demanda de productos con infusión de proteínas lidera el dominio del sector de alimentos y bebidas en el país

- La proteína animal tiene importantes aplicaciones en la industria china de alimentos y bebidas. El segmento de bebidas representó una participación importante del mercado general, con el 27% del volumen en 2022, seguido por el segmento de snacks, que representó una participación en volumen del 20,52% en 2022. Es probable que el segmento de alimentos y bebidas supere a otros solicitudes en términos de volumen, registrando una CAGR esperada del 5,06% durante el período previsto (2023-2029). Esta situación se atribuye al aumento de los ingresos disponibles de los consumidores. En 2021, un hogar promedio en China gastó aproximadamente 98,67 dólares per cápita en la compra de refrigerios y bebidas al año.

- El mayor consumo de proteína de suero en los subsegmentos de snacks y bebidas contribuyó a su enorme participación de mercado. Muchas empresas están trabajando activamente para ganar mayores cuotas de mercado. Nutritional Growth Solutions Ltd (NGS) está desarrollando bebidas con infusión de proteínas para aprovechar el mercado en crecimiento. En 2020, la empresa lanzó un batido Healthy Height Whey Protein, especialmente elaborado para niños. En octubre de 2020, Chinaprotein Bar Ffit8 registró el mayor valor de ventas de sus barras proteicas, con 2,74 millones de dólares. La empresa añade hidrolizado de proteína de suero a sus productos. El WPH agregado ayuda a la rápida absorción de aminoácidos en el cuerpo.

- Los suplementos y los piensos para animales son las otras industrias de usuarios finales importantes de proteínas animales y ocupan cuotas destacadas en el mercado. En términos de crecimiento, el segmento de cosmética y cuidado personal superó a otros segmentos. Se espera que registre una tasa compuesta anual del 8,59% en términos de valor durante el período previsto. En 2020, el sector poseía menos del 1% del volumen y valor del mercado. Se espera que la creciente demanda de productos de belleza premium con ingredientes identificables impulse el mercado.

Tendencias del mercado de proteína animal de China

- El aumento de la población infantil y la reducción de la lactancia materna impulsan en gran medida el segmento

- El subsector de la pastelería está en auge

- Las bebidas funcionales y saludables impulsan el crecimiento segmentario

- Los cereales para el desayuno pueden apuntar al sector de alimentos procesados para llevar

- La combinación de distintas estrategias de crecimiento está impulsando la industria.

- La economía intensiva impulsa las ventas de chocolate premium

- La leche de origen vegetal impulsa con fuerza el segmento

- Envejecimiento de la población para apoyar el crecimiento del mercado

- El alto volumen de consumo de carne en China está impulsando el sector

- Las empresas multinacionales tienen mucho espacio para crecer

- Los snacks salados son tendencia actual en el mercado

- La creciente participación en la actividad deportiva impulsa el crecimiento

- Técnicas innovadoras y experiencia están impulsando la industria

- El segmento de cosméticos impacta el crecimiento del mercado.

Descripción general de la industria de proteínas animales de China

El mercado chino de proteínas animales está fragmentado las cinco principales empresas ocupan el 30,74%. Los principales actores en este mercado son Arla Foods AmbA, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteínas animales de China

Arla Foods AmbA

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Other important companies include FoodChem International Corporation, Gansu Hua'an Biotechnology Group, Koninklijke FrieslandCampina NV, Linxia Huaan Biological Products Co. Ltd, Luohe Wulong Gelatin Co. Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas animales de China

- Marzo de 2021 Arla Foods Ingredients lanzó Lacprodan ISO.Clear, un aislado de proteína de suero desarrollado para fortificar bebidas funcionales sin turbidez, granulación ni mal sabor. Tiene un contenido de proteína del 90 %, ofrece una alta estabilidad al calor y es transparente en solución, lo que lo hace adecuado para bebidas pasteurizadas o procesadas UHT.

- Febrero de 2021 Arla Foods Ingredients lanzó un nuevo ingrediente proteico de mezcla seca, Lacprodan® Premium ALPHA-10, rico en alfa-lactoalbúmina, ideal para utilizar en productos de fórmula infantil. Arla afirma que es el primer ingrediente proteico diseñado para mezcla en seco, un proceso que permite a los fabricantes reducir el uso de energía y los costos de producción.

- Enero de 2021 Rousselot, una marca de Darling Ingredients que produce soluciones a base de colágeno, lanzó un péptido de colágeno marino certificado por el MSC, conocido como Peptan®, en la Conferencia virtual de formulación de belleza y cuidado de la piel en 2021. Este ingrediente proviene de 100% silvestres. Pescado blanco marino capturado, certificado por el Marine Stewardship Council (MSC), y se utiliza principalmente en nutricosméticos y suplementos dietéticos de primera calidad. El ingrediente se produce en las instalaciones de Rousselot en Francia, pero está disponible en todo el mundo. El principal factor impulsor de este lanzamiento es el creciente desarrollo de productos con colágeno procedente de peces marinos capturados en el medio silvestre y la creciente demanda de productos de belleza y suplementos dietéticos a base de colágeno de pescado.

Informe del mercado de proteína animal de China índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

-

3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

-

3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

-

3.3 Tendencias de producción

- 3.3.1 Animal

-

3.4 Marco normativo

- 3.4.1 Porcelana

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

4.1 Tipo de proteína

- 4.1.1 Caseína y caseinatos

- 4.1.2 colágeno

- 4.1.3 Proteína de huevo

- 4.1.4 Gelatina

- 4.1.5 Proteína de insectos

- 4.1.6 Proteína láctea

- 4.1.7 Proteína de suero

- 4.1.8 Otra proteína animal

-

4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Productos alimenticios RTE/RTC

- 4.2.2.1.8 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

-

5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Arla Foods AmbA

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 FoodChem International Corporation

- 5.4.5 Gansu Hua'an Biotechnology Group

- 5.4.6 Glanbia PLC

- 5.4.7 Kerry Group PLC

- 5.4.8 Koninklijke FrieslandCampina NV

- 5.4.9 Linxia Huaan Biological Products Co. Ltd

- 5.4.10 Luohe Wulong Gelatin Co. Ltd

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

-

7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas animales de China

La caseína y los caseinatos, el colágeno, la proteína de huevo, la gelatina, la proteína de insectos, la proteína de la leche y la proteína de suero están cubiertos como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- La proteína animal tiene importantes aplicaciones en la industria china de alimentos y bebidas. El segmento de bebidas representó una participación importante del mercado general, con el 27% del volumen en 2022, seguido por el segmento de snacks, que representó una participación en volumen del 20,52% en 2022. Es probable que el segmento de alimentos y bebidas supere a otros solicitudes en términos de volumen, registrando una CAGR esperada del 5,06% durante el período previsto (2023-2029). Esta situación se atribuye al aumento de los ingresos disponibles de los consumidores. En 2021, un hogar promedio en China gastó aproximadamente 98,67 dólares per cápita en la compra de refrigerios y bebidas al año.

- El mayor consumo de proteína de suero en los subsegmentos de snacks y bebidas contribuyó a su enorme participación de mercado. Muchas empresas están trabajando activamente para ganar mayores cuotas de mercado. Nutritional Growth Solutions Ltd (NGS) está desarrollando bebidas con infusión de proteínas para aprovechar el mercado en crecimiento. En 2020, la empresa lanzó un batido Healthy Height Whey Protein, especialmente elaborado para niños. En octubre de 2020, Chinaprotein Bar Ffit8 registró el mayor valor de ventas de sus barras proteicas, con 2,74 millones de dólares. La empresa añade hidrolizado de proteína de suero a sus productos. El WPH agregado ayuda a la rápida absorción de aminoácidos en el cuerpo.

- Los suplementos y los piensos para animales son las otras industrias de usuarios finales importantes de proteínas animales y ocupan cuotas destacadas en el mercado. En términos de crecimiento, el segmento de cosmética y cuidado personal superó a otros segmentos. Se espera que registre una tasa compuesta anual del 8,59% en términos de valor durante el período previsto. En 2020, el sector poseía menos del 1% del volumen y valor del mercado. Se espera que la creciente demanda de productos de belleza premium con ingredientes identificables impulse el mercado.

| Caseína y caseinatos |

| colágeno |

| Proteína de huevo |

| Gelatina |

| Proteína de insectos |

| Proteína láctea |

| Proteína de suero |

| Otra proteína animal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Tipo de proteína | Caseína y caseinatos | ||

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.