Análisis del mercado de sustrato cerámico

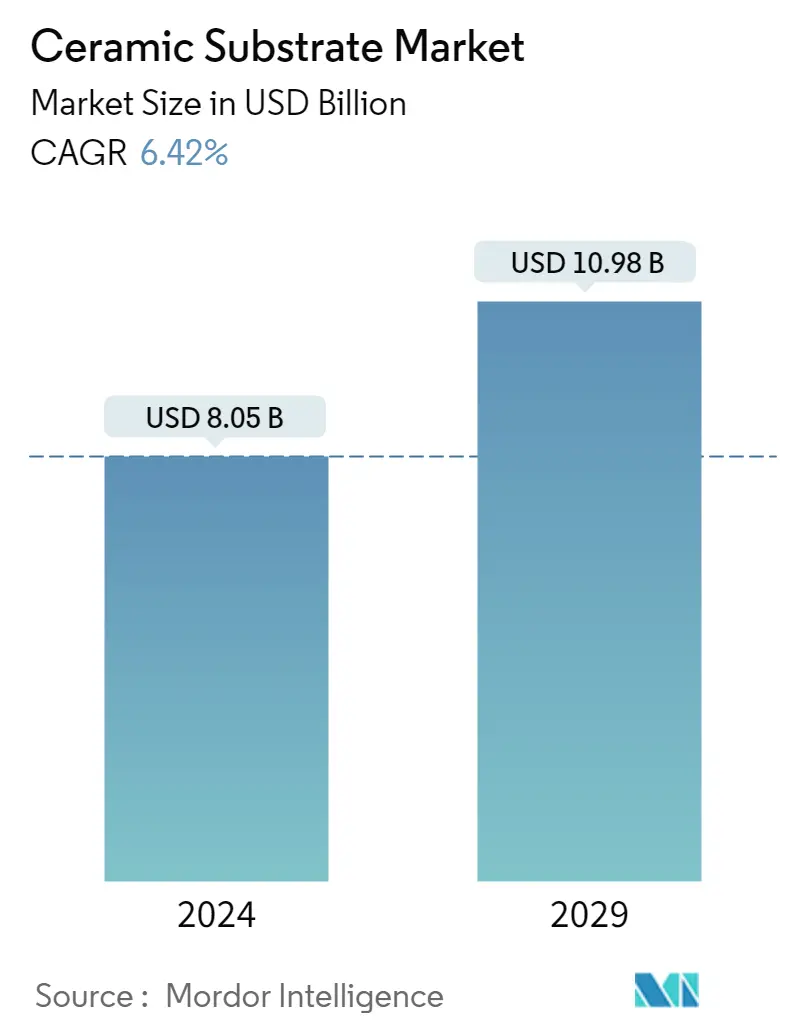

El tamaño del mercado de sustrato cerámico se estima en 8,05 mil millones de dólares en 2024 y se espera que alcance los 10,98 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,42% durante el período previsto (2024-2029).

El mercado de sustratos cerámicos se vio afectado negativamente por COVID-19 en 2020. Sin embargo, después de la pandemia de COVID-19, las industrias se están recuperando rápidamente y se estima que aumentarán en los próximos años, lo que estimulará la demanda del mercado de sustratos cerámicos.

- El principal factor que impulsa el mercado estudiado es la creciente demanda de sustratos cerámicos sobre los metálicos y el aumento en la adopción de sustratos cerámicos en aplicaciones electrónicas.

- Se espera que el alto costo asociado con el uso de sustrato cerámico y propenso a dañarse y necesitar un manejo cuidadoso durante el montaje y las pruebas actúe como una restricción para el mercado de sustrato cerámico durante el período de pronóstico.

- La creciente demanda de la industria médica y las aplicaciones emergentes en la industria automotriz es una oportunidad para el mercado de sustratos cerámicos durante el período de pronóstico.

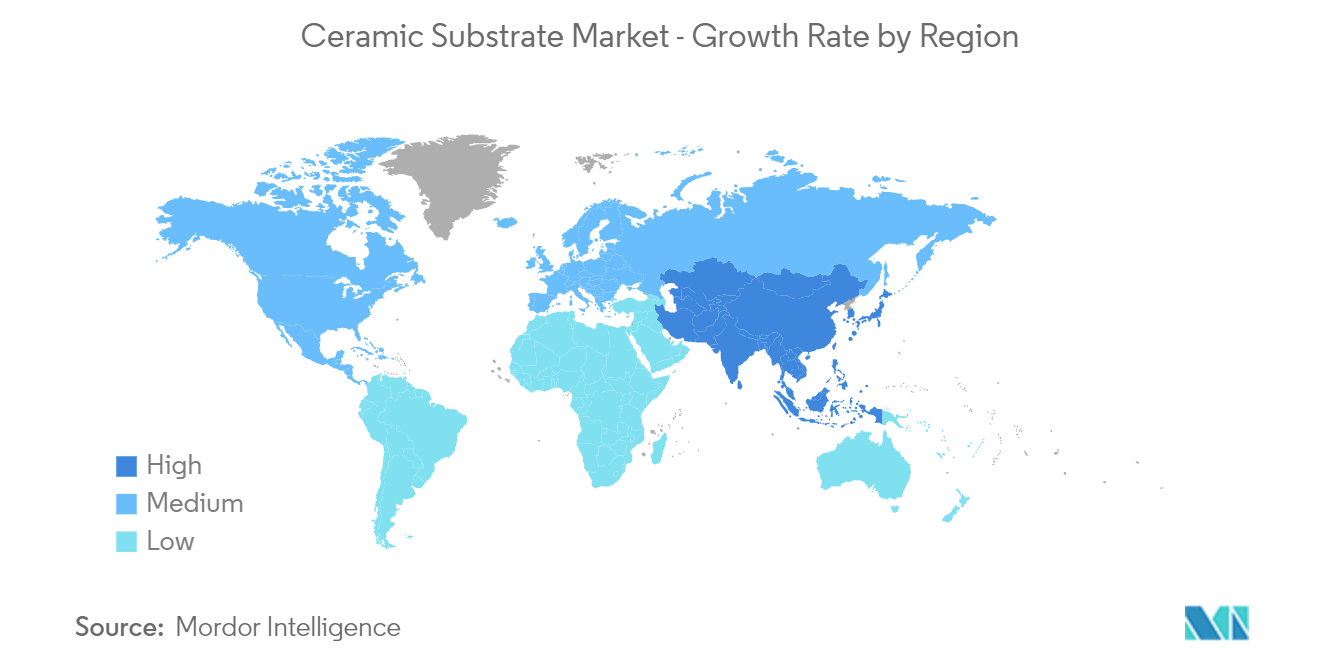

- La región de Asia y el Pacífico representa el mercado más grande y también se espera que sea el mercado de más rápido crecimiento durante el período previsto debido al creciente consumo de países como China, India y Japón.

Tendencias del mercado de sustrato cerámico

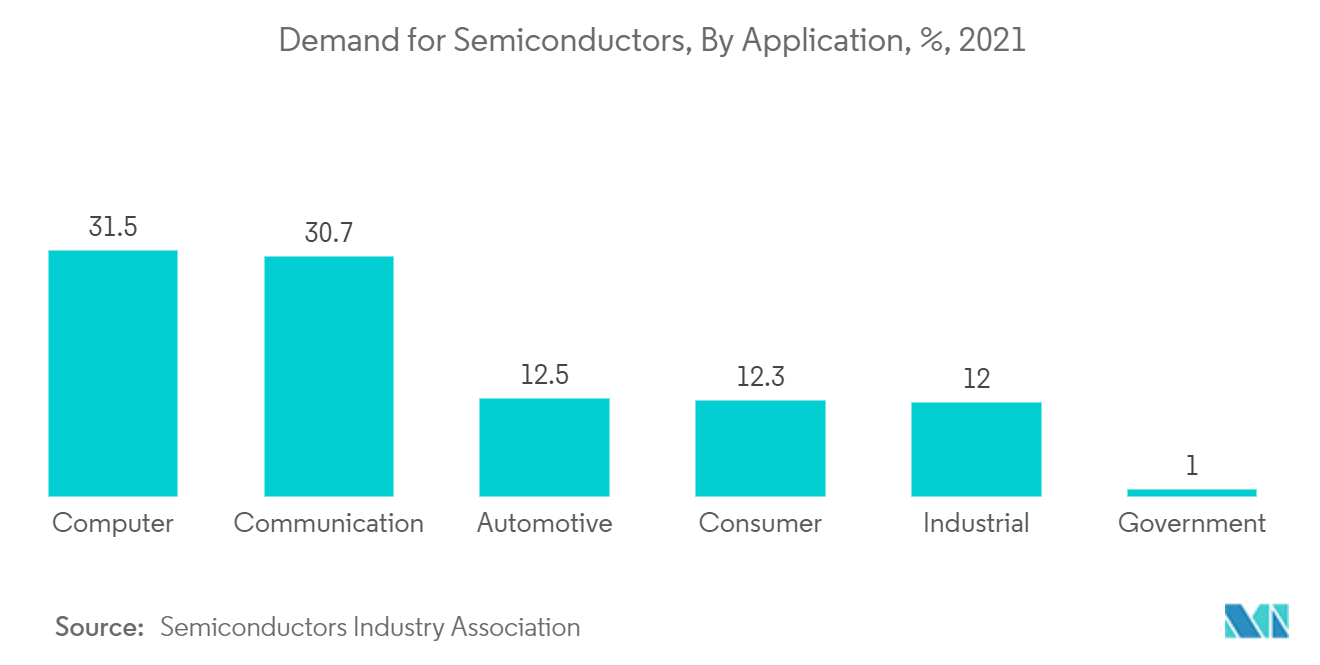

Demanda creciente de la industria de semiconductores

- El sustrato cerámico desempeña un papel importante a la hora de permitir avances en la industria de los semiconductores a través de su papel esencial en la fabricación.

- Los fabricantes de semiconductores utilizan sustratos cerámicos como alúmina, óxido de berilio y nitruro de aluminio. Estos materiales se utilizan en la industria de semiconductores debido a sus propiedades tales como dureza y resistencia al desgaste, resistencia a ácidos y álcalis fuertes a altas temperaturas, buena conductividad térmica, resistividad aparente extremadamente alta, constante dieléctrica muy baja y tangente de pérdida, entre otras.

- La industria mundial de semiconductores está creciendo a un ritmo saludable en los últimos tiempos, debido a la demanda de tecnologías como la conducción autónoma, la inteligencia artificial, etc.

- Según la Asociación de la Industria de Semiconductores (SIA), en 2022, las ventas mundiales de semiconductores alcanzaron los 574.000 millones de dólares, un aumento del 3,3% en comparación con 2021, hasta los 555.900 millones de dólares.

- Según las Estadísticas del Comercio Mundial de Semiconductores (WSTS), en 2022, todas las regiones geográficas exhibieron un crecimiento de dos dígitos en el comercio de semiconductores. La región de América ha aumentado un 17,0%, Europa un 12,6% y Japón un 10,0%. Sin embargo, el crecimiento de Asia-Pacífico disminuyó un 2,0% en el mismo año.

- Por lo tanto, se espera que la creciente industria de los semiconductores impulse la demanda de sustratos cerámicos en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico represente el mercado más grande y también se prevé que sea la región de más rápido crecimiento para los sustratos cerámicos durante el período previsto.

- Se espera que China se convierta en el mayor mercado de productos electrónicos y semiconductores en los próximos años. Según el Centro de Estrategia Internacional de Industria, Ciencia y Tecnología (ISTI), se prevé que el valor de producción de la industria de semiconductores de Taiwán crezca sustancialmente, debido a la creciente demanda de dispositivos de circuitos integrados (CI) para aplicaciones de inteligencia artificial.

- El gobierno chino ha introducido la política 'Hecho en China 2025' para aumentar la autosuficiencia del país en la producción de circuitos integrados al 70% para 2025.

- Según la Asociación de la Industria de Semiconductores (SIA), en 2022 China dominó el mercado de semiconductores con unas ventas de 180.400 millones de dólares, que disminuyeron en comparación con 2021 en un 6,2%.

- Según la Asociación de Electrónica y Semiconductores de la India, se espera que el mercado de componentes de semiconductores en el país tenga un valor de 32.350 millones de dólares estadounidenses para 2025, lo que representa una tasa compuesta anual del 10,1%. Además, se espera que la actual iniciativa Make in India del gobierno genere inversiones en la industria de semiconductores del país.

- Además, la Asociación de Electrónica y Semiconductores de la India (IESA) firmó un MoU con la Asociación de la Industria de Semiconductores de Singapur (SSIA) para establecer y desarrollar la cooperación comercial y técnica entre las industrias de la electrónica y los semiconductores de ambos países. Se espera que esto dé como resultado el desarrollo de diversas tecnologías innovadoras de fabricación de semiconductores que aumentarían aún más el alcance del consumo de sustrato cerámico en la fabricación de semiconductores en la India.

- Actualmente, Japón tiene alrededor de 30 industrias de fabricación de semiconductores, que participan en la fabricación de diversos tipos de chips semiconductores. La cadena de suministro de semiconductores de Japón proporciona un tercio de los equipos de fabricación de semiconductores del mundo y más de la mitad de los materiales de la industria.

- Además, países como Filipinas y Corea del Sur también han contribuido al crecimiento del mercado estudiado últimamente.

- Se espera que los factores mencionados anteriormente impulsen aún más la demanda del mercado de sustratos cerámicos en Asia-Pacífico durante el período de pronóstico.

Descripción general de la industria de sustratos cerámicos

El mercado global de sustratos cerámicos está parcialmente consolidado con la presencia de importantes competidores en el mercado. Las principales empresas del mercado son Corning Incorporated, CoorsTek Inc. TOSHIBA MATERIALS Co. LTD., KYOCERA Corporation y Yokowo co., ltd. entre otros.

Líderes del mercado de sustratos cerámicos

Corning Incorporated

CoorsTek Inc.

Yokowo co., ltd.

KYOCERA Corporation

TOSHIBA MATERIALS Co. LTD.,

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sustratos cerámicos

- En mayo de 2023, CeramTec lanzó Rubalit ZTA, un sustrato cerámico de alto rendimiento que posee propiedades beneficiosas como una resistencia a la flexión de conductividad térmica superior y un alto aislamiento eléctrico. La alúmina endurecida con circonio (ZTA) se puede utilizar en generación de energía y electromovilidad.

- En mayo de 2022, CeramTec presentó el novedoso sustrato de alto rendimiento AIN HP en una feria comercial en Nuremberg PCIM Europe 2022. El nitruro de aluminio (AIN) posee una conductividad térmica superior y es adecuado para su uso en convertidores de potencia de vehículos ferroviarios.

Segmentación de la industria del sustrato cerámico

Los sustratos cerámicos exhiben propiedades térmicas, eléctricas y mecánicas superiores y se utilizan ampliamente en aplicaciones de electrónica de potencia. Son adecuados para varias aplicaciones críticas debido a sus ventajas mecánicas debido al bajo coeficiente de expansión térmica. Estos sustratos protegen a los usuarios del sistema eléctrico ofreciendo una instalación eléctrica robusta. El mercado de sustratos cerámicos está segmentado por tipo, industria de usuario final y geografía. Por tipo, el mercado se segmenta en alúmina, nitruro de aluminio, nitruro de silicio, óxido de berilio y otros. Por industria de usuario final, el mercado se segmenta en electrónica de consumo, aeroespacial y de defensa, automoción, semiconductores, telecomunicaciones y otros. El informe también cubre el tamaño del mercado y las previsiones para el mercado de sustratos cerámicos en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (USD).

| Alúmina |

| Nitruro de aluminio |

| Nitrido de silicona |

| Óxido de berilio |

| Otros |

| Electrónica de consumo |

| Aeroespacial |

| Automotor |

| Semiconductor |

| Telecomunicación |

| Otros |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo | Alúmina | |

| Nitruro de aluminio | ||

| Nitrido de silicona | ||

| Óxido de berilio | ||

| Otros | ||

| Industria del usuario final | Electrónica de consumo | |

| Aeroespacial | ||

| Automotor | ||

| Semiconductor | ||

| Telecomunicación | ||

| Otros | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de sustrato cerámico

¿Qué tamaño tiene el mercado de sustrato cerámico?

Se espera que el tamaño del mercado de sustratos cerámicos alcance los 8,05 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,42% para alcanzar los 10,98 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Sustrato cerámico?

En 2024, se espera que el tamaño del mercado de sustratos cerámicos alcance los 8.050 millones de dólares.

¿Quiénes son los actores clave en el mercado Sustrato cerámico?

Corning Incorporated, CoorsTek Inc., Yokowo co., ltd., KYOCERA Corporation, TOSHIBA MATERIALS Co. LTD., son las principales empresas que operan en el mercado de sustratos cerámicos.

¿Cuál es la región de más rápido crecimiento en el mercado Sustrato cerámico?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Sustrato cerámico?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de sustratos cerámicos.

¿Qué años cubre este mercado de Sustrato cerámico y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de sustratos cerámicos se estimó en 7,56 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Sustrato cerámico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sustrato cerámico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sustratos cerámicos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sustrato cerámico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Sustrato cerámico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.