Análisis del mercado de maquinaria agrícola en América Latina

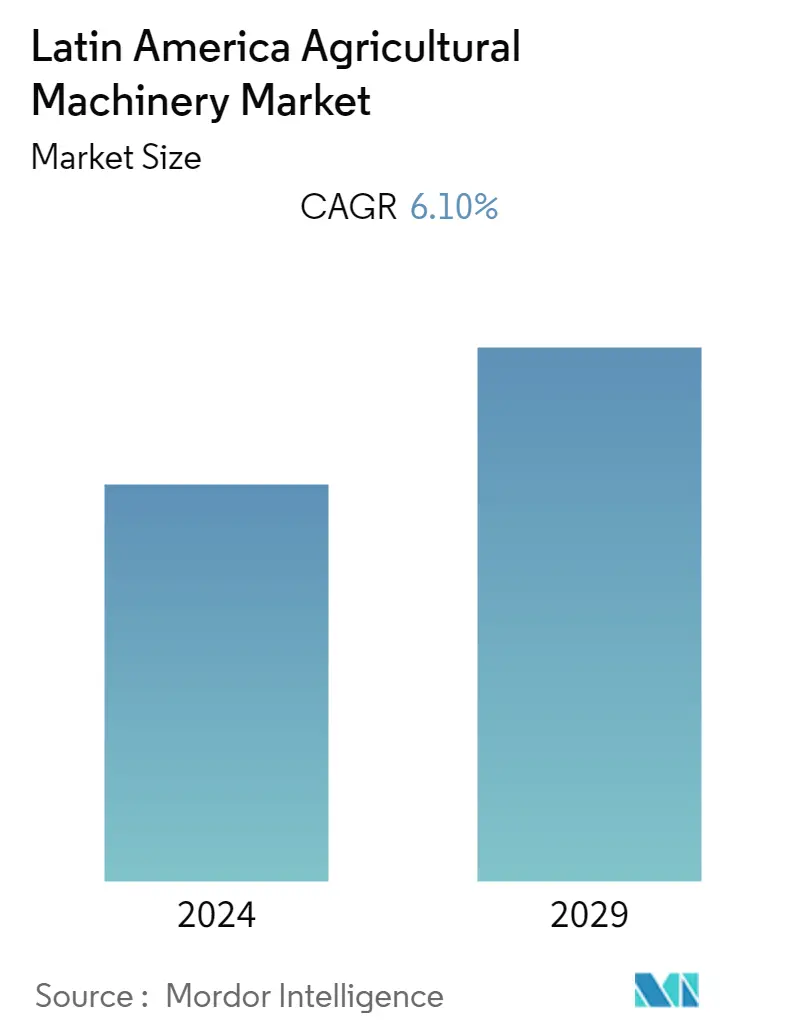

El tamaño del mercado latinoamericano de maquinaria agrícola se estima en 8,70 mil millones de dólares en 2023, y se espera que alcance los 11,70 mil millones de dólares en 2028, creciendo a una tasa compuesta anual del 6,10% durante el período previsto (2023-2028).

- Los agricultores de México, Argentina y Brasil están aceptando la mecanización en sus fincas. Con la creciente demanda de alimentos y la necesidad de producir de manera más eficiente, el uso de maquinaria agrícola se está volviendo más frecuente en muchas partes del mundo.

- El apoyo de los programas de subsidios gubernamentales también es un factor importante en la creciente adopción de la mecanización en la agricultura. Al brindar asistencia financiera a los agricultores que desean comprar maquinaria agrícola, estos programas hacen que sea más accesible para los agricultores adquirir las herramientas que necesitan para mejorar su productividad y eficiencia.

- La superficie cultivada en la región está aumentando y los agricultores han podido generar más ingresos en comparación con años anteriores. Por lo tanto, tienen mayores ingresos prescindibles para invertir en maquinaria y otros insumos agrícolas. El mercado de maquinaria agrícola de América Central y del Sur está dominado por actores del mercado local que están introduciendo nuevas tecnologías para atraer la atención de los agricultores.

- La mecanización agrícola en el sector agrícola de Brasil ha sido más lenta que en otros países. Sin embargo, el uso de tractores y maquinaria de gran tamaño está aumentando gradualmente, particularmente en las regiones Sur y Sudeste, así como en la frontera occidental. La disponibilidad de tractores y otras maquinarias grandes en la región noreste de Brasil es limitada, y esto ha llevado a una dependencia continua del trabajo manual, incluso para las plantaciones de caña de azúcar.

- Estados Unidos es uno de los mayores exportadores de maquinaria agrícola a la región latinoamericana. Sin embargo, recientemente las importaciones de la región de América Central y del Sur disminuyeron debido a la regulación de los impuestos a las importaciones. El desacuerdo comercial entre Estados Unidos y México provocó una disminución de la demanda del país. China y Canadá son los otros dos principales exportadores de maquinaria agrícola a la región.

Tendencias del mercado de maquinaria agrícola en América Latina

Aumento del área cosechada en América Latina

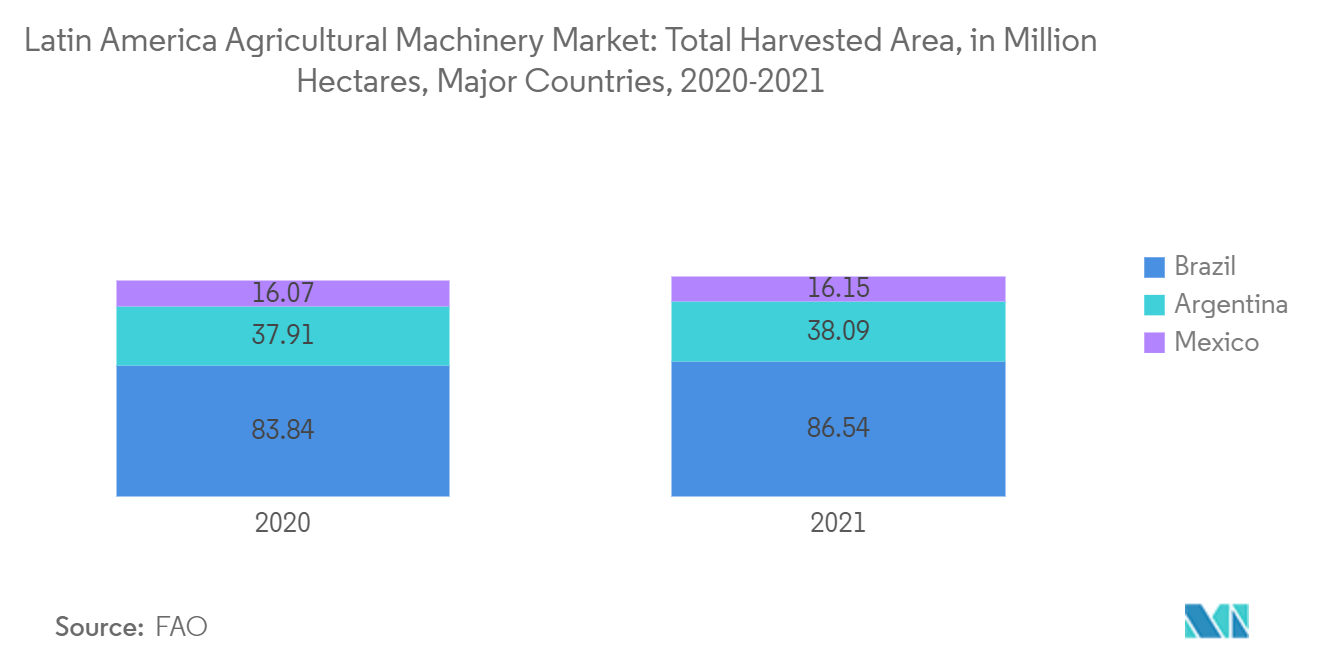

- Según el informe de 2022 de la Organización para la Cooperación y el Desarrollo Económico (OCDE) y la Organización para la Alimentación y la Agricultura (FAO) (OCDE-FAO), se prevé que el uso de tierras de cultivo crecerá un 3%, mientras que la superficie de cultivo cosechada crecerá un 5A%. debido a la creciente prevalencia del sistema de doble cultivo. De esos 7,7 millones de hectáreas cosechadas hasta 2030, el cultivo de maíz y soja aumentará casi un 53% y un 23%, respectivamente. Para 2030, la zona seguirá siendo el principal productor mundial de soja, representando más del 54% de la producción mundial.

- Se espera que los rendimientos promedio aumenten en los próximos diez años alrededor del 10% para la mayoría de los principales productos básicos y representarán una parte sustancial del crecimiento de la producción. Ha habido un aumento significativo de las tierras agrícolas cultivadas en Argentina, Brasil y México. La región de las Pampas tiene más de dos tercios de las tierras agrícolas argentinas, y el tamaño promedio de las tierras cultivadas en la región fue de 533 hectáreas en 2021. Los agricultores generalmente poseen entre el 10% y el 15% de la tierra, y el resto de la tierra es arrendado anualmente.

- Las explotaciones familiares tienen alrededor del 84% de participación en el sector agrícola brasileño, mientras que el 16% restante comprende explotaciones no familiares. Las explotaciones más pequeñas dominan más del 90% de las tierras agrícolas de México. Por lo tanto, el tamaño promedio de las fincas en México puede estimarse en alrededor de 25 hectáreas, debido al aumento en el número de pequeñas fincas de menos de 5 hectáreas y de grandes fincas de más de 100 hectáreas.

- Según la FAO, en 2021 la superficie cosechada para Brasil, Argentina y México se observó en 86,54 hectáreas, 38,09 hectáreas y 16,15 hectáreas, respectivamente. Este aumento en la superficie cosechada muestra que habría más necesidades de maquinaria agrícola en la región e impulsa el mercado durante el período de pronóstico.

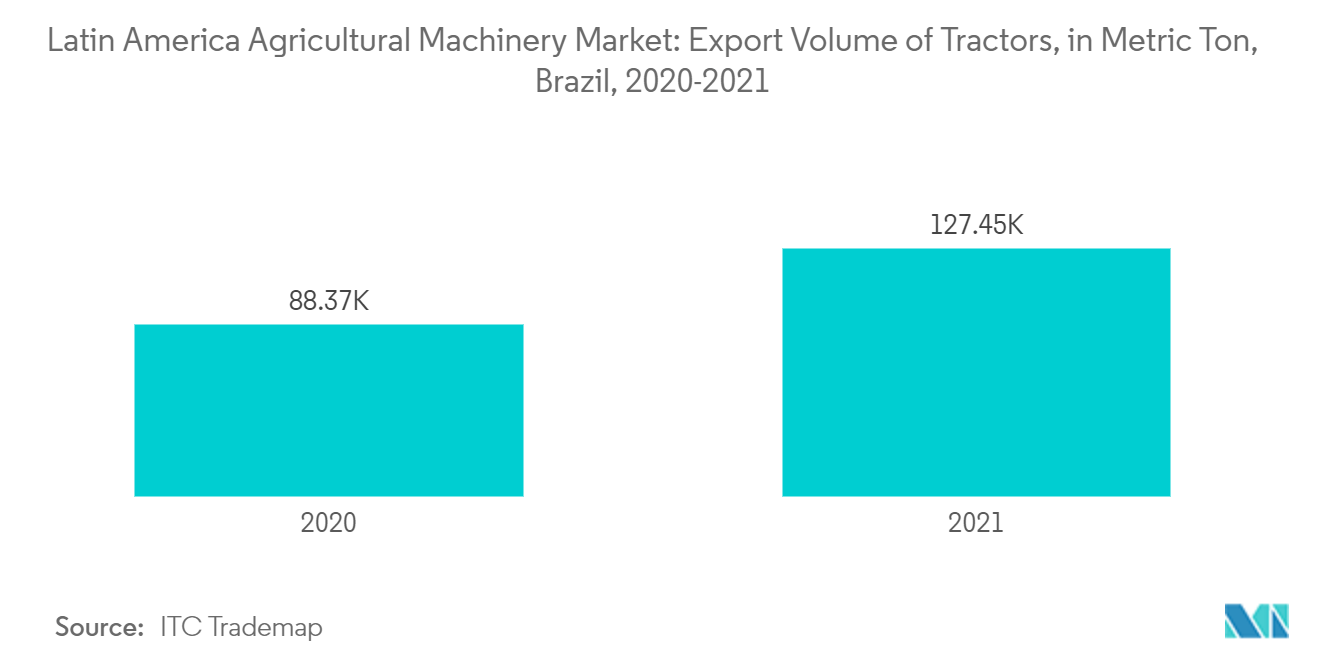

Los tractores brasileños dominan el mercado

- El uso de tractores supuso un cambio importante en la mecanización agrícola del país. La introducción de los tractores como fuente de energía brinda la posibilidad de cubrir grandes superficies agrícolas en cortos períodos. Debido al aumento significativo de los cultivos en hileras y hortícolas, el uso de tractores está aumentando.

- Los proveedores internacionales que comenzaron a invertir en América Latina también aportaron su experiencia al campo de los equipos agrícolas. Estos actores utilizan su presencia y capacidades globales para invertir en investigación y desarrollo para innovar las actividades agrícolas tradicionales. Las tecnologías y productos agrícolas innovadores ayudan a los agricultores a aumentar el rendimiento de la misma superficie de tierra.

- Además, el gobierno brasileño publicó el Plan de Cultivos para la temporada 2022-2023. Este proyecto de ley permite a los pequeños agricultores obtener crédito para comprar maquinaria agrícola, incluidos tractores, a una tasa de interés anual del 5%. Por lo tanto, se prevé que los avances en la tecnología agrícola y la mecanización de los sistemas de producción de cultivos importantes como la soja aumenten el crecimiento del mercado en el período previsto.

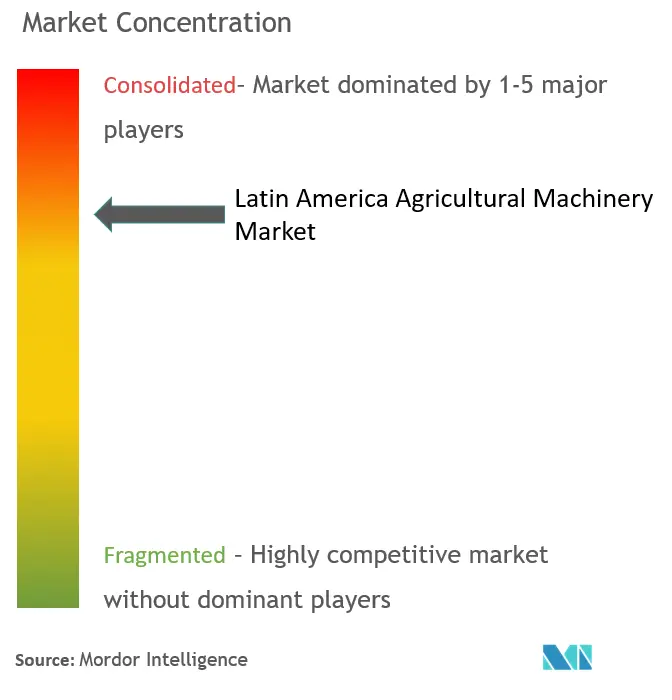

Descripción general de la industria de maquinaria agrícola en América Latina

El mercado de tractores agrícolas en la región latinoamericana está altamente consolidado y muy pocos actores capturan la mayor parte de la cuota de mercado. Los actores clave en el mercado incluyen Deere and Company, AGCO Corporation, CNH Industrial NV, Mahindra and Mahindra Ltd y Kubota Corporation. La principal estrategia adoptada por los actores clave es invertir en I+D para fomentar la innovación y mantener una base de mercado sólida. La llegada de tecnologías avanzadas, como la inteligencia artificial (IA) y la robótica, y el creciente número de iniciativas gubernamentales han impulsado el aumento de la demanda de maquinaria agrícola.

Lanzamientos de nuevos productos, alianzas y adquisiciones son las principales estrategias adoptadas por las empresas líderes del mercado en el país. Junto con las innovaciones y expansiones, el desarrollo de carteras de productos novedosas probablemente será la estrategia crucial en los próximos años. Estas empresas están realizando asociaciones estratégicas asociándose con empresas nacionales para ampliar su red de distribución y lanzar nuevos tractores innovadores que satisfagan las necesidades de los agricultores de esta región.

Líderes del mercado de maquinaria agrícola en América Latina

John Deere

AGCO

Mahindra and Mahindra Ltd

CNH Industrial

Kubota Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de maquinaria agrícola en América Latina

- Julio de 2022: Como parte de su expansión global estratégica, Mahindra Mahindra, el mayor fabricante de tractores del mundo, planeaba establecer una planta de ensamblaje en Brasil, el sexto mercado de tractores más grande del planeta. Anualmente, se venden aproximadamente 54.000 unidades en Brasil, lo que representa casi dos tercios del mercado de vehículos de hasta 110 caballos de fuerza, que es el pilar de Mahindra Mahindra. Mahindra ya ha captado alrededor del 5,2 por ciento del mercado en un corto período de tiempo.

- Marzo de 2022: Kubota lanzó su tractor B2401 en el mercado argentino. El equipo cuenta con un motor de 24 caballos de fuerza y está diseñado para cultivos menores del país.

Segmentación de la industria de maquinaria agrícola en América Latina

La maquinaria agrícola se relaciona con las estructuras y dispositivos mecánicos utilizados en la agricultura u otras actividades agrícolas. Hay muchos tipos de equipos, desde herramientas manuales y eléctricas hasta tractores e innumerables tipos de implementos agrícolas. La maquinaria agrícola ayuda a realizar el proceso agrícola de manera eficiente.

El mercado de maquinaria agrícola de América Latina está segmentado por tipo (tractores, equipos, maquinaria de riego, maquinaria de cosecha y maquinaria de heno y forraje) y geografía (Brasil, Argentina, México, Perú, Chile y el resto de América Latina).

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Tractores | Potencia del motor | Menos de 40 CV |

| 41 a 60 CV | ||

| 61 a 100 CV | ||

| 101 a 150 CV | ||

| Más de 150 CV | ||

| Equipo | Arados | |

| Gradas | ||

| Rotovatores y Cultivadores | ||

| Otro equipo | ||

| Maquinaria de riego | Riego por aspersión | |

| Riego por goteo | ||

| Otra maquinaria de riego | ||

| Maquinaria de cosecha | Cosechadoras | |

| Cosechadoras de forraje | ||

| Otra maquinaria de cosecha | ||

| Maquinaria para heno y forraje | Cortacésped y acondicionadores | |

| Empacadoras | ||

| Otra maquinaria para heno y forraje |

| Brasil |

| Argentina |

| México |

| Perú |

| Chile |

| Resto de América Latina |

| Tipo | Tractores | Potencia del motor | Menos de 40 CV |

| 41 a 60 CV | |||

| 61 a 100 CV | |||

| 101 a 150 CV | |||

| Más de 150 CV | |||

| Equipo | Arados | ||

| Gradas | |||

| Rotovatores y Cultivadores | |||

| Otro equipo | |||

| Maquinaria de riego | Riego por aspersión | ||

| Riego por goteo | |||

| Otra maquinaria de riego | |||

| Maquinaria de cosecha | Cosechadoras | ||

| Cosechadoras de forraje | |||

| Otra maquinaria de cosecha | |||

| Maquinaria para heno y forraje | Cortacésped y acondicionadores | ||

| Empacadoras | |||

| Otra maquinaria para heno y forraje | |||

| Geografía | Brasil | ||

| Argentina | |||

| México | |||

| Perú | |||

| Chile | |||

| Resto de América Latina | |||

Preguntas frecuentes sobre investigación de mercado de maquinaria agrícola en América Latina

¿Cuál es el tamaño actual del mercado de Maquinaria agrícola de América Latina?

Se proyecta que el mercado latinoamericano de maquinaria agrícola registrará una tasa compuesta anual del 6,10% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de Maquinaria agrícola de América Latina?

John Deere, AGCO, Mahindra and Mahindra Ltd, CNH Industrial, Kubota Corporation son las principales empresas que operan en el Mercado de Maquinaria Agrícola de América Latina.

¿Qué años cubre este mercado latinoamericano de Maquinaria agrícola?

El informe cubre el tamaño histórico del mercado de Mercado de maquinaria agrícola de América Latina para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Maquinaria agrícola de América Latina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de maquinaria agrícola en Latinoamérica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Maquinaria agrícola en Latinoamérica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Maquinaria Agrícola LATAM incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.