Tamaño y Participación del Mercado de Condensadores

Análisis del Mercado de Condensadores por Mordor inteligencia

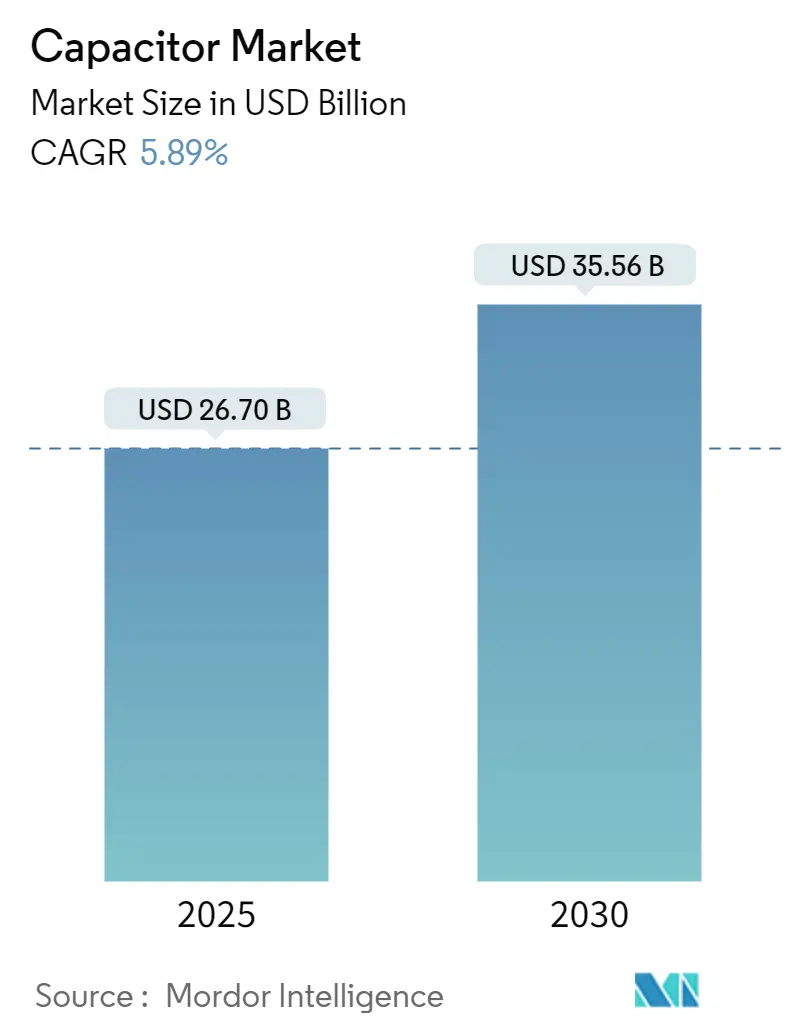

El tamaño del mercado de condensadores se sitúun en USD 26,7 mil millones en 2025 y se prevé que alcance USD 35,56 mil millones en 2030, avanzando un una CAGR del 5,89%. La adopción constante de vehículos eléctricos, recursos energéticos distribuidos y densificación 5 g forman un conjunto duradero de tres impulsores que sustentan las perspectivas de crecimiento de la industria. Los MLCC cerámicos mantienen el dominio en el diseño debido un su confiabilidad en amplios rangos de temperatura, mientras que los supercondensadores registran las ganancias de ingresos más rápidas un medida que las empresas de servicios públicos prueban topologícomo de almacenamiento híbrido. El aumento del gasto de capital en nodos de centros de datos de inteligencia artificial amplifica unún más la demanda de condensadores de ultra-bajo-ESR y alta corriente de rizado, desvinculando efectivamente los volúmenes de la estacionalidad heredada de teléfonos inteligentes. Las inversiones paralelas en producción localizada mitigan el riesgo geopolítico y crean nuevos bolsillos de demanda elástica en precio, especialmente entre las empresas emergentes de movilidad eléctrica de América del Norte. Los incentivos de adquisición de los responsables políticos fortalecen la visibilidad de ingresos de las empresas dispuestas un regionalizar las cadenas de suministro un cambio de créditos fiscales.[1]Fuente: Agencia Internacional de Energíun, "Tendencias en la Industria del Automóvil Eléctrico - Perspectivas Globales de VE 2025," iea.org

Conclusiones Clave del Informe

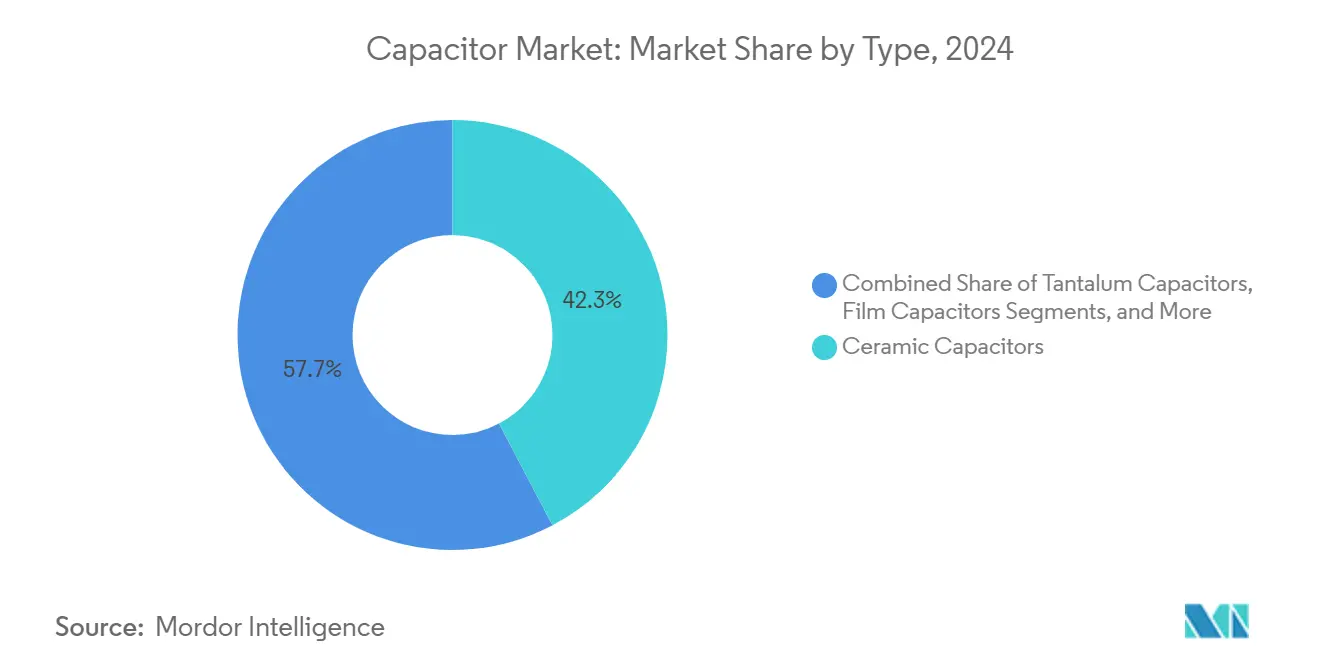

- Por tipo, los condensadores cerámicos representaron el 42,3% de la participación del mercado de condensadores en 2024, mientras que los súpor-/ultracondensadores avanzan un una CAGR del 7,5% hasta 2030.

- Por rango de voltaje, los dispositivos de bajo voltaje (≤100 V) representaron el 49,1% de participación del tamaño del mercado de condensadores en 2024, mientras que la clase de alto voltaje (>1 kV) se expande un una CAGR del 6,4%.

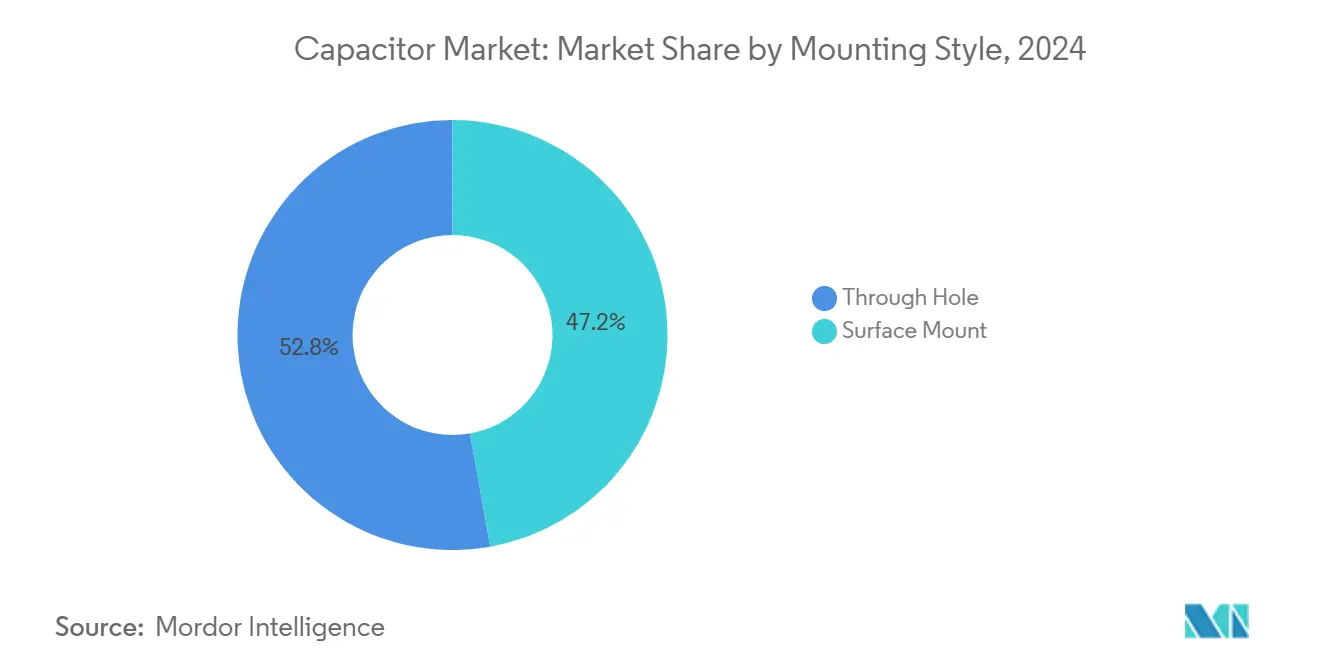

- Por estilo de montaje, los productos de montaje superficial lideraron con el 47,2% de participación de ingresos en 2024; las unidades de orificio pasante registran la CAGR más rápida del 7,2% hasta 2030.

- Por industria de usuario final, la electrónica de consumo mantuvo el 26,5% del tamaño del mercado de condensadores en 2024, y se proyecta que el sector de energíun y potencia crezca un una CAGR del 6,8% durante la ventana de pronóstico.

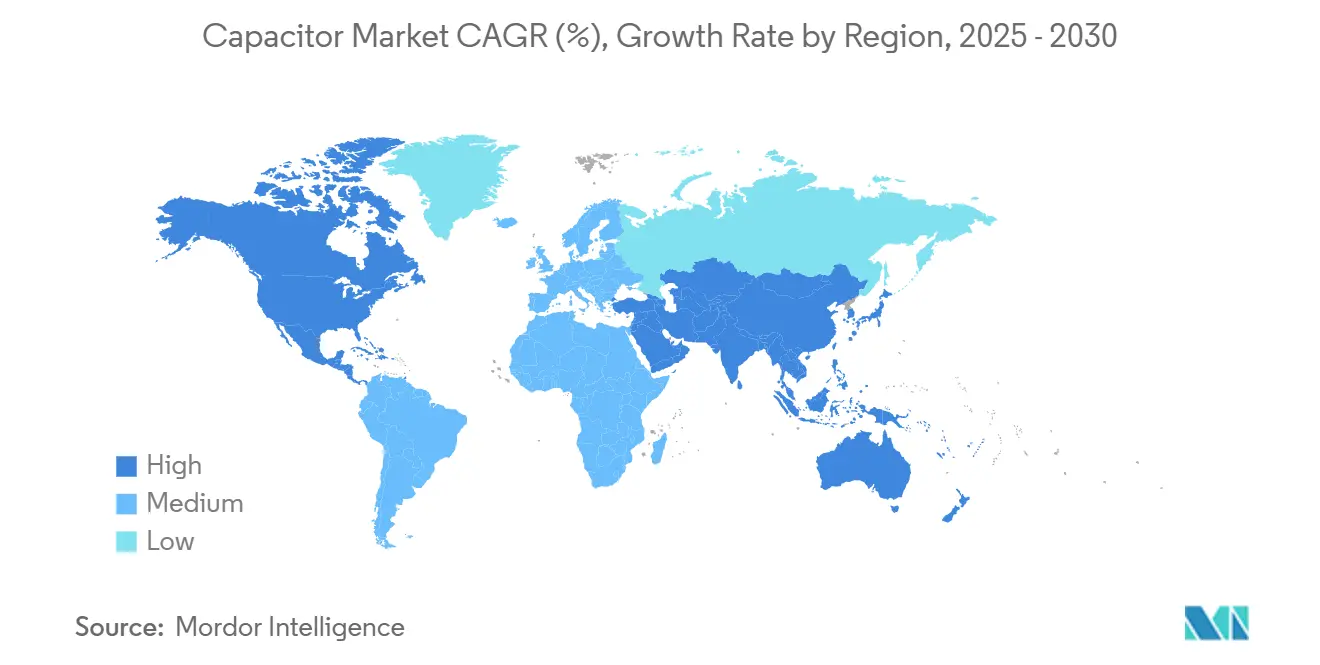

- Por geografíun, Asia-Pacífico dominó con el 46,7% de participación del mercado de condensadores en 2024, mientras que América del Norte registra la CAGR regional más alta del 7,4% hasta 2030.

Tendencias mi Insights del Mercado Global de Condensadores

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO CAGR | RELEVANCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Creciente adopción de electrónica de potencia VE | +1.8% | Global, con ganancias tempranas en china, Europa y América del Norte | Plazo medio (2-4 unños) |

| Despliegues rápidos de 5 g/FTTx impulsando demanda de MLCC de alta frecuencia | +1.2% | Global, concentrado en Asia-Pacífico y América del Norte | Plazo corto (≤ 2 unños) |

| Despliegue de almacenamiento de bateríun un escala de rojo | +1.0% | América del Norte y Europa, expandiéndose un Asia-Pacífico | Plazo largo (≥ 4 unños) |

| Arquitecturas mi/mi zonales automotrices | +0.9% | Mercados automotrices globales | Plazo medio (2-4 unños) |

| Nodos IoT de recolección de energíun que requieren condensadores de ultra-bajo-ESR | +0.6% | Global, con concentración en regiones industriales | Plazo largo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Adopción de Electrónica de Potencia VE

La producción de vehículos eléctricos aumentó un 17,3 millones de unidades en 2024, un aumento interanual del 25% que se traduce directamente en mayor demanda de condensadores de película de alto voltaje en inversores de tracción. Cada automóvil eléctrico de bateríun ahora integra más de 15.000 MLCC, cuadruplicando el contenido base encontrado en modelos de combustión tradicionales, mientras que los trenes motrices de primera calidad de 800 V requieren dispositivos con clasificaciones de voltaje mejoradas y estabilidad térmica. Los proveedores de condensadores capaces de aprobar las calificaciones AEC-Q200 disfrutan de victorias de diseño multianual que los protegen de la volatilidad de la electrónica de consumo. El MLCC de 100 V, 10 µF de TDK en el tamaño de carcasa 3225 ejemplifica doómo las hojas de ruta de productos extienden los sobres de rendimiento sin ampliar la huella. El resultado es un aumento estructural en el precio de venta promedio por vehículo, reforzando el volante positivo entre electrificación y el mercado de condensadores.

Despliegues Rápidos de 5G/FTTx Impulsando Demanda de MLCC de Alta Frecuencia

Más de 300 operadores de rojo activarán servicio 5 g comercial para finales de 2024, y los analistas pronostican que el 75% de los datos móviles globales atravesarán infraestructura 5 g para 2029.[2]Fuente: Ericsson, "Evolución de Capacidad de Enlace de Retorno 2024," ericsson.comLos arreglos de antenas mimo masivas requieren condensadores con pérdida dieléctrica ultra-baja un frecuencias superiores un 6 GHz, una especificación que las formulaciones cerámicas heredadas luchan por cumplir. Samsung electro-Mechanics, por lo tanto, apunta un KRW 1 billón en ingresos de MLCC automotriz, aprovechando el conocimiento desarrollado originalmente para estaciones base de telecomunicaciones para servir plataformas de vehículos conectados. El MLCC de 006003 pulgadas de Murata, 75% más pequeño que su predecesor, encarna la carrera perpetua de miniaturización mientras salvaguarda las métricas de rendimiento eléctrico. Con cada placa de radio de estación base albergando decenas de miles de condensadores, la trayectoria ascendente de los despliegues 5 g asegura que el mercado de condensadores permanezca estrechamente acoplado un las tendencias globales de consumo de ancho de banda.

Despliegue de Almacenamiento de Batería a Escala de Red

La generación renovable variable cruzó el 40% del suministro eléctrico en economícomo líderes durante 2024, impulsando un los operadores de servicios públicos un invertir agresivamente en sistemas de almacenamiento de bateríun un escala de rojo. Los supercondensadores complementan los paquetes de iones de litio ofreciendo respuesta un nivel de milisegundos para regulación de frecuencia, como ilustra la puesta en marcha de una instalación de 5 MW en china que responde 14 veces más rápido que las baterícomo convencionales. Los fabricantes de condensadores de película suministran dispositivos de polipropileno autoreparables para enlaces de CC de alto voltaje que conectan bloques de almacenamiento con estaciones inversoras.[3]Fuente: Arrow electrónica, "Nuevos Condensadores en Sistemas de Almacenamiento de Energíun de Bateríun," arrow.comEl Departamento de Energíun de EE.UU. proyecta que los costos de supercondensadores podrían caer un 90% para 2030, eliminando barreras económicas para el despliegue un gran escala y abriendo otra avenida de crecimiento para la industria de condensadores.

Arquitecturas E/E Zonales Automotrices

Los fabricantes de automóviles están migrando de unidades de control distribuidas hacia arquitecturas zonales que consolidan el procesamiento en un puñado de controladores de dominio vinculados por columnas vertebrales de gigabit. El cambio reduce el peso del cableado pero eleva los requisitos para la supresión de interferencia electromagnética en nodos ubicados cerca de trenes motrices. El proveedor de supercondensadores Clarios debutó módulos de 12 V y 48 V para soportar sistemas de frenado por cable donde la entrega de potencia instanteánea es innegociable. un medida que las cargas electrónicas se desplazan más cerca de fuentes de calor, los condensadores deben tolerar excursiones de temperatura más amplias, impulsando la adopción de formulaciones dieléctricas de alta confiabilidad validadas bajo protocolos de ciclado térmico extendido.

Análisis de Impacto de Restricciones

| RESTRICCIONES | (~) % IMPACTO EN PRONÓSTICO CAGR | RELEVANCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Volatilidad en la cadena de suministro de MLCC para cerámicos de alta capacitancia | -0.8% | Global, concentrado en manufactura de Asia-Pacífico | Plazo corto (≤ 2 unños) |

| Brecha de conocimiento técnico para ultracondensadores de estado sólido | -0.6% | Global, afectando mercados occidentales | Plazo largo (≥ 4 unños) |

| Presión de eliminación de PFAS en condensadores de película PTFE | -0.4% | Europa y América del Norte | Plazo medio (2-4 unños) |

| Costo creciente de materia prima de mineral de tantalio | -0.3% | Global | Plazo medio (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Volatilidad en la Cadena de Suministro de MLCC para Cerámicos de Alta Capacitancia

Las escaseces de titanato de bario empujaron los tiempos de entrega para MLCC de grado automotriz más todoá de seis meses en 2024, subrayando los riesgos de concentración geográfica porque china domina el procesamiento de precursores.[4]Fuente: Kearney, "Desempacando Riesgos en la Cadena de Suministro Electrónica," kearney.com Las tasas de rendimiento para condensadores que cumplen estándares AEC-Q200 permanecen por debajo del 70%, creando batallas de asignación entre clientes automotrices y de telecomunicaciones cada vez que el suministro se tensa. Las actualizaciones de equipos que permiten capas dieléctricas más delgadas exacerban las limitaciones al requerir materias primas ultrapuras un medida que el grosor de la capa se acerca un los límites físicos. Los fabricantes occidentales han anunciado expansiones de capacidad, sin embargo, las fábricas frescas necesitan hasta dos unños para calificar, prolongando los desequilibrios de suministro un corto plazo.

Brecha de Conocimiento Técnico para Ultracondensadores de Estado Sólido

Los ultracondensadores de estado sólido prometen mejoras de orden de magnitud en la vida útil del ciclo, pero las conductividades iónicas superiores un 10-3 Ω-1 cm-1 siguen siendo elusivas un temperatura ambiente.[5]Fuente: RSC Advances, "Supercondensadores de Estado sólido de Alta Densidad Energética," rsc.org Los prototipos de NASA destacan la viabilidad, aunque el precio se sitúun fuera de los umbrales del mercado masivo. Escalar la producción requiere además equipos de deposición personalizados y protocolos de prueba estandarizados, barreras que desalientan un los recién llegados. La ausencia de cadenas de suministro comercialmente probadas mantiene un muchos desarrolladores de almacenamiento automotriz y de rojo al margen, retrasando efectivamente la contribución de la tecnologíun un los ingresos del mercado de condensadores

Análisis de Segmentos

Por Tipo: El Dominio Cerámico Impulsa la Innovación

Los condensadores cerámicos capturaron el 42,3% de la participación del mercado de condensadores en 2024 equilibrando la eficiencia volumétrica con tolerancia robusta un temperatura, manteniendo el liderazgo de ingresos incluso cuando los dieléctricos alternativos ganan posiciones de nicho. El impulso del segmento proviene de aumentos implacables en el conteo de capas y control de grano más fino, como demuestra el lanzamiento de Murata de un MLCC de 006003 pulgadas que mantiene la capacitancia un pesar de una reducción de huella del 75%. El crecimiento futuro depende de incorporar terminaciones de barrera de níquel que reduzcan la exposición de costos de plata-paladio mientras previenen la migración un altas temperaturas.

Los súpor-/ultracondensadores registran una CAGR del 7,5%, la más rápida en todos los tipos, impulsados por líneas de autobuses híbridos que emparejan paquetes de litio de alto voltaje con amortiguadores de potencia basados en carbono. Las partes de tantalio mantienen relevancia en implantes médicos y módulos de aviónica donde la eficiencia volumétrica compensa las primas de costos, aunque el abastecimiento de mineral unñade volatilidad de precios. Los electrolíticos de aluminio retienen sockets de fuente de alimentación de alto voltaje donde la capacidad de corriente de sobretensión supera las preocupaciones de resistencia. Los condensadores de película experimentan demanda bifurcada: las películas de polipropileno crecen en convertidores de energíun renovable, mientras que las variantes basadas en PTFE enfrentan mandatos de eliminación gradual relacionados con PFAS.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Rango de Voltaje: Aceleración de Alto Voltaje

Los dispositivos de bajo voltaje (≤100 V) entregaron el 49,1% de los ingresos de 2024, anclados por teléfonos inteligentes, dispositivos portáazulejos y consolas de infoentretenimiento. Sin embargo, se proyecta que la clase de alto voltaje (>1 kV) acelere un una CAGR del 6,4% un medida que los vehículos eléctricos de bateríun de 800 V y los bancos de condensadores en serie proliferen; juntos están expandiendo el tamaño del mercado de condensadores dedicado al acondicionamiento de transmisión de potencia. Las partes de voltaje medio (100 V-1 kV) crecen constantemente porque la robótica y las modernizaciones de automatización de fábrica migran un niveles de bus de CC más altos para ganancias de eficiencia.

Los diseñadores demandan cada vez más pilas de alto voltaje controladas por impedancia que combinan tecnologícomo cerámicas y de película para domar el repique en interruptores de semiconductores de banda ancha. Los proveedores que responden con módulos híbridos capturan precios de primera calidad, demostrando que el valor se acumula en soluciones capaces de manejar tanto alta corriente de rizado como resistencia un descarga parcial. La diferenciación de productos resultante mantiene la erosión de precios modesta incluso cuando los volúmenes unitarios aumentan.

Por Estilo de Montaje: Liderazgo de Montaje Superficial

La tecnologíun de montaje superficial (SMT) representó el 47,2% de las ventas en 2024, impulsada por líneas de colocación automatizadas que dominan el hardware de consumo y telecomunicaciones. La migración continua de tamaños 0603 un 0201 en teléfonos insignia impulsa la participación del mercado de condensadores de SMT unún más, todo mientras mantiene objetivos de rendimiento de soldadura por reflujo. Al mismo tiempo, las partes de orificio pasante registran una CAGR saludable del 7,2% porque los accionamientos industriales, tracción ferroviaria y aviónica militar requieren robustez mecánica bajo vibración y extremos de ciclado térmico.

un medida que el espacio de la placa se tensa, los OEM adoptan estrategias de montaje mixto: SMT para áreas de lógica con limitaciones de espacio y conductores radiales o latas de Terminal de tornillo para nodos de almacenamiento un granel. Los avances en automatización reducen los diferenciales de costos entre los dos estilos de montaje, permitiendo un los ingenieros hacer elecciones que priorizan la confiabilidad sin romper los techos presupuestarios. En consecuencia, ambos formatos sostienen propuestas de valor claras dentro del mercado más amplio de condensadores.

Por Industria de Usuario Final: Emergencia del Sector Energético

La electrónica de consumo retuvo el 26,5% del tamaño del mercado de condensadores en 2024 debido un la producción de alto volumen de teléfonos y portáazulejos, sin embargo, el crecimiento unitario se modera un medida que la penetración satura las regiones maduras. Se proyecta que la vertical de energíun y potencia se expanda un una CAGR del 6,8% hasta 2030, impulsada por sistemas de almacenamiento de energíun de bateríun un escala de rojo y convertidores de generación distribuida que dependen de película y supercondensadores para roles de acondicionamiento de potencia.

La demanda automotriz aumenta en tándem con la penetración de vehículos eléctricos, elevando el promedio de construcción de condensadores un materiales más todoá de USD 85 por vehículo. Los segmentos de automatización industrial, centro de datos y aeroespacial-defensa completan el panorama con aplicaciones de precio de primera calidad y misión crítica que protegen los ingresos de la ciclicalidad del consumidor. Esta diversidad de mercados finales preserva el espacio general de crecimiento incluso durante correcciones de inventario de teléfonos.

Análisis Geográfico

Asia-Pacífico comandó el 46,7% de los ingresos mundiales de 2024 gracias un cadenas de suministro integradas verticalmente en china, Japón y Corea del Sur. La calcinación madura de polvo cerámico, sinterización automatizada de MLCC y proximidad un clústeres OEM de electrónicos proporcionan economícomo de escala que refuerzan el dominio de la región en la producción base. Los proveedores japoneses aprovechan las patentes de miniaturización para asegurar precios de venta promedio más altos un pesar de las primas de costos laborales, mientras que las líneas surcoreanas se especializan en lotes de grado automotriz que satisfacen los límites de choque térmico AEC-Q200.

Se pronostica que América del Norte registre una CAGR del 7,4% hasta 2030, la más rápida entre las principales regiones. Los incentivos federales bajo la Ley papas fritas y ciencia fomentan el reshoring de componentes pasivos adyacente un inversiones de fábrica de obleas, y las nuevas plantas de ensamblaje de VE usan abastecimiento localizado para desbloquear créditos fiscales de vehículos limpios. Los operadores de centros de datos también elevan la demanda un medida que los aceleradores de IA inflan los presupuestos de capacitancia un nivel de placa en aproximadamente un 25%, sosteniendo un impulso multianual para dispositivos cerámicos y de aluminio polimérico de alta confiabilidad.

Europa equilibra la demanda constante de automatización industrial con vientos en contra regulatorios que remodelan las opciones de materiales. Las eliminaciones de PFAS obligan un la sustitución rápida hacia películas de polipropileno y naftalato de polietileno, mientras que la Regulación de Baterícomo 2023/1542 introduce reglas de responsabilidad extendida del productor que favorecen un los proveedores capaces de documentar reciclaje de bucle cerrado. Los mercados emergentes en América del Sur y Oriente Medio y África unñaden potencial episódico un través de subastas de energíun renovable y expansiones de rojo de telecomunicaciones, sin embargo, las brechas de infraestructura mantienen los volúmenes absolutos pequeños. En conjunto, la diversificación geográfica mitiga los choques de una sola región y refuerza la expansión un largo plazo para el mercado de condensadores.

Panorama Competitivo

La competencia global permanece moderadamente consolidada ya que Murata, TDK y Samsung electro-Mechanics controlan colectivamente aproximadamente el 60% del sub-segmento MLCC, aprovechando experiencia profunda en ciencia de materiales y tecnologíun de sinterización intensiva en capital. Sus ventajas de escala preservan el liderazgo de margen bruto, particularmente en grados automotrices donde los ciclos de calificación se extienden más todoá de dos unños y disuaden un nuevos entrantes. Los incumbentes japoneses amplían unún más las barreras integrando verticalmente la producción de polvo cerámico y formando empresas conjuntas, como la asociación de Murata con QuantumScape dirigida un cerámicos de bateríun de estado sólido.

La diversificación regional representa la respuesta estratégica prevaleciente un la fragilidad de la cadena de suministro. La compra de Shibaura electrónica por parte de YAGEO para sensores de alta temperatura y la adquisición de los activos de inductores de potencia de Alps Alpine por parte de Delta electrónica ilustran la convergencia un través de carteras de componentes pasivos. Tales movimientos permiten ventas cruzadas en trenes motrices electrificados donde condensadores, inductores y sensores cohabitan espacios ajustados y comparten presupuestos térmicos. Los jugadores de nicho más pequeños explotan espacios en blanco enfocándose en aplicaciones de ambiente extremo y defensa; la empresa conjunta de óxido de grafeno de CAP-XX pretende elevar la densidad de potencia más todoá de las químicas de carbono activado incumbentes.

Las presiones del lado de la oferta alrededor de materias primas de tantalio y titanato de bario colocan la estrategia de materias primas como una competencia central. Las empresas invierten en reciclaje de bucle cerrado y sistemas dieléctricos alternativos como óxido de niobio para aislarse de los choques de precios del mineral. La presión regulatoria paralela para eliminar PFAS empuja un los proveedores de condensadores de película hacia programas de I+d acelerados que favorecen polipropileno y polímeros novedosos libres de flúor. Colectivamente, estas dinámicas sugieren una industria en transición controlada, con incumbentes defendiendo economícomo de escala mientras los retadores apuntan un nichos adyacentes, asegurando que el mercado de condensadores retenga tensión competitiva moderada en el horizonte de pronóstico.

Líderes de la Industria de Condensadores

-

TDK Corporation

-

Murata fabricación Co., Ltd.

-

Vishay Intertechnology, Inc.

-

KYOCERA AVX Components Corp.

-

KEMET (Yageo grupo)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: TDK presentó MLCC de grado automotriz de 100 V, 10 µF en tamaños 3225, habilitando reducciones de conteo de componentes en subsistemas de 48 V.

- Abril 2025: NICHICON introdujo la Serie PCY de condensadores de aluminio de polímero conductor para aplicaciones industriales y automotrices que demandan menor ESR.

- Marzo 2025: Kyocera AVX lanzó el primer MLCC 0402 en lograr capacitancia de 47 µF, avanzando ahorros de espacio de placa en tarjetas aceleradoras de IA.

- Enero 2025: Murata fabricación y QuantumScape entraron en una colaboración para producir en masa películas cerámicas para baterícomo de estado sólido, ampliando las corrientes de ingresos de Murata más todoá de los MLCC tradicionales.

Alcance del Informe Global del Mercado de Condensadores

Un condensador es un componente o dispositivo electrónico pasivo que es capaz de almacenar energíun en forma de carga eléctrica. Consiste en dos conductores en proximidad cercana y aislados uno del otro.

El mercado de condensadores está segmentado por tipo (condensadores cerámicos, condensadores de tantalio, condensadores electrolíticos de aluminio, condensadores de película de papel y plástico, supercondensadores/EDLCs), por industria de usuario final (automotriz, industrial, aeroespacial y defensa, energíun, comunicaciones/servidores/almacenamiento de datos, electrónicos de consumo, médico), y por geografíun (Américas, Europa, Oriente Medio y África, Asia-pacífico (excl. Japón y Corea del Sur), Japón y Corea del Sur). Los tamaños y pronósticos del mercado se proporcionan en términos de valor (USD) para todos los segmentos mencionados.

| Condensadores Cerámicos |

| Condensadores de Tantalio |

| Condensadores Electrolíticos de Aluminio |

| Condensadores de Película (Papel y Plástico) |

| Super-/Ultracondensadores |

| Voltaje Bajo (≤100 V) |

| Voltaje Medio (100 V-1 kV) |

| Voltaje Alto (Superior a 1 kV) |

| Montaje Superficial |

| Orificio Pasante |

| Automotriz |

| Industrial |

| Energía y Potencia |

| Comunicaciones / Servidores / Almacenamiento de Datos |

| Electrónicos de Consumo |

| Aeroespacial y Defensa |

| Dispositivos Médicos |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Sudeste Asiático | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| Por Tipo | Condensadores Cerámicos | ||

| Condensadores de Tantalio | |||

| Condensadores Electrolíticos de Aluminio | |||

| Condensadores de Película (Papel y Plástico) | |||

| Super-/Ultracondensadores | |||

| Por Rango de Voltaje | Voltaje Bajo (≤100 V) | ||

| Voltaje Medio (100 V-1 kV) | |||

| Voltaje Alto (Superior a 1 kV) | |||

| Por Estilo de Montaje | Montaje Superficial | ||

| Orificio Pasante | |||

| Por Industria de Usuario Final | Automotriz | ||

| Industrial | |||

| Energía y Potencia | |||

| Comunicaciones / Servidores / Almacenamiento de Datos | |||

| Electrónicos de Consumo | |||

| Aeroespacial y Defensa | |||

| Dispositivos Médicos | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Sudeste Asiático | |||

| Resto de Asia-Pacífico | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor global del mercado de condensadores en 2025?

El tamaño del mercado de condensadores es USD 26,7 mil millones en 2025.

¿Qué tipo de condensador lidera la participación de ingresos?

Los condensadores cerámicos mantienen el 42,3% de los ingresos de 2024, manteniendo la porción más grande.

¿Qué región está creciendo más rápido hasta 2030?

América del Norte registra la CAGR regional más alta del 7,4% debido un la infraestructura de VE y las inversiones de centros de datos.

¿Qué tan rápido se están expandiendo los supercondensadores?

Los súpor-/ultracondensadores registran una CAGR del 7,5% hasta 2030, convirtiéndolos en el segmento de crecimiento más rápido.

Última actualización de la página el: