Análisis del mercado de nutracéuticos de Canadá

El tamaño del mercado canadiense de nutracéuticos se estima en 8,65 mil millones de dólares en 2024 y se espera que alcance los 11,61 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,05% durante el período previsto (2024-2029).

La pandemia de Covid-19 afectó a muchas industrias, pero afectó negativamente temporalmente a la industria nutracéutica en Canadá. La gente tomó diferentes suplementos durante la pandemia para desarrollar su inmunidad y combatir el virus. Por ejemplo, según Statistics Canada, las ventas de vitaminas y suplementos en Canadá aumentaron de 940,61 CAD en el segundo trimestre de 2020 a 1.088,29 CAD en el segundo trimestre de 2021. Este aumento en la demanda de diferentes suplementos provocó un aumento en la demanda de nutracéuticos en el mercado canadiense.

La creciente demanda de nutracéuticos con beneficios médicos es uno de los principales factores que impulsan el crecimiento del mercado de nutracéuticos. Contienen antioxidantes, probióticos y ácidos grasos poliinsaturados, que ayudan a controlar problemas de salud como la obesidad, las enfermedades cardiovasculares, el cáncer, el colesterol, la artritis y la diabetes. La creciente preferencia por la nutrición personalizada es una de las tendencias críticas del mercado de nutracéuticos, que puede estimular aún más el crecimiento del mercado.

La tendencia de la nutrición personalizada está creciendo, particularmente entre personas con afecciones médicas relacionadas con el intestino, donde el tratamiento genérico no es efectivo. El mayor problema que enfrentan las empresas nutracéuticas que operan en Canadá es el cumplimiento de las estrictas normas sanitarias de Canadá. A diferencia de muchos países del mundo, Canadá tiene regulaciones muy estrictas que rigen la venta de suplementos dietéticos.

Tendencias del mercado de nutracéuticos de Canadá

Aumento del gasto en salud y bienestar

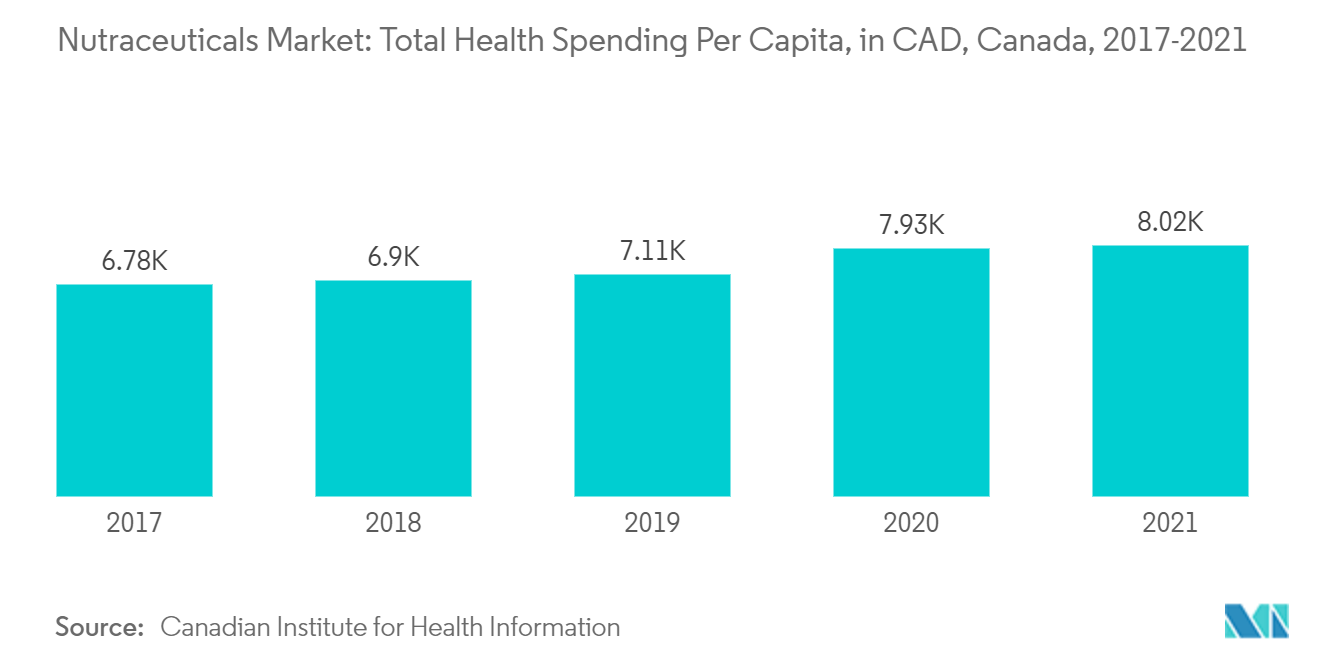

La creciente preocupación por los estilos de vida saludables ha llevado a la población del país a abastecerse de productos nutricionales. El creciente gasto en salud y bienestar ha provocado un aumento de la demanda de nutracéuticos en el mercado. El mercado de alimentos y suplementos nutricionales está explotando debido al creciente interés de los consumidores por los alimentos que contienen compuestos bioactivos, que ayudan a prevenir muchas enfermedades. Además, las crecientes preocupaciones sobre la atención sanitaria preventiva están impulsando el crecimiento del mercado. Según un informe reciente del Instituto Canadiense de Información Sanitaria, se espera que el importe total gastado en atención sanitaria en Canadá en 2022 alcance los 331.000 millones de dólares canadienses. El aumento del gasto es resultado de la pandemia de 2020, que ha provocado un aumento del gasto. Este crecimiento se debe al aumento del gasto en productos de salud y bienestar. La población del país está más interesada en invertir en nutracéuticos por sus beneficios preventivos de enfermedades crónicas. Además, los nutracéuticos también ayudan a añadir nutrientes esenciales a la dieta diaria, lo que a su vez ayuda a llevar un estilo de vida saludable.

Los canales minoristas fuera de línea dominan el segmento

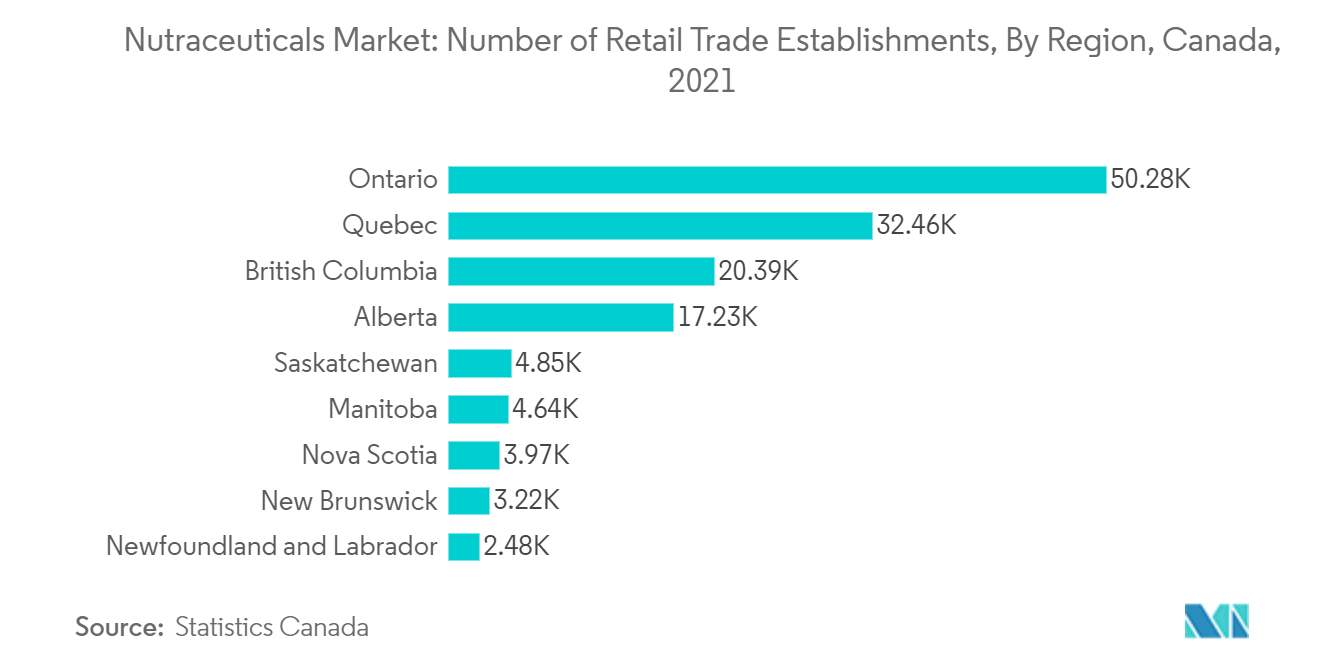

Los canales minoristas fuera de línea abastecen la mayoría de las ventas de nutracéuticos en el país. Las farmacias y droguerías abastecen una gran parte de las ventas de nutracéuticos, especialmente suplementos dietéticos y para la salud. Los consumidores prefieren principalmente este canal debido a la amplia disponibilidad de una variedad de productos, lo que les ayuda a elegir según sus necesidades y comparar los beneficios. Además, debido a los altos atributos funcionales de los nutracéuticos, sus ventas a través de tiendas especializadas son mayores en el país. Según Statistics Canada, en 2021, hay 556 tiendas de complementos alimenticios presentes en la región de Ontario del país, lo que supone el mayor número de tiendas en Canadá. Además, los consumidores prefieren los supermercados/hipermercados para comprar alimentos y bebidas funcionales, debido a la disponibilidad de una amplia variedad y precios asequibles con buenos descuentos. El toque personal asociado con la compra de diversos nutracéuticos, especialmente suplementos, a través de varios canales minoristas fuera de línea ha llevado al crecimiento del mercado de nutracéuticos en Canadá.

Descripción general de la industria nutracéutica de Canadá

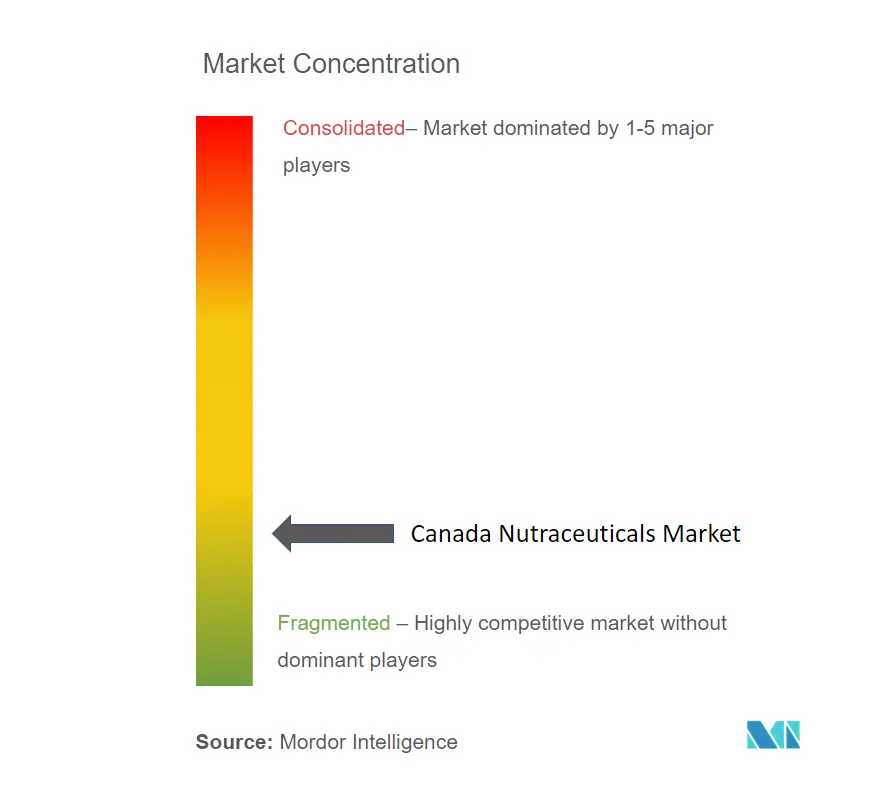

El mercado es altamente competitivo, con la presencia de muchos actores globales. Las empresas más activas en el mercado de nutracéuticos en Canadá son General Mills Inc., The Kellogg Company, Nestlé SA, HerbaLife International of America Inc. y PepsiCo Inc. Estos actores del mercado han ampliado activamente sus instalaciones y se han asociado, junto con nuevas lanzamiento de productos. Las empresas del mercado de nutracéuticos están ampliando sus carteras de productos para fortalecer sus bases de consumidores y aumentar la visibilidad de su marca en el mercado. Las innovaciones o nuevos lanzamientos ocupan la mayor parte del mercado, seguidas de la estrategia de expansión. Los principales actores se están centrando en introducir nuevos productos para satisfacer los intereses de los consumidores. La creciente concienciación sobre la salud entre los consumidores ha dado lugar a que las empresas incluyan varios ingredientes naturales para la salud. La inclusión de extractos de plantas es una de las estrategias adoptadas por los principales fabricantes en los mercados de bebidas funcionales y suplementos dietéticos.

Líderes del mercado de nutracéuticos de Canadá

-

HerbaLife International of America Inc.

-

The Kellogg Company

-

PepsiCo Inc.

-

General Mills Inc.

-

Nestlé S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de nutracéuticos de Canadá

- En octubre de 2022, con el lanzamiento de la línea de productos VitaBeans, Nestlé y Natures Bounty ingresaron al mercado canadiense de vitaminas y suplementos. Además de ser vegetarianos, los frijoles tampoco contienen gluten ni gelatina ni colorantes ni sabores artificiales.

- En junio de 2022, Kellogg Company anunció que se dividiría en tres empresas centradas en cereales, snacks y alimentos de origen vegetal. Según informa Kellogg's, Global Snacking Co tiene planes de concentrarse en snacks, cereales y fideos, así como en desayunos helados en Norteamérica. Una Compañía de Cereales de América del Norte se centrará en cereales en los Estados Unidos, Canadá y el Caribe, y una Compañía de Plantas se especializará en productos de origen vegetal, basada en MorningStar Farms.

- En septiembre de 2021, Lactalis Canada presentó Astro PROTEIN FIBER Yogurt, un yogur repleto de proteínas y fibra. Astro PROTEIN FIBER Yogourt se lanzó en cuatro sabores Piña con Avena, Natural con un Toque de Miel y Avena, Arándano con un Toque de Miel y Avena y Sabor Vainilla con Avena.

Segmentación de la industria nutracéutica de Canadá

Los nutracéuticos son productos que aportan nutrición, además de otros beneficios para la salud. Tiene muchos beneficios fisiológicos, protegiendo al cuerpo humano contra enfermedades crónicas. El mercado canadiense de nutracéuticos está segmentado por tipo y canal de distribución. Por tipo, el mercado se segmenta en alimentos funcionales, bebidas funcionales y complementos dietéticos. La categoría de alimentos funcionales se subdivide en cereales funcionales, panadería y confitería funcionales, productos lácteos funcionales, snacks funcionales y otros alimentos funcionales. De manera similar, las bebidas funcionales se subdividen en bebidas energéticas, bebidas deportivas, jugos fortificados, lácteos y bebidas alternativas a los lácteos y otras bebidas funcionales, y los suplementos dietéticos se subdividen en vitaminas, minerales, productos botánicos, enzimas, ácidos grasos, proteínas, y otros suplementos dietéticos. Además, según los canales de distribución, el mercado se segmenta en tiendas especializadas, supermercados/hipermercados, tiendas de conveniencia, droguerías/farmacias, tiendas minoristas en línea y otros canales de distribución. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Comida funcional | Cereal funcional |

| Panadería y Confitería Funcionales | |

| Lácteos Funcionales | |

| Bocadillos funcionales | |

| Otros alimentos funcionales | |

| Bebida Funcional | Bebida energética |

| Bebidas deportivas | |

| Jugo Fortificado | |

| Lácteos y bebidas alternativas a los lácteos | |

| Otras bebidas funcionales | |

| Suplemento dietético | Vitamina |

| Mineral | |

| Botánico | |

| Enzima | |

| Ácido graso | |

| Proteína | |

| Otros suplementos dietéticos |

| Tiendas especializadas |

| Supermercados/Hipermercados |

| Tiendas de conveniencia |

| Droguerías/Farmacias |

| Tiendas minoristas en línea |

| Otros canales de distribución |

| Tipo | Comida funcional | Cereal funcional |

| Panadería y Confitería Funcionales | ||

| Lácteos Funcionales | ||

| Bocadillos funcionales | ||

| Otros alimentos funcionales | ||

| Bebida Funcional | Bebida energética | |

| Bebidas deportivas | ||

| Jugo Fortificado | ||

| Lácteos y bebidas alternativas a los lácteos | ||

| Otras bebidas funcionales | ||

| Suplemento dietético | Vitamina | |

| Mineral | ||

| Botánico | ||

| Enzima | ||

| Ácido graso | ||

| Proteína | ||

| Otros suplementos dietéticos | ||

| Canal de distribución | Tiendas especializadas | |

| Supermercados/Hipermercados | ||

| Tiendas de conveniencia | ||

| Droguerías/Farmacias | ||

| Tiendas minoristas en línea | ||

| Otros canales de distribución | ||

Preguntas frecuentes sobre investigación de mercado de nutracéuticos en Canadá

¿Qué tamaño tiene el mercado canadiense de nutracéuticos?

Se espera que el tamaño del mercado canadiense de nutracéuticos alcance los 8,65 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,05% hasta alcanzar los 11,61 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Nutracéuticos de Canadá?

En 2024, se espera que el tamaño del mercado canadiense de nutracéuticos alcance los 8.650 millones de dólares.

¿Quiénes son los actores clave en el mercado Nutracéuticos de Canadá?

HerbaLife International of America Inc., The Kellogg Company, PepsiCo Inc., General Mills Inc., Nestlé S.A. son las principales empresas que operan en el mercado de nutracéuticos de Canadá.

¿Qué años cubre este mercado de nutracéuticos de Canadá y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado canadiense de nutracéuticos se estimó en 8,16 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Nutracéuticos de Canadá durante los años 2018, 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Nutracéuticos de Canadá para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria nutracéutica de Canadá

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de nutracéuticos de Canadá en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Nutracéuticos de Canadá incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.