Préstamos con garantía hipotecaria en Canadá Tamaño del mercado

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

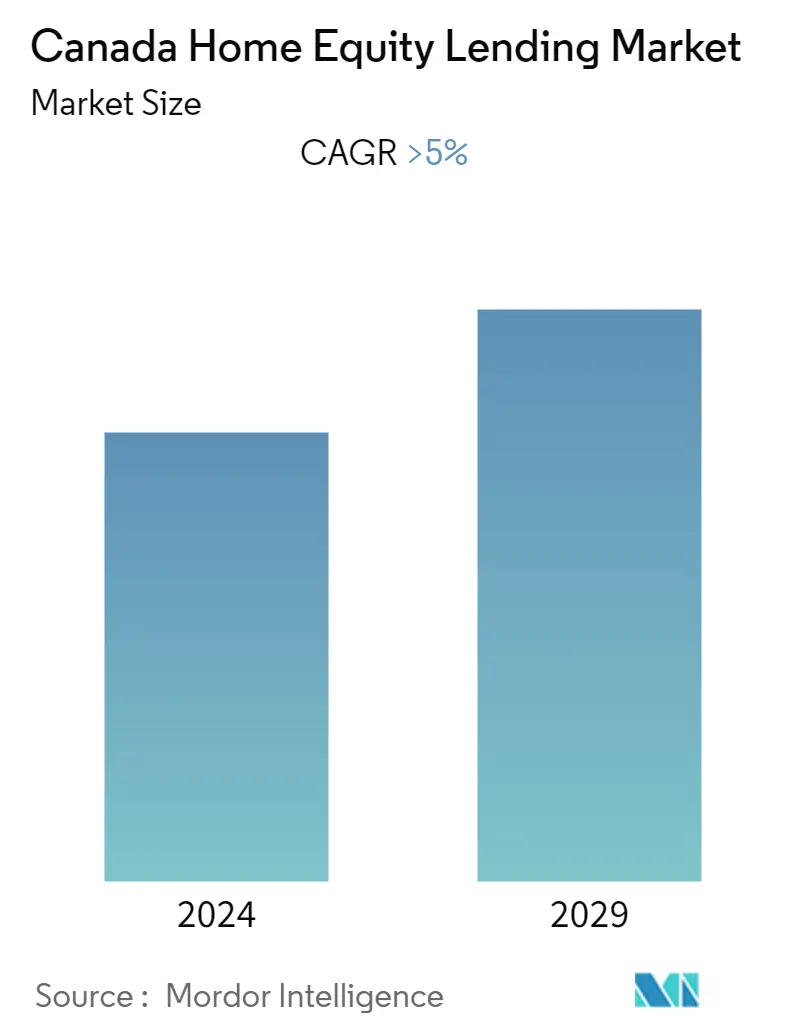

| CAGR | > 5.00 % |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de préstamos con garantía hipotecaria en Canadá

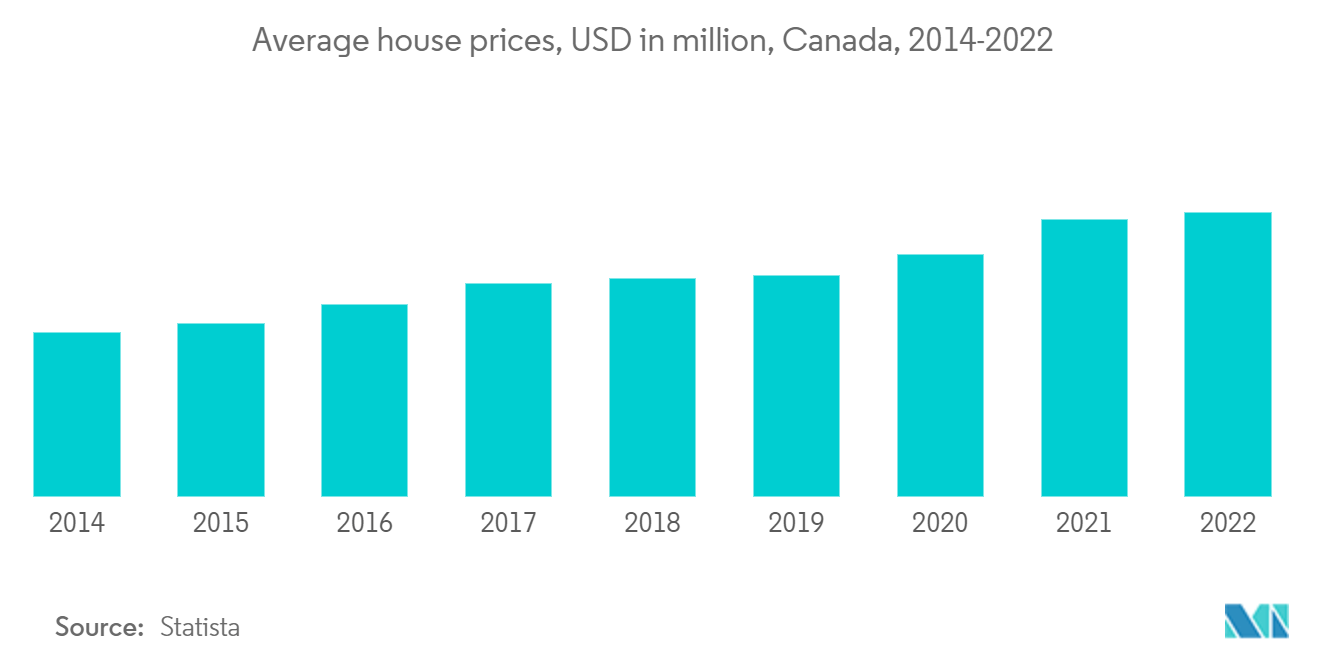

Los precios de la vivienda en Canadá han aumentado en los últimos 4 a 6 años, después de un largo período de estancamiento. Este aumento, aunque moderado en comparación con los observados en otros países, se ha visto impulsado por el aumento de la deuda hipotecaria.

Desde la pandemia, alrededor del 16% de las hipotecas en Canadá se han aplazado, y el 40% no pudo pagar debido a una disminución de los ingresos familiares relacionada con la pandemia. Las tasas de atraso de los aplazamientos vencidos están por debajo de las tasas que prevalecían antes de la pandemia de COVID19. De los aplazamientos vencidos que tienen al menos 30 días de retraso en el pago, los préstamos a plazos y los préstamos para automóviles entre los inquilinos tienen las tasas más altas de atrasos.

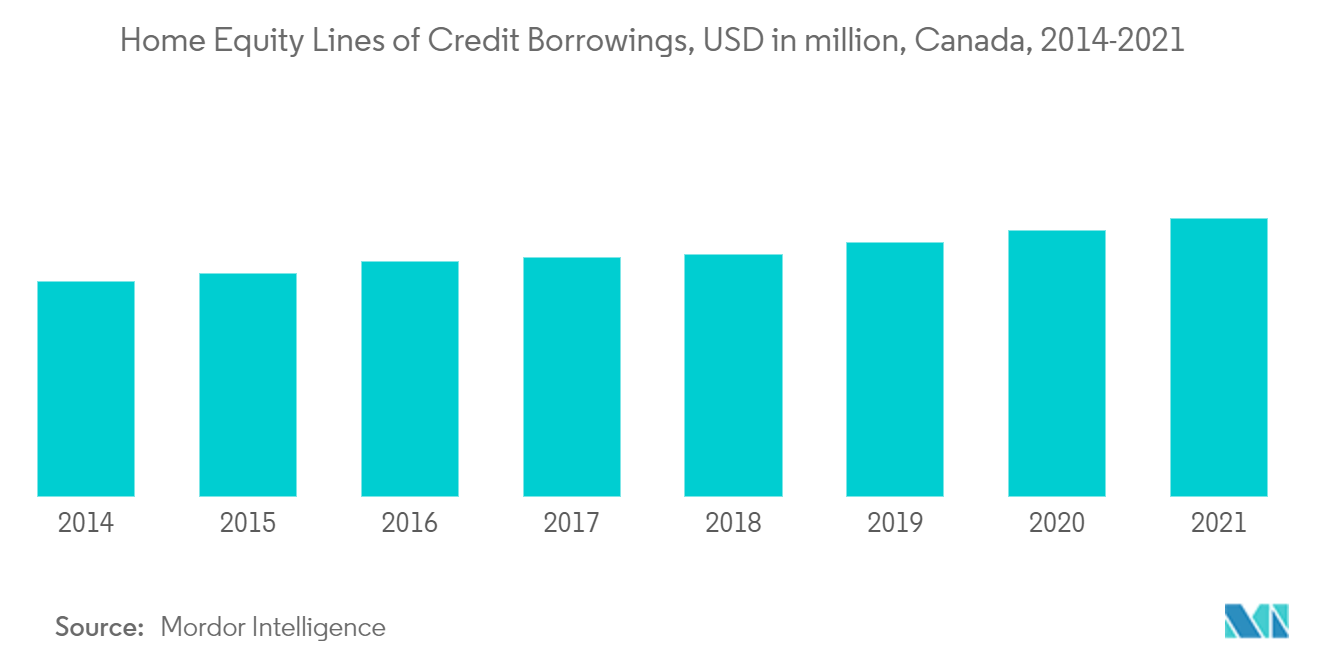

El aumento del valor de los bienes raíces y la reducción de las restricciones regulatorias están alentando a los canadienses a usar sus casas como garantía para préstamos. En febrero de 2022, el saldo desestacionalizado de las líneas de crédito con garantía hipotecaria aumentó un 1% a USD 128 mil millones. La deuda hipotecaria residencial representa el 74% de toda la deuda de los hogares en Canadá, lo que ayuda a construir el patrimonio neto, mientras que las líneas de crédito representan el 16% y la deuda de tarjetas de crédito representa el 4%.

En 2022 se han implementado nuevas reglas hipotecarias, lo que dificulta que los canadienses accedan al valor neto de su vivienda a través de métodos tradicionales. Estos requisitos también vinieron con un aumento de las tasas de interés, lo que hizo que fuera más difícil que nunca calificar para una línea de crédito con garantía hipotecaria. Uno de los cambios es que los canadienses ahora deben poder pagar su línea de crédito con garantía hipotecaria dentro de los 25 años bajo las nuevas reglas.

Préstamos con garantía hipotecaria en Canadá tendencias del mercado

Un aumento en los precios de las viviendas impulsa el mercado de préstamos con garantía hipotecaria

Los precios de la vivienda en Canadá seguirán subiendo en 2022. El precio medio de una vivienda en Canadá aumentó alrededor de un 17% interanual en el cuarto trimestre de 2021, alcanzando los 779.000 dólares. En la mayoría de los mercados inmobiliarios, los precios aumentaron más de un 3% en comparación con el tercer trimestre de 2020. La mayor parte del aumento de los precios de la vivienda se observó en gran parte de Ontario, principalmente en el área metropolitana de Toronto y en la mayoría de las principales ciudades de Columbia Británica.

Este incremento está impulsado principalmente por las viviendas unifamiliares aisladas, cuyo precio medio creció casi un 21 % respecto al cierre de 2020. Por su parte, los condominios aumentaron un 15,8% en 2021. Debido al aumento de los bienes raíces, los pagos de la línea de crédito con garantía hipotecaria (HELOC) canadiense aumentaron en el tercer trimestre de 2021, un 0,7% más que el trimestre anterior.

El aumento vertiginoso de los préstamos HELOC (líneas de crédito con garantía hipotecaria) impulsa el mercado:

Los productos HELOC, junto con las hipotecas combinadas, crecieron hasta los 710.300 millones de dólares en 2021, lo que representa el 41% del total de préstamos garantizados inmobiliarios. Su participación aumentó desde el 37% en el primer trimestre de 2019. El volumen de nuevas HELOC que se están creando aumentó casi un 57% en el segundo trimestre de 2021 en comparación con el mismo período de 2020. Las bajas tasas de interés estaban impulsando un resurgimiento de las líneas de crédito con garantía hipotecaria (HELOC, por sus siglas en inglés).

Préstamos con garantía hipotecaria en Canadá Visión general de la industria

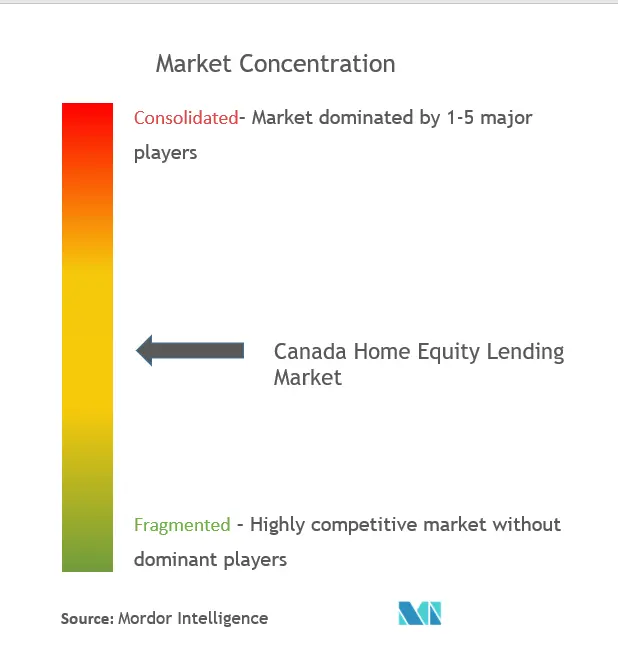

El informe cubre los principales actores que operan en el mercado de préstamos con garantía hipotecaria de Canadá. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado. Sin embargo, con el avance tecnológico y la innovación de productos, las empresas medianas y grandes están aumentando su presencia en el mercado mediante la obtención de nuevos contratos y el acceso a nuevos mercados. Cuenta con actores importantes, como HSBC Bank, National Bank of Canada, First Ontario Credit Union y Hello safe, etc.

Préstamos con garantía hipotecaria en Canadá Líderes del mercado

-

HSBC Bank Canada

-

Tangerine Direct Bank

-

National bank of canada

-

First Ontario Credit Union

-

B2B Bank

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Préstamos con garantía hipotecaria en Canadá Noticias del mercado

El 15 de marzo de 2022, First Ontario Credit Union anunció su fusión con Heritage Savings & Credit Union para ofrecer lo mejor en productos y servicios financieros.

El 09 de febrero de 2022, Hello safe anunció una nueva asociación con Hard bacon, una aplicación de finanzas personales utilizada por más de 35,000 canadienses, esta asociación es para aprovechar la cartera de herramientas de comparación de Hard bacon.

Informe de mercado de préstamos con garantía hipotecaria en Canadá - Tabla de contenido

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA Y PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Perspectivas sobre diversos panoramas regulatorios

4.5 Perspectivas sobre el impacto de la tecnología y la innovación en el mercado.

4.6 Atractivo de la industria: análisis de las cinco fuerzas de Porters

4.6.1 Amenaza de nuevos participantes

4.6.2 El poder de negociación de los compradores

4.6.3 El poder de negociacion de los proveedores

4.6.4 Amenaza de sustitutos

4.6.5 La intensidad de la rivalidad competitiva

4.7 Impacto del COVID-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por tipo

5.1.1 Préstamo a tipo fijo

5.1.2 Líneas de crédito sobre el valor líquido de la vivienda

5.2 Por proveedor de servicios

5.2.1 Bancos comerciales

5.2.2 Instituciones financieras

5.2.3 Las cooperativas de crédito

5.2.4 Otros acreedores

5.3 Por modo

5.3.1 En línea

5.3.2 Desconectado

6. PANORAMA COMPETITIVO

6.1 Descripción general de la concentración del mercado

6.2 Perfiles de empresa

6.2.1 HSBC Bank Canada

6.2.2 Tangerine Direct Bank

6.2.3 True North Mortgage

6.2.4 B2B Bank

6.2.5 Laurentian bank of canada

6.2.6 National bank of canada

6.2.7 Manu life

6.2.8 PenFinancial Credit Union

6.2.9 First Ontario Credit Union

6.2.10 IntelliMortage

6.2.11 Bank of Montreal

6.2.12 Canada Trust

6.2.13 Libro Credit Union

6.2.14 Hellosafe*

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

8. DESCARGO DE RESPONSABILIDAD Y SOBRE NOSOTROS

Préstamos con garantía hipotecaria en Canadá Segmentación de la industria

Un préstamo con garantía hipotecaria es un tipo de préstamo en el que el prestatario utiliza el valor neto de su vivienda como garantía. El monto del préstamo está determinado por el valor de la propiedad, y el valor de la propiedad es determinado por un tasador de la institución crediticia. El mercado canadiense de préstamos con garantía hipotecaria está segmentado por tipo (préstamos de tasa fija y líneas de crédito con garantía hipotecaria), por proveedores de servicios (bancos comerciales, instituciones financieras, cooperativas de crédito y otros acreedores) y por modo (en línea y fuera de línea).

| Por tipo | ||

| ||

|

| Por proveedor de servicios | ||

| ||

| ||

| ||

|

| Por modo | ||

| ||

|

Preguntas frecuentes sobre préstamos con garantía hipotecaria en Canadá

¿Cuál es el tamaño actual del mercado de préstamos con garantía hipotecaria de Canadá?

Se proyecta que el mercado de préstamos con garantía hipotecaria de Canadá registre una CAGR superior al 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de préstamos con garantía hipotecaria de Canadá?

HSBC Bank Canada, Tangerine Direct Bank, National bank of canada, First Ontario Credit Union, B2B Bank son las principales empresas que operan en el mercado de préstamos con garantía hipotecaria de Canadá.

¿Qué años cubre este mercado de préstamos con garantía hipotecaria de Canadá?

El informe cubre el tamaño histórico del mercado de préstamos con garantía hipotecaria de Canadá durante años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de préstamos con garantía hipotecaria de Canadá para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de préstamos con garantía hipotecaria en Canadá

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de los préstamos con garantía hipotecaria en Canadá de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los préstamos con garantía hipotecaria en Canadá incluye una perspectiva de pronóstico del mercado para 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.