Tamaño del mercado de servicios de alimentos de Brasil

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 18.47 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 25.92 Mil millones de dólares |

|

|

Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio rápido |

|

|

CAGR (2024 - 2029) | 6.73 % |

|

|

De mayor crecimiento por tipo de servicio de alimentos | Cocina en la nube |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentos de Brasil

El tamaño del mercado brasileño de servicios de alimentos se estima en 17,35 mil millones de dólares en 2024, y se espera que alcance los 24,03 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,73% durante el período previsto (2024-2029).

Las aplicaciones de entrega populares que innovan en la experiencia de entrega están impulsando la popularidad de las cocinas en la nube.

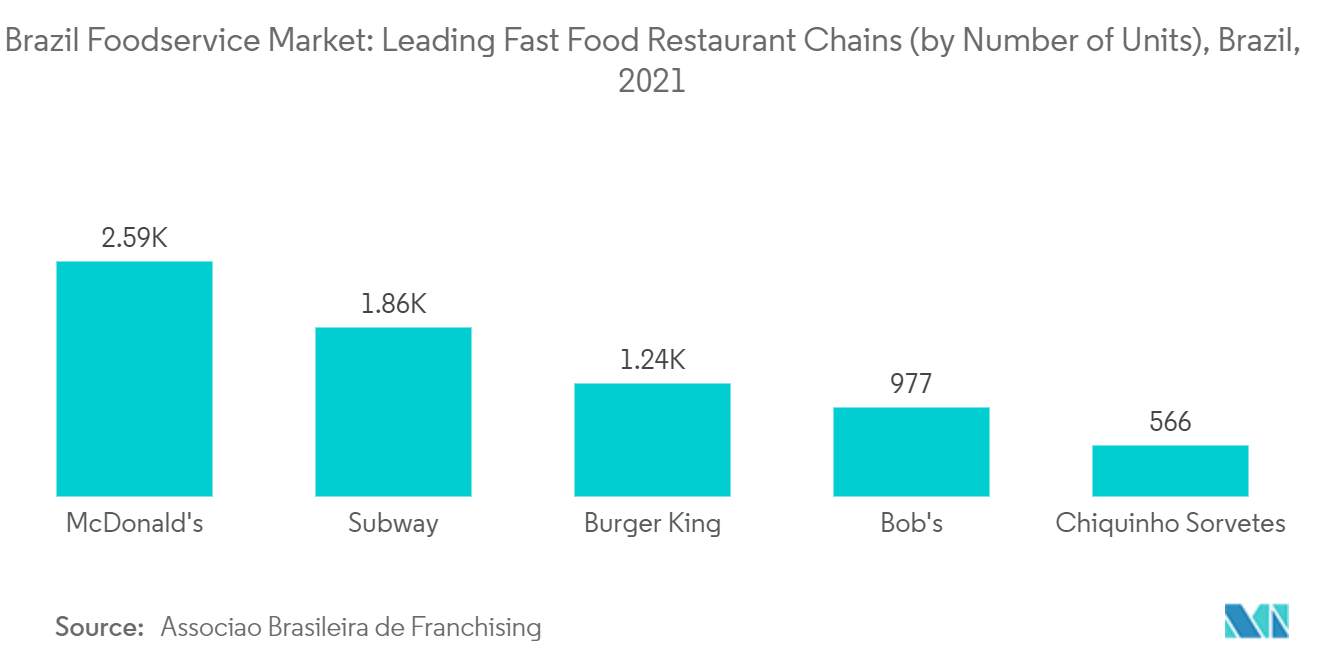

- Los restaurantes de servicio rápido representaron una importante cuota de mercado, con un crecimiento del 27,41% desde la pandemia de 2020 a 2022. Alrededor del 48% de la población consume comida rápida al menos una vez por semana. Grandes cadenas como McDonald's operan 2.585 establecimientos, Subway tiene 1.862 establecimientos y Burger King tiene 1.242 establecimientos, entre otras.

- Se proyecta que las cocinas en la nube sean el tipo de servicio de alimentos de más rápido crecimiento, con un valor CAGR proyectado del 16,46% durante el período de pronóstico. La tendencia de las cocinas fantasma está ganando popularidad en Brasil, ya que en 2021 había alrededor de 11,85 millones de usuarios de entrega a domicilio de plataforma a consumidor y más de 48,75 millones de usuarios de entrega a domicilio de restaurante a consumidor. Aplicaciones de entrega populares como Uber Eats, Hello Food, iFood y Zomato, están innovando continuamente su experiencia de entrega y de aplicación con ofertas de descuento para nuevos usuarios. La startup estadounidense CloudKitchens se ha expandido en el mercado comprando e instalando 'cocinas oscuras' en América Latina durante los últimos tres años. Microsoft Corp. anunció una inversión de más de 850 millones de dólares en la misma startup. Foodology, una empresa de cocina en la nube y restaurantes virtuales con sede en Colombia, también se está expandiendo en el país.

- Los cafés y bares representaron la segunda mayor participación en el mercado, con un valor CAGR proyectado del 7,75% durante el período previsto debido al alto consumo de bebidas alcohólicas y no alcohólicas en el país. Por ejemplo, el consumo anual per cápita de bebidas alcohólicas en Brasil fue de alrededor de 52,5 litros de dólares en 2021. Además, el consumo per cápita de café en el país ascendió a 5,65 kg en 2022.

Creciente prevalencia del consumo de alimentos fuera del hogar

- Comer fuera se ha convertido en una opción de entretenimiento clave para personas de todas las edades. Crea oportunidades lucrativas para los restaurantes al tiempo que brinda conveniencia y estandarización a la vida de las personas. A lo largo de los años, Brasil ha sido testigo de una proliferación de restaurantes de alta cocina, cafés, pubs, bares, puestos callejeros y restaurantes internacionales de comida rápida, que atienden a los cambiantes hábitos alimenticios de los millennials.

- En los últimos años, el mercado ha sido testigo de una penetración significativa de restaurantes de servicio completo (FSR) con la expansión de marcas líderes en las principales partes del país. Los FSR se encuentran entre los segmentos de más rápido crecimiento, ya que los consumidores prefieren cada vez más experiencias gastronómicas convenientes y emocionantes.

- Además, el desarrollo de la infraestructura de los restaurantes y el crecimiento de la población laboral femenina son factores clave que influyen en el aumento del gasto en servicios de alta cocina. La innovación en el mercado de servicios de alimentos y las nuevas ofertas de alimentos de varios restaurantes han abierto nuevas formas de experimentar con los conceptos de cocinas de fusión en todo el mundo. Los actores clave también experimentan con menús, diseños y servicios para proporcionar una experiencia general que mantenga a los clientes satisfechos.

- Además, vinculado con la conveniencia, el país ha sido testigo de un aumento gradual en las opciones de entrega de alimentos. Los tiempos de viaje más largos y los descansos para almorzar más cortos han brindado oportunidades para que los restaurantes ofrezcan opciones de comidas, lo que tiene un impacto positivo en sus ventas.

El restaurante de comida rápida es el segmento de más rápido crecimiento

- El rápido crecimiento del sector de comida rápida en el país ha llevado al desarrollo de cadenas en el sector de restaurantes de servicio rápido. Según el Departamento de Agricultura de los Estados Unidos (USDA), el número de restaurantes de comida rápida que operan en Brasil aumentó de 116.208 puntos de venta en 2019 a 122.895 puntos de venta en 2020.

- Además, la comida rápida étnica está en aumento, considerando que un mayor número de consumidores aprecian los nuevos sabores y cocinas y esperan experimentar con alimentos y platos innovadores.

- A pesar de tener la opción de que los alimentos se entreguen a domicilio, muchos consumidores prefieren las opciones de autoservicio debido a sus ocupados horarios de trabajo y desplazamiento. Por lo tanto, muchos operadores de restaurantes de comida rápida se centran en explorar nuevas opciones de autoservicio para atraer a los jóvenes y a los comensales en movimiento.

- Además, los sitios de redes sociales actúan como plataformas para que los operadores y comercializadores de servicios de alimentos anuncien sus productos y se conecten con una base de consumidores más grande a un nivel más personal. Para satisfacer la demanda de los consumidores, las empresas instalan sus puntos de venta en aeropuertos y atracciones turísticas para llegar a más consumidores, impulsando así el crecimiento del mercado.

Descripción general de la industria de servicios alimentarios de Brasil

El mercado brasileño de servicios de alimentos está fragmentado las cinco principales empresas ocupan el 23,93%. Los principales actores en este mercado son Arcos Dorados Holdings Inc., Brazil Fast Food Corporation, Grupo Madero, International Meal Company Alimentacao SA y Restaurant Brands International Inc. (ordenados alfabéticamente).

Líderes del mercado de servicios de alimentos de Brasil

Arcos Dorados Holdings Inc.

Brazil Fast Food Corporation

Grupo Madero

International Meal Company Alimentacao SA

Restaurant Brands International Inc.

Other important companies include CHQ Gestao Empresarial E Franchising Ltda, Domino's Pizza Inc., Halipar, Oggi Sorvetes, SouthRock, The Wendy's Company.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios de alimentos de Brasil

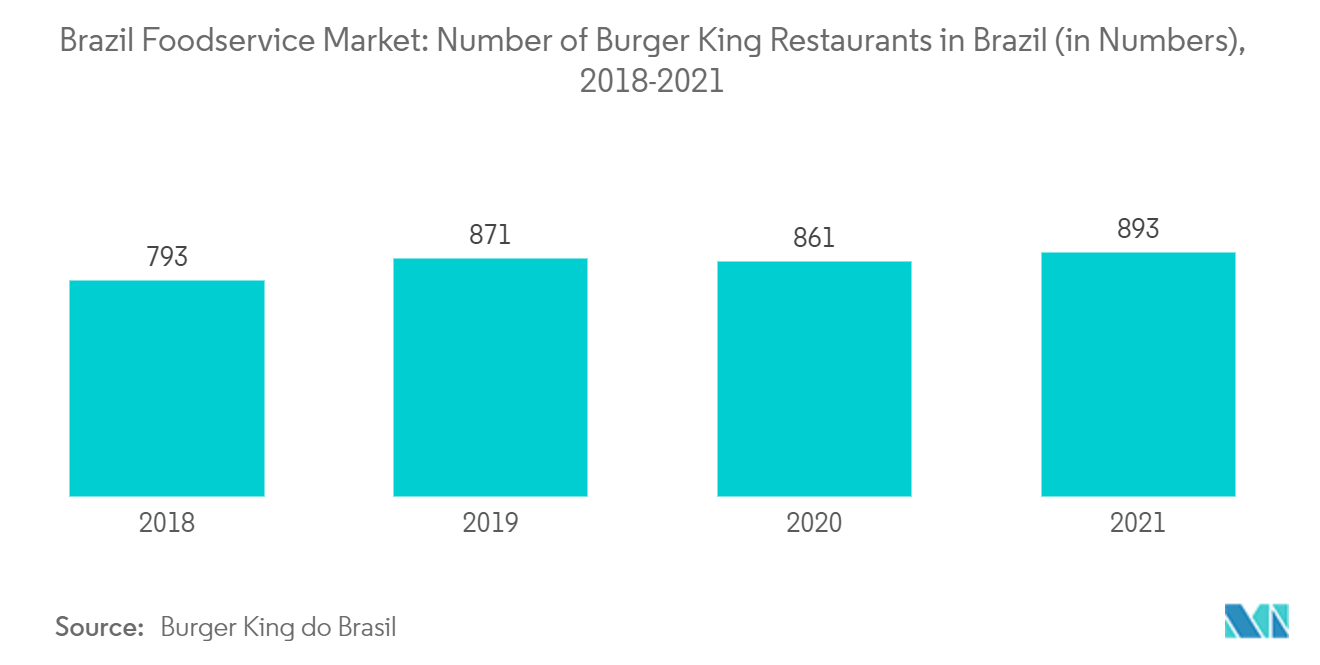

- Abril de 2023 Burger King se asoció con Bringg, un proveedor de plataforma de gestión de entregas, para ayudar a gestionar sus operaciones de última milla y aumentar los canales de entrega en toda la región. La plataforma de gestión de entregas de Bringg podrá ofrecer más opciones de entrega para Burger King en todo el país, al tiempo que aumentará la eficiencia y reducirá los costos de última milla.

- Agosto de 2022 Chiquinho Sorvetes inauguró su nueva franquicia en Patio Central Shopping, Campo Grande.

- Julio de 2022 SouthRock anunció su asociación exclusiva con Eataly Brasil para continuar la operación y expansión de la marca en el mercado brasileño.

Informe del mercado de servicios de alimentos de Brasil índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Número de puntos de venta

- 4.2 Valor promedio del pedido

-

4.3 Marco normativo

- 4.3.1 Brasil

- 4.4 Análisis del menú

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Tipo de servicio de comida

- 5.1.1 Cafés y bares

- 5.1.1.1 Por cocina

- 5.1.1.1.1 Bares y pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de jugo/batido/postres

- 5.1.1.1.4 Tiendas especializadas en café y té

- 5.1.2 Cocina en la nube

- 5.1.3 Restaurantes de servicio completo

- 5.1.3.1 Por cocina

- 5.1.3.1.1 asiático

- 5.1.3.1.2 europeo

- 5.1.3.1.3 latinoamericano

- 5.1.3.1.4 Medio este

- 5.1.3.1.5 norteamericana

- 5.1.3.1.6 Otras cocinas FSR

- 5.1.4 Restaurantes de servicio rápido

- 5.1.4.1 Por cocina

- 5.1.4.1.1 Panaderías

- 5.1.4.1.2 Hamburguesa

- 5.1.4.1.3 Helado

- 5.1.4.1.4 Cocinas a base de carne

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Otras cocinas QSR

-

5.2 Salida

- 5.2.1 Puntos de venta encadenados

- 5.2.2 Puntos de venta independientes

-

5.3 Ubicación

- 5.3.1 Ocio

- 5.3.2 Alojamiento

- 5.3.3 Minorista

- 5.3.4 Ser único

- 5.3.5 Viajar

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Arcos Dorados Holdings Inc.

- 6.4.2 Brazil Fast Food Corporation

- 6.4.3 CHQ Gestao Empresarial E Franchising Ltda

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Grupo Madero

- 6.4.6 Halipar

- 6.4.7 International Meal Company Alimentacao SA

- 6.4.8 Oggi Sorvetes

- 6.4.9 Restaurant Brands International Inc.

- 6.4.10 SouthRock

- 6.4.11 The Wendy's Company

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de servicios de alimentos de Brasil

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- Los restaurantes de servicio rápido representaron una importante cuota de mercado, con un crecimiento del 27,41% desde la pandemia de 2020 a 2022. Alrededor del 48% de la población consume comida rápida al menos una vez por semana. Grandes cadenas como McDonald's operan 2.585 establecimientos, Subway tiene 1.862 establecimientos y Burger King tiene 1.242 establecimientos, entre otras.

- Se proyecta que las cocinas en la nube sean el tipo de servicio de alimentos de más rápido crecimiento, con un valor CAGR proyectado del 16,46% durante el período de pronóstico. La tendencia de las cocinas fantasma está ganando popularidad en Brasil, ya que en 2021 había alrededor de 11,85 millones de usuarios de entrega a domicilio de plataforma a consumidor y más de 48,75 millones de usuarios de entrega a domicilio de restaurante a consumidor. Aplicaciones de entrega populares como Uber Eats, Hello Food, iFood y Zomato, están innovando continuamente su experiencia de entrega y de aplicación con ofertas de descuento para nuevos usuarios. La startup estadounidense CloudKitchens se ha expandido en el mercado comprando e instalando 'cocinas oscuras' en América Latina durante los últimos tres años. Microsoft Corp. anunció una inversión de más de 850 millones de dólares en la misma startup. Foodology, una empresa de cocina en la nube y restaurantes virtuales con sede en Colombia, también se está expandiendo en el país.

- Los cafés y bares representaron la segunda mayor participación en el mercado, con un valor CAGR proyectado del 7,75% durante el período previsto debido al alto consumo de bebidas alcohólicas y no alcohólicas en el país. Por ejemplo, el consumo anual per cápita de bebidas alcohólicas en Brasil fue de alrededor de 52,5 litros de dólares en 2021. Además, el consumo per cápita de café en el país ascendió a 5,65 kg en 2022.

| Cafés y bares | Por cocina | Bares y pubs |

| Cafés | ||

| Barras de jugo/batido/postres | ||

| Tiendas especializadas en café y té | ||

| Cocina en la nube | ||

| Restaurantes de servicio completo | Por cocina | asiático |

| europeo | ||

| latinoamericano | ||

| Medio este | ||

| norteamericana | ||

| Otras cocinas FSR | ||

| Restaurantes de servicio rápido | Por cocina | Panaderías |

| Hamburguesa | ||

| Helado | ||

| Cocinas a base de carne | ||

| Pizza | ||

| Otras cocinas QSR |

| Puntos de venta encadenados |

| Puntos de venta independientes |

| Ocio |

| Alojamiento |

| Minorista |

| Ser único |

| Viajar |

| Tipo de servicio de comida | Cafés y bares | Por cocina | Bares y pubs |

| Cafés | |||

| Barras de jugo/batido/postres | |||

| Tiendas especializadas en café y té | |||

| Cocina en la nube | |||

| Restaurantes de servicio completo | Por cocina | asiático | |

| europeo | |||

| latinoamericano | |||

| Medio este | |||

| norteamericana | |||

| Otras cocinas FSR | |||

| Restaurantes de servicio rápido | Por cocina | Panaderías | |

| Hamburguesa | |||

| Helado | |||

| Cocinas a base de carne | |||

| Pizza | |||

| Otras cocinas QSR | |||

| Salida | Puntos de venta encadenados | ||

| Puntos de venta independientes | |||

| Ubicación | Ocio | ||

| Alojamiento | |||

| Minorista | |||

| Ser único | |||

| Viajar | |||

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción