Tamaño y Participación del Mercado de Biorreactores

Análisis del Mercado de Biorreactores por Mordor inteligencia

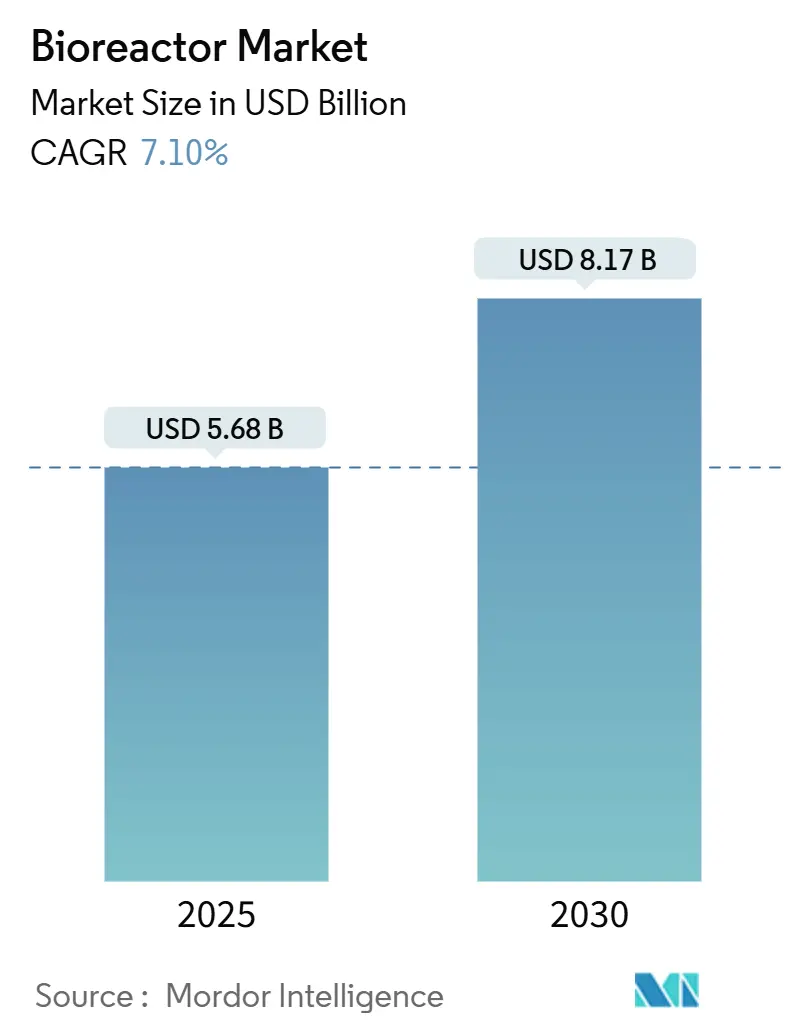

El tamaño del mercado global de biorreactores alcanzó los 5,68 mil millones USD en 2025 y se proyecta que llegue un los 8,17 mil millones USD en 2030, avanzando un una TCAC del 7,10% durante 2025-2030. La demanda sostenida de biológicos complejos, una cartera en rápida expansión de candidatos de terapia celular y gramoénica, y mejoras constantes en la tecnologíun de control de procesos sustentan esta trayectoria de crecimiento. Los proveedores que equilibran flexibilidad con escala continúan ganando terreno porque los sistemas de acero inoxidable, de uso único mi híbridos resuelven cada uno desafíos de producción distintos. El control automatizado es ahora la configuración predeterminada para nuevas instalaciones, y los análisis impulsados por IA están pasando de pruebas de concepto un fabricación rutinaria, mejorando la consistencia de lotes y reduciendo el tiempo de inactividad[1]Fuente: Eric s. Langer, "tendencias en perfusión Bioreactors," bioproceso International, bioprocessintl.com. Las dinámicas regionales también están cambiando: la construcción acelerada de capacidad cGMP en Asia está remodelando las cadenas de suministro globales, mientras que América del Norte mantiene la base instalada más grande y sigue siendo la plataforma de lanzamiento para tecnologícomo de próxima generación.

Conclusiones Clave del Informe

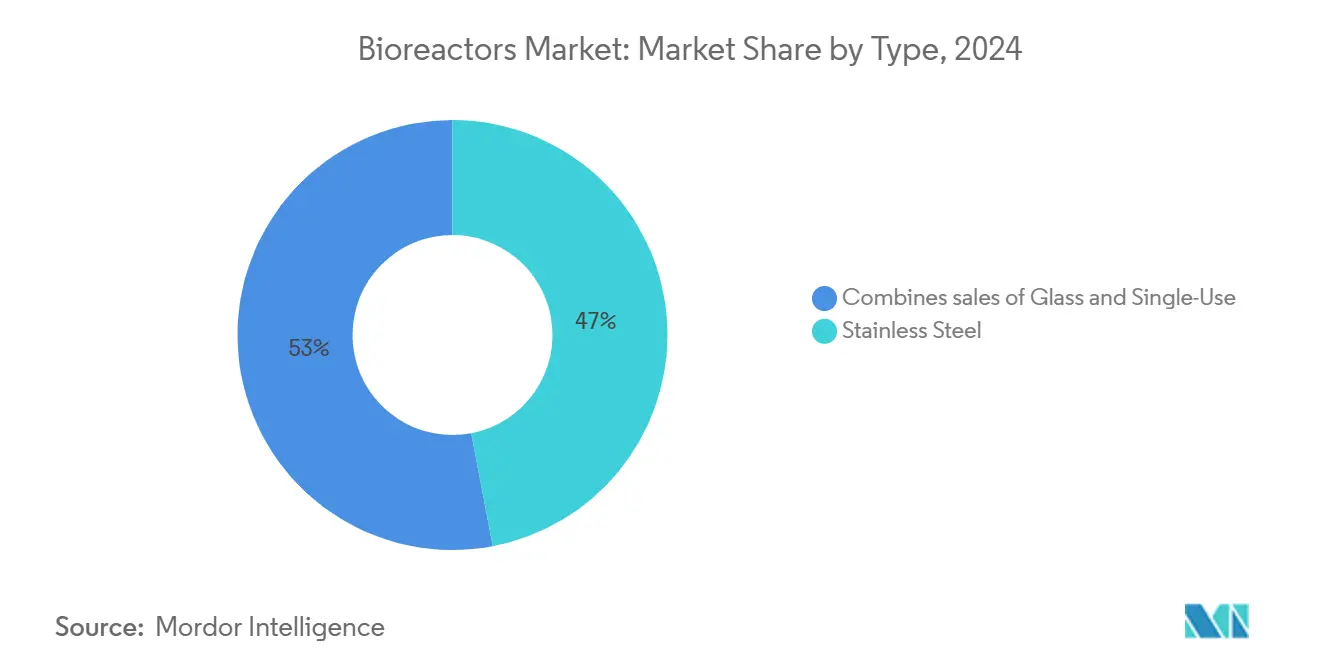

- Por tipo, los recipientes de acero inoxidable mantuvieron el 47,0% de la participación del mercado de biorreactores en 2024, mientras que los sistemas de uso único están proyectados un crecer un una TCAC del 10,1% hasta 2030.

- Por uso, las unidades de producción un escala completa capturaron el 58,8% de los ingresos de 2024; la producción un escala piloto está prevista un expandirse un una TCAC del 9% hasta 2030.

- Por escala, los reactores de 200 L-1,500 L representaron el 39,0% del tamaño del mercado de biorreactores en 2024, mientras que los volúmenes superiores un 1,500 L están destinados un crecer un una TCAC del 10,2% durante 2025-2030.

- Por tipo de control, los sistemas automatizados (basados en MFC) comandaron el 64,0% de participación en 2024 y se espera que mantengan una TCAC del 8,5% durante el poríodo de pronóstico.

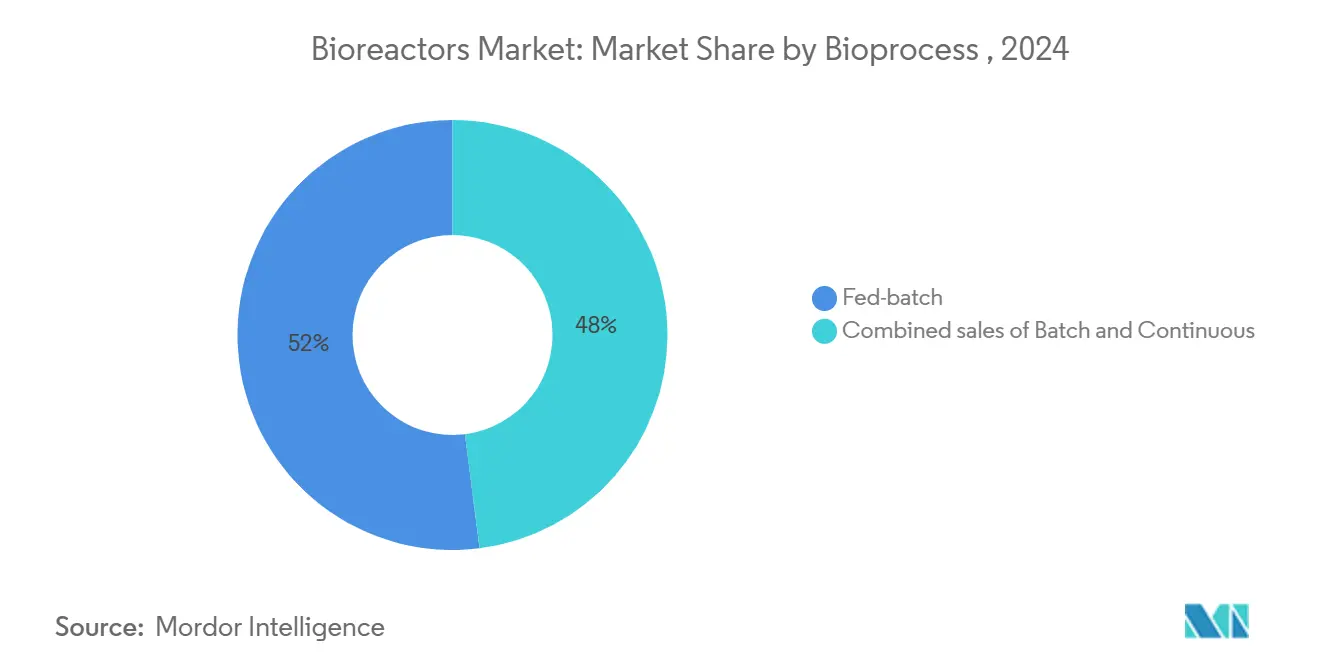

- Por bioproceso, el procesamiento fed-batch lideró con el 52,0% de los ingresos de 2024; el procesamiento continuo se anticipa que avance un una TCAC del 10,5% hasta 2030.

- Por aplicación, la fabricación farmacéutica y biofarmacéutica dominó con el 72,0% de los ingresos de 2024, mientras que los casos de uso de terapia celular y gramoénica están preparados para una TCAC del 10,8% hasta 2030.

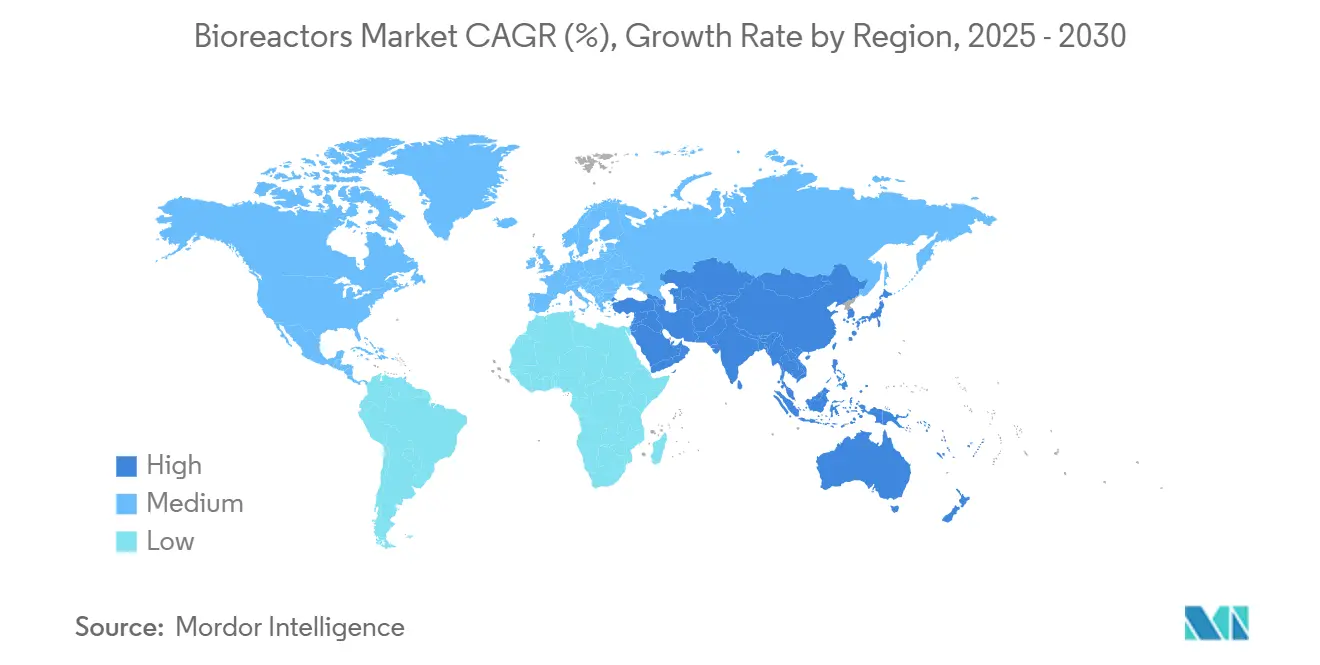

- Por geografíun, América del Norte retuvo el 43,0% de la participación del mercado de biorreactores en 2024, mientras que Asia se proyecta que registre una TCAC del 8,3% de 2025 un 2030.

Tendencias mi Insights del Mercado Global de Biorreactores

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Rápida expansión de capacidad para terapias celulares y gramoénicas | +1.2% | América del Norte, Europa, Asia | Largo plazo (≥ 4 unños) |

| Instalaciones modulares de sistema cerrado en mercados emergentes | +0.8% | Asia, América Latina | Mediano plazo (2-4 unños) |

| Cambio hacia bioprocesamiento continuo | +0.9% | Global | Largo plazo (≥ 4 unños) |

| Incentivos gubernamentales para biofabricación de vacunas | +0.4% | Medio Oriente y África | Corto plazo (≤ 2 unños) |

| Externalización colaborativa de cdmo impulsando adopción de uso único | +0.5% | América Latina | Mediano plazo (2-4 unños) |

| Avances tecnológicos en biorreactores | +1.0% | Global | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Rápida Expansión de Capacidad para Fabricación de Terapias Celulares y Génicas

Los desarrolladores de productos basados en doélulas y genes han superado rápidamente las capacidades del equipo heredado de anticuerpos monoclonales. Las plataformas novedosas de alta densidad como el reactor de Lecho Fijo Ascent de Corning proporcionan amplia área de superficie para cultivos adherentes mientras preservan una huella compacta, aliviando los cuellos de botella de vectores virales[2]Corning vida ciencias, "fijado-cama Bioreactors: Bridging el Gap From Bench un mercado," corning.com. Las cdmo valoran estos sistemas porque escalan rápidamente sin renovaciones completas de instalaciones. Mientras los reguladores enfatizan el entendimiento de procesos específicos de modalidad, los biorreactores diseñados específicamente han cambiado de actualizaciones opcionales un infraestructura esencial, unñadiendo impulso medible al mercado de biorreactores.

Cambio Hacia Instalaciones Modulares y de Sistema Cerrado en Mercados Emergentes

Los fabricantes en Asia, América Latina y partes de África están evitando las construcciones convencionales de salas limpias instalando suites prefabricadas de sistema cerrado que integran ensamblajes de uso único y utilidades montadas en patines. Estas plantas reducen el gasto de capital, comprimen los cronogramas de validación y permiten una entrada más rápida un las cadenas de suministro globales. Su portabilidad también permite un las cdmo reubicar o expandir con mínima disrupción, un beneficio probado durante las escaseces relacionadas con la pandemia. El modelo distribuido reduce el riesgo de flete y acerca la producción un los pacientes, ampliando la huella del mercado de biorreactores un través de más ubicaciones.

Auge de Plataformas de Bioprocesamiento Continuo

La perfusión continua, considerada por mucho tiempo experimental, se está convirtiendo en realidad comercial un medida que los dispositivos de retención celular y los análisis en línea maduran. Al mantener cultivos en fase metabólica pico, los reactores de perfusión impulsan la productividad volumétrica y pueden reducir las huellas de instalaciones hasta en un 75%. La operación en estado estacionario mejora la consistencia de lotes, una ventaja crítica para moléculas propensas un la degradación. Vincular pasos upstream continuos con purificación río abajo sincronizada crea flujo de extremo un extremo que reduce los tiempos de retención y eleva la calidad, reforzando el impulso de adopción en el mercado de biorreactores.

Incentivos Gubernamentales para Biofabricación de Vacunas en Medio Oriente y África

Los gobiernos de toda la región ahora ofrecen exenciones fiscales, tierra subsidiada y programas de fuerza laboral dedicados para establecer plantas de vacunas domésticas. El equipo debe tolerar energíun intermitente y calidad de agua variable; los reactores de uso único satisfacen esas necesidades. La transferencia de tecnologíun acelerada de proveedores establecidos acorta las curvas de aprendizaje locales mi inserta nuevos hubs en la rojo del mercado global de biorreactores.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Problemas de integridad de esterilización en SUBs de gran volumen | -0.60% | Global | Mediano plazo (2-4 unños) |

| Escasez de resina de uso único de alta calidad | -0.90% | América del Norte, Europa | Corto plazo (≤ 2 unños) |

| Limitaciones de gastos de capital para retrofits de acero inoxidable en plantas heredadas | -0.70% | América del Norte, Europa, Asia | Mediano plazo (2-4 unños) |

| Validación regulatoria compleja para configuraciones híbridas | -0.50% | Global | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Fallas de Integridad de Esterilización en Biorreactores de Uso Único de Gran Volumen

Escalar bolsas desechables más todoá de 2,000 L aumenta el estrés en costuras mi interfaces de película, elevando el riesgo de contaminación tarde en las corridas de producción. La extrusión de película inconsistente y los desafíos en validar la eficacia de irradiación gamma un través de ensamblajes más gruesos permanecen sin resolver. Muchos productores se protegen emparejando trenes de semillas de uso único con tanques de producción de acero inoxidable, intercambiando algo de flexibilidad por seguridad de esterilidad. Mientras los proveedores están refinando protocolos de prueba y actualizando materiales, el costo unñadido erosiona porciones de la propuesta de valor de uso único, atemperando el crecimiento del mercado de biorreactores.

Escasez Global de Resina Plástica de Uso Único de Alta Calidad

La demanda de resina ultra-baja extraíble ha superado la oferta, extendiendo los tiempos de entrega y provocando contratos de adquisición multianual. Solo unas pocas empresas petroquímicas cumplen estrictos estándares farmacopeicos, limitando la expansión de capacidad un corto plazo. El almacenamiento y la doble fuente atan capital de trabajo, mientras que las presentaciones regulatorias se vuelven más complejas. Aunque los materiales de base biológica y los programas de reciclaje pueden diversificar el suministro con el tiempo, las escaseces actuales restan aproximadamente 0,9 puntos porcentuales de la TCAC prevista del mercado de biorreactores.

Análisis de Segmentos

Por Tipo: El acero inoxidable permanece como la columna vertebral de fabricación

Los recipientes de acero inoxidable capturaron el 47% de los ingresos de 2024, subrayando su dominio en aplicaciones de alto volumen mi intensivas en oxígeno. Los retrofits de gemelos digitales y matrices de tecnologíun analítica de proceso en línea están extendiendo las vidas úazulejos de activos, permitiendo un los operadores impulsar el rendimiento sin nueva construcción[3]Muhammad un. Chaudhry, "líquido fluir y Mixing With biorreactor escala-arriba," bioproceso International, bioprocessintl.com. Mientras tanto, los sistemas de uso único han asegurado roles complementarios en trenes de semillas y suites de múltiples productos. Los diseños híbridos dan un los fabricantes cambios más rápidos y validación de limpieza reducida, pero unún dependen del acero inoxidable para producción final. Los avances en tratamiento de superficie ahora reducen la adhesión de proteínas en paredes de acero inoxidable, y los diseños de conexión rápida sin soldadura reducen el tiempo de instalación. Juntas, estas innovaciones aseguran que ambas plataformas coexistan, cada una optimizada para su ventaja comparativa dentro del mercado de biorreactores.

Los datos de adquisición recientes muestran que las cdmo líderes firman acuerdos multianual solo con proveedores que demuestran interoperabilidad enchufar-y-play entre bolsas desechables y tanques fijos. Aunque el procesamiento intensificado eleva el interés en volúmenes de trabajo más pequeños, los sistemas de acero inoxidable mantienen una ventaja clara para fermentación microbiana y otros procesos intensivos en corte. Este equilibrio asegura demanda un largo plazo para ambos formatos, reforzando la estructura diversificada del mercado de biorreactores.

Por Uso: La producción a escala completa impulsa el valor del mercado

Las unidades un escala completa representaron el 58,8% del gasto de 2024, destacando la concentración de ingresos una vez que los fármacos obtienen aprobación regulatoria. Los patrocinadores usan ingenieríun de líneas celulares y optimización de medios para elevar los rendimientos de proteínas sin agrandar las huellas. Los reactores de uso único hasta 5,000 L aportan flexibilidad para plantas de múltiples productos, mientras que los tanques de acero inoxidable superiores un 10,000 L siguen siendo el punto de referencia para volúmenes exitosos. Los sensores PAT avanzados ahora proporcionan retroalimentación en tiempo real sobre pH, oxígeno disuelto y tendencias de metabolitos, permitiendo ajustes proactivos que estabilizan títulos.

Las suites de control impulsadas por IA analizan datos históricos de múltiples campañcomo para predecir desviaciones antes de que afecten el rendimiento. Para las cdmo que operan un alta utilización, estas herramientas incrementan directamente la capacidad facturable. Consecuentemente, el mercado de biorreactores ve inversión persistente en equipo de gran volumen incluso mientras los pilotos de procesamiento continuo experimentan con huellas más pequeñcomo.

Por Escala: Los volúmenes de rango medio capturan el punto dulce de fabricación

Los reactores en el rango de 200 L-1,500 L capturaron el 39,0% de la demanda de 2024, alineando la capacidad con las necesidades de biológicos dirigidos mi indicaciones huérfanas. Las estrategias fed-batch intensificadas y perfusión de alta densidad celular ahora producen rendimientos una vez alcanzables solo en recipientes más grandes, haciendo del equipo de rango medio una opción práctica para lanzamientos comerciales. Las biotecnológicas respaldadas por capital de riesgo un menudo arriendan o compran estos reactores para acelerar estudios de primero en humanos y hitos de ingresos tempranos, anclando este segmento dentro del panorama de tamaño del mercado de biorreactores.

Los proveedores han introducido chasis que comparten hardware de control un través de tamaños de volumen, simplificando la transferencia tecnológica un medida que los procesos escalan. Los caminos de flujo desechables incrustados en marcos reutilizables combinan seguridad de esterilidad con eficiencia de costos. Con portabilidad, cumplimiento y expandibilidad modular incorporados, el segmento de rango medio permanece como un campo de batalla estratégico

Por Tipo de Control: La automatización redefine la confiabilidad del proceso

Los reactores automatizados comandaron el 64,0% de las ventas de 2024, reflejando el movimiento de toda la industria hacia operaciones centradas en datos. Los análisis embebidos interpretan flujos de sensores en tiempo real, comparándolos contra "huellas dactilares de estándar dorado" para señalar desviaciones minutos antes del impacto. Las simulaciones de gemelo digital ahora guían el escalamiento, traduciendo aprendizajes de laboratorio un producción sin extensas corridas de prueba. Los algoritmos de mantenimiento predictivo señalan fatiga de componentes mucho antes de la falla, recortando tiempo de inactividad y protegiendo horarios de lotes. Estas capacidades cementan la automatización como motor de crecimiento primario dentro del mercado de biorreactores.

Por Bioproceso: Fed-batch domina la producción comercial

Las técnicas fed-batch mantuvieron una participación del 52,0% en 2024, reflejando su familiaridad regulatoria y robustez operacional. Las alimentaciones de nutrientes escalonadas extienden la longevidad del cultivo sin la complejidad unñadida de dispositivos de retención celular de perfusión. Los avances en formulación de medios ahora elevan títulos, ayudando un las instalaciones un cumplir objetivos de producción con menos corridas. Las estrategias híbridas de tren de semillas que usan intensificación de perfusión acortan tiempos de ciclo pero revierten un fed-batch para producción, preservando validación directa. El procesamiento continuo gana impulso, pero la mayoríun de operadores ve la transición como incremental. un corto plazo, fed-batch permanece central al mercado de biorreactores.

Por Aplicación: Los farmacéuticos impulsan innovación y adopción

La fabricación farmacéutica y biofarmacéutica generó el 72,0% de los ingresos de 2024, dando al sector influencia desproporcionada sobre el diseño de equipos. Los andamiajes de proteínas complejas demandan control preciso de vícomo de modificación post-traduccional. Las cdmo compran suites multipropósito capaces de cambiar entre campañcomo de anticuerpos monoclonales y vectores virales en semanas, impulsando hojas de ruta de proveedores hacia arquitecturas modulares basadas en recetas. Alinear reactores upstream con patines de cromatografíun río abajo crea procesamiento directo que reduce pasos de retención y protege moléculas lábiles, reforzando estándares de calidad farmacéutica como ancla para el mercado de biorreactores.

Análisis Geográfico

América del Norte capturó el 43,0% de la demanda global en 2024, respaldada por una densa rojo de universidades de investigación, capital de riesgo y sitios comerciales que acortan el ciclo de laboratorio un lanzamiento. Los incentivos federales para resistencia de fabricación doméstica, promulgados después de disrupciones de pandemia, financian nueva capacidad que frecuentemente presenta sistemas de uso único o híbridos. La guíun de la FDA sobre adopción de tecnologíun analítica de proceso hace el monitoreo avanzado casi obligatorio, impulsando órdenes para reactores ricos en sensores. Las terapias de primera clase como auto-T y edición gramoénica en-vivo son típicamente piloteadas en la región, asegurando que los proveedores locales permanezcan como proveedores tempranos de equipo especializado al mercado de biorreactores.

Se prevé que Asia registre una TCAC del 8,3% entre 2025 y 2030, la más rápida globalmente. Los parques industriales respaldados por el gobierno en china, Singapur y Corea del Sur proporcionan utilidades llave en mano mi incentivos fiscales que atraen innovadores multinacionales. Las cdmo regionales combinan mano de obra costo-eficiente con instalaciones de alta especificación, ganando contratos de suministro global. Las plantas recién construidas adoptan flujos de trabajo digitales desde el inicio, evitando desafíos de retrofit vistos en mercados maduros. Los productores de biosimilares también energizan la demanda de volúmenes flexibles que apoyan la competitividad de costos. Consecuentemente, el mercado de biorreactores se está extendiendo un ciudades de segundo nivel, ampliando el mapa de fabricación regional.

Europa mantiene influencia técnica significativa un través del liderazgo en ciencia de desarrollo de procesos y productos medicinales de terapia avanzada. Las subvenciones públicas financian pilotos de fabricación continua dirigidos un refinar principios de calidad por diseño. Los mandatos de sostenibilidad estimulan la adopción de sistemas de agua de circuito cerrado y chaquetas energéticamente eficientes. Las cdmo especializadas en vectores virales y ADN plásmido operan en clusters alrededor de Alemania y los estados nórdicos, elevando la demanda regional de reactores compactos pero sofisticados. Las regulaciones armonizadas de la UE aceleran la transferencia de tecnologíun, permitiendo que las innovaciones se propaguen eficientemente entre estados miembros y sosteniendo el papel de Europa en el mercado de biorreactores.

Panorama Competitivo

El mercado de biorreactores exhibe concentración moderada: los cinco principales proveedores-Sartorius, Thermo Fisher Scientific, Merck KGaA, Danaher y Eppendorf-colectivamente mantienen alrededor del 65,0% de los ingresos. Cada uno está extendiendo su portafolio un través de adquisiciones y asociaciones que agrupan equipos, consumibles y análisis en ecosistemas integrados. Tanto Sartorius como Thermo Fisher promueven suites que vinculan reactores upstream con patines de purificación río abajo, elevando costos de cambio para clientes y reforzando el bloqueo de plataforma.

Los innovadores más pequeños prosperan en nichos como fermentación microbiana, perfusión microfluídica y cultivo órgano-en-chip, donde los requisitos un medida disuaden un las empresas más grandes. Las alianzas estratégicas entre multinacionales y spin-outs universitarios canalizan nueva tecnologíun hacia pipelines comerciales mientras dan un las start-Unión postal Universal alcance global. Los ingresos por licencias de sensores propietarios o dispositivos de retención celular complementan los ingresos para estos especialistas.

Las características de inteligencia artificial representan la próxima frontera competitiva. Los proveedores que integran algoritmos de mantenimiento predictivo y control adaptativo directamente en software supervisorio reportan reducciones medibles en tasas de tiempo de inactividad y desviación. Los adoptadores tempranos han asegurado acuerdos maestros de suministro multianual con cdmo líderes, estableciendo nuevos puntos de referencia de rendimiento un través del mercado de biorreactores. Los vendedores incapaces de casar hardware con datos accionables arriesgan comoditización.

Líderes de la Industria de Biorreactores

-

Sartorius AG

-

Thermo Fisher Scientific Inc.

-

Eppendorf AG

-

Danaher

-

Merck KGaA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Thermo Fisher Scientific presentó el Biorreactor de Uso Único DynaDrive, cuya geometríun de tanque agitado está optimizada para cultivo celular intensificado. El diseño reduce implícitamente el estrés de corte, un parámetro crítico para perfusión de alta densidad, sugiriendo una reducción incremental en el costo de bienes para patrocinadores CGT.

- Enero 2025: Investigadores de la Universidad Estatal de Iowa introdujeron recipientes de cultivo elegante, proporcionando sensibilidad veinte veces mejorada un cambios metabólicos. Este avance equipa un científicos de bioprocesos con ventanas de intervención más tempranas, limitando la atricción de rendimiento durante escalamiento.

- Septiembre 2024: IKA lanzó el biorreactor de Investigación HABITAT, fusionando un siglo de experiencia en instrumentación de laboratorio con capacidades fototróficas y de cultivo celular modernas. La arquitectura modular de la unidad insinúun un futuro donde sistemas de grado de investigación se transforman en activos un escala piloto con retrofitting mínimo.

- Marzo 2025: Sartorius Stedim BioOutsource expandió servicios de prueba de biosimilares incorporando el Flujo de Trabajo de Variantes de Carga de Thermo Scientific, permitiendo perfilado de variantes de carga más rápido, un atributo crítico para comparabilidad de biosimilares.

Alcance del Informe Global del Mercado de Biorreactores

Según el alcance del informe, los biorreactores son recipientes grandes utilizados en industrias que proporcionan condiciones óptimas para el crecimiento de microorganismos para llevar un cabo el proceso bioquímico. Se utilizan para acelerar procesos bioquímicos, como fermentación y producción de fármacos antibióticos, donde las bacterias o levaduras se unñaden como enóculo para llevar un cabo la reacción.

El mercado de biorreactores está segmentado por tipo, uso, escala, tipo de control, bioproceso, aplicación, usuario final y geografíun. Por tipo, el mercado está segmentado en vidrio, acero inoxidable y uso único. Por uso, el mercado está segmentado en producción un escala de laboratorio, producción un escala piloto y producción un escala completa. Por escala, el mercado está segmentado en 5 L - 20 L, 20 L - 200 L, 200 L - 1,500 L, y superior un 1,500 L. Por tipo de control, incluye manual y automatizado (MFCs). Por bioproceso, el mercado está segmentado en por lotes, fed-batch y continuo. Por aplicación, incluye fabricación farmacéutica y biofarmacéutica, terapia celular y gramoénica, biotecnologíun industrial (biocombustibles, enzimas), y carne cultivada y proteínas alternativas. Por usuarios finales incluye compañícomo biofarmacéuticas y farmacéuticas, organizaciones de desarrollo y fabricación por contrato (cdmo), y otros usuarios finales, y por geografíun el mercado está segmentado en América del Norte, Europa, Asia Pacífico, América del Sur y Medio Oriente. Para cada segmento, la perspectiva del mercado se proporciona en términos de valor (USD).

| Vidrio |

| Acero Inoxidable |

| Uso Único |

| Producción a Escala de Laboratorio |

| Producción a Escala Piloto |

| Producción a Escala Completa |

| 5 L - 20 L |

| 20 L - 200 L |

| 200 L - 1,500 L |

| Superior a 1,500 L |

| Manual |

| Automatizado (MFCs) |

| Por Lotes |

| Fed-batch |

| Continuo |

| Fabricación Farmacéutica y Biofarmacéutica |

| Terapia Celular y Génica |

| Biotecnología Industrial (Biocombustibles, Enzimas) |

| Compañías Biofarmacéuticas y Farmacéuticas |

| Organizaciones de Desarrollo y Fabricación por Contrato (CDMO) |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo | Vidrio | |

| Acero Inoxidable | ||

| Uso Único | ||

| Por Uso | Producción a Escala de Laboratorio | |

| Producción a Escala Piloto | ||

| Producción a Escala Completa | ||

| Por Escala | 5 L - 20 L | |

| 20 L - 200 L | ||

| 200 L - 1,500 L | ||

| Superior a 1,500 L | ||

| Por Tipo de Control | Manual | |

| Automatizado (MFCs) | ||

| Por Bioproceso | Por Lotes | |

| Fed-batch | ||

| Continuo | ||

| Por Aplicación | Fabricación Farmacéutica y Biofarmacéutica | |

| Terapia Celular y Génica | ||

| Biotecnología Industrial (Biocombustibles, Enzimas) | ||

| Por Usuario Final | Compañías Biofarmacéuticas y Farmacéuticas | |

| Organizaciones de Desarrollo y Fabricación por Contrato (CDMO) | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de biorreactores?

El tamaño del mercado de biorreactores alcanzó los 5,68 mil millones USD en 2025 y se proyecta que crezca un 8,17 mil millones USD en 2030.

¿Qué región domina hoy el mercado de biorreactores?

América del Norte lideró con el 43,0% de la participación del mercado de biorreactores en 2024, gracias un su amplia base de fabricación y sólido ecosistema de I+d.

¿Qué tan rápido están creciendo los biorreactores de uso único?

Los sistemas de uso único están proyectados un expandirse un una TCAC del 10,1% entre 2025 y 2030, convirtiéndolos en el tipo de crecimiento más rápido dentro del mercado de biorreactores.

¿Por qué son importantes los sistemas de control automatizado?

Los reactores automatizados capturaron el 64% de las ventas de 2024; los análisis en tiempo real y el mantenimiento predictivo reducen la variabilidad de lotes y el tiempo de inactividad, mejorando la confiabilidad del proceso.

¿Qué limita la adopción más amplia de biorreactores grandes de uso único?

Los desafíos de integridad de esterilización en volúmenes superiores un 2,000 L y la escasez de resina de grado farmacéutico crean cuellos de botella que recortan casi 1,5 puntos porcentuales de la TCAC esperada en el mercado de biorreactores.

¿Qué segmento de aplicación impulsa la mayor demanda?

La fabricación farmacéutica y biofarmacéutica generó el 72% de los ingresos de 2024, convirtiéndola en el impulsor primario de adopción tecnológica un través de la industria de biorreactores.

Última actualización de la página el: