Análisis del mercado de tecnología de bioprocesos

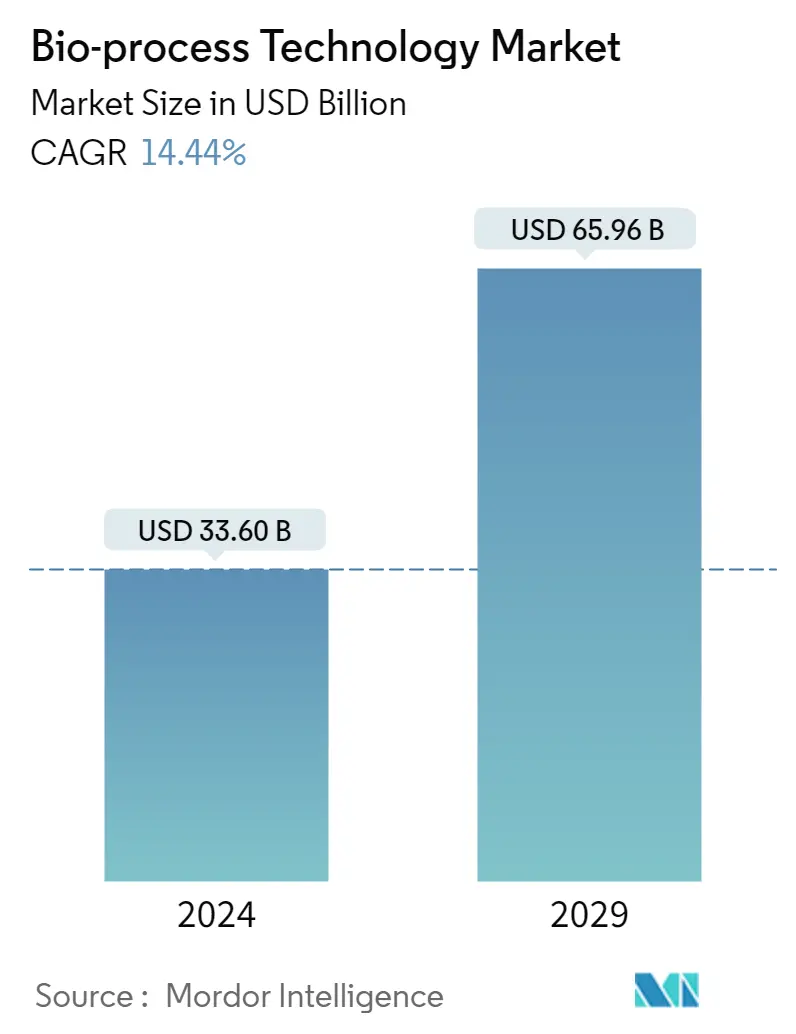

El tamaño del mercado de tecnología de bioprocesos se estima en 33,60 mil millones de dólares en 2024, y se espera que alcance los 65,96 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 14,44% durante el período previsto (2024-2029).

- La pandemia de COVID-19 ha impactado sustancialmente a varios mercados. El mercado de la tecnología de bioprocesos enfrentó enormes perturbaciones en la fase inicial y su crecimiento se vio afectado. Por ejemplo, en agosto de 2022, un artículo publicado en American Pharmaceutical Review afirmó que la industria de fabricación biofarmacéutica experimentó una enorme tensión en sus cadenas de suministro. Algunos de los desafíos más importantes se han producido en la fabricación de bienes de consumo. Específicamente, los filtros de membrana utilizados para la esterilización y varios otros propósitos en los bioprocesos de fabricación eran críticamente escasos. Además, los sistemas de un solo uso, las columnas de separación, los tubos, las materias primas y los componentes no estaban fácilmente disponibles. Sin embargo, se espera que este mercado gane impulso debido a la poderosa necesidad de desarrollar vacunas y otros productos biológicos. Por ejemplo, según un artículo publicado por la Universidad de Economía y Negocios de Poznan, las empresas biofarmacéuticas establecieron nuevas asociaciones para descubrir y suministrar vacunas contra la COVID-19. La pandemia también ha permitido el desarrollo de varios proyectos innovadores relacionados con la vacuna COVID-19 y el desarrollo de fármacos. La tecnología de bioprocesos se adopta ampliamente para la producción de vacunas y otros productos biofarmacéuticos.

- Los factores que impulsan el crecimiento del mercado estudiado son la expansión de la industria biofarmacéutica y el aumento de las inversiones en investigación y desarrollo por parte de las empresas biotecnológicas y farmacéuticas. El sector biofarmacéutico ha profundizado sus raíces en las industrias médica y farmacéutica debido a la transformación de las empresas farmacéuticas hacia la biotecnología, creando oportunidades de crecimiento. Por ejemplo, un artículo publicado en Biotechnology Report en julio de 2022 afirmó que los crecientes desarrollos tecnológicos en los sectores biofarmacéutico y farmacéutico como la bioimpresión 3D, los biosensores y la edición de genes, así como la incorporación de inteligencia artificial de vanguardia y realidad virtual y aumentada, Se espera que abran oportunidades de crecimiento al aumentar y acelerar la producción a través del bioprocesamiento. Por lo tanto, la creciente demanda de tecnología de bioprocesos está impulsando el crecimiento del mercado.

- De manera similar, en octubre de 2022, Oculis SA y European Biotech Acquisition Corp. informaron que habían firmado un acuerdo definitivo de combinación de negocios. Este acuerdo tiene como objetivo acelerar el desarrollo de la cartera de oftalmología diferenciada de Oculis. Este producto aborda áreas de necesidades médicas importantes, incluido el edema macular diabético (EMD), la enfermedad del ojo seco (EOS) y las indicaciones de neuroretina, como el glaucoma, que afectan a poblaciones de pacientes en crecimiento. Estos acuerdos y asociaciones entre diferentes empresas biofarmacéuticas para desarrollar productos innovadores están impulsando el crecimiento del mercado.

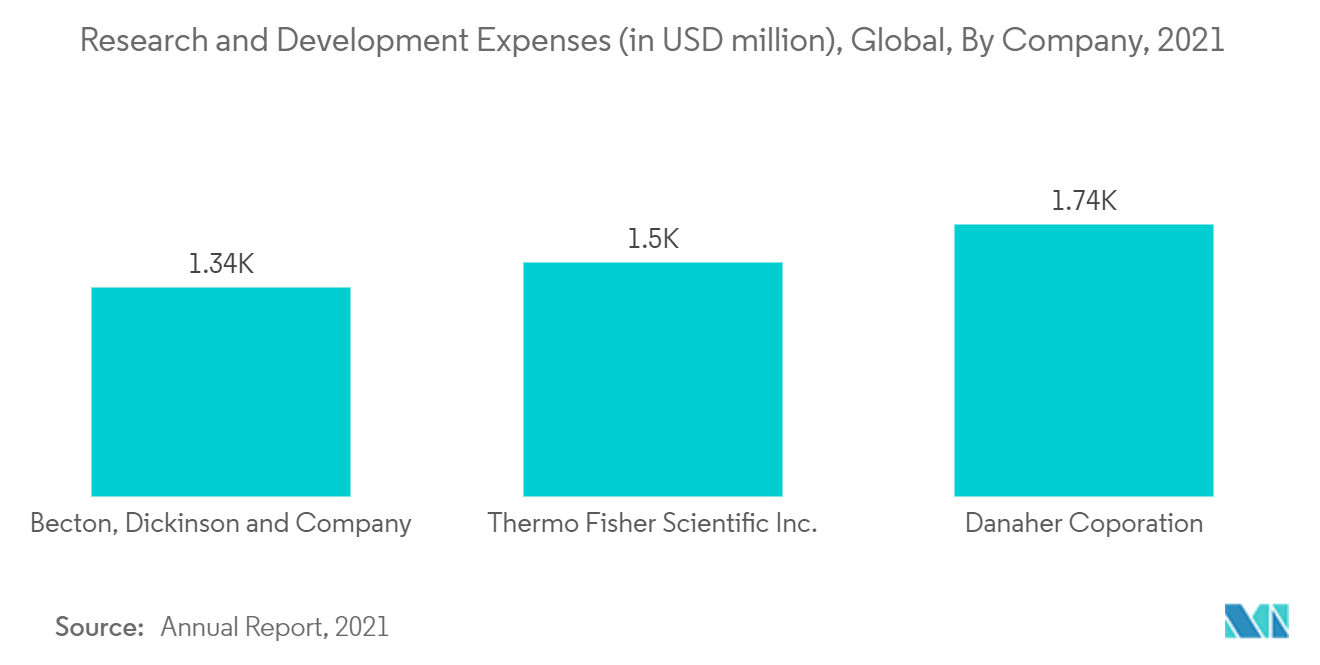

- La creciente investigación y desarrollo también están contribuyendo al crecimiento del mercado estudiado. Por ejemplo, según el informe publicado por la Federación Internacional de Asociaciones y Fabricantes Farmacéuticos, el gasto anual de la industria biofarmacéutica es 8,1 veces mayor que el de las industrias aeroespacial y de defensa, 7,2 veces mayor que el de la industria química y 1,2 veces mayor que el de la industria química. veces más que el de la industria de software y servicios informáticos. De todos los sectores industriales, la industria biofarmacéutica es la que más ha invertido en I+D, incluso en tiempos de turbulencia económica y crisis financiera. De manera similar, el informe anual de 2021 de Thermo Fisher Scientific informó que la compañía registró un costo de investigación y desarrollo de USD 1.406,00 millones en 2021. Los gastos de I+D crecieron un 19,05% en 2021. Los crecientes gastos de investigación y desarrollo de las empresas biofarmacéuticas están contribuyendo al desarrollo de productos biofarmacéuticos innovadores, impulsando así el crecimiento de este mercado.

- Por lo tanto, se espera que el mercado de tecnología de bioprocesos experimente un crecimiento significativo durante el período previsto debido a la expansión de la industria biofarmacéutica y al aumento de las inversiones en investigación y desarrollo por parte de las empresas biotecnológicas y farmacéuticas. Sin embargo, el alto costo de los instrumentos y las estrictas regulaciones pueden frenar el crecimiento durante el período estudiado.

Tendencias del mercado de tecnología de bioprocesos

Se espera que el segmento de proteínas recombinantes sea testigo de un crecimiento significativo durante el período de pronóstico.

- La síntesis industrial de proteínas recombinantes que son importantes con fines terapéuticos y preventivos depende del desarrollo de técnicas de bioprocesamiento eficaces.

- Los avances actuales en los diversos campos del bioprocesamiento se están utilizando para proporcionar métodos eficientes para crear proteínas recombinantes. Estos incluyen el uso de dispositivos de alto rendimiento para la optimización eficaz de los bioprocesos y de sistemas desechables, procesamiento ascendente continuo, cromatografía continua, bioprocesamiento continuo integrado, calidad por diseño y tecnologías analíticas de procesos para lograr un producto de calidad con un mayor rendimiento.

- Se espera que el segmento de proteínas recombinantes experimente un crecimiento significativo durante el período previsto debido a la creciente demanda de proteínas recombinantes para aplicaciones terapéuticas. Además, las proteínas terapéuticas recombinantes proporcionan terapias esenciales para diversas enfermedades, como diabetes, cáncer, enfermedades infecciosas, hemofilia y anemia.

- Además, las proteínas recombinantes son herramientas valiosas para comprender las interacciones proteína-proteína, y también se espera que la creciente investigación, desarrollo y avances tecnológicos impulsen el crecimiento de este segmento.

- Por ejemplo, en octubre de 2022, Larimar Therapeutics Inc. informó sobre la emisión de una patente estadounidense para la protección de CTI-1601. CTI-1601 es una proteína de fusión recombinante destinada a administrar frataxina humana a las mitocondrias de pacientes con ataxia de Friedreich que no pueden producir suficiente cantidad de esta proteína esencial.

- De manera similar, en febrero de 2021, Sanofi y GSK promulgaron el inicio de un nuevo estudio de fase 2, aleatorizado, doble ciego y multicéntrico de búsqueda de dosis de su vacuna contra la COVID-19 basada en proteínas recombinantes con adyuvante con 720 voluntarios. Así, la innovación en soluciones sanitarias y el desarrollo de nuevos fármacos basados en proteínas recombinantes están impulsando el crecimiento del segmento.

- La creciente prevalencia de enfermedades crónicas como la diabetes también aumenta la demanda de proteínas recombinantes. Por ejemplo, la FID informó que 537 millones de personas (de 20 a 79 años) tenían diabetes en 2021. Se espera que esta cifra aumente en 643 millones de diabéticos en todo el mundo para 2030 y 783 millones para 2045. Con el aumento de la población diabética, la demanda de proteínas recombinantes en el segmento terapéutico probablemente muestre un crecimiento lucrativo en los próximos años, contribuyendo así al desarrollo de este segmento.

- Por lo tanto, debido a la creciente demanda de proteínas recombinantes para aplicaciones terapéuticas y lanzamientos de nuevos productos, se espera que el segmento experimente un crecimiento significativo durante el período previsto.

Se espera que América del Norte sea testigo de un crecimiento significativo durante el período previsto.

- Se espera que América del Norte sea testigo de un crecimiento significativo durante el período previsto debido al apoyo gubernamental para la promoción de tecnologías de bioprocesos, el aumento del gasto médico y el desarrollo de infraestructura sanitaria. Además, la región ha sido testigo de importantes actividades de colaboración con gigantes de la salud que están invirtiendo ampliamente en I+D para el desarrollo de tecnología de bioprocesos.

- Por ejemplo, en marzo de 2022, Stam Biotech recaudó 17 millones de dólares para su biorreactor de impresora 3D de próxima generación. De manera similar, en octubre de 2022, Thermo Fisher Scientific Inc. lanzó una solución de recolección de cultivos celulares a gran escala. El sistema de centrífuga de un solo uso DynaSpin es una centrífuga diseñada específicamente para proporcionar una solución óptima de un solo uso para la recolección de cultivos celulares a gran escala, para mejorar y agilizar el proceso al reducir la cantidad de cartuchos de filtración en profundidad necesarios para completar el proceso de recolección.

- Además, en mayo de 2022, GOOD Meat firmó un acuerdo exclusivo de varios años con ABEC Inc. para diseñar, fabricar, instalar y poner en marcha los biorreactores más grandes conocidos para el cultivo de células de aves y mamíferos. Las tecnologías se centran en ayudar a los clientes de la industria biofarmacéutica y farmacéutica a mejorar la condición humana y a comercializar medicamentos que cambian vidas de forma más rápida y eficiente. La colaboración entre las empresas ha aprovechado sus fortalezas complementarias para desarrollar flujos de trabajo específicos, que cierran la brecha entre las soluciones analíticas y de procesos.

- Estas importantes empresas biofarmacéuticas están expandiendo e impulsando el segmento biofarmacéutico en América del Norte. Por ejemplo, en octubre de 2021, 3M Health Care y Thermo Fisher Scientific colaboraron para satisfacer la creciente demanda de terapias basadas en proteínas. Los fabricantes necesitan tecnologías y soluciones avanzadas que respalden procesos de fabricación confiables y consistentes. La colaboración entre 3M y Thermo Fisher también permitió a los fabricantes capturar cultivos de alto título y alta densidad celular para mejorar la recolección y la clarificación y optimizar la capacidad, la calidad y la eficiencia de fabricación.

- Por lo tanto, las tecnologías, expansiones e inversiones de estas compañías biofarmacéuticas globales están impulsando el mercado de tecnología de bioprocesos en América del Norte.

Descripción general de la industria de tecnología de bioprocesos

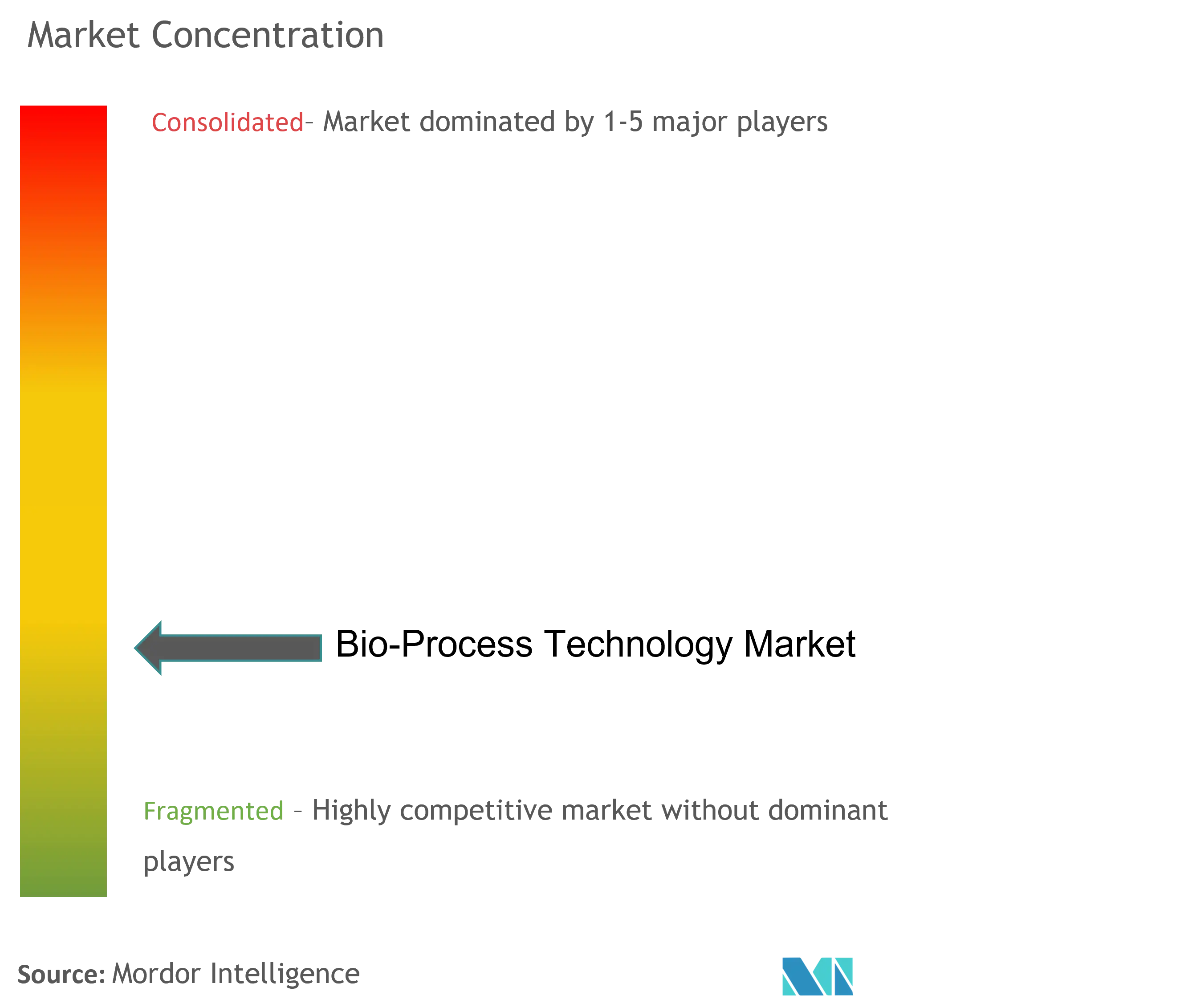

El mercado de la tecnología de bioprocesos está fragmentado y es competitivo debido a que muchas empresas operan a nivel mundial y regional. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas. Algunos de ellos se enumeran a continuación.

- F. Hoffmann-La Roche Ltd.

- Grupo Sartorio

- Termo Fisher Scientific Inc.

- Agilent Technologies Inc.

- Elitechgroup SpA (Gonotec Gmbh)

- Instrumentos avanzados LLC

- Corporación Danaher

- Merck KGaA

- Becton, Dickinson y compañía

- Laboratorios Bio-Rad Inc.

- Grupo Lonza AG

- Grupo Sartorio.

Líderes del mercado de tecnología de bioprocesos

-

Thermo Fisher Scientific, Inc.

-

Agilent Technologies, Inc.

-

Danaher Corporation

-

Bio-Rad Laboratories, Inc.

-

Sartorius Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de tecnología de bioprocesos

- Febrero de 2023 Investigadores del Instituto Indio de Tecnología (IIT) Guwahati desarrollaron una 'Caja de herramientas de proteínas' especial, que puede usarse para convertir células de la piel en células cardíacas y, por lo tanto, reparar un corazón dañado. Conocida como Caja de herramientas de proteínas recombinantes, comprende seis proteínas especiales y puede usarse para regenerar tejidos cardíacos dañados.

- Agosto de 2022 Beckman Coulter Life Sciences anunció una asociación con Flownamics para crear una solución automatizada en línea para el monitoreo y control de cultivos de bioprocesos. Esta integración automatizada elimina los pasos manuales propensos a errores al tiempo que permite ejecutar muestras de carga y uso para hasta ocho biorreactores, el cumplimiento de GMP con la gestión electrónica de datos y el control continuo de la densidad de células viables, incluidos los flujos de trabajo remotos.

Segmentación de la industria de tecnología de bioprocesos

Según el alcance del informe, el bioproceso es un proceso específico que utiliza células vivas completas o sus componentes para obtener los productos deseados.

El mercado de tecnología de bioprocesos está segmentado por producto (instrumentos (analizadores de bioprocesos, osmómetros, biorreactores, incubadoras y otros instrumentos), consumibles y accesorios (medios de cultivo, reactivos y otros consumibles y accesorios), aplicación (proteínas recombinantes, monoclonales anticuerpos, antibióticos y otras aplicaciones), usuario final (compañías biofarmacéuticas, organizaciones de fabricación por contrato, institutos de investigación académica y otros usuarios finales) y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente, África y Sur). América). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países en las principales regiones del mundo. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Por producto | Instrumentos | Analizadores de bioprocesos | |

| Osmómetros | |||

| Biorreactores | |||

| incubadoras | |||

| Otros instrumentos | |||

| Consumibles y Accesorios | Medios culturales | ||

| reactivos | |||

| Otros consumibles y accesorios | |||

| Por aplicación | Proteínas recombinantes | ||

| Anticuerpos monoclonicos | |||

| antibióticos | |||

| Otras aplicaciones | |||

| Por usuario final | Empresas biofarmacéuticas | ||

| Organizaciones de fabricación por contrato | |||

| Instituto de Investigaciones Académicas | |||

| Otros usuarios finales | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

Preguntas frecuentes sobre investigación de mercado de tecnología de bioprocesos

¿Qué tamaño tiene el mercado de tecnología de bioprocesos?

Se espera que el tamaño del mercado de tecnología de bioprocesos alcance los 33,60 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 14,44% hasta alcanzar los 65,96 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Tecnología de bioprocesos?

En 2024, se espera que el tamaño del mercado de tecnología de bioprocesos alcance los 33,60 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Tecnología de bioprocesos?

Thermo Fisher Scientific, Inc., Agilent Technologies, Inc., Danaher Corporation, Bio-Rad Laboratories, Inc., Sartorius Group son las principales empresas que operan en el mercado de tecnología de bioprocesos.

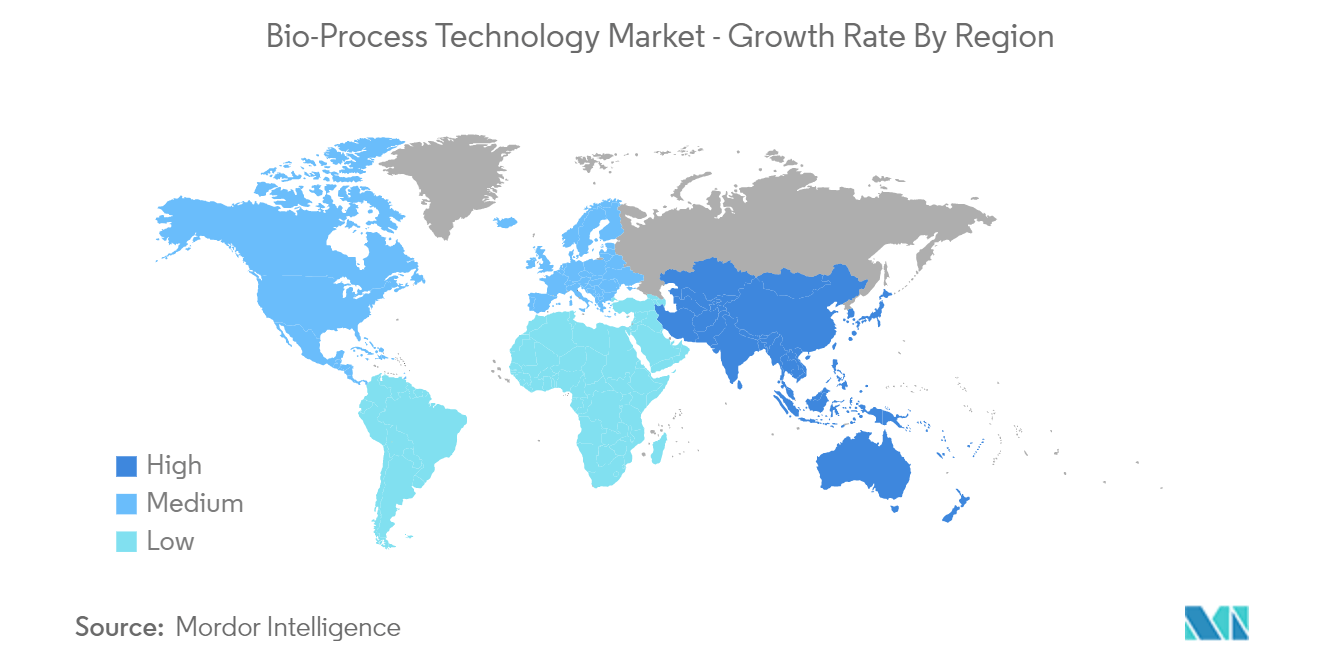

¿Cuál es la región de más rápido crecimiento en el mercado Tecnología de bioprocesos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de tecnología de bioprocesos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de tecnología de bioprocesos.

¿Qué años cubre este mercado de Tecnología de bioprocesos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de tecnología de bioprocesos se estimó en 29,36 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Tecnología de bioprocesos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Tecnología de bioprocesos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Healthcare IT Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria de tecnología de bioprocesos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Tecnología de bioprocesos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la tecnología de bioprocesos incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.