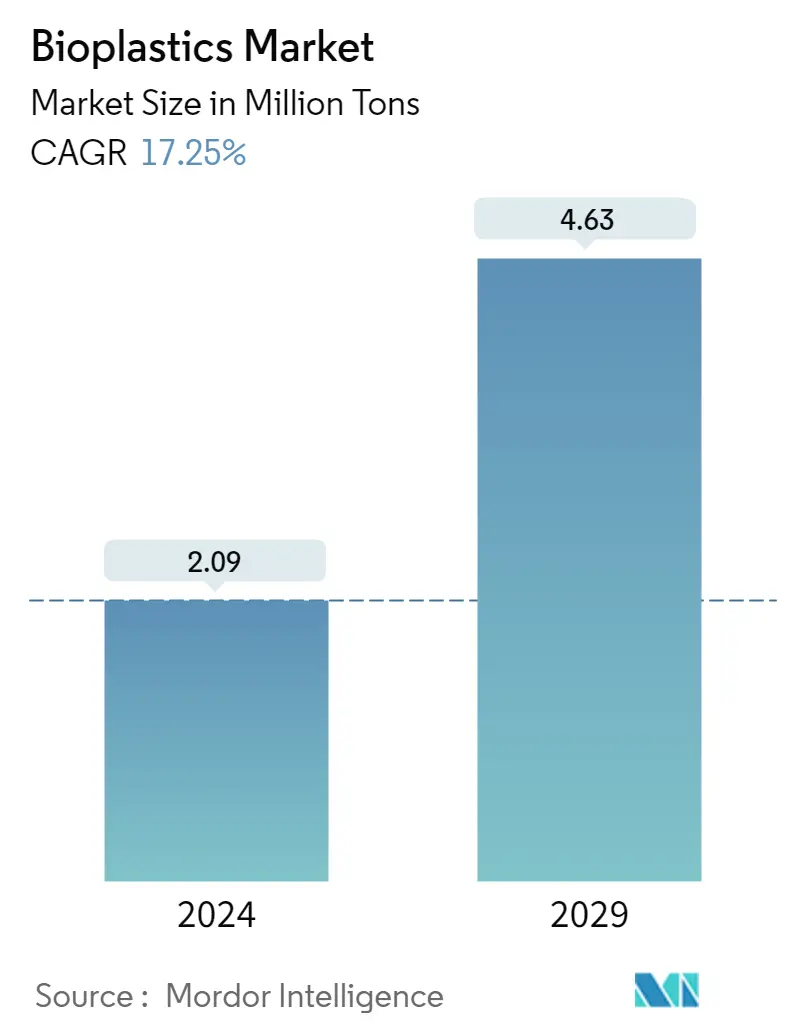

Tamaño del mercado de bioplásticos

| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 2.09 millones de toneladas |

| Volumen del Mercado (2029) | 4.63 millones de toneladas |

| CAGR(2024 - 2029) | 17.25 % |

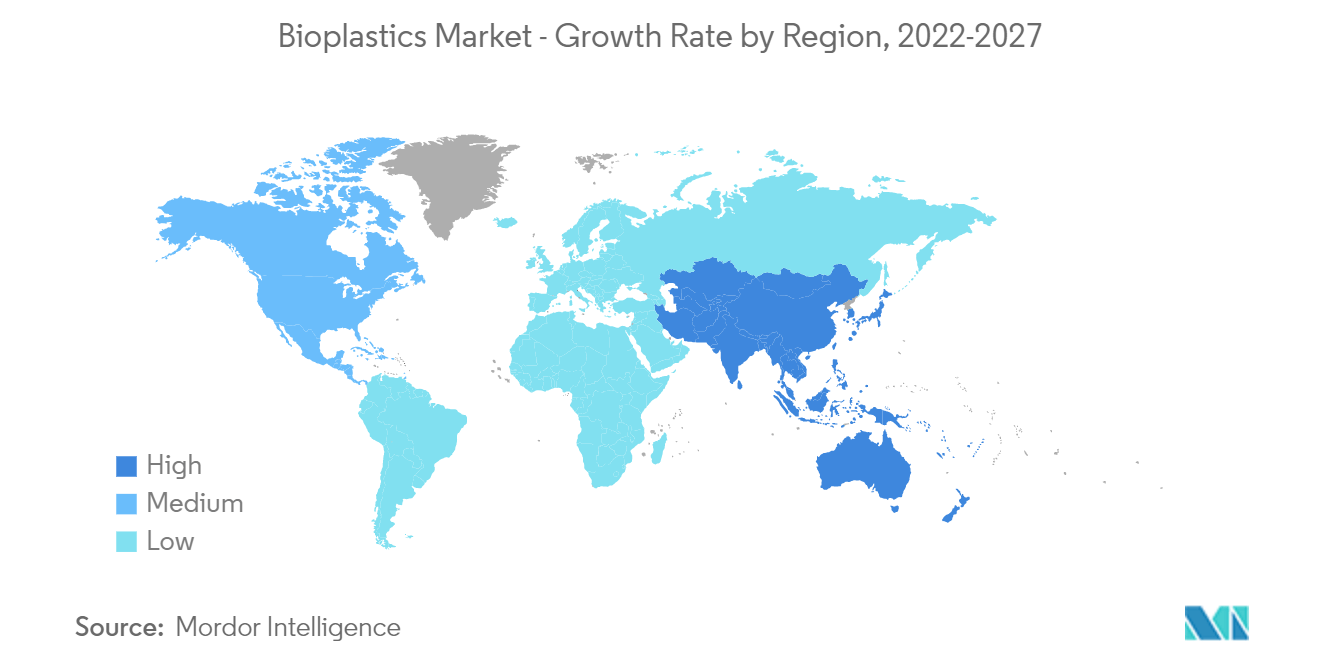

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Europa |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de bioplásticos

El tamaño del mercado de bioplásticos se estima en 2,09 millones de toneladas en 2024 y se espera que alcance los 4,63 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 17,25% durante el período previsto (2024-2029).

Debido al brote de COVID-19, los cierres nacionales en todo el mundo interrumpieron las actividades de fabricación y las cadenas de suministro, y las interrupciones de la producción afectaron al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado durante el período previsto.

- Un factor importante que impulsa el mercado estudiado son las cuestiones medioambientales que fomentan un cambio de paradigma para promover los bioplásticos. Además, la creciente demanda de envases probablemente favorecerá el crecimiento del mercado.

- Sin embargo, es probable que la disponibilidad de alternativas más baratas obstaculice el crecimiento del mercado.

- El creciente uso en la industria electrónica probablemente brindará nuevas oportunidades de crecimiento para el mercado.

- Europa representa la mayor cuota de mercado y se espera que domine el mercado durante el período previsto.

Tendencias del mercado de bioplásticos

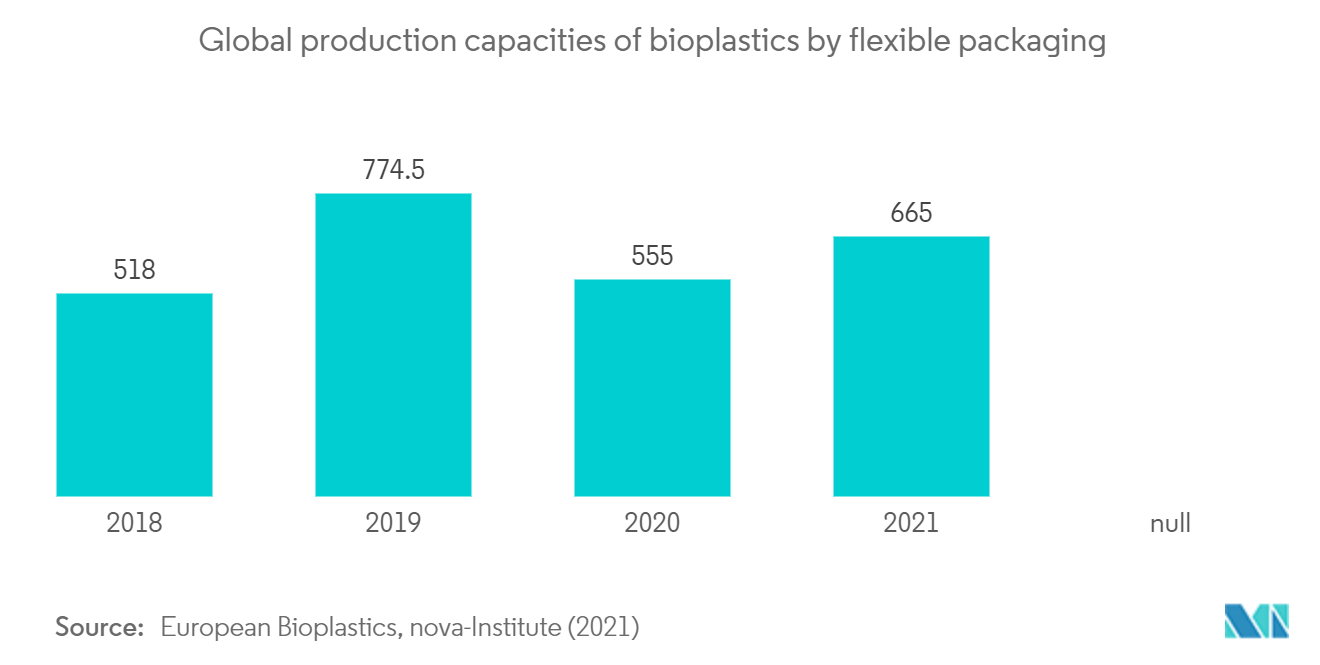

Se espera que los envases flexibles dominen el mercado

- Los bioplásticos se utilizan en envases flexibles ya que no son perjudiciales para la naturaleza y son fácilmente degradables.

- Se utilizan en películas de embalaje para alimentos, medicamentos, botellas de bebidas y películas de embalaje. También se utiliza para envasar productos no alimentarios, como servilletas y pañuelos de papel, papel higiénico, pañales, toallas sanitarias, cartón y papel para envolver alimentos, y cartón recubierto para fabricar vasos y platos. Además, se utilizan en envases flexibles y de relleno suelto.

- Los bioplásticos elaborados a partir de almidón de maíz tienen aplicaciones en envases flexibles y de relleno suelto.

- El ácido poliláctico (PLA) se utiliza principalmente en el envasado de alimentos, mientras que el biotereftalato de polietileno (PET), el biopolietileno y el biopolipropileno se utilizan principalmente como películas de embalaje.

- Según Packmedia, en 2021, el mercado mundial de envases convertidores flexibles se estimó en 102 mil millones de dólares, un 8% más que el año anterior.

- Según Packmedia, Estados Unidos y Asia Central y Oriental comparten cada uno el 28% del mercado. A nivel europeo, el crecimiento ronda el +6,4% en ventas y el +1,6% en volumen. Las perspectivas de crecimiento para 2022, también a nivel europeo, son del 2,9% y el 2%, respectivamente.

- La industria mundial del embalaje está creciendo. Asia-Pacífico incluye la capacidad de fabricación de bioplásticos más importante, es decir, el 45%. Además, la creciente concienciación entre los consumidores y la estricta prohibición gubernamental en países como China, India y Japón han promovido el consumo de bioplásticos en la región.

- Por lo tanto, se espera que los factores antes mencionados afecten positivamente al mercado durante el período de pronóstico.

Europa dominará el mercado

- Europa dominó el mercado general de bioplásticos, y la mayor parte de la demanda provino de Alemania, Francia, Italia y el Reino Unido.

- La industria alemana de alimentos y bebidas se caracteriza por su sector de pequeñas y medianas empresas, compuesto por más de 6.000 empresas. Los ingresos en el mercado de alimentos y bebidas se estimaron en 3.222 millones de dólares estadounidenses en 2021. Se espera que el mercado crezca anualmente un 6,83% durante el período previsto, impulsando la industria de envases rígidos y flexibles y el consumo de bioplásticos del país.

- Según la Oficina Federal de Estadística, el producto interior bruto (PIB) procedente de la agricultura en Alemania aumentó a 7,64 mil millones de euros (~8,88 mil millones de dólares) en el cuarto trimestre de 2021 desde 7,41 mil millones de euros (~8,61 mil millones de dólares) en el tercer trimestre de 2021.

- Francia alberga el sector agrícola más grande de Europa. Se encuentra entre los principales productores del mercado agrícola mundial y produce remolacha azucarera, vino, leche, carne de vacuno, cereales y semillas oleaginosas. Sin embargo, el país experimentó graves sequías. Según el principal sindicato agrícola de Francia, FNSEA, 14.000 explotaciones de un total de 440.000 presentaron reclamaciones de indemnización tras el calor extremo y la falta de lluvia que asolaron Francia durante la primavera y el verano.

- En 2021, Francia produjo alrededor de 13.51.308 unidades de vehículos, un aumento del 3% en comparación con 2020.

- La industria del embalaje de Italia es una de las más grandes del mundo. Hay cerca de 7.000 empresas de embalaje importantes y menores activas en el país. La creciente importancia de la venta minorista en los supermercados y los cambiantes hábitos de compra de los consumidores están aumentando la demanda de envases en el país. Además, las exportaciones están aumentando la necesidad de materiales de embalaje.

- La producción total de automóviles en los tres primeros trimestres de 2021, la producción de automóviles de Italia aumentó un 20% con respecto al primer trimestre de 2020 y alcanzó los 600.586 vehículos. Además, la producción total de vehículos en 2021 ascendió a unas 795.856 unidades, un 2% más que en 2020, con un volumen de unas 777.165. Se espera que la creciente popularidad de los vehículos eléctricos respalde el crecimiento general de la industria en el futuro próximo.

- El Reino Unido es el cuarto mayor consumidor de plásticos de Europa. El país es identificado como uno de los más innovadores y avanzados en términos de desarrollo de plásticos avanzados y modificados. Sin embargo, el país se está centrando en los bioplásticos debido a la creciente conciencia sobre el impacto ambiental de los plásticos no biodegradables a base de petróleo.

- El Reino Unido es el mayor mercado europeo de productos electrónicos de consumo de alta gama, con alrededor de 18.000 empresas de electrónica con sede en el Reino Unido. Según el Departamento de Comercio Internacional, el sector electrónico del Reino Unido representa alrededor de 16 mil millones de libras esterlinas (~21,86 mil millones de dólares) al año para la economía local.

- Por lo tanto, se espera que el escenario del mercado en la región impulse la demanda de bioplásticos durante todo el período previsto.

Descripción general de la industria de los bioplásticos

El mercado de los bioplásticos está fragmentado. Algunos de los actores clave en el mercado (sin ningún orden en particular) incluyen Braskem, Novamont SpA, NatureWorks LLC, Indorama Ventures Public Company Limited y Total Corbion PLA.

Líderes del mercado de bioplásticos

-

Braskem

-

Novamont SpA

-

NatureWorks LLC

-

Indorama Ventures Public Company Limited

-

Total Corbion PLA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bioplásticos

- Agosto de 2022 BASF Venture Capital GmbH, la empresa de riesgo corporativo de BASF SE, Alemania, y Aqua-Spark, un fondo de inversión holandés, están invirtiendo en Sea6 Energy Pvt. Limitado. Ltd. Sea6 Energy es líder en la producción y procesamiento de algas rojas tropicales. Sea6 Energy también está trabajando en el desarrollo de bioplásticos y biocombustibles a base de algas rojas.

- Abril de 2022 Trinseo lanzó MAGNUM BIO ABS para aplicaciones automotrices. El lanzamiento de MAGNUM BIO ABS amplía la cartera de ventajas sostenibles de la empresa y respalda los esfuerzos para ofrecer soluciones sostenibles e innovadoras a los clientes que les permitan alcanzar objetivos de sostenibilidad.

- Marzo de 2022 Tecnología de ABB para automatizar la nueva planta de bioplásticos de NatureWorks en Tailandia, lo que ayudará a satisfacer la creciente demanda mundial de materiales sostenibles. El nuevo sitio producirá 75.000 toneladas de biopolímero PLA de Ingeo por año un proceso integrado desde la fermentación hasta la polimerización mejora la confiabilidad de la cadena de suministro. La tecnología de ABB ayudará a mejorar la eficiencia energética y productiva de la fabricación de bioplásticos, que se espera que crezca más del 260% para 2026.

Informe del mercado de bioplásticos índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Factores ambientales que fomentan un cambio de paradigma

4.1.2 Creciente demanda de bioplásticos en envases

4.2 Restricciones

4.2.1 Disponibilidad de alternativas más baratas

4.3 Cadena de valor de la industria

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de sustitutos

4.4.5 Grado de competencia

4.5 Análisis de patentes

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Tipo

5.1.1 Bio-based Biodegradables

5.1.1.1 a base de almidón

5.1.1.2 Ácido poliláctico (PLA)

5.1.1.3 Polihidroxialcanoatos (PHA)

5.1.1.4 Poliésteres (PBS, PBAT y PCL)

5.1.1.5 Otros biodegradables de origen biológico

5.1.2 No biodegradables de base biológica

5.1.2.1 Tereftalato de polietileno biológico (PET)

5.1.2.2 Biopolietileno

5.1.2.3 Biopoliamidas

5.1.2.4 Tereftalato de politrimetileno biológico

5.1.2.5 Otros no biodegradables

5.2 Solicitud

5.2.1 Embalajes flexibles

5.2.2 Embalaje rígido

5.2.3 Operaciones automotrices y de ensamblaje

5.2.4 Agricultura y horticultura

5.2.5 Construcción

5.2.6 Textiles

5.2.7 Electricidad y Electrónica

5.2.8 Otras aplicaciones

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Italia

5.3.3.4 Francia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de cuota de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de la empresa (descripción general, finanzas**, productos y servicios y desarrollos recientes)

6.4.1 Trinseo

6.4.2 Arkema

6.4.3 BASF SE

6.4.4 BIOTEC

6.4.5 Braskem

6.4.6 Danimer Scientific

6.4.7 Rodenburg Biopolymers

6.4.8 Futerro

6.4.9 Indorama Ventures Public Company Limited

6.4.10 Minima

6.4.11 Natureworks LLC

6.4.12 Novamont SpA

6.4.13 Total Corbion PLA

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Uso creciente en la industria electrónica

Segmentación de la industria de bioplásticos

Los bioplásticos se producen a partir de fuentes renovables, como almidón de maíz, grasas y aceites vegetales, astillas de madera, paja, desechos de alimentos reciclados, aserrín y otras fuentes. El mercado está segmentado por tipo, aplicación y geografía. Por tipo, el mercado se segmenta en biodegradables de base biológica y no biodegradables de base biológica. Por aplicación, el mercado se segmenta en embalajes flexibles, embalajes rígidos, operaciones de automoción y montaje, agricultura y horticultura, construcción, textiles, electricidad y electrónica, y otras aplicaciones. El informe también cubre el tamaño del mercado y el pronóstico para el mercado de bioplásticos en 15 países en las principales regiones. Para cada segmento, el dimensionamiento y la predicción del mercado se han realizado en función del volumen (kilotones).

| Tipo | ||||||||||||

| ||||||||||||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de bioplásticos

¿Qué tamaño tiene el mercado de los bioplásticos?

Se espera que el tamaño del mercado de bioplásticos alcance los 2,09 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 17,25% para alcanzar los 4,63 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de Bioplásticos?

En 2024, se espera que el tamaño del mercado de bioplásticos alcance los 2,09 millones de toneladas.

¿Quiénes son los actores clave en el mercado Bioplásticos?

Braskem, Novamont SpA, NatureWorks LLC, Indorama Ventures Public Company Limited, Total Corbion PLA son las principales empresas que operan en el mercado de bioplásticos.

¿Cuál es la región de más rápido crecimiento en el mercado Bioplásticos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bioplásticos?

En 2024, Europa representa la mayor cuota de mercado en el mercado de bioplásticos.

¿Qué años cubre este mercado de Bioplásticos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de bioplásticos se estimó en 1,78 millones de toneladas. El informe cubre el tamaño histórico del mercado de Bioplásticos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bioplásticos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de bioplásticos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bioplásticos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bioplásticos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.